Der Aktienscreener: Diese 3 Top-Qualitätsaktien mit Burggraben muss jeder Langfristanleger kennen!

Hallo Investoren, Hallo Trader

Bevor ich euch heute gleich drei Unternehmen vorstelle, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

In einer Krise ist es immer wieder interessant zu beobachten, welche Aktien Stärke beweisen und ihren Aufwärtstrend schnell wieder aufnehmen. Wenn Aktien relative Stärke beweisen und ständig neue Hochs erklimmen, dann geschieht dies nicht ohne Grund. Wenn die Unternehmen, die hinter den Aktien stehen, dann auch noch mit guten fundamentalen Kennzahlen punkten können, dann ist dies für Investoren schon einmal sehr viel wert. Um auf solche Unternehmen aufmerksam zu werden, habe ich mir selbst einen ganz einfachen Screener gebastelt, der mich letztlich auf 17 interessante Unternehmen aufmerksam gemacht hat.

Meine Vorgehensweise

Mir macht es immer wieder großen Spaß neue Screener zu erstellen. Vielleicht geht es dem Einen oder Anderen von euch so wie mir, und so ich will euch heute vorab kurz zeigen, welche Kriterien ich für den Screener benutzt habe. Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-SCREENER. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

Dann wähle ich als Universum die größten 1000 US-Unternehmen aus. Bei den technischen Kriterien wähle ich nur aus, dass das Minervini Trend-Template erfüllt sein muss. Dadurch weiß ich, dass die Aktie sich in einem Aufwärtstrend bewegt. Dann gehe ich auf den Reiter "Scoring-Systeme" und wähle den Alle Aktien Qualitätsscore (AAQS) aus. Der AAQS-Score wurde von Jonathan Neuscheler entwickelt und vergibt maximal 10 Punkte. Insgesamt wird dabei jede Aktie in 4 wichtigen Kategorien geprüft. Die Kategorien sind nachhaltiges Wachstum, geringe Risiken, eine hohe Kapitalrendite und eine günstige Bewertung.

Je höher der Punktestand ist, den eine Aktie in den Scores erzielt, desto besser ist die Aktie für eine langfristige Investition geeignet. Damit ist mein Screener schon fertig. Und dabei hat er den Vorteil, dass er einfach und effizient ist. Wie in der Tabelle zu sehen, hat sich durch den Screen die Anzahl der Aktien von 1000 auf 17 reduziert. Und das ist es ja, was ich will: Meine Auswahl so stark wie möglich zu reduzieren. Auf Platz 1 befindet sich aktuell Nvidia, in das ich übrigens investiert bin. Da das Unternehmen allerdings bereits sehr bekannt ist, werde ich heute drei andere Unternehmen vorstellen. Diese sind: Costco (Platz 2), Intuit (Platz 4) und Masimo (Platz 13). Dabei bin ich übrigens auch in Costco investiert und habe nicht vor, die Aktien jemals wieder zu verkaufen, zumindest wenn sich fundamental nicht wesentlich etwas ändert.

Costco Wholesale Corp (COST)

Die Costco Wholesale Corporation ist auf den Vertrieb von Markenprodukten und Dienstleistungen (u.a. Lebensmittel, Spielzeuge, Schmuck, Elektrogeräte, Reisen) zu ermäßigten Preisen spezialisiert. Dabei erfolgt die Geschäftstätigkeit, der in Issaquah (Washington) sitzenden Unternehmensgruppe, über ein Netz von Supermärkten oder genauer gesagt Warenlagerhäusern vor allem in den USA und Kanada. Als Groß- und Einzelhändler kauft das Unternehmen Waren in sehr großen Mengen ein und beliefert damit Geschäfte mit Sonderangeboten limitierter Markenprodukte zu niedrigen Preisen. Außerdem verkauft es die ausgewählten Markenprodukte in den eigenen Warenlagerhäusern an Privatkunden. Um bei Costco einkaufen zu können, wird eine Jahresmitgliedschaft benötigt, die es ab 60 USD Jahresgebühr gibt und die zu stetig wiederkehrenden Cashflows und starker Kundenbindung führt. Dabei vertreibt das Unternehmen seine Produkte überwiegend in den USA, wo es 544 Warenlager betreibt. An zweiter Stelle befindet sich Kanada mit 100 Warenlagern. Das Unternehmen, mit einer Marktkapitalisierung von 168 Mrd. USD, beschäftigt weltweit 243.000 Personen in 783 Warenlagerhäusern. Costco ist dem Sektor "Consumer Defensive" und der Branche der "Discount Stores" zuzuordnen.

Der Alle Aktien Qualitäts-Score

Der AAQS-Score von Jonathan Neuscheler vergibt sehr gute 10 von 10 Punkten, klar ich habe ja auch nur solche Unternehmen gesucht. Das Tolle an Costco ist, und das spiegelt sich natürlich in den Fundamentaldaten wieder, dass Costco über mehrere Burggräben verfügt. Ein Graben ist in der Marke zu finden, d.h. Menschen vertrauen einer Marke und kaufen diese Marke immer wieder. Dies zeigt sich deutlich an den jährlich steigenden Mitgliederzahlen, wobei die Mitglieder in den letzten zwei Jahren durchschnittlich um 5 % gestiegen sind. Die Erneuerungsrate der Mitgliedschaften lag in 2019 bei über 90 % in den USA. Dies deutet darauf hin, dass das Geschäftsmodell von Costco funktioniert und das Unternehmen über eine enorme Preismacht verfügt. Der Vorteil von Costco´s Abo-Modell liegt darin, dass die Gewinne sehr vorhersehbar sind, etwas das auch Warren Buffett, der ebenfalls in Costco investiert ist, gut gefällt. Dabei erwirtschaftet das Unternehmen den größten Teil seines Gewinns aus dem Verkauf der Jahresmitgliedschaften, während es nur einen geringen Gewinn aus dem Produktverkauf erzielt. So liegen die durchschnittlichen Nettogewinnmargen der letzten zehn Jahre bei etwas über 2 %.

Da das Unternehmen die meisten Produkte zum Einkaufspreis weiterverkauft, stammen die Margen, neben den Mitgliedsbeiträgen, vor allem aus Costcos´ Eigenmarke Kirkland Signature, die immer stärke ausgebaut wird. Da beim Vertrieb der Eigenmarke weniger Zwischenhändler beteiligt sind und sich die Marke, laut Unternehmensbericht, zunehmend als Marke von höchster Qualität etabliert, dürfte in der Stärkung derselben noch Wachstumspotenzial schlummern.

Der zweite Burggraben ist im Preis, also in konkurrenzlos billigen Produkten, zu finden: Als inzwischen weltweit zweitgrößter Einzelhändler, bezogen auf den Umsatz, gleich hinter Wal-Mart, kann Costco enorm von Skaleneffekten profitieren und erwirtschaftet seine Produktmargen über die Menge und nicht über den Preis. Die Waren werden in riesigen Mengen eingekauft und auch in riesigen Mengen wieder abgegeben. Laut dem CEO Craig Jelinek, "ist Costco in der Lage, die niedrigsten Preise zu bester Qualität anzubieten, indem wir praktisch alles Überflüssige, einschließlich ausgefallener Gebäude, Abrechnungen und Debitorenbuchhaltung, wegrationalisieren und diese Einsparungen direkt an unsere Kunden weitergeben".

Diese Burggräben spiegeln sich in den Zahlen wieder. Das EBIT-Wachstum ging zwar in den letzten Jahren leicht zurück, liegt aber immer noch mit knapp 10 % in einem guten Bereich. Und die Eigenkapitalrendite konnte in den letzten Jahren permanent gesteigert werden und liegt mit 21,89 % auf einem vergleichsweise hohen Level. Die starke Ertragskraft von Costco spiegelt sich auch im konstanten Gewinnwachstum wieder, das die letzten zehn Jahre, ohne Unterbrechung, gesteigert werden konnte. Beziehen wir uns auf die Nettoverschuldung, dann ist das Unternehmen quasi schuldenfrei. Die Eigenkapitalrendite ist mit 21,89 % ausgesprochen gut, und dabei zahlt das Unternehmen sogar noch eine Dividende von aktuell etwa 0,7 %. Die Renditeerwartung wird nach dem einfachen IRR-Modell berechnet. Damit setzt sich die Rendite aus zwei Komponenten zusammen: Der Free-Cashflow-Rendite und der Gewinnwachstumsrate pro Jahr. Diese Kennziffer ist die einzige Kennziffer des AAQS, die von der unterjährigen Kursentwicklung abhängt. Aktuell liegt die jährlich zu erwartende Rendite für uns Aktionäre bei 12,42 %. Das ist zwar nicht viel, doch bezogen auf die Sicherheit, die mir das Geschäftsmodell bietet, reicht mir das.

Wie auch Costco´s große Konkurrenten Wal-Mart und Target, hat inzwischen auch Costco erheblich in seine Online-Angebote investiert. Das kam dem Unternehmen vor allem im Zuge von COVID-19 sehr zu gute, was sich auch in den letzten Quartalszahlen zeigt. Denn obwohl sich der Umsatz nur um 12,4 % erhöhte, lag das Wachstum der Online-Sparte bei beachtlichen 90,9 %. Weiteres Wachstum verspricht sich das Unternehmen nun in China. Hier hat Costco mit Alibaba einen Vertrag über die Eröffnung eines Online-Shops für Verbraucher auf dem chinesischen Festland abgeschlossen.

Nun schaue ich mir noch die Kursentwicklung an:

Seit dem IPO im Jahr 1985 kannte die Aktie im Grunde nur eine Richtung, nämlich nach oben. In dieser Zeit legte sie mehr als 30.000 % zu, wenn man die Dividenden und Splits mit berücksichtigt. Aber auch die letzten zehn Jahre konnten sich sehen lassen: So lief die Aktie von gut 40 USD in einem wunderschönen Aufwärtskanal bis auf zuletzt 380 USD, was immerhin schon wieder knapp 1000 % sind. Hier soll mal einer sagen, langweilige Unternehmen bringen keine Renditen! Einen Aktienkauf würde ich vor allem langfristig in Betracht ziehen und somit in mehreren Tranchen kaufen, egal wie sich die Aktie jetzt kurzfristig entwickelt. So würde ich, wenn ich die Aktie nicht schon hätte, einfach mal eine Teilposition kaufen und bei stärkeren Rücksetzern Zukäufe erwägen.

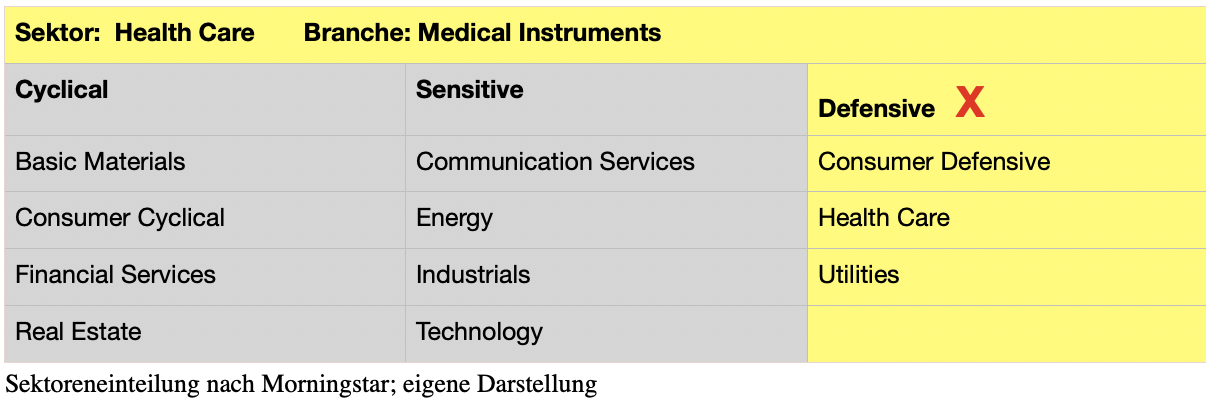

Masimo (MASI) ist ein weltweit tätiges Medizintechnik-Unternehmen, das eine Vielzahl von nicht-invasiven (also nicht in den Körper eindringenden) Überwachungstechnologien, darunter medizinische Geräte und Sensoren, entwickelt, herstellt und vertreibt. Dabei dient die Technik der Ermittlung der Sauerstoffsättigung und Pulsmessung, Gehirn-, Atemwegs-, Kapnographie- und Gasüberwachung. Zudem bietet Masimo innovative Monitoring-Lösungen, die das Patientenmanagement aus der Ferne ermöglichen. Dabei tragen Patienten armbandähnliche Geräte und versenden die Daten ihrer Vitalfunktionen einfach über eine Plattform an das medizinische Personal. Der Gründer Joe Kiani ist selbst Großaktionär und gibt dem Unternehmen als Visionär in Sachen Medizintechnik die nötige Innovationskraft. Seine Vision, die gleichzeitig den Auftrag für sein Unternehmen darstellt, sieht er darin, die Ergebnisse für Patienten zu verbessern und die Pflegekosten zu senken. Das Unternehmen hat aktuell eine Marktkapitalisierung von 13,5 Mrd. USD und gehört dem Sektor "Health Care" und der Branche "Medical Instruments" an.

Der Alle Aktien Qualitäts-Score

Masimo hat sich mit seinen Produkten als einer der größten Krisenhelfer entpuppt. Wenn ich mir die Nachrichten ansehe und es werden Patienten in Krankenhäusern gezeigt, dann fällt mir sehr oft das Logo von Masimo an den Geräten auf. Allerdings ist das Unternehmen auch für die Zeit nach COVID-19 gewappnet und ist zudem ein Unternehmen, das auch vor COVID-19 ein starkes Wachstum verzeichnete. Dabei hilft die Tatsache, dass das Unternehmen beständig seine Produkte verbessert und immer wieder neue Produkte einführt, die alle dazu beitragen sollten, die Ertragsdynamik weiter zu steigern. Dabei ist das Unternehmen dabei, in zwei Bereichen, nämlich Patente und Wechsel, Burggräben zu etablieren. Masimo hat sich mit der Einführung der proprietären Signalextraktionstechnologie (SET) zur Patientenüberwachung, anhand ausgeklügelter Algorithmen und Sensortechnologien, zum Marktführer auf diesem Gebiet gemausert und verfügt hierbei über zahlreiche Patente. Dabei ist Masimo mit seiner SET-Plattform seinen Wettbewerbern momentan immer einen Schritt voraus, was die Zuverlässigkeit und Genauigkeit anbelangt. Dies führt zu starker Kundenbindung und enormer Preissetzungsmacht.

Was die Kundenbindung noch verstärken und somit den Wechsel hin zu einem Wettbewerber noch erschweren dürfte, ist der Direktvertrieb der Geräte mit intensiven Kundenkontakt und die Tatsache, dass die Geräte über softwaregestützte Plattformen modular erweiterbar sind. Zudem geht das Unternehmen auch immer wieder neue und spannende Kooperationen ein, wie die mit Samsung im Frühling dieses Jahres. Die Technologien von Masimo werden inzwischen weitgehend vorinstalliert und konfiguriert auf den Galaxy-Smartphones angeboten. Zudem wird es speziell für ältere Menschen zukünftig weitere Tools geben, welche die Benutzerfreundlichkeit über die App noch weiter steigern werden.

Wenn wir uns das Umsatzwachstum ansehen, dann sehen wir, dass dies mit 10 % nicht überragend ist, allerdings in den letzten drei Jahren jährlich gesteigert werden konnte. Auch das EBIT-Wachstum zog die letzten Jahre weiter an. Für 2021 wird ein EPS von 4,39 USD, nach 3,84 USD in 2020 erwartet, wobei hier der Konsens meines Erachtens zu konservativ sein könnte. Die Eigenkapitalrendite lag im letzten Jahr bei guten, wenn auch nicht überragenden 17,55 %. Allerdings gefällt mir das ROCE, also die Verzinsung auf das eingesetzte Kapital ausgesprochen gut und ist ein weiterer Hinweis auf einen Burggraben bei dem Unternehmen. Die Nettofinanzverschuldung soll nach dem AAQS immer geringer als der vierfache des aktuelle operativen Gewinns sein. Da bei Masimo eine Nettofinanzverschuldung nicht vorhanden ist und zudem über eine Eigenkapitalquote von 83 % verfügt, ist das Unternehmen extrem solide aufgestellt und dürfte dem Unternehmen in den nächsten Jahren dabei helfen, seine Marktführerschaft weiter auszubauen.

Kursentwicklung

Werfen wir nun noch einen Blick auf den Chart, dann sehen wir, dass sich die Aktie in einem intakten langjährigen Aufwärtstrend befindet und seit 2014 über 1000 % zulegen konnte. Aktuell konsolidiert die Aktie nahe dem Allzeithoch, das bei 256 USD liegt. Sowohl als Trader als auch als Langfristanleger ist die Aktie eine spannende Option und dürfte schon bald die Trendfortsetzung einleiten. Ich habe mir einen Alarm bei 256 USD ins System gelegt, um über einen Ausbruch informiert zu werden.

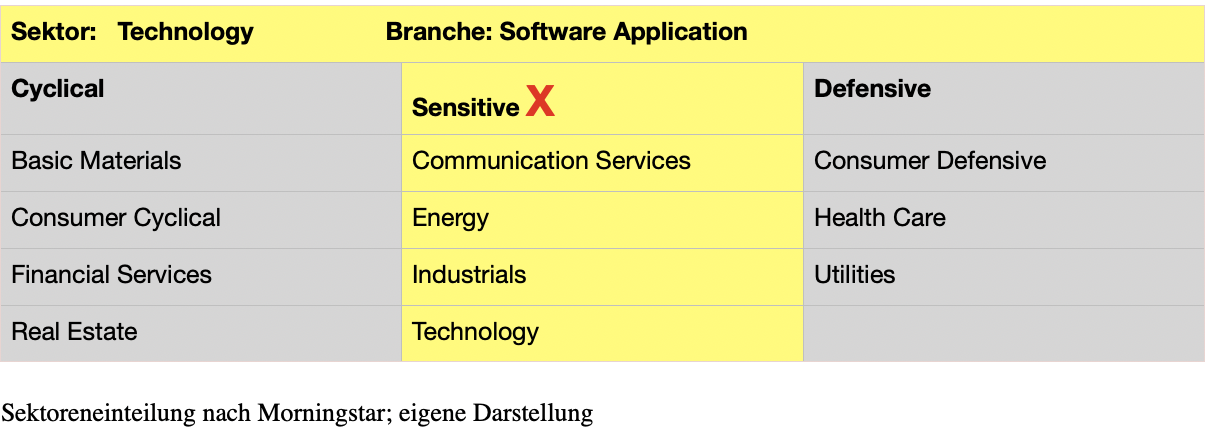

Intuit (ITU) bietet verschiedene Finanzsoftware-Lösungen an, die eine Vielzahl komplexer Vorgänge rund um das Thema Finanzen erleichtern. Zu den Kunden gehören unter anderem Kleinunternehmen, Rechnungslegungsexperten und Finanzdienstleister. Die wichtigsten Produktlinien sind QuickBooks, TurboTax und Mint, die kostengünstige Alternativen zum Steuerberater darstellen. Diese Programme unterstützen sowohl private Einzelpersonen als auch Firmen und Finanzexperten bei alltäglichen Anforderungen wie Rechnungen bezahlen, Guthaben überprüfen, Gehaltslisten erstellen oder Steuerprüfung. Für Rechnungsleger werden zusätzlich Steuerprogramme wie ProSeries und Lacerte angeboten. Die Produkte werden unter anderem in den USA, Kanada, Großbritannien und Indien vertrieben. Einige Leistungen können auch mobil über Smartphones und Tablets abgerufen werden. Das Unternehmen beschäftigt rund 9.000 Mitarbeiter und hat Standorte in neun Ländern. Aktuell hat es eine Marktkapitalisierung von 93,9 Mrd. USD und gehört dem Sektor "Technology" und der Branche "Software Application" an.

Der Alle Aktien Qualitäts-Score

Finanzsoftware ist seit Jahren gefragt und wird auch die nächsten Jahre weiter gefragt bleiben. Sicherlich konnte das Unternehmen die letzten Monate einen enormen Nachfrageschub durch COVID-19 und dem daraus resultierenden Stay-at-Home-Trend verzeichnen, da dieser die digitale Transformation ja deutlich beschleunigte. Doch als Wachstumstreiber dient, neben der allgemeinen Digitalisierung buchhalterischer Services, auch die Tendenz, zu mehr Selbstständigkeit von Freiberuflern und Angestellten. Für eine normale Steuererklärung sind in der Regel zwischen 300 und 800 USD fällig. Wem das zu viel Geld ist, nutzt einfach eine Software, wodurch natürlich enorme Kosten eingespart werden können.

Dabei ist es wichtig zu begreifen, dass das Unternehmen inzwischen sein komplettes Software-Geschäft erfolgreich in die Cloud verlagert hat, wodurch die Nettomargen, die aktuell bei knapp 24 % liegen, zukünftig weiter nach oben geschraubt werden dürften. Das Geniale an dem "Software as a Service"-Konzept ist, dass das Unternehmen aufgrund der monatlichen Nutzungsgebühr, die bei den meisten Programmen entsteht, ein permanenter Cashflow generiert werden kann. Die Gewinnkontinuität des Unternehmens ist hoch. So wurde die letzten 20 Jahre für die Aktionäre immer ein Gewinn erwirtschaftet. Es handelt sich also um ein besonders stabiles Geschäftsmodell, was auch weiterhin so bleiben dürfte. Denn Intuit verfügt inzwischen über einen breiten wirtschaftlichen Burggraben. Der Wechsel zu einem anderen Anbieter, beziehungsweise das Erlernen einer anderen Anwendung erfordert Zeit und verursacht hohe Wechselkosten. Zudem stellen die Risiken der Datenmigration zu einem anderen Produkt hohe Wechsel-Barrieren dar. Die Eigenkapitalrendite sowie das ROCE sind dementsprechend hoch.

Der Umsatz des Unternehmens lag im Geschäftsjahr 2020 bei 7,68 Mrd. USD. Das Umsatzwachstum für das nächste Jahr soll, laut Analysten, bei 10 % liegen und stellt das durchschnittliche Wachstum der letzten drei Jahre dar. Der Gründer Scott Cook ist nach wie vor im Management und besitzt Aktien im Wert von 1,9 Mrd. USD. Mit einem KUV von 12 und einem KGV von 50 ist die Aktie, ebenso wie die beiden zuvor besprochenen Aktien, teuer. Günstig war die Aktie allerdings noch nie und dürfte es so lange nicht werden, so lange das Geschäftsmodell so hervorragend wie in der Vergangenheit funktioniert. Das Unternehmen zahlt seit knapp zehn Jahren eine Dividende. Mit aktuell 0,6 % ist diese zwar nicht hoch, doch wächst sie schnell und beständig. Anhand der geringen Ausschüttungsquote von gut 30 % ist hier noch viel Platz nach oben vorhanden. Das Schöne ist zudem, dass das Unternehmen keinerlei Nettoschulden aufweist. Übernahmen, wie diejenige des Startup´s Credit Karma im Februar dieses Jahres, sind somit auch in Zukunft leicht zu stemmen.

Nun schaue ich mir noch die Kursentwicklung an:

Der Kurs der Intuit-Aktie lag im Jahr 2009 noch bei 23 USD. Seitdem konnte der Kurs um stolze 1500 % zulegen. Der Aufwärtstrend ist intakt. Immer wieder ergeben sich antizyklische Einstiegsgelegenheiten. Doch die waren in den letzten Jahren selten. Meines Erachtens sollte auch hier der Einstieg, für Langfristinvestoren, in mehreren Tranchen erfolgen. Aufgestockt könnte immer dann werden, wenn sich die Aktie 20 % oder mehr von ihrem Hoch entfernt hat.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche!

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Screener: https://traderfox.de/software/#aktien-screener

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt, und es findet ebenfalls eine Aufklärung über Eigenpositionen statt. Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Nvidia, Costco