Der Portfoliobuilder: Neue Features im Portfolio-Builder zum Jahresbeginn - Zwei neue Aktien wurden eingebucht!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine mächtige Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren. Ganz neu ist nun der Live-Modus. Wenn ein Backtest überzeugend aussieht, dann kann man als Anleger sein Portfolio in den Live-Modus übergeben. Das Portfolio wird dann automatisch gemäß dem Regelwerk umgeschichtet und Sie erhalten die Depotumschichtungen per E-Mail zugeschickt. Zudem sind unsere Entwickler nun dabei, Kursfehler aus den letzten Jahren, zu denen es immer wieder kommt, nach und nach zu beseitigen, was den Portfolio-Builder somit immer stabiler werden lässt. Daneben fügen wir nun nach und nach bereits vorgefertigte Templates hinzu, die direkt übernommen werden oder aber noch weiter von Ihnen verfeinert werden können.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Wenngleich der Monat Dezember zu keiner Outperformance führte, zeigte sich das Musterdepot in den letzten zwei Jahren äußerst stark und konnte seither um 149 % zulegen. In diesem Monat gab es keinen einzigen Take-Profit zu verbuchen. Dagegen überwiegen die Verluste. Letztlich ist dies nicht ungewöhnlich, gehören Verschnaufpausen doch auch immer wieder dazu. Zudem sollte klar sein, dass sich unser Musterdepot ja auf US-amerikanische Wachstumsaktien konzentriert. Und bei solchen Aktien kann es oftmals zu sehr heftigen Schwankungen kommen. Es gab bereits Monate, in dem es bei so mancher Aktie zu Verlusten von 30 % und mehr kam. Und so will ich ausdrücklich darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt.

Der TraderFox Portfolio-Builder ist ja ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren. Der TraderFox Portfolio-Builder ist vor allem bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder. Im Übrigens hat Simon Betschinger die neuen Features des Portfolio-Builder in einem aktuellen Webinar besprochen. Den Link habe ich euch unten eingestellt.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

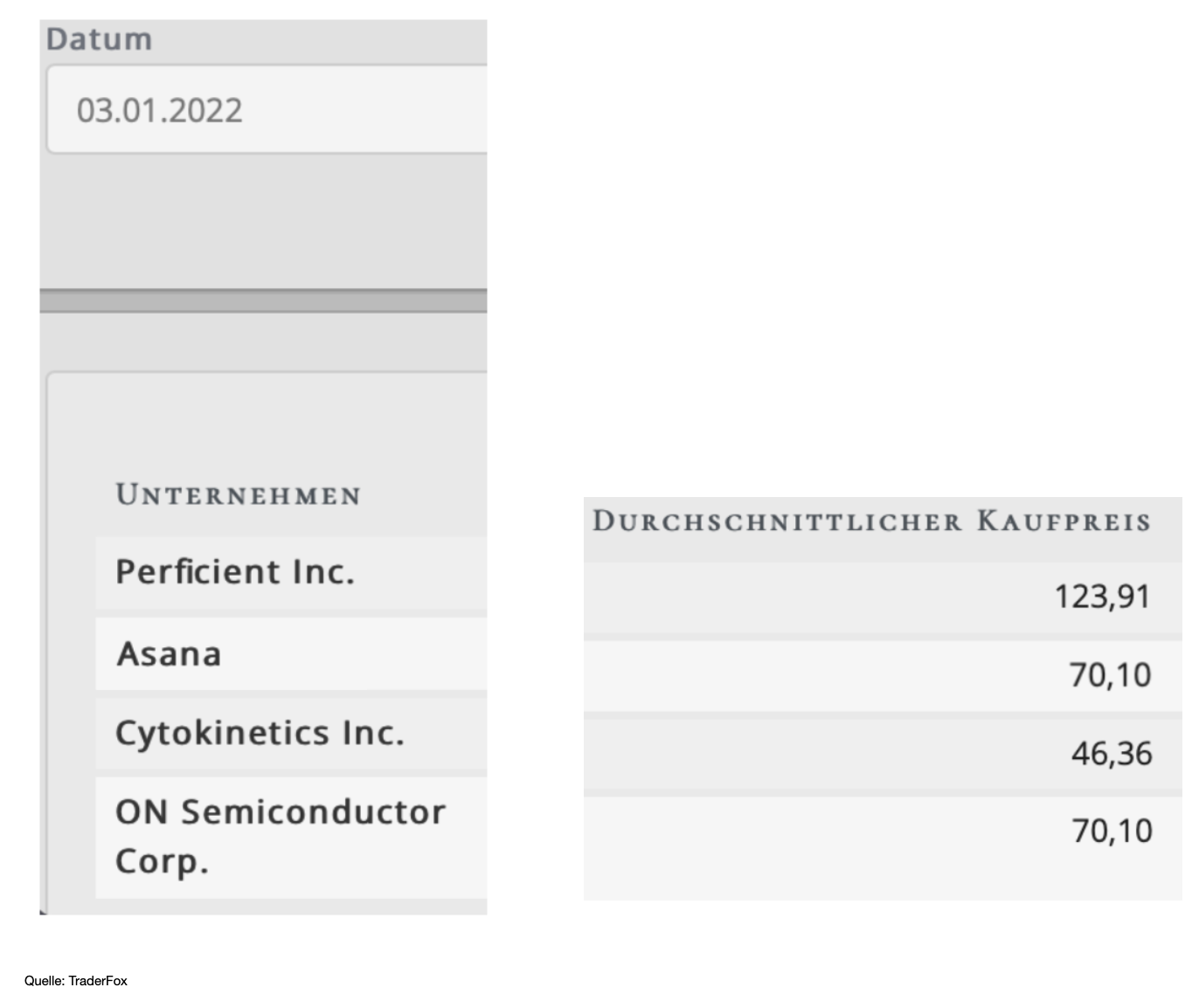

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 3. Januar ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 149 % verbuchen und ist, vor allem wegen dem Verlust von 25 % bei Asana, wieder deutlicher vom Allzeithoch zurückgekommen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 56 % erzielt. Um die Survivorship Bias so gut wie möglich zu umgehen, sollte in einem Backtest ein gleichgewichteter Index als Benchmark herangezogen werden. Da es sich allerdings hier im Bild letztlich nur um die reine Depotentwicklung handelt, zeige ich hier im Vergleich den S&P 500, weil es damit besser nachvollziehbar wird. Was mir schon aufgefallen ist, ist die Tatsache, dass sich die Performance rückblickend manchmal leicht in der Tabelle verändert, wobei ich die monatliche Performance immer selbst genau nachrechne, damit die Performance auch realistisch bleibt.

Die ausgebuchten Aktien

Wir wollen uns nun die Aktien ansehen, die ausgebucht wurden. Dabei handelt es sich um Range Resources, Dilliards und New Relic. Bei allen drei Aktien hatten wir einen minimalen Verlust zu verkraften. In diesem Monat gab es leider keine Aktie, die einen Take-Profit erzielen konnte. Erhalten bleiben uns die beiden Aktien von Perficient und von Asana. Während wir bei Perficient im Vergleich zum Vormonat ausgeglichen sind, sind wir mit der Aktie von Asana aktuell 25 % im Minus. Die Aktie wurde, wie ich im letzten Monat bereits angemerkt hatte, kurz vor der Bekanntgabe der Quartalszahlen eingebucht. Wie riskant es sein kann, vor Quartalsergebnissen zu kaufen, konnte man bei Asana miterleben. Die Aktie verlor kurzzeitig mehr als 30 % an Wert, nachdem die Zahlen enttäuscht hatten. Nichtsdestotrotz kauft der CEO Dustin Moskowitz hier weiter fleißig Aktien zu. Zuletzt hat er am 3. Januar Aktien im Wert von 73 Mio. USD erworben. Er scheint also weiterhin davon auszugehen, dass die Aktie zu günstig bewertet ist. Wir haben über die Insider-Käufe von Dustin Moskovitz in den TraderFox Sektionen bereits seit Juni 2021 berichtet. Als einer der Mitgründer von Facebook hat Dustin Moskovitz sich bereits früh einen Namen in der IT-Szene gemacht. Doch dieser Erfolg reichte dem Visionär noch nicht, weswegen er im Jahr 2008 Asana gründete, wo er bis heute als CEO tätig ist. Einen Kauf bei Asana würde ich in Erwägung ziehen, wenn die Aktie wieder Stärke aufbaut und über 80 USD zieht.

Die eingebuchten Aktien

Nun aber zu den zwei neuen Aktien, die in unser Musterdepot eingebucht wurden. Dabei handelt es sich um Cytokinetics und um ON Semiconductor. Somit befinden sich im neuen Jahr insgesamt nur vier Positionen im Depot.

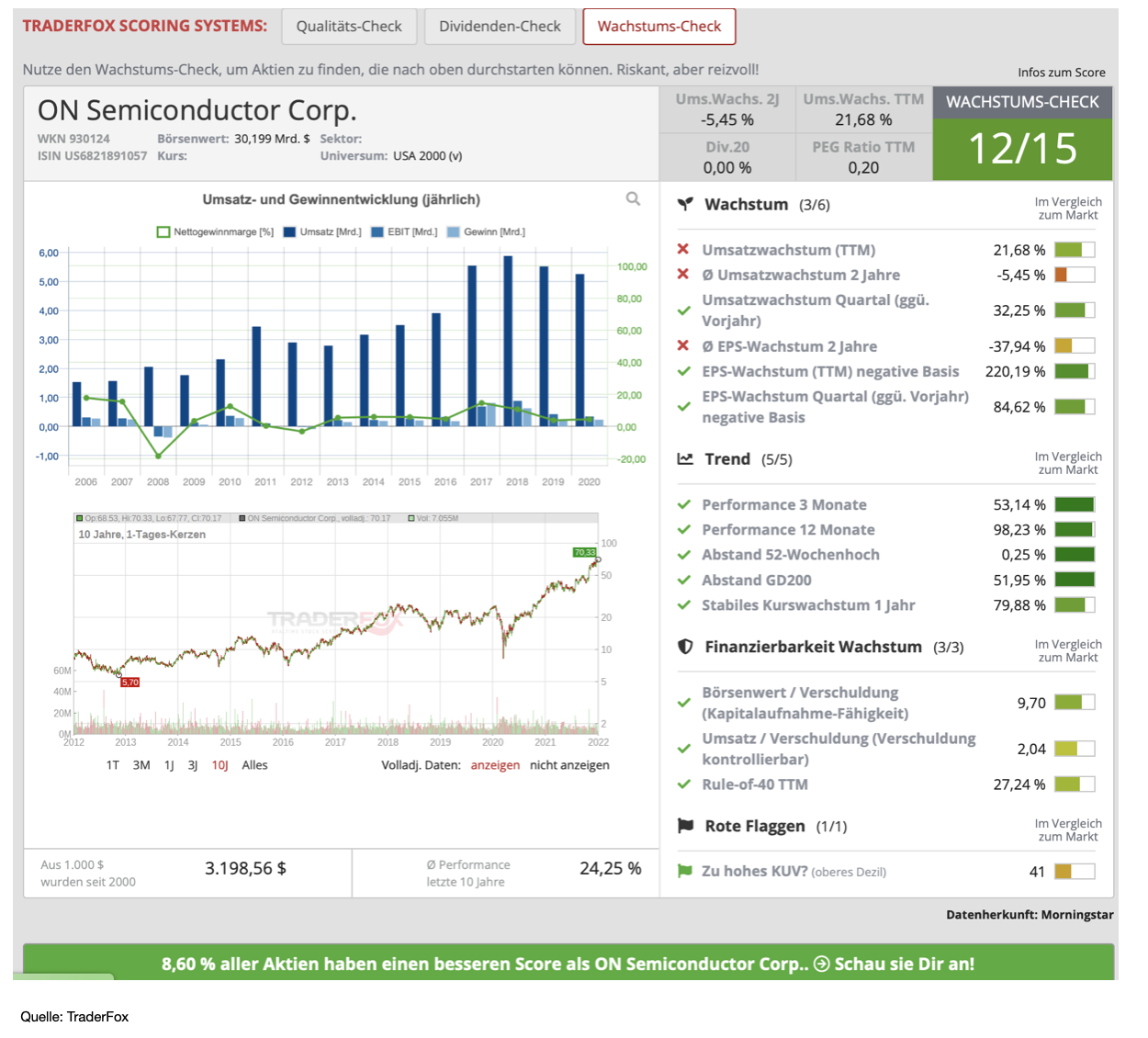

Bei ON Semiconductor (ON) handelt es sich, wie der Name schon sagt, um einen Halbleiterhersteller. Das Unternehmen hat sich vor allem auf Chip- und Sensorlösungen für den Automotive-Bereich spezialisiert. ON Semiconductor hat es sich zur Aufgabe gemacht, intelligente Energie durch innovative Technologien zu erzeugen, die Signalmanagement und kundenspezifische Geräte zudem für die Bereiche Kommunikation, Medizin und Militär nutzen. Auch im Bereich der Lidar-Plattformlösungen ist es stark positioniert, um vom aufkommenden Trend rund um smarte Verkehrsüberwachung zu profitieren. Das US-Unternehmen hat seinen Sitz in Arizona. Es wurde 1999 gegründet. Die Marktkapitalisierung liegt bei 30 Mrd. USD.

Wachstum und Risiken

Mit der bald beginnenden Berichtssaison könnte es jetzt ein guter Zeitpunkt für Investoren sein, den Blick auf die Halbleiteraktien zu richten, da die Knappheit im Chipsektor so schnell sich nicht verbessern wird. Die Aussichten sind seit 20 Jahren nicht mehr so gut wie aktuell, und bei den meisten Unternehmen aus dem Bereich sind die Auftragsbücher bis Ende 2022 prall gefüllt. In den letzten Monaten hat das Unternehmen seine Strategie geschärft und sein Produktangebot neu ausgerichtet. Unter dem neuen Slogan "Intelligent Technology. Better Future" plant das Unternehmen nach eigener Aussage, traditionelle Denkweisen und Marktbarrieren zu durchbrechen, um innovative und bahnbrechende Lösungen zu schaffen, die die schwierigsten Entwicklungsherausforderungen ihrer Kunden lösen und ihre eigenen Klimainitiativen unterstützen, um die nachhaltige Energiewende voranzutreiben.

Da die Automobilbranche für einen Großteil der Treibhausgase verantwortlich ist, gibt es in dieser Richtung für ON Semiconductor weiter gute Chancen zu wachsen. Im letzten Quartal konnte das Unternehmen einen Rekordgewinn pro Aktie von 0,72 USD einfahren, bei einer freien Cashflow-Marge von 20 %. Die Zielmärkte in Europa, Asien und den USA sind alle gewachsen und so stieg auch der Umsatz zuletzt auf einen Rekord von 1,74 Mrd. USD. Nach dem TraderFox Wachstums-Check bekommt die Aktie aktuell 12 von 15 Punkten, wobei hier negativ der Corona-bedingte Nachfragerückgang zu Buche schlägt, der aber längst ausgebügelt wurde.

Mit einem KGV von 26 für 2022 ist das Unternehmen attraktiv bewertet. Schließlich liegt der Branchenschnitt bei 34 und das EBITDA-Wachstum liegt für das letzte Jahr 130 % über dem Brachendurchschnitt. Durch die starke Stellung im Bereich Power-Management Lösungen für Elektrofahrzeuge und der Übernahme von GT Advanced Technologies vor wenigen Monaten, einem SiC-basierten Power-Management-Anbieter, profitiert das Unternehmen doppelt von der Energiewende. Meines Erachtens dürfte das zunehmende Wachstum im E-Autobereich das Unternehmen auch die nächsten Quartale weiter beflügeln. Neben einem hohen Wettbewerb ist das größte Risiko wohl darin zu sehen, dass das Unternehmen stark vom chinesischen Markt abhängig ist. Jegliche staatliche Regulierung bezüglich der Technologien und dem Handel derselben würde den Aktienkurs deutlich belasten.

Charttechnik

Die Aktie von ON Semiconductor eröffnete im Zuge der letzten Quartalszahlen Anfang November mit einem starken Up-Gap. Seither geht es stetig bergauf. Aktuell legt sie im Bereich von 70 USD eine Pause ein. Doch sollte der Widerstand am Allzeithoch zeitnah fallen, könnte es schnell Richtung 80 USD gehen. Die Aktie bietet sich somit, meines Erachtens, für einen prozyklischen Positionsaufbau an. Allerdings ist zu beachten, dass Anfang Februar die nächsten Quartalszahlen anstehen.

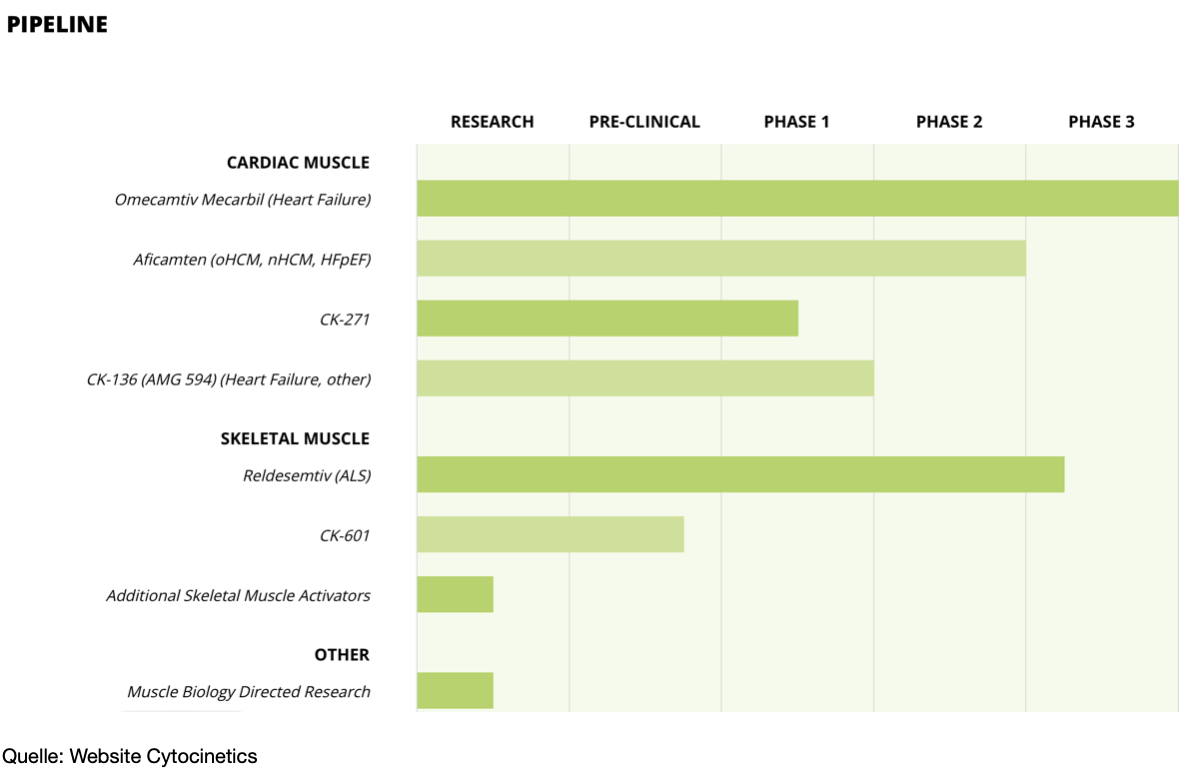

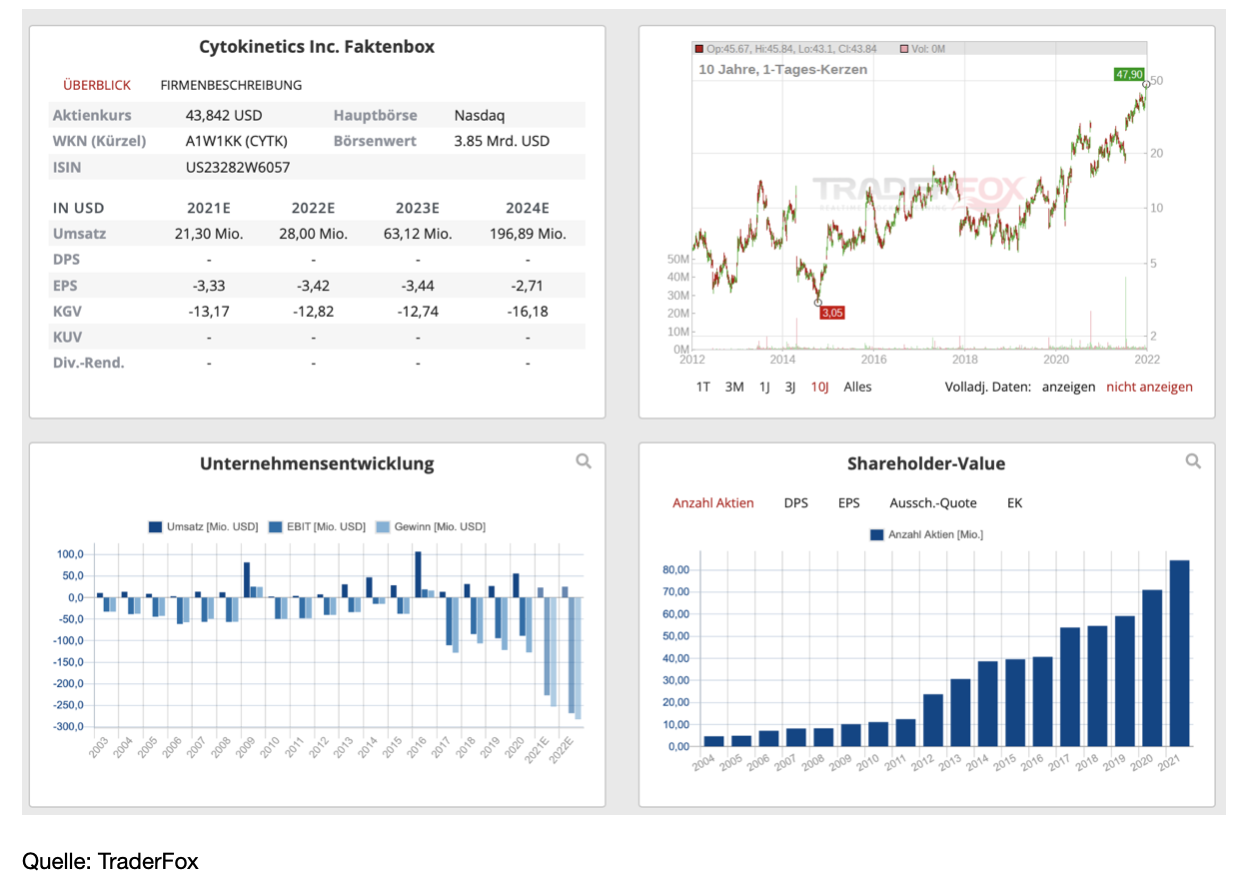

Cytocinetics (CYTK) wurde 1998 von Pionieren auf dem Gebiet der Muskelbiologie gegründet. Dabei handelt es sich bei Cytokinetics um ein biopharmazeutisches Unternehmen, das sich auf die Entdeckung, Entwicklung und Vermarktung von Muskelaktivatoren und Muskelinhibitoren als potenzielle Behandlungsmethoden für Menschen, bei denen die Muskelleistung beeinträchtigt ist, konzentriert. Mit mehr als 100 erteilten Patenten ist es eines der führenden Forschungsunternehmen im Bereich der Muskelbiologie. Bislang gibt es noch kein zugelassenes Medikament; allerdings dürfte die Pipline von niedermolekularen Muskelaktivatoren und -inhibitoren wie Mecarbil oder Aficamten großes Potenzial besitzen. Das Unternehmen hat seinen Sitz in San Francisco, Kalifornien. Die Marktkapitalisierung beträgt aktuell 3,85 Mrd. USD.

Wachstum und Risiken

Im Laufe der letzten Jahre hat das Unternehmen eine unvergleichliche Expertise entwickelt, die es an die Spitze der Entdeckung und Entwicklung von Medikamenten für Krankheiten stellt, die die Muskelleistung beeinträchtigen. Die Muskulatur spielt eine entscheidende Rolle bei der täglichen körperlichen Funktionalität, einschließlich der ordnungsgemäßen Durchblutung, Bewegung und sogar der Fähigkeit zu atmen. Daher haben Erkrankungen, die zu einer Funktionsstörung der Muskeln führen, schwerwiegende Folgen für das Überleben und das Wohlbefinden.

Genau hier setzt Cytocinetics an, wobei das Unternehmen inzwischen über drei weit fortgeschrittene Medikamentenkanditen verfügt. Omecamtiv Mecarbil ist ein Aktivator zur Behandlung von Herzinsuffizienz und bereits am weitesten fortgeschritten. Nach sieben Phase-2-Studien wird es derzeit in einer großen Phase-3-Studie mit dem Namen "GALACTIC-HF" getestet, wobei es hier in der zweiten Hälfte dieses Jahres Ergebnisse geben wird. Daneben befindet sich Reldesemtiv in einer Phase-3 Studie und auch Aficamten, das bei einer Verdickung des Herzens eingesetzt werden kann, macht große Fortschritte. Anfang Dezember hat das Unternehmen von der FDA hierfür den "Breakthrough Therapy" Status erhalten, was dazu führen könnte, dass die Zulassung nun beschleunigt wird. Der potenzielle Markt für die Medikamente ist riesig und liegt im unteren zweistelligen Milliardenbereich.

Dabei ist Cytocinetics vor allem spannend, weil es, anders als viele Biotechunternehmen, gleich mehrere Medikamente gibt, die in den nächsten 24 Monaten zugelassen werden könnten. Gleichzeitig darf man natürlich nicht vergessen, dass enttäuschende Daten einer Studie den Kurs locker auch mal halbieren können. Das Unternehmen ist finanziell gut ausgestattet. Der Cashbestand beläuft sich aktuell auf 668 Mio. USD. Nichtsdestotrotz hat das Unternehmen in den letzten Jahren massiv neue Aktien ausgegeben, um die Forschungen zu finanzieren, was für Aktionäre natürlich letztlich nie erfreulich ist. Daneben ist der Verlust pro Aktie mit -3,33 USD doch sehr hoch.

Charttechnik

Dennoch hat sich der Kurs seit Anfang Januar 2021 mehr als verdoppelt. Der letzte Impuls kam Anfang Dezember, als, wie bereits angemerkt, bekannt wurde, dass die FDA für Aficamten den "Breakthrough Therapy" Status genehmigt hat, was nun dazu führen dürfte, dass die behördliche Prüfung beschleunigt wird. Die Aktie konsolidiert in einer engen Range nahe am Jahreshoch. Einen prozyklischen Einstieg würde ich in Betracht ziehen, wenn die kurze Konsolidierung nach oben hin verlassen wird. Allerdings muss klar sein, dass die Aktie sehr volatil ist und Kursausschläge von 10 % keine Seltenheit darstellen.

Wie immer freue ich mich schon auf den nächsten Monat und bin gespannt, welche Aktien dann zu den Gewinnern zählen werden.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Video von Simon Betschinger: https://www.youtube.com/watch?v=bE36m3QzItw&t=3s

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine