Portfoliocheck: Mit der Tinder-Mutter hat Bill Nygren nun ein Match

Bill Nygren betreut als Portfolio Manager und CIO drei Fonds der Oakmark-Familie mit einem Anlagevolumen von mehreren Milliarden Dollar. Darunter ist auch der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 Prozent vorzuweisen hat.

Anhand der Discounted-Cashflow-Methode ermittelt Deep Value Investor Nygren den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist ein wesentlicher Teil von Nygrens Investment-DNA.

Neben dem Unterschied zwischen Wert und Preis achtet Bill Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren dies bezüglich mit gutem Beispiel vorangeht und einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert hat. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Eine große Vorliebe hat Nygren für sogenannte 80/20-Situationen entwickelt, auch bekannt als Pareto-Prinzip. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer stark verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

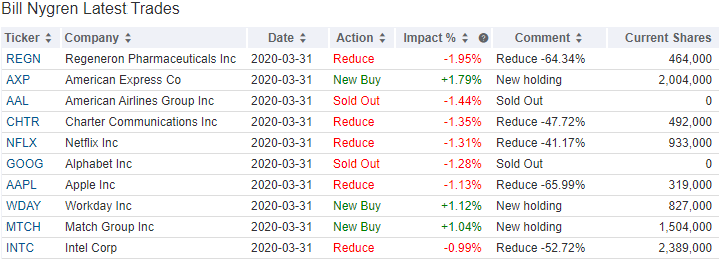

Top Käufe und Verkäufe im 1. Quartal 2020

Bill Nygren hatte zum Ende des 1. Quartals 2019 insgesamt 53 Werte im Depot, darunter sechs neue. Seine Turnoverrate lag bei überschaubaren 6 Prozent.

Am stärksten traf es Regeneron Pharmaceuticals, die er um fast zwei Drittel reduzierte. Bei American Airlines zog Nygren komplett den Stecker, während er bei Charter Communications rund 48 und bei Netflix gut 41 Prozent seiner Anteile abstieß. Bei Apple waren es ebenfalls fast zwei Drittel und bei Chip-Gigant Intel annähernd 53 Prozent.

Bei Alphabet hat Nygren seinen im Vorquartal begonnenen Aktientausch komplettiert und nun seine letzten verbliebenen C-Aktien abgebaut; er hält nun ausschließlich A-Aktien der Google-Mutter.

American Express ist ganz neu in Bill Nygrens Depot und mit knapp 1,8 Prozent Depotanteil auch der am stärksten gewichtete Neueinsteiger. Eine generelle Abkehr Nygrens von Technologiewerten kann man nicht feststellen, denn mit Workday und Match Group hat er sich diesem Sektor gleich zwei frische Kandidaten gegönnt.

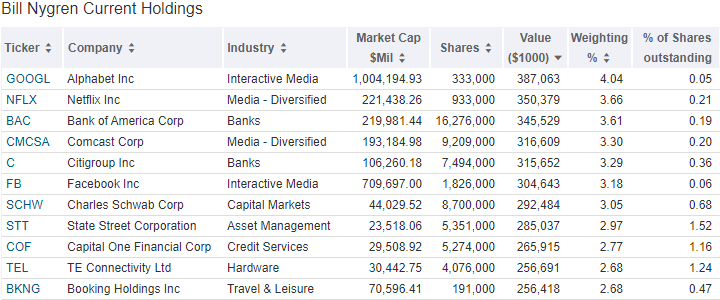

Top Positionen am Ende des 1. Quartals 2020

Mit beinahe 35 Prozent bleiben die Financial Services in Nygrens gut 9,6 Milliarden Dollar schweren Depot an der Spitze, gefolgt von den Communication Services mit 18 sowie zyklischen Konsumwerten mit 12,5 Prozent.

Alphabet ist Nygrens neue schwerste Position mit etwas mehr als vier Prozent Gewichtung noch vor Netflix mit knapp 3,7 Prozent. Mit Comcast auf Platz vier und Facebook auf dem sechsten Rang sind weitere Technologiewerte hoch gewichtet, ebenso Finanzwerte, die durch die Bank of America auf Platz drei sowie Citigroup, Charles Schwab, State Street und Capital One auf den Plätzen sechs bis neun großes Gewicht gegeben wird. Mit dem Online-Reiseportal Booking Holdings rangiert auf dem elften Rang einer der größten Verlierer der Corona-Pandemie.

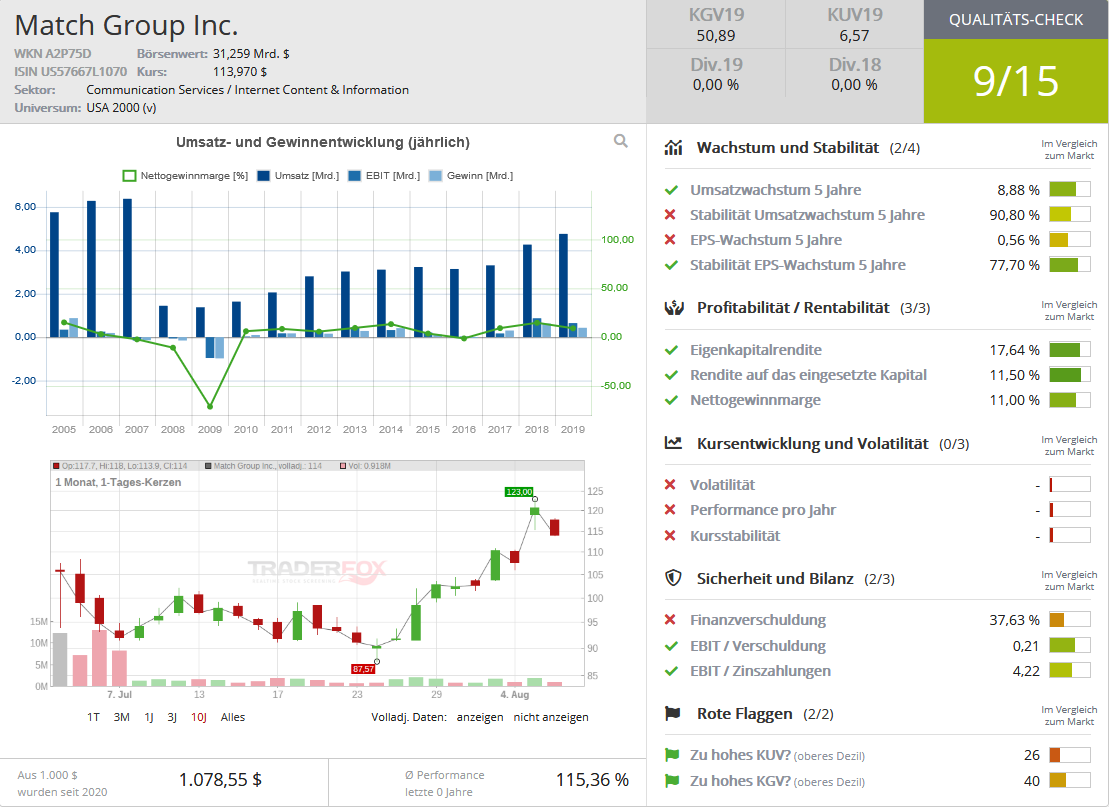

Aktie im Fokus: Match Group

Ursprünglich bestand das Unternehmen aus der einzelnen Dating-Website Match.com, doch inzwischen ist es eine Holding, die eine Vielzahl unterschiedlicher Dating-Portale betreibt, darunter Tinder, Match.com, Hinge, Meetic, OkCupid, PlentyOfFish, LoveScout24 und neu.de.

Erfinder von Match.com ist die IAC InterActiveCorp, ein führendes Medien- und Internetunternehmen mit mehr als 150 Marken und Produkten. Der starke Mann hinter IAC ist seit 1995 Barry Diller, der zuvor viele Jahre Chef von Paramount Pictures war. IAC hat mehrere Sparten und baut innerhalb dieser Digital Leaders auf, die dann später an die Börse gebracht und/oder die Aktionäre abgegeben werden über Spin-offs. Frühere Erfolgsgeschichten der IAC sind HSN Home Shopping Network, Ticketmaster, Interval, LendingTree und Expedia. Und eben auch Match Group.

Die neue Freiheit

Vor wenigen Wochen erst erfolgte die Trennung. Match Group ist eine große Erfolgsgeschichte und war so zum absoluten Schwergewicht im IAC-Portfolio geworden. Zu schwer, weil es die übrigen Aktivitäten zu Nebendarstellern degradierte. Daher hat IAC sein 81-prozentiges Match-Aktienpaket abgegeben und so wurden den IAC-Aktionären Match-Aktien ins Depot gebucht.

Für beide Unternehmen ein Gewinn. IAC kann sich wieder stärker auf seine anderen Aktivitäten konzentrieren und hat nun vier Milliarden Dollar in Cash für neue Ideen oder Aktienrückkäufe, während die Match Group nicht mehr in einem übergeordneten Konzernverbund feststeckt und sich dortigen unternehmerischen Zwängen unterwerfen muss.

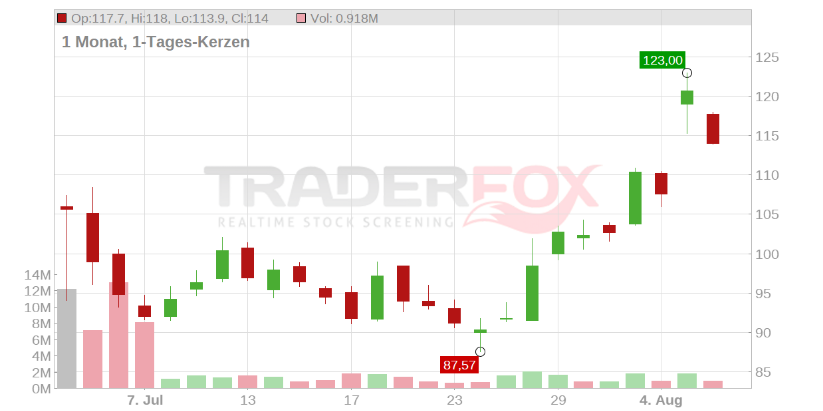

Starke Quartalszahlen

Die diversen Dating-Apps und Online-Matching-Angebote erfreuen sich während der Corona-Pandemie einer noch größeren Beleibtheit, also ohnehin schon. Match Group berichtete soeben, dass der Umsatz um 12 Prozent auf 555 Millionen Dollar gestiegen sei, was deutlich über der Konsensprognose der Analysten lag. Der Gewinn stieg um 13 Prozent auf 103 Millionen Dollar und diese 0,51 Dollar je Aktie lagen ebenfalls erheblich über den Erwartungen von 0,45 Dollar je Aktie. Alleine Tinder konnte im zweiten Quartal netto 200.000 weitere Nutzer gewinnen und das Unternehmen blickt so optimistisch in die Zukunft, dass es seine Prognosen für das dritte Quartal angehoben hat.

Das Märchen von der hohen Shortquote

Und diese Erfolgsgeschichte läuft ja schon viele Jahre, deshalb ist es umso erstaunlicher, dass die Match Group bis vor kurzem noch die am stärksten geshortete Aktie im Russel 1000-Index war. Ende 2019 wurde eine Shortquote von 58,5 Prozent ausgewiesen.

Sicher, es gab und gibt auch Gegenwind für die Match Group. Zum einen wird ihr vorgeworfen, aktiv Fake-Profile gezielt zur Anwerben von neuen Kunden genutzt zu haben. Daneben behaupten frühere Tinder-Gründer, sie seien beim Kauf von Tinder übervorteilt worden. Des Weiteren gibt es Bedenken, dass Konkurrenten schneller wachsen könnten und dass das Unternehmen seine hohen Wachstumsraten und sein hohes, profitables Wachstum nicht unendlich durchhalten können wird.

Alles Gründe, die die weitere Unternehmensentwicklung negativ beeinträchtigen könnten, aber wohl kaum eine dermaßen hohe Shortquote rechtfertigen würden.

Mindestens ebenso bemerkenswert ist, dass nun davon berichtet wird, dass Short-Engagement um mehr als 70 Prozent zurückgegangen sei. Beim genaueren Hinsehen ist dies allerdings doch nicht so verwunderlich. Denn bei jeder Statistik oder Kennzahl muss man erstmal verstehen, wie sie ermittelt wird und was sie wirklich aussagt, bevor man aus ihr Schlüsse zieht.

Die zugrunde gelegte Kennzahl SIPF (Short Interest as a Percentage of Float) drückt das Short-Interesse in Prozent des Streubesitzes aus. Der Streubesitz ist jedoch nur eine Teilmenge aller verfügbaren Aktien. Und gerade bei der Match Group gab es ja die Besonderheit, dass gut 81 Prozent der Anteile im Besitz des Großaktionärs IAC lagen. Der Streubesitz betrug daher lediglich 19 Prozent und ein SIPF von 58,8 Prozent hieß also im Klartext, dass weniger als zwölf Prozent aller ausstehenden Aktien geshortet waren. Auch noch eine ansehnliche Quote, aber doch eher in einem normalen Rahmen.

Dass das Short-Engagement nach dem Spin-off nun so deutlich zurückging, liegt vor allem daran, dass der Streubesitz von 19 auf 100 Prozent gestiegen ist. Daraus alleine kann also kein verändertes Verhalten der Shortseller abgeleitet werden.

Bill Nygren steigt ein

Als Value Investor interessiert sich Bill Nygren nicht wirklich für die Shortquote. Dennoch passt ein auf den ersten Blick hoch bewertetes Wachstumsunternehmen nicht in sein übliches Beuteschema. Doch diese Diskrepanz relativiert sich, wenn man sich Nygrens Kommentare zur Match Group in die Überlegungen mit einbezieht.

So sagte er gegenüber seinen Anlegern, die Bewertung der Match Group spiegele nicht die "Kombination aus außergewöhnlicher Wirtschaftlichkeit und langfristigen Aussichten" wider. Die Tinder-App sei die weltweit beste Dating-Plattform, die erhebliche Skalenvorteile biete. Nygren glaubt, dass Tinder damit in einer hervorragenden Position sei, um mehr als 50 Prozent der Singles in den USA und Europa anzusprechen, die noch kein Online-Dating ausprobiert haben. Dabei würde das Monetarisierungspotenzial von Tinder unterschätzt. Durch das Freemium-Modell würde die überwiegende Mehrheit der Benutzer derzeit nichts für den Dienst bezahlen, doch da mehr als 60 Prozent der Nutzer an sechs Tagen in der Woche aktiv seien, läge hier eine erhebliche Chance, die Akzeptanz kostenpflichtiger Funktionen zu erhöhen.

Bill Nygren hebt also nicht primär auf das starke Nutzerwachstum ab, also die Quantität, sondern vor allem auf die Qualität dieser Nutzer. Er ist überzeugt, dass es Match und vor allem der stärksten App Tinder gelingen wird, über ihre Mehrwertdienste künftig deutlich mehr aus jedem einzelnen Nutzer herauszuholen, als das bisher der Fall ist.

Hierin liegt nach Nygrens Auffassung die zukunftsgerichtete Unterbewertung der Aktie. Und diese Annahme scheint nicht unbegründet. So spielt ihm das starke Wachstum in Asien, wo deutlich mehr Nutzer zu zahlen bereit sind als im Stammland USA ebenso in die Karten, wie der Launch der neuen Eins-zu-Eins-Video-Massaging-Funktion während der Corona-Lockdowns.

Es könnte sich hier daher eine längere Liebesbeziehung anbahnen zwischen Bill Nygren und der Match Group.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Paolese - stock.adobe.com