US-IPO-RADAR (The Honest Company, Onion Global, iPower)

Liebe Leser,

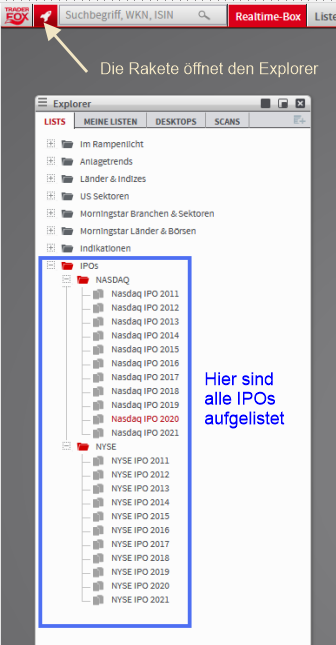

als neuen Gratis-Service bietet TraderFox auf dem Trading-Desk https://desk.traderfox.com eine Auflistung aller IPOs der letzten Jahre an. Inklusive kostenlosen Realtime-Kursen zu allen Aktien an der NASDAQ und NYSE.

IPO schafft 1000% nach vier Wochen Börsennotiz

- Mit 9 Börsengängen und einem Erlös von 1,9 Mrd. USD blieb die IPO-Pipeline sehr stabil

- Jüngere IPOs machen weiter Furore

- SPAC-Aktivitäten nahmen mit 5 Neuanmeldungen als IPO wieder leicht zu

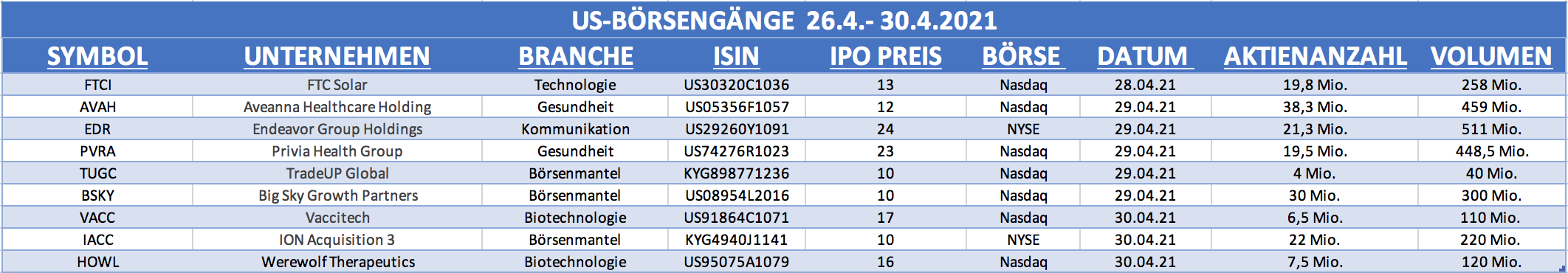

Zum Ende des Monats April verringerte sich zwar die Anzahl der Debütanten an den US-Börsen auf um rund ein Drittel auf 9. Der Nachfrage der Investoren tat das aber keinen Abbruch, denn die Spanne der Ergebnisse nach Ablauf der ersten Börsenwoche für die Börsenneulinge lag zwischen +58% bis zu -17%.

Privia Health Group begeistert Investoren

Wie in der Vorwoche erwartet konnte der Gesundheitssektor sich ganz vorne positionieren und mit der Privia Health Group auch den Gewinner der Woche präsentieren. Das Unternehmen bietet Ärzten eine Technologieplattform und Managementdienste, um Arbeitsabläufe zu optimieren und die Kundenbindung zu erhöhen.

Die Aktie überzeugte die Investoren zu einem Angebotspreis von 23 USD, so dass sie zum Ende der Woche mit einem Aktienkurs von 36,32 USD ein beeindruckendes Plus von 58% erwirtschaftete. Privia ist mit einem positiven CashFlow bereits profitabel.

Endeavour Group und Vaccitech mit "Slow Start"

Mehr durchwachsene Börsenpremieren legten die Unterhaltungs- und Talentagentur Endeavour Group und das Biotechunternehmen Vaccitech hin. Endeavour, die auch bekannte Marken wie UFC und IMG, vertreten verzeichneten ein Plus von 15 % auf 27,56 USD. Anleger sehen vor allem Potential für das Unternehmen, wenn die Beschränkungen für Veranstaltungen im Zuge der COVID19-Pandemie im weiteren Verlauf des Jahres vor allem in den USA fallen. Zuletzt gingen die Umsätze noch um 24% zurück.

Abwärts ging es hingegen für die Aktie von Vaccitech, die zu 17 USD startete und mit einem Minus von 17% auf 14,10 USD aus dem Handel ging. Die Briten sind auch an der Herstellung des COVID19-Impfstoffs von Astra Zeneca beteiligt, entwickeln in der Hauptsache aber Therapien und Impfstoffe gegen Krebs und Viruskrankheiten.

UTime und die 1000%-Schallmauer

Für Furore sorgt weiterhin die Aktie des Herstellers von günstigen Mobiltelefonen, UTime. Die Aktie der Chinesen kam am 6. April zu 4 USD an die Nasdaq und notiert aktuell bei 44,80 USD, 1020% im Plus. Zu Ihrem Börsenstart schoss die Aktie damals sogar bis auf über 82 USD nach oben, bevor deutliche Gewinnmitnahmen einsetzten. Analysten billigen dem Unternehmen hohe Wachstumschancen zu, vor allem weil man in den Emerging Markets wie Brasilien oder Indien sehr gut positioniert ist.

Treace Medical und Roblox bleiben in der Erfolgsspur

Auf anhaltendes Interesse bei den Investoren stößt weiterhin die Aktie des Medizingeräteherstellers, Treace Medical. Bereits nach Abschluss ihrer ersten Börsenwoche verzeichnete die Aktie ein Plus von gut 50%. Dem folgte in der abgelaufenen Woche ein weiteres Plus von 35% auf 31,36 USD. Das für Verbesserungen von Operationsergebnissen entwickelte 3D-Geräte ist am Markt bisher konkurrenzlos.

Auch weiter gut im Rennen liegt die Anfang März emittierte Aktie der Spieleplattform Roblox, die seitdem um mehr als 65% zulegen konnte. Die Kalifornier bauen ihre Kooperationspartnerschaften weiter aus, Mitte April wurde hierzu ein Vertriebs-Deal mit dem Spielproduzenten Hasbro geschlossen. Weitere Partnerschaften will Roblox noch im Laufe dieses Jahres ergänzen.

US-IPO-OUTLOOK:

Konsumsektor nutzt die Gunst der Stunde

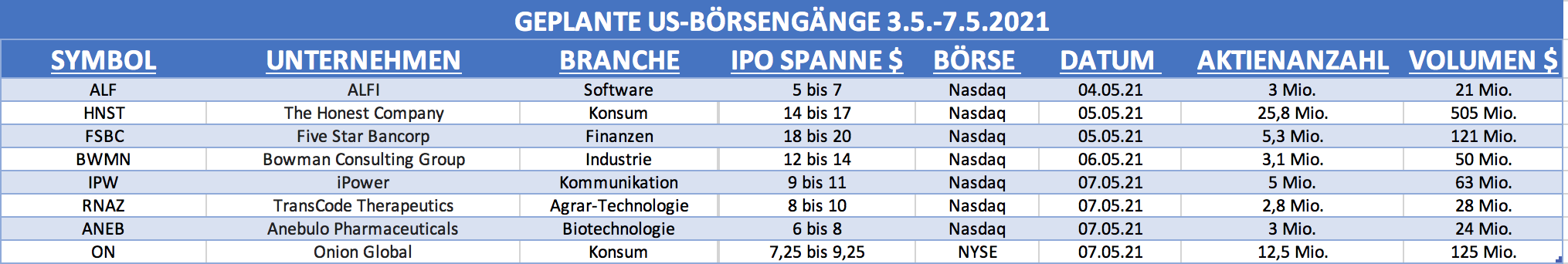

In der 18. Kalenderwoche sind bisher 8 Börsengänge mit einem Volumen von 940 Mio. USD angemeldet. Kurzfristig ist die Emission von 2 bis 3 weiteren Unternehmen angekündigt, die Entscheidung hierzu steht aber auch noch aus. Zudem sind auch SPACs (Börsenmantel) wieder stärker mit von der IPO-Partie.

War es in der vergangenen Woche der Gesundheitssektor, der die etwas ausgedünnte IPO-Bühne für sich nutzte, sind es in der laufenden Woche Unternehmen aus dem Konsumbereich. Zudem trauen sich auch mehr Unternehmen aus den Sektoren Industrie und Finanzen wieder ein erfolgreiches IPO zu. Und selbst Exoten aus der trendige Cannabis-Industrie halten das Börsenumfeld für stabil genug, um sich zusätzliches Kapital zu beschaffen.

The Honest Company will vom Trend zu ethischen Produkten profitieren

The Honest Company ist der "Front-Runner" unter den IPOs in dieser Woche. Die Kalifornier, die in Los Angeles ansässig sind, wurden 2011 von der Schauspielerin und Geschäftsfrau Jessica Alba mitgegründet. Im Produktportfolio des Unternehmens befinden sich Körperpflegeprodukte aller Art sowie Pflegeprodukte speziell für Babys.

Dies sind zwar alles keine neuen, besonderen Produkte, allerdings die Art der Produktion und die möglichst chemiefreie, nicht toxische Herstellung der Produkte schon. Dies überzeugte nicht nur Investoren, die den Kaliforniern in sieben Finanzierungsrunden 570 Mio. USD zukommen ließen, sondern auch viele Kunden. Windeln und Tücher machen 63% des Umsatzes aus, Pflegeprodukte 26% und Haushalts- und Wellprodukte 11%.

Mit Beginn der COVID19-Pandemie konnte The Honest Company über seine Online-Plattform einen deutlichen Umsatzanstieg von 28 % verzeichnen. 2020 betrug der Gesamtumsatz 301 Mio. USD, der zum Großteil in den USA und Kanada erzielt wird. Seit 2019 werden die Produkte der Beauty-Tochter auch in Europa vertrieben. Die Preisspanne für die Aktien beträgt 14 bis 17 USD. Die außerbörsliche Taxe liegt mit 16 bis 19 USD moderat darüber.

Chinesische Onion Global strebt noch stärkeres Wachstum an

Konsum wird in den kommenden Monaten ein spannendes Thema, denn der zu erwartende Nachholbedarf könnte für eine große Umsatzwelle bei den Betreibern von Konsum-Plattformen führen. Genau das erhofft sich auch das in Guangzhou, China ansässige Unternehmen Onion Global. Seit der Gründung vor sechs Jahren haben die Chinesen 4001 Lifestyle-Artikel von 86 Markenpartnern auch ihrer Plattform platziert.

Angeboten werden 23 Kategorien wie u.a. Mutter- und Babyprodukte, Kleidung, Wellness, Parfüm und andere Schönheitsprodukte sowie Kleidung, Lebensmittel und Getränke. Die höchsten Wachstumsraten verzeichnet Onion Global in den Bereichen Kleidung und Schönheitsprodukte, der überwiegende Anteil der Nutzer und Käufer sind Frauen. Daher planen die Chinesen auch in diesen Sektoren eine Ausweitung ihrer Produktpalette.

Von 2018 auf 2020 verzeichnete Onion sehr starkes Wachstum mit einem jährlichen, durchschnittlichen Plus von 46 % auf 3,8 Mrd. USD. Während die angebotene Preisspanne bei 7,25 bis 9,25 USD liegt, werden außerbörsliche Taxen zwischen 9 bis 11 USD genannt.

iPower verkauft Werkzeuge für Cannabispflanzen-Züchter

Für Freunde von Unternehmen, die in den Trend mit dem Geschäft rund um Cannabis in den USA investieren wollen, dürfte der Börsengang der kalifornischen iPower interessant sein. Das 2018 gegründete Unternehmen bietet eine breite Palette an Werkzeugen rund um die Cannabispflanzenzucht an. Dazu gehören u.a. Abgasgebläse, Lüfter, diverse Zelte, Pumpen und viele kleinere Artikel.

Insgesamt bietet iPower über 3.000 firmeneigene Produkte und 400 Marken von Drittanbietern. Die Kalifornier nutze neben einer traditionellen Verkaufsfläche vor allem Online-Vertriebskanäle wie Amazon und ebay sowie Supermarktketten wie Walmart als zusätzliche Distributoren. Bis 2027 soll der Gesamtmarkt nach Schätzungen von Analysten um jährlich 35% auf 65 Mrd. USD wachsen.

Auch bei iPower lief das Geschäft schon überdurchschnittlich an, denn der Umsatz legte kräftig von 2019 bis 2020 um 74,8% auf 40 Mio. USD zu. Aufgrund der Tatsache, dass neben den bisher 23 US-Bundesstaaten zahlreiche weitere beachsichtigen, Cannabis-Gebrauch zu legalisieren, erwartet das Management auch eine Fortsetzung des stürmischen Wachstums. Der Angebotspreis für Investoren beträgt 9 USD bis 11 USD, die außerbörsliche Taxen liegen zwischen 11 und 13 USD.

Wieder mehr SPACs unter den Neuanmeldungen

Sechs Unternehmen haben in der vergangenen Woche ihre ersten Unterlagen zum Börsengang eingereicht. Vorrangig handelt es sich um Unternehmen aus dem Online-Bereich. Dazu gehören die Human Capital Management Plattform Paycor HCM, die Kundenplattform Zeta Gobal, die chinesische Online Voice-Audio-Plattform Ximalaya, die chinesische Medien- und Datenplattform Qiniu, die elektronische Abrechnungsplattform Paymentus und die Finanzsoftware MeredianLink.

Zudem haben fünf SPACs (Börsenmäntel) die Planungen für einen konkreten Börsengang aufgenommen. Das Größte unter ihnen, Shifty Pixy, plant ein Emissionsvolumen von 500 Mio. USD. Die meisten SPAC-IPOs zielen auf einen Emissionsrahmen zwischen 100 Mio. und 300 Mio. USD.

Bildherkunft: AdobeStock: 423561850