5 Dauerläufer-Aktien aus den USA, die in ihren Branchen unverzichtbar sind!

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

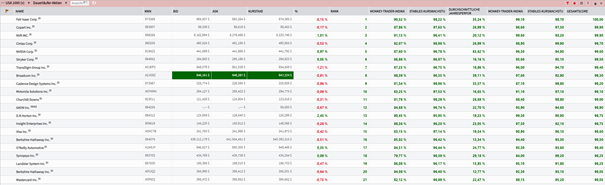

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 5 spannende Dauerläufer vor!

Visa – der Finanzdienstleister bleibt Branchenprimus

Visa ist eine international tätige Kreditkartenorganisation, die Kunden eine digitale Bezahlung an Stelle von Bargeld oder Schecks ermöglicht. Das Unternehmen hat eines der weltweit fortschrittlichsten Telekommunikations- und Computernetzwerke aufgebaut und zeichnet sich durch Sicherheit, Verbraucherfreundlichkeit und Zuverlässigkeit aus. Mit über 65.000 Transaktionen pro Sekunde verbindet es alle Visa-Mitglieder, Akzeptanzstellen und Geldautomaten weltweit. Visa-Karten sind weltweit einsetzbar und währungsunabhängig. Mit der Entwicklung neuer Technologien im Bereich eCommerce und mobiler Zahlung arbeitet Visa aktiv an sicheren und individuellen Zahlungsarten. Bei hoher Profitabilität und gutem Wachstum sowie einem gewissen Inflationsschutz bietet der US-Kreditkartenriese weltweite Marktführerschaft und Stabilität. Kreditkartenunternehmen sind direkte Profiteure vom Trend hin zu bargeldlosem Zahlen, dem zunehmenden Online-Handel und der weltweiten Erholung des Reiseverkehrs. Steigende Preise verursachen dabei höhere Transaktionsprovisionen. Visa wird von 80 Millionen Händlern in 200 Ländern akzeptiert und kann über 60.000 Transaktionen pro Sekunde durchführen. Stetig steigende Inlandsvolumina und Transaktionen werden die Gesamtleistung des Unternehmens unterstützen.

Auch die zahlreichen Übernahmen und Allianzen des Unternehmens ebneten den Weg für langfristiges Wachstum und trieben die Umsätze kontinuierlich in die Höhe. Ende Juni 2023 gab Visa bekannt, das brasilianische Fintech-Startup Pismo für 1 Mrd. USD zu übernehmen. Das 2016 gegründete Unternehmen mit Sitz in São Paulo hat eine Liste namhafter Kunden aufgebaut, darunter Citi, Itaú (eine der größten Banken Brasiliens), Revolut, N26, Nubank und Cora. Das Startup verarbeitet jährlich fast 50 Mrd. API-Aufrufe und 40 Mrd. USD an Transaktionsvolumen. Man betreut mittlerweile fast 80 Millionen Konten. Im Laufe der Zeit hat Pismo seine Geschäftstätigkeit ausgeweitet und ist nun auch in mehreren Ländern in Lateinamerika, darunter Mexiko und Chile, sowie in den USA und Europa tätig. Das Startup hat auch einige Kunden in Indien, Südostasien und Australien. In einer schriftlichen Erklärung erklärte Visa, dass es durch die Übernahme von Pismo "in der Lage sein wird, Kernbanking- und Emittentenverarbeitungsfunktionen für Debit-, Prepaid-, Kredit- und Geschäftskarten für Kunden über Cloud-native APIs bereitzustellen." Die Plattform des Start-ups wird es Visa außerdem ermöglichen, Finanzinstituten Unterstützung und Konnektivität für aufkommende Zahlungssysteme wie Pix in Brasilien zu bieten, so das Unternehmen weiter.

Jedes große Unternehmen muss innovativ sein, um seine Vormachtstellung zu erhalten, und Visa tut genau das. CEO Ryan McInerney möchte das Marketing verbessern, den Versand beschleunigen und grundsätzlicher noch effektiver verkaufen. Dazu wurden drei Wachstumshebel definiert. Verbraucherzahlungen, neue Zahlungsströme und Mehrwertdienste. Verbraucherzahlungen sind die Visa-Zahlungen, die erfolgen, wenn man mit einer Kreditkarte bezahlt, neue Zahlungsströme umfassen neuartige Zahlungsarten, und Mehrwertdienste beziehen sich auf all jene zusätzlichen Dienstleistungen, die Visa den Händlern und Kunden anbietet, um ihre Geschäfte zu verbessern. Visa vergrößert kontinuierlich seinen Marktanteil, da die Kunden von der starken Marke und den fortschrittlichen Dienstleistungen angezogen werden. Als größtes Unternehmen seiner Art ist Visa in der Lage, seine enormen Ressourcen zu nutzen, um Technologien und Dienstleistungen zu verbessern, einschließlich der Übernahme kleinerer Unternehmen mit ergänzenden Dienstleistungen. Für die Konkurrenten ist es nicht leicht, hier mitzuhalten.

Am 26.07.2023 meldete Visa die Zahlen für das dritte Quartal. Der Umsatz lag im Ergebniszeitraum bei 8,1 Mrd. USD (+11,7 % ggü. Vorjahresquartal) und der Gewinn bei 4,2 Mrd. USD (+21,8 % ggü. Vorjahresquartal). Das entspricht einem Gewinn von 2,00 USD je Aktie und einem Anstieg von 25 % im Vergleich zum Vorjahr. Die Umsatzsteigerung ist auf das Wachstum des Zahlungsvolumens, des grenzüberschreitenden Volumens und der verarbeiteten Transaktionen im Jahresvergleich zurückzuführen. Die Nettoumsätze erhöhten sich auf konstanter Währungsbasis um 13 %. Mit 1,2 Milliarden Kreditkarten weltweit ist das Unternehmen die Nummer eins in der Branche, wobei 410 Millionen Kreditkarten in den USA ausgegeben worden sind.

In der Aktien-Performance der letzten Jahre zeigt sich die Stärke von Visa mit einer Rendite von 16,25 % in den letzten 12 Monaten. Über die vergangenen 5 Jahre lag die durchschnittliche Rendite bei 12,27 % und in den letzten 3 Jahren bei 7,65 %. Der durchschnittliche Drawdown der letzten 10 Jahre betrug lediglich -18,7 %.

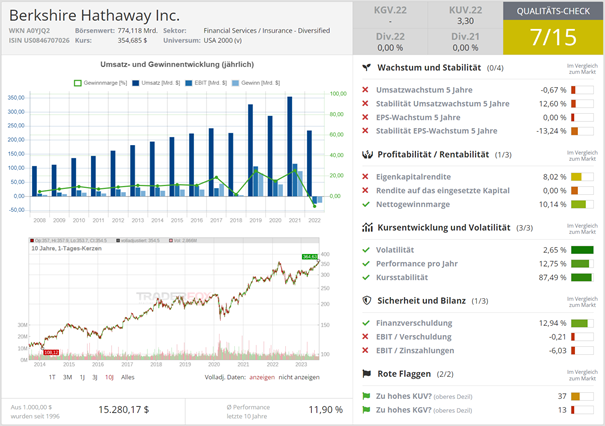

Berkshire Hathaway – Cash is King

Die von Star-Investor Warren Buffet gegründete Beteiligungsholding ist im operativen Geschäft vor allem bei Versicherungen und Rückversicherungen stark aufgestellt. Daneben ist man auch im Bereich Güter-Transportlogistik mit der Eisenbahngesellschaft BNSF stark positioniert. Bei der Auswahl im Beteiligungsportfolio bewies Berkshire Hathaway ein gutes Händchen. Neben den Kern-Investments Coca-Cola, Bank of America, American Express und Chevron hat Berkshire Hathaway seine Position beim iPhone-Hersteller Apple in den vergangenen Jahren konsequent aufgestockt, wobei Apple mittlerweile mit Abstand die größte Einzelposition im Beteiligungsportfolio ausmacht.

Warren Buffett hat inmitten der aktuellen Immobilienkrise in den USA in mehrere Hausbaufirmen investiert. Diese Nachricht birgt ein gewisses Maß an Überraschung, da die Immobilienbranche derzeit mit Turbulenzen und Unsicherheiten konfrontiert ist. Im zweiten Quartal kaufte die Beteiligungsgesellschaft für etwa 800 Mio. USD Anteile an den drei US-Hausbauunternehmen DR Horton, NVR und Lennar, wobei der Großteil von 720 Mio. USD in DR Horton floss. Derzeit ist es für viele Häuslebauer in den USA die bessere Option, ein eigenes Haus zu bauen, anstatt in einem schwierigen Markt als Käufer auftreten zu müssen. Seit Jahresbeginn verzeichnen Hausbauunternehmen wie DR Horton steigende Aufträge, und die Aktien der Hausbaubranche sind im selben Zeitraum stark gestiegen. Buffett setzt offenbar darauf, dass dieser Boom auch während der schwierigen Zeit am Immobilienmarkt anhält. Gleichzeitig ist Berkshire im US-Immobiliensektor über zahlreiche Finanz-, Versicherungs- und Maklerfirmen investiert. Einschätzungen zufolge könnten diese Investments auch als einfache Absicherung (Hedge) dienen. Je weniger bestehende Häuser vermakelt werden, desto mehr Aufträge erhalten die Unternehmen, die neue Häuser bauen.

Ferner erhöhte Berkshire seine Beteiligung an Capital One, einem der größten Banken und Finanzdienstleister des Landes, um 26 %. Auch die Beteiligung an Occidental Petroleum wurde um 6 % ausgebaut. Gleichzeitig verringerte Berkshire seine Beteiligung am US-amerikanischen Ölkonzern Chevron um 7 % und die Beteiligung am Videospielanbieter Activision Blizzard um deutliche 70 %. Auch der Anteil am Autobauer General Motors wurde im letzten Quartal fast halbiert. Für Aufsehen sorgte auch das Bekenntnis von Warren Buffett zu US-Staatsanleihen. Gegenüber dem Vorquartal hat sich der Bestand an kurzfristigen Schuldtiteln um 17 Mrd. USD erhöht. Im laufenden Jahr erwartet Berkshire Hathaway etwa 5 Mrd. USD an Zinserträgen aus diesem Bereich. Sorgen um die Abstufung der US-Bonität durch die Ratingagentur Fitch hat das Investmentkonglomerat damit nicht. Erst vor kurzem hat die Gesellschaft Staatsanleihen im Wert von 10 Mrd. USD erworben.

Berkshire Hathaway erzielte im zweiten Quartal 2023 einen operativen Gewinn von 10 Mrd. USD. Dies entspricht einer Steigerung um 6,6 % im Vergleich zum Vorjahresquartal. Die enorme Geldreserve von Berkshire Hathaway stieg bis Ende Juni 2023 auf 147,4 Mrd. USD an und liegt damit deutlich über dem Wert von 130,6 Mrd. USD des ersten Quartals. Für das vergangene Quartal gab das Unternehmen einen Gewinn je Aktie von 4,62 USD an. Die Erwartungen lagen bei lediglich 3,87 USD je Aktie. Im Vergleich zum Vorjahr stieg der Umsatz um 21,4 % auf 92,5 Mrd. USD. Die Analysten hatten 80,6 Mrd. USD erwartet.

Da die enorme Beteiligung an Apple die Marktrallye im vergangenen Quartal anführte, meldete Berkshire einen unrealisierten Gewinn aus seinen Investitionen von fast 26 Mrd. USD. Berkshires Position in Apple hat sich Anfang August 2023 auf rund 177,6 Mrd. USD erhöht, da die Aktien des Technologiegiganten im abgelaufenen Quartal stark gestiegen sind.

Die Aktie von Berkshire Hathaway kann auf eine solide Performance der letzten Jahre zurückblicken. Mit einer Rendite von 21,42 % in den letzten 12 Monaten und einer durchschnittlichen Rendite von 13,22 % in den letzten 5 Jahren ist das Unternehmen attraktiv für Anleger. Der durchschnittliche Drawdown der letzten 10 Jahre von -16,03 % zeigt außerdem eine relativ geringe Volatilität.

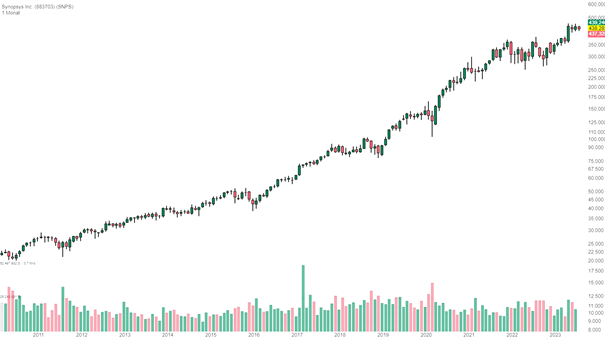

Synopsys – Ein KI-Innovator und EDA-Software-Dominator

Das kalifornische Unternehmen Synopsys ist ein führender Softwarehersteller in der Elektronikindustrie. Mit seiner EDA-Software (electronic design automation) unterstützt das Unternehmen Designer von integrierten Schaltungen (ICs) bei der Automatisierung ihres Chipdesignprozesses. Dank der Produkte von Synopsys können Geschwindigkeit, Größe, Energieverbrauch und Produktionskosten von ICs optimiert werden, was eine schnellere Herstellung dieser Chips ermöglicht.

Dabei setzt das Unternehmen auch auf KI. Synopsys bietet mit DSO.ai die branchenweit erste autonome KI-Anwendung für das Chipdesign an. Die Anfang 2020 eingeführte Anwendung sucht nach Optimierungszielen beim Chipdesign und nutzt hierbei Reinforcement Learning, um Energie, Leistung und Fläche zu verbessern. DSO.ai erhöht die Produktivität der Ingenieure und liefert schnelle Ergebnisse. Dies gelingt durch die massive Skalierung der Erkundung von Design-Workflow-Optionen. Mit bereits weit über 100 kommerziellen Produktionsdesigns liefert DSO.ai erstaunliche Ergebnisse für die Kunden. Die Kundenakzeptanz hat sich über eine breite Palette von Prozessknoten und vertikalen Märkten hinweg weiter beschleunigt. Synopsys hat bereits neun der zehn führenden Halbleiterhersteller in Produktion gebracht, und Kunden wie Samsung, Intel, MediaTek, ST Microelectronics und viele andere berichten über beeindruckende Erfolge. Mit dem Ausbau der Superrechenzentren ist in den nächsten Jahren mit steigender Nachfrage zu rechnen.

Synopsys bietet hierbei ein abonnementbasiertes Modell für DSO.ai an, bei dem das Tool pro Projekt erworben wird. Interessanterweise nutzen die Kunden, wenn sie mehrere Iterationen durchführen, um ihre Entwürfe zu verfeinern, immer mehr Synopsys-Tools und versuchen schließlich, innerhalb des gegebenen Zeitrahmens den optimalen Entwurf zu erreichen.

Als Teil seiner fortlaufenden Innovation hat Synopsys kürzlich die bevorstehende Einführung von TSO.ai und VSO.ai angekündigt und damit die Absicht des Unternehmens signalisiert, KI-Tools für den gesamten Designfluss zu entwickeln. Jedes dieser Tools wird auf Projektbasis zur Verfügung stehen und erfordert für den Betrieb die Verwendung des zugrunde liegenden Tools von Synopsys.

Auch das robuste IP-Portfolio von Synopsys, das im Bereich Halbleiterdesign nach ARM an zweiter Stelle steht, verschafft dem Unternehmen einen bemerkenswerten Wettbewerbsvorteil. Der entscheidende Vorteil liegt hier in der Fähigkeit von Synopsys, direkt in das Design-Framework des Kunden eingebettet zu werden. Diese Integration, vergleichbar mit dem Einbau eines LEGO-Bausteins in eine größere Struktur, fördert eine enge Beziehung zu den Kunden und bietet bedeutende Möglichkeiten für eine kontinuierliche Zusammenarbeit. Auch für etablierte Unternehmen bietet Synopsys das Potenzial, eine immer bedeutendere Rolle in ihren Geschäftsabläufen zu spielen, insbesondere wenn sie mit zunehmender Komplexität konfrontiert sind. Das IP-Geschäftsmodell von Synopsys, das oft mit einer "IP-Fabrik" verglichen wird, gewährleistet einen kontinuierlichen Output an sich weiterentwickelnden und aktualisierten IP-Blöcken, die den sich ändernden Industriestandards und den Fortschritten bei den Prozessknoten entsprechen. Mit diesem Ansatz ist Synopsys in der Lage, die unterschiedlichen Designanforderungen seiner Kunden über einen Zeitraum von 12 Monaten effizient zu erfüllen, wobei auch hier weiteres Wachstum prognostiziert wird.

Im letzten Geschäftsjahr ist der Umsatz von Synopsys von 4,2 Mrd. USD auf 5,1 Mrd. USD um 20,9 % gestiegen. Dabei stieg der Gewinn von 757,5 Mio. USD auf 984,6 Mio. USD um 30 %. Die Nettogewinnmarge lag damit bei 19,4 % ggü. 18, 0% im Vorjahr. Synopsys meldete für das dritte Quartal, das im Juli 2023 endete, einen Gewinn von 2,88 USD pro Aktie bei einem Umsatz von 1,49 Mrd. USD. Die Konsensgewinnschätzung lag bei 2,74 USD pro Aktie bei einem Umsatz von 1,48 Mrd. USD. Das Unternehmen übertraf die Erwartungen, während der Umsatz im Vergleich zum Vorjahr um 19,20 % stieg. Das Unternehmen erwartet für das vierte Quartal einen Non-GAAP-Gewinn von 3,01 bis 3,06 USD pro Aktie bei einem Umsatz von 1,567 bis 1,597 Mrd. USD.

Die Aktien-Performance von Synopsys der letzten Jahre ist beeindruckend. Mit einer Rendite von 15,46 % in den letzten 12 Monaten und einer durchschnittlichen Rendite von 37,1 % in den vergangenen fünf Jahren zeigt sich das Unternehmen stabil und ertragsstark.

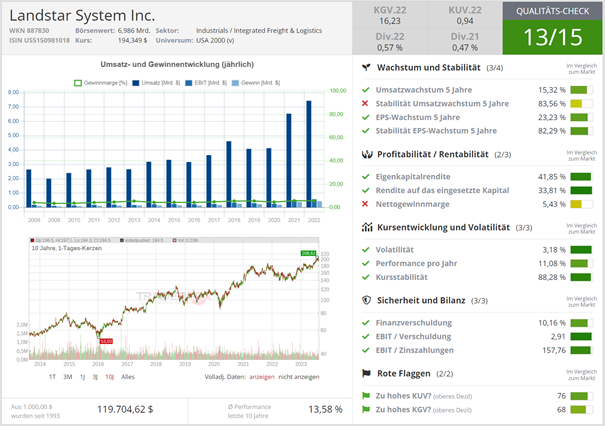

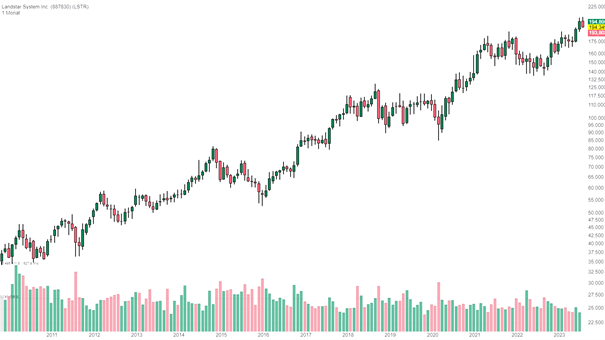

Landstar System – zurück in die Spur mit mehr Effizienz und Nachhaltigkeit

Landstar System ist ein weltweiter, technologiegestützter Anbieter von integrierten Transportmanagementlösungen, der sichere, spezialisierte Transportdienstleistungen für ein breites Spektrum von Kunden anbietet und dabei ein Netzwerk von Agenten, Drittanbietern und Mitarbeitern einsetzt. Landstar bietet seine Dienstleistungen hauptsächlich in den Vereinigten Staaten und in geringerem Umfang in Kanada und Mexiko sowie anderen Ländern auf der ganzen Welt an. Die Dienstleistungen des Unternehmens legen den Schwerpunkt auf Sicherheit, Informationskoordination und Kundenservice und werden über ein Netz von mehr als 1.100 unabhängigen Kommissionären und mehr als 97.000 Drittanbietern von Transport-, in erster Linie Lkw-Kapazitäten erbracht. Diese werden durch eine Reihe von digitalen Technologien miteinander verbunden.

Das Segment Transportlogistik bietet ein breites Spektrum an integrierten Transportmanagementlösungen. Zu den von der Gesellschaft angebotenen Transportdienstleistungen gehören Stückguttransporte und andere Lkw-Transporte, intermodaler Schienenverkehr, Luftfracht, Seefracht, beschleunigte Boden- und Luftzustellung zeitkritischer Fracht, Schwertransporte/Spezialtransporte, grenzüberschreitende Transporte zwischen den USA und Kanada sowie zwischen den USA und Mexiko und Zollabwicklung. Zu den Branchen, die vom Segment Transportlogistik bedient werden, gehören beispielsweise Automobilteile, langlebige Konsumgüter, Bauprodukte, Metalle, Chemikalien, Lebensmittel, Schwermaschinen, Einzelhandel, Elektronik und militärische Ausrüstung.

Das Versicherungssegment hingegen erbringt in erster Linie Risiko- und Schadenmanagementdienstleistungen für bestimmte operative Tochtergesellschaften. Die Einnahmen des Versicherungssegments stellen Rückversicherungsprämien von dritten Versicherungsgesellschaften dar, die Versicherungsprogramme für unabhängige Vertragspartner anbieten, bei denen das gesamte oder ein Teil des Risikos getragen wird. Die Einnahmen im Versicherungssegment machten etwa 1 % der konsolidierten Einnahmen des Unternehmens für das letzte Quartal aus.

Die Geschäftstätigkeit von Landstar unterliegt den in der Lkw-Branche üblichen saisonalen Trends. Historisch gesehen sind die Lkw-Transporte in dem im März endenden Quartal in der Regel niedriger als in den Quartalen, die im Juni, September und Dezember enden. Die weltweite Pandemie COVID-19 und die damit verbundenen Probleme in der Lieferkette haben diese typischen saisonalen Muster erheblich gestört. Insbesondere die Ergebnisse des Unternehmens für das Geschäftsjahr 2022 spiegelten nicht die normalen saisonalen Muster wider. Das Management kann gegenwärtig nicht zusichern, inwieweit oder wann die für das Speditionsgewerbe und insbesondere für die Geschäftstätigkeit von Landstar üblichen Trends zu den typischen saisonalen Mustern aus der Zeit vor der Pandemie zurückkehren werden. Trotz gewisser Unsicherheiten wurde Landstar erst kürzlich von Inbound Logistics unter die Top 100 der 3PL-Frachttransportanbieter im Jahr 2023 gewählt.

Im letzten Geschäftsjahr ist der Umsatz von Landstar System von 6,5 Mrd. USD auf 7,4 Mrd. USD um 13,8 % gestiegen. Dabei erhöhte sich der Gewinn von 381,5 Mio. USD auf 430,9 Mio. USD um 12,9 %. Die Nettogewinnmarge lag damit bei 5,8 % ggü. 5,8 % im Vorjahr. Am 04.08.2023 meldete Landstar System seine Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 1,4 Mrd. USD (-30,4 % ggü. Vorjahresquartal) und der Gewinn bei 66,6 Mio. USD (-40,9 % ggü. Vorjahresquartal).

In den letzten Jahren hat die Aktie von Landstar System eine solide Performance gezeigt. Die Rendite der letzten 12 Monate lag bei 26,4 %. Im Durchschnitt der vergangenen 5 Jahre konnte eine Rendite von 10,79 % erzielt werden, während es in den letzten 3 Jahren eine durchschnittliche Rendite von 19,7 % gab. Der durchschnittliche Drawdown der letzten 10 Jahre beträgt -21,15 %.

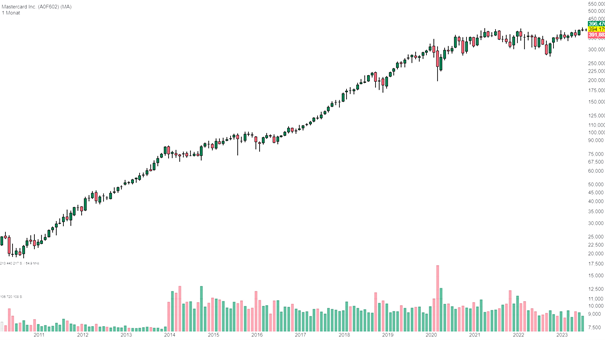

Mastercard – die erfolgreiche Wachstumsstory setzt sich fort

Das Unternehmen Mastercard ist eine weltweit bekannte Kreditkartenorganisation und bietet eine breite Palette von Zahlungsdiensten an. Als Bindeglied zwischen Geldinstituten, Betrieben, Händlern und Karteninhabern fungiert Mastercard als führender Franchisegeber, Vermittler und Berater. Die verschiedenen Kreditkartentypen, darunter Mastercard, Maestro und Cirrus, sind weltweit anerkannt und führend in ihrer Nutzung. Neben den Zahlungsdienstleistungen umfasst das Portfolio auch Transaktionsservices und Support-Leistungen. Zudem engagiert sich das Unternehmen in der Verwaltung und Förderung seiner Marken sowie in der Entwicklung neuer Technologien.

Mastercard hat am 15.08.2023 eine Beteiligung von 5,2 Mrd. USD an einem Fintech-Geschäft in Afrika bekannt gegeben. Mastercard möchte hiermit in das Finanztechnologiegeschäft des afrikanischen Mobilfunknetzbetreibers MTN investieren. Diese Investition in den Bereich Mobilterminals in Nigeria ermöglicht Mastercard die Förderung der Finanztechnologie-Entwicklung auf dem afrikanischen Kontinent. MTN und Mastercard haben hierzu eine Absichtserklärung unterzeichnet, die eine Minderheitsbeteiligung von Mastercard an MTN Mobile Money vorsieht. Damit arbeitet Mastercard in Zukunft mit dem größten Mobilfunknetzbetreiber in Afrika zusammen. Laut Ralph Mupita, dem Präsidenten und CEO von MTN, wird das Unternehmen als kommerzielle Partnerschaft für Zahlungen und Überweisungen mit der technischen Infrastruktur von Mastercard strukturiert sein. Ziel ist es, das Geschäft in ganz Afrika zu erweitern.

Des Weiteren hat Mastercard in Deutschland beschlossen, ab dem 01.07.2023 keine neuen Maestro-Karten mehr herauszugeben, da sie den Bedürfnissen der Bank- und Sparkassen-Kunden nicht mehr entsprechen. Die Mastercard-Lizenzkarten werden von Banken und Sparkassen schrittweise durch die moderne Debit Mastercard ersetzt, wenn sie ablaufen oder verloren gehen. Durch das Upgrade auf die Debit Mastercard haben Kunden nun die Möglichkeit, online und an weltweit mehr als 100 Millionen Akzeptanzstellen zu bezahlen, was nur für Mastercard Bezahlkarten gilt. Dies bedeutet, dass die beliebte ec-Karte in Deutschland ein bedeutendes Upgrade erhält.

Mastercard möchte auch vermehrt auf generative KI-Anwendungen setzen und betont, dass die Finanzbranche von KI profitieren kann, indem sie die quantitativen Fähigkeiten der generativen KI nutzt, um komplexe Aufgaben wie die Vermögensverwaltung zu vereinfachen. KI kann hierbei insbesondere als persönlicher Vermögensverwalter fungieren und Prozesse wie die Interaktion mit verschiedenen Banken, Versicherungen und anderen Institutionen rationalisieren und vereinfachen. Mit dem richtigen Datenschutz kann generative KI direkt in Bankkonten, Anlageportfolios und mehr integriert werden, um einen umfassenden Überblick über das finanzielle Leben einer Person zu erhalten und entsprechend zu helfen.

Im letzten Geschäftsjahr ist der Umsatz von Mastercard von 18,9 Mrd. USD auf 22,2 Mrd. USD um 17,8 % gestiegen. Dabei erhöhte sich der Gewinn von 8,7 Mrd. USD auf 9,9 Mrd. USD um 14,3 %. Die Nettogewinnmarge lag damit bei 44,7 % ggü. 46,0 % im Vorjahr. Am 27.07.2023 meldete Mastercard die Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 6,3 Mrd. USD (+14,0 % ggü. Vorjahresquartal) und der Gewinn bei 2,8 Mrd. USD (+25,1 % ggü. Vorjahresquartal).

Die Aktien-Performance von Mastercard in den letzten Jahren kann sich sehen lassen. Mit einer Rendite von 11,38 % in den letzten 12 Monaten, einer durchschnittlichen Rendite von 14,6 % über die letzten 5 Jahre und einer durchschnittlichen Rendite von 10,08 % über die letzten 3 Jahre hat die Aktie solide Gewinne erzielt. Der durchschnittliche Drawdown der letzten 10 Jahre liegt bei -21,09 %, was auf eine insgesamt stabile Performance hindeutet.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: https://stock.adobe.com/de