14.972 % in 28 Monaten: So haben wir bei TraderFox die Strategie umgesetzt!

Liebe Leser,

der Artikel über Jesse Stine und seine Trading-Strategie ist sehr gut angekommen. Wir haben in aktien RANKINGS ein Screening-Template erstellt, um auf attraktive Kauf-Kandidaten aufmerksam zu werden. Jesse selbst geht jeden Tag durch alle veröffentlichten Insider-Käufe und kommt so auf interessante Trading-Chancen. Mit dem TraderFox-Screening gehen wir diesen Weg genau andersherum: Wir suchen uns die charttechnisch interessanten Aktien heraus und können dann Insider-Käufe, Fundamentaldaten und News recherchieren. In diesem Artikel erkläre ich das Template und bespreche zwei Ergebnisse des Screenings. In der TraderFox Software aktien RANKINGS findet ihr das Template unter dem Namen "Superstocks (von Jesse Stine)":

Damit alle auf dem gleichen Stand sind - Hier sind die wichtigsten technischen und fundamentalen Kriterien von Jesse:

Die fünf wichtigsten technischen Kriterien:

- Breakout aus einer langen Base

- Breakout über den 30-Wochen Gleitenden Durchschnitt

- Breakout unter erhöhtem Volumen (typischerweise 500 % Volumen-Anstieg)

- "High Angle of Attack": Jesse sagt, dass die besten Aktien, wenn man eine Linie in den Chart zeichnen würde, um circa 45 Grad für mehrere Wochen/Monate steigen

- Wirkliche Superstocks fangen laut Jesse ihren Price-Run unter 15 USD an

Die 12 wichtigsten fundamentalen Kriterien:

- Earnings Winner: Das Unternehmen hat Gewinne ausgewiesen, die deutlich über den Erwartungen der Analysten lagen

- Nachhaltige Gewinne: Bei der Gewinn-Überraschung handelt es sich um nachhaltige Gewinne und nicht um einen Einmal-Effekt, z.B. durch den Verkauf eines Gebäudes

- Das Kurs-Gewinn-Verhältnis liegt bei unter 10 – Die Aktie hat eine immense Upside

- Nicht nur im Vergleich zum Vorjahr hat sich der Gewinn verbessert, sondern auch sequentiell, also im Vergleich zu den vergangenen drei Monaten

- Einfacher Vergleich der ausgewiesenen Gewinne: Es reicht nicht lediglich die Erwartungen zu übertreffen. Jesse möchte, dass im Quartalsbericht steht, dass der Gewinn z.B. um 500 % gestiegen ist. Wenn der Gewinn in diesem Quartal überraschend hoch war, aber im Vergleich zum Vorjahresquartal um 20 % gefallen ist, erfüllt die Aktie keine "Superstock"-Kriterien. Jesse möchte: Gewinne, Gewinne, Gewinne und Wachstum, Wachstum, Wachstum

- Steigende Margen und hohen operativen Leverage (hohen Fixkostenanteil): Wenn die Fixkosten und nicht die variablen Kosten hoch sind, dürfte bei weiteren Umsatzsteigerungen ein großer Teil als Gewinn übrigbleiben

- Steigender Auftragsbestand zeigt, dass das Gewinnwachstum nachhaltig ist und die Zahlen auch im nächsten Quartal deutlich positiver ausfallen werden

- Insider kaufen Aktien, bestenfalls zu dauerhaft steigenden Preisen

- Wenige ausstehende Aktien und geringe Marktkapitalisierung: Jesse sagt, dass die besten Aktien von ihm nur 4-8 Mio. ausstehende Aktien und eine Marktkapitalisierung von unter 100 Mio. USD beim Start der Aufwärtsbewegung hatten

- Der "IT-Factor": Irgendetwas am Unternehmen zieht Aufmerksamkeit auf sich (neues Produkt, Management, Marketing, etc.) und lockt Investoren an

- Konservatives Management, welches nicht dauerhaft neue Pressemitteilungen für "potenzielle Aufträge" oder ähnliches veröffentlicht

- Einfache und eindrucksvolle Überschrift die "Blockbuster-ähnlich" ankündigt, dass der Gewinn deutlich übertroffen wurde

Die Umsetzung in aktien RANKINGS

Das Anlage-Universum, welches wir im Template verwenden sind die 3.000 größten US-amerikanischen Aktien nach Marktkapitalisierung. Bei Bedarf lässt sich dies allerdings auch umstellen, sodass man alle an der NASDAQ und NYSE notierten Aktien als Anlage-Universum screent (ca. 9.000 Aktien). Die Kriterien sind die folgenden: Zum einen wird jedes Unternehmen mit einer Marktkapitalisierung von über 1 Mrd. USD herausgefiltert. Jesse sucht nach Aktien, die ihren Price-Run frühstmöglich starten. Seine besten Trades waren Aktien, die eine Marktkapitalisierung von ca. 300 Mio. USD hatten. Außerdem berücksichtigen wir lediglich Aktien, die einen Preis von unter 15 USD haben. Laut Jesse würden die stärksten Anstiege zwischen 5-10 USD anfangen und er selbst handle kaum Aktien, die über 15 USD notieren.

Die ideale Aktie läuft wochenlang in einer Seitwärtsphase ohne große Kursbewegung. Dann bricht die Aktie aufgrund von Quartalszahlen, die deutlich über den Erwartungen liegen, aus. Der Ausbruch sollte die Aktie über den 30-Wochen Gleitenden Durchschnitt treiben (im Template: 150-Tage Gleitender Durchschnitt). Um nach der Veröffentlichung von hervorragenden Quartalszahlen zu suchen, screenen wir nach allen Gap-Ups in den letzten 70 Tagen, die größer als 10 % waren. Unternehmen, die sehr positive Nachrichten veröffentlichten, dürften somit umgehend auffallen.

Zwei weitere Ranglisten-Faktoren werden berücksichtigt, um die attraktivsten Aktien ganz oben zu finden. Zum einen wird nach dem KGV absteigend sortiert. Jesse möchte, dass die Aktien Momentum zeigen und gleichzeitig unterbewertet sind. Für die fundamentale Bewertung nutzt Jesse ganz klassisch das KGV. Zum anderen wird der Faktor EPS-Wachstum gegenüber Vorjahresquartal berücksichtigt. Desto höher das Gewinnwachstum im Vergleich zum Vorjahr bei den letzten Quartalsergebnissen, desto weiter oben wird die Aktie in aktien RANKINGS angezeigt. Dies sind die Kriterien in aktien RANKINGS:

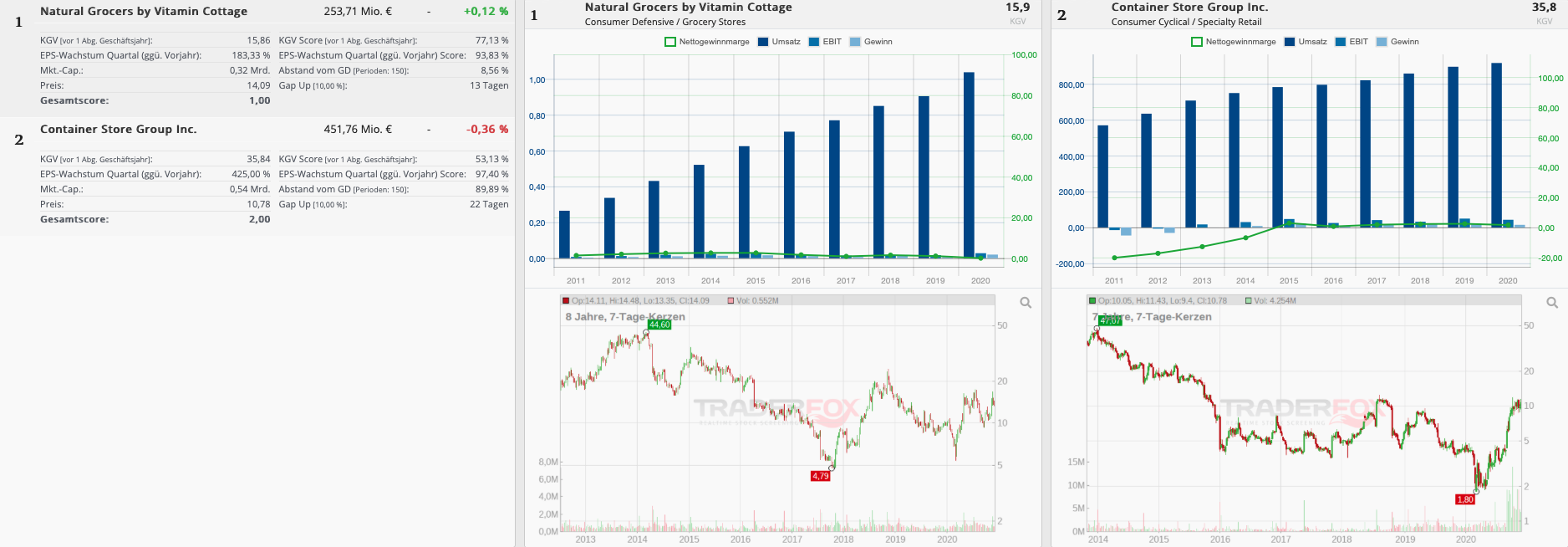

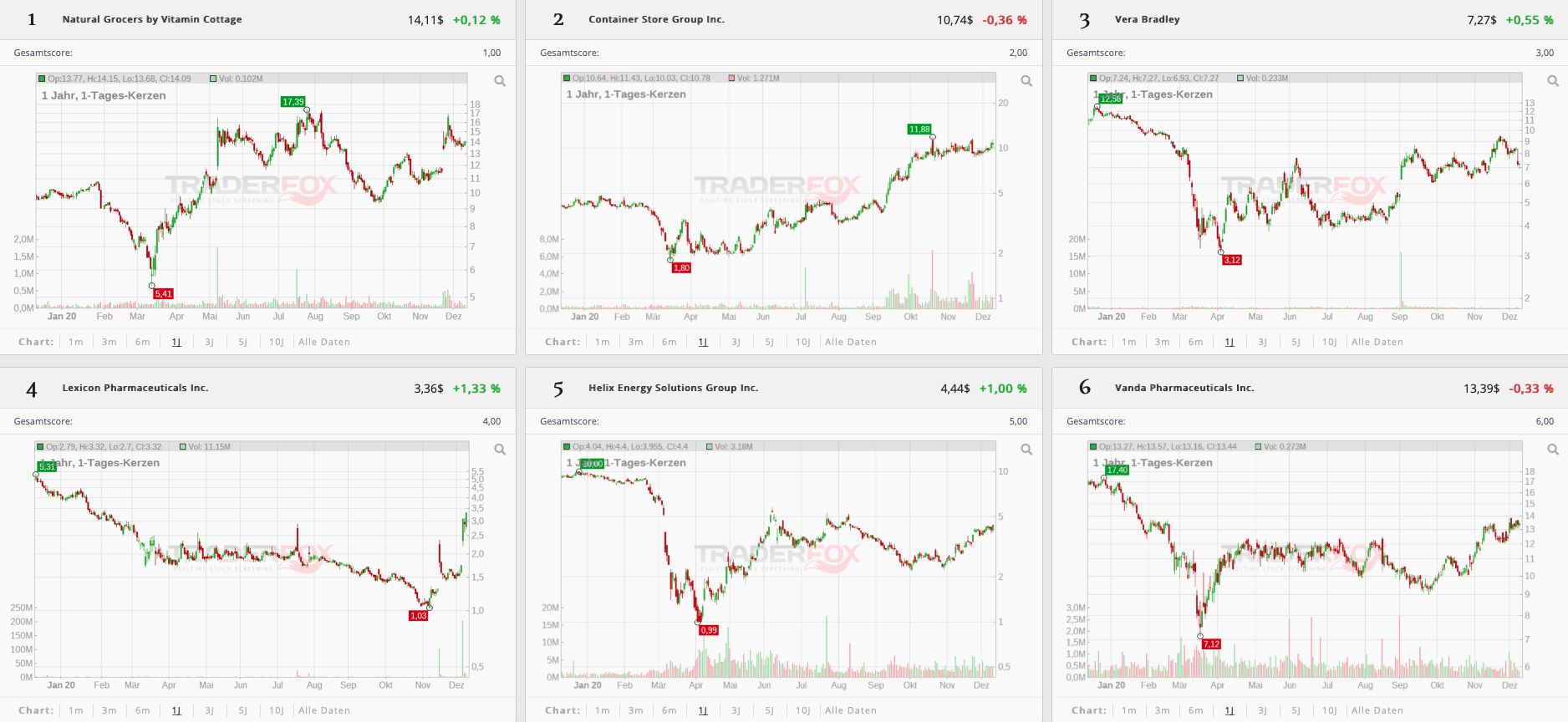

Von 3.000 Aktien konnten wir die Treffermenge auf 114 potentielle "Jesse-Stine-Aktien" reduzieren. Die Ergebnisse der Aktien können wir uns unterschiedlich anzeigen lassen. Mir persönlich gefällt die "SmartView 2", sowie die "Chart View" am besten. Mit der SmartView 2 sieht man auch die fundamentalen Screening-Kriterien, sowie die historische Umsatz- und Gewinnentwicklung auf einen Blick . Dies eignet sich ebenfalls sehr gut für Screenings nach High-Quality-Aktien, Dauerläufer-Aktien oder Wachstumsaktien. Die Chart View ist optimal, um möglichst schnell und einfach auf attraktive Charts aufmerksam zu werden. Ihr könnt selber für euch entscheiden, welche Ansicht euch besser gefällt:

SmartView 2:

Chart View:

Ich habe aus dem Screening zwei Aktien herausgesucht, die zumindest charttechnisch den Kriterien von Jesse entsprechen könnten. Aber Trader und Investoren sollten zwei Faktoren im Hinterkopf behalten:

- Jesse sagt, dass es vielleicht 5-10 Aktien, manchmal sogar nur 2-3 Aktien, pro Jahr gibt, die seinen Kriterien komplett entsprechen. Man sollte daher nicht enttäuscht sein, wenn das Screening nur einen potentiellen Treffer hat, der alle Kriterien erfüllt. Die Trading-Strategie sieht vor, dass nur streng ausgewählte Aktien berücksichtigt werden, um ein möglichst schiefes Chancen-Risiko-Verhältnis zu erhalten.

- Das Screening nimmt Tradern Arbeit ab und verringert den Zeitaufwand für die Analyse maßgeblich. Aber: Jesse selbst schreibt, dass er früher 90 Stunden die Woche Research gemacht hat. Man kann also ohne weiteren Research nicht erwarten, dass die ausgewählten Aktien um 500 % ansteigen - vor allem nicht, wenn die Aktien eine Marktkapitalisierung von 300 Mio. USD haben und damit überdurchschnittlich riskant sind. Auch hier gilt: Mehr Research ist dringend notwendig, wenn man die Strategie umsetzen möchte.

Die folgenden zwei Aktien könnten nach den Kriterien von Jesse Stine interessant sein.

Natural Grovers by Vitamin Cottage, Inc.

Natural Grocers by Vitamin Cottage, Inc. beschäftigt sich mit dem Einzelhandel von natürlichen und biologischen Lebensmitteln und Nahrungsergänzungsmitteln. Das Unternehmen betreibt 160 Geschäfte in 20 US-Bundesstaaten. In 2021 möchte Natural Grocers drei neue Geschäfte in Missouri, Nevada und Oregon eröffnen. Mit der Produkt-Palette spielt Natural Grocers den Trend zu gesunder Ernährung. In den USA machen Bio-Produkte 5,8 % des gesamten Verkauf-Volumens für Nahrungsmittel aus. Der Markt für Bio-Produkte ist im letzten Jahr um 4,6 % gewachsen. Das Unternehmen investiert das Kapital relativ effizient: Innerhalb von fünf Jahren amortisiert sich ein neues Geschäft im Durchschnitt.

Das Gap-Up ist auf folgende Nachrichten zurückzuführen: Im Dezember wurde eine 2 USD Sonder-Dividende ausgezahlt. Außerdem ist der Gewinn je Aktei um 166 % im Vergleich zum Vorjahresquartal auf 0,16 USD gestiegen. Das Unternehmen berichtet, dass die Corona-Pandemie und staatliche Mandate die Nachfrage nach Bio-Produkten erhöhten. In den letzten Jahren konnte das Unternehmen den Umsatz kontinuierlich steigern. Der Gewinn je Aktie lag im Jahr 2019 noch bei 0,42 USD - im Jahr 2020 (4. Quartal wurde bereits abgeschlossen) lag der Gewinn je Aktie bei 0,89 USD. Das Unternehmen sitzt auf einem Cash-Berg von 28,5 Mio. USD (Gesamtverschuldung von 42,3 Mio. USD). Es wurde außerdem ein Aktienrückkaufprogramm eingesetzt. Bis Mai 2022 sollen weitere 8,3 Mio. Aktien zurückgekauft werden. Damit hätte Natural Grocers ein sehr kleinen Free Float. Derzeit beträgt der Free Float 22,55 Mio. Aktien. Diese Anzahl dürfte in den kommenden Jahren aufgrund des Rückkaufprogramms deutlich sinken. Das KGV der Aktie beträgt derzeit 15,9.

Sind die technischen Kriterien von Jesse Stine erfüllt?

Es sind nicht alle technischen Kriterien erfüllt. Aber: Die Aktie notiert deutlich über dem 150-Tage GD, ist unter erhöhtem Volumen ausgebrochen und notiert unter 15 USD. Ein technisches Kriterium, welches nicht erfüllt ist, ist der Ausbruch aus einer langen Seitwärtsphase.

Sind die fundamentalen Kriterien von Jesse Stine erfüllt?

Das Unternehmen konnte mit der Sonder-Dividende und dem starken Gewinnwachstum die Erwartungen übertreffen. Ob es sich um nachhaltiges Gewinnwachstum handelt, wird sich in den kommenden Quartalen zeigen, denn dies hängt von dem Konsumentenverhalten nach Corona ab. Das KGV liegt bei 15,9 und damit über den von Jesse vorgegeben 10. Allerdings ist ein KGV von 15,9 im heutigen Gesamtmarkt nach wie vor ziemlich günstig. Die Margen des Unternehmens sind gestiegen und Insider kaufen Aktien. Die ausstehenden Aktien liegen zwar nicht zwischen 5-10 Mio. Aktien (wie von Jesse vorgegeben), dürften sich in den kommenden Monaten aufgrund des Rückkaufprogramms allerdings deutlich reduzieren. Die Marktkapitalisierung liegt bei lediglich 318 Mio. USD. Das Management veröffentlicht circa einmal pro Woche eine Pressemitteilung. Dies ist weder besonders konservativ noch besonders "aufmerksamkeitssuchend". Die Überschrift "Natural Grocers by Vitamin Cottage Reports Highest Annual Net Sales in Company History of $1 Billion for Fiscal 2020" klingt Blockbuster-ähnlich.

IDT Corporation

IDT beschäftigt sich mit der Entwicklung und dem Verkauf von Kommunikations- und Zahlungsverkehrsdienstleistungen. Im letzten Jahr konnte das Unternehmen einen Umsatz von über 1,4 Mrd. USD erwirtschaften. Der Umsatz wird mit vier unterschiedlichen Marken erwirtschaftet: Boss Revolution, Net2Phone, National Retail Solutions und Carrier Services. Boss Revolution ist eine App, über welche man im Ausland mit z.B. Freunden und Familie telefonieren kann. Außerdem kann man Geld aus über 50 Ländern weltweit überweisen ohne in irgendwelche Probleme zu laufen. Insgesamt haben 5 Mio. Menschen ein Abonnement bei Boss Revolution. Net2Phone verkauft Kommunikationslösungen und National Retail Solutions beschäftigt sich mit Marketing, Datenanalyse und Payment Processing. In der Vergangenheit hat IDT bereits mehrere Tochterunternehmen als Spin-Offs erfolgreich an die Börse gebracht.

In den letzten Jahren war das Unternehmen gerade so profitabel. Der Gewinn im Jahr 2019 lag beispielsweise bei 0,13 Mio. USD (Umsatz: 1,41 Mrd. USD). Der Grund für den rapiden Kursanstieg ist, dass der Gewinn im letzten Quartal deutlich gestiegen ist. Der Umsatz wuchs im 4. Quartal zwar lediglich um 1,2 %, allerdings ist das operative Einkommen von 1,2 Mio. USD (Q4-2019) auf 14,2 Mio. USD (Q4-2020) gestiegen. Der Gewinn des Unternehmens ist um knapp 300 % von 4,1 Mio. USD (Q4-2019) auf 16,3 Mio. USD (Q4-2020) gestiegen. Viele von der IDT Corporation angebotene Dienstleistungen beziehen sich auf Telefonate oder Überweisungen ins Ausland. Dahingehend dürfte sich das Unternehmen aufgrund von Grenzschließungen in der Corona-Zeit einer erhöhten Nachfrage ausgesetzte gesehen haben. Der Plan des Unternehmens sieht vor, dass die Profitabilität der unterschiedlichen Sparten bis 2022 deutlich gesteigert wird.

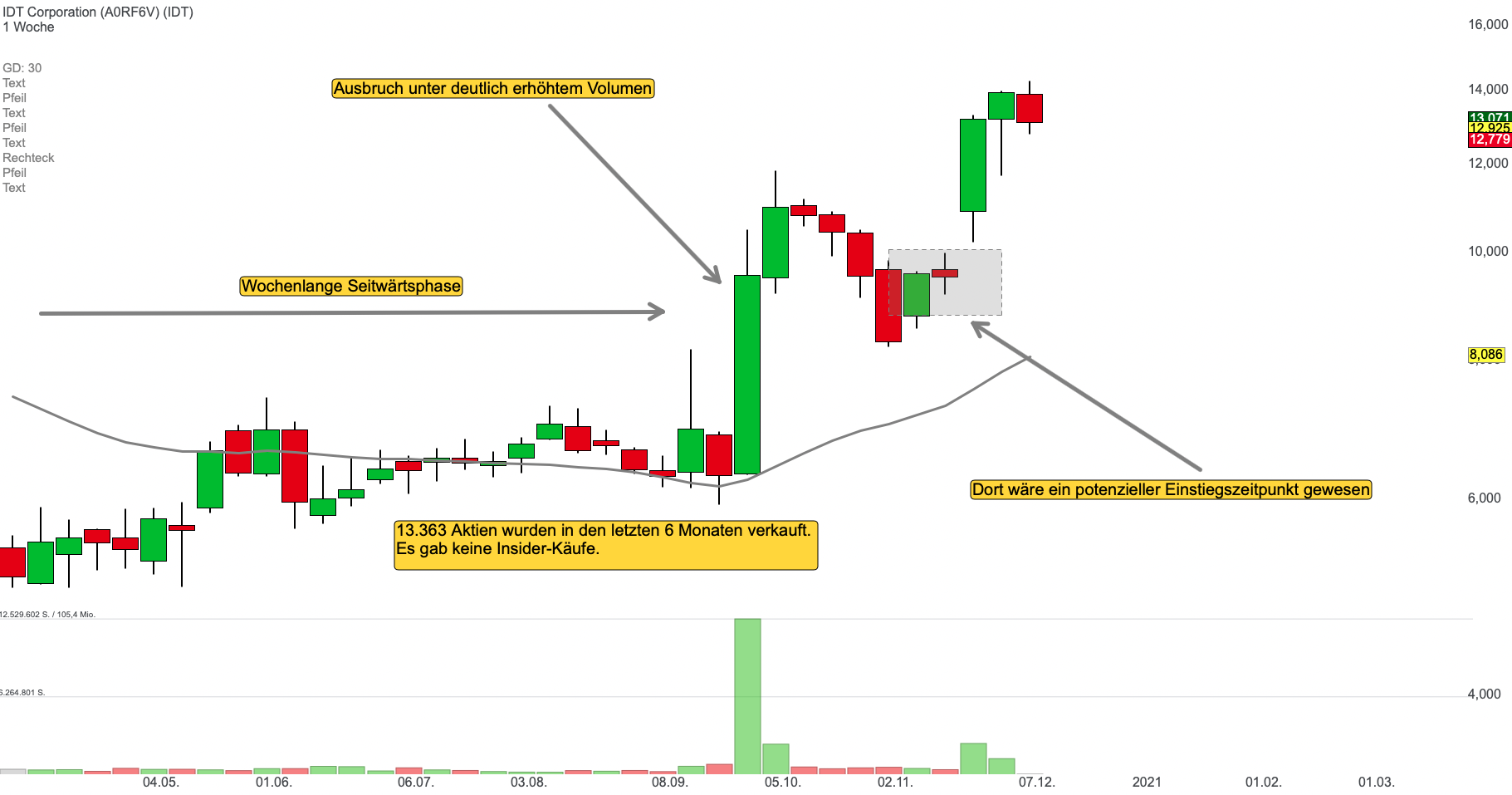

Sind die technischen Kriterien von Jesse Stine erfüllt?

In diesem Fall sind alle technischen Kriterien erfüllt: Die Aktie bricht aus einer wochenlangen Seitwärtsphase unter erhöhtem Volumen aus, steigt über den 30-Wochen Gleitenden Durchschnitt und steht nach wie vor unter 15 USD.

Sind die fundamentalen Kriterien von Jesse Stine erfüllt?

Die Quartalszahlen für das vierte Quartal waren eine deutliche Überraschung. Der Gewinn ist um über 300 % gestiegen und in Überschriften las ich" Profits Nearly Quadruple" - solche Überschriften sind definitiv Blockbuster-ähnlich. Das KGV des Unternehmens liegt bei 16. Ob es sich bei den Wachstumsaussichten um nachhaltige Gewinnsteigerungen handelt, wird sich in den kommenden Quartalen zeigen. Ein Warnzeichen ist, dass Insider Aktien verkaufen. In den letzten sechs Monaten wurden über 13.000 Aktien veräußert. Der Free Float ist mit 25,47 Mio. ausstehenden Aktien ebenfalls zu hoch. Das Management veröffentlicht teilweise zwei Pressemitteilungen pro Woche: Dies klingt ebenfalls nicht sehr konservativ.

Fazit

Die Trading-Strategie von Jesse Stine ist sehr Research-lastig. Man muss die Unternehmen bis ins kleinste Detail untersuchen und das Geschäftsmodell verstehen. Die gründliche Analyse ist auch unbedingt notwendig, denn man investiert in sehr kleine Unternehmen mit einer Marktkapitalisierung von unter 500 Mio. USD. Das Rendite-Potenzial ist gewaltig und mit dem TraderFox Screen kommt man auf eine sehr gute Vorauswahl. Wenn man sich für gründliche Recherchen begeistert und die fundamentalen Trigger für weitere Kursanstiege herausfinden möchte, dann ist die Strategie genau das Richtige für einen. Die zwei vorgestellten Aktien erfüllen allerdings nicht alle Kriterien von Jesse Stine. Er würde die Aktien daher vermutlich nicht kaufen.

Tipp: Um auf die Screening-Software und das Template Zugriff zu haben, müsst ihr Abonnent des Morningstar-Datenpakets sein. Ihr kriegt alle fundamentalen Daten der 15.000 amerikanischen und europäischen Unternehmen, sowie mehrere TraderFox Software Tools für gerade mal 19 Euro monatlich.

Bildherkunft: Unsplash