3 heiße Wachstumsaktien, die ich mit unserem William O`Neil-Template gefunden habe!

Hallo Investoren, Hallo Trader

Bevor wir uns heute drei starke Wachstumsunternehmen näher ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

"Das ganze Geheimnis des Börsenerfolgs besteht darin, so wenig wie möglich zu verlieren, wenn man falsch liegt." Das ist ein Zitat von William O´Neil und beschreibt einen wesentlichen Gedanken, den es beim Handel von Wachstumswerten immer zu beachten gilt, nämlich Ausstiegspunkte parat zu haben, wenn sich eine Aktie nicht in die richtige Richtung bewegt. Wenn Wachstumswerte zu fallen beginnen, sollten wir schnell unsere Verluste begrenzen, denn Verluste laufen zu lassen ist mit der schlimmste Fehler, den wir als Trader begehen können.

William O`Neil interessiert sich nicht für Aktien die nach unten streben, sondern nur für solche, die nach oben wollen. So hat er die gemeinsamen Eigenschaften der Top-Kursgewinner-Aktien untersucht und ein Regelwerk entwickelt, um solche Aktien aufzuspüren. Dabei verwendet er einen siebenstufigen Auswahlprozess mit der Bezeichnung "CAN SLIM". Am Ende des Artikels findet ihr einen Link der auf unser Magazin verweist. Dort beschreiben wir detailliert William O`Neil´s Vorgehensweise.

Unsere Interpretation von William O´Neil´s Strategie haben wir als Template in unserem Tool "AKTIEN-RANKINGS" hinterlegt, um chancenreiche Aktien zu identifizieren. Das Tool Rankings gibt es bereits für 25 Euro im Monat.

Und so gehe ich dabei vor!

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS, gehe auf den Reiter "Templates" und wähle "Wachstumswerte nach William O´Neil" aus.Nun muss ich nur noch das Template laden und schon werden mir die voreingestellten Kriterien angezeigt. Wenn ich jetzt auf "scannen" gehe, werden mir die entsprechenden Aktien angezeigt, wobei ich diese nach dem Abstand zum Jahreshoch ranke. Ich sehe mir gern die vordersten 40 Aktien an und konzentriere mich dann auf den Chart. Heute will ich drei Aktien besprechen, die ich aktuell für aussichtsreich halte.

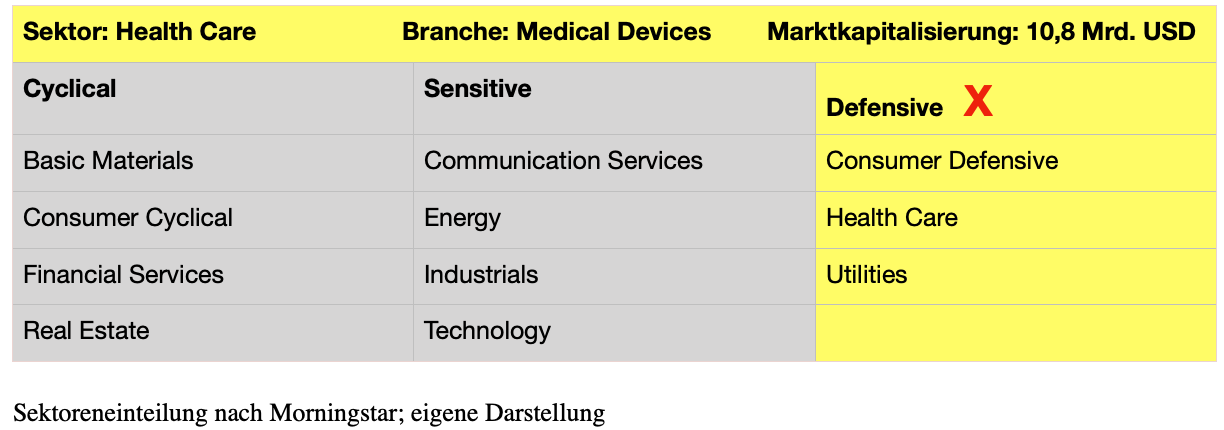

Shockwave Medical [SWAV | WKN A2PEF3 | ISIN US82489T1043]

Shockwave Medical ist eine Firma aus dem Silicon Valley, die sich auf die Entwicklung von medizinischen Geräten für die Behandlung von atherosklerotischen Herz-Kreislauf-Erkrankungen spezialisiert hat. Mit der eigenen IVL-Technologie (intravaskuläre Lithotripsie) können Schalldruckwellen eingesetzt werden, um Mineralablagerungen wie Verkalkungen in Gefäßen effizient und ohne Beschädigung des Gewebes zu entfernen. Diese stören den Blutfluss und können in weiterer Folge zu

Herzinfarkten oder Schlaganfällen führen. Besonders im hohen Alter sind Eingriffe häufiger nötig, wodurch auch hier der demografische Wandel einen Wachstumstreiber darstellt. Die Marktkapitalisierung beträgt aktuell 10,8 Mrd. USD. Damit zählt das Unternehmen zu den Mid-Caps.

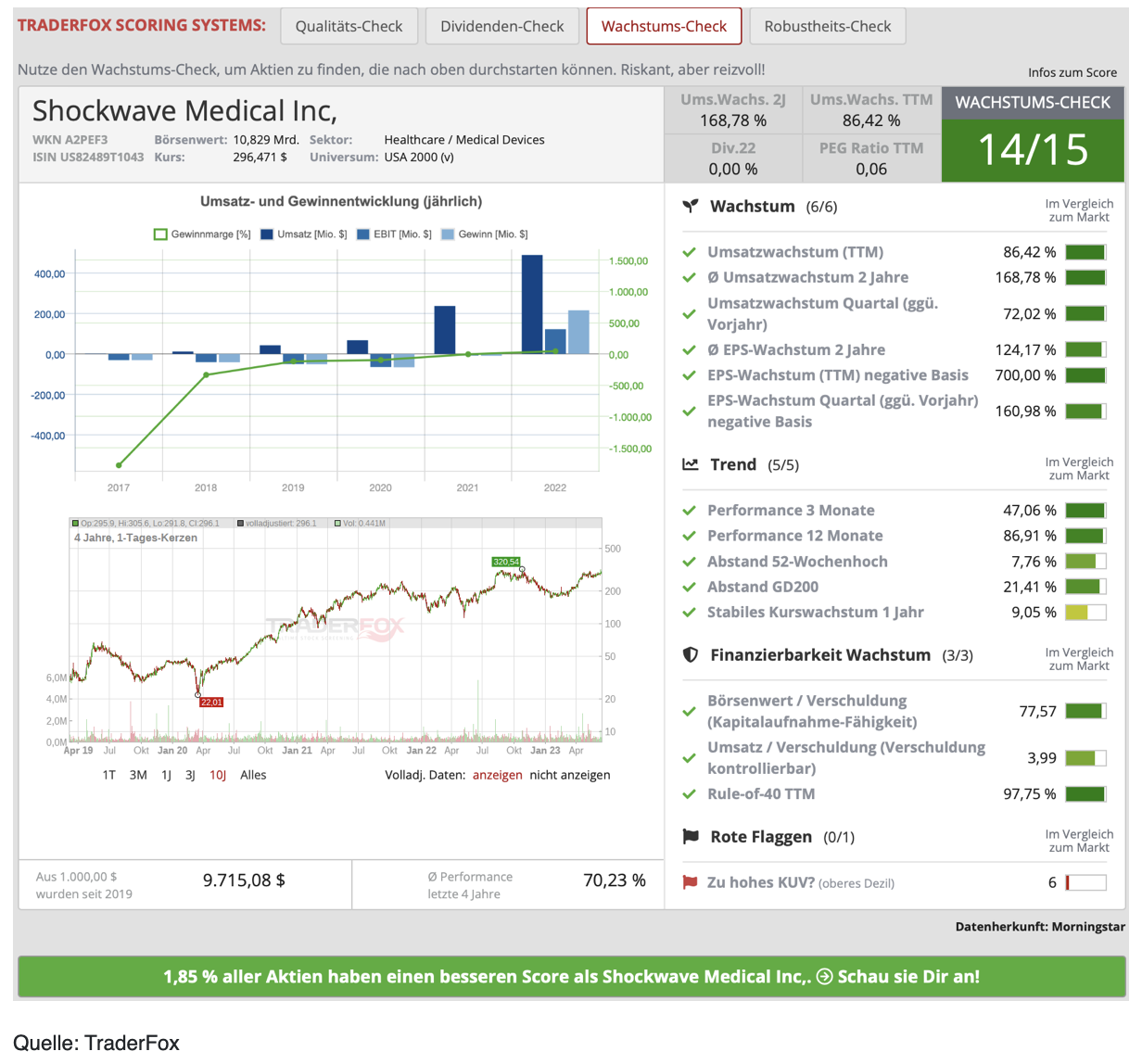

Wachstums-Check

Das Unternehmen wurde 2009 gegründet und konnte seither seine Umsätze enorm steigern. Allein zwischen 2018 und 2022 explodierten die Umsätze von 10 Mio. USD auf 490 Mio. USD. Allein im ersten Quartal stiegen die Umsätze um 72 % auf 161 Mio. USD. Der Gewinn hat sich im letzten Quartal YoY auf 1,03 USD mehr als verdoppelt.

Mit der IVL-Technologie spricht das Unternehmen insgesamt einen Markt von rund 8,5 Mrd. USD an, der aufgrund der Zunahme an Diabetes-Erkrankungen perspektivisch wohl weiter zunehmen wird. Shockwave Medical expandiert momentan stark, insbesondere in China und Japan. Aktuell verwenden Ärzte in 61 Ländern die Katheter des Unternehmens, die zwischen 3.000 und 4.000 USD kosten. Im letzten Jahr hat das Unternehmen in China die Zulassung für die Vermarktung seines kompletten Systems inklusive verschiedenerer Katheter erhalten. Das dürfte den Umsatz weiter ankurbeln.

Aktuell ist Shockwave der einzige Anbieter in seinem Bereich. Der Vorstandsvorsitzende Doug Godshall räumt jedoch ein, dass die Konkurrenz kommen wird, wahrscheinlich im Zeitraum ab 2025 bis 2026. Bis dahin ist aber, nach seinen Aussagen, noch leichtes Geld zu verdienen, zumal aktuell in neue Gebiete expandiert wird. Dabei ist es kein Wunder, dass im Mai Übernahmegerüchte seitens Boston Scientific die Runde machten, die sich dann aber in Luft auflösten.

Im April kündigte das Center for Medicare and Medicaid Services eine neue Erstattungsregelung an, welche die Zahlungen an Shockwave für seine intravaskulären Lithotripsieverfahren erhöhen könnte. Nach dem TraderFox Wachstums-Check bekommt die Aktie aktuell 14 von 15 Punkten. Einzig die Bewertung ist mit einem KUV von 15 sehr hoch und stellt damit ein gewisses Risiko dar.

Nun schaue ich mir noch die Kursentwicklung an:

Was mir allerdings sehr gut gefällt ist die charttechnische Situation. Seit dem Coronatief bei 22 USD konnte die Aktie knapp 1.500 % zulegen. Aktuell bildet sie am Allzeithoch eine vielversprechende Tasse mit Henkel aus. Ein Einstieg kann, meines Erachtens probiert werden, wenn die Aktie über den Widerstand bei 310 USD zieht. Bei einem Einstieg würde ich das Risiko spätestes im Bereich von 270 USD begrenzen.

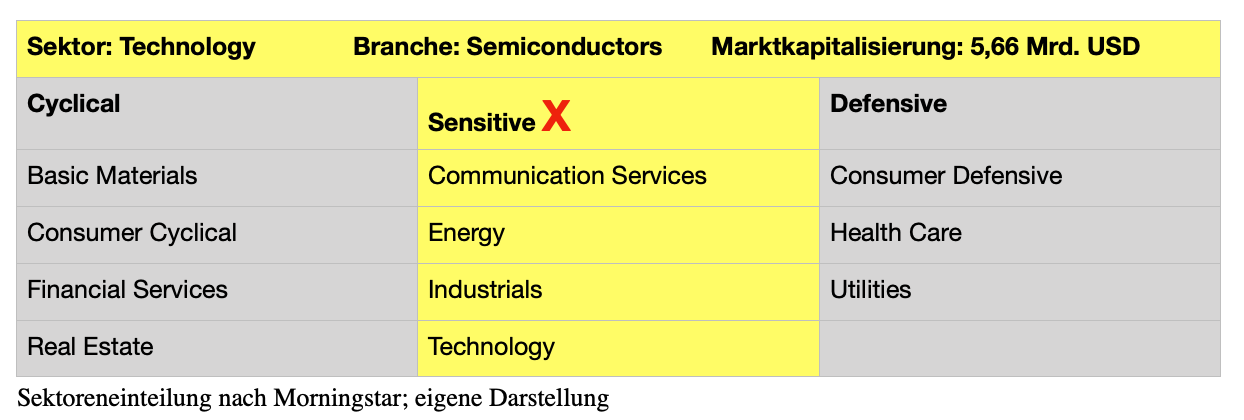

Axcelis Technologies [ACLS | WKN A2AM8Z | ISIN US0545402085]

Das Unternehmen aus Beverly in Massachusetts kümmert sich um das Design, die Herstellung und den Service von Fertigungsanlagen für die Halbleiterindustrie. Die 1.400 Mitarbeiter produzieren Ionenimplantationsmaschinen. Darunter sind Hoch- und Mittelstrommaschinen, aber auch Lackaushärtungssysteme für die Photolithographie, die alle bei der Herstellung von Halbleiterchips eingesetzt werden. Mit seinen Produkten steht das Unternehmen ganz am Anfang der Wertschöpfungskette für schnelle Speicherchips, die für die KI-Revolution benötigt werden. Axcelis beliefert die führenden Chiphersteller weltweit. Das Ionenimplantationsgeschäft machte im Jahr 2022 97,6 % des Umsatzes aus. 209 in den USA erteilte Patente und 467 im Ausland erteilte aktive Patente bieten einen Schutz. Ebenso gibt es 213 Patentanmeldungen (29 in den USA und 184 in anderen Ländern) bei verschiedenen Behörden. Patente sind in der Regel bis zu 20 Jahre ab Einreichung der Anmeldung gültig. Die Marktkapitalisierung beträgt aktuell 5,66 Mrd. USD.

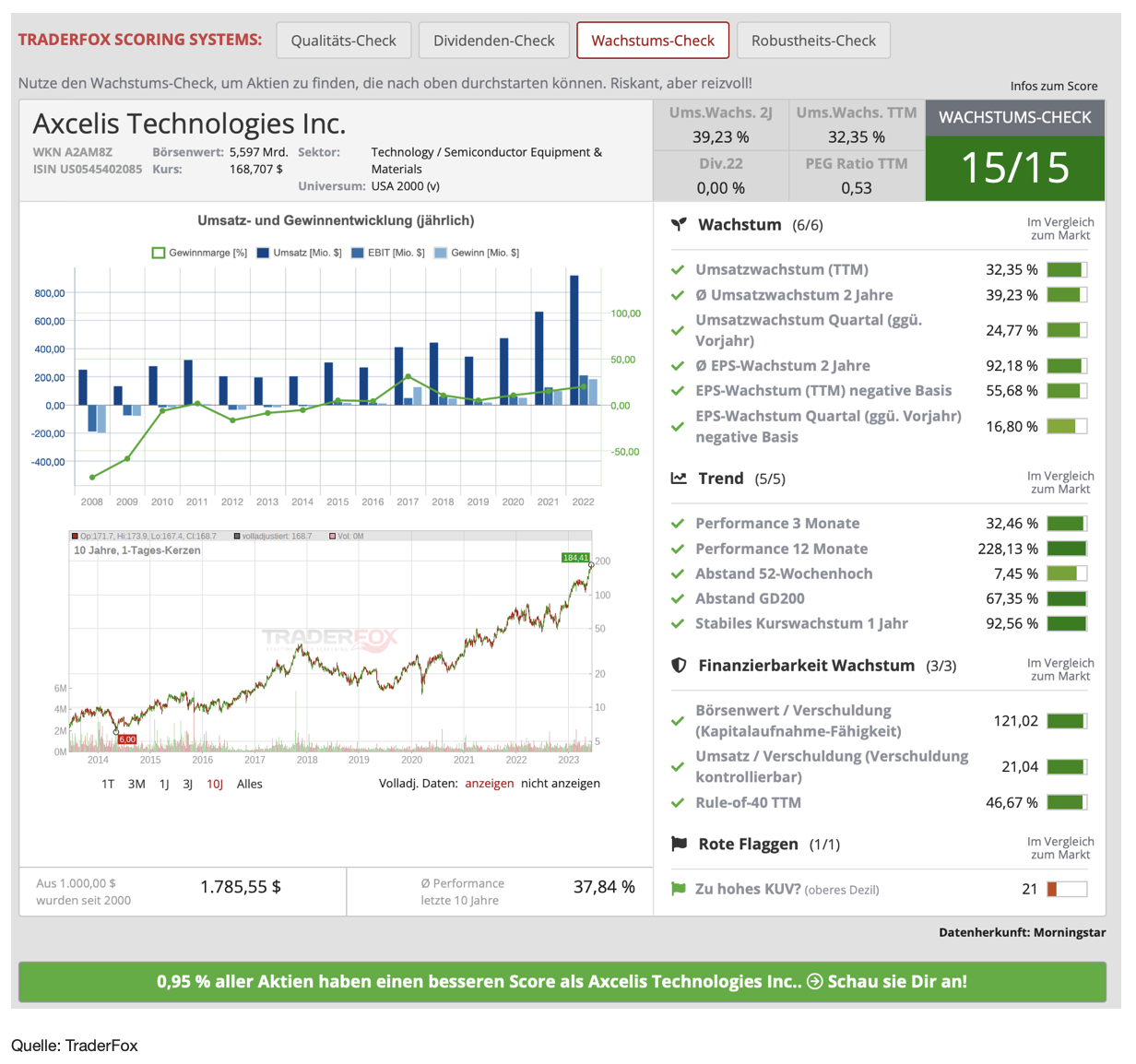

Wachstums-Check

2022 war ein außergewöhnliches Jahr für Axcelis. Trotz der logistischen Herausforderungen und Coronapandemie sehen die Zahlen glänzend aus. Aufgrund der Stärke des gesamten Elektronikmarktes und des anhaltenden Wachstums der Purion-Produktfamilie dürfte es weiter aufwärts gehen. Am 23. Mai meldete das Unternehmen, das mehrere Purion-Maschinen an führende Chiphersteller in Europa und Asien ausgeliefert wurden. Die Maschinen werden für Stromteile im E-Auto gebraucht. CEO Russell Low kommentierte: "Der Markt für Stromversorgungsgeräte wächst weiterhin rasant und ist ein wichtiger Treiber unseres globalen Wachstums. Wir freuen uns, die Erweiterung der Fabrikkapazitäten unserer Kunden weiterhin mit unseren marktführenden Ionenimplantationen der Purion Power-Serie zu unterstützen.

In unserem TraderFox-Wachstums-Check schneidet die Aktie mit 15 von maximal 15 Punkten glänzend ab. Laut unserer Aktien-Terminal-Auswertung wuchs der Umsatz im Schnitt in den vergangenen zwei Jahren um 39,2 % pro Jahr. Das Ergebnis je Aktie legte in dieser Zeit sogar um 93 % pro Jahr zu. Die Eigenkapitalrendite und Nettogewinnmarge überzeugen mit 20 und15 %. Das Fortune-Magazin zählt Axcelis zu den 100 am schnellsten wachsenden Firmen. Und die Forbes-Redaktion adelte das Unternehmen, indem es Axcelis auf die Liste der besten Mittelständler in den USA setzte.

Das größte Risiko liegt in der Zyklik des Geschäftsmodells. Wenn die weltweiten Chipproduktionskapazitäten die globale Chipnachfrage sukzessive übertrafen, dann brachen die Zulieferer ein. Doch für das aktuelle Jahr sieht es weiterhin gut für Axcelis aus. So überzeugt das Unternehmen aktuell mit einem Rekordauftragsbestand von 1,1 Mrd. USD. Vorstandschef Russell Low hat sich für 2023 einiges vorgenommen: Er will die Umsatzmarke von 1,0 Mrd. USD erreichen. In den Folgejahren sollen allein mit Ionenimplantationen 1,3 Mrd. USD umgesetzt werden.

Dabei ist dem Vorstand eine hohe Kundenzufriedenheit und Qualität wichtig. CEO Low möchte neue Kunden in ausgewählten Marktsegmenten und Regionen gewinnen und bestehende Kooperationen ausbauen. Daneben peilt er eine weitere Erhöhung der Bruttomarge an. Helfen sollen hier die Optimierung der Lieferkette und Wertschöpfung. An der Forschung möchte er nicht sparen. Im Gegenteil, wichtig ist ihm, die Technologieführerschaft beizubehalten. Dennoch strebt die Führungsspitze niedrigere Produkt-, Herstellungs- und Designkosten an. Die Lieferzeiten für die Kunden sollen sinken, die Kundenbeziehungen gestärkt werden.

Kursentwicklung

Die Aktie hat sich in den letzten Monaten glänzend entwickelt und läuft seit dem letzten Jahr wie an der Schnur gezogen nach oben. Mit gefällt der intakte Trendkanal. Schön wäre eine stärkere Korrektur in den Bereich von 140 bis 150 USD. Hier kann ich mir einen antizyklischen Einstieg vorstellen.

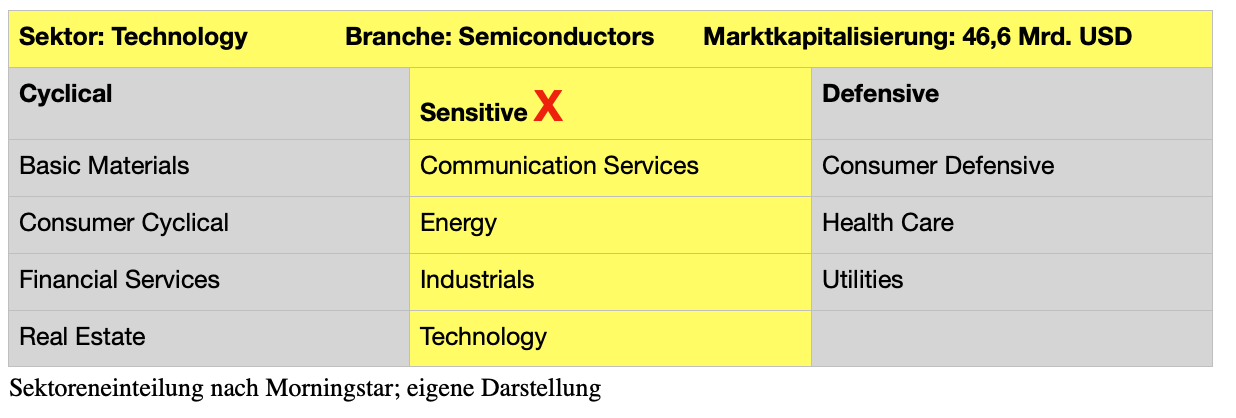

Microchip Technology [MCHP | WKN 886105 | ISIN US5950171042]

Bei Microchip Technology handelt es sich um einen US-Hersteller von Hardware und Halbleiterprodukten. Der Konzern entwirft, fertigt und vermarktet eine Vielzahl von spezialisierten Halbleiterprodukten wie CMOS-Komponenten, um den Markt mit kosteneffektiven eingebetteten Kontrollanwendungen zu bedienen. In diesem Bereich zählt Microchip Technology zu den führenden Herstellern der Branche. Das Produktportfolio umfasst field-programmierbare RISC-basierte Mikrocontroller, die für 8- und 16-bit Kontrollanwendungen geeignet sind, sowie ein breites Spektrum von Hochleistungsbausteinen, die analog und gemischtsignalig sind und Stromfluss wie auch Wärme regeln. Zu den Abnehmern der Produkte zählen Unternehmen aus der Automobil-, Kommunikations- und Computerindustrie sowie der Industriekontrolle. Die Marktkapitalisierung beträgt aktuell 46,6 Mrd. USD.

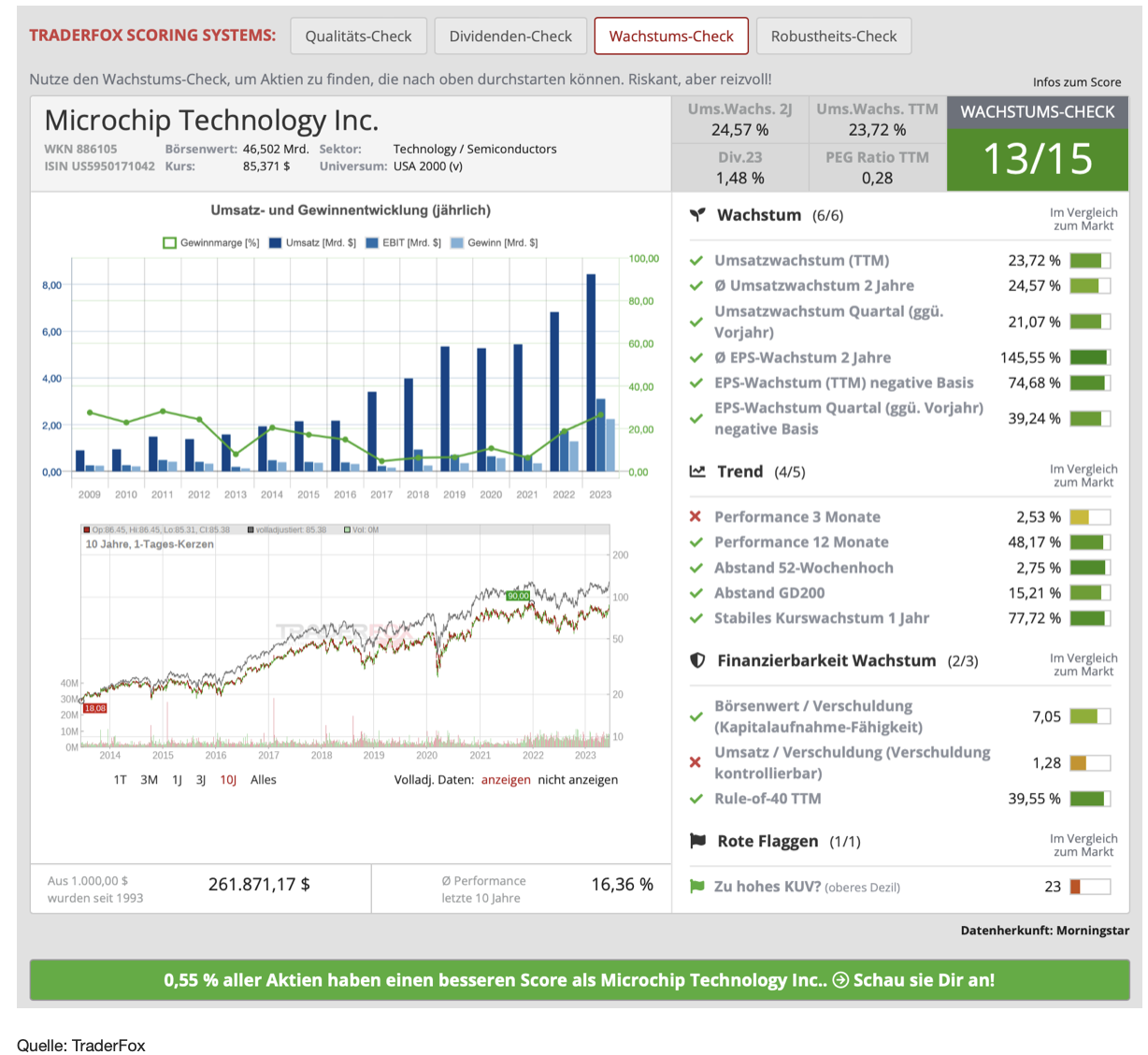

Wachstums-Check

Das Unternehmen profitiert von den großen Trends wie wie 5G, Internet of Things und selbstfahrende Autos und machen das Unternehmen zu einem wichtigen Akteur in diesen schnell wachsenden Märkten. Mit seinen Mikrocontrollern spielt das Unternehmen eine grundlegende Rolle dabei, dass die Innovationen in diesen Bereichen Wirklichkeit werden. Während das Umsatzwachstum die letzten zwei Jahre durchschnittlich 24,57 % betrug, gehen Analysten davon aus, dass sich für die nächsten Quartale das Wachstum deutlich abschwächen wird und rechnen nur mit mit einem Wachstum von unter 20 %. Das wäre die langsamste Wachstumsrate, die Microchip in den letzten sieben Quartalen verzeichnet hat. Bei letzten Telefonkonferenz war zudem der hohe Lagerbestand ein heißes Thema bei den Analysten.

Andererseits ist zu beobachten, dass sich, trotz des erhöhten Lagerbestands, die Bruttomargen verbessern, wobei für das kommende Quartal sogar von einem Anstieg QoQ um 10 Basispunkte auf 68,4 % ausgegangen wird. Daneben gefällt mir, dass das Unternehmen zuletzt eine freie Cashflow-Marge von satten 26 % generieren konnte. Genehmigt ist zudem ein Aktienrückkaufprogramm im Wert von 4 Mrd. USD. Würde dies voll ausgenutzt, entspräche dies knapp 10 % der Marktkapitalisierung. Das ist ein Punkt, den die Aktie zusätzlich stützen dürfte. Mit einem KGV von 20 ist die Bewertung für die Aktie attraktiv, zumal das KGV der Peer-Group aktuell bei 26 liegt.

Das Unternehmen hat aktuell einen Marktanteil von 6 %, wobei dieser Anteil aktuell zunimmt. Eines der größten Unternehmen der Branche ist Intel Corporation, das zuletzt deutlich Marktanteile verlor. Microchip Technology ist hier zur Stelle, um diese Lücke zu füllen. Das Management rechnet mit einem CAGR von 10 bis 15 % zwischen 2022 und 2026. Aufgrund der verschiedenen langfristigen Treiber und deutlicher Marktanteilsgewinne dürften diese Ziele realistisch sein. Somit sehe ich auf dem aktuellen Niveau, aufgrund der attraktiven Bewertung, ein gutes Chance-Risiko-Verhältnis.

Kursentwicklung

Seit dem Coronatief im Jahr 2020 konnte die Aktie, unter hohen Schwankungen, gut 200 % zulegen. Was mir gefällt ist die breite Base, die sich seit Anfang des Jahres 2022 gebildet hat. Dabei nahm in den letzten Monaten die Volatilität zunehmend ab. Sollte das Jahreshoch bei 88 USD fallen, dann dürfte der Trend wieder aufgenommen werden und die Marke von 100 USD dürfte zügig fallen. Am TraderFox Trading-Desk habe ich mir in diesem Bereich einen Alarm gesetzt.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Eine ausführliche Anleitung zu William O´Neil´s Strategie findet ihr hier:

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Bildherkunft: Adobe Stock

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!