3 kaum beachtete Wachstumsaktien aus der zweiten Reihe!

Liebe Leser,

die größten Chancen am Aktienmarkt ergeben sich in der Regel abseits der Blue Chips und der allseits bekannten Hype-Aktien. Aus diesem Grund bietet TraderFox seit Anfang des Jahres das Hidden-Champions-Magazin an, in dem alle zwei Wochen über die spannendsten Chancen berichtet wird, die noch nicht im Fokus des Börsenpublikums stehen. Mithilfe datengestützter Screenings, in denen über 10.000 Aktien berücksichtigt werden, machen wir uns auf die Suche nach den Wachstumsperlen. Im nächsten Schritt werfen wir einen genaueren Blick auf ausgewählte Aktien aus den Screenings und stellen die Geschäftsmodelle vor. Die aus unserer Sicht aussichtsreichsten Kandidaten wandern in unser 100.000 Euro Realgeld-Depot.

In diesem Artikel möchte ich unsere drei Screenings zum Aufspüren der Hidden Champions vorstellen. Anschließend möchte ich dir zu jedem Screening eine kaum beachtete Aktie vorstellen, die derzeit interessant ist.

Wie finden wir Hidden Champions?

TraderFox hat für das Screening-Tool aktien RANKINGS drei Templates entwickelt, mit denen auch du Chancen aus der zweiten Reihe schnell und einfach entdecken kannst.

Screening Nr. 1: Hidden-Champions Rising Stocks USA

Mit diesem Screening suchen wir nach kleineren US-Aktien, deren Kurs in den vergangenen Wochen stark nach oben getrieben wurde. Aktien, die hohe Kursanstiege verzeichneten, könnten gerade erst vom Markt entdeckt worden sein oder die fundamentale Ausgangssituation des Unternehmens hat sich stark verändert. Sollte eine Aktie mit fundamentalen Qualitätseigenschaften, einem fähigen Management, einem nachhaltigen Wettbewerbsvorteil oder einem riesigen adressierbaren Markt auffallen, kommt sie als Kauf in Betracht.

Screening Nr. 2: Hidden-Champions-Dauerläufer

Dauerläufer sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Wir verwenden zwei Indikatoren, um Dauerläufer zu identifizieren. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien, mit der kleinsten quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem "Monkey-Trader-Indikator" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen Monkey-Trader-Werten sind erfahrungsgemäß einfach zu handeln. Zudem wird im Screening das Umsatzwachstum berücksichtigt und wir betrachten Aktien mit einer Marktkapitalisierung von 0,5 bis 10 Mrd. USD. Das Dauerläufer-Screening eignet sich für risikoaverse Anleger, die auch langfristige Wachstumschancen aus der zweiten Reihe nicht verpassen wollen.

Screening Nr. 3: Hidden-Champions Quality-Stocks-USA

Qualitäts-Aktien zeichnen sich durch die folgenden quantitativen Eigenschaften aus: Stabiles Umsatzwachstum, stabile Margen-Entwicklung und stabiles Kurswachstum. Mit dem Template finden wir die aktuellen Top-Qualitätsaktien in einem Marketcap-Bereich zwischen 0,5 Mrd. USD und 20 Mrd. USD, die noch nicht im Fokus stehen.

Tipp: Wenn du gerne eigene Screenings nach deinen Kriterien durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox das richtige Produkt für dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

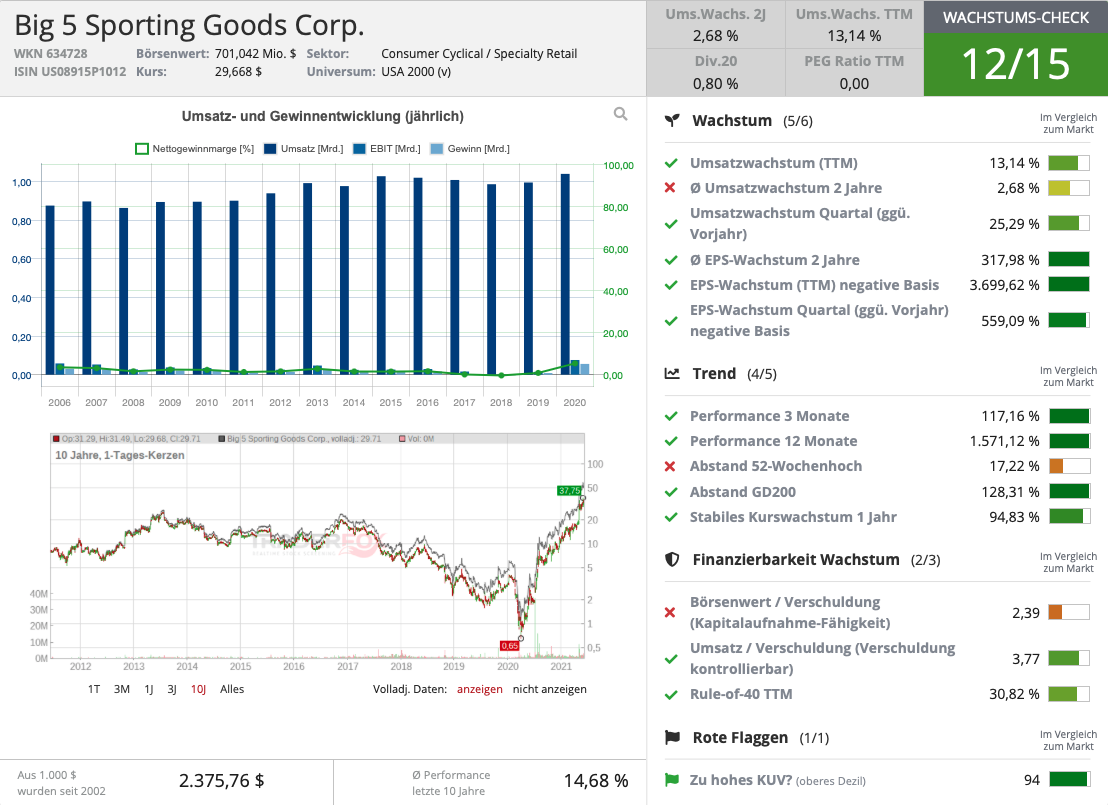

Rising Stock: Big 5 Sporting Goods

Mit einer Performance von über 100 % alleine in den letzten drei Monaten befindet sich die Aktie des Sportartikelhändlers Big 5 Sporting Goods weit oben im Leaderboard der Rising-Stocks USA. Seit dem Corona-Crash konnte sich die Aktie sage und schreibe verfünfzigfachen! Das Spannende: Es handelt sich keineswegs um einen hochspekulativen Pennystock, sondern um ein Unternehmen mit relativ soliden Fundamentaldaten und einer weiterhin attraktiven Bewertung.

Big 5 Sporting Goods umfasst 430 Sportartikel-Einzelhandelsfilialen in 11 US-Bundesstaaten, die alle Arten von Sportartikeln, -geräten und -bekleidung anbieten. Daneben existiert ein E-Commerce-Shop, welcher jedoch dem Jahresabschluss zufolge keinen wesentlichen Beitrag zum Umsatz in den Jahren 2019 und 2020 leistete (eine genauere Aufschlüsselung fehlt leider).

Finanziell ist das Unternehmen solide aufgestellt, so kommt die Aktie derzeit auf einen Piotroski-F-Score von 7/9. Die Verschuldung ist auf einem akzeptablen Niveau und konnte im vergangenen Jahr abgebaut werden.

Das Unternehmen arbeitet mit sehr geringen Margen, so lag die Nettogewinnmarge zuletzt gerade einmal bei 2 % - und damit bereits deutlich höher, als in den Jahren zuvor. Erstaunlich ist, dass Big 5 Sporting Goods trotz der unwesentlichen E-Commerce-Einnahmen derart von der Pandemie profitieren konnte. Der Umsatz stieg im vergangenen Jahr um 4,5 %, während sich der Gewinn je Aktie versechsfachte! Die Anleger befürchteten das gegenteilige Szenario und ließen die Aktie von 4 USD auf 0,65 USD im Corona-Crash abstürzen. Nach einer jahrelangen Stagnation der Umsätze, minimalen Gewinnmargen und einem langen Abwärtstrend des Kurses schien der Markt Big 5 Sporting Goods gegenüber sehr pessimistisch gestimmt. Mit dem Boom des Sportmarktes in den Folgemonaten rechneten nur Wenige. Starke Umsatzzuwächse im Bereich Sportgeräte trieben den Aktienkurs um mehr als 4.000 % nach oben. Inwiefern das Wachstum aufrechterhalten werden kann, ist fraglich und hängt sicherlich auch damit zusammen, ob das E-Commerce-Geschäft, das bisher als eine klare Schwachstelle gilt, doch noch ausgebaut werden kann und ob der Sport-Boom auch in den Folgejahren anhalten wird. Insbesondere die Wiedereröffnung der Fitnessstudios könnte im laufenden Jahr zu einem Wachstumsdämpfer im Bereich Sportgeräte (60 % des Umsatzes) führen, aber möglicherweise zu einem Wachstum im Verkauf von Sportbekleidung und -equipment (40 % des Umsatzes) beitragen. Der Analystenkonsens rechnet mit einer Umsatzsteigerung von rund 8,5 % für das laufende Jahr und einer Stagnation für das Folgejahr. Mit einem KUV21 von 0,6 und ein KGV21 von gerade einmal 9 kann es sich lohnen, die Aktie im Blick zu behalten. Aufgrund der geringen Marktkapitalisierung von gerade einmal 700 Mio. USD sollte man sich als jedoch auf eine hohe Volatilität einstellen. Auch für Dividendenwachstumsinvestoren ist das Unternehmen interessant. Aufgrund einer Sonderdividende beträgt die Dividendenrendite im laufenden Jahr rund 5,5 %. Für das kommende Jahr wird eine Dividendenrendite von immerhin 2,4 % erwartet. Am 28. Juni 2021 wird Big 5 Sporting Goods voraussichtlich in den Russell 3000 aufgenommen. Im TraderFox Wachstums-Check kommt die Aktie auf einen Score von 12/15 Punkten!

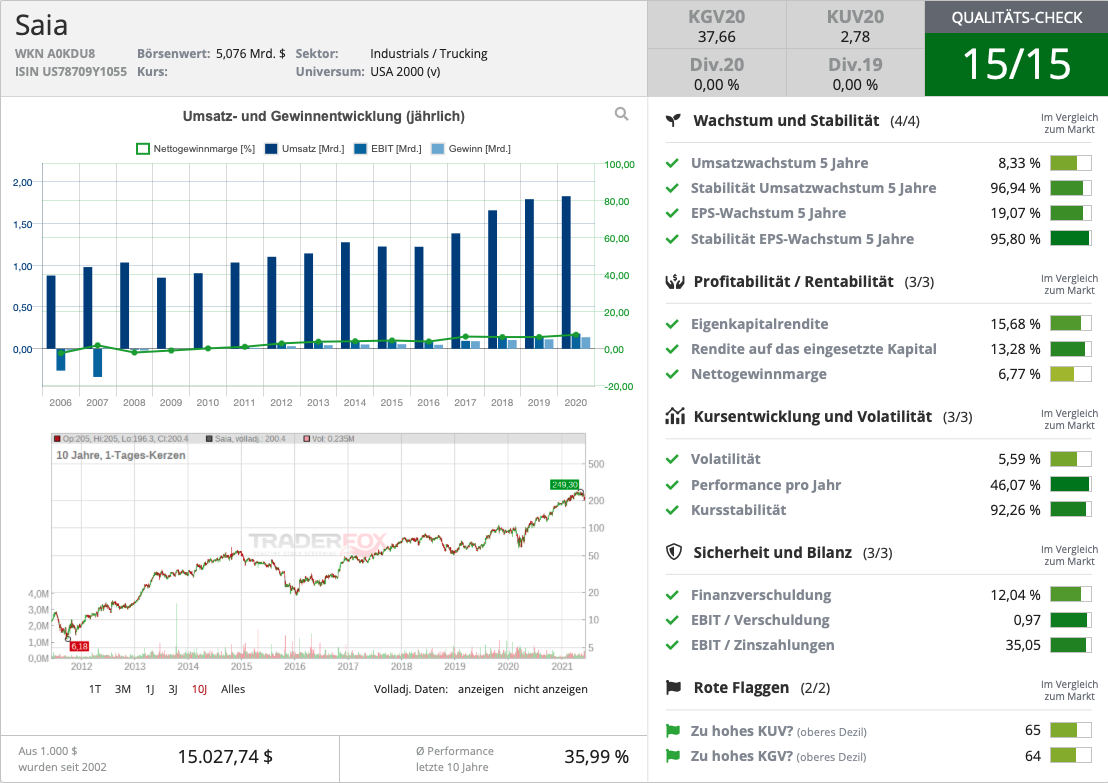

Dauerläufer: Saia Inc.

Die Aktie des Hidden-Champion Dauerläufers Saia Inc. konnte in den letzten zehn Jahren um durchschnittlich 35,9 % p.a. steigen. In den letzten 5 Jahren alleine hat sich die Aktie verzehnfacht.

Saia Inc. ist eine US-amerikanische Transport-Holdinggesellschaft mit Sitz in Houma, Louisiana, die derzeit mit einer Marktkapitalisierung von rund 5,1 Mrd. USD bewertet ist. Über seine Tochtergesellschaften bietet das Unternehmen in erster Linie Speditionsdienstleistungen für Teilladungen (Less than truckload – LTL) an. In den ersten fünfzig Jahren der Unternehmensgeschichte war Saia ausschließlich in Louisiana und Texas tätig. Die Expansion erfolgte nach 1980, als man begann, weitere Bundesstaaten abzudecken. Weitere Expansionen erfolgten durch Fusionen mit anderen Unternehmen und Investitionen in neue Terminals, sodass Saia bis heute ein breites Netzwerk in 44 US-Bundesstaaten aufbauen konnte. Mit einem Jahresumsatz von 1,82 Mrd. USD (2020) gehört Saia zu den zehn größten LTL-Transportunternehmen in den Vereinigten Staaten. Das Unternehmen verfügt über einen diversifizierten Kundenstamm, dem Unternehmen wie Walmart, Starbucks, Honeywell oder ExxonMobil angehören. Keiner der Kunden macht jedoch mehr als 5 % des Umsatzes aus. Der Umsatz konnte in den vergangenen fünf Jahren in erster Linie organisch um durchschnittlich 8,3 % pro Jahr gesteigert werden, der Gewinn je Aktie sogar um 19,1 % p.a.

Im vergangenen Jahr profitierte man durch die gestiegenen LTL-Frachtraten. Zwar musste man in Q2 2020 einen Umsatzeinbruch von 6 % hinnehmen, in den Folgemonaten kam es allerdings zu einem deutlichen Anstieg. Insgesamt konnte der Umsatz in 2020 um 2 % und der Gewinn je Aktie um 21 % im Vergleich zum Vorjahr gesteigert werden. In Q1 2021 setzte sich die positive Entwicklung mit einem Plus von über 8 % fort. Die gesamte Branche profitiert derzeit von der enorm gestiegenen Nachfrage und arbeitet seit Monaten an der Kapazitätsgrenze. Die Einstiegsbarrieren sind relativ hoch, sodass Unternehmen wie Saia mit einer vorhanden Infrastruktur (Terminals, Fahrzeuge, Technologie, Know-How) profitieren. Zudem ist man finanziell mit einem Piotroski-F-Score von 8/9 und einer Eigenkapitalquote von 62 % gut aufgestellt. In den nächsten Jahren soll das Unternehmen Analysten zufolge weiterwachsen: Für die kommenden drei Jahre erwarten Analysten ein Umsatzwachstum von 11 % p.a. sowie ein Wachstum des Gewinns je Aktie von durchschnittlich 24 % p.a. Nach der Rallye der letzten Monate ist die Aktie mit einem KUV21 von 2,4 und einem KGV21 von 28 nicht besonders günstig bewertet. Mit einem Score von 15/15 im TraderFox Qualitäts-Check kann es sich dennoch lohnen, die Aktie im Blick zu behalten. Wenn der Abwärtstrend der letzten Wochen anhält, ergeben sich für langfristig orientierte Anleger möglicherweise günstigere Einstiegsgelegenheiten bei einer spannenden Qualitätsaktie mit großem Potenzial.

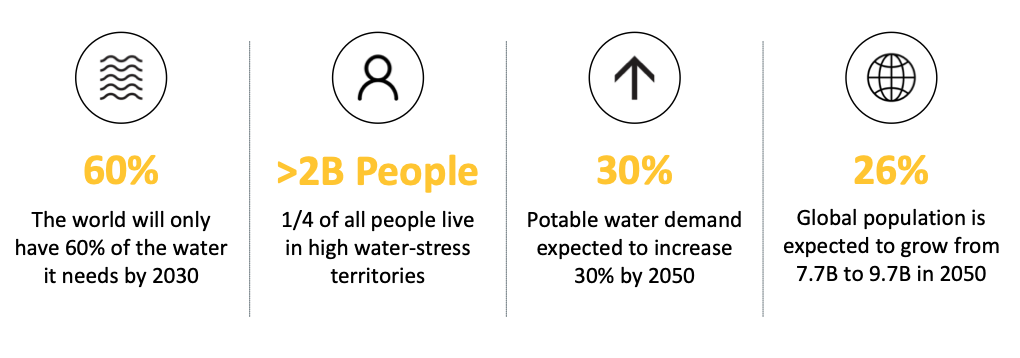

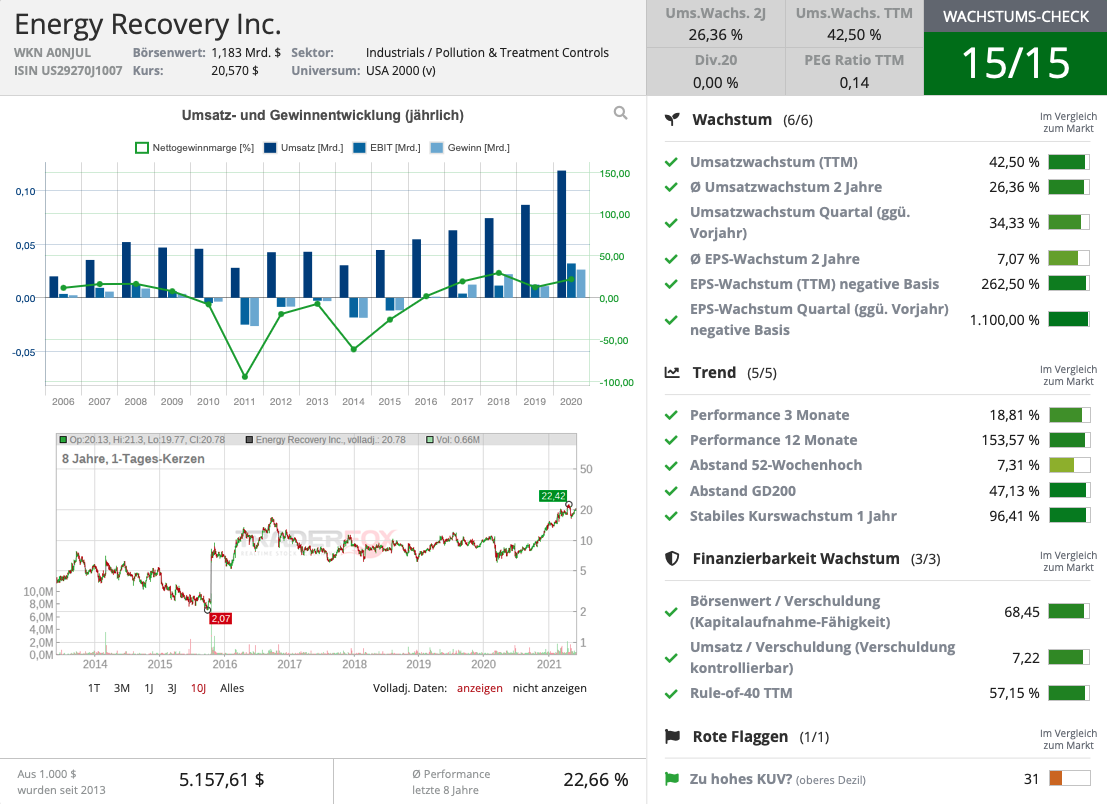

Quality-Stock: Energy Recovery

Auch Energy Recovery zeigt starke Fundamentaldaten und befindet sich daher im Leaderboard der Hidden-Champions Quality Stocks weit oben. Das mit rund 1,2 Mrd. USD kapitalisierte Unternehmen stellt weltweit Energierückgewinnungsgeräte und Pumpen für die Öl- und Gas- und Wasserindustrie her. Das Segment Wasser stellt den klaren Schwerpunkt dar und machte im vergangenen Jahr fast 90 % des EBITs aus. Weltweit wird die Trinkwassernachfrage Prognosen zufolge bis 2050 um 30 % ansteigen. In diesem Zusammenhang werden Produkte zur Wasseraufbereitung immer stärker nachgefragt – und Energy Recovery profitiert.

Quelle: Energy Recovery

Das Flagschiff-Produkt von Energy Recovery ist der vor mehr als 20 Jahren erfundene PX Pressure Exchanger – ein patentgeschütztes Gerät zur Entsalzung von Meer-, Brack- und Schmutzwasser, das heute eine der am weitesten verbreiteten Lösungen zur Ressourcenrückgewinnung im Salzwasserbereich darstellt. Das Gerät kommt weltweit zum Einsatz und hilft beim Entsalzungsprozess, einen Großteil der Energie zurückzugewinnen, sodass Kunden bis zu 60 % der Energiekosten bei der Wasseraufbereitung sparen können. Neben dem Zugpferd PX Pressure Exchanger hat das Unternehmen zahlreiche weitere Lösungen zur Energierückgewinnung und Pumpsysteme für Wasser, Öl und Gas im Angebot. Laut Schätzungen des Unternehmens sparen die Kunden durch die Produkte rund 2 Mrd. USD jährlich an Energiekosten. So werden jährlich zudem 12,4 Millionen Tonnen CO2-Äquivalent eingespart. Derzeit erzielt man große Teile des Umsatzes in Nordafrika und im Nahen und Mittleren Osten, da hier der Bedarf nach Meerwasserentsalzungsanlagen stark wächst. Auch der indische Markt wird immer wichtiger, denn durch das starke Bevölkerungswachstum wird auch hier immer mehr sauberes Trinkwasser nachgefragt. Der Umsatzanteil des Öl- und Gas-Segments ist in den letzten Jahren auf 10 % zurückgegangen und die Wachstumschancen bestehen klar im Wasser-Segment. Dennoch bietet man auch hier innovative Produkte an, die die durch Pumpen erzeugte Druckenergie recyceln und nutzbar machen.

Die Fundamentaldaten von Energy Recovery überzeugen. In den letzten fünf Jahren erzielte das Unternehmen ein Umsatzwachstum von durchschnittlich 21,6 % p.a., während der Gewinn je Aktie sogar um 32,8 % p.a. zulegen konnte. Die Nettogewinnmarge liegt bei vergleichsweise starken 21,5 % und das Unternehmen weist eine Eigenkapitalquote von 87 % auf. 2020 wurde ein Gewinn je Aktie von 0,47 USD bei einem Umsatz von 119 Mio. USD erzielt. Im laufenden Jahr erwarten die Analysten einen Umsatz- und Gewinnrückgang, für 2022 und 2023 sind die Wachstumsaussichten jedoch stark. 2023 soll der Jahresumsatz bei 172,5 Mio. USD und der Gewinn je Aktie bei 0,82 USD liegen. Die Aktie ist damit mit einem KGV23 von 25 bewertet – eine attraktive Bewertung mit Blick auf den spannenden Wachstumsmarkt und die hohen Wachstumsraten der vergangenen Jahre. Sollte Energy Recovery in den nächsten Jahren positiv überraschen, besteht großes Potenzial für die Aktie. Ein weiteres Zeichen, das dafürspricht, die Aktie im Blick zu behalten: Energy Recovery gehört zu den wenigen Unternehmen, die sowohl im TraderFox Qualitäts-Check, als auch im TraderFox Wachstums-Check 15/15 Punkte erreichen!

Tipp: Neukunden können unsere Börsenmagazine hier günstig testen.

Viele Grüße

Max Henß

Bildherkunft: Unsplash