4 Aktien die mit hohen Ausschüttungen überzeugen – Dividendenrendite von über 3 %

Liebe Leser,

In bestimmten Anlegerkreisen ist die Dividendenrendite ein beliebtes Kriterium bei der Auswahl einer Aktie. Insbesondere in wirtschaftlich kritischen Phasen bietet sie Investoren eine gewisse Sicherheit. Ziel eines Dividendenportfolios ist es einen passiven, steigenden Zahlungsstrom zu generieren. Im Folgenden werden vier interessante Werte vorgestellt, die für ein Dividendenportfolio geeignet sein könnten.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

PDF zu den 100 besten Dividendenaktien weltweit: https://paper.traderfox.com/100-besten-aktien-weltweit

PDF zu "Dividendenaktien Europa": https://paper.traderfox.com/dividenden-aktien-europa

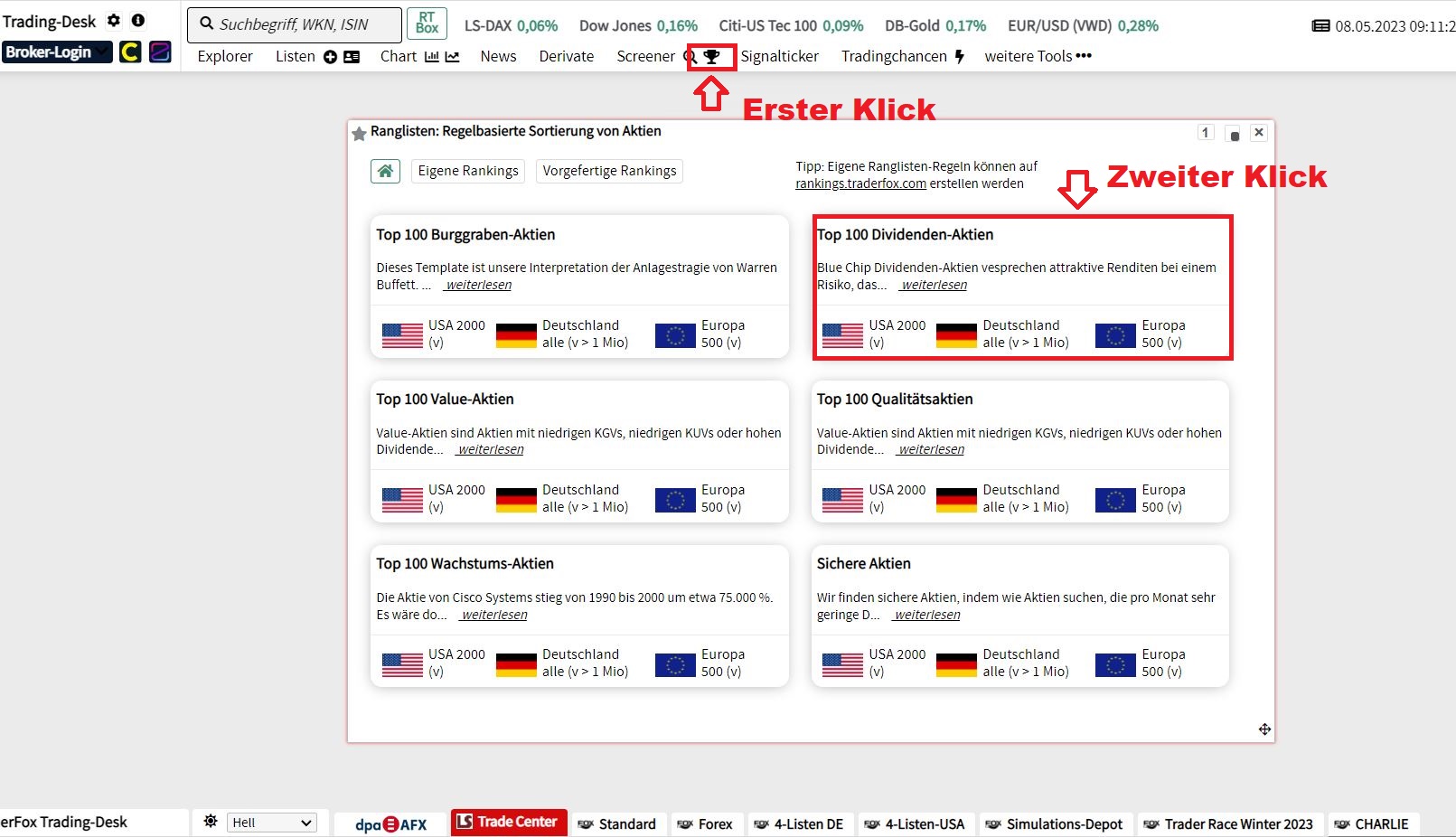

Auch im Trading-Desk unter https://desk.traderfox.com/ kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

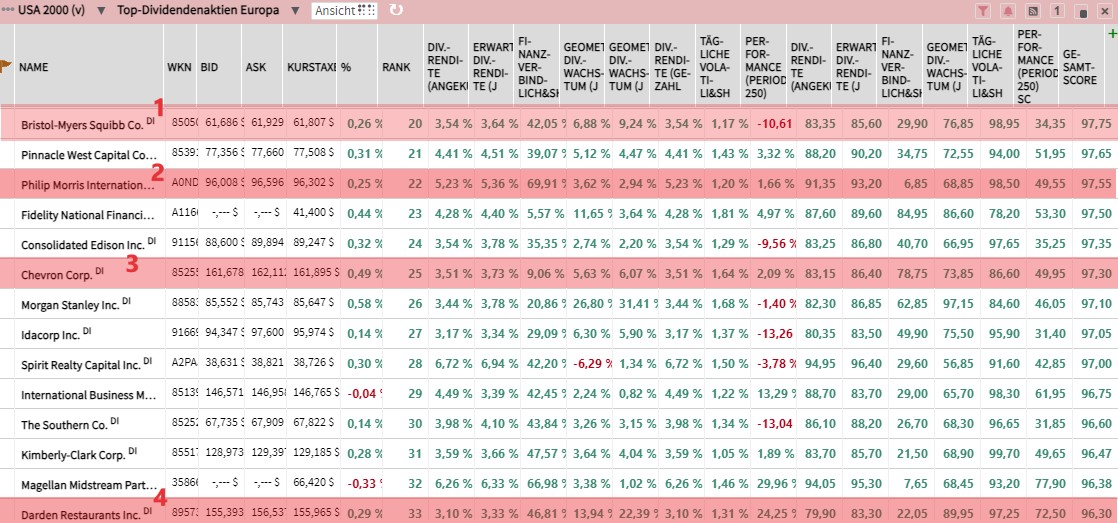

Um die Top-Dividendenaktien zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt "relative" schwache Aktien werden gemieden.

- Die Dividende muss in den vergangenen 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Aussichtsreiche Dividendenaktien mit nur 2 Klicks im TraderFox Trading-Desk anzeigen lassen

Bristol Meyer Squibb – Dividendenkontiunität von über 35 Jahre und Dividendenrendite von 3,5 %

Das Unternehmen Bristol Meyer Squibb ist ein Schwergewicht in der Biopharmaziebranche und spielt eine zentrale Rolle bei der Weiterentwicklung von Behandlungsmöglichkeiten. Der Konzern ist davon überzeugt, dass sich die Branche auf dem Weg zur nächsten Generation von Therapieoptionen befindet. Die vielfältige Pipeline von Bristol Meyer Squibb enthält Wirkstoffe zur Bekämpfung schwerwiegender Erkrankungen mit einem hohen medizinischen Bedarf, wie Krebs, hämatologische Erkrankungen oder Herzinsuffizienz. Zuletzt konnte sich die Aktie der Schwäche in der Biotech-Branche nicht entziehen. Seit Jahresbeginn beläuft sich der Kursverlust auf über 15 %. Doch der Konzern verwöhnt seine Anleger seit Jahren mit soliden Ausschüttungen. Die Dividendenkontiunität beträgt 35 Jahre und die Dividendenrendite lag zuletzt bei über 3,5 % (2022).

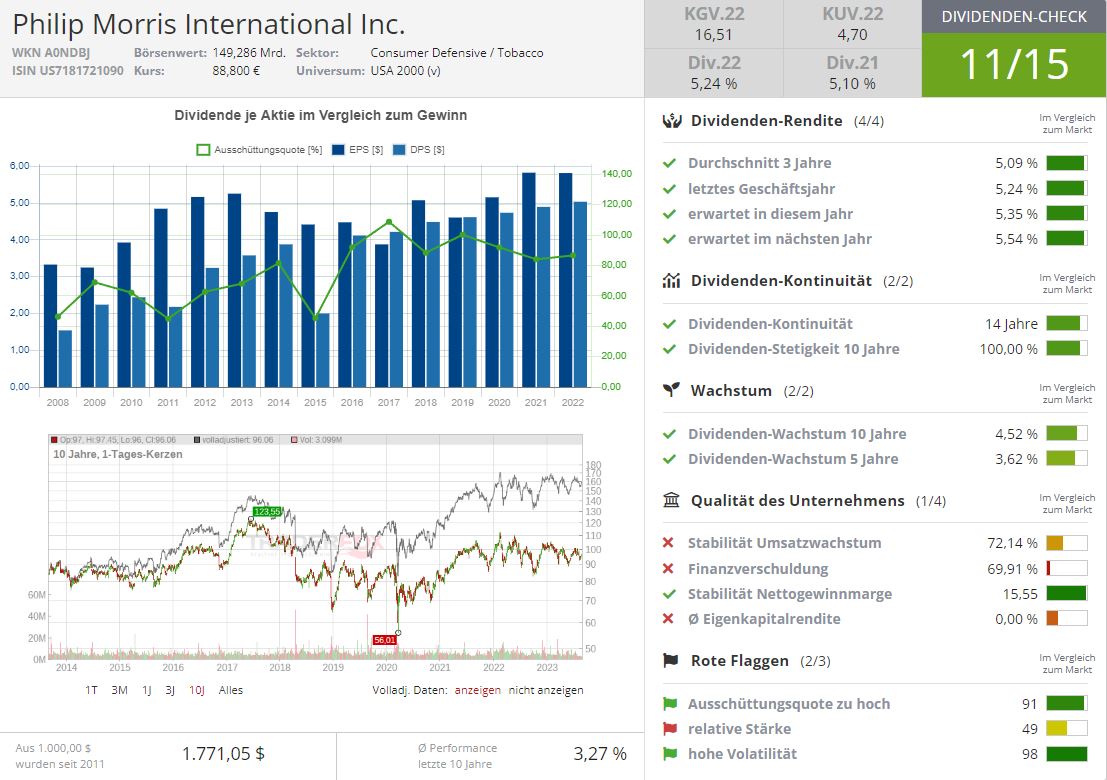

Philip Morris erzielt knapp 35 % des Umsatzes mit rauchfreien Produkten - Dividendenrendite von 5,2 %

Philip Morris ist global einer der führenden Tabakkonzerne und besitzt eine breite Produktpalette, zu der bekannte Marken wie Marlboro, L&M und Chesterfield gehören. Die Anzahl der Zigarettenraucher geht kontinuierlich zurück, weshalb Tabakunternehmen vermehrt auf rauchfreie Produkte wie Tabakerhitzer und E-Zigaretten setzen. Im Jahr 2022 entfielen bereits knapp 35 % des Gesamtumsatzes auf diese "rauchfreien" Alternativen, und bis 2025 ist geplant, diesen Anteil auf mindestens 50 % zu erhöhen. Das langfristige Ziel ist es, herkömmliche Zigaretten vollständig abzuschaffen. Zusätzlich strebt das Unternehmen an, durch "Wellness- und Gesundheitsprodukte" einen jährlichen Nettoumsatz von 1 Milliarde USD zu erzielen. Trotz des rückläufigen Trends kann der Umsatz durch geschickte Preisgestaltung stabil gehalten werden. Obwohl die Aktienkursperformance jüngst nicht besonders attraktiv war, profitieren Anleger hier von einer großzügigen Dividende. Zuletzt belief sich die Dividendenrendite auf über 5,2 % (2022).

Chevron mit einer Dividendenrendite von 3,5 % - Goldman Sachs erwartet Rohölpreis von 88 USD

Obwohl hierzulande der Fokus verstärkt auf erneuerbare Energien gelegt wird, steigt der Bedarf an Öl in wachstumsstarken Regionen wie Indien weiterhin an. Die Nachfrage in diesen Ländern dürfte den Ölpreis stabilisieren oder sogar steigern. Zudem sind die Angebotsanpassungen der Erdölexportländer der OPEC zu beachten. Jüngste Prognosen der US-Investmentbank Goldman Sachs deuten darauf hin, dass der Brent-Rohölpreis bis zum Jahresende bei 88 USD notieren dürfte, nicht zuletzt aufgrund des Rückgangs der weltweiten Ölreserven. In diesem Umfeld profitieren Unternehmen wie Chevron von stabilen oder steigenden Ölpreisen. Trotz eines vorübergehenden Abschwungs im Aktienkurs aufgrund niedrigerer Ölpreise könnte dies eine langfristige Gelegenheit für Investoren darstellen. Das Unternehmen kann mit einer Dividendenkontiunität von über 35 Jahre überzeugen. Die Dividendenrendite betrug zuletzt mehr als 3,5 % (2022).

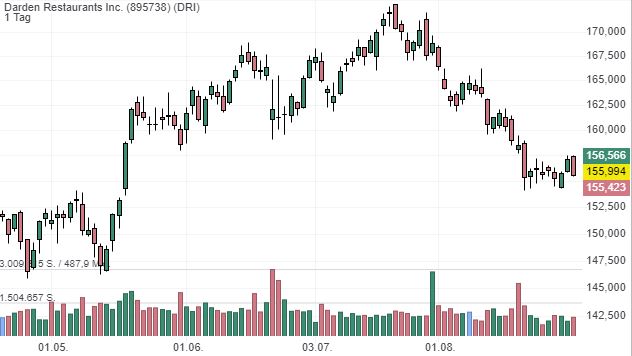

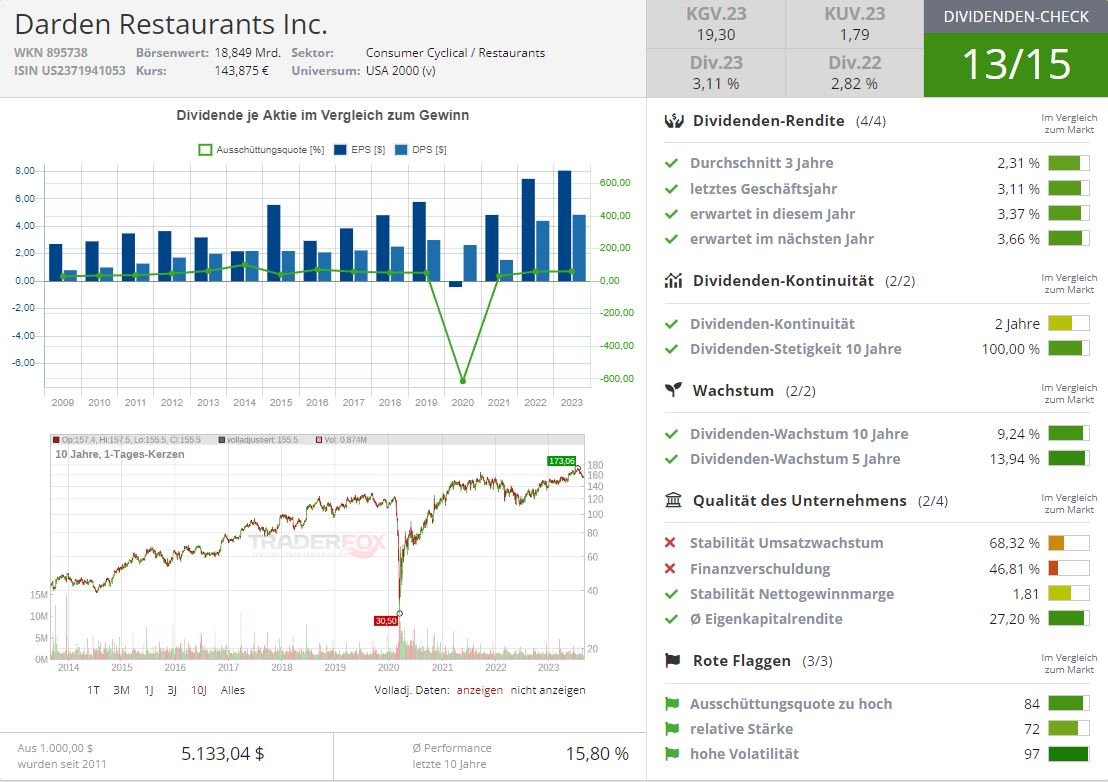

Starboard Value hat Darden Restaurants auf Kurs gebracht - Dividendenrendite von 3,1 %

Zwischen 2003 und 2014 verzeichnete die Aktie von Darden Restaurants keine starken Kurssteigerungen. Dies änderte sich jedoch mit dem Einstieg des Investors Starboard Value, der wesentliche Veränderungen in der Restaurantkette initiierte. Medien berichteten beispielsweise über Kritik von Starboard an der Verschwendung von Ressourcen in der Olive Garden, einer Marke von Darden. Es wurde kritisiert, dass zu viel Geld für das kostenlose Servieren von Brotstangen an die Kunden ausgegeben wurde. Nach operativen Anpassungen, auch bei Olive Garden, verbesserten sich die Aussichten von Darden, und der Aktienkurs stieg von etwa 34 Euro im Jahr 2014 auf rund 143 Euro. Obwohl die Aktie vom Coronacrash stark betroffen war, erholte sie sich rasch. Die Anleger konnten zudem in den letzten Jahren von stabilen Dividendenausschüttungen profitieren. Zuletzt belief sich die Dividendenrendite auf über 3,1 % (2022).

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com/rankings/ kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: Adobe Stock_76809705