4 vielversprechende NEO-Darvas Aktien mit Wachstumspotenzial!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 Mio. USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund eine Aktie zu kaufen darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

REX American Resources – führender Ethanolproduzent in den USA

- Die Performance der letzten 12 Monate beträgt 108 %.

- REX American ist Mehrheitseigentümer von zwei Ethanolproduktionsanlagen mit einer Gesamtkapazität von 300 Mio. Gallonen pro Jahr.

- Das Unternehmen sucht aktiv nach Möglichkeiten der Kohlenstoffbindung, die zu erheblichen finanziellen Gewinnen führen könnten.

REX American Resources Corporation (NYSE: REX) ist ein Ethanolhersteller, der in den letzten zehn Jahren trotz volatiler Rohstoffzyklen nie Geld verloren hat. REX ist auch einer der wenigen Ethanolhersteller, der von den Subventionen des Inflation Reduction Act ("IRA") profitieren könnte, was ihre Ertragskraft in der Zukunft erheblich steigern könnte. Ethanol wird in erster Linie als Biokraftstoff verwendet, der dem Benzin beigemischt wird, um die CO2-Bilanz zu verbessern. Derzeit macht Ethanol zehn Prozent des Benzins aus, das landesweit in Autos gepumpt wird. Jährlich werden in den USA an 130.000 Tankstellen etwa 15 Mrd. Gallonen Ethanol und 150 Mrd. Gallonen Benzin verbraucht. Der wichtigste Rohstoff für Ethanol ist Mais.

Etwa 40 % des in den USA produzierten Maises wird zur Herstellung von Ethanol verwendet! Die Ethanolindustrie wuchs von etwa 1,5 Mrd. Gallonen jährlicher Ethanolproduktion im Jahr 1999 auf etwa 15 Mrd. Gallonen bis 2022. Dies ist auf den Renewable Fuel Standard von 2007 zurückzuführen, der erlassen wurde, um die Abhängigkeit der USA von ausländischem Öl zu verringern, die Benzinpreise zu senken und die Kohlenstoffemissionen zu reduzieren. REX verfügt über eine Ethanol-Kapazität von ca. 300 Mio. Gallonen und verkauft verschiedene Nebenprodukte wie getrocknete Destillierkörner. Das Unternehmen hat die Mehrheitskontrolle über die Anlagen One Earth und Nu-Gen und hält Minderheitsbeteiligungen an mehreren anderen Anlagen.

Das Management erkannte, dass sein größter Vorteil auf einem Rohstoffmarkt auf der Einkaufsseite liegt. REX besitzt diese Anlagen zusammen mit Landwirten, liegt an zwei großen Eisenbahnlinien, die ihnen Zugang zu mehr Märkten verschaffen, und befindet sich in der Nähe von Getreidespeichern. Infolgedessen zahlt REX in der Regel unter den Marktpreisen für Mais und kann den höchsten Dollarwert für sein Ethanol und seine Nebenprodukte erzielen. Darüber hinaus verfügt REX über hochmoderne Fagen/ICM-Anlagen. Seit 2018 hat REX außerdem bei einem Explorationsprojekt zur Kohlenstoffsequestrierung in der Nähe seines One Earth Energy-Kraftwerks erhebliche Fortschritte gemacht. Kohlenstoffsequestrierung – der Prozess der Abscheidung und Speicherung von Kohlendioxid (CO2), dem häufigsten Treibhausgas – hat das Potenzial, dem globalen Klimawandel entgegenzuwirken. Außerdem könnte man damit neue Märkte für den Export von kohlenstoffarmem Ethanol, das in einer Anlage mit nahezu Netto-Null-Emissionen hergestellt wird, erschließen.

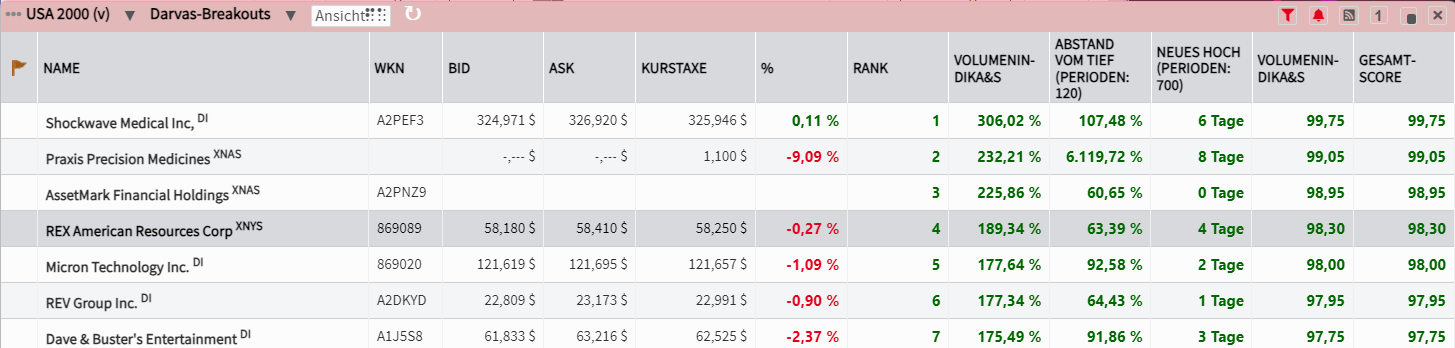

Der saisonale Chart zeigt, dass die beste Performance bei einem Investment in die Aktien von REX American im Zeitraum zwischen Mitte Oktober und Anfang Dezember zu erzielen ist. Mais für die Herstellung von Biokraftstoffen wird größtenteils im September und Oktober geerntet, sodass er anschließend weiterverarbeitet werden kann. Mit einer durchschnittlichen Performance von 6,7 % sticht der November heraus. Auch die Gewinnhäufigkeit von 71 % ist hoch.

In den letzten 52 Wochen hat die Aktie von REX American Resources eine Rendite von 108 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 35 %. Die Aktie markierte das 52-Wochenhoch am 02.04.2024 bei 60,79 USD. Derzeitig notiert der Preis bei 58,54 USD, womit sich die Aktie 4 % unter ihrem 52-Wochenhoch befindet. Das 52-Wochentief markierte die Aktie am 04.05.2023 bei 27,47 USD. Seitdem konnte sich die Aktie um 113 % erholen.

Dave & Buster's - Langfristig soll die Anzahl von Filialen auf über 500 steigen

- Die Performance der letzten 12 Monate beträgt 86 %.

- Dave & Buster's ist eine Kette von Unterhaltungs- und Speiselokalen, die ein Restaurant und eine Sportbar mit einer Spielhalle kombiniert.

- Die Übernahme von Main Event und die neue Führung unter CEO Chris Morris sind strategische Entscheidungen zur Verbesserung des Angebots

Dave & Buster's Entertainment (NASDAQ: PLAY) ist ein führendes amerikanisches Restaurant- und Unterhaltungsunternehmen. Das Unternehmen ist so konzipiert, dass es eine breite Bevölkerungsgruppe anspricht und sich an Familien, junge Erwachsene und Firmenveranstaltungen richtet. Dave & Buster's nimmt eine einzigartige Position auf dem Markt ein, indem es ein umfassendes Unterhaltungserlebnis bietet, das Essen, Sport und Spielhallen unter einem Dach vereint. Dadurch hebt sich das Unternehmen von traditionellen Restaurants und eigenständigen Unterhaltungseinrichtungen ab. Mitte 2023 hatte Dave & Buster's einen Bekanntheitsgrad von 90 % bei den Verbrauchern. Der hohe Bekanntheitsgrad der Marke und die Loyalität des Kundenstamms tragen zum Wettbewerbsvorteil des Unternehmens bei.

Auf diesem Fundament aufbauend kann Dave & Buster's zusätzliche Wege zur Kundenbindung und -expansion beschreiten. Aufgrund dieser einzigartigen Marktposition und des hohen Bekanntheitsgrads der Marke ist Dave & Buster's in der Lage, Einnahmen durch eine Kombination aus dem Verkauf von Speisen und Getränken, dem Verkauf von Spielen und der Buchung privater Veranstaltungen zu erzielen. Die Verflechtung dieser Einnahmequellen trägt dazu bei, ein diversifiziertes Einkommensmodell zu schaffen, das die Abhängigkeit von einer einzigen Einnahmequelle verringert, sich aber dennoch vorhersehbar und planbar verhält.

Im Juni 2022 kündigte Dave & Buster's die Übernahme von Main Event, einem Bowling-, Virtual-Reality- und Laser-Tag-Unternehmen, von Coast Entertainment Holdings Limited an. Im Anschluss daran wurde bekannt gegeben, dass der ehemalige CEO von Main Event, Chris Morris, CEO von Dave & Buster's werden würde. Mit der Übernahme von Main Event wuchs die Anzahl an Dave & Buster's Filialen auf über 220 Filialen an. Bis Ende 2025 soll die Zahl von 252 Filialen erreicht werden, mit dem langfristigen Potenzial von über 550 Filialen. Die Unterhaltungskette gab ferner bekannt, dass es eine internationale Franchise-Partnerschaftsvereinbarung abgeschlossen habe, um zwei Geschäfte in der Dominikanischen Republik aufzubauen. Bislang hat Dave & Buster’s internationale Franchise-Kooperationen in sechs Ländern für die Entwicklung von 33 Geschäften abgeschlossen und erwartet, dass bis zu vier dieser Läden in den nächsten 12 bis 18 Monaten eröffnet werden. Im Fiskaljahr 2023 erwarb man 8,5 Mio. eigene Aktien im Wert von 300 Mio. USD und zog damit 17,5 % der ausstehenden Aktien (Stand Ende 2022) wieder ein. Der Vorstand hat das Aktienrückkaufprogramm um zusätzliche 100 Mio. auf 200 Mio. USD erhöht.

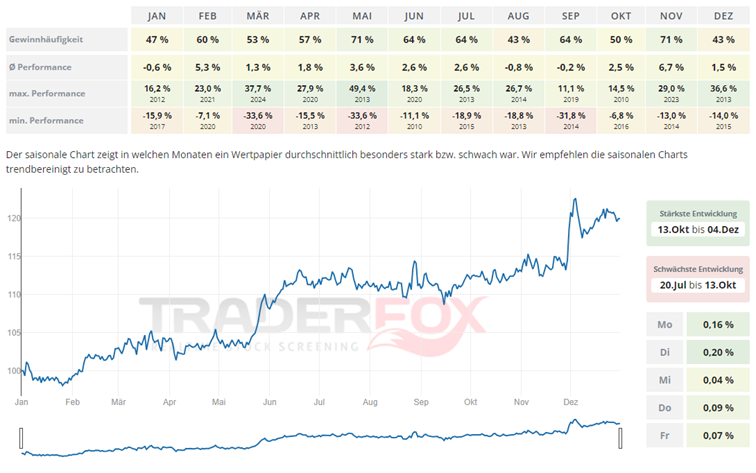

Die durchschnittliche Performance war in der Vergangenheit in lediglich vier Monaten pro Jahr negativ. Man sieht, dass die schwächste Kursentwicklung mit einem Zeitraum von knapp vier Wochen relativ kurz ist. Das Geschäftsmodell ist somit saisonunabhängig. Ganzjährig strömen Kunden in die Filialen von des Unterhaltungs- und Restaurantunternehmens.

In den letzten 52 Wochen hat die Aktie von Dave & Buster's Entertainment eine Rendite von 86 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 1 %. Die Aktie markierte das 52-Wochenhoch am 03.04.2024 bei 69,82 USD. Derzeitig notiert der Preis bei 63,34 USD, womit sich die Aktie 9,3 % unter ihrem 52-Wochenhoch befindet. Das 52-Wochentief markierte die Aktie am 31.05.2023 bei 31,65 USD. Seitdem konnte sich die Aktie um knapp 100 % erholen.

REV Group - Breites Produktportfolio mit bekannten Marken

- Die Performance der letzten 12 Monate beträgt 144 %.

- Die REV Group produziert und vertreibt Feuerwehr- und Rettungsfahrzeuge, Wohnmobile und Schulbusse bis hin zu Fahrzeugen für die Frachtverladung.

- Das Segment Feuer- und Notfalldienste (F&E) ist aufgrund der robusten Auftragsbestände und der guten Nachfrage nach Krankenwagen besonders stark.

Die REV Group (NYSE: REVG) entwickelt und vertreibt Spezialfahrzeuge. Darüber hinaus bietet das Unternehmen auch Aftermarket-Dienstleistungen für diese Spezialfahrzeuge an. Das Unternehmen hat seinen Kundenstamm vor allem in den Vereinigten Staaten, auf die etwa 95 % des Gesamtumsatzes entfallen. Darüber hinaus ist das Unternehmen auch in Kanada und anderen Teilen der Welt tätig. Im Segment Fire & Emergency verkauft man hauptsächlich Krankenwagen und Brandschutzfahrzeuge sowie Ausrüstung. Das Unternehmen vertreibt diese Produkte unter Marken wie KME, Spartan ER, Horton und E-ONE. Im kommerziellen Bereich werden kleine Schulbusse, Transitbusse, Kleintransporter und Kehrmaschinen unter Marken wie ENC und Collin Bus angeboten. Darüber hinaus bietet man im Segment "Freizeit" motorisierte Wohnmobile verschiedener Klassen an. Der Kundenstamm ist demnach breit und umfasst private Bauunternehmer, Behörden, industrielle und gewerbliche Endverbraucher, kommunale Feuerwehren und Transportunternehmen.

Die REV Group ist der Überzeugung, dass die wachsende ältere Bevölkerung in den Vereinigten Staaten die Nachfrage nach einzelnen Produkten wie Einsatzfahrzeuge und Wohnmobile ankurbeln wird. Im kommunalen Feuerwehr- und Notfallbereich werden zunehmende Gesetzesänderungen, die Nutzungszyklen für den Austausch erfordern, zu einer wiederkehrenden Nachfrage nach den Produkten führen, da bei Servicefahrzeugen Kilometer- oder Altersgrenzen erreicht werden. Das kommerzielle Segment wiederum wird aufgrund staatlicher Subventionen für den Transport mit alternativen Kraftstoffquellen und der zunehmenden Urbanisierung in den Vereinigten Staaten voraussichtlich wachsen, was zu einer höheren Nachfrage nach kommerziellen Bussen führen wird.

Ferner geht man davon aus, dass die Nachfrage nach den Schulbussen sowie den Feuerwehr- und Einsatzfahrzeugen mit steigenden Staats- und Kommunalausgaben zunehmen wird. Ebenso das Wohnmobilsegment dürfte für ein langfristiges Branchenwachstum vorbereitet sein, das durch das zunehmende Interesse älterer und jüngerer Generationen am Camping angetrieben wird. Die derzeitige Camperbasis von 48 Millionen Haushalten in den USA stellt eine große Chance dar, die Kundenbasis für Wohnmobile zu erweitern. Obwohl der Nettoumsatz für alle von der REV Group hergestellten Spezialfahrzeuge hauptsächlich aus Verkäufen in den Vereinigten Staaten stammt, gibt es in anderen Teilen der Welt eine ähnlich positive Marktdynamik.

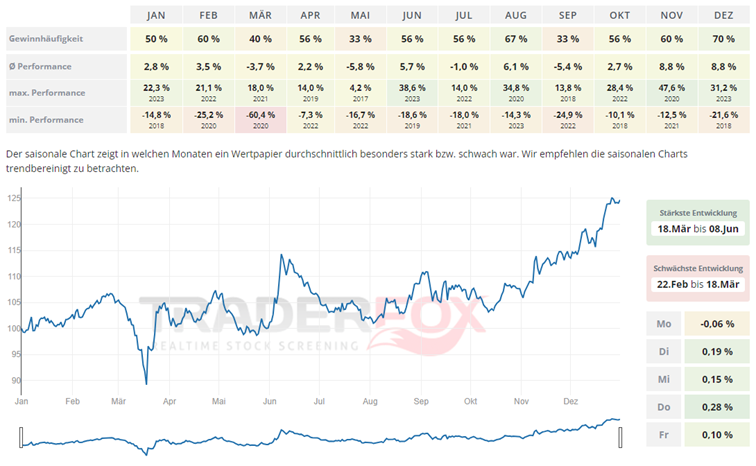

Die stärkste Phase erlebt die Aktie im Zeitraum von Anfang September bis Anfang Dezember. Der November sticht hierbei mit einer durchschnittlichen Performance von 8 % hervor. Die Flotte von Einsatzfahrzeugen wird häufig zum Jahresende vor dem Wintereinbruch aufgestockt, sodass die Nachfrage nach den Produkten der REV Group in diesem Zeitraum anzieht.

In den letzten 52 Wochen hat die Aktie von REV Group eine Rendite von 144 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 25 %. Die Aktie markierte das 52-Wochenhoch am 05.04.2024 bei 23,85 USD. Derzeitig notiert der Preis bei 23,16 USD, womit sich die Aktie knapp 3 % unter ihrem 52-Wochenhoch befindet. Das 52-Wochentief markierte die Aktie am 16.05.2023 bei 8,24 USD. Seitdem konnte die Aktie um 178 % seit Tief zulegen.

AssetMark Financial - Vollumfängliche Finanzberatung auf einer Plattform

- Die Performance der letzten 12 Monate beträgt 22 %.

- Das Unternehmen bietet eine Vermögensverwaltungsplattform für unabhängige Finanzberater und deren Kunden.

- Die Plattform des Unternehmens stellt den Beratern Lösungen zur Verfügung, die sie bei der Verwaltung und Optimierung ihrer täglichen Geschäftsaktivitäten unterstützen.

AssetMark (NYSE: AMK) wurde gegründet, um Finanzberatern Softwarelösungen für Vermögensverwaltung und Kundenbindung anzubieten. AssetMark hat eine Plattform entwickelt, die eine End-to-End-Erfahrung in nahezu allen Bereichen der Zusammenarbeit unabhängiger Finanzberater mit ihren Kunden bietet und gleichzeitig die Auslagerung kostenintensiver Spezialdienstleistungen ermöglicht, die andernfalls erhebliche Zeit- und Geldinvestitionen erfordern würden. Zu den verschiedenen Aspekten des Einbindungszyklus eines Beraters, welche die Plattform des Unternehmens ermöglicht, gehören das erste Kundengespräch, laufende Finanzplanungsgespräche sowie Leistungsberichte und Abrechnung.

Darüber hinaus stellt die Plattform des Unternehmens den Beratern Lösungen zur Verfügung, die sie bei der Verwaltung und Optimierung ihrer täglichen Geschäftsaktivitäten unterstützen. Laut einem Marktforschungsbericht von Grand View Research aus dem Jahr 2023 betrug der globale Markt für Vermögensverwaltungssoftware im Jahr 2022 schätzungsweise 4,3 Mrd. USD und wird bis 2030 voraussichtlich 12,2 Mrd. USD erreichen. Die Hauptfaktoren für das Marktwachstum sind der wachsende Bedarf an digitalen Tools, die den Vermögensverwaltungsprozess automatisieren und die Bereitstellung von Informationen für Kunden verbessern können.

AssetMark hat zuletzt vor allem von der steigenden Produktivität der Berater profitiert, angetrieben durch die jüngste Einführung neuer Steuerstrategien, Anlagemodelle und eines Anlageberatungsprogramms. Das Unternehmen hat in der Vergangenheit Akquisitionen getätigt, um seine Dienstleistungen zu erweitern und zu vertiefen. Beispielsweise kaufte man im Jahr 2021 den Finanzplanungssoftwareanbieter Voyant und im Jahr 2022 den Technologieanbieter Adhesion Wealth. Wolfsen, der 2021 die Geschäftsführung übernahm, sagte, AssetMark konzentriere sich darauf, neue Berater zu gewinnen und den Wallet Share bei bestehenden Kunden zu erhöhen. AssetMark testet außerdem einen Dienst, der unabhängige Berater bei der Nachfolgeplanung unterstützen soll. Laut AssetMark erwartet etwa ein Drittel aller Berater, dass sie im nächsten Jahrzehnt in den Ruhestand gehen, und viele sind auf der Suche nach jüngeren Beratern, die ihre Praxis übernehmen. AssetMark bietet Verwahrungsdienstleistungen über seine eigene Verwahrungseinheit an, seine Plattform ermöglicht es Beratern jedoch auch, andere Verwahrer wie Pershing, Fidelity und Charles Schwab zu beauftragen.

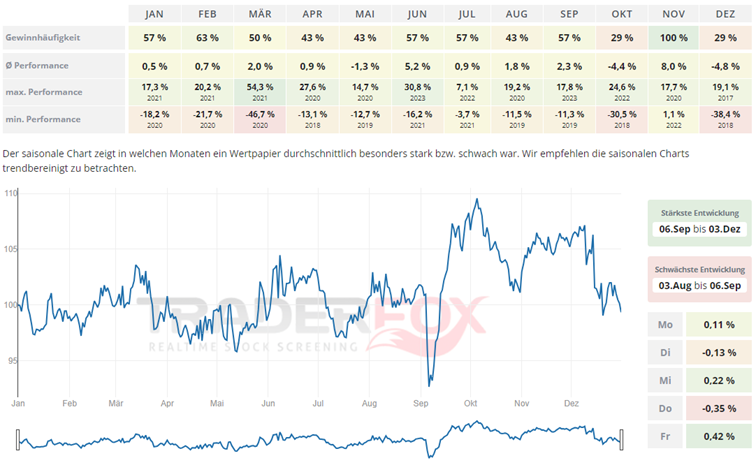

Hinweis: Zu AssetMark Financial gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von AssetMark Financial Holdings eine Rendite von 21,7 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 2,35 %. Die Aktie markierte das 52-Wochenhoch am 08.04.2024 bei 37,30 USD. Das 52-Wochentief markierte die Aktie am 27.10.2023 bei 22,92 USD. Seitdem konnte die Aktie um 61 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_209452866

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!