5 einzigartige Dauerläufer-Aktien aus fünf verschiedenen Ländern Europas!

Liebe Leser,

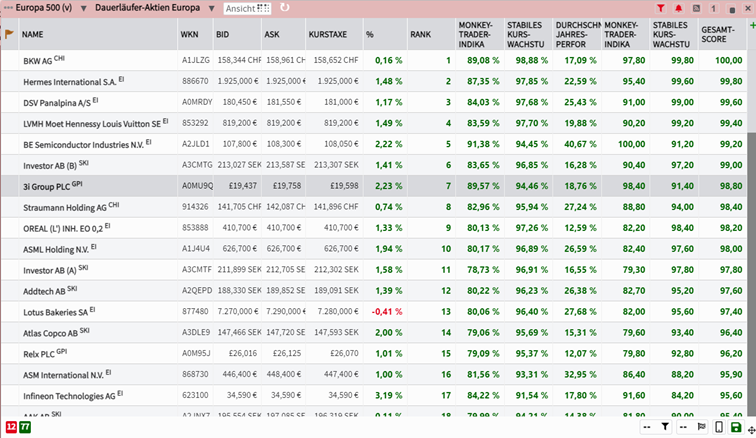

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien Europa" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien Europa" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien Europa". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 500 volumenstärksten Aktien aus Europa. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen fünf Treffer genauer vor:

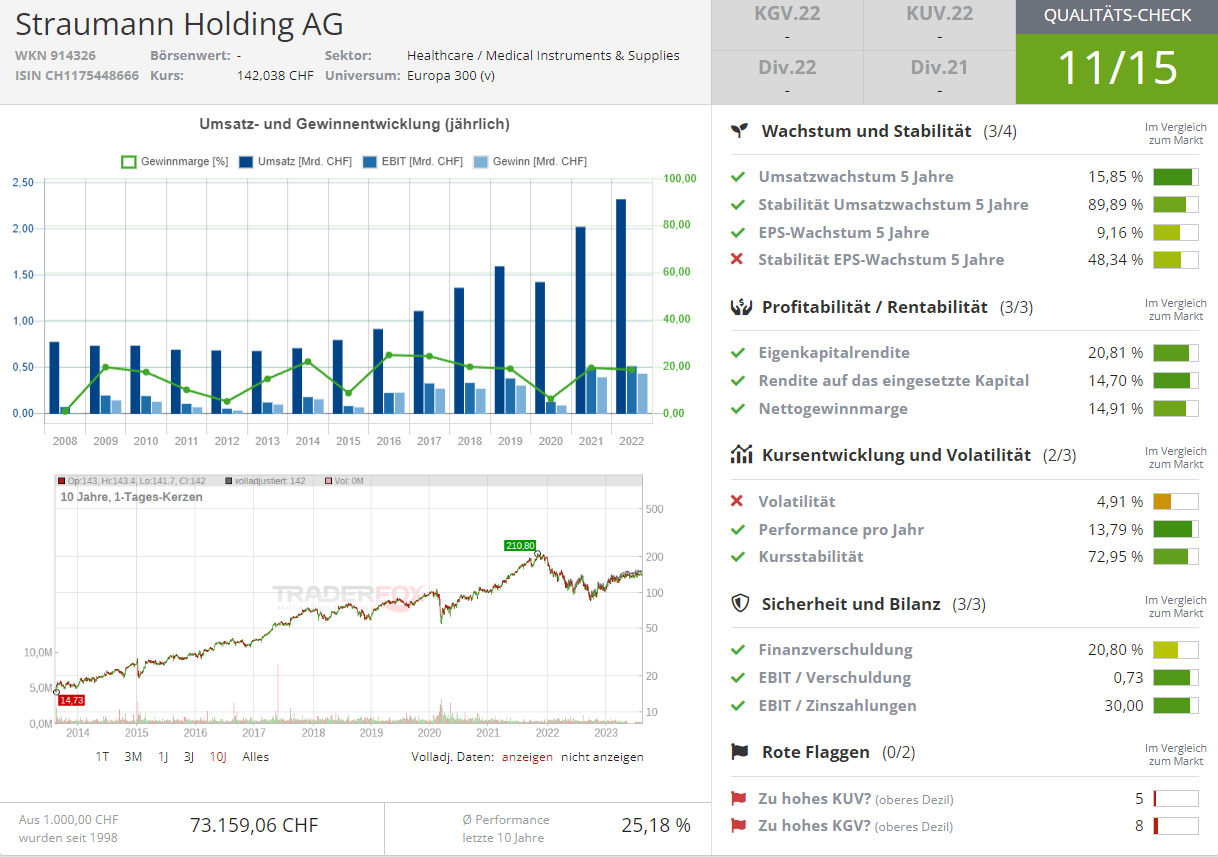

Straumann Holding AG – auch die Zahnmedizin wird vom Digitalisierungstrend erfasst

Die Straumann Holding AG bietet Zahnärzten und Dentallabors Lösungen in den Bereichen Implantologie sowie restaurative und regenerative Zahnmedizin an. Das international tätige, Schweizer Unternehmen ist im Bereich des implantatgestützten Zahnersatzes, der oralen Geweberegeneration und der Kieferorthopädie mit mehr als 20 Tochtergesellschaften in Europa, Asien und Amerika tätig. In Zusammenarbeit mit führenden Kliniken, Instituten und Universitäten erforscht, entwickelt, produziert und vertreibt die Gruppe Zahnimplantate, Instrumente, CADCAM-Prothetik, kieferorthopädische Aligner, Biomaterialien und digitale Lösungen für die Korrektur, den Ersatz und die Wiederherstellung von Zähnen oder zur Vorbeugung von Zahnverlust. Die Gruppe beschäftigt derzeit weltweit mehr als 10.400 Mitarbeitende. Ihre Produkte, Lösungen und Dienstleistungen sind in mehr als 100 Ländern über ein breites Netz von Vertriebsgesellschaften und Partnern erhältlich. Das Unternehmen investiert weiterhin in die Schaffung eines einzigartigen Kundenerlebnisses, die geografische Expansion sowie den Ausbau der Produktionskapazitäten, um die Nachfrage zu bedienen und um seine ehrgeizigen Wachstumsziele zu erreichen.

Straumann hat kürzlich eine neue Softwarelösung für den Intraoralscanner Virtuo Vivo entwickelt, um Zahnärztinnen und Zahnärzten mehr Präzision und Effizienz bei ihrer täglichen Tätigkeit zu bieten. Diese Software verbessert die Geschwindigkeit und Genauigkeit der digitalen Abformung. Im Laufe der Behandlung werden die Intraoralscanner mit der digitalen Plattform Straumann AXS verbunden, um eine nahtlose Integration verschiedener Lösungen zu gewährleisten. Dies erspart die wiederholte manuelle Eingabe von Patientendaten in verschiedenen Systemen.

Außerdem hat Straumann in bestimmten europäischen Ländern Smilecloud eingeführt, eine Plattform für das Design und die zentrale Zusammenarbeit im Bereich Lächeln. Mit KI-Technologie und biometrischen 3D-Bibliotheken können Zahnärzte Smilecloud nutzen, um virtuelle Simulationen von Patientenlächeln zu erstellen, um das beste Behandlungsergebnis für sie zu erzielen. Smilecloud ermöglicht Dental-Expertinnen und -Experten, zusammenzuarbeiten, um die Interaktion mit Patienten zu verbessern.

Zusätzlich präsentierte Straumann sein erstes dynamisches chirurgisches Navigationssystem, das Implantatbehandlungen in einem voll digital geführten Arbeitsablauf ermöglicht. Während zahnärztlicher Operationen können die Fachkräfte mit dem computergestützten System Straumann Falcon ihre Instrumente navigieren. Es ermöglicht die Visualisierung der exakten Position der Instrumente im Operationsfeld in Echtzeit, hilft bei der Vermeidung von Verletzungen wichtiger anatomischer Strukturen und unterstützt die präzise Positionierung von Implantaten. Gleichzeitig ermöglicht es Operateurinnen und Operateuren, sich an die klinische Situation während des Eingriffs anzupassen.

Im letzten Geschäftsjahr ist der Umsatz von Straumann von 2,0 Mrd. CHF auf 2,3 Mrd. CHF um 14,8 % gestiegen. Dabei legte auch der Gewinn von 396,1 Mio. CHF auf 434,8 Mio. CHF um 9,8 % zu. Die Nettogewinnmarge lag damit bei 18,7 % ggü. 19,6 % im Vorjahr.

Aufgrund der starken Vergleichsbasis des Vorjahres erreichte die Straumann Group im ersten Quartal 2023 einen Umsatz von CHF 596 Mio. und ein organisches Umsatzwachstum von 3,4 %. In den meisten Ländern gab es insgesamt eine positive Patientennachfrage, was zu einem dynamischen Wachstum in allen Regionen führte. Die allgemeine Performance in der Region Asien-Pazifik zeigt, dass der Übergang zu einer volumenbasierten Beschaffung das Patientenaufkommen in China zu Beginn des COVID-19-Quartals und in der zweiten Quartalshälfte beeinträchtigt hat. Die negative Währungsentwicklung, die hauptsächlich auf den Euro, die türkische Lira, den japanischen Yen und den chinesischen Renminbi zurückzuführen ist, hat den Umsatz in Schweizer Franken etwas beeinträchtigt.

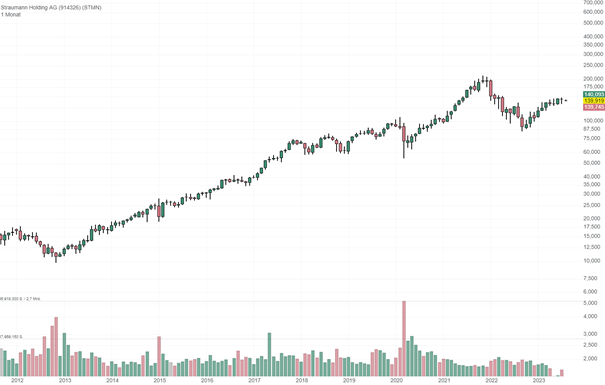

In den letzten zehn Jahren ist die Aktie in der Spitze um sagenhafte 1700 % gestiegen. In diesem Jahr liegt die Performance bisher bei rund 35 %. Seit der 60 %-igen Korrektur von November 2021 bis September 2022 konnte sich die Aktie noch nicht gänzlich erholen, stieg aber seit ihrem Tief um knapp 70 %.

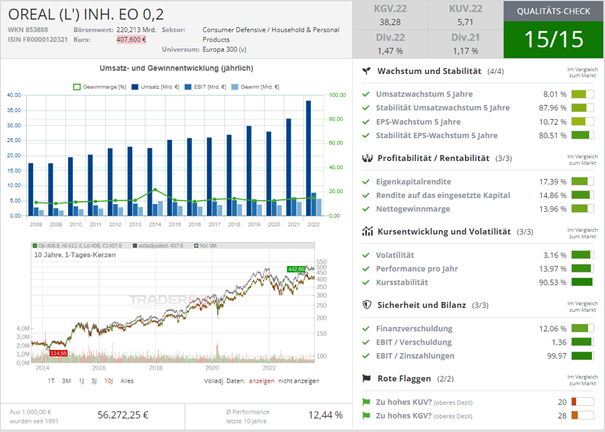

L'Oréal – Beauty-Produkte werden auch in wirtschaftlich schwierigen Zeiten nachgefragt

L'Oréal wurde 1909 gegründet und ist der führende Hersteller und Verkäufer von Schönheitsprodukten. Das Unternehmen erwirtschaftet seine Einnahmen in fünf Hauptsegmenten: Hautpflege, Make-up, Haarpflege, Parfüm und Haarfärbemittel. L'Oréal besitzt mehr als 35 Marken in vielen verschiedenen Vertriebskanälen und ist in 150 Ländern tätig. Die Produkte des Unternehmens werden in Kaufhäusern, Friseursalons, im E-Commerce und in anderen Bereichen verkauft. Der Großteil der Einnahmen stammt aus den USA, Europa und Asien. Der größte Teil des Umsatzes von L'Oréal entfällt auf Hautpflegeprodukte. Diese sind in der Regel sehr rentabel und werden regelmäßig gekauft.

L'Oréal baut sein Engagement in den Schwellenländern kontinuierlich aus. Das wird dem Unternehmen in Zukunft helfen, da die Mittelschicht dort, insbesondere in Ländern wie Indien und China, stark wächst. In der Tat geben die Verbraucher in China mehr für Körperpflegeprodukte aus als ihre Pendants in Nordamerika und Europa. Der Markt von L'Oréal ist groß und wächst seit Jahren kontinuierlich an. Prognosen gehen von 2023 bis 2027 mit einer jährlichen Wachstumsrate von 5 % aus. Dies wird auch L'Oréal zugutekommen.

L'Oréal hat viele Wettbewerbsvorteile, wie z. B. Preissetzungsmacht, Kostenvorteile, Markenwert, Beziehungen zu Einzelhändlern und mehr. L'Oréal ist seit Jahren führend auf dem Beautymarkt. Das Markenportfolio des Unternehmens ist über viele verschiedene Segmente und Regionen hinweg gut diversifiziert. Das Unternehmen hat laut Markstudien in den USA einen Bekanntheitsgrad von 89 %, d. h. 89 von 100 Amerikanern kennen die Marke L'Oréal, eine Penetrationsrate von 31 % und eine Loyalitätsrate von 26 %. L'Oréal gab in den letzten drei Jahren durchschnittlich 31,74 % der Gesamteinnahmen für Werbung aus und ist damit der drittgrößte Werbekäufer der Welt.

Die Produkte von L'Oréal sind sehr gefragt, und die Lieferanten wollen mit ihnen Geschäfte machen. L'Oréal kann dies ausnutzen, indem es attraktive Angebote für die Beschaffung, Herstellung und den Versand aushandelt. Dies hilft dem Unternehmen, seine Kosten zu minimieren, weshalb es in den letzten drei Jahren eine Bruttomarge von 72 % aufrechterhalten konnte, die weit über dem Branchendurchschnitt liegt. L'Oréal hat Zugang zu denselben Produkten und Dienstleistungen wie seine Konkurrenten, aber zu wesentlich niedrigeren Kosten. Infolge dieser Wettbewerbsvorteile konnte das Unternehmen in den letzten fünf Jahren eine Kapitalrendite von 15 % aufrechterhalten.

Das Unternehmen verzeichnete im letzten Geschäftsjahr einen Umsatz von 38,26 Mrd. Euro, was einem Wachstum von 18,5 % gegenüber dem Vorjahr entspricht. Das durchschnittliche Umsatzwachstum innerhalb der vergangenen 5 Jahre betrug solide 8,01 %. Der Gewinn stieg im letzten Jahr um 29,25 % auf 5,71 Mrd. Euro und das durchschnittliche Gewinnwachstum innerhalb der vergangenen 5 Jahre betrug 10,72 %.

Im letzten Quartal konnte L'Oréal einen deutlichen Umsatzanstieg von fast 10 % auf 10,2 Mrd. Euro verzeichnen, wobei der Umsatz auf wechselkursbereinigter Basis um 13,7 % gestiegen ist. Die hohe Nachfrage nach Make-up- und Hautpflegeprodukten in Schlüsselmärkten wie Europa und Lateinamerika diente als Katalysator. In China stieg das Geschäft aufgrund von Nachzieheffekten nach dem Ende der Corona-Pandemie stark an.

L'Oréal konnte auch im ersten Halbjahr mit einem deutlichen Gewinnwachstum von fast 14 % auf 4,3 Mrd. Euro überzeugen. Man geht davon aus, dass der Umsatz und das operative Ergebnis für das aktuelle Finanzjahr weiter steigen werden, aufgrund der zu erwartenden anhaltenden dynamischen Erholung der Absätze in China. Für die zweite Jahreshälfte wurde ein Aktienrückkaufprogramm von mehr als 500 Mio. Euro angekündigt.

Die Aktie von L'Oréal konnte in den letzten Jahren eine solide Performance vorweisen. In den letzten 12 Monaten lag die Rendite bei 11,26 %. Die durchschnittliche Rendite der vergangenen 5 Jahre betrug 14,22 % und in den letzten 3 Jahren betrug sie 12,12%. Der Abstand vom Jahrestief beträgt derzeit 35,6 %, während der Abstand vom Jahreshoch bei 7,9 % liegt.

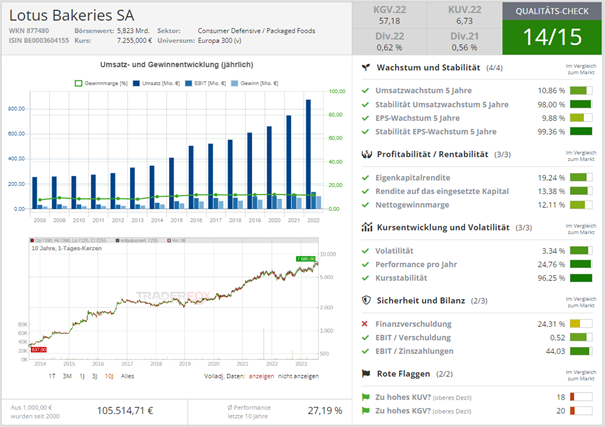

Lotus Bakeries – gesundheitsbewusstes Snacken liegt im Trend

Lotus Bakeries beschäftigt sich mit der Herstellung und dem Verkauf von Brot, Keksen, Kuchen und Waffeln. Mit Produktionsstätten in Belgien, den Niederlanden, Frankreich und dem Vereinigten Königreich sowie weiteren internationalen Vertriebsbüros ist das Unternehmen in mehreren geographischen Segmenten aktiv. Lotus Bakeries steigert kontinuierlich die Beliebtheit seines Angebots an Waffeln, Kuchen, Keksen und Rührgebäck in den vielfältigsten Variationen. Außerdem bietet das Unternehmen mittlerweile sogar Brotaufstriche und Eis an. 2015 erweiterte Lotus Bakeries sein Portfolio durch diverse Übernahmen auf gesunde Snacks und liegt damit voll im Trend der gesundheitsbewussten Ernährung. Mit dem Einstieg in den südamerikanischen Markt treibt das Unternehmen nun seine globale Expansion weiter voran.

Im Mittelpunkt der Wachstumsstrategie steht weiterhin die Globalisierung des original karamellisierten Keksgeschmacks von Lotus, der unter der Marke Lotus® Biscoff® vermarktet wird. Lotus® Biscoff® ist über nationale Grenzen und kulturelle Unterschiede hinweg erfolgreich. Lotus® Biscoff® wird mittlerweile in rund 70 Ländern genutzt.

Um die weitere Internationalisierung von Lotus® Biscoff® zu unterstützen, ist Lotus Bakeries in 15 Ländern mit eigenen Vertriebsbüros und eigenen Vertriebsteams tätig. Auch mit lokalen Handelspartnern in rund 50 Ländern wird zusammengearbeitet.

Lotus Bakeries erhöht außerdem seine Investitionen in ein starkes gesundes Snackgeschäft, sowohl im Heimatmarkt, im wichtigen Absatzmarkt Großbritannien als auch international. Die Internationalisierung der verschiedenen Natural Foods Marken bildet die zweite Säule der langfristigen Wachstumsstrategie. Seit 2015 investiert Lotus Bakeries in die Kategorie natürliche und gesunde Snacks mit Fokus auf die starken Marken nākd, BEAR, TREK und Kiddylicious. Im Mai 2020 erwarb Lotus Bakeries hierzu fast alle verbleibenden Anteile des britischen Unternehmens Natural Balance Foods. Damit hat Lotus Bakeries nun die volle Kontrolle über das gesamte Natural Foods-Portfolio. Zusätzlich erwarb Lotus Bakeries 2022 100 % der Anteile an Peter's Yard. Hierbei handelt es sich um ein britisches Unternehmen, das Cracker, Chips und Knäckebrote mit Sauerteig vertreibt. Den Angaben zufolge werden die Produkte nur mit natürlichen Zutaten hergestellt. Ziel ist es, den Heimatmarkt für diese Marken, das Vereinigte Königreich, stetig wachsen zu lassen. Die geografische Ausdehnung der Lotus™ Natural Foods Marken außerhalb Großbritannien ist ein weiteres wichtiges Wachstumsgebiet.

Perfekt ins Bild passte hierzu auch, dass Lotus Bakeries’ Kapital-Venture-Fonds FF2032 Ende 2022 eine Minderheitsbeteiligung an IQBAR, einem Lebensmittelhersteller mit Sitz in Boston, erworben hat. IQBAR wurde 2017 gegründet und bietet eine Reihe pflanzlicher Ernährungsriegel für Keto-, Paläo- und vegane Diäten an. Jeder gluten- und milchfreie Riegel enthält 12 Gramm Eiweiß und sechs "brain"-Nährstoffe, welche die kognitive Leistungsfähigkeit unterstützen sollen, wie Omega-3-Öle, Vitamin E und Cholin.

Lotus Bakeries verzeichnete im letzten Geschäftsjahr einen Umsatz von 877 Mio. Euro, was einem Wachstum von 16,95 % im Vergleich zum Vorjahr entspricht. Auch das durchschnittliche Umsatzwachstum innerhalb der letzten 5 Jahre beträgt beachtliche 10,86 %. Der Gewinn des letzten Geschäftsjahres belief sich auf 103,24 Mio. Euro und wuchs demnach um 13,84 % im Vergleich zum Vorjahr. Das durchschnittliche Gewinnwachstum der letzten 5 Jahre liegt bei 9,88 %.

Die Aktien-Performance von Lotus Bakeries hat in den letzten Jahren überzeugt. Mit einer Rendite von 25,52 % in den letzten 12 Monaten hat die Aktie ihre Anleger erfreut. Über einen Zeitraum von fünf Jahren konnte eine durchschnittliche Rendite von 24,76 % erzielt werden, während es in den letzten drei Jahren sogar zu einer durchschnittlichen Rendite von 36,86 % kam.

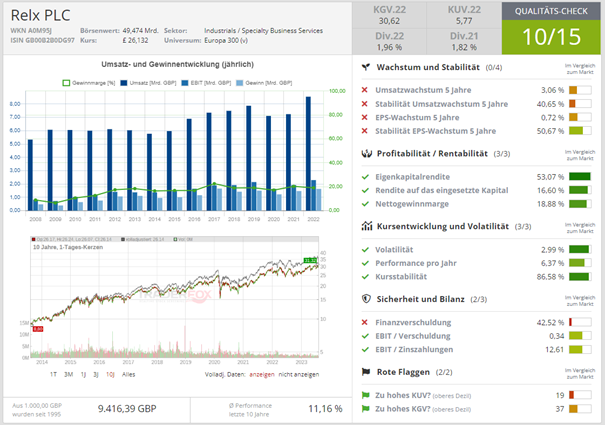

RELX PLC – Ein vielseitiger Spezialist für Informationslösungen

RELX PLC ist die britische Muttergesellschaft der RELX Group, einem weltweit führenden Anbieter von Informationslösungen für Geschäftskunden. Mit über 500 internationalen Ausstellungen und Konferenzen in mehr als 40 Ländern sowie Fachzeitschriften, Büchern und Online-Tools ist das Unternehmen ein wichtiger Player in den Bereichen Wissenschaft, Technik, Medizin, Risikomanagement und Recht.

RELX fungiert als ein globaler Anbieter von informationsbasierten Analyse- und Entscheidungswerkzeugen für professionelle und geschäftliche Kunden, die es ihnen ermöglichen, bessere Entscheidungen zu treffen, bessere Ergebnisse zu erzielen und produktiver zu sein. Das Ziel ist es, die Gesellschaft zu unterstützen, indem Produkte entwickelt werden, die beispielsweise Forschern helfen, wissenschaftliche Erkenntnisse weiterzuentwickeln oder Ärzten und Pflegepersonal das Leben von Patienten zu verbessern. Anwälte können auf die Dienstleistungen von RELX zurückgreifen, um für ihre Mandanten faire Ergebnisse zu erzielen und dadurch die Rechtsstaatlichkeit zu fördern. Unternehmen und Regierungen nutzen die Dienste außerdem, um Betrug effizienter zu verhindern.

RELX verwaltet globale Tools, von denen die breite Masse wahrscheinlich noch nie gehört hat, auf die sich die Menschen in diesen Branchen jedoch täglich verlassen. Softwarelösungen wie LexisAdvance, LexisNexis, ICIS, Cirium, Mendeley, ClinicalKey, Scopus, SciVal und ScienceDirect gehören hier beispielsweise dazu. Viele dieser Plattformen sind nicht nur marktführend, sondern für viele im Arbeitsalltag absolut entscheidend. Aus diesem Grund hat wird RELX bei seinen Geschäftskunden auch weiterhin gefragt sein.

Für RELX ergeben sich durchaus einige Chancen im Zusammenhang mit KI. Sie ermöglicht es Unternehmen, Daten schneller auszuwerten und Echtzeitanalysen zu erstellen. Zu diesem Zweck erwarb das Unternehmen im Februar 2023 Aistemos, ein Unternehmen, das KI verwendet, um Patente zu klassifizieren. Darüber hinaus gab RELX bekannt, dass es bereits generative KI nutzt, um seine Rechts-, Gesundheits- und Wissenschaftsprodukte zu verbessern. Analysten rechnen mit weiteren Investitionen in diesen Bereich in den kommenden 3-5 Jahren. Das Unternehmen hat sich bereits erfolgreich zu einem Analytics-Anbieter (Information & Value Enhancement) entwickelt und kann durch die Nutzung von KI, Synergieeffekte erzielen. KI wird das Geschäft von RELX vereinfachen und damit potenziell zur Verbesserung der Margen beitragen. Das Unternehmen selbst glaubt, dass seine Fähigkeit, KI zu nutzen, auch in Zukunft ein wichtiger Treiber für das Geschäft sein wird.

Aktuelle News rund um die Aktie von RELX PLC lassen ebenfalls aufhorchen. So hat Goldman das Kursziel auf 3046 Pence erhöht, während Barclays das Ziel auf 2770 Pence angehoben hat. Deutsche Bank Research belässt das Kursziel auf 2200 Pence und JPMorgan sieht ein Kursziel von 3100 Pence. Zudem konnte das Unternehmen mit starken Zahlen und einer steigenden Dividende punkten.

Das Unternehmen zeigt ein beeindruckendes Wachstum. Im letzten Geschäftsjahr konnte der Umsatz um 18,07 % auf 8,55 Mrd. GBP gesteigert werden. Das durchschnittliche Umsatzwachstum der letzten 5 Jahre beträgt solide 3,06 %. Auch der Gewinn zeigte eine positive Entwicklung, mit einem Zuwachs von 11,66 % im letzten Jahr und einem durchschnittlichen Gewinnwachstum von 0,72 % in den letzten 5 Jahren.

Das zugrunde liegende Umsatzwachstum von +8 % im ersten Halbjahr 2023 wird weiterhin von den tief eingebetteten Analyse- und Entscheidungstools in allen Segmenten angetrieben. Das bereinigte operative Ergebniswachstum lag leicht über dem bereinigten Umsatzwachstum, wobei die operative Marge nach Portfolioänderungen und Währungseffekten stabil blieb. Im Geschäftsbereich Business Services, der rund 45% des Umsatzes ausmacht, wurde das Wachstum weiterhin durch Financial Crime Compliance und digitale Fraud & Identity-Lösungen getrieben. Andere Segmente verzeichneten gegen Ende des Zeitraums eine gewisse Stärkung. Im Versicherungsgeschäft, das knapp 40 % des Umsatzes ausmacht, spiegelte das starke Wachstum die im Vorjahr verzeichnete Verbesserung der Geschäftsdynamik wider. RELX erwartet ein weiteres Jahr mit einem starken Umsatzwachstum.

Die Aktien-Performance von RELX PLC hat in den letzten Jahren Licht und Schatten gezeigt. Während die Rendite der letzten 12 Monate bei -7.8% lag, betrug die durchschnittliche Rendite der vergangenen 5 Jahre 6.3 % und die der vergangenen 3 Jahre 12.94 %.

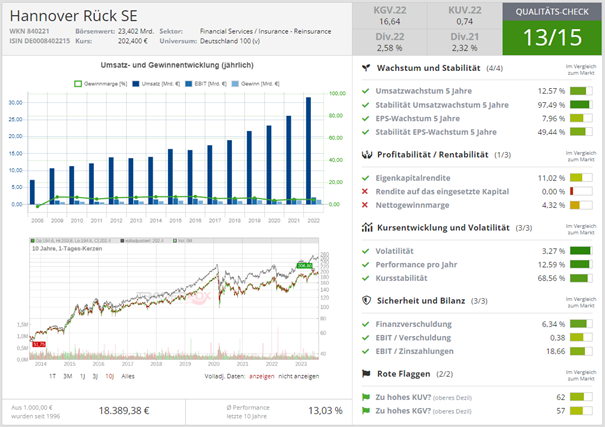

Hannover Rück – der etablierte Versicherer ist noch immer auf Wachstumskurs

Die Hannover Rück SE ist mit einem Prämienvolumen von über 20 Mrd. Euro eine der führenden Rückversicherungsgruppen der Welt. Sie betreibt alle Sparten der Schaden- und Personen-Rückversicherung und unterhält Rückversicherungsbeziehungen mit zahlreichen Versicherungsgesellschaften in verschiedenen Ländern. Zu den Versicherungsfeldern gehören unter anderem Schäden aus Naturkatastrophen, Transport, Luft- und Raumfahrt, Kredit- und Kautionsrückversicherungen, die allgemeine Haftpflicht sowie Lebens-, Kranken-, Renten-, Unfall- und Invaliditätsversicherungen. Das Deutschland-Geschäft der Gruppe wird von der Tochtergesellschaft E+S Rück betrieben. Die weltweite Infrastruktur der Versicherungsgruppe besteht aus einer Vielzahl von Tochter- und Beteiligungsgesellschaften, Niederlassungen und Repräsentanzen auf allen fünf Kontinenten.

Als Risikoträger sorgt das Unternehmen für den notwendigen technischen Fortschritt und unterstützt so die Weiterentwicklung von Prozessen und Produkten in Unternehmen, z.B. bei der Rückversicherung erneuerbarer Energiequellen. Als Investor stellt die Hannover Rück Kapital für innovative Unternehmen und Technologien bereit, die aktiv zur Erreichung von Klima- und Nachhaltigkeitszielen beitragen. Als Lösungsanbieter entwickelt man außerdem innovative Versicherungsprodukte, die Menschen in Schwellen- und Entwicklungsländern vor den unvermeidlichen sozialen und wirtschaftlichen Auswirkungen des Klimawandels schützen. Ferner kann man als Risikoexperte die öffentliche und politische Diskussion zur Bekämpfung der Ursachen und Auswirkungen des Klimawandels aktiv unterstützen. Die Hannover Rück hat sich verpflichtet, bis 2030 in ihrem operativen Geschäft und bis 2050 in ihrem Rückversicherungs- und Investmentgeschäft emissionsfrei zu sein.

Die Bemühungen im klassischen Versicherungsbereich konzentrieren sich auf die Bereitstellung von Versicherungslösungen für Menschen, die zuvor nicht versichert waren oder Schwierigkeiten beim Abschluss einer Versicherung haben, auf die Bereitstellung von Versicherungsanreizen, um die Auswirkungen von Naturkatastrophen oder dem Klimawandel zu minimieren, sowie auf das Engagement für nachhaltige Technologien. Dazu gehört auch der intensive Dialog und Wissenstransfer mit großen Erstversicherungsunternehmen, Partnern oder InsurTechs oder die Teilnahme an Forschungsinitiativen oder Projekten, welche diese Ziele unterstützen. Dies. Dies gilt sowohl für die Schaden-Rückversicherung als auch für die Personen-Rückversicherung.

Im Asset Management Bereich möchte die Hannover Rück durch ihre Investitionen einen positiven Beitrag zur nachhaltigen Entwicklung leisten, indem in der Anlagepolitik Unternehmen gemieden werden, welche gegen die eigenen ethischen Erwartungen sowie Umwelt- und Sozialstandards verstoßen. Dadurch etablieren sich die Hannover Rück als verantwortungsbewusster Investor und trägt zu einer nachhaltigen Finanzwirtschaft bei.

Im vergangenen Geschäftsjahr verzeichnete das Unternehmen ein bemerkenswertes Umsatzwachstum von 20,83 %, während das durchschnittliche Umsatzwachstum innerhalb der letzten fünf Jahre bei 12,57 % lag. Auch der Gewinn konnte im letzten Jahr um 14,2 % gesteigert werden, bei einem durchschnittlichen Gewinnwachstum von 7,96 % über die letzten fünf Jahre. Besonders beeindruckend ist das Gewinnwachstum im letzten Quartal im Vergleich zum Vorjahresquartal mit einer Steigerung von 83,56 %.

Die Hannover Rück hat am 09.08.2023 seine Zahlen für das zweite Quartal veröffentlicht. Man steigerte den Konzerngewinn im ersten Halbjahr 2023 um 18 % und bestätigte die Gewinnziele für das Gesamtjahr. Der Rückversicherungsumsatz stieg um 3,9 % auf 12,3 Mrd. Euro. Die aufgetretenen Großschäden in der Personen-Rückversicherung liegen im Rahmen der prognostizierten Kosten. Die Ergebnisse der Personen-Rückversicherung übertrafen hingegen die Erwartungen. Die Kapitalanlagerendite von 3 % und die Eigenkapitalrendite von 21 % liegen beide deutlich über dem Zielwert. Die Hannover Rück geht davon aus, dass die Rückversicherungserlöse im Geschäftsjahr 2023 um mindestens 5 % steigen werden. Das Nettokonzernergebnis soll bei rund 1,7 Mrd. Euro liegen. Die Dividendenpolitik bleibt unverändert, sodass die Basisdividende dem Vorjahr entsprechen wird.

Die Aktienperformance der letzten Jahre ist ebenfalls erfreulich. In den letzten 12 Monaten erzielte die Hannover Rück eine Rendite von 41,36 %. Die durchschnittliche Rendite der vergangenen fünf Jahre lag bei 13,79 %. Einzigartig ist der geringe durchschnittliche Drawdown von -20,56 % in den letzten zehn Jahren. Aktuell befindet sich die Aktie nur rund 2 % unter dem Jahreshoch.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: https://stock.adobe.com/de