5 günstige Qualitätsaktien aus der zweiten Reihe!

Liebe Leser,

wer während der Corona-Krise angefangen hat zu investieren konnte sich an überaus hohen Renditen erfreuen. Auch im Jahr 2021 hat der S&P500 mit einem Zugewinn von 28 % wieder deutlich besser performt als im historischen Durchschnitt. Allerdings wissen wohl nur wenige Marktbeobachter, dass der Bullenmarkt zum Großteil von den FAANG-Aktien sowie Microsoft und einer Handvoll anderer Werte angeführt wird. Die fünf größten Unternehmen im S&P 500 weisen mittlerweile eine Gewichtung von rund 20 % auf. Und im Jahr 2021 waren fünf Aktien - Microsoft, Google, Apple, Nvidia und Tesla – für mehr als ein Drittel der Rendite im S&P 500 verantwortlich. Das KGVe des S&P500 lag Anfang Januar bei 21 – so hoch wie seit der Dotcom-Bubble nicht mehr und deutlich über dem Durchschnitt der letzten 25 Jahre von 16,8. Viele Anleger halten den Markt aus diesem Grund mittlerweile für überbewertet.

Angesichts der Medienpräsenz der großen Indizes und der sensationellen Renditen der Big-Tech-Aktien vergessen viele Investoren jedoch, den Blick über den Tellerrand zu werfen. Tatsächlich ist die relative Bewertung der Aktien außerhalb des S&P500 derzeit so niedrig wie seit Jahrzehnten nicht mehr (siehe Abbildung). Die größten Chancen der nächsten Monate und Jahre könnten daher abseits der Mega-Caps lauern.

Quelle: Bloomberg

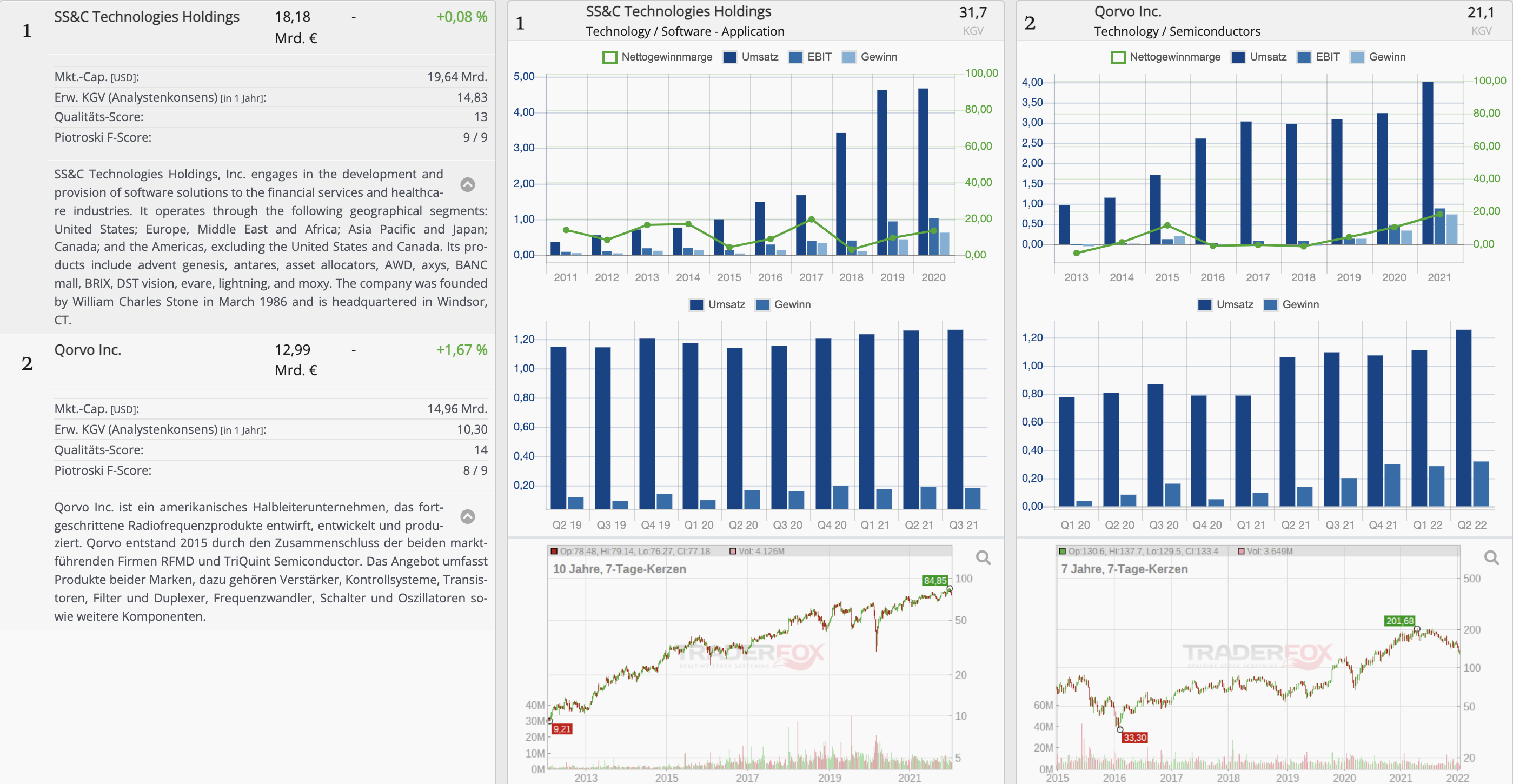

Mithilfe von aktien RANKINGS, dem führenden Aktien-Screener von TraderFox, machte ich mich auf die Suche nach günstigen Qualitätsaktien aus der zweiten Reihe. Im Screener filtere ich nach folgenden Scan-Kriterien, um eine Vorauswahl zu treffen:

- Universum: USA (3000)

- Marktkapitalisierung: 0,5 Mrd. – 20 Mrd. USD

- KGVe (Analystenkonsens): > 15

- Piotroski-Score: Mindestens 7/9

- TraderFox Qualitäts-Check: Mindestens 13/15

Der Screener zeigt mir an, dass diese Kriterien derzeit auf 37 Aktien zutreffen. Mithilfe der anschaulichen Visualisierungen im Tool erhalte ich einen Eindruck darüber, welche Aktien davon am interessantesten sind. Diese schaue ich mir daraufhin im TraderFox Aktien-Terminal genauer an.

In diesem Artikel möchte ich dir fünf spannende Titel vorstellen, die ich mithilfe dieses Vorgehens gefunden habe. Viel Spaß beim Lesen!

Tipp: Wenn du eigene Aktien-Screenings mit unserem Tool durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox genau das richtige Produkt für dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

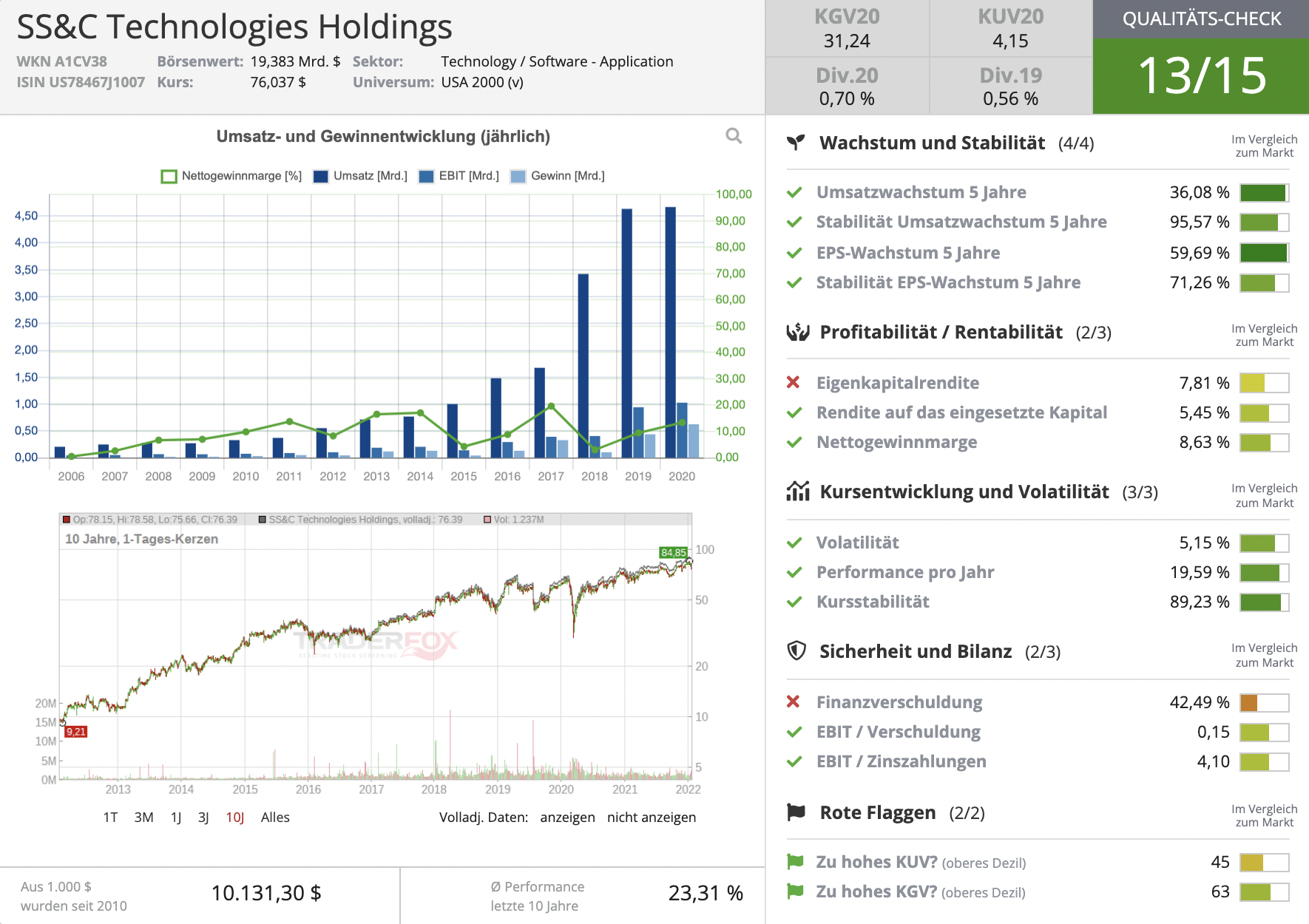

SS&C Technologies – Günstiges SaaS-Fintech

SS&C Technologies Holdings ist ein US-amerikanisches Unternehmen, das auf Software-as-a-Service-Lösungen (SaaS) für die Finanzbranche spezialisiert ist. Die angebotenen Produkte umfassen Software für Buchhaltung, Compliance, Fonds- und Vermögensverwaltung, Risikoanalyse und Versicherungen. Man profitiert von langfristigen Verträgen mit den Kunden, was für wiederkehrende Umsätze sorgt. Die hohe Kundenbindungsrate von über 95 % spricht dabei für sich. Als weiteres Standbein bietet man seit wenigen Jahren auch Softwarelösungen für das Gesundheitswesen an, da die Branche insbesondere wegen erhöhter regulatorischer Anforderungen zunehmend auf Softwaredienste angewiesen ist. Das Fintech-Unternehmen wurde 1986 gegründet und wird seither vom Gründer William Stone geführt, der bis heute 12,3 % der Anteile an SS&C hält. Stone schätzt "Skin in the Game" auch bei seinen Angestellten und etabliert im Unternehmen eine Kultur der Eigenverantwortung, indem viele Mitarbeiter mit Aktienoptionen vergütet werden. Dass das Unternehmen in den letzten Jahren äußerst erfolgreich geführt wurde, erkennt man an der Kursentwicklung: Aktionäre konnten in den vergangenen 10 Jahren eine Rendite von über 23 % p.a. verzeichnen.

Die hohen Wachstumsraten von SS&C in den vergangenen Jahren gehen weniger auf organisches Wachstum als auf eine rege M&A-Aktivität zurück. So tätigte man seit 1995 ganze 58 Übernahmen von Unternehmen aus der Softwarebranche. Dass sich die Akquisitionsstrategie als überaus erfolgreich erwiesen hat, lässt sich erneut an der Kursentwicklung erkennen. SS&C gelang es in der Vergangenheit stets hervorragend, die übernommenen Unternehmen in den Konzern einzugliedern. Der Einstieg in die Gesundheitsbranche erfolgte 2018 durch die Übernahme von DST Systems für 5,4 Mrd. USD. Stone sieht in diesem Bereich das größte Wachstumspotenzial für sein Unternehmen. Die Übernahme brachte SS&C hohe langfristige Verbindlichkeiten ein, weshalb die Aktie im Qualitäts-Check in der Kategorie "Finanzverbindlichkeiten" keinen grünen Haken erhält. Insgesamt erhält SS&C im TraderFox Qualitäts-Check 13/15 Punkte.

SS&C Technologies ist gleich in zwei wachsenden Sektoren tätig und möchte seine erfolgreiche Akquisitionsstrategie in den kommenden Jahren fortsetzen. Analysten sehen das Wachstum in den kommenden Jahren zwar im einstelligen Prozentbereich, das Unternehmen konnte die Erwartungen jedoch auch in der Vergangenheit wiederholt übertreffen. Mit einem KGV von gerade einmal 15 ist die Bewertung sehr attraktiv!

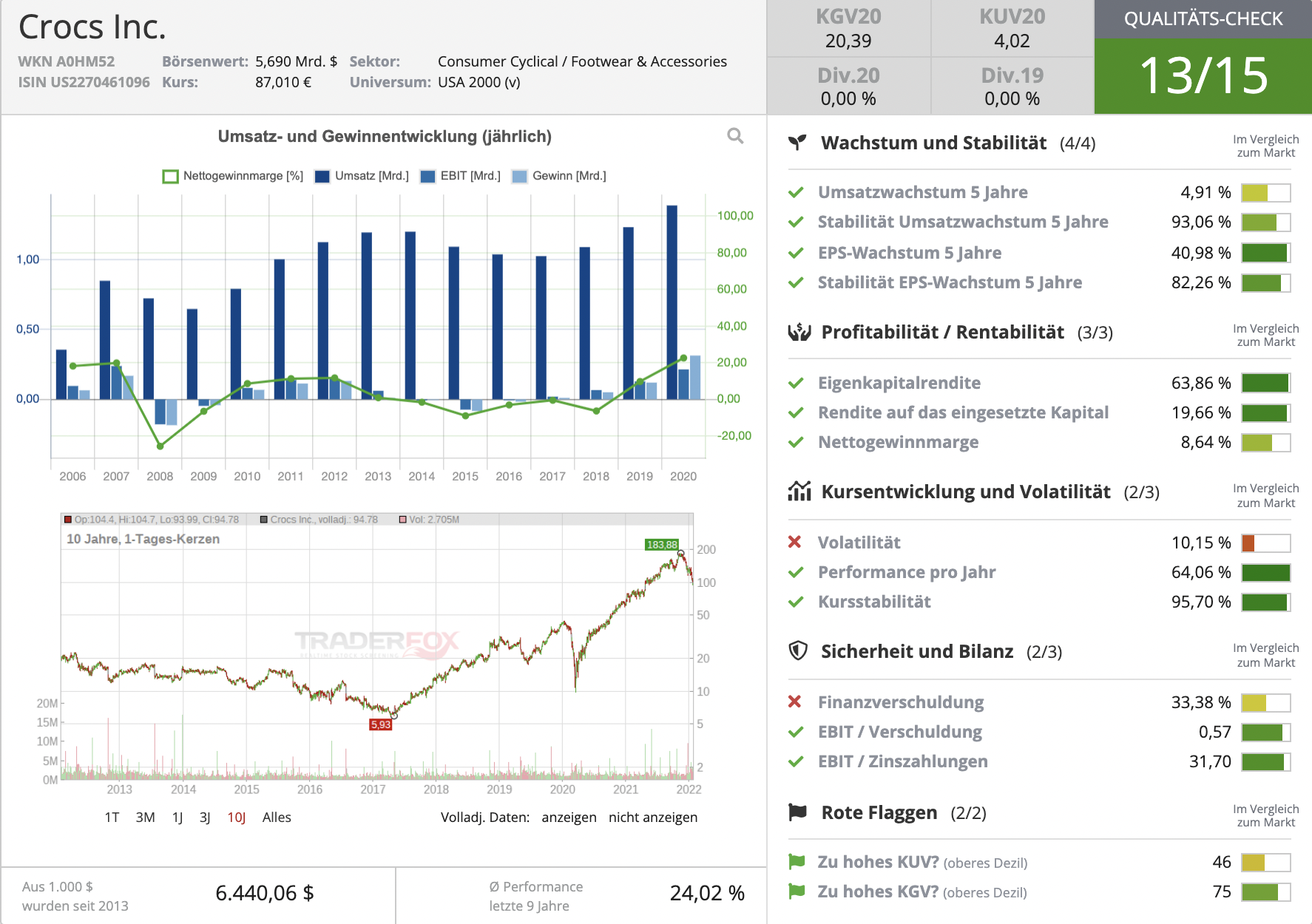

Crocs – Nach dem Kurseinbruch ein Schnäppchen?

Crocs ist ein US-amerikanisches Unternehmen, das Kunststoffschuhe entwickelt, herstellt und vermarktet. Das Unternehmen wurde 2002 gegründet und hat seinen Hauptsitz in Niwot, Colorado. Crocs ist in erster Linie durch die bunten Hausschuhe aus Plastik (Clogs) bekannt, stellt allerdings auch andere Arten von Schuhen wie Sneaker, Stiefel und Flip-Flops her. Nachdem der Umsatz Mitte der 2010er-Jahre zurückging bzw. stagnierte, kann Crocs seit 2018 wieder ein positives Wachstum verzeichnen. Grund dafür ist unter anderem ein cleveres Marketing durch Kooperationen mit Künstlern wie Justin Bieber, Ariana Grande und Post Malone sowie streng limitierte Sondereditionen der Schuhe. In der Corona-Krise gehörte das Unternehmen auch durch die clevere Marketing-Strategie zu den großen Gewinnern. Auch die sogenannten Jibbitz wurden zu Verkaufsschlagern. Dabei handelt es sich um Gummianstecker, die in die Löcher der Crocs gesteckt werden können um diese zu verzieren und zu personalisieren. Für die Jibbitz, die besonders bei Kindern beliebt sind, hat Crocs Partnerschaften mit Marvel, Disney und vielen weiteren Partnern abgeschlossen. Ende 2021 hat Crocs angekündigt, den Schuhhersteller HeyDude für 2,5 Mrd. USD zu übernehmen, was dem Unternehmen dabei helfen soll, auf dem "Casual Shoe" Markt Fuß zu fassen.

In der Corona-Krise war die Crocs-Aktie einer der großen Gewinner. Der Kurs ist von 10 USD im Tief im März 2020 auf über 180 USD im November 2021 gestiegen. Seither befindet sich die Aktie im freien Fall und es ging für den Kurs um mehr als 50 % nach unten. Die Aussichten sind nichtsdestotrotz nach wie vor positiv. Der Umsatz soll von 2,31 Mrd. USD in 2021 auf 3,77 Mrd. USD in 2024 steigen. Der Gewinn je Aktie soll 2021 bei 7,63 USD betragen und bis 2024 auf 12,7 USD steigen. Fundamental ist man auch gut aufgestellt. Mit einem Piotroski F-Score von 8/9 und einem Score im TraderFox Qualitäts-Check von 13/15 kann man Crocs als Qualitätsaktie bezeichnen.

Die Bewertung von Crocs ist äußerst günstig. Das KGV liegt gerade einmal bei 13. Auf das nächste Jahr bezogen liegt es sogar nur knapp über 10. Insbesondere im Hinblick auf die hohe fundamentale Qualität und die guten Wachstumsaussichten ist dies eine Seltenheit im aktuellen Markt. Mit der genialen Marketingstrategie durch Influencer und Jibbitz hat man sich bei der jüngeren Zielgruppe einen Namen gemacht, von der man in den kommenden Jahren profitieren kann.

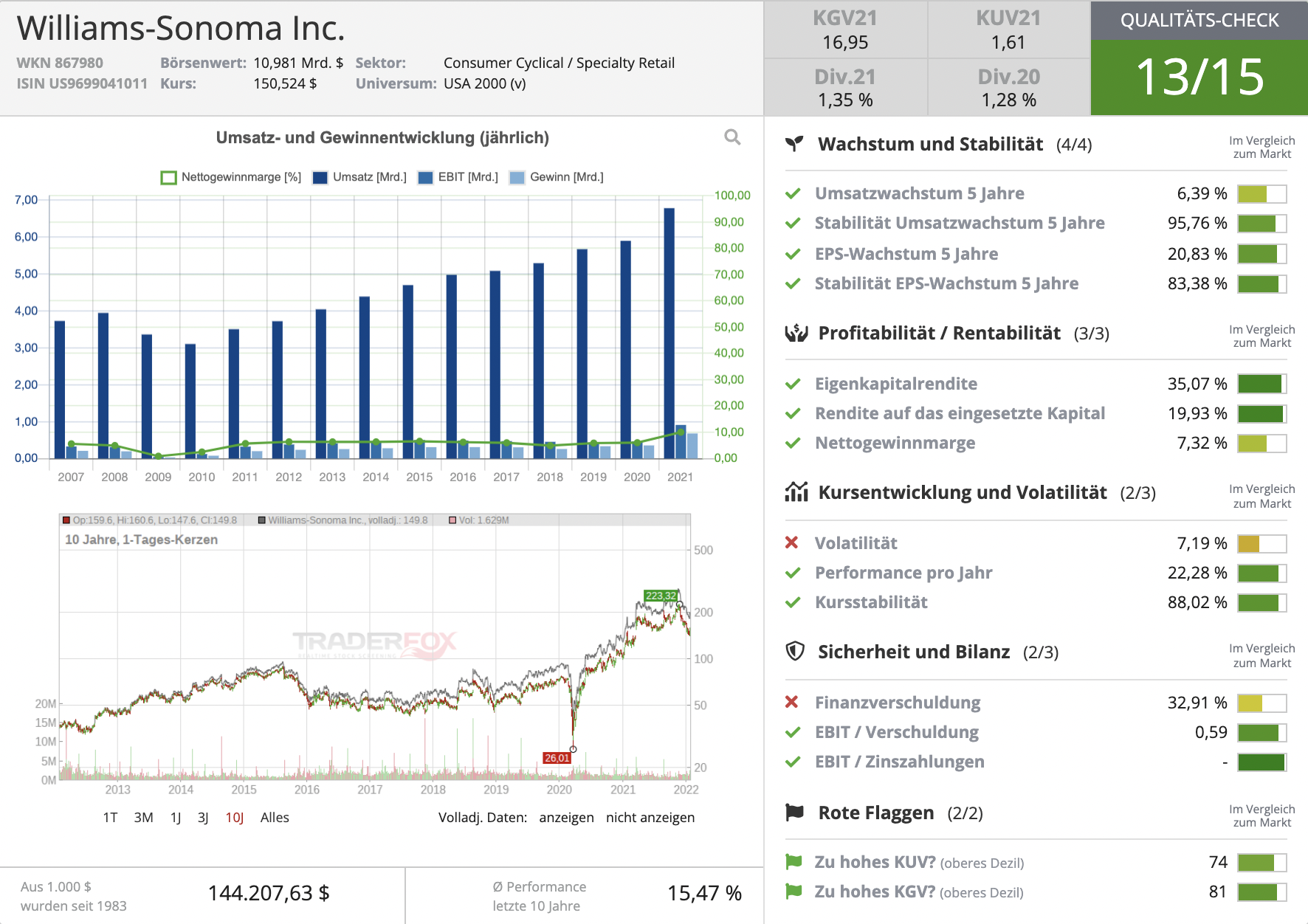

Williams Sonoma – Fundamental starker Corona-Profiteur

Williams Sonoma ist einer der führenden Anbieter für Kochutensilien, Haushaltswaren und Möbel. Die Kochutensilien werden unter dem Markennamen Williams Sonoma angeboten und machen rund 18 % des Umsatzes aus. Einrichtung wird unter den Marken West Elm und Pottery Barn bzw. Pottery Barn Kids vertrieben, die zusammen rund 78 % des Umsatzes ausmachen. Das Unternehmen betreibt 581 Geschäfte, darunter 538 Geschäfte in 42 Bundesstaaten der USA, 21 Geschäfte in Kanada, 19 Geschäfte in Australien und drei Geschäfte im Vereinigten Königreich. Darüber hinaus hat das Unternehmen Franchisevereinbarungen mit Dritten im Nahen Osten, auf den Philippinen, in Mexiko, Südkorea und Indien, wo es 136 Franchisestandorte betreibt, sowie E-Commerce-Websites an bestimmten Standorten. In der Pandemie ist dem Unternehmen die starke Aufstellung im Bereich E-Commerce zugutegekommen, so konnte man alleine 2020 die E-Commerce Umsätze um 45 % steigern. Ca. 95 % des Umsatzes werden trotz der Internationalisierung weiterhin in den USA erzielt.

In den vergangenen Jahren ist Williams Sonoma kontinuierlich gewachsen. In den vergangenen fünf Jahren lag das Umsatzwachstum bei ca. 6,4 % p.a., während der Gewinn je Aktie um 20,8 % p.a. gesteigert werden konnte. Im vergangenen Geschäftsjahr 2021 operierte man zudem deutlich profitabler als zuvor und konnte die Nettogewinnmarge auf 7,3 % steigern. Auch die Dividende konnte seit mittlerweile 14 Jahren kontinuierlich gesteigert werden und Aktionäre können im Geschäftsjahr 2022 eine Dividende von 1,7 % erwarten. Hinzu kommt, dass das Unternehmen seit 15 Jahren kontinuierlich Aktien zurückkauft. Ähnlich wie Crocs überzeugt auch Williams Sonoma fundamental mit 8/9 Punkten im Piotroski F-Score sowie 13/15 Punkten im TraderFox Qualitäts-Check.

Der Profiteur vom Stay-at-home Trend ist fundamental stark aufgestellt und überzeugt durch ein konstantes Wachstum. Mit einem KUV22 von 1,4 sowie einem KGV21 von 10,5 ist Williams Sonoma sehr attraktiv bewertet.

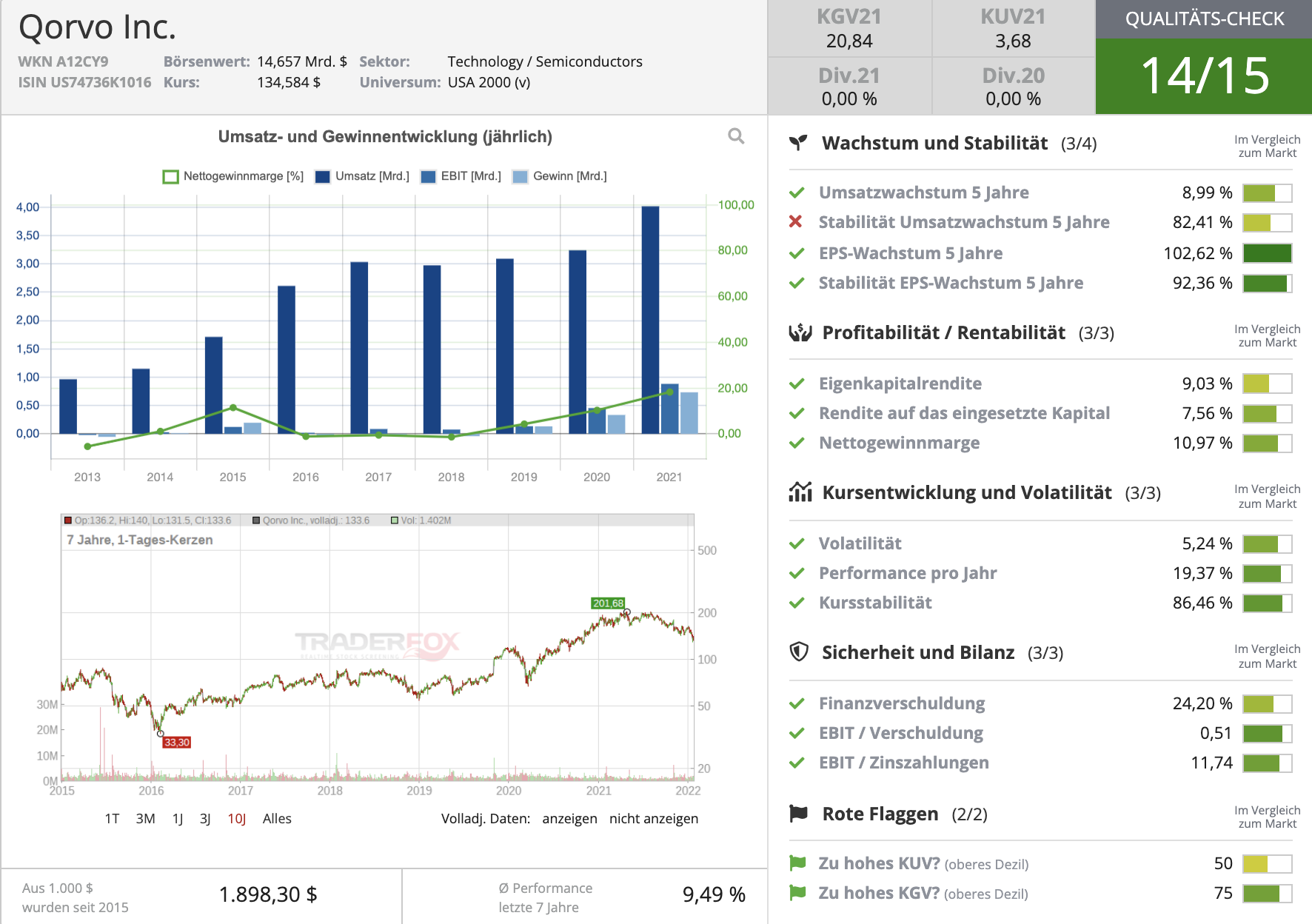

Qorvo – Günstige Wette auf den IoT- und 5G-Trend

Qorvo ist ein amerikanisches Halbleiterunternehmen, das Hochfrequenzsysteme für Anwendungen in der Drahtlos- und Breitbandkommunikation entwickelt, herstellt und liefert sowie Foundry-Dienstleistungen anbietet. Das Portfolio umfasst Antennen, Verstärker, Power Management-Lösungen, Filter, Wi-Fi-Lösungen, etc. Das Unternehmen ist aus der 2015 abgeschlossenen Fusion von TriQuint Semiconductor und RF Micro Devices hervorgegangen. Vor allem die Nachfrage nach 5G-Smartphones dürfte dem Unternehmen nun zunehmend in die Hände spielen. Zwar liefert der Chip-Engpass auch Gegenwind, allerdings dürften sich die Ausgaben der Menschen von den Computern nun wieder zu den Mobil-Geräten verlagern. Auch die Ausbreitung des Internet of Things (IoT) ist ein Trend, der Qorvo in die Hände spielt. Bereits im abgeschlossenen Geschäftsjahr 2021 konnte man im Mobil-Segment, welches 71 % des Umsatzes ausmacht, um 19 % wachsen. Im Segment Infrastructure and Defense Products, welches die übrigen 29 % zum Umsatz beiträgt, wuchs Qorvo zuletzt sogar mit einer Wachstumsrate von 38 %.

In den vergangenen zwei Geschäftsjahren konnte man deutlich profitabler operieren als in den Jahren zuvor. So ist die Nettogewinnmarge auf mittlerweile rund 11 % gestiegen. Die Wachstumsaussichten sind vielversprechend, so erwarten die Analysten einen Anstieg des Umsatzes von 4,02 Mrd. USD (2021) auf 5,45 Mrd. USD bis 2024. Der Gewinn je Aktie soll sich im selben Zeitraum durch höhere Margen mehr als verdoppeln. Qorvo kommt im TraderFox Qualitäts-Check auf 14/15 Punkte.

Der Profiteur von 5G und dem Internet of Things ist nach der deutlichen Konsolidierung mit einem KGV22 von gerade einmal 11 bewertet. Durch die günstige Bewertung ist das Chance-Risiko-Verhältnis sehr attraktiv. Die Fundamentaldaten überzeugen und das Unternehmen ist finanziell stabil aufgestellt.

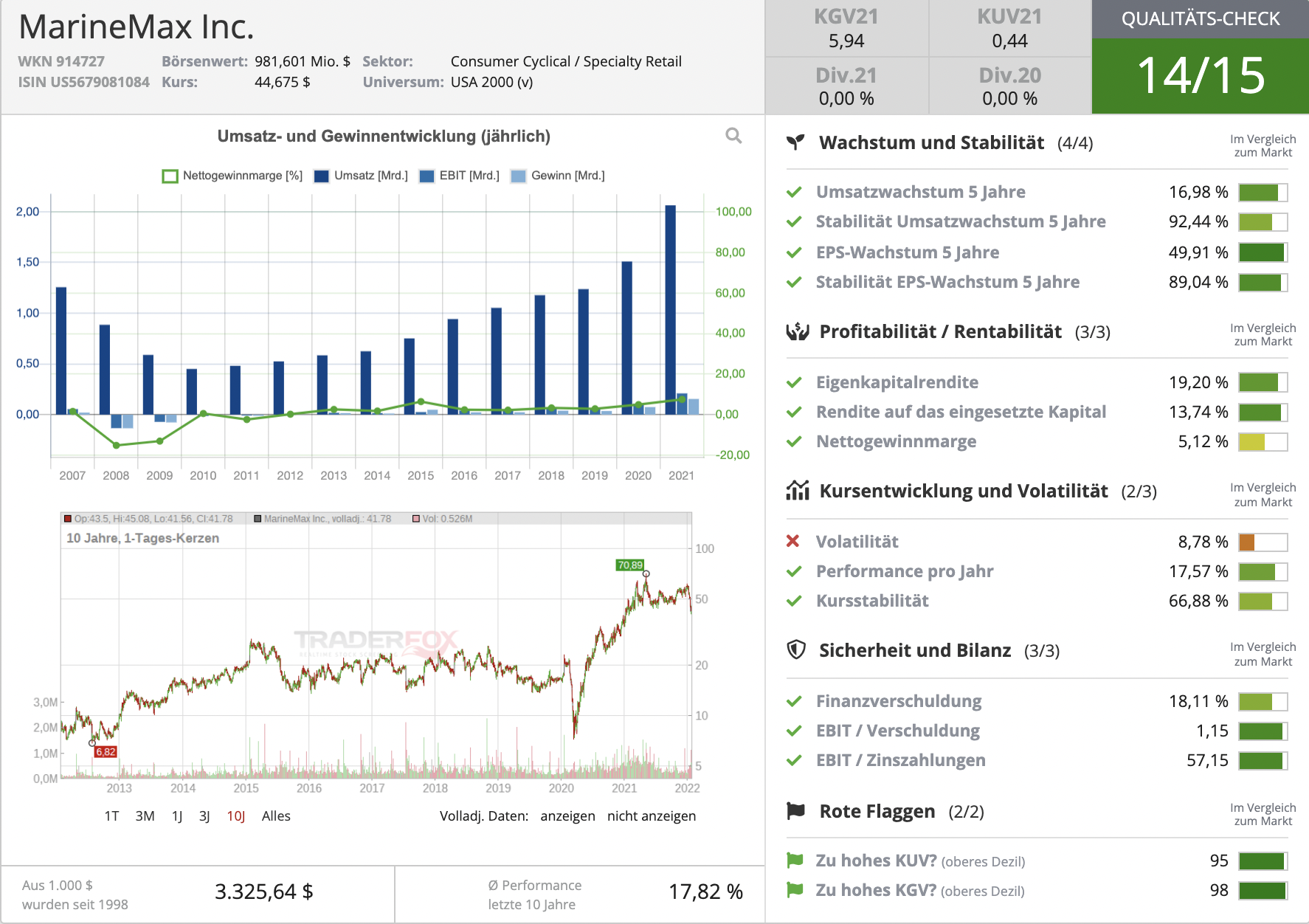

MarineMax – Jachtanbieter mit KGV von 6

MarineMax ist der größte Einzelhändler für Freizeitboote und Jachten in den USA. Der Hauptsitz des Unternehmens befindet sich in Clearwater, Florida. Das Geschäftsmodell von Marine-Max ist der Verkauf von neuen und gebrauchten Jachten und Freizeit-booten und damit verbundenen Marineprodukten und -dienstleistungen, wie z.B. Wartungs- und Reparaturleistungen. Des Weiteren bietet das Unternehmen Jachtvermittlungs- und Charterdienste an. Dabei hat MarineMax 30 eigene oder betriebene Jachthäfen, darunter Restaurants, Lager- und Serviceeinrichtungen sowie über 8.000 Liegeplätze. Außerdem besitzt MarineMax die beiden Unternehmen Northrop & Johnson und Fraser. Northrop & Johnson ist ein weltweit führendes Superjacht-Marketingunternehmen und bietet Dienstleistungen wie Jachtverkauf und-kauf, Crew-Service, Charter und -management an. Fraser ist das führende Full-Service-Jachtmarklerunternehmen. Die Dienstleistungen umfassen Jachtmanagement, Jachtverkauf, Charter, Crew-Service und den Bau von Jachten (spezialisiert auf über 30 Meter). In der Corona-Krise konnte das Unternehmen von dem Trend hin zu mehr aktiver Freizeitgestaltung profitieren.

Die Fundamentaldaten von MarineMax sind hervorragend. Das Unternehmen kann seit zehn Jahren kontinuierlich wachsen, konnte in den vergangenen Jahren die Profitabilität deutlich erhöhen und verfügt außerdem über eine sehr solide Bilanz. Im TraderFox Qualitäts-Check erzielt MarineMax 14/15 Punkte.

Die Analysten erwarten für die kommenden zwei Jahre nur geringe Wachstumsraten im unteren einstelligen Prozentbereich. Der Markt für Freizeitboote ist kein Wachstumsmarkt und die Aussichten sind ungewiss. MarineMax ist jedoch fundamental hervorragend aufgestellt und gleichzeitig extrem günstig bewertet. Das KUV22 liegt bei 0,5 und das KGV22 bei 6, sodass die Chancen die Risiken überwiegen.

Viele Grüße,

Max Henß

Bildherkunft: Unsplash