9 aussichtsreiche Aktien mit einer Dividendenrendite von über 5 %

Liebe Leser,

In bestimmten Anlegerkreisen ist die Dividendenrendite ein beliebtes Kriterium bei der Auswahl einer Aktie. Insbesondere in wirtschaftlich kritischen Phasen bietet sie Investoren eine gewisse Sicherheit. Ziel eines Dividendenportfolios ist es einen passiven, steigenden Zahlungsstrom zu generieren. Im Folgenden werden neun interessante Werte vorgestellt, die für ein Dividendenportfolio geeignet sein könnten.

Wir bei TraderFox haben ein neues Aktienscreening entwickelt, um aussichtsreiche Dividenden-Aktien zu finden

Blue Chip Dividendenaktien versprechen attraktive Renditen bei einem Risiko, das unter dem Marktrisiko liegt. Sie sind für Aktionäre ein hilfreiches Instrument, um passive Einkommensströme zu erzielen. Zu diesem Ergebnis kommen viele empirische Auswertungen zum Beispiel von O`Shaughnessy. Wichtig ist es, die sogenannte Value-Trap weitgehend zu vermeiden. Davon spricht man, wenn die Dividendenrenditen sehr hoch sind, aber das Geschäft schrumpft. Beispiel: Die Aktien der Versorger RWE und E.ON zum Beispiel fielen ab 2008 fast zehn Jahre lang bei hohen Dividendenrenditen, weil die Dividende stetig gekürzt werden musste.

Um die Top-Dividendenaktien Deutschland zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt bezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt relative schwache Aktien werden gemieden.

- Die Dividende muss in den letzten 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Bei diesem Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien wie zum Beispiel dem Wachstum der Dividenden in den letzten 10 Jahren. Als Qualitätsfaktoren, um sicherzustellen, dass die Aktie eine gute Perspektive haben, verwenden wir Volatilität und relative Stärke. Dividendenaktien mit schwacher Geschäftsperspektive werden meist relativ schwach vom Kursverhalten und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

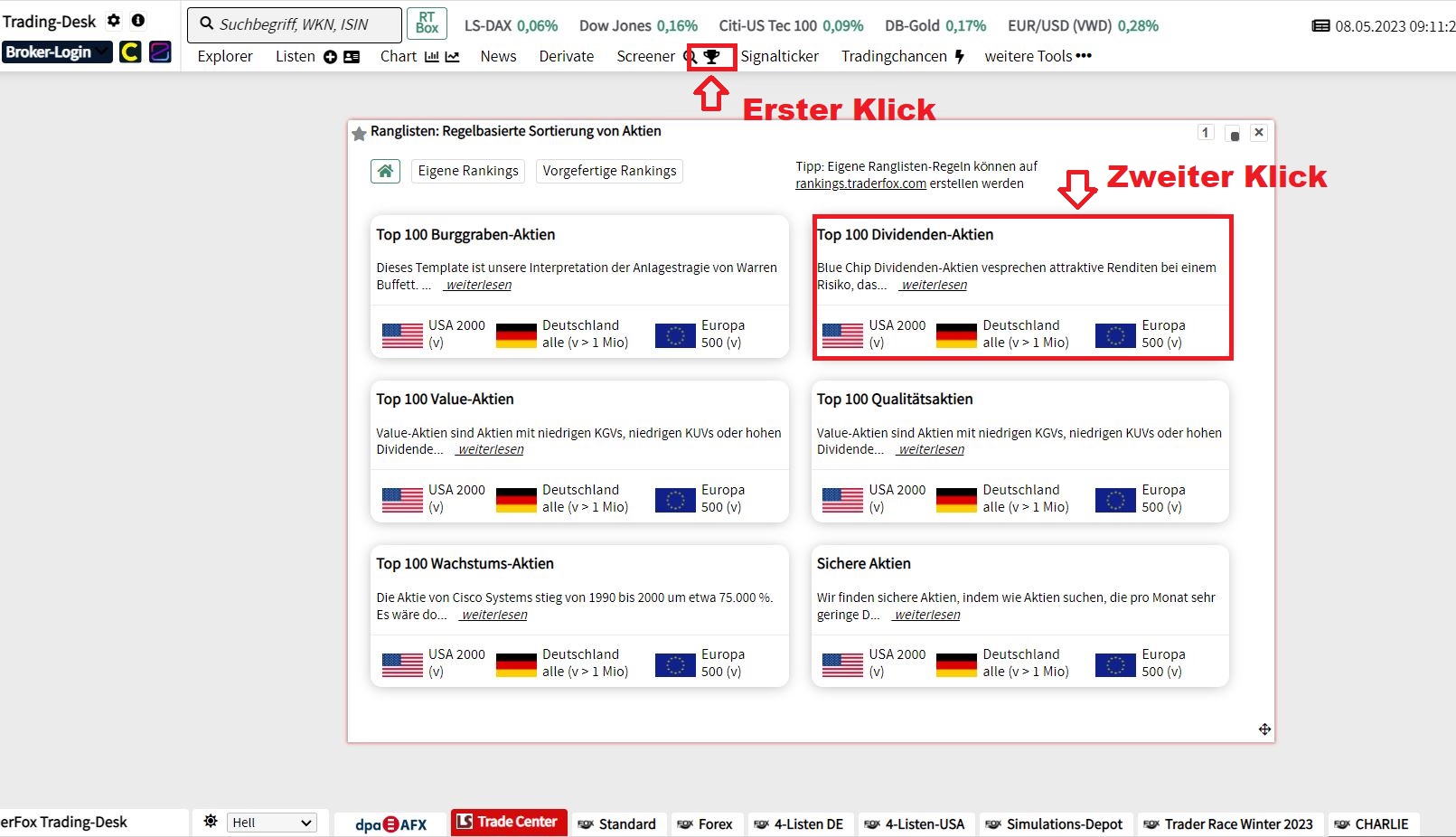

Aussichtsreiche Dividendenaktien mit nur 2 Klicks im TraderFox Trading-Desk anzeigen lassen

Unsere Aktienscreener sind im TraderFox Trading-Desk unter https://desk.traderfox.com integriert. Klicken Sie in der Navigationleiste auf das Beste Aktien-Icon, um das Tool zu öffnen und um Ranglisten mit den Top 100 Dividendenaktien erstellen zu lassen. Siehe Screenshot:

Exklusive Auswertung: Die 100 besten Dividendenaktien der Welt & Dividendenaktien Europa als PDF-Datei

Wir stellen Ihnen, liebe Anleger, die Auswertung unseres Screenings in folgender PDF-Datei gratis zur Verfügung. Zukünftig wird das Dokument täglich auf https://paper.traderfox.com aktualisiert und dort zum Abruf verfügbar sein.

PDF-Datei: Dividendenaktien aus Europa (gratis Download)

PDF-Datei: Die 100 besten Dividendenaktien der Welt (gratis Download)

Ich möchte nun ausgewählte "Dividendenaktien" vorstellen. Die untenstehenden Texte wurden von unserer Künstlichen Intelligenz https://www.traderfox.ai erstellt, die dort als Prototyp bereitsteht. Unsere Aufforderung an die Künstliche Intelligenz lautete, für die Artikelerstellung naheliegende Aktienkennzahlen zu nutzen und dabei rein deskriptiv vorzugehen.

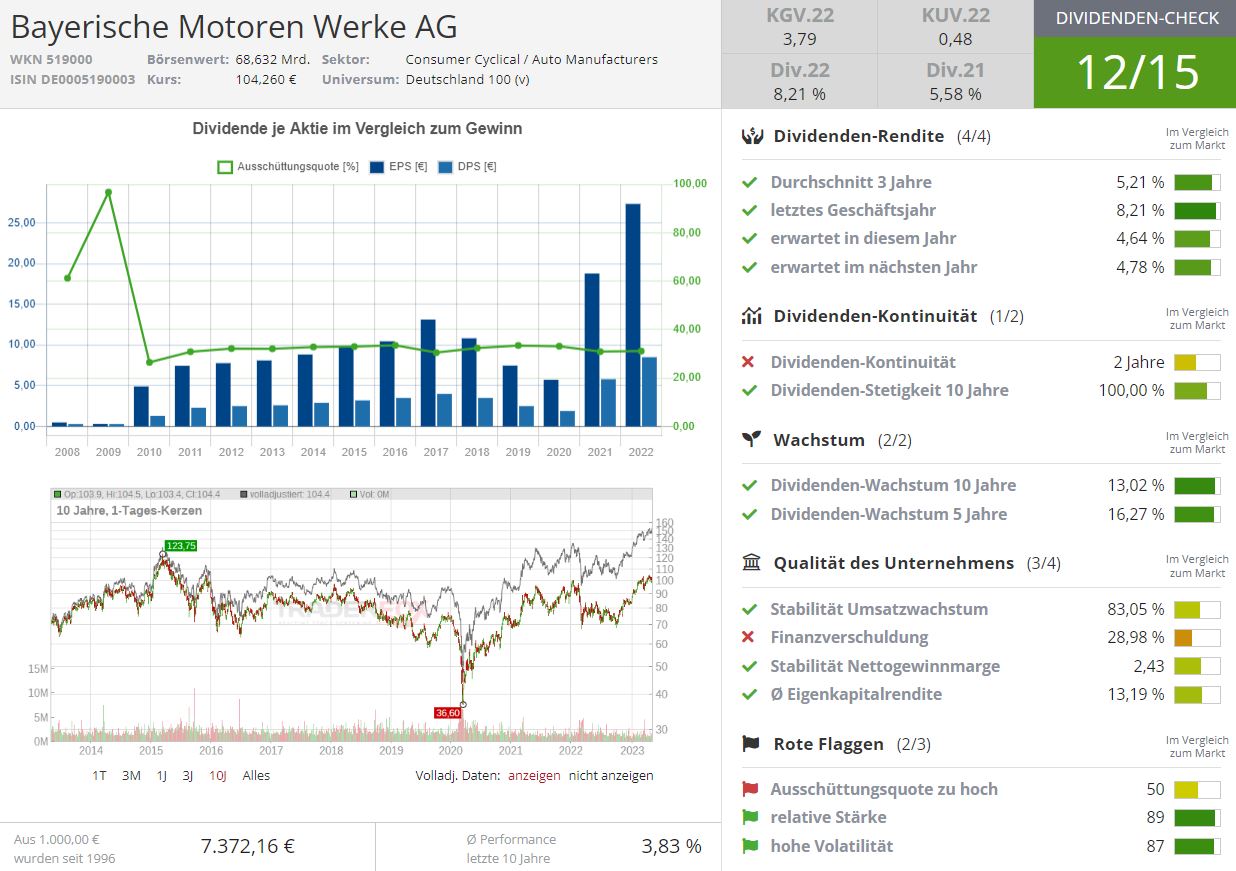

Bayrische Motorenwerke – Umsatz steigt durch günstigen Preis- und Produktmix (Dividendenrendite von 8,27 %)

Der deutsche Autobauer ist weltweit einer der führenden Hersteller von Autos und Motorrädern. Der Fokus des Unternehmens liegt auf dem Premiumsegment. Neben BMW gehören auch Marken wie Rolls Royce oder Mini zum Konzern. Zuletzt hatten die Münchner durch einen günstigen Preis- und Produktmix das herausfordernde Umfeld gut gemeistert. Das Umsatzwachstum betrug im vergangenen Jahr 28,2 % und das durchschnittliche Umsatzwachstum innerhalb der letzten fünf Jahre lag bei 7,64 %.

Davon profitieren auch die Anleger. Das Unternehmen schüttet regelmäßig hohe Dividenden an seine Aktionäre aus. Die Dividendenrendite beläuft sich derzeit auf 8,27 %, wobei das durchschnittliche Dividendenwachstum der vergangenen fünf Jahre über 16,27 % betragen hatte.

Aktie notiert nahe am Jahreshoch

Neben der hohen Dividende konnten sich investierte Anleger zuletzt auch über den starken Kursanstieg des Papiers freuen. In den vergangenen 12 Monaten konnte die Aktie über 33 % zulegen. Wie jeder Anteilsschein kommt es auch hier zu Schwankungen. Der durchschnittliche Drawdown im Zeitraum über zehn Jahre beläuft sich auf -24,8 %. Derzeit notiert das Papier jedoch nahe am Jahreshoch und weist damit ein gutes Momentum auf.

Verstärkter Fokus auf E-Mobilität

Insgesamt ist BMW ein solides Unternehmen mit einer hohen Dividendenrendite und einem starken Fokus auf Elektromobilität. Besonders hervorzuheben ist die Partnerschaft mit Toyota bei der Elektrifizierung von Antrieben und der Entwicklung von Brennstoffzellen. Weitere Neuigkeiten gab es zudem zur Kooperation mit dem Energieversorger Eon für das intelligente Laden von E-Autos. Insbesondere der amerikanische Markt könnte zu einem Hotspot für Elektroautos werden. Deutsche Autobauer könnten ein großes Potenzial auf dem US-Markt haben.

Allianz überzeugt durch Dividendenkontiunität und einer Dividendenrendite von 5,37 %

Die Allianz SE bietet als weltweit führender Versicherungs- und Finanzdienstleister Schaden- und Unfallversicherungen, Lebens- und Krankenversicherungen, Asset-Management-Produkte und -Services an. Neben Deutschland ist der Konzern etwa in Italien, Frankreich oder den Niederlanden präsent. Die Allianzaktie wurde zuletzt von Berenberg-Analysten mit "Kaufen" eingestuft mit einem Kursziel von 309 Euro. Doch neben einem potenziellen Kursanstieg hat die Aktie auch für Dividendenjäger einiges zu bieten. Die Dividendenrendite beläuft sich derzeit auf 5,37 %, wobei sich das Dividendenwachstum im vergangenen Jahr auf 5,6 % belaufen hat.

Vielfältiges Portfolio und geringe Volatilität bei der Aktie

Um weiterhin erfolgreich zu sein, muss die Allianz jedoch eine größere Anzahl von Neukunden gewinnen. Der Konzern zieht nicht allzu viele neue Kunden an. Das Wachstum bleibt gering. Im vergangenen Jahr schrumpfte der Umsatz um 3,88 %. Auf Sicht von fünf Jahren beläuft sich das Umsatzwachstum lediglich auf 1,25 %.

Aufgrund der starken Position auf dem Markt und dem vielfältigen Portfolio bleibt das Papier aber eine gute Wahl für Anleger. Der durchschnittliche Drawdown ist überschaubar und die Ausschüttungen an Investoren bleiben weiter hoch.

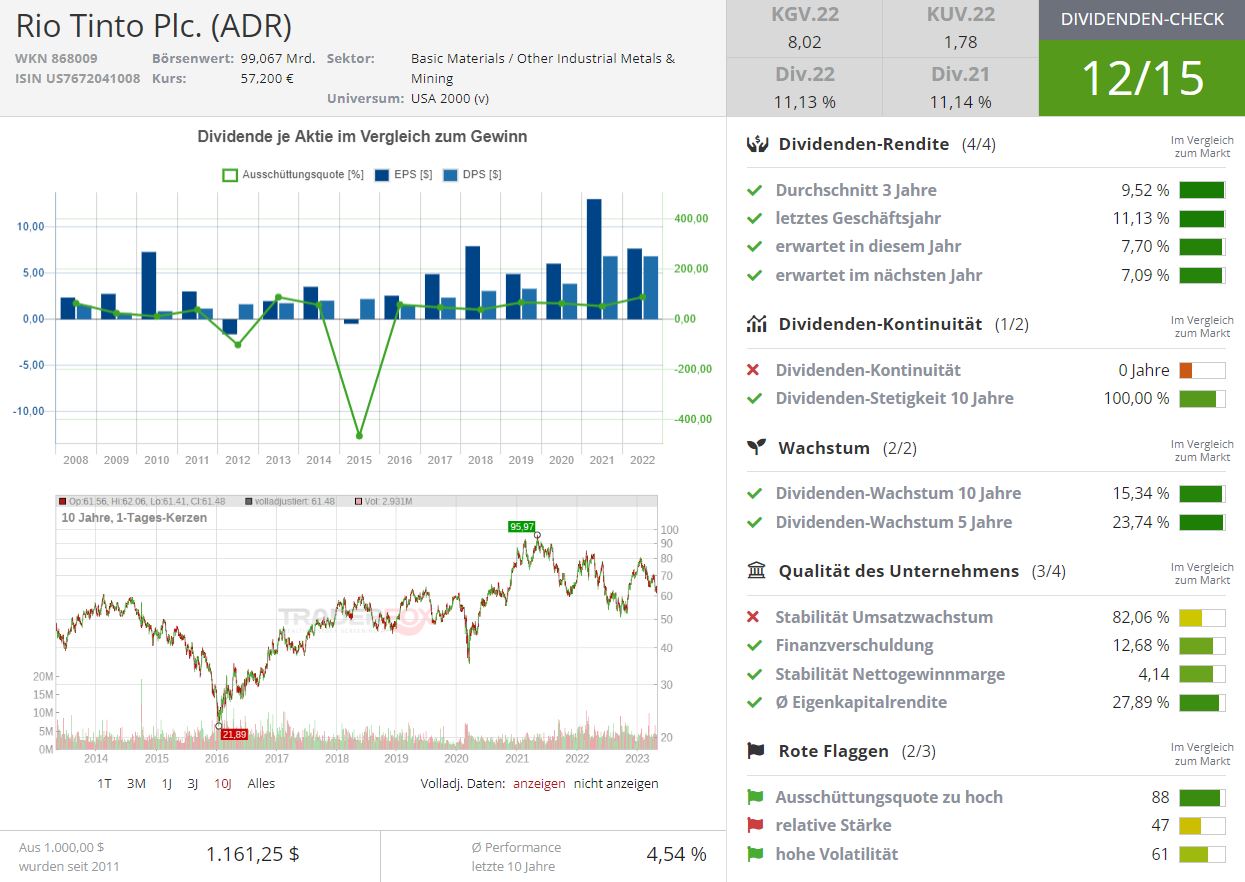

Rio Tinto mit Megadividende von über 8,6 %

Der Bergbaukonzern konzentriert sich auf die Exploration und den Abbau sowie Verarbeitung von Mineralressourcen. Rio Tinto bietet hier eine Vielzahl von Produkten wie Eisenerz, Aluminium und Kupfer. Das diversifizierte Geschäftsportfolio verleiht dem Geschäft eine gewisse Stabilität. Unter anderem werden gewisse Rohstoffe auch für die Herstellung von Batteriezellen benötigt. Doch der Konzern hatte zuletzt eine schwierige Periode durchlaufen. Der Umsatz schrumpfte vergangenes Jahr deutlich.

Rohstoffsektor ist geprägt von Unsicherheiten

Zwar hatte die Rohstoffbranche zuletzt an Bedeutung gewonnen. Der Markt ist aber dennoch von Unsicherheiten geprägt. Das wirkt sich auch auf die Kursziele und Kaufempfehlungen aus. Hier sind sich Analysten nicht einig.

In den vergangenen fünf Jahren kletterte das Papier um 26 % in die Höhe. Doch die Gesamtrendite einer Aktie setzt sich neben den Kurssteigerungen auch aus den Ausschüttungen zusammen.

Investierte Anleger können von einer Erholung des Rohstoffsektors profitieren. Aber auch von den hohen Ausschüttungen des Unternehmens. Die Dividendenrendite beläuft sich auf rund 8 % bei einem durchschnittlichen Dividendenwachstum über fünf Jahre von 23,74 %.

Philip Morris forscht an alternativen Tabakprodukten – Dividendenrendite von 5,9 %

Der Konzern ist einer der größten Tabakproduzenten der Welt. Marken wie Marlboro oder L&M werden in rund 180 Ländern verkauft. Der Anteil am weltweiten Zigarettenmarkt beläuft sich auf fast ein Drittel. Der Markt schrumpft aber kontinuierlich, denn die Zahl der Raucher ist weiter rückläufig. Auch Tabakgegner kritisieren regelmäßig die Geschäfte der Produzenten. Um die gesundheitlichen Risiken der Produkte zu minimieren, forscht der Konzern daher an alternativen Tabakprodukten. Die Alternativen wie IQOS haben sich für das Unternehmen bewährt. Der Produktmix ist von einer Verschiebung von Zigaretten zu rauchfreien Produkten geprägt.

JPMorgan stuft das Papier mit Overweight ein

Durch Preisanpassungen können die Konzerne den Erlös aber recht stabil halten. So hatte auch Philip Morris im vergangenen Geschäftsjahr keinen Umsatzrückgang verzeichnet, sondern berichtete sogar über ein geringes Wachstum. Die Quartalszahlen waren zuletzt jedoch eher schwach, was den Kurs unter Druck setzte. Über die vergangenen fünf Jahre konnte das Unternehmen den Aktienkurs dennoch um rund 21 % steigern. Auch die hohen Ausschüttungen könnten ein Kaufargument sein. Denn die Dividendenrendite beläuft sich auf 5,9 %. Auch die hohe Dividendenkontiunität von 14 Jahren spricht für sich.

Zudem hatten sich Analysten von JPMorgan jüngst positiv zum Papier geäußert und heben den Zielkurs auf 116 USD und empfehlen die Aktie mit "Overweight", also Übergewichten. Im vergangenen Jahr hat sich das Papier zudem besser entwickelt als die Zacks-Tabakindustrie. Der Konzern konnte nämlich von seiner Preismacht profitieren.

Das Unternehmen kämpft jedoch mit einem kostenbedingten Gegenwind, was sich negativ auf die Marge auswirkt.

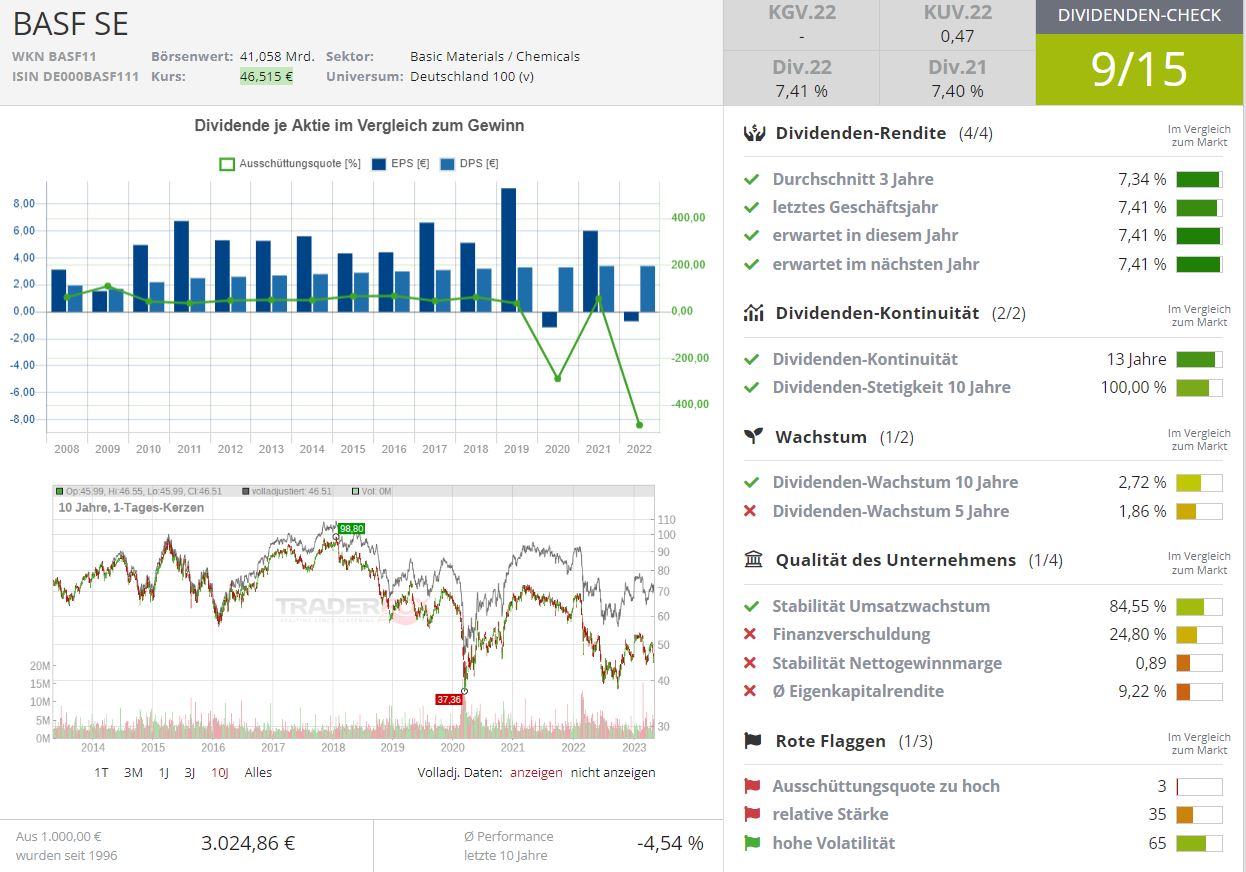

BASF ist ein Dividendenliebling der Deutschen Anleger – Rendite bei über 7,35 %

Der DAX-Konzern ist weltweit eines der führenden Chemieunternehmen mit einem umfangreichen Produktportfolio im Bereich der Industriechemikalien. Vor allem bei Dividendenjägern ist das Papier von BASF sehr beliebt. Denn der Konzern hat eine Dividendenkontinuität von 13 Jahren vorzuweisen. Die aktuelle Dividendenrendite beläuft sich auf satte 7,35 %. Das Wachstum der Ausschüttungen war zuletzt jedoch etwas verhalten. Auch die Kursperformance des Papiers könnte besser sein. Denn in den vergangenen 12 Monaten beläuft sich das Minus hier auf 2,56 %. Ungeachtet der Mängel bei der Performance könnte der Konzern mit seiner starken Dividendenkontiunität und attraktiven Dividendenrendite ein Blick wert sein.

Konzern bestätigt Jahresziele und fördert Umbau in der Landwirtschaft

Im vergangenen Geschäftsjahr hat BASF seinen Umsatz im geringen zweistelligen Prozentbereich steigern können. Das durchschnittliche Umsatzwachstum von 6,26 % innerhalb der vergangenen fünf Jahre wurde damit deutlich übertroffen. Im 4. Quartal fiel der Umsatz im Vergleich zum Vorjahresquartal um 2,3 % geringer aus. Das Gewinnwachstum konnte jedoch um 30,6 % gesteigert werden. Der Konzern hält weiter an seinen Jahreszielen fest und setzt sich für eine Förderung zur Unterstützung des Umbaus der Landwirtschaft ein.

Konzernchef bald Aufsichtsratschef bei Mercedes?

Analysten sind sich hinsichtlich der Aktie nicht einig. Während einige Experten das Papier zum Kauf empfehlen, hat Goldman Sachs die Aktie jüngst als neutral eingestuft. Derzeit gibt es außerdem Spekulationen über ein neues Amt für BASF-Chef Brudermüller. Er könnte Aufsichtsratschef bei Mercedes werden.

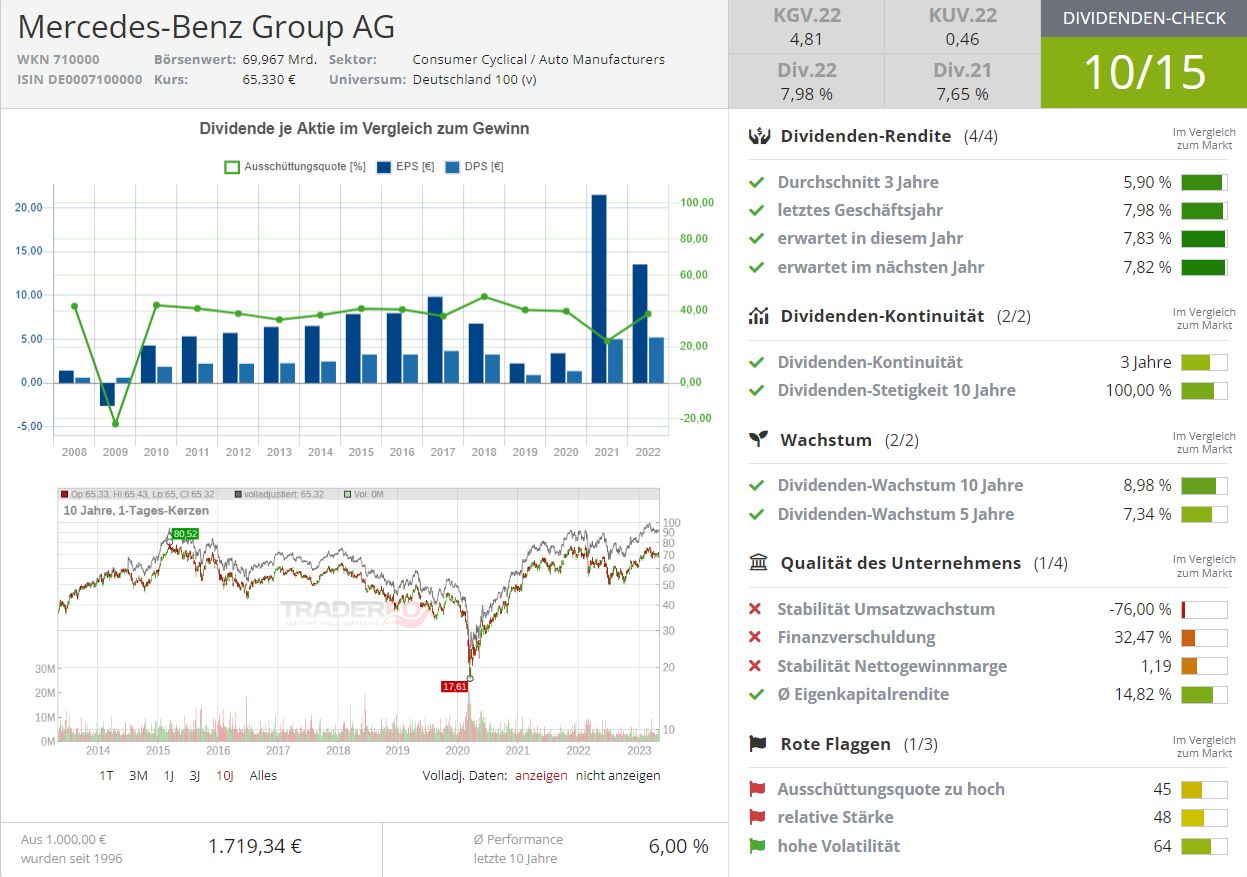

Mercedes fokussiert sich auf Hochpreissegment - Dividendenrendite bei 7,4 %

Mercedes ist ein weltweit führender Automobilkonzern. Das Kerngeschäft besteht aus der Produktion von Personenkraftwagen und Finanzdienstleistungen. Inzwischen setzt das Unternehmen einen verstärkten Fokus auf vollelektrische Fahrzeuge. Ungeachtet des herausfordernden Umfelds hat der Konzern im vergangenen Jahr ein Umsatzwachstum aus fortgeführten Aktivitäten von 12,04 % verzeichnen können. Das entspricht einer deutlichen Verbesserung gegenüber dem durchschnittlichen Umsatzwachstum der vergangenen fünf Jahre. Der neue Fokus auf das Premiumsegment scheint sich auszuzahlen.

Die Performance der Aktie war jedoch zuletzt durchwachsen. Die Schwankungsbreite der Aktie ist über die vergangenen zehn Jahre moderat. Belastende Faktoren waren unter anderem die Beteiligung an Aston Martin, die hohe Verluste einfährt. Auch die Ankündigung des ehemaligen Audi-Chefs Stadler, sich im Dieselskandal schuldig zu bekennen, könnte sich negativ ausgewirkt haben.

Analysten bleiben optimistisch

Überzeugen kann das Unternehmen mit seinen hohen Ausschüttungen. Die Dividendenrendite beläuft sich derzeit auf 7,4 % bei einem durchschnittlichen Dividendenwachstum von 7,34 % (fünf Jahre). Hinzu kommt eine Dividendenkontiunität von drei Jahren. Die absolute Dividende je Anteilsschein beläuft sich auf 5,20 Euro.

Analysten sehen die Zukunft von Mercedes überwiegend positiv. So haben die Experten von Bernstein das Kursziel für den Autobauer mit 90 Euro angesetzt. Analysten von Warburg Research trauen dem Konzern noch mehr zu und geben eine Kaufempfehlung mit einem Kursziel von 108 Euro ab.

Volkswagenkonzern hält seinen Gewinn stabil – Dividendenrendite von knapp 7 %

Der VW-Konzern vereint ein starkes Portfolio an Automarken. Darüber hinaus bietet der Konzern Finanzdienstleistungen und Finanzierungen an. Im vergangenen Jahr hat das Unternehmen ein Umsatzwachstum von 11,6 % verzeichnet. Der Gewinn kletterte im geringen einstelligen Prozentbereich (2,6 %) nach oben. Hinsichtlich des Umsatzes konnte der Konzern das durchschnittliche Wachstum der vergangenen fünf Jahre (3,89 %) deutlich verbessern. Positive Nachrichten gab es zudem aus China. In der Volksrepublik will der Konzern ab 2023 über 200.000 E-Autos verkaufen – mit einem starken Fokus auf eine solide Marge. Gestiegene Rohstoffpreise wirken sich jedoch belastend auf den Gewinn aus.

Dividendenkontiunität seit 7 Jahren

In den vergangenen Jahren gab es zudem Negativschlagzeilen über Skandale und Entschädigungen. Darunter hat auch der Aktienkurs gelitten. Die Rendite der vergangenen 12 Monate beläuft sich auf –14,78 %. Das Papier unterliegt zudem starken Schwankungen. Der durchschnittliche Drawdown der vergangenen zehn Jahre beläuft sich auf einen Wert von -31,79 %. Überzeugen kann der Konzern jedoch bei der Dividendenkontiunität von sieben Jahren und der Höhe der Dividendenrendite. Die beläuft sich aktuell nämlich auf knapp 7 % und sorgt damit für einen verlässlichen passiven Zahlungsstrom.

Porsche Holding - Anleger profitieren von hoher Dividendenrendite von über 5 %

Die Porsche Automobil Holding ist die Mehrheitsaktionärin der Volkswagen AG. Nicht zu verwechseln mit der Aktie des Sportwagenbauers Porsche, die erst vergangenes Jahr an die Börse ging. Anleger der Porsche AG konnten sich bereits über ein Kursplus von rund 35 % seit IPO freuen. Die starke und treue Kundschaft der Sportwagentochter ist ein großes Plus. Beim Papier der Holding lief es dagegen weniger positiv. In den vergangenen 12 Monaten hat der Anteilsschein knapp 36 % an Wert verloren.

Porsche Holding verdient weniger

Die Porsche Holding hat in den ersten Monaten des laufenden Jahres weniger verdient als im Vorjahreszeitraum. Von 2,1 Mrd. Euro im Vorjahr fiel das Ergebnis nach Steuern auf 1,3 Mrd. Euro. Der Geschäftsverlauf ist in erster Linie durch die Kernbeteiligungen insbesondere der Volkswagen AG geprägt. Auch die anhängigen Klageverfahren spielen hier eine Rolle.

Der weltweite PKW-Markt zeigt sich aber weiterhin robust. Das Marktvolumen lag im 1. Quartal leicht über dem Niveau des Vorjahres (+3,1 %). Die meisten PKW-Märkte entwickelten sich positiv, nach einem schwachen Vorjahr.

Ein Kaufargument könnte die hohe Dividendenrendite von über 5 % sein. Das durchschnittliche Dividendenwachstum belief sich in den vergangenen fünf Jahren auf 7,78 %.

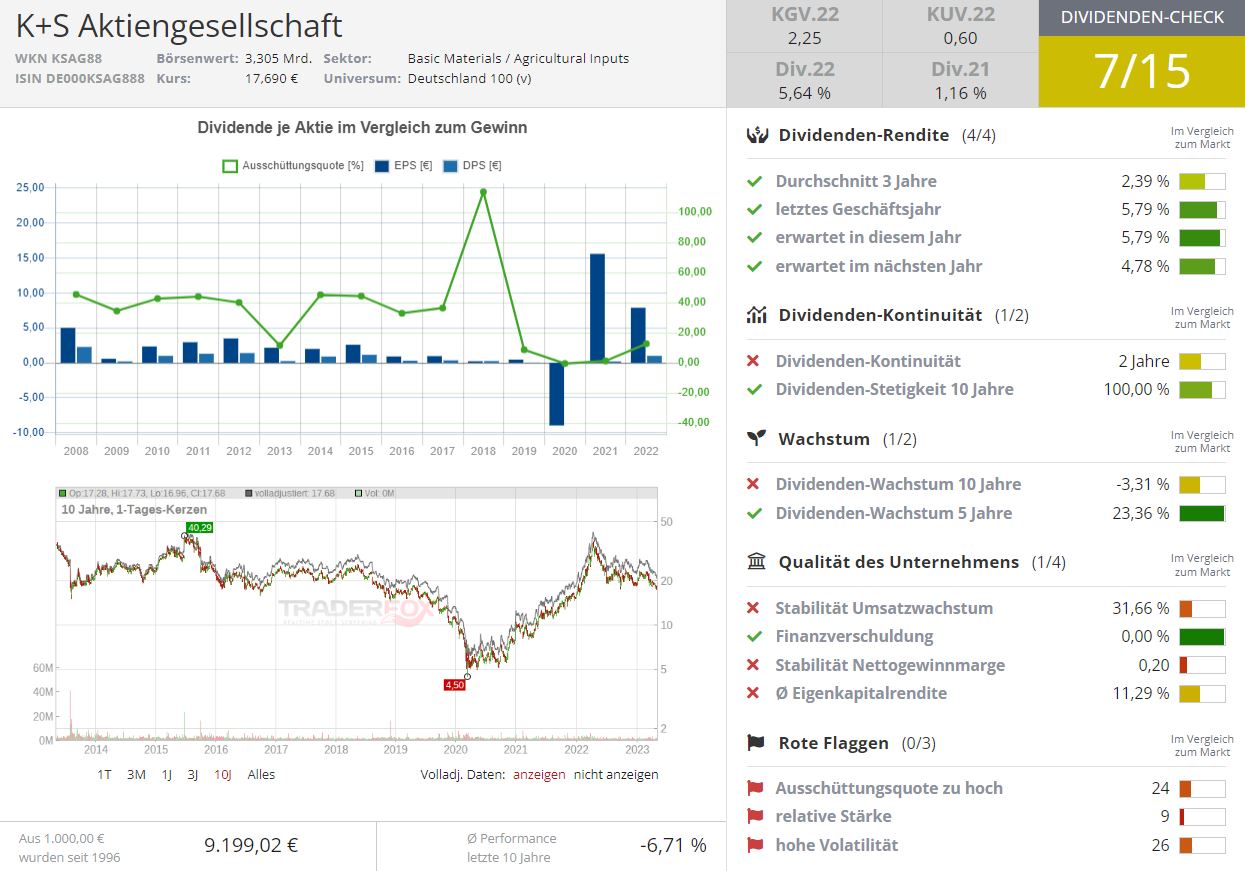

K+S Aktienrückkaufprogramm und Dividendenrendite von 5,7 %

Der K+S-Konzern ist insbesondere im Bereich der Düngemittelproduktion tätig. Hier könnte es in den kommenden Jahren zu Veränderungen in der Branche kommen. Denn der Klimawandel könnte die Entstehung neuer Agrarschädlinge fördern. Daraus könnte ein verstärkter Bedarf an Düngemittel entstehen, um die Ernten zu schützen. Der Konzern zeigt sich jedoch bedenklich gegenüber einer möglichen Entstehung von neuen Schädlingen. Insgesamt stellt der Klimawandel die Landwirte vor große Herausforderungen.

Der Konzern will hier mit seinen Produkten unterstützen. Mit speziell angepassten Produkten will K+S auf die Bedürfnisse der Landwirte eingehen und damit auch die Nahrungsmittelversorgung der Menschen sichern. Zuletzt lief es für den Konzern jedoch weniger positiv. Auch der Gewinneinbruch beim Konkurrenten Yara wirkte sich negativ auf die Performance der K+S Aktie aus. Innerhalb der vergangenen 12 Monate verlor das Papier über 46 % an Wert. Ein gewisser Trost ist jedoch die solide Dividende von 1 Euro je Aktie. Daraus resultiert eine Dividendenrendite von 5,7 %. Die Dividendenkontiunität erstreckt sich auf über zwei Jahre.

Hinzu kommt das angekündigte Aktienrückkaufprogramm von ebenfalls 1 Euro je Aktie. Das Rückkaufprogramm soll im Anschluss an die Hauptversammlung am 10. Mai 2023 beginnen. Insgesamt handelt es sich beim Düngemittelkonzern um ein spannendes Unternehmen, das mit soliden Dividendenzahlungen punkten kann.

Der Autor Luca Bißmaier ist in folgende Werte investiert: Philip Morris und Rio Tinto

Bildherkunft: Adobe Stock_76809705