9 Dividendenperlen, die Anleger auch mit hohen Wachstumsraten verwöhnen

Liebe Leser,

In bestimmten Anlegerkreisen spielt die Dividende eine entscheidende Rolle bei der Aktienauswahl. Häufig wird insbesondere die Dividendenrendite betrachtet, die das Verhältnis zwischen der Höhe der Dividende und dem aktuellen Kurs darstellt. Eine hohe Dividendenrendite kann für Anleger attraktiv sein, da die Gesamtrendite einer Aktie aus Kurssteigerungen und Ausschüttungen besteht. Eine Investition in Tabakwerte hat kürzlich möglicherweise keine bedeutenden Kursgewinne erzielt, jedoch konnten die Investoren von hohen Dividendenausschüttungen profitieren.

Es ist jedoch wichtig, nicht nur die Höhe der Dividendenrendite zu betrachten, sondern auch das zukünftige Wachstumspotenzial eines Unternehmens. Dieses Kriterium sollte ebenfalls bei der Aktienauswahl berücksichtigt werden, da ein hohes erwartetes Ertragswachstum oft mit steigenden Dividendenausschüttungen einhergeht. Ein Beispiel für eine sogenannte "Value-Trap" waren die Versorger RWE und E.ON. Obwohl diese Aktien durch eine extrem hohe Dividendenrendite glänzten, schrumpfte das Geschäft, wodurch die Ausschüttungen oft gekürzt wurden. In diesem Artikel stellen wir neun Aktien vor, die mit einer Dividendenrendite von mindestens 3 % und hohen Wachstumsraten überzeugen können.

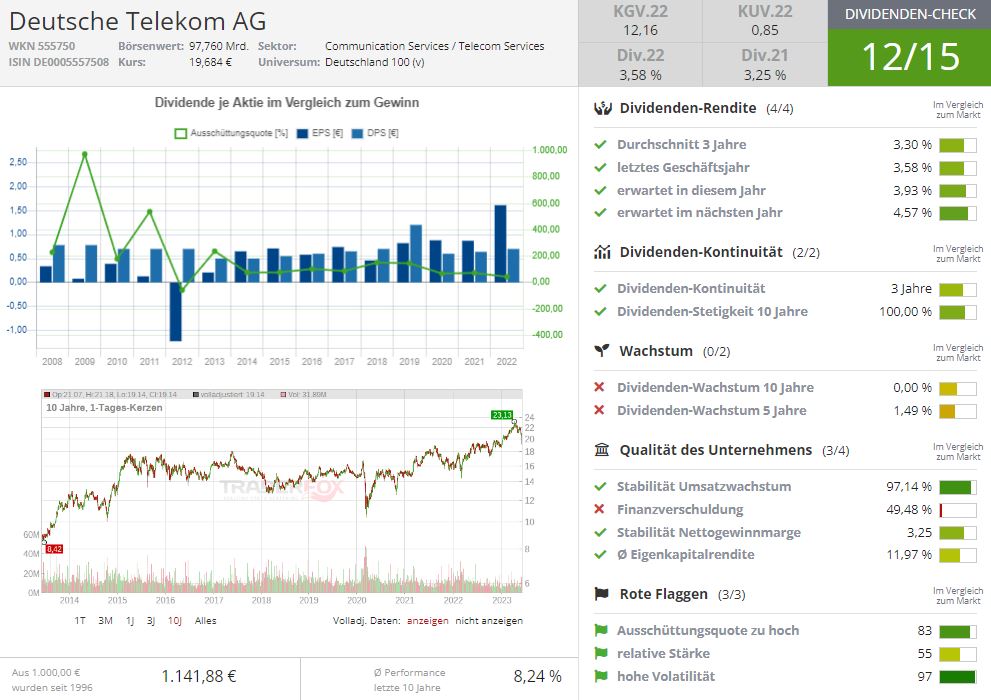

Deutsche Telekom (WKN: 555750): Erfolgsgeschichte vergangener Jahre soll sich fortsetzen - Dividendenrendite von 3,3 %

Das Unternehmen ist ein führender Akteur in der Telekommunikationstechnologie-Branche. Es bietet seinen Kunden eine breite Palette an Produkten in den Bereichen Internet, Mobilfunk und Fernsehen. Tim Höttges, Vorstandsvorsitzender der Deutschen Telekom, kommentierte, dass das Unternehmen im vergangenen Geschäftsjahr trotz widriger Umstände eine äußerst solide Bilanz vorweisen konnte. Es sei ein Rekordjahr gewesen und habe wichtige Grundlagen für die digitale Transformation der Telekom gelegt.

Auch in den ersten drei Monaten dieses Jahres konnte das Unternehmen mit soliden Zahlen überzeugen. Die Entwicklung in Bezug auf Kundenzahlen und Finanzen wurde als "stark" bezeichnet. Der Umsatz blieb jedoch bestenfalls auf dem Niveau des Vorjahres. Der Erlös stieg lediglich um 0,3 % auf 27,8 Mrd. Euro an. Ein stärkeres Wachstum wurde beim wichtigen Serviceumsatz (3,5 %) verzeichnet. Das Wachstum beim frei verfügbaren Cashflow (Free Cashflow AL) war besonders hoch. Hier verzeichnete das Unternehmen einen Zuwachs von 30,2 % auf 11,5 Mrd. Euro. Diese Kennzahl spielt eine wichtige Rolle bei der Analyse einer Aktie, da der faire Wert einer Aktie häufig durch die abgezinsten zukünftigen Free Cashflows berechnet wird. Außerdem werden Dividenden aus diesem freien Cashflow gezahlt. Die Telekom strebt weiteres Wachstum in diesem Bereich an. Im nächsten Jahr soll der Free Cashflow auf über 18 Mrd. Euro steigen. Der Gewinn pro Aktie, an dem sich die Dividende orientiert, soll ebenfalls im nächsten Jahr von 1,22 Euro (2021) auf über 1,75 Euro steigen. Die Dividende für das Geschäftsjahr soll 0,70 Euro betragen. Bei einem Aktienkurs von rund 20,90 Euro würde sich daraus eine Dividendenrendite von 3,3 % ergeben.

Der Konzern blickt zuversichtlich auf den Zusammenschluss von T-Mobile USA und Sprint. Dieser Zusammenschluss bildet die Grundlage, um die Erfolgsgeschichte der vergangenen Jahre auf einem höheren Niveau fortzusetzen, kommentierte das Unternehmen. Das 5G-Netzwerk von T-Mobile USA ist bereits führend, und die Synergien aus dem Zusammenschluss sollen die Profitabilität deutlich steigern.

Daimler Truck Holding AG (WKN: DTR0CK): Überraschende Fusion mit Toyota bringt Aktionären einen Anteil von 60 % an der neuen Gesellschaft

Daimler Truck ist einer der weltweit führenden Hersteller von Nutzfahrzeugen. Das Unternehmen hat sich zum Ziel gesetzt, die Mobilität der Zukunft zu gestalten und dabei ökologische und ökonomische Nachhaltigkeit zu gewährleisten. Doch was steckt hinter dem Erfolg des Unternehmens?

Das Unternehmen präsentierte Mai 2023 eine starke Quartalsbilanz und hat seinen Umsatz um 15 % auf 11,2 Mrd. Euro gesteigert. Der Gewinn wurde fast verdreifacht auf 1,16 Mrd. Euro. Damit hat Daimler Truck die Erwartungen der Analysten deutlich übertroffen. Wie hat das Unternehmen das geschafft? Ein Grund ist die hohe Nachfrage nach seinen innovativen und nachhaltigen Produkten, wie dem eCitaro, dem ersten vollelektrischen Stadtbus von Mercedes-Benz, oder dem eCanter, dem ersten vollelektrischen Leicht-Lkw von FUSO. Ein weiterer Grund ist die erfolgreiche Umsetzung der Strategie 2025+, die auf eine stärkere Fokussierung auf die Kernmärkte und eine höhere Effizienz abzielt.

Aber Daimler Truck ruht sich nicht auf seinen Lorbeeren aus. Das Unternehmen investiert weiterhin in die Zukunft der Mobilität und hat kürzlich mehrere spannende Neuigkeiten bekannt gegeben. Zum Beispiel hat Daimler Truck eine strategische Partnerschaft mit dem US-Start-up Aurora geschlossen, um gemeinsam autonome Lkw zu entwickeln und zu vermarkten. Zusätzlich hat der Konzern seine Nachhaltigkeitsziele bekräftigt und angekündigt, bis 2039 nur noch CO2-neutrale Fahrzeuge in Europa, Japan und Nordamerika anzubieten.

Ende Mai 2023 berichtete Daimler Truck über eine überraschende Fusion mit Toyota in Asien. Die beiden Konzerne wollen ihre Lkw-Geschäfte in der Region zusammenlegen und eine gemeinsame Tochtergesellschaft gründen. Das Ziel ist es, die Elektrifizierung und Digitalisierung der Nutzfahrzeugbranche in Asien zu beschleunigen und von den Synergien zu profitieren. Die Fusion soll bis Ende 2023 abgeschlossen sein und den Aktionären von Daimler Truck einen Anteil von 60 % an der neuen Gesellschaft sichern. Damit schafft Daimler Truck einen neuen globalen Player im Lkw-Markt und stärkt seine Position in einem wichtigen Wachstumsfeld.

Neben den vielversprechenden Wachstumsaussichten spricht die attraktive Dividende ebenfalls für eine Investition in Daimler Truck. Für das Geschäftsjahr 2022 hat das Unternehmen eine Dividende von 1,20 Euro je Aktie vorgeschlagen, was einer Ausschüttungsquote von 40 % entspricht. Damit zeigt Daimler Truck seine finanzielle Stärke und seine Zuversicht für die Zukunft. Die Dividende ist außerdem ein Zeichen der Wertschätzung für die treuen Aktionäre, die das Unternehmen seit seinem Börsengang im Dezember 2021 begleiten.

Daimler Truck ist also nicht nur ein erfolgreiches, sondern auch ein visionäres Unternehmen, das die Zukunft der Mobilität gestaltet. Mit seinem starken Fokus auf Innovation, Qualität und Kundenorientierung ist Daimler Truck bereit für die Herausforderungen und Chancen der kommenden Jahre.

TotalEnergies (WKN: 850727): Tankstellennetz in Deutschland wird verkauft - Dividendenrendite von 4,75 %

TotalEnergies bietet eine breite Palette an Energieprodukten wie Flüssiggas, Heizöl und Spezialprodukten für die Industrie. In Leuna, Sachsen-Anhalt, betreibt das Unternehmen eine der modernsten, größten und energieeffizientesten Rohölverarbeitungsanlagen Europas. In diesem größten zusammenhängenden Chemiepark Europas werden jährlich bis zu 12 Mio. Tonnen Rohöl zu vielfältigen Produkten des täglichen Lebens verarbeitet. Das Unternehmen hat frühzeitig den Trend erneuerbarer Energien erkannt und ist mittlerweile ein bedeutender Akteur im Bereich Solarstrom.

Zuletzt berichtete der Energiekonzern über solide Ergebnisse im 1. Quartal des laufenden Jahres. Trotz niedrigerer Gas- und Ölpreise konnte das Nettoergebnis (IFRS) von 4,9 Mrd. USD (1. Quartal 2022) auf 5,6 Mrd. USD gesteigert werden, was einem Anstieg um 12 % gegenüber dem Vorjahreszeitraum entspricht.

Angesichts des geplanten Ausstiegs aus Verbrennungsmotoren bis 2035 plant das Unternehmen eine Neuausrichtung seines Tankstellengeschäfts. Ein Teil der Tankstellennetzwerke soll vollständig abgestoßen werden. Im März gab TotalEnergies bekannt, eine Vereinbarung mit dem kanadischen Unternehmen Alimentation Couche-Tard über den Verkauf und die Zusammenarbeit bezüglich verschiedener Tankstellennetzwerke unterzeichnet zu haben. In Belgien und Luxemburg wird TotalEnergies mit dem neuen Partner zusammenarbeiten, während die Netze in Deutschland und den Niederlanden an das kanadische Unternehmen verkauft werden sollen. Dies würde rund 1.200 Tankstellen in Deutschland und 392 Tankstellen in den Niederlanden betreffen. Das Unternehmen kommentierte, dass es in diesen beiden Ländern nicht marktführend sei und stattdessen den Fokus auf die Entwicklung neuer Mobilitätsangebote wie Elektro- und Wasserstofffahrzeuge legen möchte.

Seit Beginn des Jahres ist der Aktienkurs um etwa 9 % gesunken. Allerdings können Anleger neben möglichen Kursgewinnen auch von den hohen Ausschüttungen des Unternehmens profitieren. Im April beschloss der Verwaltungsrat eine erste Zwischendividende von 0,74 Euro je Aktie für das vergangene Geschäftsjahr. Dies entspricht einer Steigerung von 7,25 % im Vergleich zu den drei Zwischendividenden aus dem Jahr 2022. Im Gesamtjahr 2022 belief sich die Dividendenrendite laut unserem Dividendencheck (abrufbar unter aktie.traderfox.com) auf 4,76 %.

Chevron Corp. (WKN: 852552): Profiteur von steigenden Öl- und Gaspreisen will gemeinsam mit Microsoft klimaneutrale Industrielösungen entwickeln

Chevron ist eines der weltweit führenden Energieunternehmen, das in mehr als 180 Ländern tätig ist. Das Unternehmen produziert und transportiert Erdöl und Erdgas, raffiniert und vermarktet Kraftstoffe und Schmierstoffe, erzeugt Strom und entwickelt neue Technologien für eine nachhaltige Energiezukunft. Chevron ist stolz auf seine Geschichte von Innovationen, sozialer Verantwortung und Umweltschutz. Im 1. Quartal 2023 hat der Konzern einen Rekordgewinn von 3,55 USD pro Aktie erzielt. Das ist ein Anstieg von 46,5 % im Vergleich zum Vorjahresquartal. Doch was steckt hinter diesem Erfolg? Wie schafft es Chevron, sich in einem wettbewerbsintensiven und umweltbewussten Markt zu behaupten?

Im zweiten Quartal 2023 erzielte Chevron einen Nettogewinn von 4,2 Mrd. USD, was einer Steigerung von 18 % gegenüber dem Vorjahresquartal entspricht. Der Umsatz stieg um 12 % auf 42,7 Mrd. USD, was vor allem auf die höheren Öl- und Gaspreise zurückzuführen ist. Chevron konnte seine Produktion um 5 % auf 3,1 Mio. Barrel Öläquivalent pro Tag erhöhen, was den höchsten Wert seit 2019 darstellt. Das Unternehmen profitierte außerdem von seiner starken Position im Permian Basin, einem großen Sedimentbecken im westlichen Texas und südöstlichen New Mexico, wo es seine Investitionen weiterhin ausweitet.

Neben den soliden Finanzergebnissen hat Chevron auch einige wichtige Neuigkeiten zu vermelden. Zum einen hat das Unternehmen eine Vereinbarung mit Shell getroffen, um gemeinsam ein großes Offshore-Projekt in Brasilien zu entwickeln. Das Projekt soll eine Produktionskapazität von bis zu 600.000 Barrel Öläquivalent pro Tag haben und bis 2027 in Betrieb gehen. Zum anderen hat Chevron seine Beteiligung an der Energiewende unterstrichen, indem es eine Partnerschaft mit Microsoft angekündigt hat, um klimaneutrale Lösungen für die Industrie zu entwickeln. Das Energieunternehmen will bis 2030 seine Treibhausgasemissionen um 35 % reduzieren und bis 2050 klimaneutral werden.

Bei Chevron handelt es sich nicht nur um einen führenden Öl- und Gaskonzern, sondern auch um ein Unternehmen mit einer klaren Vision für die Zukunft. Das spiegelt sich auch in der attraktiven Dividende wider, die Chevron seinen Aktionären bietet. Das Unternehmen hat seine Dividende im 1. Quartal 2023 um 4 % auf 1,34 USD pro Aktie erhöht und zahlt damit seit 34 Jahren in Folge eine steigende Dividende aus. Die Dividendenrendite liegt bei 4,5 %, was deutlich über dem Branchendurchschnitt liegt. Chevron ist somit ein solider Wert für langfristig orientierte Anleger, die sowohl von der Erholung des Öl- und Gassektors als auch von der Transformation des Unternehmens profitieren wollen.

Cisco (WKN: 878841): Moderates Umsatzwachstum erwartet – Dividendenrendite von über 3 %

Der Aktienkurs des Netzwerkausrüsters Cisco ist seit Jahresbeginn um etwas über 2 % gestiegen. Im gleichen Zeitraum hat der US-Index Nasdaq um mehr als 25 % zugelegt. Laut der amerikanischen Website "Investor's Business Daily" wurde die Cisco-Aktie aufgrund von Bedenken hinsichtlich der US-Wirtschaft und der Ausgaben der Unternehmen für Informationstechnologie unter Druck gesetzt. Die weitere Entwicklung der Aktie hängt von den Ausgabentrends für die Infrastruktur im Bereich Cloud Computing sowie für Unternehmens- und Telekommunikationsnetze ab. In dem Artikel wird auch darauf hingewiesen, dass die Aktie langfristig von der zunehmenden Nutzung von Künstlicher Intelligenz-Software profitieren könnte. Im Vergleich dazu konnte der Konkurrent Arista Networks seit Jahresbeginn bereits um über 40 % zulegen.

Der Bereich "Secure Agile Networks" trägt den größten Anteil zum Umsatz von Cisco bei. Hier bietet das Unternehmen Hardware- und Softwarelösungen sowie Softwarelizenzen an, die Kunden beim Aufbau von Netzwerken und der Automatisierung und Digitalisierung von Daten unterstützen. Weitere Bereiche sind beispielsweise "Internet for the Future" oder "End-to-End Security". Megatrends wie die Verlagerung zur hybriden Arbeit, der Übergang zu 5G und die verstärkte Nutzung der Cloud dürften das Geschäft des Unternehmens unterstützen.

Analysten sind sich uneins über die Aktie und bewerten sie oft mit "Hold", was weder zum Kauf noch zum Verkauf rät. Sami Badri, Analyst von Credit Suisse, hat jedoch eine positive Einstellung zum Unternehmen. Obwohl er das Kursziel von 69 auf 65 USD gesenkt hat, bleibt er bei seiner Einschätzung von "Outperform". Der starke Quartalsbericht des Netzwerkausrüsters habe trotz der konjunkturellen Schwäche die Erwartungen übertroffen. Auch Simon Leopold, Analyst bei Raymond James, teilt diese Einschätzung. Seiner Meinung nach sollten die Aufträge steigen und sich dem Umsatz annähern. Ein Anstieg des Auftragswachstums könnte ein Katalysator für die Aktie sein, kommentierte er in einer Kundenmitteilung. Der Cisco-Konzern selbst äußerte in einer Telefonkonferenz mit Analysten, dass er für das Geschäftsjahr 2024 ein "moderates" Umsatzwachstum erwarte, das im Septemberquartal beginne.

Neben soliden Wachstumsaussichten bietet das Unternehmen seinen Anlegern auch hohe Ausschüttungen. Die Dividendenrendite lag im vergangenen Jahr bei über 3 %. Rückkaufprogramme haben den Kurs ebenfalls gestützt. Laut "Investor's Business Daily" hat Cisco im Aprilquartal eigene Aktien im Wert von 1,4 Mrd. USD zurückgekauft. Die Geschäftsleitung hat zudem erklärt, dass die Rückkäufe auf einem hohen Niveau fortgesetzt werden sollen.

Siemens AG (WKN: 723610) Innovatives System mit Blockchain-Technologie kann CO2-Bilanz von Rohstoffen und Produkten nachweisen

Siemens ist ein führendes Technologieunternehmen, das die reale und die digitale Welt verbindet. Mit innovativen Lösungen in den Bereichen Smart Infrastructure, Digital Industries, Mobility und Healthineers schafft Siemens Mehrwert für seine Kunden und die Gesellschaft.

Die Zahlen für das zweite Quartal des Jahres 2023 waren äußerst positiv. Das Unternehmen konnte seinen Umsatz um 10 % auf 18,1 Mrd. Euro steigern und einen sehr starken Auftragseingang von 22,6 Mrd. Euro verzeichnen. Die Ergebnismarge lag bei 15,6 % und der Gewinn nach Steuern bei 1,6 Mrd. Euro. Siemens hat seine Prognose für das Geschäftsjahr 2023 angehoben und erwartet nun ein Umsatzerlöswachstum auf vergleichbarer Basis von 7 % bis 10 %. Die Geschäftsbereiche Digital Industries, Smart Infrastructure und Mobility zeigten alle eine starke Leistung und trugen zum fulminanten Start ins Geschäftsjahr 2023 bei.

Siemens will seine Position als Innovationsführer weiter ausbauen und sich auf die Themen Künstliche Intelligenz und Nachhaltigkeit fokussieren. Das Unternehmen hat dafür ein System entwickelt, das mit Blockchain-Technologie die Herkunft und den CO2-Fußabdruck von Rohstoffen und Produkten nachweisen soll. Damit besetzt Siemens ein neues Geschäftsfeld im Bereich der Energie- und Industrietechnik. Außerdem hat das Unternehmen einen Auftrag aus Italien erhalten, 40 Fracht-Lokomotiven zu liefern, die mit Wasserstoff betrieben werden können. Die Lokomotiven sollen ab 2023 ausgeliefert werden und sind für den Güterverkehr auf dem europäischen Eisenbahnnetz geeignet.

Ein weiterer Meilenstein war die Akquisition von Brightly Software, einem Software-as-a-Service-Anbieter im Gebäudebereich. Brightly Software bietet eine cloudbasierte Plattform an, die es Gebäudebetreibern ermöglicht, ihre Energieeffizienz, ihren Komfort und ihre Sicherheit zu verbessern. Mit dieser Akquisition erweitert Siemens sein Angebot für intelligente Gebäude und stärkt seine Position in einem wachsenden Markt.

Siemens ist ein Unternehmen mit einem hohen Wachstumspotential und einer starken Position in attraktiven Märkten. Mit seiner innovativen Technologie und seiner digitalen Plattform ist Siemens bestens gerüstet, um die Herausforderungen und Chancen der Zukunft zu meistern. Zudem wurde bei der virtuellen Hauptversammlung eine Dividendenerhöhung von 3,50 auf 4 Euro pro Aktie beschlossen. Zusammenfassend kann man sagen, dass Siemens ein solides und zukunftsfähiges Unternehmen ist, das von den Megatrends der Digitalisierung, Nachhaltigkeit und Urbanisierung profitiert. Mit seiner innovativen Technologie und seinem fokussierten Portfolio ist Siemens gut gerüstet, um weiterhin profitabel zu wachsen und Wert für seine Stakeholder zu schaffen.

Deutsche Post AG (WKN: 555200) Logistikkonzern behauptet sich gut in schwieriger Marktlage - Dividendenrendite von 4,36 %

Die Deutsche Post DHL Gruppe hat sich in der jüngsten schwierigen Marktlage gut behauptet. Der Konzernumsatz lag im 1. Quartal bei 20,9 Mrd. Euro, was jedoch konjunkturbedingt etwas unter dem Vorjahresniveau (22,59 Mrd. Euro) lag. Der Konzern kommentierte, dass darin negative Währungseffekte in Höhe von 256 Mio. Euro enthalten waren. Die sonstigen betrieblichen Erträge betrugen 601 Mio. Euro und lagen damit über dem Vorjahreswert von 563 Mio. Euro. Das bereinigte EBIT-Ergebnis lag mit 1,6 Mrd. Euro rund 24 % unter dem Vorjahresniveau. Die Deutsche Post gab an, dass sie durch ein diszipliniertes Kosten- und Preismanagement der konjunkturellen Entwicklung entgegenwirken konnte. Das EBIT lag jedoch über dem Niveau vor der Pandemie, so der Konzern.

Die Gruppe hat weiterhin konsequent in den Ausbau ihrer Netzinfrastruktur investiert und gleichzeitig die Nettofinanzverschuldung reduziert.

Seit Jahresbeginn konnten sich Anleger über einen Kursgewinn von fast 17 % freuen. Das Aktienrückkaufprogramm dürfte ebenfalls positiv zu dieser Entwicklung beigetragen haben. Im Rahmen der zweiten Tranche des Rückkaufprogramms 2022-2024 hat der Konzern bis Ende März weitere 6,6 Mio. Aktien im Wert von 263 Mio. Euro zurückgekauft. Abgesehen von der Kursentwicklung könnte auch die ordentliche Dividende Anreiz für einige Investoren bieten. Basierend auf den Zahlen des vergangenen Jahres betrug die Dividendenrendite 4,36 %.

Die Entwicklung in den ersten Monaten des Jahres 2023 entsprach den Erwartungen des Unternehmens. Die im letzten Jahr abgegebene Prognose wurde bestätigt. Das Briefvolumen ist im 1. Quartal stärker gesunken als zuvor angenommen. Der Konzern bezeichnete dies als ein Risiko mittlerer Bedeutung für die Deutsche Post, falls dieser Trend anhält. Für das laufende Geschäftsjahr wird jedoch weiterhin ein Konzern-EBIT in der Spanne zwischen 6 Mrd. und 7 Mrd. Euro erwartet. Das optimistischste Szenario (7 Mrd. Euro) könnte eintreten, wenn sich eine dynamische Erholung auf allen Märkten abzeichnet.

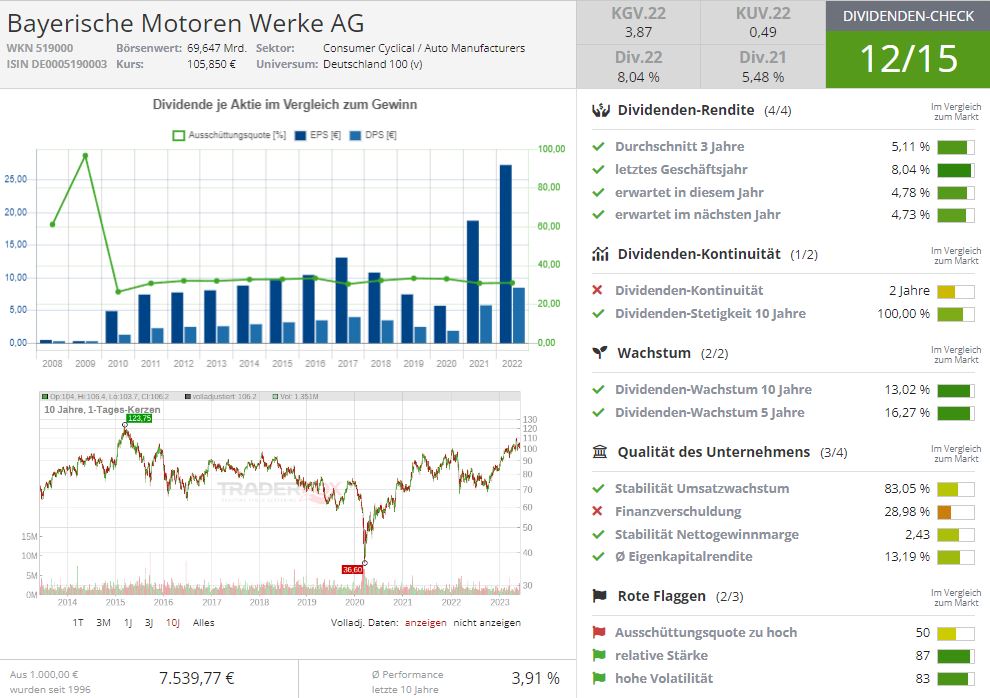

BMW AG (WKN: 519000): Internationale Automobilmärkte stabilisieren sich – Dividendenrendite von 8,2 %

Laut dem Autobauer zeigten sich im 1. Quartal 2023 erste Anzeichen einer Erholung in der Weltwirtschaft. Gründe dafür seien unter anderem die abnehmenden Engpässe in den globalen Lieferketten und rückläufige Inflationsraten. Obwohl die Inflationsrate in den USA und Europa weiterhin auf einem hohen Niveau lag, hat sie sich aufgrund sinkender Energiepreise verringert. Gleichzeitig haben sich die internationalen Automobilmärkte wie erwartet stabilisiert, insbesondere in Europa, wo sich der hohe Auftragsbestand aufgrund von Lieferengpässen abgebaut hat. Allerdings zeigte der Automobilmarkt in China zuletzt einen starken Rückgang. Trotz dieser Herausforderungen hat sich BMW gut behauptet.

Der Umsatz konnte im Vergleich zum Vorjahreszeitraum um 18,3 % gesteigert werden. Es ist jedoch zu beachten, dass die BMW Brilliance Automotive Ltd. seit Februar des vergangenen Jahres als Tochterunternehmen vollkonsolidiert wird und somit im 1. Quartal des Berichtsjahres 2023 vollständig enthalten ist. Das Finanzergebnis betrug -246 Mio. Euro und lag damit deutlich unter dem Vorjahreswert von 8,8 Mrd. Euro. Der hohe Vorjahreswert resultierte hauptsächlich aus dem Gewinn durch die Neubewertung der bisher gehaltenen Anteile an BMW Brilliance in Höhe von 7,7 Mrd. Euro. Zudem belastete die negative Marktentwicklung bei Zinssicherungsgeschäften das Finanzergebnis im 1. Quartal.

Die Elektromobilität befindet sich weiterhin auf Wachstumskurs. Im Zeitraum von Januar bis März des laufenden Jahres hat BMW 64.647 Fahrzeuge ausgeliefert, was einem Anstieg von 83 % im Vergleich zum Vorjahr entspricht. Laut dem Finanzmedium Finanzen.net hat der internationale Umweltforschungsverbund ICCT BMW einen großen Fortschritt beim Umstieg auf Elektromobilität bescheinigt. Der Autobauer belegte im "Global Automaker Rating 2022" den dritten Platz und war damit der beste europäische Konzern. Für das laufende Jahr erwartet der Konzern einen deutlichen Rückgang beim Konzernergebnis vor Steuern, da der einmalige positive Effekt aus der Neubewertung der zuvor gehaltenen Eigenkapitalanteile von BMW Brilliance entfällt.

Zusätzlich hat BMW im vergangenen Jahr ein Aktienrückkaufprogramm über 2 Mrd. Euro beschlossen, das bis zum Jahresende abgeschlossen sein soll. Die Dividendenrendite belief sich im vergangenen Jahr auf über 8,2 %.

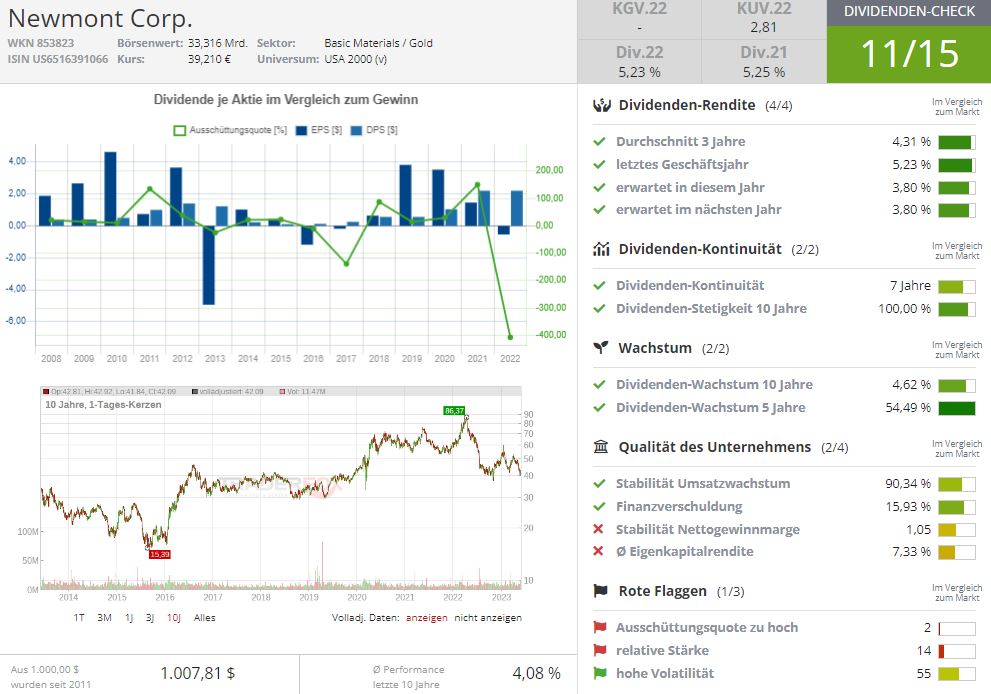

Newmont Mining Corporation (WKN: 853823) : Notenbanken kaufen Gold in großen Mengen – Dividendenrendite von 5,4 %

Die Newmont Corporation gibt an, der weltweit führende Goldkonzern zu sein und zusätzlich Kupfer, Silber, Blei und Zink zu produzieren. Seit der Umstrukturierung vor vier Jahren ist das Unternehmen nach eigenen Angaben führend im Goldsektor in Bezug auf Nachhaltigkeit, profitablen Goldabbau und Aktionärsrenditen. Allerdings hat in den letzten fünf Jahren der Konkurrent Barrick Gold besser abgeschnitten. Während der Aktienkurs von Newmont in diesem Zeitraum um 21 % gestiegen ist, hat das Papier von Barrick Gold einen Wertzuwachs von über 47 % verzeichnet. Dennoch erhalten Anleger, die in Newmont investieren, neben Kursgewinnen eine Dividendenrendite von über 5,4 % (Stand: 2022).

Nun einige Worte zum Thema Gold: Die Autoren des Goldreports "In Gold We Trust" kommentierten, dass die Notenbanken schließlich aufgrund der Unterschätzung der Inflation zu einer geldpolitischen Kehrtwende gezwungen wurden. Die restriktive Geldpolitik habe verschiedene Fehlallokationen offengelegt, die sich im Niedrigzinsumfeld entwickelt hatten. Es mehren sich nun die Anzeichen für eine bevorstehende Rezession in den USA. Der Bericht beschrieb auch eine zunehmende Spannung in der Geopolitik und strapazierte Beziehungen zwischen den Machtzentren.

Die BRICS-Staaten, eine Vereinigung aufstrebender Volkswirtschaften, haben seit 2008 ihre US-Dollar-Reserven abgebaut und ihre Goldbestände erhöht. Dieser Trend hat sich als Folge der Sanktionen gegenüber Russland weiter beschleunigt. Die Länder wollen ihre Abhängigkeit vom US-Dollar reduzieren, wobei Gold in diesem Umfeld eine der wenigen neutralen und liquiden Alternativen ist. Laut dem Anlegermagazin "Der Aktionär" betrachten die Zentralbanken Gold weiterhin als Reservewährung. Gold dient in Krisenzeiten stets als gute Absicherung und Schutz vor Inflation. Laut einer Umfrage des World Gold Council beabsichtigen einige Zentralbanken, ihre Reserven in den nächsten 12 Monaten weiter aufzustocken (24 % der Befragten).

Obwohl die Zentralbanken keine aktivistischen Investoren sind, können ihre historisch hohen Goldkäufe dennoch den Preis des Edelmetalls beeinflussen. Innerhalb eines Zeitraums von drei Monaten ist der Goldpreis bereits um knapp 8 % gestiegen. Goldproduzenten profitieren von einem hohen Preis. Allerdings wird der Goldpreis von verschiedenen Faktoren bestimmt, wie zum Beispiel den Zu- und Abflüssen in goldbesicherten börsennotierten Fonds (ETFs). Louise Street, Senior Markets Analystin des Gold Council, erklärte, dass das gemischte Bild im 1. Quartal zeigt, wie die vielfältige Nachfragequellen von Gold die Rolle und Wertentwicklung als globaler Vermögenswert untermauern. Anleger betrachten Gold als Wertspeicher in unsicheren Zeiten.

Im 1. Quartal dieses Jahres konnte Newmont einen höheren durchschnittlichen Goldpreis pro Unze erzielen. Aufgrund einer geringeren Absatzmenge sank der Umsatz jedoch im Vergleich zum Vorjahr um 11 % auf 2,7 Mrd. USD. Newmont investiert kontinuierlich in seine Betriebsanlagen und erwartet zukünftiges Wachstum.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Viele Grüße

Melissa Heck und Luca Bißmaier

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit den besten Dividendenaktien weltweit. Für Kunden des TraderFox Morningstar-Datenpakets (nur 25 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

Der Autor Luca Bißmaier ist in folgende Werte investiert: TotalEnergies

Bildherkunft: Adobe Stock_76809705