Der Aktienscreener: Die fünf besten Aktien laut Joel Greenblatt´s Zauberformel!

Hallo Investoren, Hallo Trader

Bevor wir uns heute Aktien aus den USA nach der Methode von Joel Greenblatt ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

"Die Zauberformel" wurde von dem bekannten Investor und Bestseller-Autor Joel Greenblatt entwickelt, wobei er sich bei seinem Konzept insbesondere von der Börsenlegende Benjamin Graham inspirieren ließ. Das Tolle an Greenblatt´s Ansatz ist, dass er unkompliziert und überzeugend ist, was ihn auch für Börseneinsteiger sehr interessant macht. Er ist rein quantitativ ausgelegt und lässt keinen Spielraum für persönliche Präferenzen oder Emotionen bei Kauf- und Verkaufsentscheidungen. Dadurch können viele typische Anlegerfehler vermieden werden. Greenblatt´s Buch "die Börsen-Zauberformel" stand nicht umsonst lange Zeit in den US-Bestsellerlisten: Die Zauberformel hat in der Vergangenheit gezeigt, dass es möglich ist den Markt zu übertreffen, sofern man dem Konzept streng folgt.

Im Artikel werden ich jetzt nicht das genaue Konzept beschreiben, dafür sollte das Buch gelesen werden, in dem Greenblatt seine einfache Zauberformel ausführlich beschreibt. Die statistischen Auswertungen im Buch belegen aber, dass die Zauberformel den S&P 500 um mehr das Doppelte schlagen kann. Kern der Strategie ist der Kauf rentabler Unternehmen, an der Zahl zwischen 20 und 30, zu günstigen Preisen, um dann abzuwarten, bis sich Börsenkurs und tatsächlicher Unternehmenswert annähern und eigene Anteile mit einem guten Gewinn verkauft werden können. Die entscheidende Frage dabei ist: Wie finde ich als Anleger solche rentablen und günstigen Unternehmen?

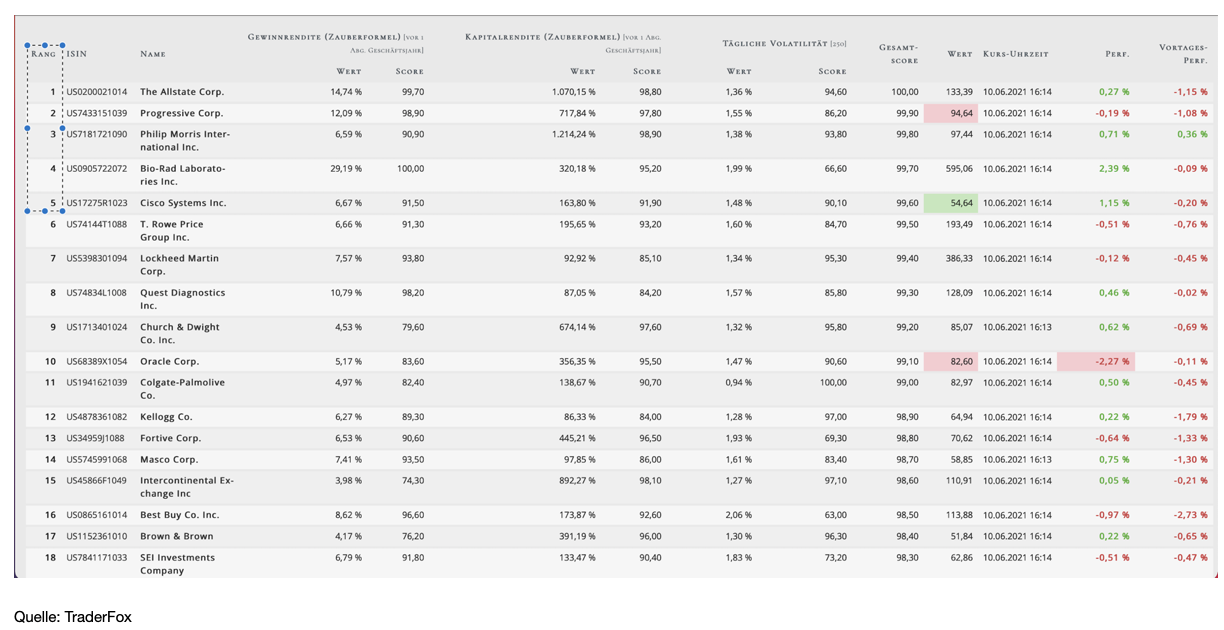

Dafür zieht Greenblatt zwei Kennzahlen heran. Die eine davon ist die Gewinnrendite, bei welcher der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert gesetzt wird. Die andere ist die Kapitalrendite, die Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Unsere Strategie bei TraderFox bewertet darüber hinaus eine geringe Aktienvolatilität in Form der Standardabweichung der täglichen Renditen des letzten Jahres, sowie der wöchentlichen Renditen der letzten 3 Jahre. Der Gedanke dahinter ist einleuchtend: Unternehmen mit dem größten Potenzial sind diejenigen, die hohe Gewinne bei geringem Kapitaleinsatz erzielen können und dem Anleger für seinen Einsatz eine hohe Rendite ermöglichen. Genau auf solche Unternehmen will ich heute zu sprechen kommen. Wie ich auf diese aufmerksam wurde, zeige ich euch jetzt.

Und so gehe ich dabei vor!

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" die Börsen-Zauberformel nach Joel Greenblatt aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 19 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

Als Aktienuniversum dienen die 1000 volumenstärksten US-Aktien. Wenn ich jetzt auf "scannen" gehe, werden mir alle Aktien der Reihe nach angezeigt, wobei ich mich tendenziell auf die ersten 20 Unternehmen konzentrieren würde. Die fünf ersten Aktien werde ich heute vorstellen. Um den zeitlichen Rahmen nicht zu sprengen, werde ich allerdings nicht so ausführlich wie sonst auf die einzelnen Unternehmen eingehen.

Bei den fünf erstplatzierten Unternehmen, die ich heute vorstelle, handelt es sich um The Allstate, Progressive, Philip Morris, Bio-Rad Laboratories und Cisco Systems.

Cisco Systems (CSCO): Als einer der weltweit größten Netzwerkanbieter entwickelt, fertigt und vertreibt Cisco Netzwerkkomponenten sowie Produkte aus dem Bereich der Kommunikations- und Informationstechnologie und damit verbundene Dienstleistungen. Zum Angebot gehören aber auch Videokonferenz-Lösungen. Die Router und Switches von Cisco kontrollieren einerseits den Datenaustausch innerhalb eines Unternehmens und stellen andererseits die Verbindung zum Internet her. Die Produktpalette für die Daten-, Sprach- und Videokommunikation reicht von Multiprotokoll-Routern bis hin zu Dial-up Access Servern. Das Unternehmen ist dabei, sein Angebot stärker auf Cloud Computing und Sicherheitslösungen auszurichten, wobei der wichtigste Markt mit 59 % Umsatzanteil nach wie vor Amerika darstellt. Cisco wurde 1984 gegründet. Die Marktkapitalisierung beträgt 232 Mrd. USD.

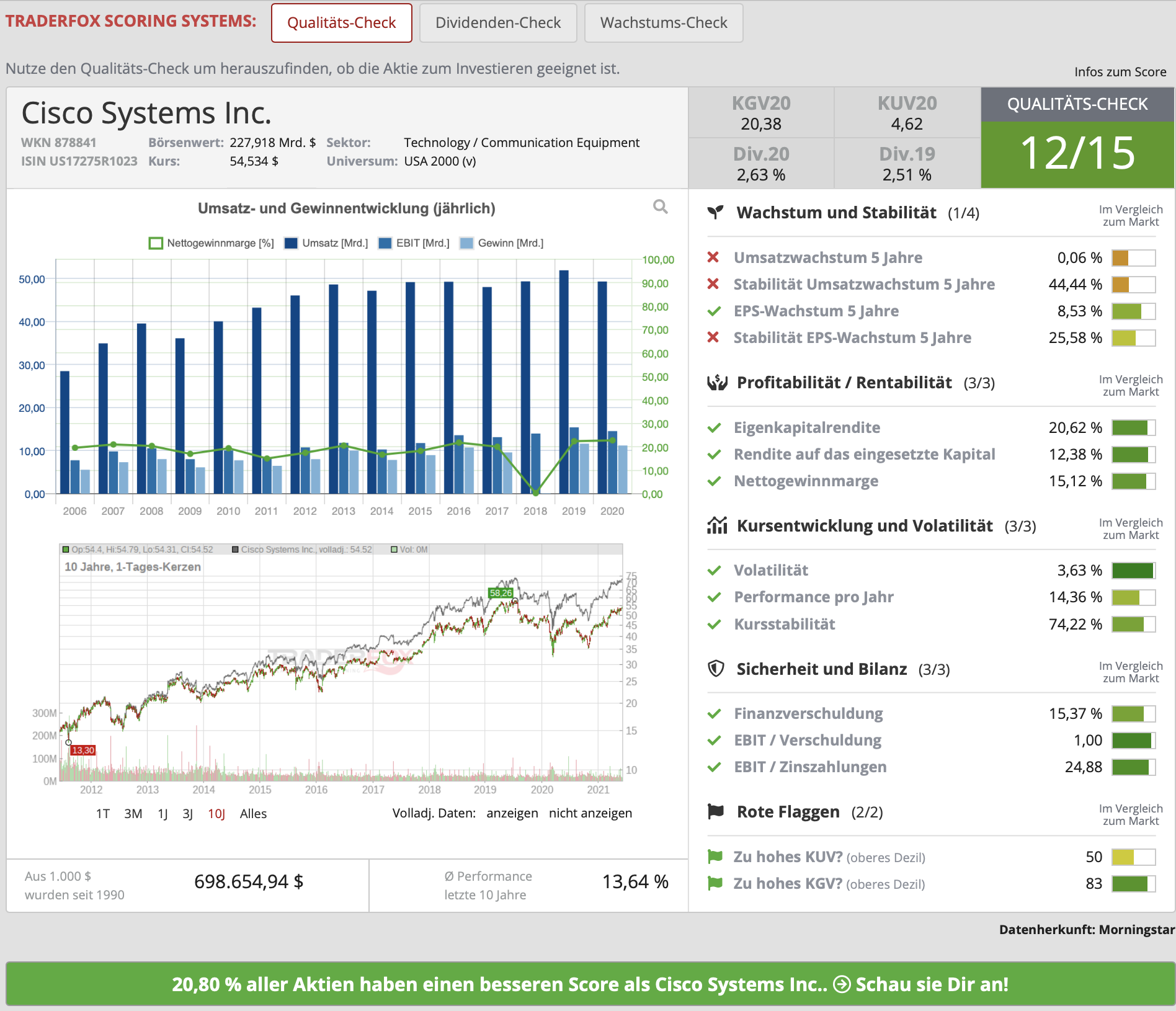

Qualitäts-Check

Zu den großen Schwächen des Unternehmens zählte in den vergangenen Jahren insbesondere das stagnierende Umsatzwachstum. So stieg der Umsatz in den vergangenen 5Jahren im Schnitt nur um enttäuschende 0,06 % pro Jahr. Mit durchschnittlich 8,53 % EPS-Wachstum sah es beim Gewinn zwar besser aus; allerdings sollte bedacht werden, dass der Zuwachs auch durch die erheblichen Aktienrückkäufe der letzten Jahre zustande kam. Schuld am geringen Wachstum dürften vor allem neue Konkurrenten mit neuen Technologien wie beispielsweise Cloud-Computing sein, sowie der Markteintritt chinesischer Billiganbieter wie Huawei. Erstaunlich ist, neben der hohen Rentabilität, dass der Cashflow, trotz der verhaltenen Umsatzentwicklung stabil blieb, was die notwendigen Investitionen in neue Innovationen absichert.

Neben zahlreichen Übernahmen, so wurde beispielsweise erst im letzten Quartal der Cisco-Lieferant Acacia Communications übernommen, versucht das Unternehmen sein Wachstum voranzutreiben, indem es sein Angebot transformiert, um den sich entwickelnden Kundenbedürfnissen gerecht zu werden. Cisco hat dazu weitere Schritte unternommen, um mehr Software und abonnementbasierte Angebote zu entwickeln und zu verkaufen, von denen es sich eine Steigerung der wiederkehrenden Umsätze verspricht. Die Switches der Catalyst 9000-Serie sind ein Beispiel dafür, wie das Unternehmen beginnt, einen größeren Teil des Kerngeschäfts auf ein abonnementbasiertes Modell umzustellen. Die Catalyst 9000-Serie umfasst Hardware mit integrierter Software sowie ein Software-Abonnement, das als Cisco DNA bezeichnet wird. Mit einem KGV von 21 ist die Aktie im Branchenvergleich nicht teuer. Zudem lockt eine Dividendenrendite von etwa 2,6 %. Gelingt es dem Unternehmen durch die Umstellung auf ein Abo-Modell die Wechselkosten beim Kunden zu erhöhen, könnte der Wettbewerbsdruck für Cisco etwas abnehmen. Dafür muss es aber auch zeigen, dass die Innovationskraft weiterhin vorhanden ist. Nach dem TraderFox Qualitäts-Check bekommt das Unternehmen 12 von 15 Punkten, wobei hier auch das stagnierende Wachstum ins Auge sticht.

Kursentwicklung

Im Gegensatz zur Konkurrenz hat die Aktie von Cisco ganz klar Nachholbedarf. Zwar ist die durchschnittliche Performance mit 13,64 % auf Sicht der letzten 10 Jahre nicht schlecht, aber bezogen auf die Branche eben unterdurchschnittlich. Allerdings macht der Blick auf den kurzfristigen Chart durchaus Hoffnung. So befindet sich die Aktie seit November letzten Jahres in einer schönen Aufwärtsbewegung, wobei die nächste wirklich wichtige Hürde auf dem Weg nach oben nun bei 58,05 USD, dem Zwischenhoch vom Juli 2019, wartet. Sollte es gelingen diesen Widerstand nachhaltig zu überwinden, ist mittelfristig eine Rückeroberung des Allzeithochs bei 82 USD denkbar.

The Allstate (ALL) ist ein führendes Versicherungsunternehmen, das im Privatkundengeschäft vornehmlich in den USA tätig ist. Das Unternehmen wurde 1931 gegründet und bezeichnet sich selbst als der landesweit größte börsennotierte Versicherer für Privatversicherungen in den USA. Der Marktanteil beträgt rund 10 % bei Privatkunden. Die Geschäfte werden hauptsächlich über ein Netzwerk von Exklusivagenturen abgewickelt. Man hat aber auch ein Multi-Access-Distributionsmodell implementiert, das es den Kunden ermöglicht, Firmenprodukte nicht nur über Agenten sondern auch über das Internet, per Telefon und über das so genannte "The Good Hands Network" zu erwerben. Allstate bietet eine breite Palette von Schutzprodukten über mehrere Marken und verschiedene Vertriebskanäle an, darunter Auto-, Haus-, Lebens- und andere Versicherungen, die über die Marken Allstate, Esurance, Encompass, SquareTrade und Answer Financial angeboten werden. Allstate ist weithin bekannt durch den Slogan "You're in Good Hands with Allstate". Die Marktkapitalisierung beträgt aktuell 40 Mrd. USD.

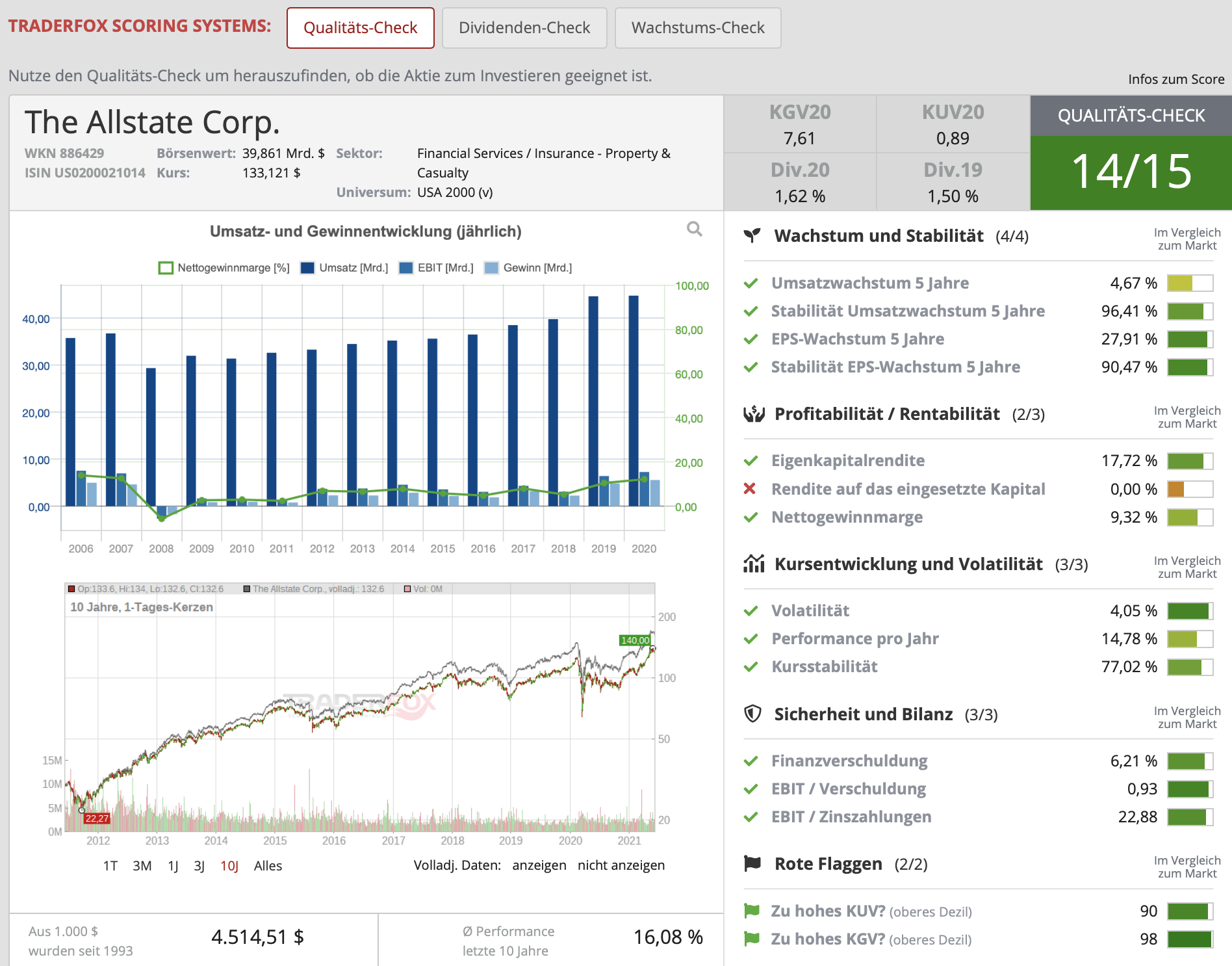

Qualitäts-Check

Was bei der Aktie auffällt ist die Tatsache, dass das Umsatzwachstum mit knapp 5 % über die letzten 5 Jahre nicht hoch war; die Wachstumsstabilität aber durchaus überzeugen kann. Generell fällt es Schadens- und Unfallversicherern wie Allstate schwer, einen wirtschaftlichen Schutzgraben aufzubauen. Allerdings sollte gesehen werden, dass das Unternehmen ein gut diversifiziertes Versicherungsportfolio mit starken Marken aufweist und von seiner defensiven Position durch ein gutes Netzwerk von Kernvertriebskanälen und festen Kundenbeziehungen profitiert.

Zuletzt hat das Unternehmen als Strategie eine Erhöhung des Marktanteils in der privaten Sachversicherung ausgegeben, bei gleichzeitiger Ausweitung der Schutzdienstleistungen, mit dem Ziel, den Shareholder Value zu steigern. Angepeilt wird dabei ein höheres Wachstum in der Sachversicherung mit attraktiven Renditen durch breiteren Kundenzugang und verbesserten Kundennutzen. Hinzu kommen Schutzdienstleistungen mit schnell wachsenden Umsätzen und Profitabilität sowie eine proaktive Kapitaleinsatzstrategie, gestützt auf einer Eigenkapitalrendite mit 22 %, die damit über dem Branchenschnitt liegt. Was die Kapitalrückzahlungspolitik angeht, so sind laut Firmenangaben im Jahr 2020 rund 2,4 Mrd. USD an die Aktionäre in der Form von Dividenden und durch den Rückkauf von 5 % der Stammaktien geflossen. Außerdem beschlossen die zuständigen Gremien jüngst eine Anhebung der Quartalsdividende um 50 % von 54 Cent auf 81 Cent pro Aktie. Die neue Dividende wurde am 1. April ausgezahlt. Auf ein Jahr hoch gerechnet ergibt sich daraus ein Ausschüttungssatz von 3,24 USD je Anteilsschein. Darauf wiederum ergibt sich eine Dividendenrendite von 2,6 %. In Sachen Rückkäufe ist noch erwähnenswert, dass man seit 2016 für 8,5 Mrd. USD Aktien zurückgekauft hat, was rund 25 % der ausstehenden Stammaktien entspricht. Das ist zugegebenermaßen wirklich eine ganze Menge, wobei diese Politik auch in den nächsten Jahren fortgeführt werden soll.

Kursentwicklung

Die durchschnittliche Performance der letzten 10 Jahre betrug bei der Aktie 16,08 %. Dabei konnte sie seit 2012 langsam aber kontinuierlich steigen, wobei erst letzten Monat bei 140 USD ein neues Allzeithoch erreicht wurde. Seither konsolidiert sie. Die Aktie bietet sich für Dividendensammler an; aufgrund der geringen Volatilität ist sie, meines Erachtens, aber auch geeignet, um sie mit einem Hebelprodukt zu begleiten.

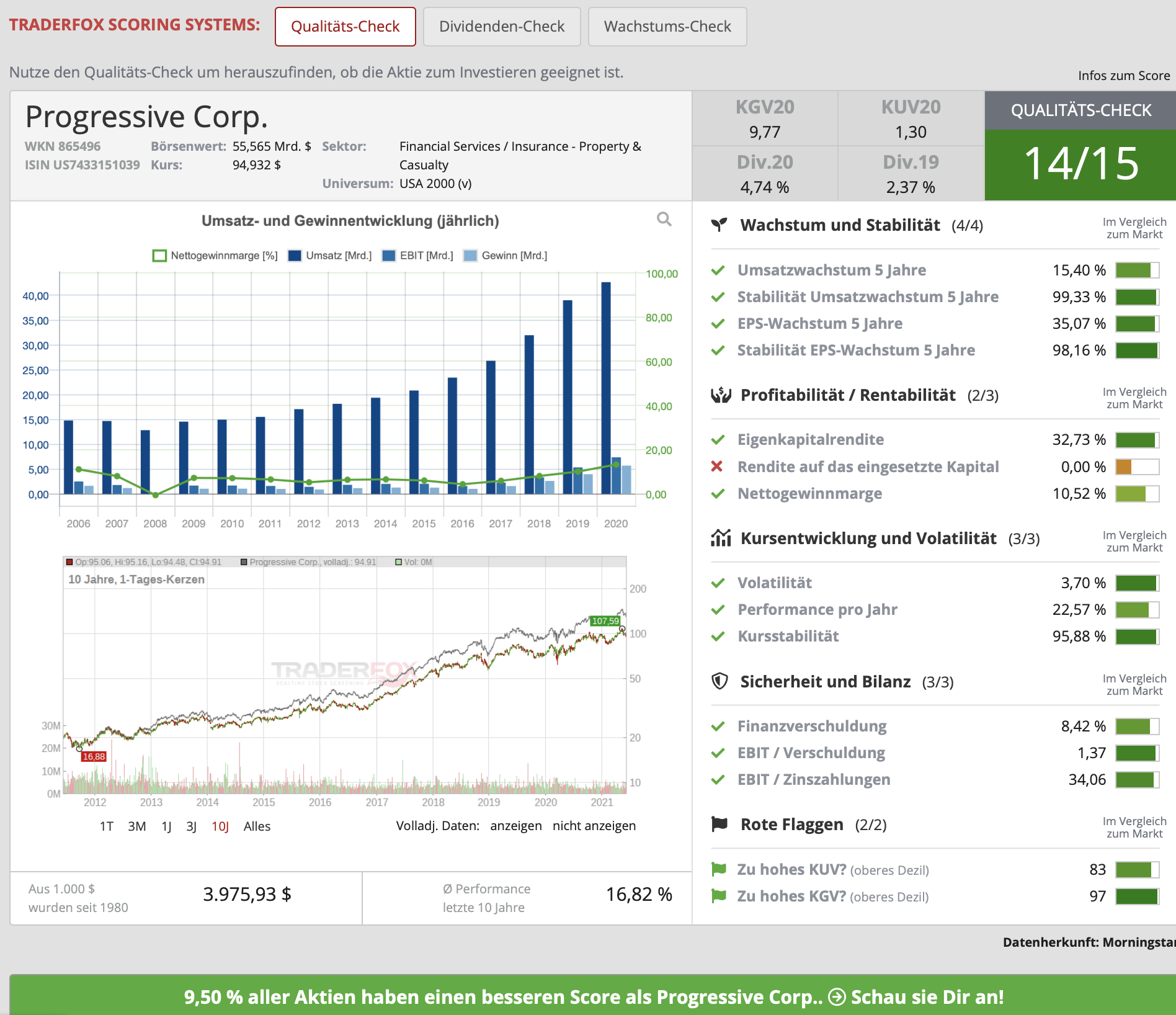

Progressive Corp. (PGR): Wie auch bei The Allstate handelt es sich bei Progressive um eine Versicherungsgesellschaft. Dabei ist das Unternehmen einer der führenden Anbieter von Kfz-Versicherungen in den USA. Die Holding-Gesellschaft wurde im Jahr 1965 gegründet und hat bis heute ein Netz aus über 450 Zweigniederlassungen mit mehr als 25.000 unabhängigen Versicherungsmaklern in allen Bundesstaaten der USA aufgebaut. Das Portfolio des Unternehmens bedient hauptsächlich Privatkunden sowie kleinere Gewerbekunden. Es werden alle Arten von privaten und gewerblichen Fahrzeugen, angefangen von PKWs und LKWs, über Motorräder und Boote bis hin zu Freizeitfahrzeugen und Eigenheimen versichert. Progressive ist der drittgrößte Autoversicherer der USA und einer der 15 größten Versicherer für Eigenheimbesitzer. Mit 55 Mrd. USD ist Progressive etwas stärker kapitalisiert als The Allstate.

Qualitäts-Check

Die Firmenvision von Progressive besteht darin, die erste Wahl für Verbraucher und Vermittler bei Auto- und anderen Versicherungen zu sein, wobei es heißt, dass es zu einer Erreichung dieses Zieles eines vorausschauenden Ansatzes bedarf. Um die Vorgabe umsetzen zu können, strebt man erstens eine Erfüllung der breiteren Bedürfnisse der Verbraucher während ihres gesamten Lebens an. Zweitens arbeitet man an der Aufrechterhaltung eines Markennamens, der für innovative Angebote anerkannt ist und durch Erfahrungen unterstützt wird, die Vertrauen einflößen. Drittens will man wettbewerbsfähige Preise anbieten, die durch branchenführende Segmentierung, Genauigkeit bei der Antragstellung und betriebliche Effizienz erzielt werden.

Das Umsatzwachstum, das in den letzten Jahren bei durchschnittlich 15,40 % lag, kann sich, ebenso wie die Nettomarge von 13,3 % sehen lassen. Trotz eines heftigen Wettbewerbs in der Branche, ist es dem Unternehmen allerdings in den letzten Jahren gut gelungen, durch seine Größe im Direktkanal und seine Effizienz im Agentenkanal sich von seinen Wettbewerbern abzuheben. Zudem ist anzumerken, dass die Kostenquote des Unternehmens in den letzten fünf Jahren bei durchschnittlich 20 % gelegen hat. Das ist beachtlich und liegt deutlich unter der Quote der Wettbewerber. Im Gegensatz dazu, ist die Aktie mit einem KGV von 10 günstiger bewertet als die meisten Wettbewerber. Die durchschnittliche Branchenbewertung kommt auf ein KGV von 14. Die Dividendenrendite ist mit 3,10 % vorzeigbar, wobei die durchschnittliche Ausschüttungsquote von 40 % noch Luft nach oben bietet. Wie auch The Allstate, hat Progressive in den letzten Jahren kräftig Aktien zurückgekauft.

Kursentwicklung

Progressive konnte seit Ende 2009 in der Spitze um gut 1000 % steigen. Die Aktie wies in den letzten Jahren eine ähnliche Entwicklung wie die von The Allstate auf, wobei wir auch hier eine durchschnittliche Performance von gut 16 %, auf Sicht der letzten 10 Jahre sehen konnten. Wie auch bei The Allstate ist die Aktie kürzlich in eine Korrektur übergangen. Der Abstand vom Jahreshoch beträgt aktuell knapp 15 %. Der GD 300 hat in den letztem Jahren des Öfteren als Unterstützung gedient. Ein Einstieg bietet sich auch hier vor allem für Langfristanleger an, wobei ich mit dem Einstieg warten würde, bis wir wieder ein klares Zeichen von relativer Stärke sehen.

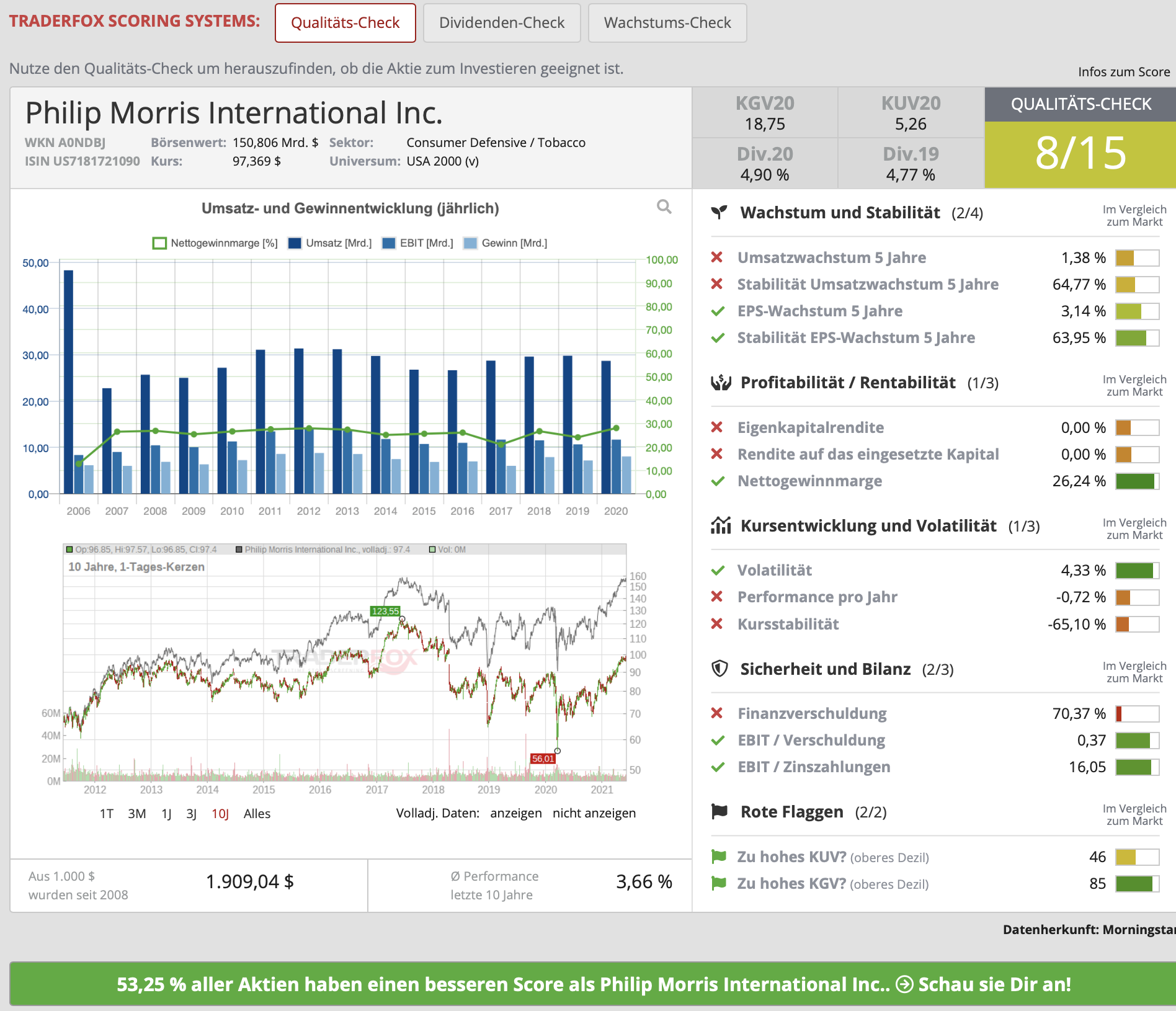

Philip Morris International (PM) ist 2008 als Ausgründung aus dem Altria-Konzern entstanden. Während Philip Morris das internationale Geschäft übernommen hat, bedient Altria über die Konzerntochter Philip Morris USA weiterhin den US-Markt. Das Flaggschiffprodukt ist die Marke Marlboro, welche die meistverkaufte Zigarettenmarke der Welt darstellt. Doch insgesamt hat das Unternehmen mehr als 50 Marken im Portfolio. Mit einem Umsatz von 28,7 Mrd. USD (bzw. 80 Mrd. USD inkl. Verbrauchssteuern wie der Tabaksteuer) ist es einer der größten Tabakkonzerne der Welt. Zudem gehört das Unternehmen zu den zehn größten Konsumgüterherstellern. In Deutschland stammt mehr als jede dritte versteuerte Zigarette aus dem Hause Philip Morris, was das Unternehmen zum nationalen Marktführer macht, wobei die wichtigsten Absatzmärkte längst in Asien und Afrika zu finden sind. Die Marktkapitalisierung beträgt aktuell 150 Mrd. USD.

Qualitäts-Check

Klar festzuhalten ist, dass sich der Konsum von Zigaretten in den meisten Industrieländern zwar stark rückläufig entwickelt, der globale Konsum von Zigaretten allerdings auf einem konstanten Niveau verweilt. Dies drückt sich auch im Umsatz des Unternehmens aus, der seit vielen Jahren stagniert, wobei der Aktie im Qualitäts-Check hier zwei Punkte abgezogen werden. Der Konzern hatte vor gut zwei Jahren verkündet, sich mittelfristig aus dem Zigarettengeschäft zurückziehen zu wollen. Stärkere Wachstumsquellen will sich das Unternehmen zukünftig über neuartige Rauchprodukte wie der E-Zigarette erschließen. Dafür hat das Unternehmen seit 2008 mehr als 6 Mrd. USD in alternative Produkte investiert und beschäftigt über 400 Wissenschaftler, Ingenieure und Techniker, deren Ziel es ist, so schnell wie möglich hunderten Millionen erwachsenen Rauchern potenziell weniger schädliche Alternativen zu herkömmlichen Zigaretten anbieten zu können. Dabei konzentriert sich der Konzern auf zwei Methoden, bei denen jeweils keine Verbrennung von Tabak stattfindet. Bei der ersten Methode wird der Tabak erhitzt, um einen nikotinhaltigen Dampf zu erzeugen. Bei der anderen wird ein nikotinhaltiger Dampf ohne die Verwendung von Tabak erzeugt. Allerdings sind aufgrund von aufgetretenen Krankheitsfällen zuletzt auch E-Zigaretten in Verruf geraten und teilweise kam es auch zu Verkaufsverboten. Ein Umstand, der das Geschäft für Philip Morris nicht einfacher macht, zumal man ja auch mit immer mehr Werbeverboten konfrontiert ist. Ob die Strategie also aufgeht, bleibt fraglich. Bislang drückt sich dies zumindest in den Zahlen nicht aus. Sowohl das EPS als auch der Umsatz stagnierten die letzten Quartale.

Positiv hervorzuheben ist die hohe Dividendenrendite von knapp 5 %, sowie eine Dividendenkontinuität von 12 Jahren. Allerdings ist die Ausschüttungsquote mit 93 % aktuell auch ziemlich am Anschlag. Aufgrund der Größe und des starken Markenportfolios kann das Unternehmen jedoch mit einem starken wirtschaftlichen Schutzgraben aufwarten. Nichtsdestotrotz bekommt die Aktie nach dem Qualitäts-Check aktuell nur mittelmäßige 8 von 15 Punkten.

Kursentwicklung

Die Aktie von Philip Morris befindet sich seit 2012 in einer ausgedehnten Seitwärtsbewegung. Die durchschnittliche Performance der letzten 10 Jahre liegt bei mauen 3,75 %, wobei das Hoch aus dem Jahr 2017 bei 122 USD noch ein ganzes Stück entfernt ist. Nichtsdestotrotz konnte die Aktie im letzten Jahr einen mittelfristigen Aufwärtstrend etablieren und sieht auch kurzfristig vielversprechend aus. Die Aktie kratzt aktuell am Widerstand bei 98 USD. Sollte dieser durchbrochen werden, könnte langsam aber sicher das Allzeithoch wieder greifbar werden.

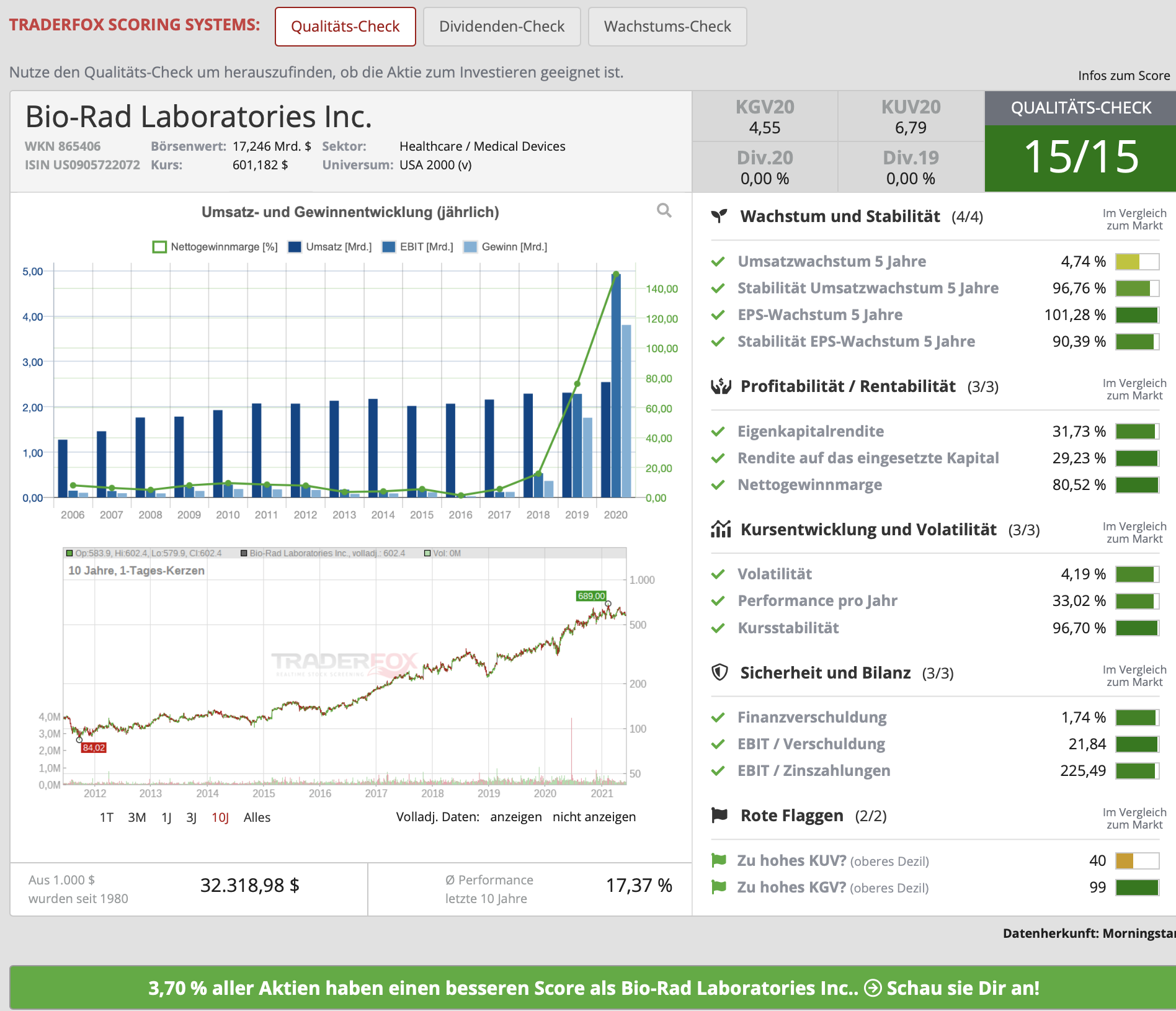

Bio-Rad Laboratories (BIO ist ein weltweit führendes Unternehmen in der Entwicklung, Herstellung und Vermarktung einer breiten Palette innovativer Produkte für die Life-Science-Forschung und den klinischen Diagnostikmarkt. Seit der Gründung im Jahr 1952 liegt der Fokus des Unternehmens auf Qualität und Kundenservice, wobei zu den Kunden vor allem Universitäts- und Forschungseinrichtungen, Krankenhäuser, öffentliche Gesundheits- und kommerzielle Labore, Biotechnologie- und Pharmaunternehmen sowie angewandte Labore, die sich mit Lebensmittelsicherheit und Umweltqualität beschäftigen, zählen. Im Bereich Life Science werden u. a. Reagenzien und Verbrauchsmaterialien für die Bereiche Zellbiologie, Genexpression und Proteinquantifizierung angeboten. Im Bereich klinische Diagnostik wird sich neben In-vitro-Diagnostika beispielsweise auch auf Testmärkte für Autoimmunerkrankungen und genetische Störungen konzentriert. Die Marktkapitalisierung beträgt aktuell 17,90 Mrd. USD.

Qualitäts-Check

Wie die TraderFox-Datenbank zeigt, konnte der Umsatz in den letzten 5 Jahren durchschnittlich um 4,74 % pro Jahr gesteigert werden, wobei in 2020 ein Umsatz von 2,55 Mrd. USD erzielt wurde. Der Gewinn je Aktie legte gleichzeitig um durchschnittlich 101,28 % pro Jahr zu, was schon erstaunlich ist. Auch im ersten Quartal dieses Jahres konnte das Unternehmen überzeugen. Der Umsatz lag mit 727 Mio. USD um 27 % über dem des Vorjahres. Etwa 12 % der Umsätze entstammten aus der erhöhten Nachfrage nach Produkten zur Unterstützung von Covid-19-Tests und -Forschung. Wenngleich COVID-19 aktuell schon einen großen Einfluss auf das Wachstum hat, ist COVID-19 natürlich aber nicht der einzige Wachstumstreiber. So konnten beispielsweise nun auch wieder die Bereiche Diabetes und Qualitätskontrolle Wachstum verzeichnen.

Was mir am Unternehmen, neben den starken Margen, die im letzten Jahr vor allem wegen Kosteneinsparungen im Zusammenhang mit der Pandemie explodiert sind, aber weiterhin hoch bleiben dürften, gefällt, ist das Eigenkapitalwachstum, das die letzten 12 Jahre um etwa 1000 % gesteigert wurde, sowie die Tatsache, dass die Nettoverschuldung gleich Null ist. Das Unternehmen hat sich klare Ziele bis zum Jahr 2023 gesteckt. Der Umsatz soll auf 2,8 Mrd. USD anwachsen. Dies sollte vor allem durch die allmähliche Rückkehr des Wachstums im Bereich der klinischen Diagnostik und durch eine steigenden Nachfrage von Biopharma-Kunden problemlos erreicht werden. Nach unserem Qualitäts-Check bekommt die Aktie die vollen 15 Punkte, wobei zu erwähnen ist, dass das Unternehmen keine Dividende zahlt. Als Risiko erachte ich die Kostensenkungen im Gesundheitswesen durch die US-Regierung aufgrund von Preiskontrollen bei der Erstattung von Diagnosen für Programme wie Medicare. Zusätzlich ist es gut zu wissen, dass Sartorius etwa die Hälfte des Werts von Bio-Rad ausmacht, und man somit natürlich als Aktionär indirekt abhängig von der Performance von Sartorius ist.

Kursentwicklung

Langfristig gesehen handelt es sich bei der Aktie von Bio-Rad um ein Renditemonster. So stieg die Aktie seit 1982 um satte 11.000 % von 6 USD auf 660 USD. Seit Anfang des Jahres konsolidiert die Aktie auf hohem Niveau und dürfte schon bald die Trendfortsetzung einleiten. Einen Einstieg würde ich in Betracht ziehen, wenn die Widerstandslinie im Bereich von aktuell 620 USD durchbrochen wird.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch einen guten Start in die Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine