Der Aktienscreener: Die Top-Dividendenaktie Nummer 1 bricht aus einer bedeutsamen Base aus!

Hallo Investoren, Hallo Trader

Bevor wir uns eine Top-Dividendenaktie aus dem Versicherungsbereich ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder auf You-Tube ansehen wollt.

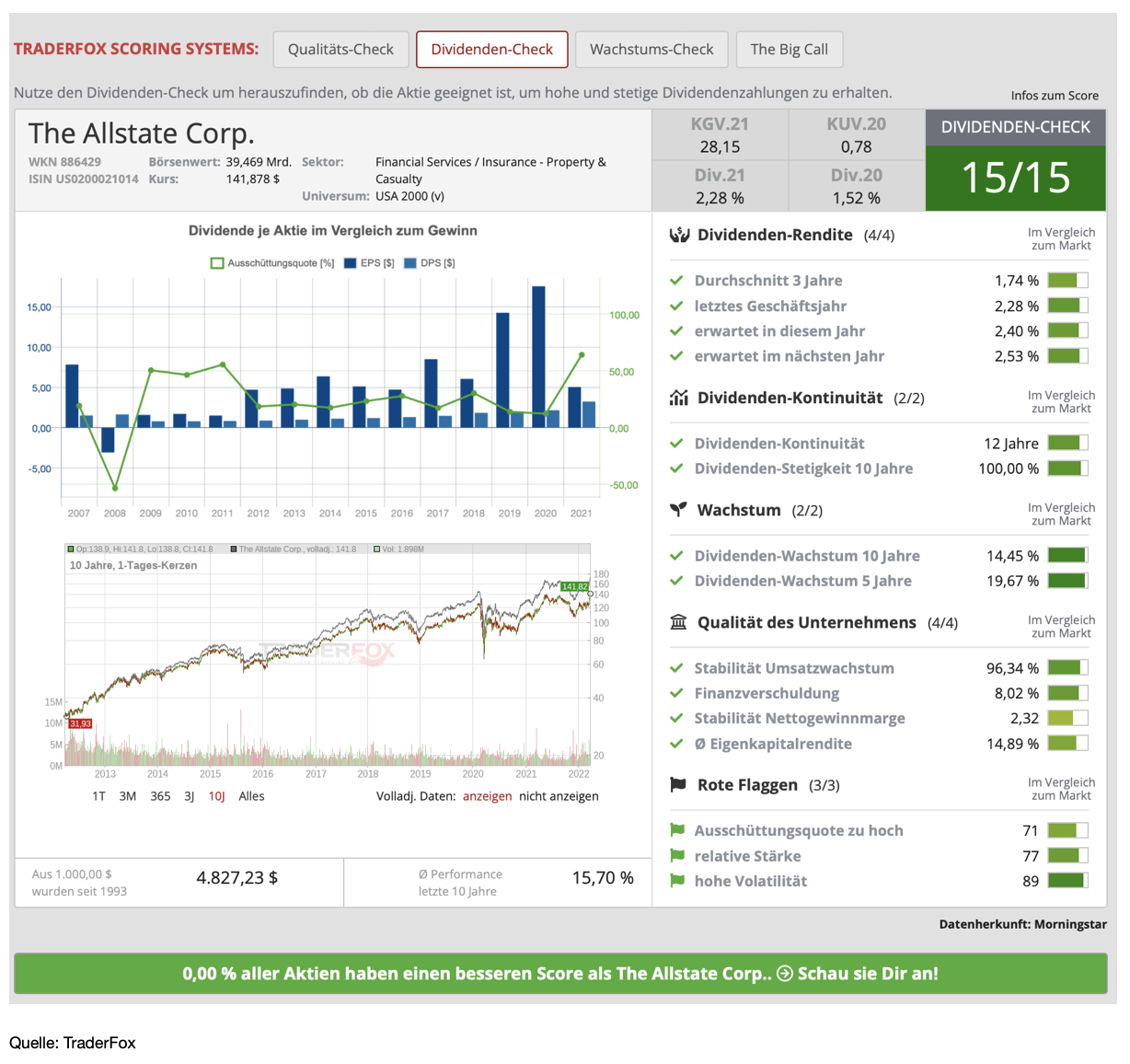

Der TraderFox Dividenden-Check weist jeder Aktie bis zu 15 Punkte zu. Es geht darum festzustellen, ob eine Aktie ein geeigneter Bestandteil eines Dividenden-Portfolios ist, mit dem Ziel, einen passiven, stetigen und wachsenden Zahlungsstrom zu generieren. Das Besondere an unserem Dividenden-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als zum Beispiel 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Wie ich auf das heutige Unternehmen, das sich aktuell auf Platz 1 befindet, aufmerksam wurde, zeige ich euch jetzt. Wie immer weise ich darauf hin, dass es sich im Beitrag nur um meine eigene Meinung handelt und ich keine Aktien oder sonstigen Finanzprodukte zum Kauf oder Verkauf empfehle.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://rankings.traderfox.com

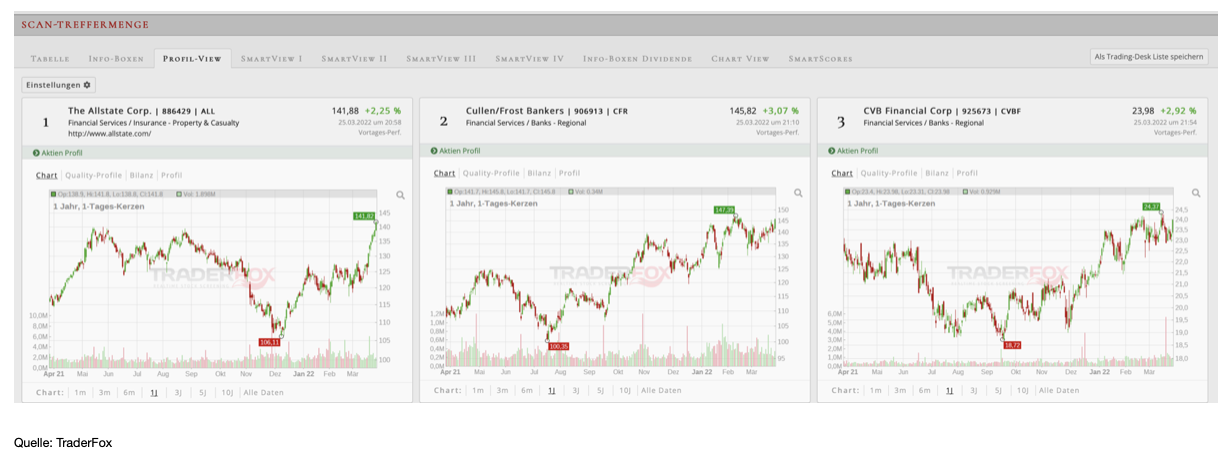

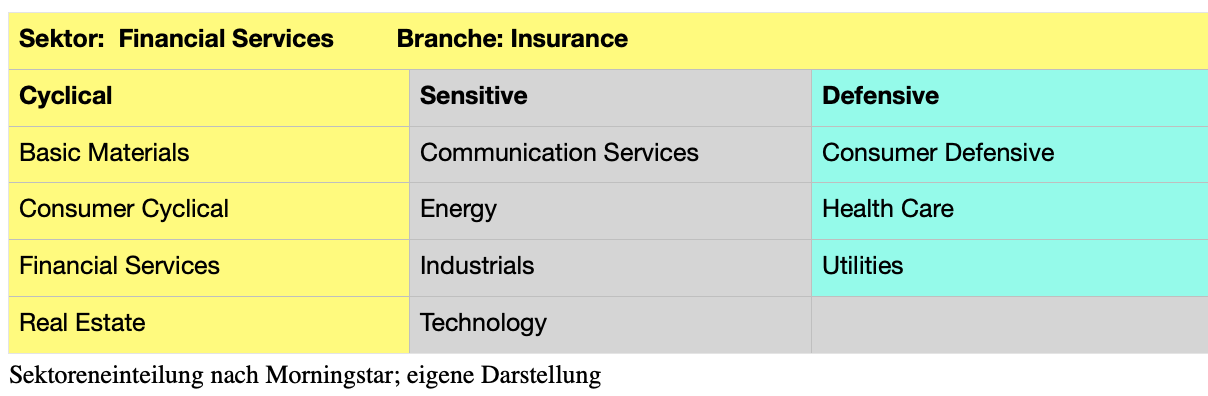

Wenn ich auf Scannen gehe, öffnet sich sogleich eine Liste, gerankt nach den attraktivsten Dividendenaktien. Auf Platz 1 befindet sich aktuell The Allstate. Dabei ist auffällig, wenn man die aktuelle Liste durchgeht, dass der Sektor der Financial Services klar überwiegt. Sechs der Top 10 Aktien kommen aktuell aus diesem Sektor.

The Allstate [ALL | WKN 886429 | ISIN US0200021014]

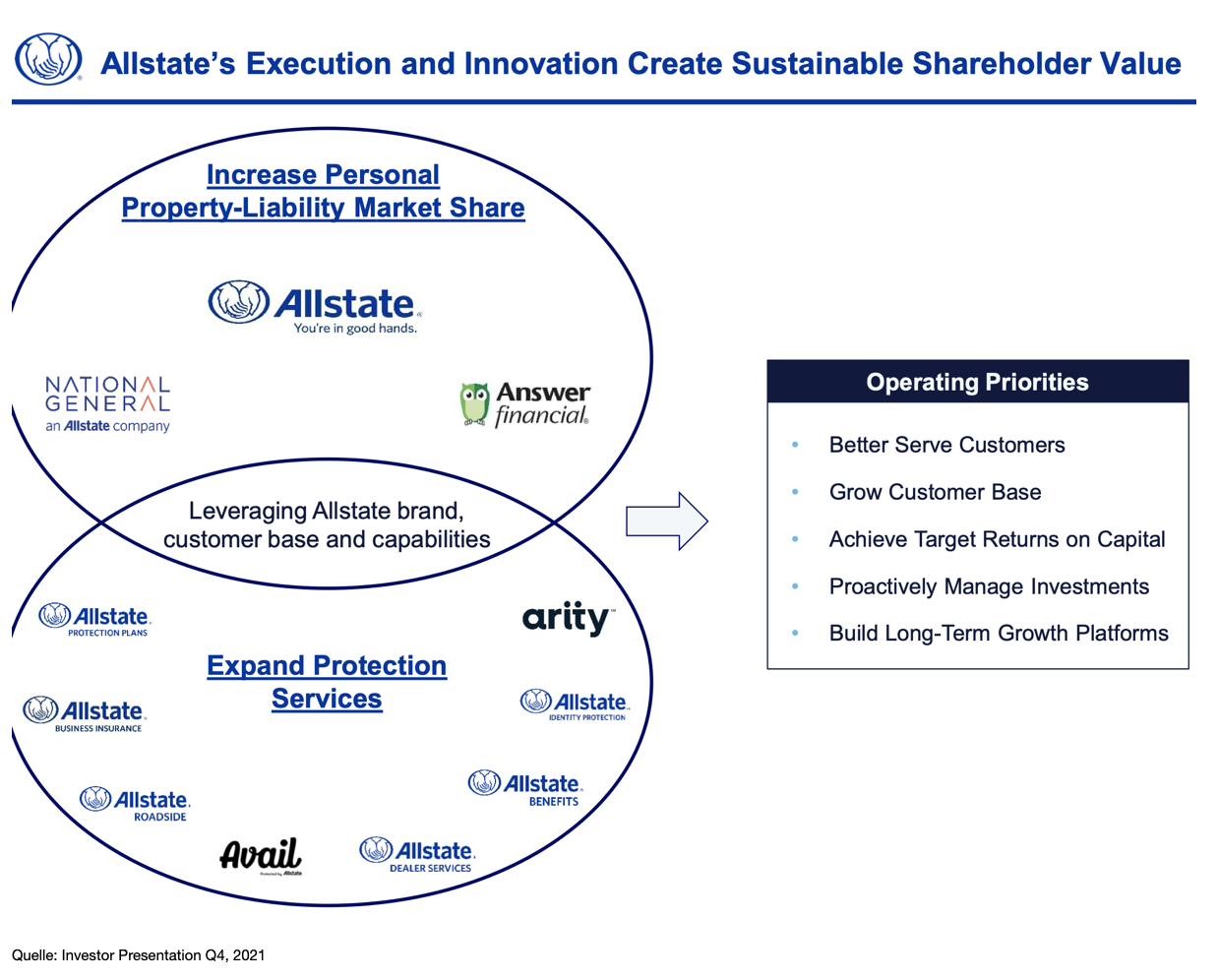

Bei The Allstate handelt es sich um ein führendes Versicherungsunternehmen, das im Privatkundengeschäft vornehmlich in den USA tätig ist. Das Unternehmen wurde 1931 gegründet und bezeichnet sich selbst als der landesweit größte börsennotierte Versicherer für Privatversicherungen in den USA. Der Marktanteil beträgt rund 10 % bei Privatkunden. Die Geschäfte werden hauptsächlich über ein Netzwerk von Exklusivagenturen abgewickelt. Man hat aber auch ein Multi-Access-Distributionsmodell implementiert, das es den Kunden ermöglicht, Firmenprodukte nicht nur über Agenten sondern auch über das Internet, per Telefon und über das so genannte "The Good Hands Network" zu erwerben. Allstate bietet eine breite Palette von Schutzprodukten über mehrere Marken und verschiedene Vertriebskanäle an, darunter Auto-, Haus-, Lebens- und andere Versicherungen, die über die Marken Allstate, Esurance, Encompass, SquareTrade und Answer Financial angeboten werden. Allstate ist weithin bekannt durch den Slogan "You're in Good Hands with Allstate". Die Marktkapitalisierung beträgt aktuell 40 Mrd. USD.

Segmente

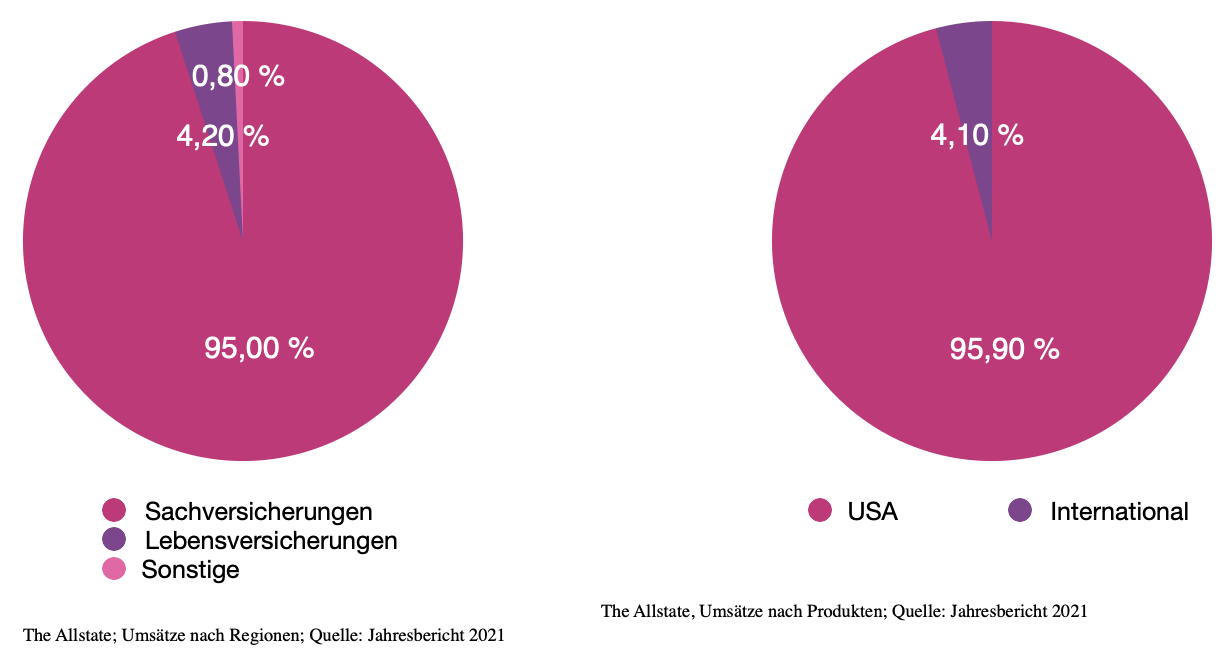

Das Unternehmen konnte den Gesamtbestand an Versicherungspolicen im Jahr 2021 YoY um satte 9,8 % auf 190,9 Mio. USD steigern. Zusammen mit einer Verdoppelung der Nettokapitalerträge auf 3,3 Mrd. USD im Laufe des Jahres führte dies dazu, dass der Umsatz von The Allstate im Jahresvergleich um 20,7 % auf 50,59 Mrd. USD stieg. Der weitaus größte Anteil mit 95 % wird damit im Bereich Sachversicherungen erwirtschaftet, worunter KFZ- und Haftpflichtversicherungen fallen. Etwa 4,2 % entfallen auf Lebensversicherungen. Mit knapp 96 % wird darüberhinaus das größte Geschäft in den USA gemacht. Das Unternehmen ist ein sogenannter Captive Agency Writer, was bedeutet, dass die Geschäfte hauptsächlich über ein Netzwerk von Exklusivagenturen abgewickelt werden. Man hat aber auch ein Multi-Access-Distributionsmodell implementiert, das es den Kunden ermöglicht, Firmenprodukte nicht nur über Agenten sondern auch über das Internet oder per Telefon zu erwerben.

Die private Haftpflichtversicherung ist bei weitem das profitabelste Geschäft von The Allstate und das Unternehmen hat stark in Technologien investiert, um das Risikomanagement und damit die Rentabilität zu verbessern. Aktuell wird ein digitales Geschäftsmodell aufgebaut, um erschwingliche, einfache und vernetzte Versicherungslösungen anbieten zu können und gleichzeitig die bestehenden Stärken zu nutzen. Um die Produkte erschwinglicher zu machen, hat das Unternehmen zudem daran gearbeitet, die Kosten zu senken. Zeitgleich wurde die Belegschaft um 9 % reduziert.

Im Januar letzten Jahres schloss The Allstate den Kauf vom Versicherer National General für 4 Mrd. USD ab, was dem Unternehmen den Zugang zum Netzwerk von National General mit rund 42.300 unabhängigen Agenten für Schadens- und Unfallprodukte eröffnete. Die Übernahme dürfte sich in Zukunft auch als ein wichtiger Motor für das Umsatzwachstum erweisen, wobei National General als unabhängige Vermittlerplattform agieren soll.

Dividenden-Check

Nach dem TraderFox-Dividenden-Check befindet sich das Unternehmen aktuell auf Platz 1. Nicht umsonst kommt es auf 15 von 15 möglichen Punkten. Die Dividendenrendite liegt bei attraktiven 2,4 % für das aktuelle Jahr. Seit 12 Jahren wurden die Dividende ohne Unterbrechung erhöht. Attraktiv ist zudem, dass die Ausschüttungsquote nur bei 30 % liegt, was noch viel Spielraum für weitere Erhöhungen zulässt. Dabei beträgt das Wachstum der Dividende auf Sicht der letzten fünf Jahre durchschnittlich 20 %, was ebenfalls attraktiv erscheint.

Überzeugen kann das Unternehmen mit einem sehr stabilen Umsatzwachstum, wobei das durchschnittliche Umsatzwachstum der letzten fünf Jahre mit 6,5 % nicht wirklich hoch ausfällt. Auch das Gewinnwachstum mit 1,3 % im selben Zeitraum überzeugt nicht, wobei es im letzten Jahr wieder an Schwung gewann. Generell fällt es Schadens- und Unfallversicherern wie The Allstate schwer, einen wirtschaftlichen Schutzgraben aufzubauen, weil der Wettbewerb einfach sehr hart ist. Allerdings sollte gesehen werden, dass das Unternehmen ein gut diversifiziertes Versicherungsportfolio mit starken Marken aufweist und von seiner defensiven Position durch ein gutes Netzwerk von Kernvertriebskanälen und festen Kundenbeziehungen profitiert.

Zuletzt hat das Unternehmen als Strategie eine Erhöhung des Marktanteils in der privaten Sachversicherung ausgegeben, bei gleichzeitiger Ausweitung der Schutzdienstleistungen, mit dem Ziel, den Shareholder Value zu steigern. Angepeilt wird dabei ein höheres Wachstum in der Sachversicherung mit attraktiven Renditen durch breiteren Kundenzugang und verbesserten Kundennutzen. Mit gefällt, dass The Allstate in den letzten Jahren die Rentabilität stets verbessern konnte, was letztlich dazu geführt hat, dass das Unternehmen eine Menge freien Cashflow generieren kann. So hat es in jedem Jahr des letzten Jahrzehnts einen positiven freien Cashflow erwirtschaftet, der in 2021 7,12 Mrd. USD betrug, was einer freien Cashflowrendite von 20,4 % entspricht, die weit über dem Durchschnitt der Versicherungsbranche mit nur 1 % liegt.

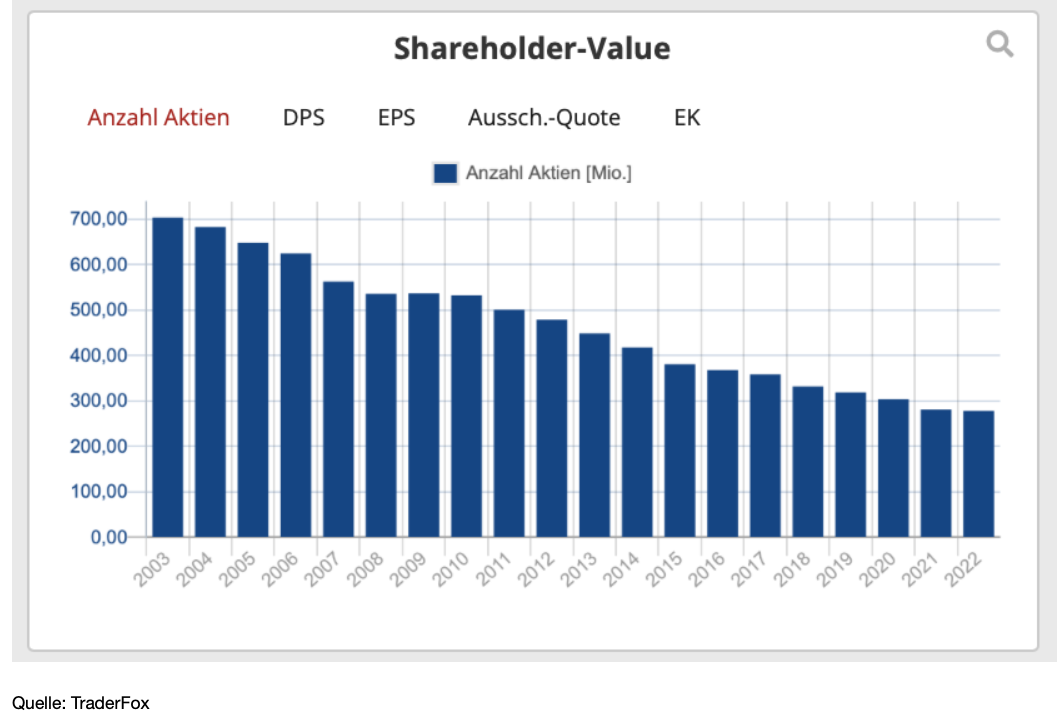

Rückführung von Barmitteln

The Allstate zeichnet sich durch eine starke Kapitalrückzahlungspolitik aus. Während einerseits in das Wachstum investiert wird, wird andererseits den Aktionären Geld in Form von Dividenden und Aktienrückkäufen zurückgegeben. Im Jahr 2021 flossen 3,3 Mrd. USD an die Aktionäre durch Aktienrückkäufe zurück und 885 Mio. USD wurden für Dividenden ausgegeben. Im letzten Jahr wurde die Dividende um 50 % auf 81 Cent pro Aktie erhöht. Im letzten Monat erhöhte man die vierteljährliche Dividende weiter auf 85 Cent pro Aktie. Die Stammaktien wurden im letzten Jahr um 7,8 % reduziert, auf nunmehr 280 Mio. Aktien, wie in der Abbildung zu erkennen ist. Der Buchwert pro Aktie liegt aktuell bei 81,50 USD. Das aktuelle Rückkaufprogramm läuft übrigens bis Ende März 2023 und dürfte die Aktie weiter stützen, da noch 3,3 Mrd. USD dafür verwendet werden können.

Branchenvergleich

Neben der freien Cashflowrendite die, wie schon gesagt, weit über dem Branchendurchschnitt der Versicherungsbranche liegt, schneidet das Unternehmen auch bei der Rendite auf das eingesetzte Kapital (ROIC) besser als die meisten Konkurrenten ab. Bei The Allstate hat sich das ROIC von 8,2 % im Jahr 2016 auf 22,3 % in 2021 verbessert. In diesem Zeitraum stieg die ROIC der Peer-Group von 10 % auf nur 12 %. Die höhere Rentabilität führt dazu, das mehr Geld übrig bleibt, um in die Zukunft zu investieren und die Wettbewerbsposition zu verteidigen. Auch bei der Marge liegt das Unternehmen im Vergleich ganz vorn. Die NOPAT-Marge, also die Marge, die auf dem Nettogewinn nach Abzug der Ertragssteuern basiert, stieg von 5,1 % im Jahr 2016 auf 12,5 % im letzten Jahr. Bei der Peer-Group, wozu Unternehmen wie The Travelers oder Progressive gehören, ist diese von 12 % auf 9 % gefallen.

Wachstumsaussichten und Risiken

Wenngleich der Wettbewerb in der Branche hart ist, konnte The Allstate über die letzten Jahrzehnte mit starken Marken und festen Kundenbeziehungen überzeugen, was sich auch in den fundamentalen Kennzahlen widerspiegelt. Neben der Übernahme von National General könnte das Wachstum in den nächsten Jahren vor allem durch neue Innovationen getrieben werden, wobei das Unternehmen über eine starke Innovationsgeschichte verfügt. Aktuell arbeitet das Unternehmen an einer Neuerfindung des Versicherungsschutzes mit digitaler Technologie zur proaktiven Anpassung an sich ändernde Kundenbedürfnisse, wodurch die starke Stellung innerhalb der Branche weiterhin verteidigt werden sollte.

Ein mögliches Risiko für das Unternehmen muss ganz klar in der erhöhten Inflation gesehen werden. Die Inflationsrate ist so hoch wie seit 40 Jahren nicht, was die Kosten für Auto- und Hausratversicherungen weiter in die Höhe treiben wird. Bislang konnte The Allstate die Kosten wunderbar an die Kunden weitergeben, doch zu schnelle Erhöhungen machen die Kunden nicht auf Dauer mit, und das könnte dann natürlich erheblich auf die Rentabilität des Unternehmens durchschlagen.

Im Jahr 2020 profitierte The Allstate vor allem dadurch, dass aufgrund von Corona viele Menschen zu Hause blieben und auch von zu Hause arbeiteten, was zu merklich geringeren Unfällen geführt hatte. Kurzfristig hat das natürlich zu Rentabilitätsgewinnen geführt. Doch man muss sich vor Augen halten, dass ein nachhaltiger Wandel hin zu mehr Heimarbeit, langfristig gesehen zu niedrigeren Prämien führen würde. Ein weiteres Risiko liegt im autonomen Fahren. Wenngleich selbstfahrende Autos noch lange nicht Alltag sind, sollte man dennoch im Hinterkopf behalten, dass die Entwicklung von selbstfahrenden Fahrzeugen wohl die Häufigkeit von Unfällen deutlich verringern würde, was ebenfalls zu geringeren Prämien führen könnte.

Nun schaue ich mir noch die Kursentwicklung an:

Die durchschnittliche Performance der letzten 10 Jahre betrug bei der Aktie 15,70 %. Dabei konnte sie seit 2012 langsam aber kontinuierlich steigen, wobei im letzten Jahr bei 140 USD ein neues Allzeithoch erreicht wurde. Anschließend ging die Aktie in eine Konsolidierung über, was unter anderem mit der massiv gestiegenen Unfallhäufigkeit nach der Pandemie zusammenhing. Allerdings bildete die Aktie über das letzte Jahr eine wunderschöne Base aus, die nun, auf Wochenbasis, nach oben hin verlassen wird. Solche Base-Breakouts sind besonders bedeutsam, wenn sie unter erhöhtem Volumen stattfinden und wenn die gesamte Branche mit relativer Stärke überzeugt. Beides ist bei The Allstate gegeben. Die Aktie bietet sich für Dividendensammler an und kann als Diversifikation innerhalb der Branche dienen, wenn man nicht nur auf deutsche Versicherer setzen will. Aufgrund der geringen Volatilität ist sie, meines Erachtens, aber auch geeignet, um sie mit einem Hebelprodukt zu begleiten.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche!

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

Bildherkunft: pixabay

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!