Der Aktienscreener: Dieser unbekannte Lebensmittelhersteller ist im Big Call-Check ganz vorn mit dabei!

Hallo Investoren, Hallo Trader

Bevor wir uns ein eher unbekanntes US-amerikanisches Lebensmittelunternehmen ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder auf You-Tube ansehen wollt.

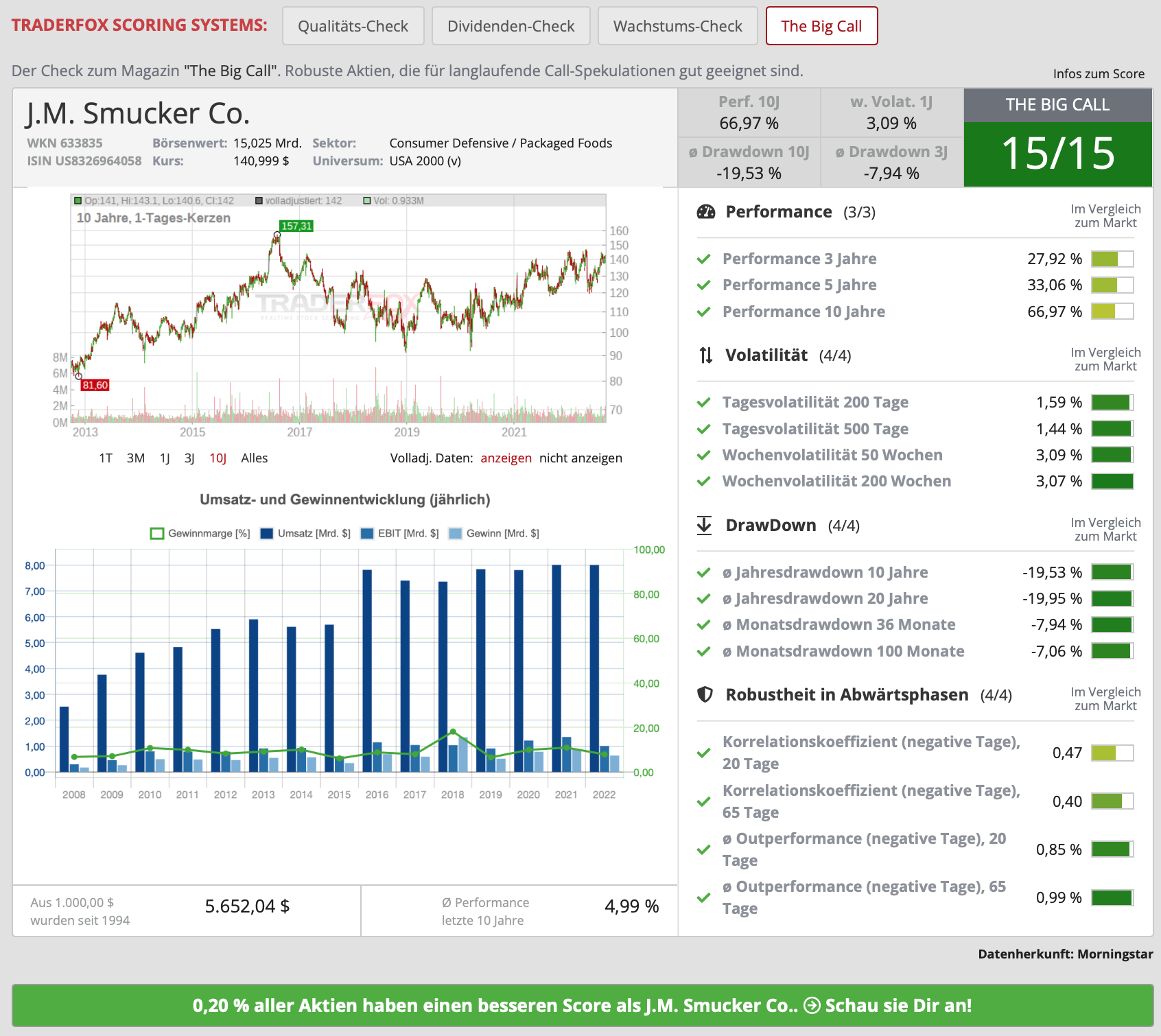

Der TraderFox Big Call-Check weist jeder Aktie bis zu 15 Punkte zu. Dabei identifiziert dieses Screening-Template Aktien, die gut für langfristige Call-Spekulationen geeignet sind. Wichtig bei dem Ranking war uns, dass nur erfolgreiche Gewinnerfirmen am Aktienmarkt identifiziert werden, bei denen die tägliche und wöchentliche Volatilität der Aktie so gering wie möglich ist, da höhere Volatilität auch zu höheren Optionsprämien führt. Daneben soll der historische Drawdown der Aktie möglichst gering sein. Es werden Aktien gesucht, die sich stabil entwickelt haben und die gleichmäßig und kontinuierlich steigen. Bei gehebelten Spekulationen ist es zudem wichtig, dass man von heftigen Marktkorrekturen nicht mit voller Wucht getroffen wird. Darum prüfen wir die Korrelation und die Outperformance der Aktien an negativen Gesamtmarkttagen. Es wird zum Beispiel die durchschnittliche Outperformance der Aktien berechnet, wenn der Markt fällt. Aktien, die an schwachen Markttagen zu Kursgewinnen tendieren, versprechen Robustheit gegen Marktschwankungen.

Dieses Template verwenden wir unter anderem um geeignete Aktien für unsere Publikation "The Big Call" zu finden. Mehr Infos zum Magazin findet ihr auf www.aktien-mag-de. Wie immer weise ich darauf hin, dass es sich im Beitrag nur um meine eigene Meinung handelt und ich keine Aktien oder sonstigen Finanzprodukte zum Kauf oder Verkauf empfehle.

Vorgehensweise

Nun aber will ich euch zeigen, wie ihr das Screening findet und nutzt. Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://rankings.traderfox.com

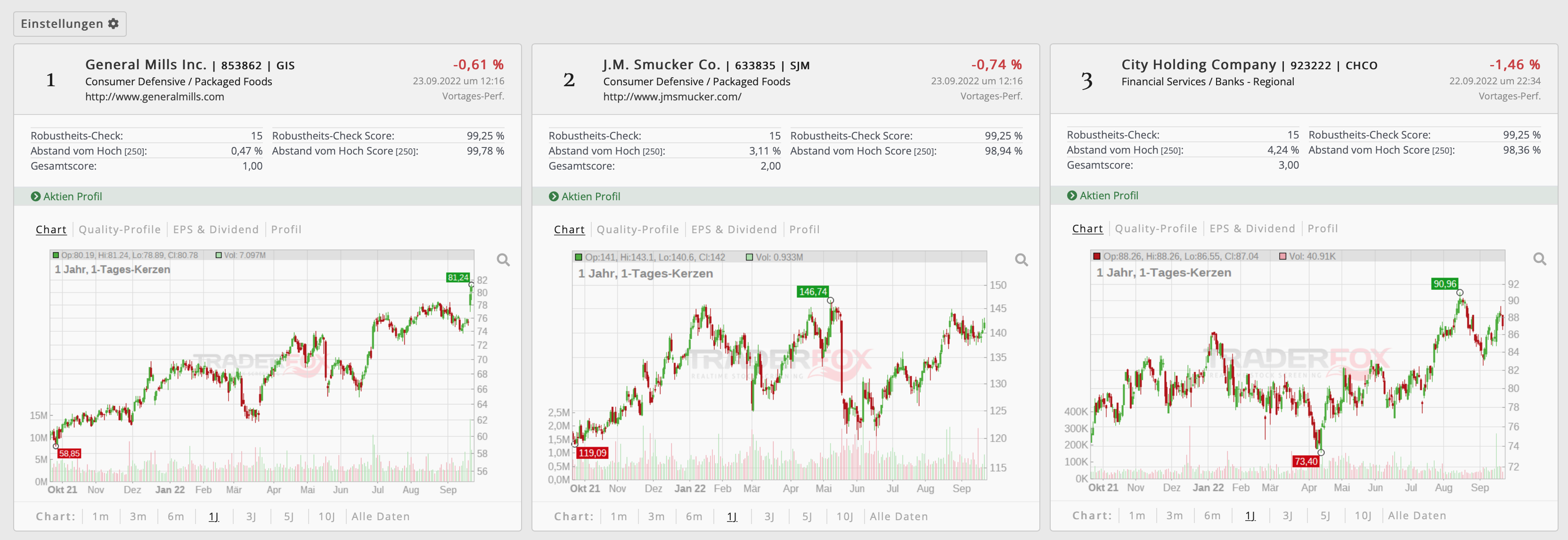

Wenn ich auf Scannen gehe, öffnet sich sogleich eine Liste, gerankt nach den attraktivsten Big Call-Aktien. Auf Platz 1 befindet sich General Mills, in das ich selbst investiert bin. Das besprechen wir nicht, da ich das Unternehmen in den letzten Monaten innerhalb dieses Formats schon mal besprochen habe. Auf Platz 2 befindet sich aktuell J.M. Smucker, das wir uns heute ansehen.

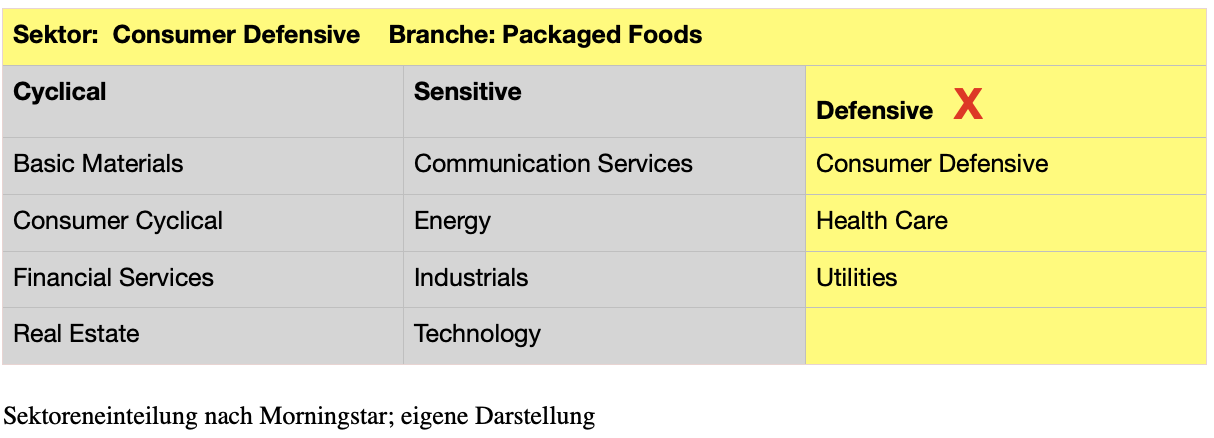

J.M. Smucker [SJM | WKN 633835 | ISIN US8326964058] ist ein US-amerikanischer Hersteller und Anbieter im Nahrungsmittelbereich. Die Wurzeln des Unternehmens reichen bis in das Jahr 1897 zurück, als Jerome Monroe Smucker eine Apfelweinproduktion gründete. Seither ist das Unternehmen stetig gewachsen. Die Produktpalette erstreckt sich inzwischen von Fruchtaufstrichen, Erdnussbutter und Kaffee über verschiedene Öle und Fette bis hin zu Eiscreme, Backmischungen, Glasuren und gesüßter Kondensmilch. Ergänzt wird das Sortiment durch Getränke, eingelegtes Gemüse und Gewürze. Dass das Unternehmen bei uns kaum bekannt ist liegt daran, dass die Produkte vornehmlich in Nordamerika vertrieben werden. Zu den bekannten Marken gehören beispielsweise Pillsbury, Smucker's oder Hungry Jack. Das Unternehmen ist dem defensiven Konsumgütersektor und der Branche "Packaged Foods" zuzuordnen. Die Marktkapitalisierung liegt bei 15 Mrd. USD.

Geschäftsmodell und Segmente

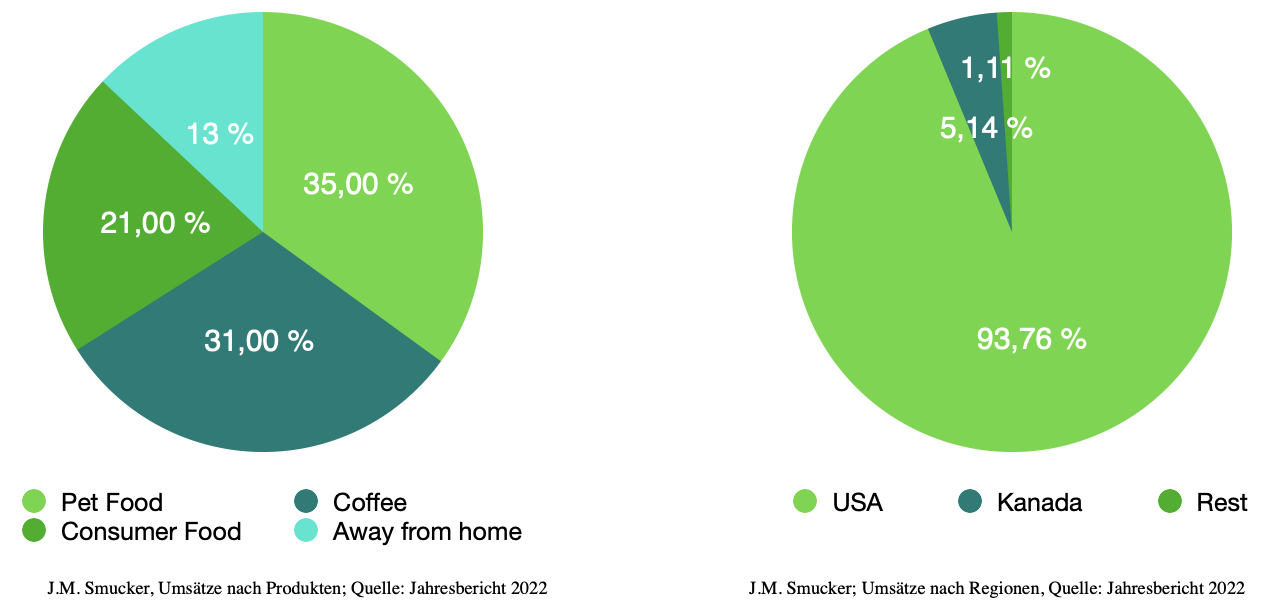

Das Geschäftsmodell von J.M. Smucker ist einfach zu verstehen und regional ausgerichtet. Bei J.M. Smucker handelt es sich um ein Familienunternehmen, das heute in der fünften Generation vom CEO Mark Smucker geleitet wird. Der Konzern selbst hält 27 % aller Aktien. Das Unternehmen produziert und verkauft Basiskonsumgüter, die in vier Segmente untergliedert sind, wobei der Hauptumsatz mit 98,6 % in Nordamerika erzielt wird. Die Produkte werden hauptsächlich im Direktvertrieb und über Vermittler an die verschiedenen Einzelhandelsmärkte verkauft. Im Geschäftsjahr 2022 erzielte man einen Umsatz von 8 Mrd. USD, wobei der Umsatz im Vergleich zum Vorjahr stagnierte. Knapp 35 % und damit den größten Teil des Umsatzes erzielte man im Segment Pet Food (Tiernahrung). Das zweitgrößte Segment ist im Bereich Retail Coffee mit 31 % zu finden. Das Segment Consumer Foods, wozu Aufstriche, aber auch Snacks zählen, erwirtschaftete 21 % des Umsatzes. Den kleinsten Anteil macht der Bereich Away from Home mit 13 % aus. Hierunter fallen beispielsweise Cafés und Eisdielen.

Big Call-Check

Nach dem TraderFox-Big Call-Check befindet sich das Unternehmen auf Platz 2 und erhält aktuell 15 von 15 möglichen Punkten. Dabei ist insbesondere die geringe Volatilität beeindruckend, wobei die Volatilität auf Sicht von 200 Tagen nur bei 3,07 % liegt. Der 10-Jahresdrawdown liegt lediglich bei 19,53 %. So einen geringen Drawdown haben in den letzten Jahren nur knapp 3 % aller US-Aktien geschafft. Das kann Anlegern, wenn sie Aktien mit Hebelprodukten begleiten, durchaus ein beruhigendes Gefühl geben. Auch die Robustheit in Abwärtsphasen gegenüber dem breiten Markt kann sich sehen lassen, wobei die Outperformance an negativen Markttagen sehr hoch ist. Daneben überzeugt das Unternehmen mit einer guten Eigenkapitalrendite sowie Nettomarge von je knapp 10 %. Das durchschnittliche Umsatzwachstum auf Sicht der letzten fünf Jahre war mit 1,6 % ebenso mau wie das Gewinnwachstum in der selben Zeit. Das kam letztlich auf durchschnittlich 2,7 %. Der freie Cashflow war im letzten Jahr zwar rückläufig, aber mit 719 Mio. USD weiter stark. Davon wurden 688 Mio. USD für Dividendenzahlungen und Aktienrückkäufe verwendet. Die Dividendenrendite liegt aktuell bei 2,77 % und ist damit ziemlich ordentlich. Die Dividendenkontinuität ist mit 35 Jahren stark, wobei die Ausschüttungsquote von 54 % noch viel Luft nach oben zulässt. Für Dividendenjäger ist die Aktie somit auf alle Fälle einen näheren Blick wert.

Bewertung

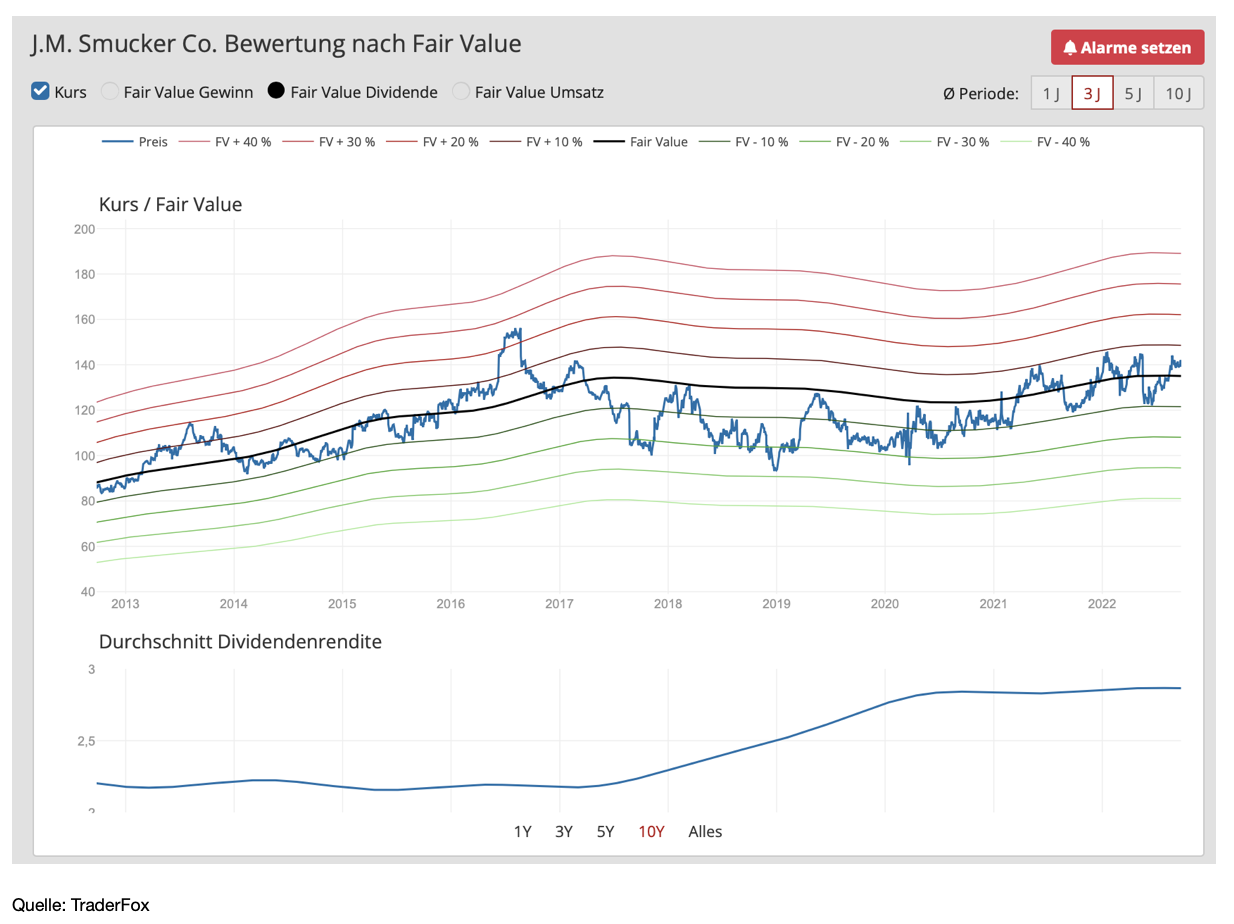

Mit dem TraderFox Fair-Value-Chart kann man historische Bewertungskennzahlen in Bezug zum aktuellen Kurs setzen. So kann man feststellen, ob eine Aktie auf Basis der historischen Bewertung gerade eher günstig oder teuer ist. Dieser Ansatz ist umstritten. Wissenschaftlich gilt das DCF-Verfahren als anerkannte Methode, um den fairen Wert einer Aktie zu bestimmen. Das DCF-Verfahren basiert allerdings auf zukünftigen Free-Cash-Flow-Schätzungen. Der Vorteil von Fair-Value-Charts ist, dass sie auf tatsächllich vorhandenen und nicht auf geschätzten Daten basieren. Wir halten sie gut dafür geeignet, um abzuschätzen, ob Aktien mit etablierten Geschäftsmodellen derzeit zu euphorisch oder zu pessimistisch bewertet werden.

Mit Blick auf die Aktien von J.M. Smucker ist zu erkennen, dass die Aktie, sowohl in Bezug auf den Umsatz als auch auf die Dividende, eine leichte Überbewertung von 5 % aufweist, was auch an der Stärke des gesamten Sektors liegen dürfte. Denn der Sektor der defensiven Konsumgüter hat in diesem Jahr den breiten Markt deutlich outperformt. Das dürfte wohl noch eine ganz Weile so weitergehen, da die Verbraucher ihre Ausgaben einschränken und sich auf notwendige Basiskonsumgüter beschränken.

Bei Bewertungsmodellen, egal ob es sich um Cashflowmodelle, Wertschöpfungsmodelle oder Multiplikatoren wie KGV und KUV handelt, muss klar sein, dass es sich letztlich immer nur um Orientierungen handelt und man sie in Bezug zu anderen Faktoren wie Wettbewerb, Wachstum, etc. setzen muss.

(Tipp: Fair-Value-Chart stehen im Aktien-Terminal auf https://aktie.traderfox.com gratis zur Verfügung)

(Tipp: Fair-Value-Chart stehen im Aktien-Terminal auf https://aktie.traderfox.com gratis zur Verfügung)

Wachstumsaussichten und Risiken

Im letzten Jahr hatte das Unternehmen mit einer Umsatzstagnation zu kämpfen, was teilweise auf die Rückrufe wegen Verunreinigungen bei der Jif-Erdnussbutter zurückzuführen ist. Allerdings sind die Probleme mit dem Jif-Rückruf inzwischen aus der Welt geschafft. Zudem wurden im letzten Jahr einige Produktlinien verkauft, um sich wieder mehr auf die wesentlichen Segmente zu fokussieren. Diese Neuausrichtung dürfte die Erträge in den kommenden Jahren steigern, zumal das Unternehmen größten Wert auf die Qualität seiner Produkte und Kundentreue legt. Was mir am Unternehmen gefällt, ist die starke Preismacht. So konnte, trotz Umsatzstagnation, in den letzten Quartalen der Gewinn immer wieder leicht nach oben geschraubt werden. Mit einer Bruttomarge von 33,9 % hat J.M. Smucker zudem die höchste Bruttomarge, im Vergleich zu den gleichgroßen Wettbewerbern, wozu beispielsweise Unternehmen wie Conagra Brands zählen. Durch die hohe Preissetzungsmacht dürfte diese Marge auch nicht beeinträchtigt werden, auch wenn die Gefahr besteht, dass die Preise für die Rohstoffe wieder anziehen. Mit einer Nettoverschuldung zu EBITDA von derzeit 2,6 ist J.M. Smucker in einer guten Position, um bei Bedarf seine Schulden zu tilgen. Diese Kennzahl entspricht auch derjenigen seiner Wettbewerber. In den letzten fünf Jahren ging die Verschuldung übrigens von 5,40 Mrd. USD auf 4,61 Mrd. USD zurück.

Die Kunden von J. M. Smucker bevorzugen bei den Produkten eine lange Haltbarkeit. Die meisten Fruchtaufstriche und Eiscreme-Toppings des Unternehmens sind 24 Monate haltbar. Während der letzten Rezession ging der Verbrauch von Lebensmitteln nur um etwa 3 % zurück, während der Verbrauch anderer Waren um 12 % sank. Dies dürfte dazu führen, dass die Produkte des Unternehmens auch in Zeiten der Unsicherheit beliebt bleiben.

Dabei ist, meines Erachtens, ein wichtiger Aspekt für das zukünftige Wachstum von J.M. Smucker die Kundentreue. Kundentreue ist während einer Rezession von großer Bedeutung, da treue Kunden auch dann weiterhin auf die Produkte eines Unternehmens zurückgreifen werden. Unternehmen, die bei der Kundentreue führend sind, haben während einer Rezession, laut zahlreicher Umfragen, einen dreifachen Anstieg der Erträge im Vergleich zu weniger bekannten Unternehmen zu verzeichnen. J.M. Smucker liegt in seiner Branche auf Platz 2 bei der Kundentreue. Dabei hilft die Kundentreue dem Unternehmen auch bei der Vermarktung und dem Verkauf neuer Produkte. Laut Management konnten bei den Stammkunden die Neuverkäufe im letzten Jahr um 10 % gesteigert werden.

Das größte Risiko dürfte für das Unternehmen hinsichtlich der Rückrufe zu finden sein. Wie bereits geschrieben, wurden im Mai die Erdnussbutterprodukte aufgrund einer möglichen Salmonellenkontamination zurückgerufen. Dies dürfte in diesem Jahr zu einem Schaden von 125 Mio. USD führen. Dabei war das kein einmaliger Vorfall, denn das Unternehmen hatte erst im Juli 2020 einen freiwilligen Rückruf für sein Haustierfutter Natural Balance durchgeführt. Solche Rückrufe können das Vertrauen zwischen Unternehmen und Verbrauchern schädigen. Allerdings geht J.M. Smucker bei seinen Rückrufen sehr transparent und sorgfältig um, was letztlich auch dafür sorgen wird, dass, meiner Meinung nach, das Kundenvertrauen auch in Zukunft hoch bleibt.

Nun schaue ich mir noch die Kursentwicklung an:

Die Aktie von J.M. Smucker befindet sich in einem gut 25-jährigen Aufwärtstrend, auch wenn man dies im Tageschart nicht sieht, da sich die Aktie seit 2016 in einem Seitwärtstrend befindet. Das Allzeithoch befindet sich im Bereich von 158 USD. Wie man erkennen kann, bildet die Aktie eine schöne Base aus, wobei die Chance besteht, dass das Allzeithoch in den nächsten Monaten angelaufen werden könnte. Bei einem Ausbruch auf ein neues Hoch könnte die Aktie sich in den nächsten Jahren der Marke von 200 USD annähern.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein gutes Wochenende!

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: General Mills

Bildherkunft: pixabay

1 Kommentar

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!