Der Aktienscreener: Qualitätsaktie aus dem Finanzbereich nach 30 % Korrektur - Wann einsteigen?

Hallo Investoren, Hallo Trader

Bevor ich euch heute ein spannendes Unternehmen aus dem Finanzsektor vorstelle, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

In den meisten Facetten unseres Lebens ist es so, dass wir für hohe Qualität auch einen höheren Preis zahlen müssen. So ist das auch an der Börse, vorausgesetzt wir befinden uns nicht gerade in einem Crash. Das Tolle an Qualitäts-Unternehmen ist die Tatsache, dass sie zwar meist hoch bewertet sind, aber im Normalfall auch eine Krise gut überstehen, was somit dafür spricht, solche Aktien in einem Crash aufzustocken. Um solche Qualitäts-Aktien zu finden, haben wir bei TraderFox das Template "High-Quality-Stocks" entwickelt, wobei wir uns hier auf die Anlagestrategie von Warren Buffett beziehen. Das Template identifiziert Aktiengesellschaften aus den USA, die stabil, gleichmäßig und hochprofitabel mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Wie ihr auf solche Aktien aufmerksam werdet, zeige ich euch jetzt, wobei ich wie immer darauf hinweise, dass es sich im Beitrag nur um meine eigene Meinung handelt und ich keine Aktien oder sonstigen Finanzprodukte zum Kauf oder Verkauf empfehle.

Meine Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

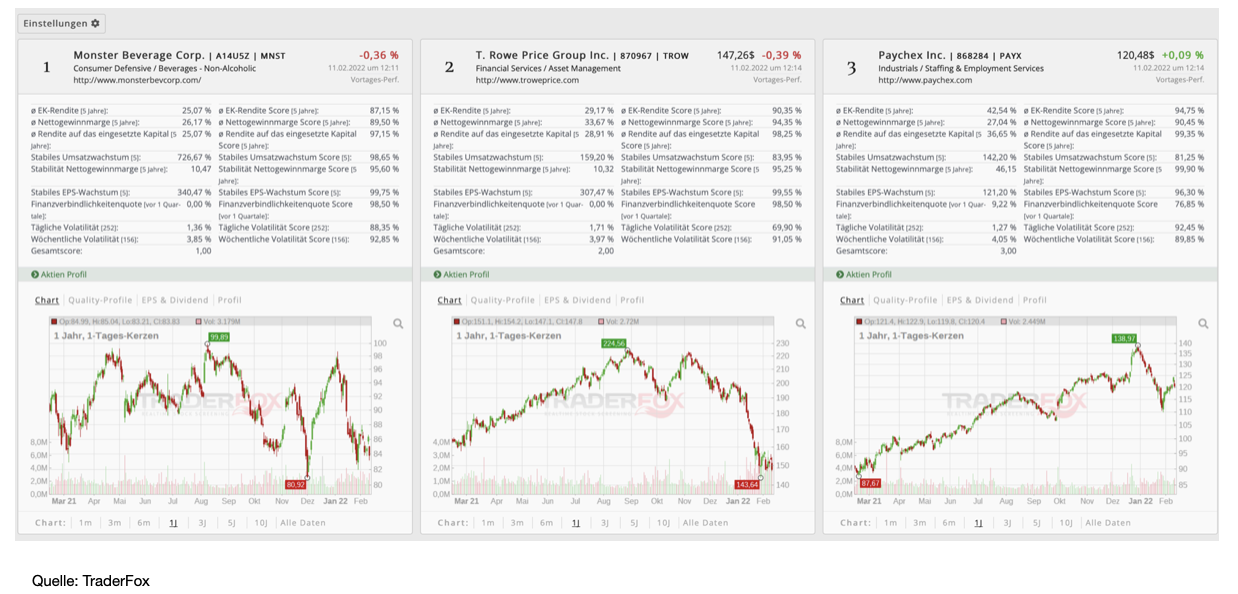

Grundlage sind die 2000 größten US-Unternehmen. Nachdem ich das Template "High-Quality-Stocks" geladen habe, gehe ich auf scannen und dann werden mir die Aktien nach absteigender Reihenfolge angezeigt. Heute will ich auf das Unternehmen auf Platz 2 eingehen. Wie ihr sehen könnt, handelt es sich dabei um T. Rowe Price.

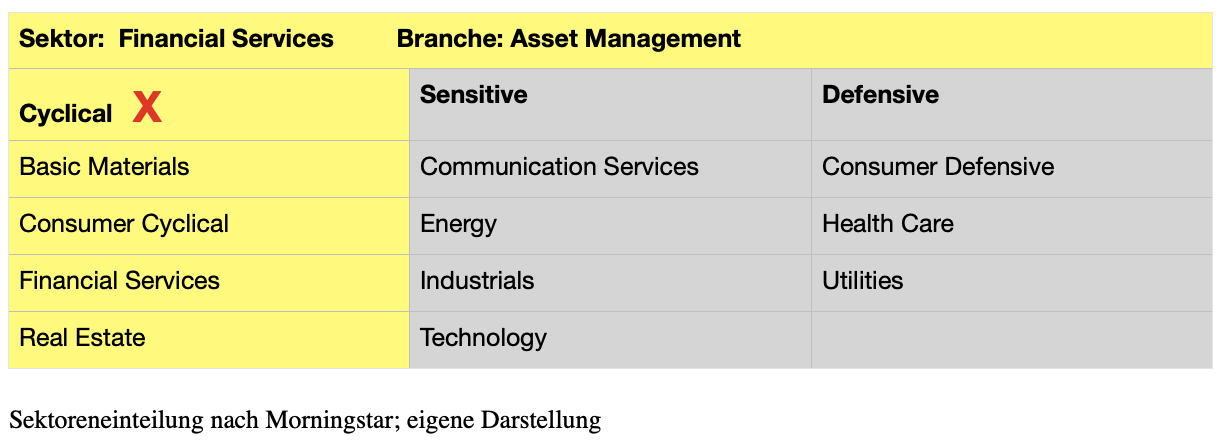

T. Rowe Price (TROW | US74144T1088) ist ein US-amerikanischer Finanzdienstleister und einer der führenden Anbieter von Investment-Fonds, deren Anteile ohne Gebühren, beziehungsweise direkt an den Anleger verkauft werden (no-load funds). Dieses Anlageprodukt richtet sich primär an Privatanleger und an Pensionskassen von Unternehmen. Des Weiteren bietet die T. Rowe Price Institutionen die separate Verwaltung von Investment-Portfolios an. Zudem bietet T. Rowe Price spezielle, vom Staat bezuschusste, College Sparpläne (College Savings Plans). Für institutionelle Kunden bietet T. Rowe Price einen Komplettservice an; dieser reicht von dem Erstellen von klar definierten Ertragsplänen und ausgelagerten Konten über das Portfolio-Management und Treuhänder-Pools bis hin zu ausländischen Fonds-Produkten. Die Marktkapitalisierung beträgt aktuell 34 Mrd. USD. Das Unternehmen ist dem Finanzservice-Sektor und der Branche Asset Management zuzuordnen.

Geschäftsmodell

Der US-Vermögensverwalter wurde 1937 gegründet und unterhält Büros in 17 Ländern außerhalb der USA unter anderem in Australien, China und Deutschland. Während man in 2020 erst über 1,52 Billionen USD an verwaltetem Vermögen verfügte, kletterte die Summe zu Ende Januar auf 1,58 Billionen USD. Das verwaltete Vermögen setzt sich dabei aus Aktienfonds (61 %), Mischfonds (28 %) und Rentenfonds (11 %) zusammen. Etwa zwei Drittel des verwalteten Vermögens des Unternehmens entfallen auf Altersvorsorgekonten, wodurch T. Rowe Price über eine etwas stabilere Kundenbasis verfügt als die meisten seiner Konkurrenten. Das Unternehmen verwaltet auch Privatkonten, berät bei der Altersvorsorge und bietet Discount-Brokerage- und Treuhanddienste an. Da der Großteil der Einnahmen von T. Rowe Price auf Beratungsgebühren beruht, gilt die Formel: Je größer das verwaltete Vermögen, desto mehr Gebühren werden eingenommen und desto höher sind die Einnahmen. Um weiterhin neue Gelder für seine Fonds anzuziehen, ist es entscheidend, dass das Unternehmen in der Lage ist, seine Konkurrenten zu übertreffen. Aufgrund stabiler Ergebnisse und geringer Gebühren ist das dem Unternehmen, im Vergleich zur Konkurrenz bislang, sowohl auf Drei-, Fünf- und Zehnjahresebene, immer gelungen und spricht dafür, dass dies auch so weitergehen wird.

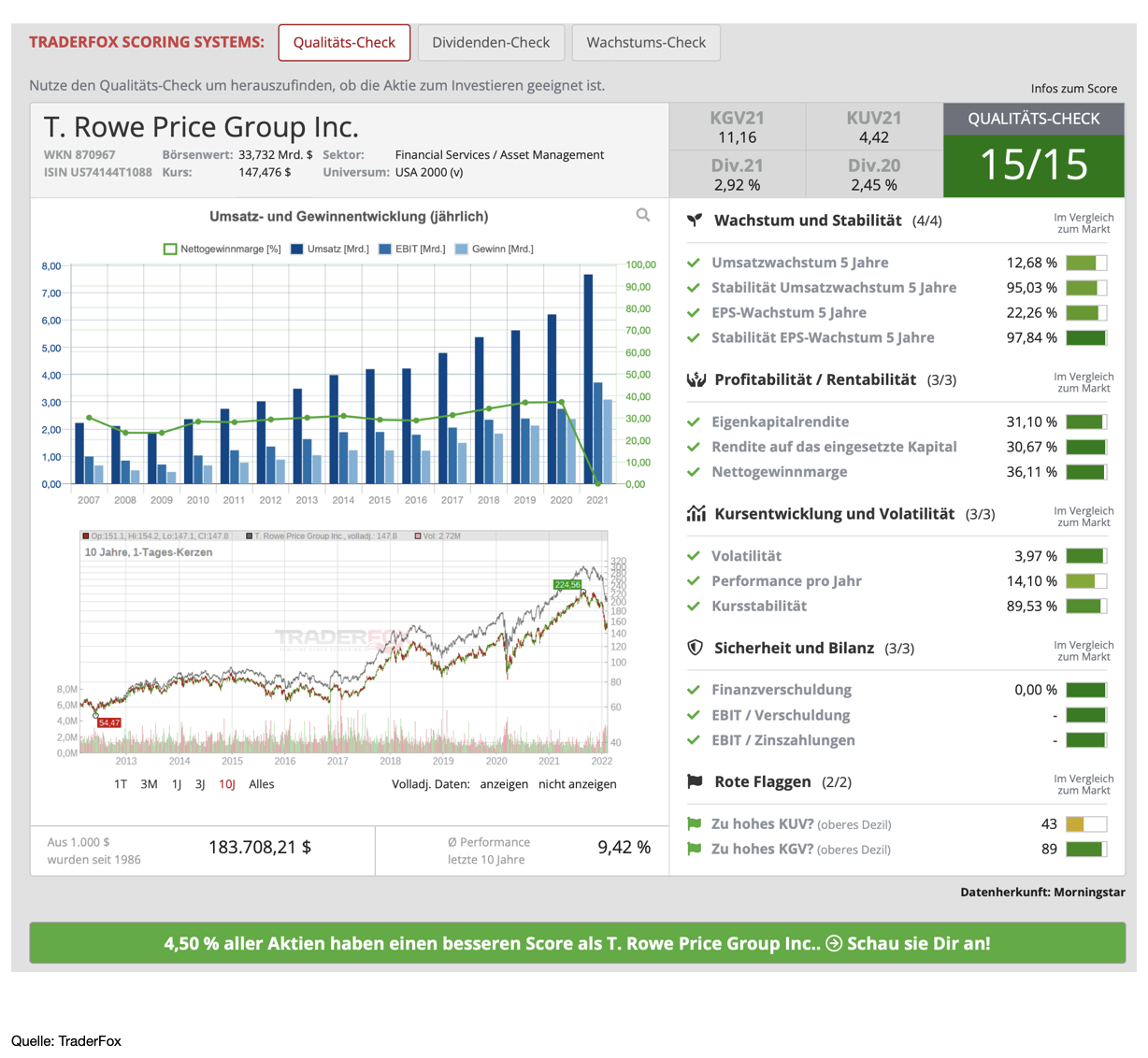

Qualitäts-Check

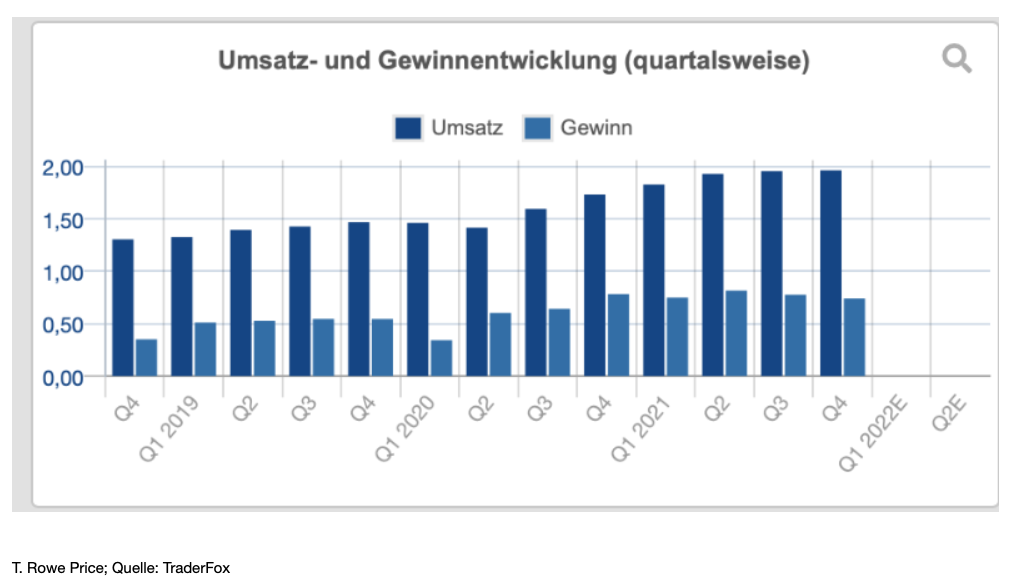

Das Unternehmen verfügt, aufgrund der Markenstärke und der stabilen Ergebnisse durchaus über einen starken Burggraben und damit über einige Wettbewerbsvorteile, was beispielsweise auch die Kapitalrendite von 65 % bestätigt. Die operative Marge ist zudem mit 50 % ausgesprochen hoch und konnte YoY zuletzt um 3,7 % gesteigert werden. Dies weist darauf hin, dass das Unternehmen gut geführt wird, wobei der durchschnittliche freie Cashflow von etwa 1,9 Mrd. USD dem Unternehmen viel Spielraum verschafft, seine vorhandenen Wettbewerbsvorteile weiter auszubauen. Nach dem TraderFox Qualitäts-Check bekommt die Aktie 15 von 15 Punkte, wobei aufgrund des Kursverfalls der letzten Monate, von mehr als 30 %, die Aktie mit einem KUV von 4,2, im Vergleich zum Mehrjahresschnitt von 4,9, wieder attraktiv bewertet erscheint.

Was ist mit dem Kurs los?

Viele Anleger fragen sich nun, warum die Aktie von T. Rowe Price seit Jahresanfang so stark korrigiert hat. Das dürfte vor allem mit den steigenden Renditen der US-Staatsanleihen zu tun haben. Denn mit steigenden Zinsen könnten Anleger vermehrt Geld aus den Fonds abziehen und da T. Rowe Price nun mal von den Gebühren abhängig ist, würde dies das Unternehmen belasten. Im letzten Monat erfuhr das Unternehmen einen Mittelabfluss von knapp 10 %, was die Anleger durchaus verunsicherte. T. Rowe Price ist zudem auch bei wachstumsstarken Technologiewerten engagiert. So gehört das Unternehmen zu denjenigen, die besonders früh in vielversprechende Start-ups, noch bevor diese an die Börse gehen, investieren. Wenn aber steigende Zinsen diesen kleinen Technologieunternehmen das Wachstum erschweren, dann dürfte dies für Gegenwind bei T. Rowe Price sorgen. Und wie auch bei vielen anderen Unternehmen aus der Branche, schossen die Betriebskosten zuletzt um 14,7 % auf 1,04 Mrd. USD stark in die Höhe, wobei hier vor allem gestiegene Personalkosten verantwortlich sind. Das Management teilte außerdem bei den letzten Zahlen Ende Januar mit, dass die Ausgaben im Jahr 2022 voraussichtlich um 12 bis 16 % steigen werden, was die Margen belasten dürfte. Obgleich T. Rowe Price im letzten Quartal die Erwartungen beim Umsatz und Gewinn übertreffen konnte, wogen die negativen Faktoren stärker und konnten den Abwärtstrend bislang nicht aufhalten.

Dividenden-Check

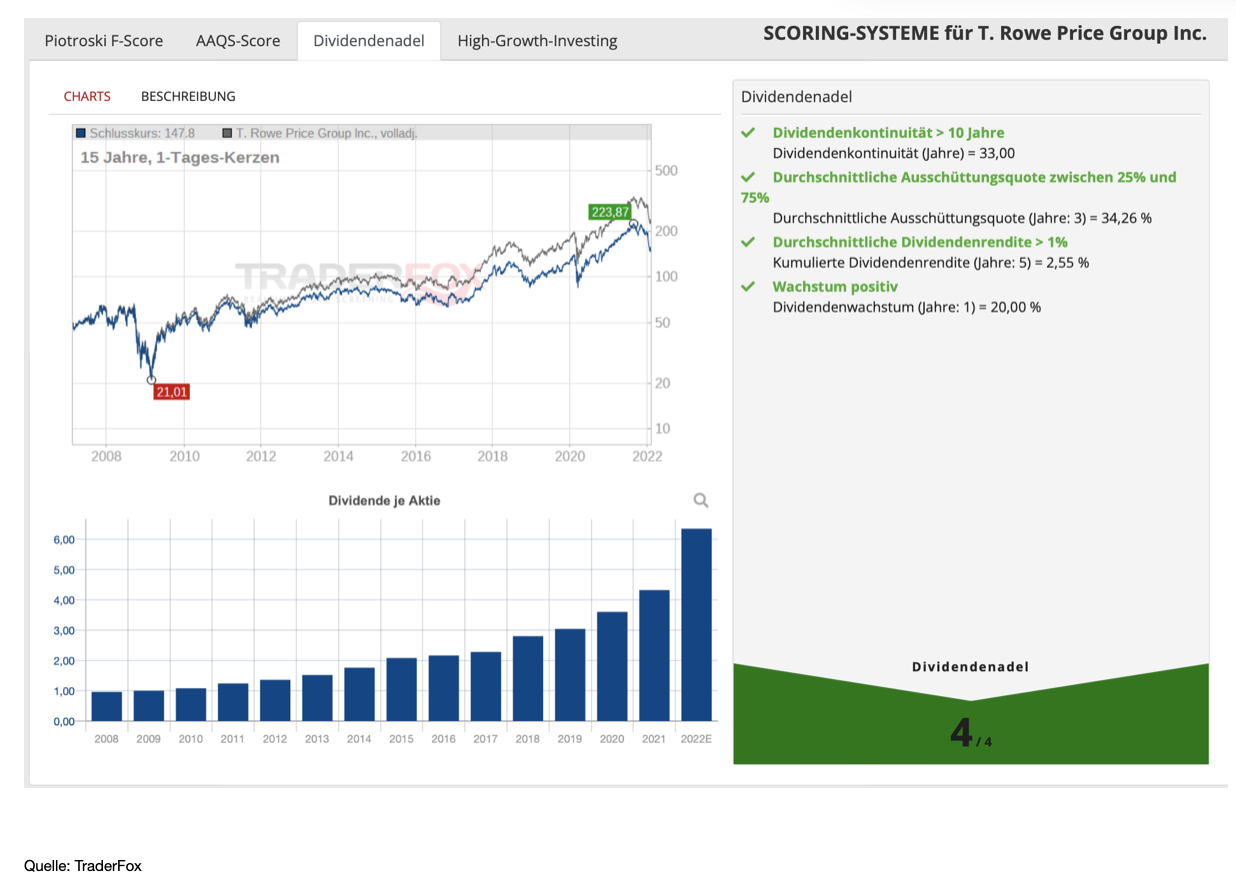

Dies hat allerdings nichts mit dem Management oder einer Schwäche des Unternehmens zu tun, sondern ist ausschließlich auf die steigende Zinsangst zurückzuführen, was sicherlich bei T. Rowe Price für Gegenwind sorgen wird. Hier stellt sich jedoch nun die Frage, ob der Rückgang des Kurses nicht etwas übertrieben ist, zumal das Unternehmen seit über 80 Jahren auf dem Markt agiert und viele Markteinbrüche und Rezessionen überstanden hat und aus jeder Krise gestärkt hervorgegangen ist. Ich glaube, und das ist nur meine Meinung, dass der aktuelle Kursrückgang, der sicherlich auch noch weiter anhalten kann, vor allem wenn größere Panik in die Märkte kommt, langfristig eine gute Gelegenheit bietet, Aktien eines durchaus starken Unternehmens zu erwerben, das jetzt nicht nur auf KUV-Basis, sondern auch auf Basis der Dividendenrendite, attraktiv bewertet zu sein scheint. Bei T. Rowe Price handelt es sich um einen starken Dividendenzahler, der seit 33 Jahren in Folge die Dividende erhöht hat. Das Unternehmen zahlte zuletzt eine Dividende von 4,32 USD, was einer Rendite von 2,92 % entspricht. In den letzten 5 Jahren lag die Rendite zwischen 2,29 % und 2,87 %, was ebenfalls auf eine attraktive Bewertung der Aktie hindeutet. Da die Ausschüttungsquote nur bei 34 % liegt, dürfte für zukünftige Erhöhungen auch in den nächsten Jahren gesorgt sein.

Kursentwicklung

Dass die Aktie von T. Rowe Price ein wahrer Dauerläufer ist, zeigt der Langfristchart. So stieg die Aktie seit 1990 von 1 USD auf 230 USD im letzten Jahr. Das ist eine Performance von mehr als 20.000 %. Aktuell befindet sich die Aktie, wie gesehen, in einer schärferen Korrektur, was den langfristigen Aufwärtstrend allerdings keineswegs gefährdet. Von den Hochs im Januar verlor die Aktie zuletzt gut 30 % und könnte die Aktie für Langfristanleger nun interessant machen, wenngleich ich verstehen kann, dass der Griff ins fallende Messer immer Überwindung kostet. Im Bereich des 61,8 % Retracements, wo auch das Vorkrisenhoch liegt, könnte die Aktie nun allerdings zur Ruhe kommen. Die letzten drei Wochen bildete die Aktie im Bereich von 140 USD, unter hohem Volumen, eine Art Boden. Meines Erachtens könnte hier ein erster Fuß, mit einer Teilposition, in die Tür gestellt werden, wenn sich die Aktie auf dem aktuellen Niveau stabilisiert und wieder zu relativer Stärke ansetzt und über die Marke von 155 USD steigt, zumal im Hinblick auf die Dividende und das KUV, die Aktie zuletzt im Corona-Crash so günstig gehandelt wurde wie aktuell.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

Bildherkunft: pixabay.com

1 Kommentar

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!