Diese 4 NEO-Darvas Aktien aus den USA stürmen auf neue Allzeithochs!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

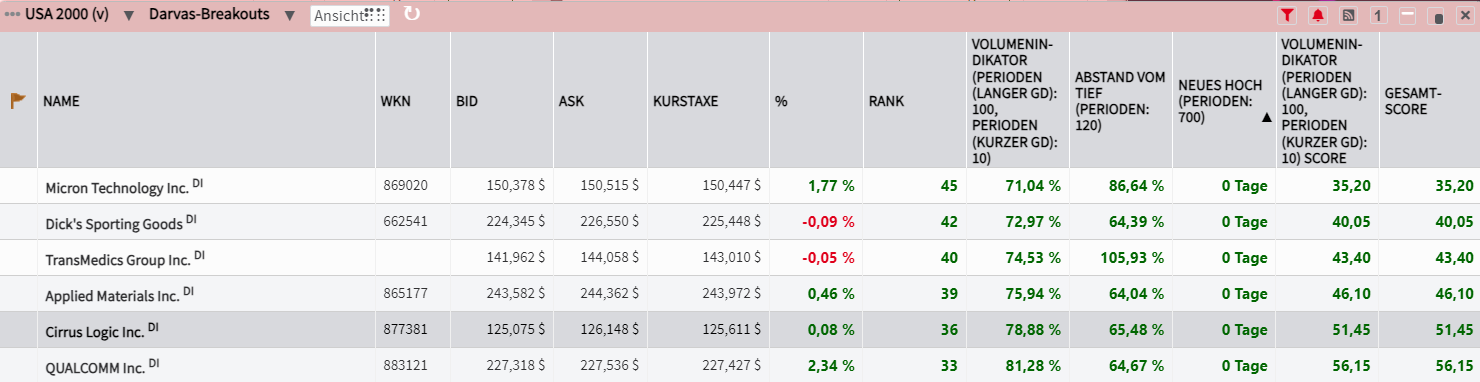

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Dick's Sporting Goods – Der Einzelhändler lässt sich von einer Konsumflaute nichts anmerken

- Die Performance der letzten 12 Monate beträgt 72 %.

- Dick's Sporting Goods bietet ein umfassendes Sortiment an authentischer Sportausrüstung, Bekleidung, Schuhen und Zubehör.

- Der Einzelhändler hat seine EBT-Marge mehr als verdoppelt und auch für die Zukunft wird ein stetiges Umsatzwachstum prognostiziert.

Dick's Sporting Goods vertreibt Sportbekleidung, Schuhe und Sportausrüstung. Das Unternehmen betreibt digitale Plattformen sowie zahlreiche Geschäfte unter seiner gleichnamigen Marke (einschließlich Outlet-Geschäfte) und Fachgeschäfte unter den Namen Golf Galaxy und Public Lands. Dick's führt Eigenmarken und nationale Marken wie Nike, The North Face, Under Armour, Callaway Golf und TaylorMade. Das Unternehmen ist dank seiner robusten Strategien, darunter Merchandising-Initiativen und geschäftsbezogene Bemühungen, gut aufgestellt, um die positiven Trends in der Sportbranche zu nutzen. Man profitiert von der Stärke seiner Marke und der Nachfrage nach den Produkten, die bei den Kunden seit langem gut ankommen. Zweifellos konzentriert sich das Management darauf, ein trendgerechtes Warensortiment zu schaffen, die Beziehungen zu den Kunden durch Marketing zu vertiefen und die Kosten effizient zu kontrollieren.

Die Filialaktivitäten von DICK’S Sporting verlaufen planmäßig. Das Unternehmen hat DICK’S House of Sport, Golf Galaxy Performance Center, Public Lands und "Going, Going, Gone" eingeführt, die sich allesamt gut entwickelt haben. Im 1. Geschäftsquartal 2024 wurden bspw. zwei House of Sport-Filialen eröffnet. Man ist weiterhin auf Kurs, in diesem Jahr sechs weitere Filialen zu eröffnen. Die Gesamtzahl der Filialen betrug Anfang Mai 857. Bis 2027 plant das Unternehmen, landesweit 75 bis 100 House of Sport-Filialen zu eröffnen.

Das Unternehmen ist auf Kurs bei seiner Geschäftsoptimierung, um die Gesamtkostenstruktur zu rationalisieren. Dies führte zu einer robusten Umsatzentwicklung im 1. Geschäftsquartal 2024. Auch starke vergleichbare Ladenumsätze und ein gesundes Transaktionswachstum wirkten als Rückenwind. Der Nettoumsatz verbesserte sich im Jahresvergleich um 6,2 %, während die konsolidierten Ladenumsätze um 5,3 % stiegen, was auf höhere Transaktionen zurückzuführen ist. Das Management hat seine Prognose für das Geschäftsjahr 2024 angehoben. Es erwartet einen Nettoumsatz im Bereich von 13,1 bis 13,2 Mrd. USD. Die EBT-Marge wird voraussichtlich bei 11,1 % liegen, verglichen mit den zuvor prognostizierten 10,9 %. Die Bruttomarge dürfte im Jahresvergleich leicht steigen und der bereinigte Gewinn im Bereich von 13,35 bis 13,75 USD pro Aktie liegen.

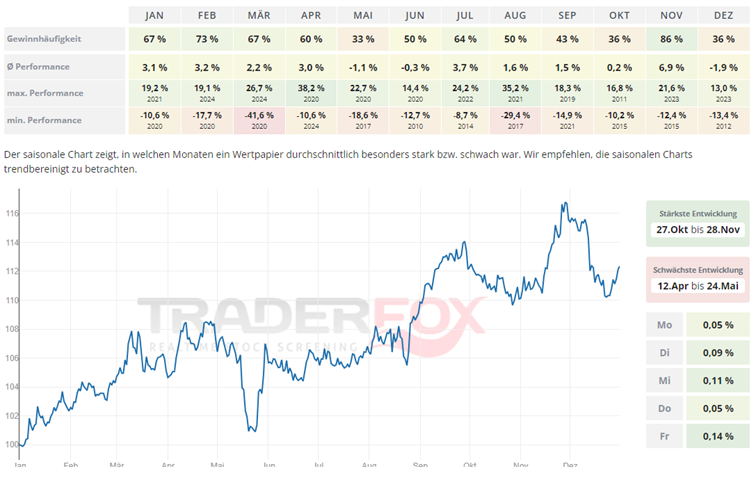

Der Zeitraum, um an der stärksten Entwicklung des Unternehmens zu partizipieren, ist mit einem Monat vergleichsweise kurz und reicht lediglich von Ende Oktober bis Ende November. Sonderangebote rund um den Black Friday und vorweihnachtliche Konsumfreudigkeit sorgen dennoch dafür, dass der Monat November mit einer Gewinnhäufigkeit von 86 % und einer durchschnittlichen Performance von 6,9 % überaus stark ausfällt.

In den letzten 52 Wochen hat die Aktie von Dick's Sporting Goods eine Rendite von 72 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 16 %. Die Aktie markierte das 52-Wochenhoch am 17.06.2024 bei 230,06 USD. Das 52-Wochentief markierte die Aktie am 27.10.2023 bei 99,26 USD. Seitdem konnte die Aktie um 128 % seit Tief zulegen.

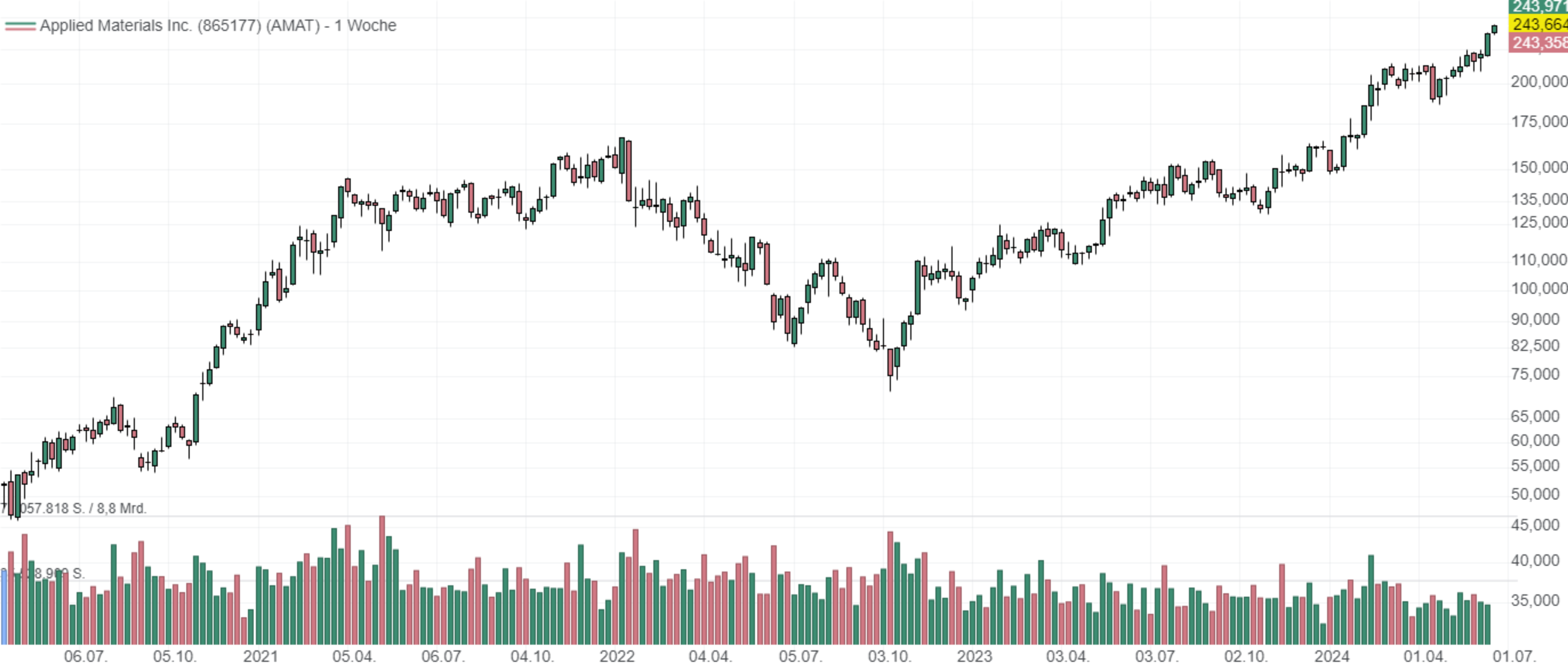

Applied Materials – Fortschrittliche Technologien und starkes Wachstum im OLED-Segment

- Die Performance der letzten 12 Monate beträgt 78 %

- Die Nachfrage nach der Centura Sculpta-Mustermaschine wird voraussichtlich höher sein als erwartet, da sie die Chip-Produktionskosten und den Energieverbrauch senkt.

- Der Serviceumsatz und der OLED-Markt sind potenzielle Wachstumsquellen, die für weiteren Auftrieb sorgen dürften.

Das Unternehmen Applied Materials (NASDAQ: AMAT) gehört zu den Spitzenreitern in der Halbleiter-, Flachbildschirm- und Photovoltaik-Industrie. Die von Applied Materials entwickelten Lösungen finden Anwendung bei der Herstellung von Smartphones, Flachbild-Fernsehern und Sonnenkollektoren. Angefangen von integrierten Schaltkreisen bis hin zu Solarzellen und organischen Leuchtdioden. Auch schlüsselfertige Fabriken zur Herstellung von Solarzellen sowie Wartungs- und Reparaturleistungen gehören zum Angebotsspektrum.

Am 28.02.2023 kündigte das Unternehmen seine neue Technologie an, welche die Halbleiterstrukturierung revolutioniert hat. Centura Sculpta ist eine Maschine, die weniger Schritte bei der Chipproduktion ermöglicht und nur einen Musterdruckzyklus statt zwei ermöglicht. Dies reduziert die Chipkapitalkosten um geschätzte 250 Mio. USD pro 100.000 Wafer pro Monat und senkt die Chipherstellungskosten um etwa 50 USD pro Wafer.

Noch wichtiger ist, dass diese neue Technologie zu grünen Initiativen beiträgt, indem sie die Einsparung von mehr als 15 kWh Energie, 0,35 kg CO2 und 15 Litern Wasser pro Wafer ermöglicht. Darin liegt der größte Wert von Centura Sculpta. In seiner Fähigkeit, bei der Chipherstellung, einer energieintensiven Branche, jede Menge verschiedener Arten von Energie und Ressourcen einzusparen. Vor diesem Hintergrund sind Halbleiterhersteller ständig bestrebt, ihre Betriebsabläufe zu verbessern, um die Umweltbelastung so gering wie möglich zu halten. Hiervon dürfte Applied Materials mit seinem Produktangebot profitieren.

Auch das OLED-Segment dürfte künftig Wachstumspotenzial bieten. AMAT ist derzeit Marktführer im Markt für Flachbildschirm-spezifische Geräte und besitzt den größten Marktanteil. Der OLED-Markt wird von jetzt an bis 2030 voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 22,5 % zulegen. Es werden zunehmend AR/VR-Technologien benötigt, welche stark von OLED-Displays abhängig sind. Hierbei ist insbesondere das Gesundheitswesen ein potenzieller Abnehmer.

Während für den AR/VR-Markt von heute bis 2028 ein CAGR von 11 % erwartet wird, dürfte das Wachstum für AR/VR im Gesundheitswesen nochmals deutlich höher ausfallen. Das bringt AMAT in eine günstige Position. Eine Studie hat gezeigt, dass Chirurgen, die in VR-Umgebungen geschult wurden, 40 % weniger Fehler machen als solche ohne diese Umgebung. Die Akzeptanz von AR/VR-Technologien in der Gesundheitsbranche dürfte demnach stark zunehmen, was wiederum den OLED-Umsatz ankurbeln und das Display- und angrenzende Marktsegment von AMAT wachsen lassen wird.

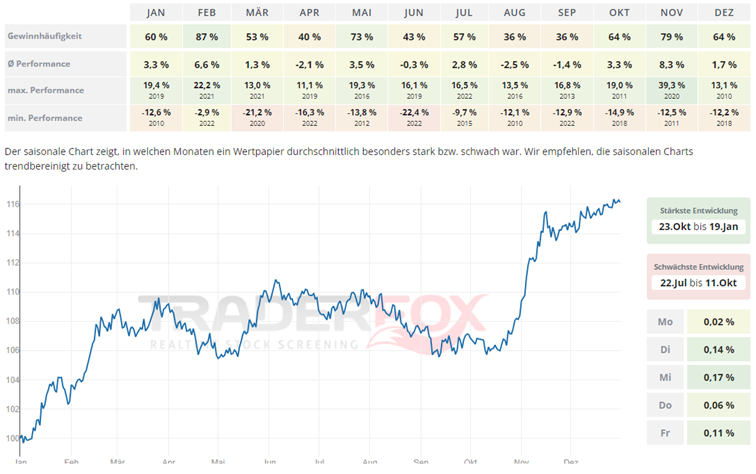

Möchte man in Applied Materials investieren, so bietet sich hierfür der Zeitraum von Ende Oktober bis Mitte Januar an. Speziell der Monat November sticht mit einer durchschnittlichen Performance von 8,3 % und einer Gewinnhäufigkeit von 79 % heraus. Schlechter entwickelt sich die Aktie hingegen im Sommer. Der August und September weisen dabei negative Rendite auf.

In den letzten 52 Wochen hat die Aktie von Applied Materials eine Rendite von 78 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 15 %. Die Aktie markierte das 52-Wochenhoch am 18.06.2024 bei 245,03 USD. Das 52-Wochentief markierte die Aktie am 31.10.2023 bei 128,48 USD. Seitdem konnte sich die Aktie um 88 % seit Tief erholen.

Cirrus Logic – Unmittelbarer Nutznießer des Upgrade-Zyklus von Apple

- Die Performance der letzten 12 Monate beträgt 66 %.

- Das Halbleiterunternehmen Cirrus Logic verdient sein Geld bisher primär mit Audioprodukten für Smartphones. Verbessert werden dabei die Sprachqualität und Audiowiedergabe.

- Generative KI wird zum Wachstumstreiber, da Hersteller die Sprachschnittstellen für bessre Benutzerinteraktionen weiterentwickeln möchten.

Cirrus Logic (NASDAQ: CRUS) ist ein führendes Halbleiterunternehmen und Anbieter von Analog- und Mixed-Signal-Wandlern und Audioprozessoren, welche die Sprach- und Audioqualität auf einer Vielzahl von Geräten verbessern können. Der Fokus liegt derzeit insbesondere auf Smartphones sowie Laptops, Smartwatches und AR/VR-Brillen. Das Unternehmen spielt schon länger eine Schlüsselrolle bei der Bereitstellung von High-Performance Mixed-Signal-Technologien (HPMS), welche die Leistung von Sensoren, Kameras, Batterien und Schnellladefunktionen optimieren. Das Marktpotenzial ist groß. Bis 2028 könnte der adressierbare Markt 9 Mrd. USD erreichen.

Cirrus Logic ist außerdem einer der wichtigsten Apple Zulieferer. Weltweit gibt es etwa 2,3 Milliarden iPhone-Geräte. Mit dem Aufkommen von Apple Intelligence und der damit einhergehenden tiefen Integration von KI-Funktionen in das System hat Apple große Chancen, einen neuen Upgrade-Zyklus zu starten. Hiervon dürfte auch Cirrus Logic profitieren. Mehr als 80 % des Umsatzes stammen von Apple, sodass das Unternehmen stark von der Nachfrage nach iPhones profitieren wird. Cirrus Logic bietet beispielsweise zwei Audiochips (Codec und Audioverstärker) an. Diese tragen zu einer besseren Klang- und Sprachqualität bei. Durch den Einsatz künstlicher Intelligenz wird dies immer wichtiger.

Um die Abhängigkeit von Apple zu reduzieren, stellte im 4. Quartal des Geschäftsjahres 2024 ein führender Android-OEM sein neuestes Flaggschiff-Smartphone mit einem Cirrus Logic-Boosted-Verstärker und einem haptischen Treiber vor. Der Backlog für Android-Geräte nimmt langsam, aber stetig zu. Das Unternehmen gewinnt mit seinen Audiokomponenten für den allgemeinen Markt auch weiterhin Kunden für Designs von Flaggschiff-Smartphones der nächsten Generation.

Darüber hinaus möchte das Unternehmen auch in den Markt für fortschrittliche Batterie- und Energietechnologie im Zusammenhang mit hocheffizientem Laden, Batteriemanagement und systemseitiger Stromversorgung investieren. Ferner plant das Unternehmen, im Herbst 2024 seinen kundenspezifischen Boost-Verstärker der nächsten Generation und seinen ersten 22-Nanometer-Smart-Codec auf den Markt zu bringen. Diese neuen Produkte werden die Leistungsverbesserungen gegenüber früheren Generationen deutlich verbessern.

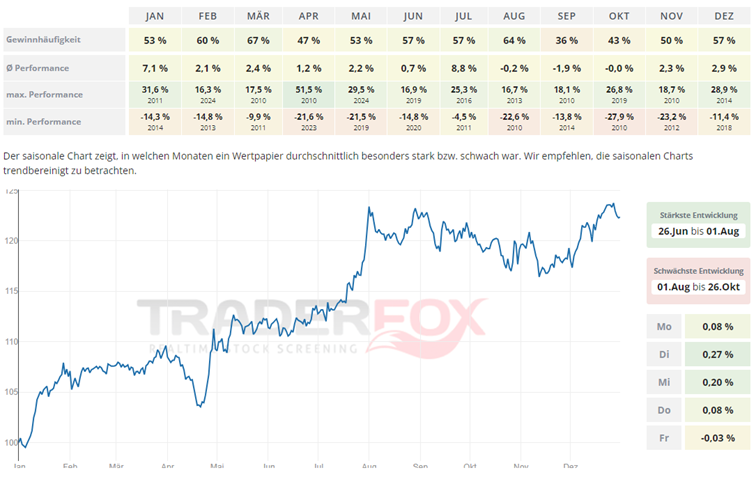

Die stärkste Entwicklung vollzieht die Aktie im Zeitraum von Ende Juni bis Anfang August. Dabei performt der Juli mit durchschnittlich 8,8 % am besten. Die Gewinnhäufigkeit liegt bei 57 %. Auch der Monat Januar kann sich mit einer durchschnittlichen Performance von 7,1 % und einer Gewinnhäufigkeit von 53 % sehen lassen.

In den letzten 52 Wochen hat die Aktie von Cirrus Logic eine Rendite von 70 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 15 %. Die Aktie markierte das 52-Wochenhoch am 18.06.2024 bei 128 USD. Das 52-Wochentief markierte die Aktie am 30.10.2023 bei 65,02 USD. Seitdem konnte sich die Aktie erholen und um 96 % seit Tief steigen.

Qualcomm - Der unterschätzte KI-Player mit starken Wachstumsaussichten

- Die Performance der letzten 12 Monate beträgt 95 %.

- Qualcomm hat seine Design-Win-Pipeline auf 45 Mrd. USD ausgebaut und ist auf dem besten Weg, im Geschäftsjahr 2026 einen Automobilumsatz von über 4 Mrd. USD zu erzielen.

- Man gab bekannt, dass der Snapdragon X Plus und Snapdragon X Elite voraussichtlich Mitte 2024 in mehreren Windows-KI-PCs der nächsten Generation von mehreren führenden globalen OEMs auf den Markt kommen werden.

Qualcomm (NASDAQ: QCOM) ist ein führender Technologiekonzern, der sich primär auf die Entwicklung der Mobilfunktechnologie konzentriert. Des Weiteren entwickelt das Unternehmen verschiedene Lösungen für die drahtlose Sprach- und Datenkommunikation. Im Bereich Mobilfunk-Chips zählt Qualcomm weltweit zu den Marktführern. Ein Großteil der Module bei Smartphones stammt von dem Konzern. Das abgelaufene Quartal hatte mehrere Highlights zu bieten.

Erstens war bei Mobiltelefonen einer der besten Datenpunkte im 2. Quartal des Geschäftsjahres 2024 das robuste Wachstum bei Android Premium. Qualcomm teilte mit, dass die Umsätze mit chinesischen OEMs im 1. Halbjahr des Geschäftsjahres 2024 um 40 % gestiegen seien und sich dieser Trend voraussichtlich fortsetzen werde. Dies ist sehr positiv, da der Markt Qualcomm auf der Grundlage einer gedrückten Wachstumsprognose bewertet hat, da davon ausgegangen wurde, dass sich das Wachstum in Zukunft aufgrund der gemäßigten Position des Unternehmens gegenüber seinen beiden großen Kunden Samsung und Huawei verlangsamen wird.

Natürlich gibt es auch den Rückenwind durch die geräteinterne KI, welche den Umsatz mit Mobiltelefonen steigern wird. Qualcomms Snapdragon 8 Gen 3 erfreut sich einer starken Nachfrage, insbesondere in China und bei der Samsung Galaxy S24-Serie, und es wird erwartet, dass er in der 2. Hälfte des Jahres 2024 in einer größeren Palette von Premium- und High-Tier-Smartphones sowie in Flaggschiff-Smartphones auf den Markt kommt. Qualcomms Diversifizierung über Mobiltelefone hinaus wird bisher wenig Aufmerksamkeit geschenkt, aber mit der Stabilisierung der Markttrends dürfte man jetzt eine positivere Ausgangslage vorfinden, da das Wachstum in den Bereichen Autos und IoT es Qualcomm ermöglicht, sich gegen die typische Smartphone-Saisonalität abzusichern.

Im Automobilsegment hat Qualcomm seine Design-Win-Pipeline auf starke 45 Mrd. USD ausgebaut und ist auf dem besten Weg, im Geschäftsjahr 2026 einen Automobilumsatz von über 4 Mrd. USD zu erzielen. Im IoT-Segment gewannen die Netzwerklösungen von Qualcomm weiter an Zugkraft, da der Übergang zu Wi-Fi 7 auf Unternehmen ausgeweitet wird. Sogar die Möglichkeiten im PC-Bereich sind groß. Qualcomm kündigte an, dass Snapdragon X Plus und Snapdragon X Elite voraussichtlich Mitte 2024 in mehreren Windows-KI-PCs der nächsten Generation von verschiedenen führenden globalen OEMs auf den Markt kommen werden. Qualcomm behauptet, dass der Snapdragon X Elite "führend in Sachen geräteinterner KI und Energieeffizienz für das Windows-Ökosystem ist und optimal positioniert ist, um den Übergang zu echten KI-PCs anzuführen".

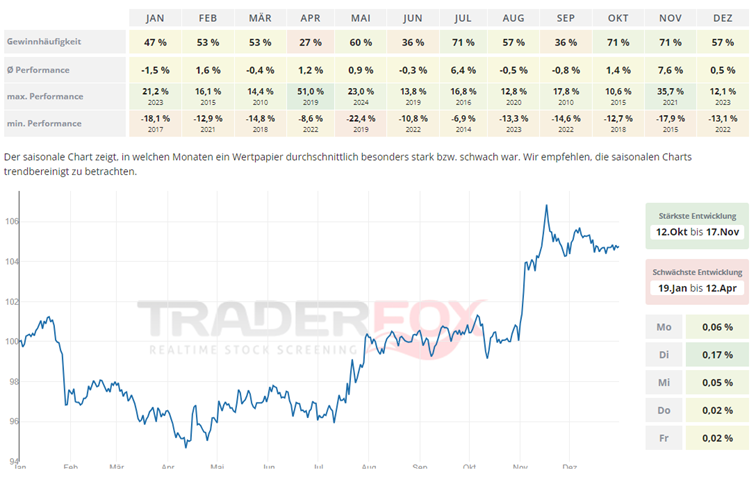

Die Aktie von Qualcomm entwickelt sich am besten von Mitte Oktober bis Mitte November. Der November zeigt sich dabei mit einer Gewinnhäufigkeit von 71 % und einer durchschnittlichen Performance von 7,6 % stark. Interessant ist auch der Juli mit einer durchschnittlichen Performance von 6,4 %.

In den letzten 52 Wochen hat die Aktie von Qualcomm eine Rendite von 95 %. In den vergangenen vier Wochen lag die Rendite bei 19 %. Die Aktie markierte das 52-Wochenhoch am 18.06.2024 bei 230,63 USD. Das 52-Wochentief markierte die Aktie am 26.10.2023 bei 102,73 USD. Seitdem konnte die Aktie um 123,5 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_565726822

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!