Diese 4 NEO-Darvas Aktien bringen spannende Wachstumsaussichten mit sich!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

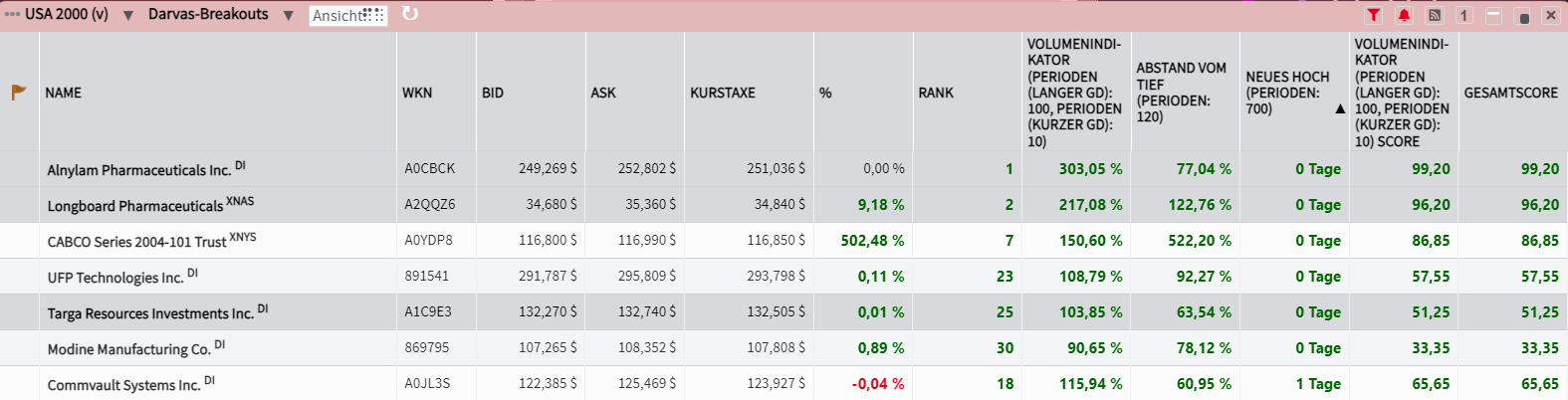

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Alnylam - Medikament zur Therapie von Herzerkrankungen erreicht primären Endpunkt in Spätphasenstudie

- Die Performance der letzten 12 Monate beträgt 33 %.

- Das Biotechunternehmen hat sich auf Medikamente auf Basis der RNA-Interferenz (RNAi) spezialisiert, um mit innovativen Wirkstoffen bisher eingeschränkte oder unzureichende Behandlungsmöglichkeiten bei seltenen und schweren Krankheiten zu ersetzen.

- Der Umsatz von Vutrisiran dürfte nach der ATTR-CM-Genehmigung im Jahr 2032 voraussichtlich rund 3,7 Mrd. USD einbringen.

Alnylam (NASDAQ: ALNY) ist führend in der Erforschung von RNA-Interferenz-Therapeutika (RNAi). Die RNAi-Methode zielt auf den Zellmechanismus ab und sorgt dafür, dass die Übersetzung der mRNA in ein Protein unterbrochen wird. Im Grunde genommen kann so die Expression der Gene reguliert werden, um die Funktion von Zellen und Geweben zu beeinflussen. Alnylam hat mehrere Medikamente auf dem Markt und unterhält mehrere klinische Programme in verschiedenen Therapiebereichen.

Ende Juni gab Alnylam bekannt, dass sein Medikament "Vutrisiran" in einer Studie an Patienten mit einer seltenen Herzerkrankung die Rate an Todesfällen und Herz-Kreislauf-Erkrankungen um ein Drittel reduziert habe. In der Studie trug Vutrisiran dazu bei, herzkrankheitsbedingte Todesfälle und Krankenhausaufenthalte um 33 % zu reduzieren. 655 Patienten erhielten das Medikament oder ein Placebo. Die Studie untersuchte Erwachsene mit Amyloid-Transthyretin-Kardiomyopathie (ATTR-CM), bei denen die Herzmuskelfunktion aufgrund der unregelmäßigen Ansammlung von Proteinen beeinträchtigt ist. Analysten betonen, dass die Daten dieser Studie wahrscheinlich die Tür zu einem viel größeren Markt für Vutrisiran öffnen werden, das bereits zur Behandlung von Nervenschäden (Polyneuropathie) bei Patienten mit Herzerkrankungen zugelassen ist.

Eine erweiterte Zulassung wird laut Yvonne Greenstreet, CEO von Alnylam, zu einem erheblichen Umsatzwachstum führen. "Dieser Markt ist zehnmal so groß wie der Markt für Polyneuropathie", sagte Greenstreet und fügte hinzu, dass eine erweiterte Zulassung bis zum nächsten Jahr erfolgen könnte. Laut eines William Blair-Analysten dürfte der Umsatz von Vutrisiran nach der ATTR-CM-Genehmigung im Jahr 2032 voraussichtlich rund 3,7 Mrd. USD einbringen. Alnylam selbst schätzt, dass weltweit etwa 200.000 bis 300.000 Menschen von ATTR-CM betroffen sind, von denen die meisten nicht diagnostiziert werden. Zu den aktuellen Behandlungsoptionen gehört Pfizers Tafamidis, das unter den Namen Vyndaqel und Vyndamax verkauft wird und die Produktion des Transthyretin-Proteins stabilisiert. Im Gegensatz dazu neutralisiert Vutrisiran die unregelmäßige Transthyretinproduktion. Die Behandlung mit Vutrisiran half den Patienten auch dabei, die Strecke, die sie in sechs Minuten zurücklegen konnten, zu reduzieren. Dies ist ein wichtiger Indikator für das Fortschreiten der Krankheit.

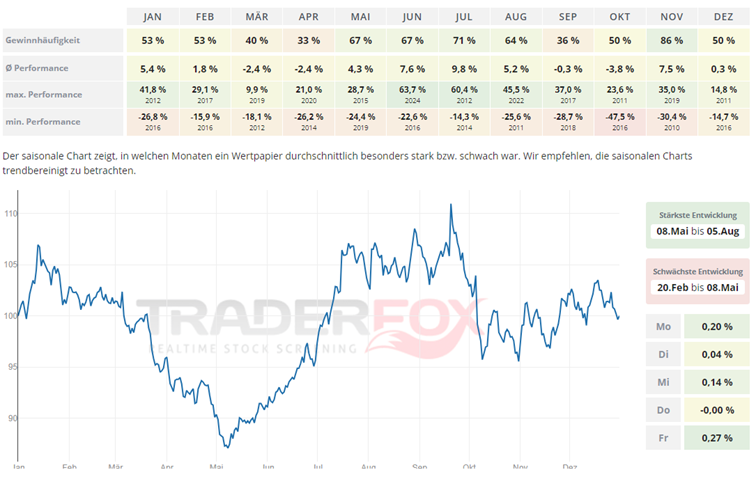

Die beste Entwicklung vollzieht die Aktie im Zeitraum von Anfang Mai bis Anfang August. Der Juli ist mit einer Gewinnhäufigkeit von 71 % und einer durchschnittlichen Performance von 9,8 % besonders stark. Den März und April sollte man hingegen für ein Investment vermeiden.

In den letzten 52 Wochen hat die Aktie von Alnylam Pharmaceuticals eine Rendite von 30 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 65 %. Die Aktie markierte das 52-Wochenhoch am 27.06.2024 bei 252,87 USD. Das 52-Wochentief markierte die Aktie am 25.04.2024 bei 141,98 USD. Seitdem konnte die Aktie um 76 % seit Tief zulegen.

Longboard Pharmaceuticals – Prüfpräparat erhält den "Breakthrough Therapy"-Status seitens der FDA

- Die Performance der letzten 12 Monate beträgt 362 %.

- Longboard Pharmaceuticals ist ein biopharmazeutisches Unternehmen im klinischen Stadium, das sich auf die Entwicklung revolutionärer neuer Medikamente zur Behandlung neurologischer Erkrankungen konzentriert.

- Das Unternehmen plant, eine Phase-3-Studie zu Bexicaserin zu beginnen und hofft, noch in diesem Jahr Daten aus einer offenen Anschlussstudie veröffentlichen zu können.

Longboard Pharmaceuticals (NASDAQ: LBPH) ist ein biopharmazeutisches Unternehmen in der klinischen Phase, das sich auf die Entwicklung neuartiger Medikamente für neurologische Erkrankungen konzentriert, wobei der Schwerpunkt zunächst auf seltenen Krankheiten liegt. Das Unternehmen fokussiert sich auf den Aufbau eines Portfolios zentral wirkender Produktkandidaten, die hochselektiv für bestimmte G-Protein-gekoppelte Rezeptoren (GPCRs) sind. GPCRs haben sich als die erfolgreichste Klasse medikamentös behandelbarer Ziele im menschlichen Genom erwiesen und machen 50 bis 60 % aller medikamentös behandelbaren Ziele im Körper aus.

Longboard forscht an verschiedenen Medikamenten. So evaluiert man bspw. Bexicaserin (LP352), einen oralen, zentral wirkenden 5-Hydroxytryptamin-2C-(5-HT2C) -Rezeptor-Superagonisten. Bexicaserin wird zur potenziellen Behandlung von Anfällen entwickelt, die mit Entwicklungs- und epileptischen Enzephalopathien (DEEs) in Zusammenhang stehen. DEEs beziehen sich auf eine Gruppe schwerer heterogener Epilepsien, die durch medikamentenresistente Anfälle und erhebliche Entwicklungsverzögerungen gekennzeichnet sind. Longboard gab hierbei Mitte Juni positive Zwischenergebnisse aus seiner laufenden 52-wöchigen Open-Label-Verlängerung der PACIFIC-Studie bekannt, in der Bexicaserin (LP352) bei Teilnehmern im Alter von 12 bis 65 Jahren mit Entwicklungs- und epileptischen Enzephalopathien untersucht wurde. Die Studienziele sind die Untersuchung der Sicherheit und Verträglichkeit mehrerer Dosen Bexicaserin bei Teilnehmern mit DEEs sowie die Analyse der Wirkung von Bexicaserin auf die Häufigkeit beobachteter zählbarer motorischer Anfälle und anderer Anfallsarten.

Anfang Juli hat das Unternehmen seitens der FDA für sein Prüfpräparat "Bexicaserin" den Status einer bahnbrechenden Therapie zur Behandlung von Anfällen im Zusammenhang mit Entwicklungs- und epileptischen Enzephalopathien (DEEs) bei Patienten ab zwei Jahren verliehen bekommen. Die Bezeichnung "Breakthrough Therapy" ist ein Verfahren, das die Entwicklung und behördliche Prüfung von Medikamenten beschleunigen soll, die zur Behandlung schwerer oder lebensbedrohlicher Erkrankungen bestimmt sind und bei denen vorläufige klinische Beweise darauf hindeuten, dass das Medikament in mindestens einem klinisch signifikanten Endpunkt eine wesentliche Verbesserung gegenüber der verfügbaren Therapie darstellen könnte. Ein Medikament, das die Bezeichnung "Breakthrough Therapy" erhält, hat Anspruch auf eine intensivere Beratung zu einem effizienten Medikamentenentwicklungsprogramm und organisatorisches Engagement unter Beteiligung von leitenden Managern der FDA.

Hinweis: Zu Longboard Pharmaceuticals gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Longboard Pharmaceuticals eine Rendite von 350 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 91 %. Die Aktie markierte das 52-Wochenhoch am 08.07.2024 bei 36,36 USD. Das 52-Wochentief markierte die Aktie am 30.11.2023 bei 3,60 USD. Seitdem konnte sich die Aktie erholen und um 816 % seit Tief zulegen.

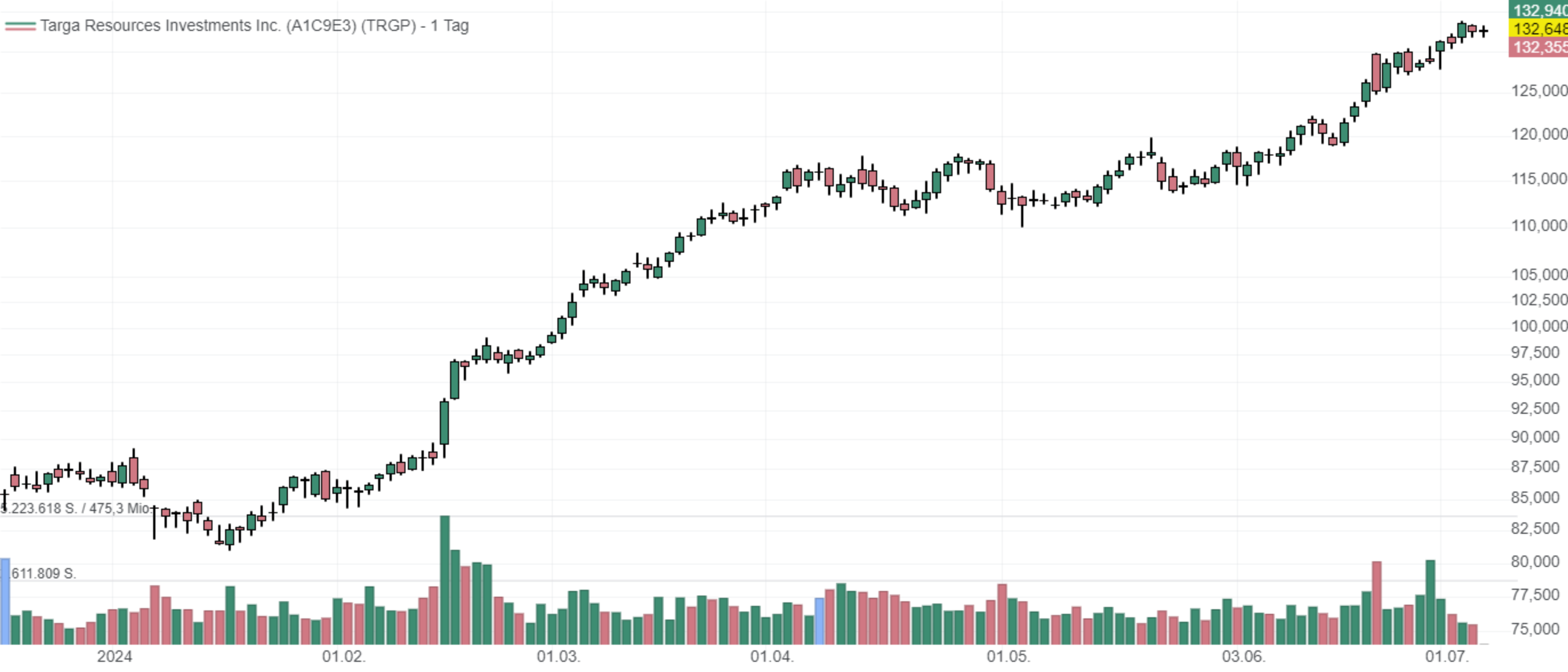

Targa Resources - Vielversprechende Wachstumschancen im Midstream-Bereich

- Die Performance der letzten 12 Monate beträgt 77 %.

- Targa ist ein Midstream-Unternehmen, das Erdgas und Rohöl sammelt, verarbeitet, behandelt und transportiert. Man ist stark im Permian Basin aktiv.

- Targa Resources übertrifft Schätzungen für Q1, da das Transportvolumen einen Quartalsrekord erreicht hat.

Targa Resources (NYSE: TRGP) ist ein führender Anbieter von Midstream-Diensten und eines der größten unabhängigen Midstream-Infrastrukturunternehmen in Nordamerika. Man besitzt, betreibt, erwirbt und entwickelt ein diversifiziertes Portfolio sich ergänzender Midstream-Infrastrukturanlagen. Als Energieinfrastrukturunternehmen, das sich vorwiegend auf Erdgas und NGL konzentriert, trägt man zur Bereitstellung sicherer und zuverlässiger Produkte bei, welche die kohlenstoffarme Wirtschaft antreiben und die wirtschaftliche Mobilität und Lebensqualität im In- und Ausland verbessern wird. Targa hat die größte Sammel- und Verarbeitungsposition im Permian Basin mit bedeutendem Zugang zum NGL-Angebot. Targas Logistik- und Transportgeschäft ist mit dem US-amerikanischen NGL-Hub und der internationalen Nachfrage verbunden und verbessert Targas Wettbewerbsfähigkeit, um Liefermengen von der Sammlung und Verarbeitung durch die Targa-Wertschöpfungskette zu wichtigen Nachfragemärkten zu bringen.

Obwohl der Midstream-Markt eines der kapitalintensivsten Teilsegmente der Öl- und Gasindustrie ist, wird er laut einem Bericht von Research and Markets voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 5,9 % wachsen. Gleichzeitig dürfte die amerikanische Region der Hauptnutznießer sein und von den signifikanten Wachstumsprognosen bis 2030 profitieren. Der erhöhte Verbrauch und die Produktion von Öl und Gas werden die Nachfrage nach Pipeline-Diensten weiter steigern. Auch die Forschung von Mordor Intelligence bestätigt dies und betont, dass das Transportsegment das Wachstum in der Ölindustrie dominieren wird. Targa ist in nahezu jedem Segment des Midstream-Sektors der Öl- und Gasindustrie positioniert und auch geografische gut aufgestellt, wobei sich viele der Vermögenswerte auf einige der produktivsten Öl- und Gasformationen der USA konzentrieren und mit wichtigen Anlagen für Flüssiggas verbunden sind.

Targa Resources hat die bereinigten EBITDA-Schätzungen für das 1. Quartal 2024 übertroffen, da die durch sein System transportierten Exportmengen vom Permian Basin und Flüssiggas während des Quartals Rekorde erreichten. Targa kündigte außerdem Pläne für ein neues Investitionsprojekt an seinem Galena Park Marine Terminal in der Nähe von Houston an, um seine Exportkapazität für Flüssiggas bis zur zweiten Jahreshälfte 2025 um 650.000 Barrel pro Monat zu erhöhen. Targa bekräftigte auch die Prognose für das bereinigte EBITDA für das Gesamtjahr von 3,7 bis 3,9 Mrd. USD, was der Konsensschätzung der Analysten von 3,84 Mrd. USD entspricht.

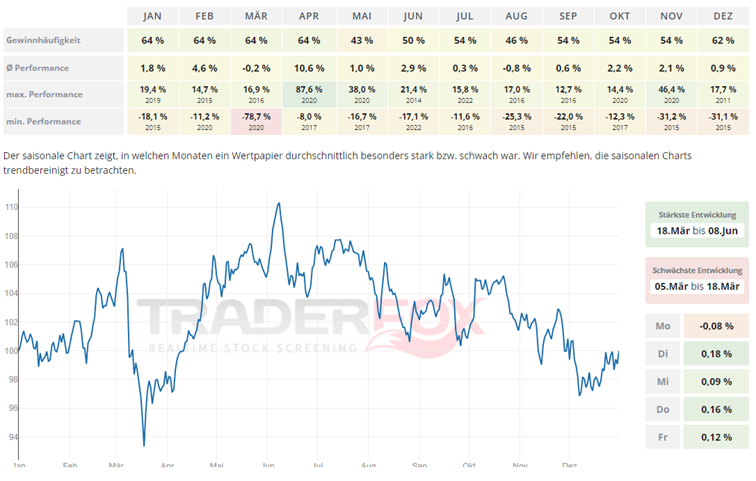

Am besten entwickelt sich die Aktie im Zeitraum von Mitte März bis Anfang Juni. Der April sticht dabei mit einer Gewinnhäufigkeit von 64 % und einer durchschnittlichen Performance von 10,6 % besonders stark. Grundsätzlich entwickelt sich die Aktie über das Gesamtjahr stabil und hat nur zwei Monate mit einer negativen durchschnittlichen Performance.

In den letzten 52 Wochen hat die Aktie von Targa Resources Investments eine Rendite von 77 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 12 %. Die Aktie markierte das 52-Wochenhoch am 03.07.2024 bei 133,78 USD. Das 52-Wochentief markierte die Aktie am 10.07.2023 bei 74,76 USD. Seitdem konnte sich die Aktie kräftig erholen und um 72 % seit Tief zulegen.

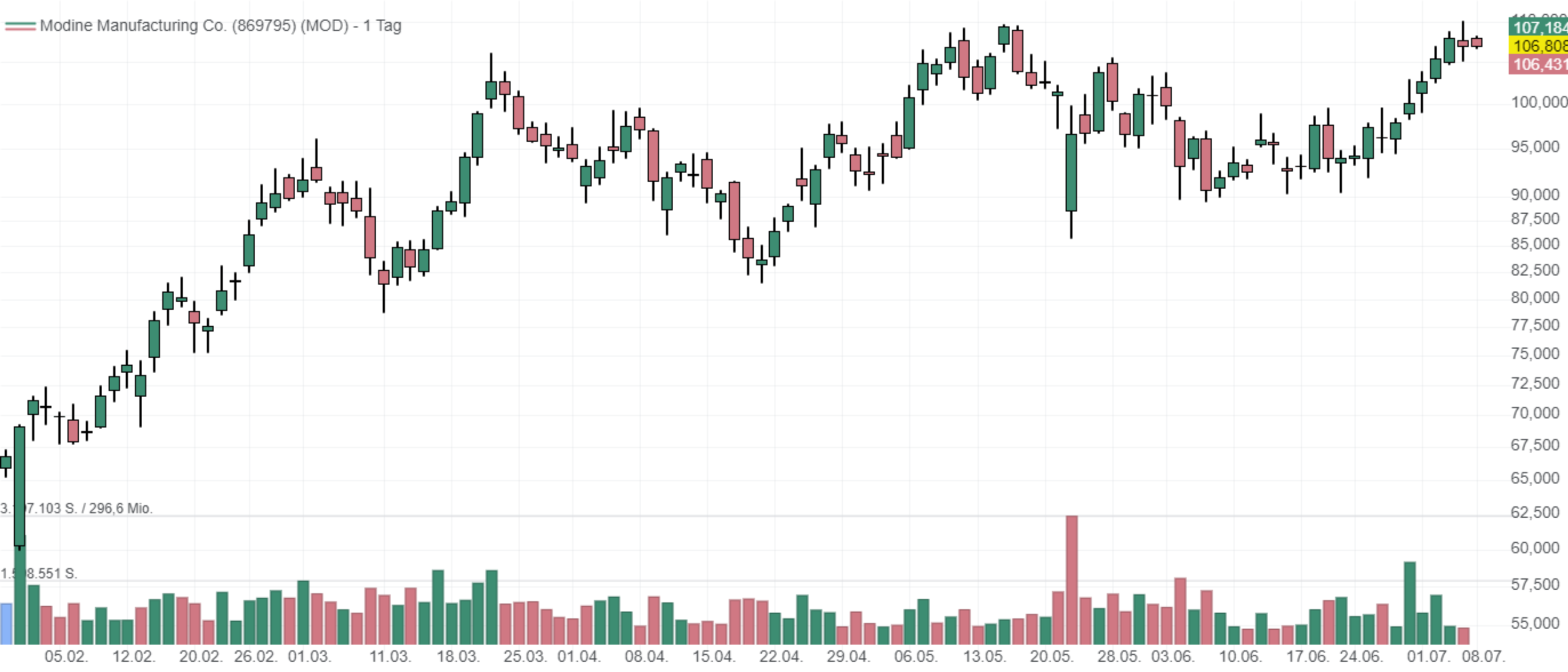

Modine Manufacturing - Bedarf für Kühlungslösungen bei Rechenzentren steigt rasant

- Die Performance der letzten 12 Monate beträgt 230 %.

- Elektrifizierungsboom: Modine profitiert vom langfristigen Trend zu Elektrofahrzeugen.

- Da die Anwendungsfälle von High-Performance Computing (HPC) und KI kurzfristig exponentiell wachsen, wird der Bedarf an Kühlung von Servern in Rechenzentren voraussichtlich stark und stetig wachsen. Davon profitiert Modine.

Modine Manufacturing (NYSE: MOD) ist ein weltweit führendes Unternehmen für Wärmemanagementlösungen. Das Unternehmen ist auf die Entwicklung, Herstellung und Prüfung von Wärmeübertragungsprodukten für verschiedene Branchen spezialisiert, darunter die Automobil-, Industrie- und HLK-Märkte. Das Management hat eine mehrjährige Revitalisierungsmaßnahme eingeleitet, um das Finanzprofil von MOD zu verbessern und die Rendite für die Aktionäre zu erhöhen. Dies umfasste eine Reihe von Schritten. Das Management hat zunächst versucht, die Kultur und die operative DNA des Unternehmens zu verbessern, indem es den 80/20-Ansatz umsetzte (20 % der Aktivitäten generieren 80 % der Ergebnisse) und das Geschäft vereinfachte und segmentierte.

Man fokussiert sich somit vermehrt auf die Kerndisziplinen. So werden beispielsweise die Bemühungen auf die Betreuung von Elektrofahrzeugen und Rechenzentren verlagert, da beide Branchen langfristigen Rückenwind erfahren und daher für ein überdurchschnittliches Wachstum positioniert sind. Es ist abzusehen, dass Rechenzentren in der Zukunft einen immer höheren Bedarf an Rechenleistung haben werden, und somit verstärkt effiziente Kühlungslösungen benötigt werden. Anfang des Jahres machte der Umsatzanteil im Bereich der Rechenzentren nur knapp 10 % der Gesamtleistung aus, soll sich aber in den kommenden drei Jahren mehr als verdoppeln. Mit der Übernahme von TMGcore gewinnt Modine für seine Marke Airdale Erfahrung im Bereich der Flüssigkeitskühlung. TMG verschafft Modine nicht nur Zugang zu neuem geistigem Eigentum und neuer Technologie, sondern auch einen Hyperscale-Kunden. Hinzu kommt die Übernahme des kanadischen Unternehmens Scott Springfield Manufacturing. Hiermit erweiterte Modine sein Angebot an Luftkühlungsprodukten, um sowohl sein Rechenzentrums- als auch sein gewerbliches und privates HVAC-Geschäft zu bedienen.

Modine hat sich in den letzten Jahren aus einigen Geschäftsbereichen zurückgezogen und sich von drei leistungsschwachen deutschen ICE-Fahrzeugkomponentengeschäften und zwei Beschichtungsgeschäften in Kalifornien und Florida getrennt. Der Schwerpunkt liegt nun auf der Stärkung seiner rentableren Fahrzeugkomponenten mit Luft- und Flüssigkeitskühlung und seiner fortschrittlichen Wärmemanagementkomponenten für Hybrid- und Elektrofahrzeuge. Diese Neuausrichtungen zeigen, wie ernst es dem Unternehmen mit der Verbesserung der Margen und der Ausrichtung auf höhere Wachstumschancen ist.

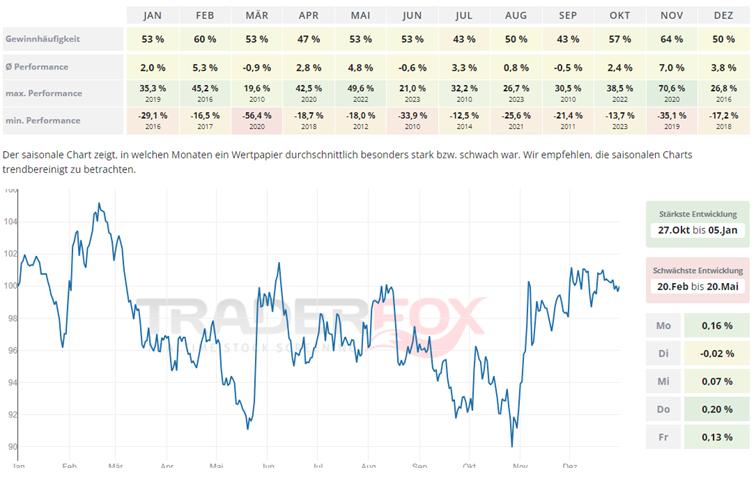

Mit Blick auf den saisonalen Chart zeigt sich, dass die Aktie von Ende Oktober bis Anfang Januar am besten performt. Der Monat November ist hierbei mit einer Gewinnhäufigkeit von 64 % und einer durchschnittlichen Performance von 7 % besonders stark. Den März und September sollte man hingegen meiden.

In den letzten 52 Wochen hat die Aktie von Modine eine Rendite von 230 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 16,5 %. Die Aktie markierte das 52-Wochenhoch am 05.07.2024 bei 110 USD. Das 52-Wochentief markierte die Aktie am 11.07.2023 bei 32,46 USD. Seitdem konnte sich die Aktie um 230 % erholen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_492653646

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!