Diese 4 NEO-Darvas Aktien gehen gerade durch die Decke!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

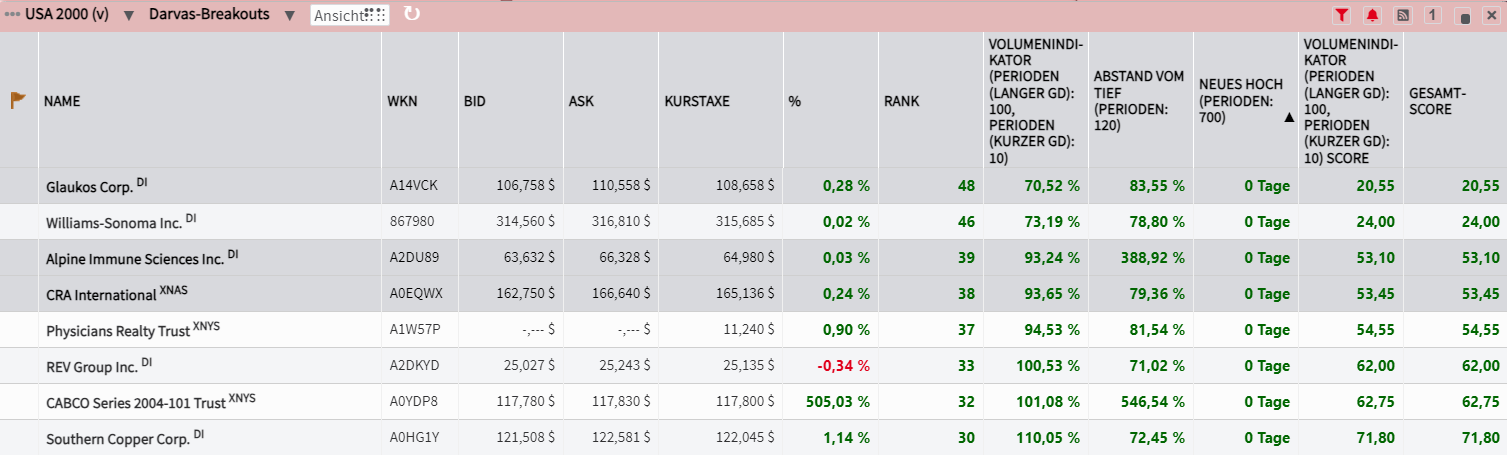

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Glaukos – beständiges Kerngeschäft und Wachstumsfantasie durch iDose

- Die Performance der letzten 12 Monate beträgt 83 %.

- Glaukos ist ein Unternehmen der Augenheilkunde, das sich auf die Entwicklung und Vermarktung von Produkten und Verfahren konzentriert, welche die Behandlung des Glaukoms verändern sollen.

- Letzten Monat gab man bekannt, dass die U.S. Centers for Medicare & Medicaid Services einen permanenten und produktspezifischen J-Code für seine Therapie gegen Augenkrankheiten iDose TR vergeben haben.

Glaukos (NYSE: GKOS) ist bekannt für seine Innovationen im Bereich der minimalinvasiven Glaukomchirurgie. Ziel ist es, mit den Lösungen den Augeninnendruck bei Glaukompatienten zu senken und dadurch den Fortschritt der Erkrankung zu verlangsamen. Der iStent, ein kleines medizinisches Implantat, ist eine der bekanntesten Entwicklungen von Glaukos. Er wird in minimalinvasiven Augenoperationen eingesetzt, um den Augeninnendruck zu regulieren und den Abfluss des Kammerwassers im Auge zu verbessern.

Am 03.04.2024 gab man bekannt, dass die U.S. Centers for Medicare and Medicaid Services (CMS) einen einzigartigen, dauerhaften J-Code für das Healthcare Common Procedure Coding System (HCPCS) für iDose ® TR (Travoprost intrakamerales Implantat) 75 mcg zugewiesen hat. Dies ist ein Prostaglandin-Analogon, das zur Senkung des Augeninnendrucks bei Patienten mit okulärer Hypertonie oder Offenwinkelglaukom indiziert ist. Der Erhalt eines produktspezifischen J-Codes für iDose TR unterstützt Glaukos Marktzugangsinitiativen, um Patienten, die an Offenwinkelglaukom oder okulärer Hypertonie leiden, einen breiten Zugang und eine breite Abdeckung zu ermöglichen. J-Codes werden von der US-Regierung und kommerziellen Kostenträgern sowie von Chirurgen verwendet, um den Abrechnungs- und Erstattungsprozess für Arzneimittel zu rationalisieren, die von einer medizinischen Fachkraft verabreicht werden.

Für die kontrollierte Markteinführung von iDose TR hat Glaukos ein überwältigend positives Feedback von Chirurgen und der breiteren ophthalmologischen Gemeinschaft erhalten. Das Glaukos iDose-Implantat ist ein medizinisches Implantat, das zur Behandlung des Glaukoms entwickelt wurde. Glaukom ist eine Augenerkrankung, bei der der Augeninnendruck erhöht ist, was unbehandelt zu Schäden am Sehnerv führen kann und im schlimmsten Fall zu Sehverlust führen kann. Das Glaukos iDose-Implantat hat das Potenzial, das Glaukom-Management neu zu gestalten. Auch Epioxa, das neue Produkt von Glaukos, zeichnet sich durch mehrere wichtige Merkmale aus, die es auf dem Markt hervorheben. Es enthält eine neue Formulierung mit einem Tensid, das die Penetration fördert, und ist mit einer Sauerstoffbrille verbunden, welche die Augen mit Sauerstoff durchflutet. Der erfolgreiche Abschluss der ersten Phase-3-Studie, bei der der von der FDA festgelegte primäre Endpunkt erreicht wurde, unterstreicht das Potenzial des Verfahrens.

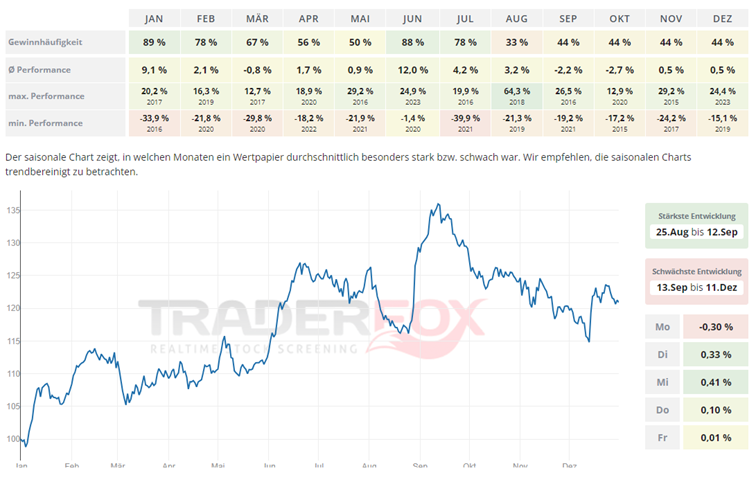

Blickt man auf den saisonalen Chart zeigt sich, dass der Zeitraum der stärksten Entwicklung mit drei Wochen relativ kurz ist. Am überzeugendsten erscheint der Monat Juni mit einer durchschnittlichen Performance von 12 % und einer Gewinnhäufigkeit von 88 %.

In den letzten 52 Wochen hat die Aktie von Glaukos eine Rendite von 83 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 11 %. Die Aktie markierte das 52-Wochenhoch am 13.05.2024 bei 111,47 USD. Das 52-Wochentief markierte die Aktie am 30.05.2023 bei 54,38 USD. Seitdem konnte sie sich um 97 % seit Tief erholen.

Williams-Sonoma - beliebtestes Einzelhandelsunternehmen mit großem Produktportfolio

- Die Performance der letzten 12 Monate beträgt 182 %.

- Das Unternehmen verfügt über ein einzigartiges Design-in-Store-Merkmal, das es von seinen Wettbewerbern abhebt und zu seinem wirtschaftlichen Burggraben beiträgt.

- Exklusive Kooperationen sowie die Einführung einer digitalen App und die Eröffnung neuer Läden haben die Marktreichweite des Unternehmens erhöht.

Williams-Sonoma (NYSE: WSM) ist einer der beliebtesten Einzelhändler für Privatpersonen, die nach hochwertigen Einrichtungsgegenständen und Küchenartikeln suchen. Im Jahr 1986 hat man Pottery Barn übernommen und kann dadurch heute eine breite Palette von Möbeln, Accessoires und Dekorationsberatung für jeden Raum im Haus anbieten. Der Fokus von Williams-Sonoma auf Expansionsinitiativen spiegelt sich in seinem diversifizierten Produktportfolio und seiner globalen Marktreichweite wider. Die verschiedenen Marken verschaffen dem Unternehmen vor allem aus zwei Gründen einen guten Wettbewerbsvorteil.

Erstens konzentriert sich das Unternehmen auf eine Strategie der digitalen Kanäle, die inzwischen rund 70 % des Gesamtumsatzes ausmachen. Diese Errungenschaft ist auf eine brandneue E-Commerce-Plattform und eine globale "Multi-Tenant"-Plattform zurückzuführen, die von allen Marken des Unternehmens genutzt wird und einen Wettbewerbsvorteil in Bezug auf Innovation bietet. Die Plattform ermöglicht es dem Unternehmen, eine neue Idee an einer einzigen Marke zu testen, zu bewerten und, wenn es sich als wirksam erweist, rasch umzusetzen, so dass der Markteintritt viel schneller erfolgen kann als bei der Konkurrenz. Darüber hinaus ermöglicht der Einsatz einer E-Commerce-Plattform dem Unternehmen, wertvolle Kundendaten zu sammeln, um die Marketingstrategie des Unternehmens zu verbessern und den Absatz insgesamt zu steigern.

Darüber hinaus kann das Unternehmen durch sein eigenes Design alle Produktphasen abdecken, von der Idee über die Realisierung bis hin zum Verkauf. Das Insourcing ermöglicht es dem Unternehmen, ein unglaubliches Maß an Effizienz zu entwickeln und gleichzeitig die Betriebskosten zu kontrollieren. Die globale Möbelindustrie belief sich im Jahr 2023 auf 541,52 Mrd. USD und wird voraussichtlich bis 2030 mit einer durchschnittlichen Wachstumsrate von 5,36 % auf 780,43 Mrd. USD wachsen. In Anbetracht des Rückenwinds für die Aussichten von Williams-Sonoma hat die Portfoliomarke des Unternehmens, Pottery Barn, kürzlich mit der weltweit gefeierten Schauspielerin und Stilikone Deepika Padukone zusammengearbeitet. Das Unternehmen ist optimistisch, was die kommenden Wachstumsaussichten betrifft, und verfügt über eine beeindruckende Pipeline neuer Produkteinführungen mit ansprechenden Inhalten und entsprechenden Veranstaltungen, sowohl in den Geschäften als auch online.

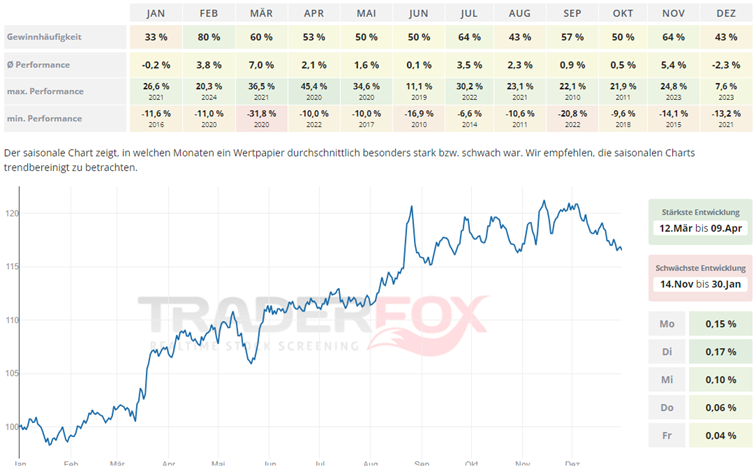

Auch bei William Sonoma ist der Zeitraum für den perfekten Einstieg eher kurz. Die Aktie performt von Mitte März bis Anfang April am besten. Der März sticht dabei mit einer Gewinnhäufigkeit von 60 % und einer durchschnittlichen Performance von 7 % heraus.

In den letzten 52 Wochen hat die Aktie von Williams-Sonoma eine Rendite von 182 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 7 %. Die Aktie markierte das 52-Wochenhoch am 13.05.2024 bei 322,04 USD. Das 52-Wochentief markierte die Aktie am 26.05.2023 bei 107,17 USD. Seitdem konnte sich die Aktie um 195 % erholen.

CRA International: Ein verborgenes Juwel in der Beratungsbranche

- Die Performance der letzten 12 Monate beträgt 71 %.

- Das Unternehmen genießt weltweit hohes Ansehen und arbeitet mit der Mehrzahl der führenden Anwaltskanzleien und Fortune-100-Unternehmen zusammen.

- Die Einnahmen von CRAI sind konjunkturresistent und profitieren von einer Reihe von Rückenwind.

CRA International (NASDAQ: CRAI) ist ein globales Beratungsunternehmen, das Wirtschafts-, Finanz- und Managementberatungsdienste anbietet. Man bedient Kunden aus verschiedenen Branchen und bietet Fachwissen in Bereichen wie Unterstützung bei Rechtsstreitigkeiten, Einhaltung von Vorschriften, Fusionen und Übernahmen sowie strategische Beratung. Ein wesentlicher Teil der Tätigkeit der CRA umfasst Wirtschafts- und Finanzanalysen. Man verfügt über Fachwissen in Bereichen wie Kartellrecht und Wettbewerb, geistiges Eigentum, Finanzwirtschaft und Marktanalyse. Diese Analysen helfen den Kunden bei der Bewältigung komplexer Probleme. Dabei handelt es sich um universelle, grenzüberschreitende Fragen, für die es keine einfache "Lösung" gibt. Dies ermöglicht eine gleichbleibende Nachfrage nach den Dienstleistungen von CRAI, die nicht zyklisch ist. Angesichts eines immer komplexeren makroökonomischen Umfelds nimmt die Bedeutung der Dienstleistungen von CRAI stetig zu.

Das Unternehmen setzt Datenanalyse und Technologie ein, um seinen Kunden datengestützte Erkenntnisse zu liefern. CRAI verwendet fortschrittliche Analysetools und -methoden, um aus Daten aussagekräftige Informationen zu extrahieren und so die Entscheidungsfindung zu unterstützen. Aufgrund der Digitalisierung der Gesellschaft und der zunehmenden Bedeutung von Daten ist dies ein sich schnell entwickelndes Segment. Darüber hinaus verfügt man über Experten mit fundierten Branchenkenntnissen in Bereichen wie Gesundheitswesen, Energie, Finanzen und Technologie. Dank der Branchenspezialisierung kann CRAI gezieltere Lösungen anbieten, was ein Wettbewerbsvorteil darstellt. In einem zunehmend komplexen geschäftlichen und regulatorischen Umfeld benötigen Unternehmen fachkundige Beratung, um fundierte Entscheidungen zu treffen. Mit der Komplexität gehen auch höhere Strafen/Kosten bei Nichteinhaltung einher. Rechtsstreitigkeiten, kartellrechtliche Fälle und Fragen der Einhaltung von Vorschriften sind in vielen Branchen weit verbreitet und sorgen für eine konstante Nachfrage.

Die globale Fusions- und Übernahmeindustrie hat in den letzten zehn Jahren einen rasanten Aufschwung erlebt, was auf die rekordverdächtig niedrigen Zinssätze und den Wunsch nach überdurchschnittlichen Renditen zurückzuführen ist. Dies war für das Unternehmen sehr vorteilhaft und hat die Nachfrage nach seinen Dienstleistungen in beiden Geschäftsbereichen angekurbelt.

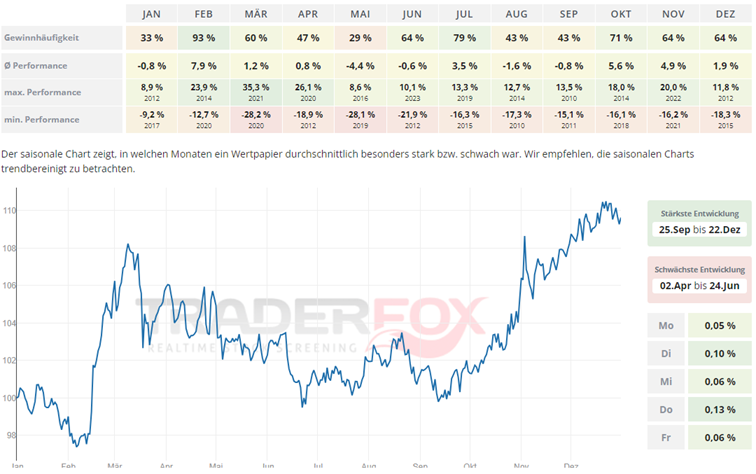

Als Anleger sollte man am besten im Zeitraum von Ende September bis Ende Dezember in die Aktie von CRA International investiert sein. In dieser Zeit performt die Aktie am besten. Auch der Monat Februar überzeugt mit einer durchschnittlichen Performance von 7,9 % und einer Gewinnhäufigkeit von 93 %.

In den letzten 52 Wochen hat die Aktie von CRA International eine Rendite von 71 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 15 %. Die Aktie markierte das 52-Wochenhoch am 13.05.2024 bei 166,43 USD. Das 52-Wochentief markierte die Aktie am 02.11.2023 bei 80,70 USD. Seitdem konnte der Anteilsschein um 105 % zulegen.

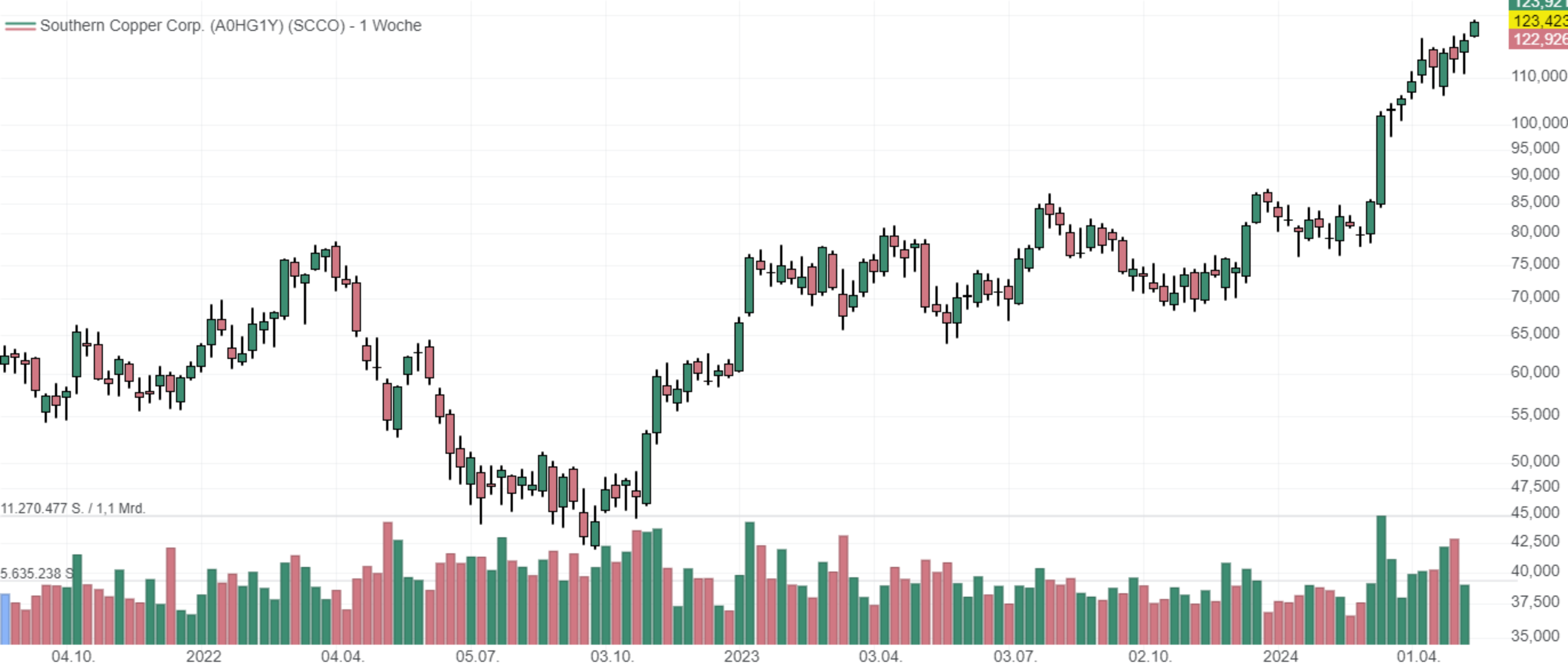

Southern Copper: Kupferminen legen aufgrund steigender Kupferpreise weiter zu

- In den letzten 12 Monaten konnte die Aktie um 85 % steigen.

- Southern Copper ist eine Tochtergesellschaft der Grupo México und eines der größten Kupferbergbauunternehmen der Welt.

- Das Unternehmen erwirtschaftet den größten Teil seiner Einnahmen mit Kupfer, kleinere Mengen stammen aus Molybdän-, Silber-, Zink- und anderen Verkäufen.

Southern Copper Corporation (NYSE: SCCO) ist eines der größten Kupferbergbauunternehmen der Welt und eine Tochtergesellschaft der Grupo México. Das Unternehmen produziert zu etwa 40 % in Peru und zu 60 % in Mexiko, wo der große Minenkomplex Buenavista im Laufe der Zeit etwa 45 % der gesamten Kupferproduktion erwirtschaftet hat. Southern Copper ist ein auf Kupfer spezialisiertes Bergbauunternehmen, bei dem in letzter Zeit etwa 75 bis 80 % der Einnahmen aus diesem Rohstoff stammen. Hinzu kommen ein ansehnlicher Anteil an Molybdänverkäufen und geringere Mengen an Silber,

Die langfristigen Aussichten für Kupfer sind positiv, da die Kupfernachfrage aufgrund von Elektrofahrzeugen, erneuerbaren Energien und Infrastrukturinvestitionen steigen dürfte. Auch die Molybdänpreise dürften aufgrund der guten Nachfrage und des geringeren Angebots zulegen. Die langfristigen Fundamentaldaten für Zink und Silber bleiben aufgrund des hohen industriellen Verbrauchs ebenfalls stark. Dies spielt Southern Copper in die Karten, da man genau diese Rohstoffe fördert. Gegenwärtig heizt auch die Schließung einer riesigen Mine in Panama die Preisrallye für Kupfer an. Diese Mine ist für rund 1,5 % der weltweiten Kupferproduktion zuständig. Sollte es in der 2. Jahreshälfte zu Zinssenkungen kommen, dann dürften sich die Lager wieder füllen. Das würde auch Southern Copper zugutekommen.

Southern Copper betont, unter allen börsennotierten Kupfer-Produzenten die größten Kupfer-Reserven zu haben. Diese lagen Ende 2023 bei rund 44,8 Mio. Tonnen. Im Jahr 2022 brachte die Gesellschaft 900.000 Tonnen zutage, und war damit der weltweit fünftgrößte Produzent. Der Konzern wird seine Ausgaben in den nächsten Jahren deutlich steigern. Dafür soll die Produktion im Jahr 2030 bei rund 1,27 Mio. Tonnen und 2032 dann bei 1,6 Mio. Tonnen liegen. Kupfer übt eine ähnliche Anziehungskraft aus wie Aluminium, es ist ein Metall, das unsere moderne Welt "ermöglicht". Man findet es in allen Bereichen, von der Elektrik/Elektronik bis hin zu Konsumgütern und Maschinen. Besonders für die Energiewende ist der Rohstoff elementar. Southern Copper betreibt hochwertige, erstklassige Anlagen in Ländern mit Investment-Grade, wie Mexiko und Peru. Das Unternehmen investiert weiterhin in den Ausbau seines Portfolios und seiner Reserven. Das Kapitalinvestitionsprogramm des Unternehmens für dieses Jahrzehnt beläuft sich auf mehr als 15 Mrd. USD.

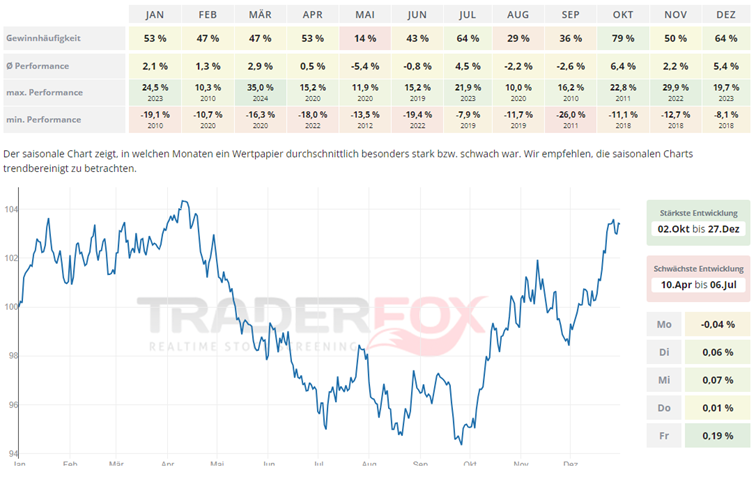

Die beste Performance legt die Aktie im Zeitraum von Anfang Oktober bis Ende Dezember hin. Dabei überzeugt insbesondere der Monat Oktober. Die durchschnittliche Performance liegt bei 6,4 % und die Gewinnhäufigkeit bei 79 %. Allgemein zeigt sich, dass die Aktie in den Wintermonaten besser abschneidet als in den Sommermonaten.

In den letzten 52 Wochen hat die Aktie von Southern Copper eine Rendite von 85 % erzielt. In den vergangenen vier Wochen lag die Rendite bei rund 6 %. Die Aktie markierte das 52-Wochenhoch am 14.05.2024 bei 123,99 USD. Das 52-Wochentief markierte die Aktie am 24.05.2023 bei 61,76 USD. Seitdem konnte sich das Wertpapier deutlich erholen und um 100 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_376579248

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!