Diese 4 spannenden NEO-Darvas Aktien handeln nahe ihrer Allzeithochs

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

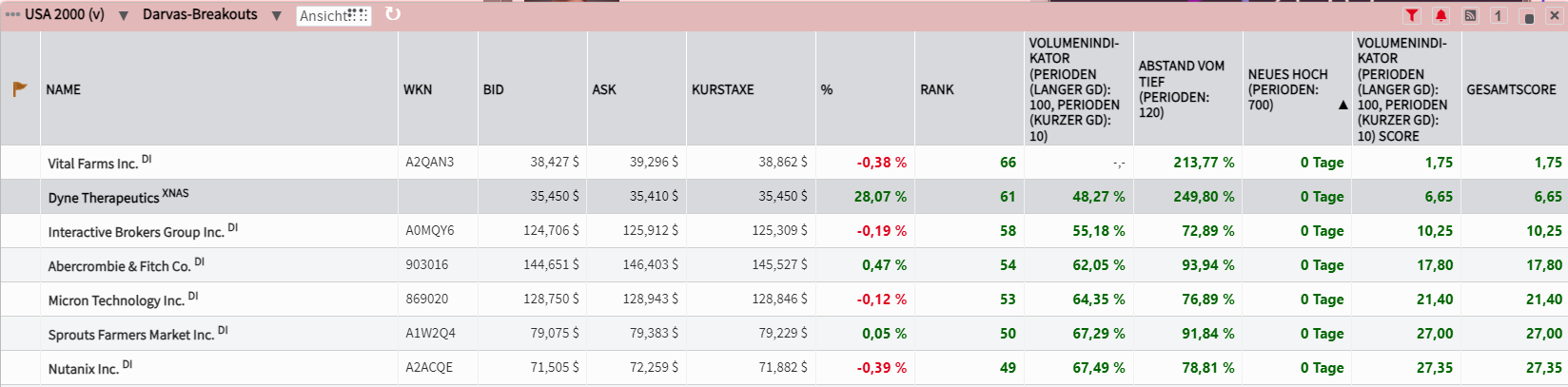

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Dyne Therapeutics profitiert von positiven Daten für Medikamente gegen Muskelkrankheiten

- Die Performance der letzten 12 Monate beträgt 135 %.

- Das Unternehmen entwickelt ein breites Portfolio von Therapeutika für Muskelkrankheiten, darunter führende Programme für myotone Dystrophie Typ 1, Duchenne-Muskeldystrophie und fazioskapulohumerale Muskeldystrophie.

- Der Markt für die Behandlung von Myotonischer Dystrophie Typ 1 wird bis 2033 voraussichtlich 2,78 Mrd. USD erreichen. Der Markt zur Behandlung von Patienten mit Duchenne-Muskeldystrophie soll bis 2029 rund 4,32 Mrd. USD Wert sein.

Dyne Therapeutics (NASDAQ: DYN) beschäftigt sich mit der Entwicklung innovativer, lebensverändernder Therapien für genetisch bedingte Muskelkrankheiten. Man bietet ein breites Portfolio von Therapeutika, darunter führende Programme für myotone Dystrophie Typ 1, Duchenne-Muskeldystrophie und fazioskapulohumerale Muskeldystrophie. Das Unternehmen treibt außerdem den Einsatz seiner Plattform zur Bekämpfung von Skelettmuskelerkrankungen voran. Dies geschieht durch den Einsatz von Medikamenten mit moderner Oligonukleotid-Technologie wie DYNE-101 und DYNE-251, die beide für die Behandlung von Patienten mit myotoner Dystrophie Typ 1 [DM1] und Duchenne-Muskeldystrophie [DMD] mit spezifischen Exon-Skipping-Mutationen entwickelt werden.

Myotonische Dystrophie Typ 1 [DM1] ist eine Skelettmuskelerkrankung, die als fortschreitende Muskeldegenerationsstörung charakterisiert ist. Es heißt, dass Patienten mit dieser Erkrankung ihre Muskeln nicht willentlich entspannen können. Die Muskelschwäche tritt an mehreren Stellen des Körpers des Patienten auf, auch an anderen Organen wie dem Herzen. Es gibt zwei Arten von Myotonischer Dystrophie: Typ 1 und Typ 2. In diesem Fall konzentriert sich Dyne speziell auf die Erkrankung des Typs 1 für diese Patienten. Der Markt für die Behandlung der Myotonen Dystrophie Typ 1 wird bis 2033 voraussichtlich 2,78 Mrd. USD erreichen.

Dann gibt es noch DYNE-251, das in der laufenden Phase 1/2 DELIVER-Studie für die Behandlung von Patienten mit Duchenne-Muskeldystrophie untersucht wird. Duchenne-Muskeldystrophie [DMD] ist eine weitere Skelettmuskelerkrankung, bei der es zu fortschreitendem Muskelschwund und -schwäche kommt. Sie wird durch eine Mutation des Dystrophin-Proteins verursacht, das für die Aufrechterhaltung der Muskeln verantwortlich ist. Hier geht man davon aus, dass der Weltmarkt für die Behandlung der Duchenne-Muskeldystrophie bis 2029 4,32 Mrd. USD schwer sein wird.

Das Unternehmen teilte am 20.05.2024 mit, dass sein experimentelles Medikament zur Behandlung der myotonen Dystrophie Typ 1 (DM1), DYNE-101, in einer Studie im frühen und mittleren Stadium Vorteile gezeigt hat. DYNE-251, hat dazu beigetragen, im Vergleich zur Standardbehandlung höhere Dystrophin-Proteinwerte zu erreichen. Das Unternehmen möchte für beide Programme eine beschleunigte Zulassung beantragen. Mit seiner differenzierten Oligonukleotid-FORCE-Plattform und der Veröffentlichung von Daten aus den Phase-1/2-Studien ACHIEVE und DELIVER gibt es somit Katalysatoren, welche die Aktie weiterhin antreiben könnten.

Hinweis: Zu Dyne Therapeutics gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Dyne Therapeutics eine Rendite von 135 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 35 %. Die Aktie markierte das 52-Wochenhoch am 21.05.2024 bei 35,98 USD. Das 52-Wochentief markierte die Aktie am 30.10.2023 bei 6,40 USD. Seitdem konnte sich die Aktie stark erholen und um 395 % seit Tief zulegen.

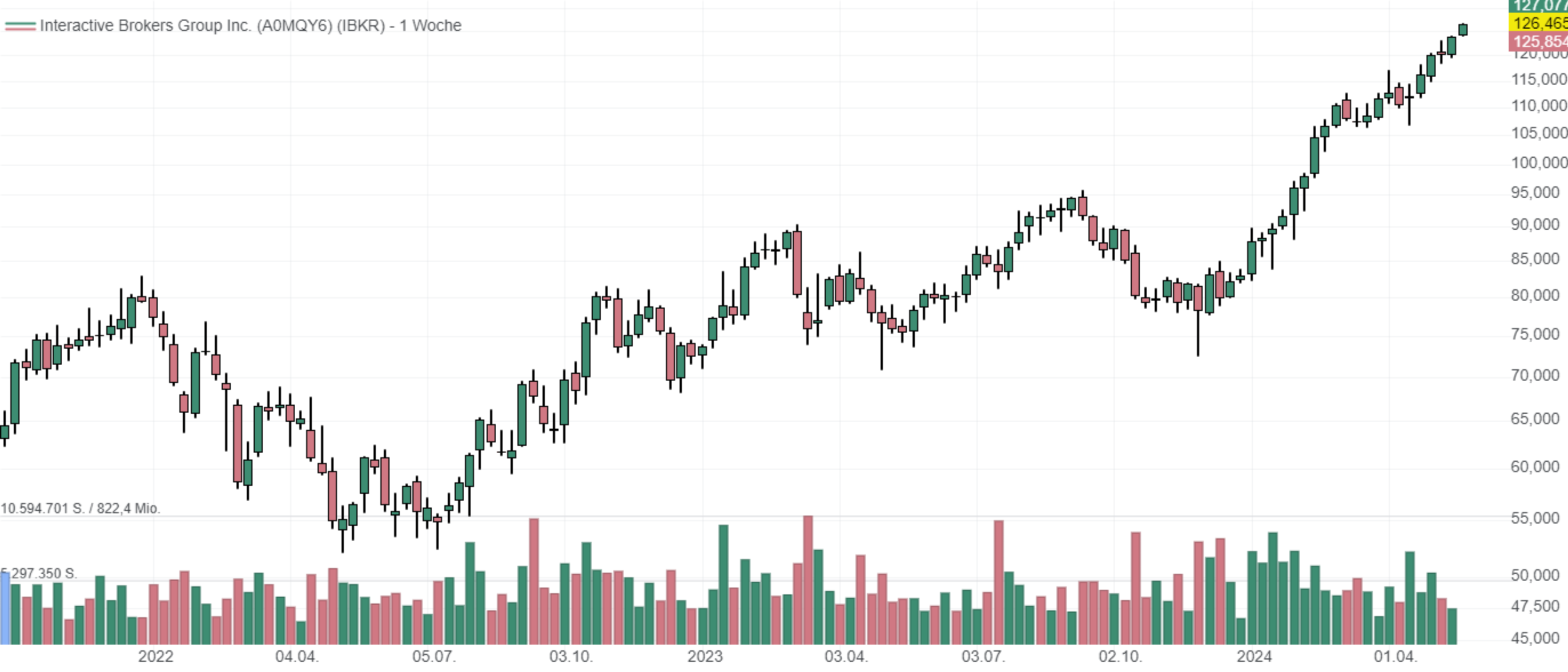

Interactive Brokers baut seinen Kundenstamm aus und profitiert von steigendem Handelsaufkommen

- Die Performance der letzten 12 Monate beträgt 69 %.

- Interactive Brokers ist ein Discount-Brokerage-Unternehmen mit einem starken Rentabilitätsprofil und einer großen Auswahl an Produkten.

- Die zunehmende Verbreitung elektronischer Börsen und Marktzentren hat es IBKR ermöglicht, seine Software in eine wachsende Zahl von Handelsplätzen zu integrieren.

Interactive Brokers (NASDAQ: IBKR) wurde 1977 auf dem Parkett der American Stock Exchange gegründet und hat seinen Hauptsitz in Greenwich, Connecticut. Das Unternehmen ist ein globaler automatisierter elektronischer Broker, der den Handel mit Aktien, Optionen, Futures, Deviseninstrumenten, Anleihen, Investmentfonds, börsengehandelten Fonds und Edelmetallen an 150 elektronischen Börsen in über 30 Ländern und 27 Währungen erleichtert. Das Unternehmen verwahrt und betreut Kundenkonten für Hedgefonds, Investmentfonds, börsengehandelte Fonds, eingetragene Anlageberater, Eigenhandelsgruppen, einführende Makler und Privatanleger.

Da Interactive Brokers im weltweiten Handel mit Finanzprodukten zu Marktpreisen tätig ist, sind die Vermögenswerte des Unternehmens äußerst liquide. Das Portfolio wird weltweit konsolidiert und täglich zu Marktpreisen bewertet, wobei die Ergebnisse auf der Website des Unternehmens veröffentlicht werden. Die Handelsplattform von IB basiert auf einer eigens entwickelten Technologie mit über 100 Ordertypen und Algorithmen mit API-Lösungen. Sie bietet auch Desktop- und mobile Plattformen mit professioneller Qualität, die für jedermann zugänglich sind. Eine solche technologische Kultur, die auch die Automatisierung einschließt, ist so tief im Unternehmen verwurzelt, dass die Mehrheit der leitenden Angestellten Software-Ingenieure sind. Dies verschafft dem Unternehmen den Vorteil niedriger interner Kosten und eines Risikomanagements in Echtzeit. Die Kosteneinsparungen werden an die Kunden weitergegeben und als einer der größten Wettbewerbsvorteile des Unternehmens angepriesen.

Interactive Brokers erzielte im 1. Quartal 2024 herausragende Ergebnisse und fügte 184.000 neue Kundenkonten hinzu. Dieser Anstieg ist doppelt so hoch wie die Gesamtzahl der eröffneten Konten im Jahr 2019. Diese beeindruckende Steigerung hat das Kundenkreditguthaben des Unternehmens auf einen Rekordwert von 104,9 Mrd. USD und das Kundenvermögen um 36 % auf 466 Mrd. USD erhöht. Das Unternehmen setzt auch auf KI, um Fragen von Kunden oder Supportmitarbeitern in natürlicher Sprache zu beantworten. Auf die vorhandenen Dokumente werden innovative Algorithmen der KI angewendet, um direktes und kontextbezogenes Feedback zu geben. Derzeit gibt es noch keine KI-Handelsplattform, aber das Unternehmen sagte, dass interne Diskussionen über die Möglichkeit der Umsetzung "einiger guter Ideen" im Gange seien. Laut CEO Milan Galik ist ein solches Angebot durchaus für die Zukunft geplant.

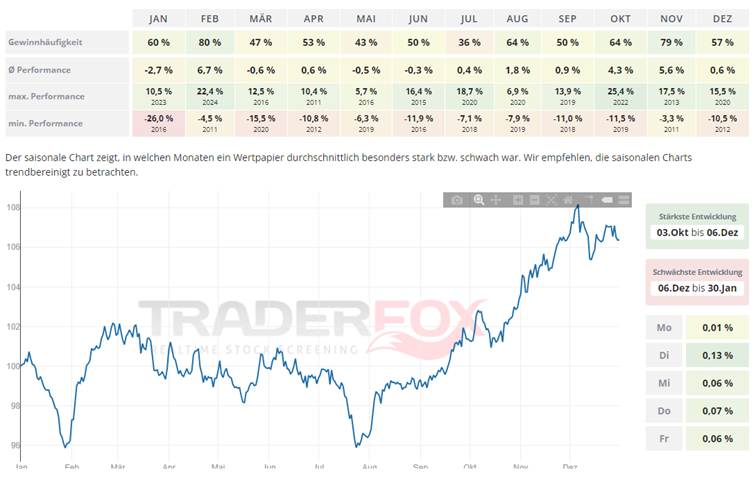

Der saisonale Chart zeigt, dass die Aktie die stärkste Entwicklung von Anfang Oktober bis Anfang Dezember vornimmt. Allgemein ist die Performance der Aktie in den Wintermonaten etwas stärker, da Anleger hier mehr Zeit für die Börse aufbringen und das Handelsvolumen steigt. Besonders der Monat November besticht durch eine durchschnittliche Performance von 5,6 % bei einer Gewinnhäufigkeit von 79 %.

In den letzten 52 Wochen hat die Aktie von Interactive Brokers Group eine Rendite von 69 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 13 %. Die Aktie markierte das 52-Wochenhoch am 21.05.2024 bei 126,83 USD. Das 52-Wochentief markierte die Aktie am 29.11.2023 bei 72,44 USD. Seitdem konnte sich die Aktie deutlich erholen und um 75 % seit Tief zulegen.

Abercrombie & Fitch - CEO Fran Horowitz hat beim Rebranding der Marke ganze Arbeit geleistet

- Die Performance der letzten 12 Monate beträgt 540 %.

- Abercrombie & Fitch Co. ist ein US-amerikanisches Modelabel, das Kleidung im Streetwearstil vertreibt.

- Jahrelange Bemühungen in den Bereichen Marketing, Produkt und Präsentation im Laden haben einzigartige Marken hervorgebracht, die stark von ihren speziellen Zielgruppen wahrgenommen werden.

Abercrombie & Fitch (NYSE: ANF) ist eine Bekleidungsmarke und ein Einzelhändler. Das Unternehmen verkauft seine Produkte sowohl über seine eigenen Geschäfte und E-Commerce-Plattformen als auch über einige Drittanbieter-Kanäle. Die namensgebende Marke ist mit knapp über 50 % des Umsatzes die größte, während Hollister knapp unter 50 % des Umsatzes ausmacht. Zum Unternehmen gehören auch die Marken Gilly Hicks, Social Tourist und Abercrombie Kids. Der Fokus liegt u. a. auf Jeans, T-Shirts, Hoodies, Jacken, Kleider. Abercrombie & Fitch hat auch eine Reihe von Accessoires, wie Schuhe, Taschen, Schmuck, Düfte und Körperpflegeprodukte.

Im Juni 2022 stellte ANF seinen "Always Forward Plan" vor, mit dem das Unternehmen bis Ende des Geschäftsjahres 2025 seinen Umsatz um 3,5 % CAGR auf 4,1 bis 4,3 Mrd. USD steigern und eine operative Marge von 8 % oder mehr erzielen will. Das Unternehmen erwartet, dass das Wachstum von Abercrombie adults, Hollister und Gilly Hicks getragen wird. Für die Marke Abercrombie, einschließlich Kinder, wird eine durchschnittliche jährliche Wachstumsrate von 6 bis 8 % angestrebt, die bis 2025 zu einem Umsatz von 300 bis 450 Mio. USD führen soll. Die Damenkategorie soll dabei die Führung übernehmen, einschließlich der Stärke bei Jeans.

Das Unternehmen eröffnete auch kleinere Omnichannel-Standorte und plant, sich auf Daten und Analysen zu stützen. Für Hollister rechnet das Unternehmen mit etwas geringerem Wachstum und einem zusätzlichen Umsatz von etwa 100 Mio. USD. Mit der Marke Hollister sollen außerdem weitere Läden eröffnet werden, um in den USA und westeuropäischen Märkten noch präsenter zu werden. Das Unternehmen will sich auch auf Daten und Analysen stützen und sein Angebot erweitern, um Kunden der Gen Z im Alter von 19 bis 22 Jahren zu erreichen. Für das kleinere Unternehmen Gilly Hicks rechnete das Unternehmen mit einer durchschnittlichen jährlichen Wachstumsrate von etwa 15 %, um den Umsatz bis Ende 2025 von 110 Mio. USD auf 170 Mio. USD zu steigern. Die Bemühungen des Managements in der Vergangenheit waren nicht umsonst. ANF hat bereits ein beeindruckendes Wachstum des Umsatzes mit einer CAGR von +4,3 % und des Gewinns mit +71,3 % zwischen dem GJ2019 und dem GJ2023 verzeichnet, verglichen mit den +0,7 % und +0,9 %, die zwischen dem GJ2016 und dem GJ2019 gemeldet wurden.

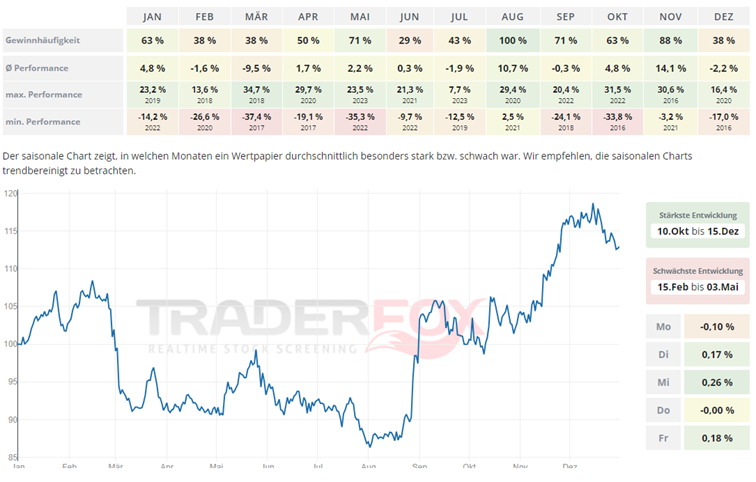

Blickt man auf den saisonalen Chart, wird ersichtlich, dass es sich lohnt, von Mitte Oktober bis Mitte Dezember in die Aktie investiert zu sein. Hier kommt das vorweihnachtliche Shopping-Geschäft zum Tragen und die Kunden sind konsumfreudiger. Besonders der November ist mit einer durchschnittlichen Performance von 11,5 % und einer Gewinnhäufigkeit von 57 % überzeugend.

In den letzten 52 Wochen hat die Aktie von Abercrombie & Fitch eine Rendite von 536 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 30 %. Die Aktie markierte das 52-Wochenhoch am 21.05.2024 bei 146,93 USD. Das 52-Wochentief markierte die Aktie am 22.05.2023 bei 22,21 USD. Seitdem konnte sich die Aktie massiv erholen und um knapp 550 % steigen.

Nutanix bietet branchenweit die führende Hybrid Multicloud Plattform

- Die Performance der letzten 12 Monate beträgt 188 %

- Nutanix bietet eine Cloud-Plattform an, die auf Web-Scale-Engineering und Consumer-Grade-Design basiert.

- Kooperationen unter anderem mit Cisco und NVIDIA unterstreichen die Expertise des Unternehmens.

Nutanix (NASDAQ: NTNX) vereinfacht die IT-Infrastruktur durch die Kombination von Speicher-, Rechen- und Netzwerkfunktionen in einer einzigen, integrierten Plattform. Es hilft Unternehmen, ihre Rechenzentren effizienter zu verwalten und zu skalieren, die Komplexität zu reduzieren und die Gesamtleistung zu verbessern. Im Wesentlichen optimiert Nutanix die Art und Weise, wie Unternehmen ihre IT-Ressourcen verwalten, um die Produktivität zu steigern. Nutanix bietet mit seiner Nutanix Cloud Platform eine umfassende Enterprise-Cloud-Lösung an, die es Unternehmen ermöglicht, ein konsistentes Cloud-Betriebsmodell über verschiedene Umgebungen hinweg einzusetzen.

Ursprünglich ein Pionier im Bereich hyperkonvergente Infrastrukturen, hat sich Nutanix zu einem softwarefokussierten Unternehmen entwickelt, das eine vollwertige Hybrid-Cloud-Lösung anbietet. Die Plattform von Nutanix vereinfacht das Workload-Management, unterstützt verschiedene Anwendungen und ermöglicht nahtlose Übergänge zwischen On-Premises- und Public-Cloud-Umgebungen. Die vielseitige Lösung von Nutanix, die auf einem Abonnementmodell basiert, umfasst eine Scale-Out-Architektur, Datendienste in Unternehmensqualität und eine flexible Infrastruktur für die Ausführung verschiedener Workloads. Im vergangenen Jahr wurden neue Ransomware-Schutzlösungen auf den Markt gebracht. Diese verhelfen Kunden dazu, innerhalb von 20 Minuten Bedrohungen zu erkennen und Daten wiederherzustellen. Das Marktpotenzial liegt laut Prognosen im Jahr 2026 bei rund 76 Mrd. USD.

Die Partnerschaft mit Cisco ist ebenfalls vielversprechend: Eine gemeinsame Lösung wurde allgemein verfügbar gemacht und führte zu mehreren Erfolgen. Der Vorstoß des Unternehmens in den Bereich der künstlichen Intelligenz mit GPT-in-a-Box gewinnt an Zugkraft, wie der erste Gewinn bei einer Bundesbehörde beweist. Ramaswami unterstreicht die breitere Perspektive: "Wir sehen diesen Gewinn als ein großartiges Beispiel für unsere Fähigkeit, mit den größten und anspruchsvollsten Unternehmen der Welt zusammenzuarbeiten." Nutanix' Engagement für Innovation wird durch die Verbesserungen seiner Cloud-Plattform zur Stärkung der Abwehr von Ransomware-Angriffen weiter unterstrichen. Auch arbeitet man mit dem Halbleiterriesen NVIDIA zusammen, um Unternehmen die Einführung von generativer KI zu erleichtern. Durch die Integration von NVIDIA NIM Inferenz-Microservices in die Nutanix GPT-in-a-Box 2.0 sollen Kunden in der Lage sein, skalierbare, sichere und hochleistungsfähige GenAI-Anwendungen im gesamten Unternehmen und am Edge zu erstellen.

Auch der saisonale Chart von Nutanix zeigt, dass die Aktie die beste Performance von Mitte Oktober bis Mitte Dezember aufweist. Erneut ist der Monat November dabei am stärksten. Die durchschnittliche Performance liegt bei 14 % und die Gewinnhäufigkeit bei 88 %. Beeindruckend ist auch der Monat August. Hier liegt die Gewinnhäufigkeit bei 100 % und die durchschnittliche Performance bei 10,7 %.

In den letzten 52 Wochen hat die Aktie von Nutanix eine Rendite von 188 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 24 %. Die Aktie markierte das 52-Wochenhoch am 21.05.2024 bei 73,69 USD. Das 52-Wochentief markierte die Aktie am 24.05.2023 bei 25,24 USD. Seitdem konnte die Aktie um über 190 % steigen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_218820641

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!