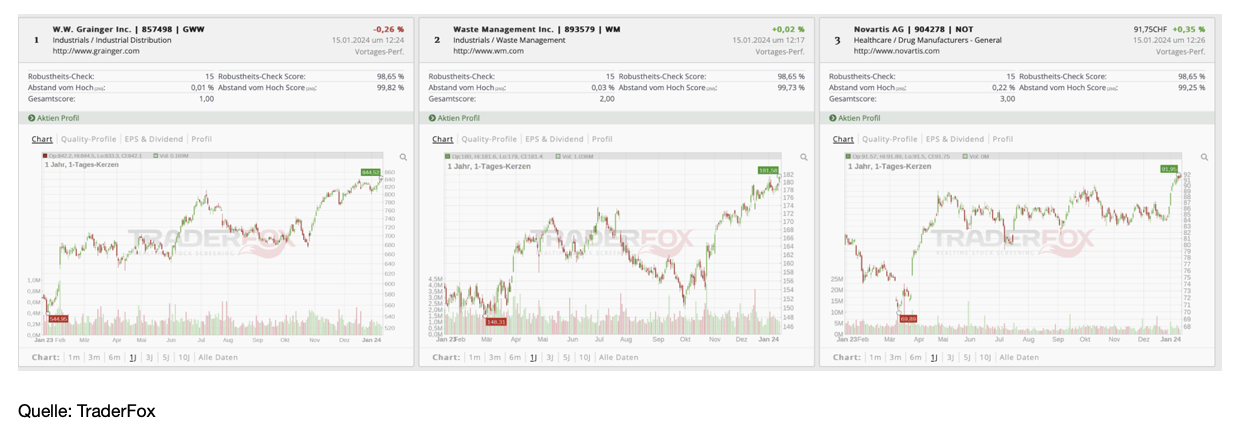

Diese Dauerläuferaktie befindet sich im Big Call-Check aktuell auf Platz 1!

Hallo Investoren, Hallo Trader

Bevor wir uns heute ein eher unbekanntes US-amerikanisches Unternehmen ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder auf You-Tube ansehen wollt.

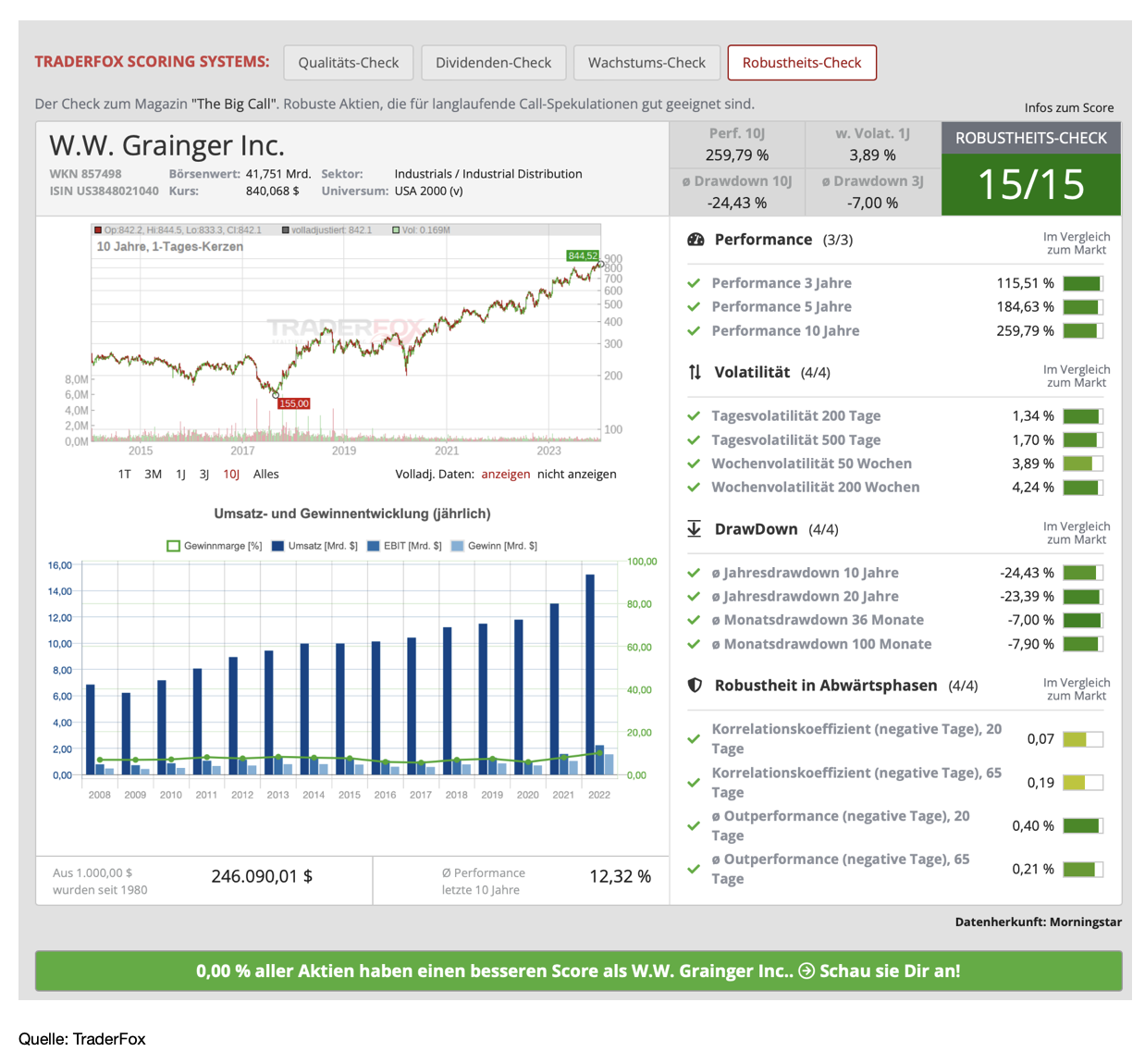

Der TraderFox Big Call-Check weist jeder Aktie bis zu 15 Punkte zu. Dabei identifiziert dieses Screening-Template Aktien, die gut für langfristige Call-Spekulationen geeignet sind. Wichtig bei dem Ranking war uns, dass nur erfolgreiche Gewinnerfirmen am Aktienmarkt identifiziert werden, bei denen die tägliche und wöchentliche Volatilität der Aktie so gering wie möglich ist, da höhere Volatilität auch zu höheren Optionsprämien führt. Daneben soll der historische Drawdown der Aktie möglichst gering sein. Es werden Aktien gesucht, die sich stabil entwickelt haben und die gleichmäßig und kontinuierlich steigen. Bei gehebelten Spekulationen ist es zudem wichtig, dass man von heftigen Marktkorrekturen nicht mit voller Wucht getroffen wird. Darum prüfen wir die Korrelation und die Outperformance der Aktien an negativen Gesamtmarkttagen. Es wird zum Beispiel die durchschnittliche Outperformance der Aktien berechnet, wenn der Markt fällt. Aktien, die an schwachen Markttagen zu Kursgewinnen tendieren, versprechen Robustheit gegen Marktschwankungen.

Dieses Template verwenden wir unter anderem um geeignete Aktien für unsere Publikation "The Big Call" zu finden. Mehr Infos zum Magazin findet ihr auf www.aktien-mag-de. Wie immer weise ich darauf hin, dass es sich im Beitrag nur um meine eigene Meinung handelt und ich keine Aktien oder sonstigen Finanzprodukte zum Kauf oder Verkauf empfehle.

Vorgehensweise

Nun aber will ich euch zeigen, wie ihr das Screening findet und nutzt. Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 25 € im Monat. Infos dazu findet ihr unter folgendem Link: https://rankings.traderfox.com

Wenn ich auf Scannen gehe, öffnet sich sogleich eine Liste, gerankt nach den attraktivsten Big Call-Aktien. Auf Platz 1 befindet sich W.W Grainger, das wir uns heute ansehen.

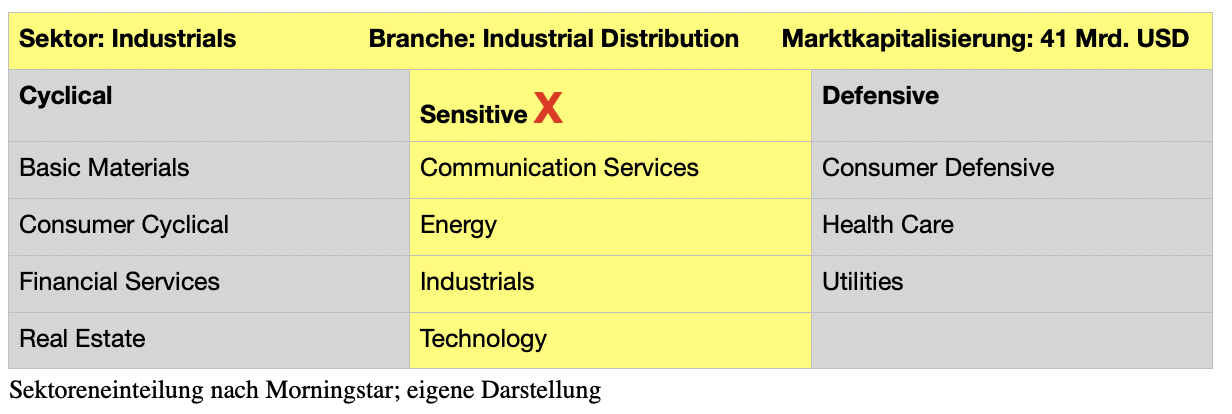

W.W. Grainger [GWW | ISIN US3848021040] ist einer der größten US-amerikanischen Vertriebshändler von Produkten und Services zur Wartung und Reparatur von Gebäuden. Das Unternehmen ist primär in Nordamerika tätig und profitiert überdurchschnittlich vom Reshoring, also der Verlagerung von Produktionsaktivitäten zurück in die USA. Die Gesellschaft kombiniert die breite Palette an MRO-Produkten (Maintenance, Repair, Operating) mit Services und Informationen und stellt so kostengünstige, auf die Anforderungen der Kunden zugeschnittene Lösungen zur Verfügung. Zu den Produkten gehören beispielsweise Sicherheits- und Laborprodukte sowie Elektronikteile. Die Gesellschaft übernimmt die direkte Vermarktung von Sicherheits-, Labor- und Industrieprodukten in den USA und in Kanada. Das Unternehmen ist dem Industriesektor und der Branche "Industrial Distribution" zuzuordnen. Die Marktkapitalisierung liegt bei 41 Mrd. USD.

Geschäftsmodell und Segmente

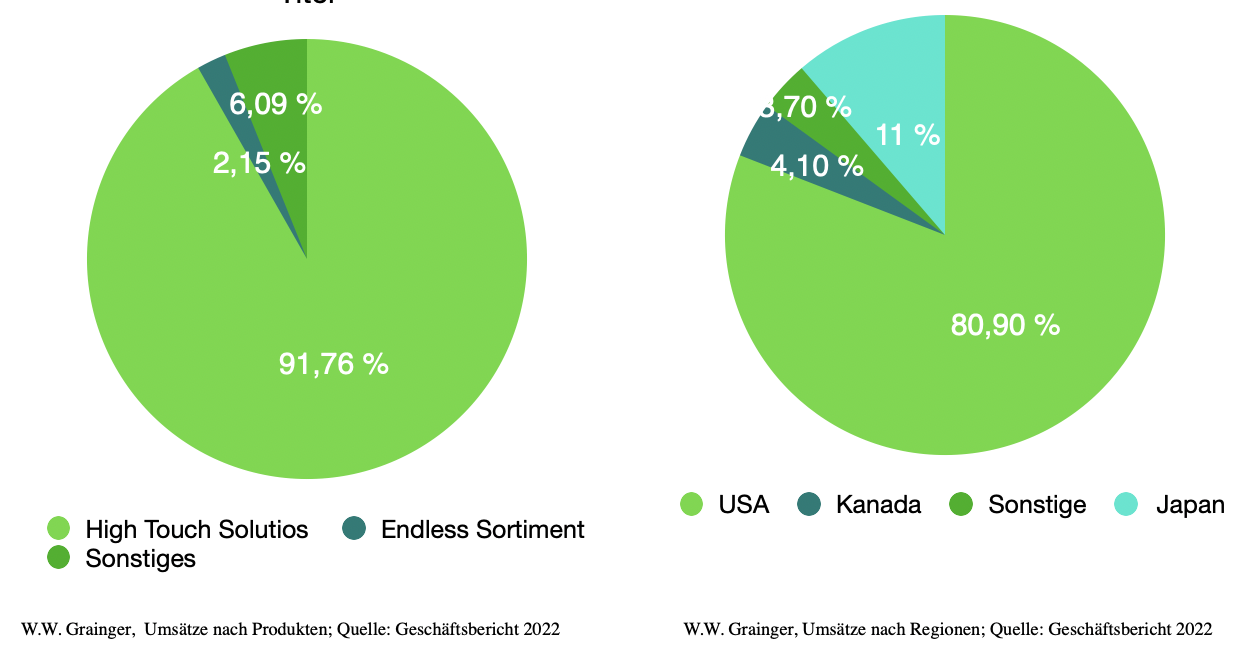

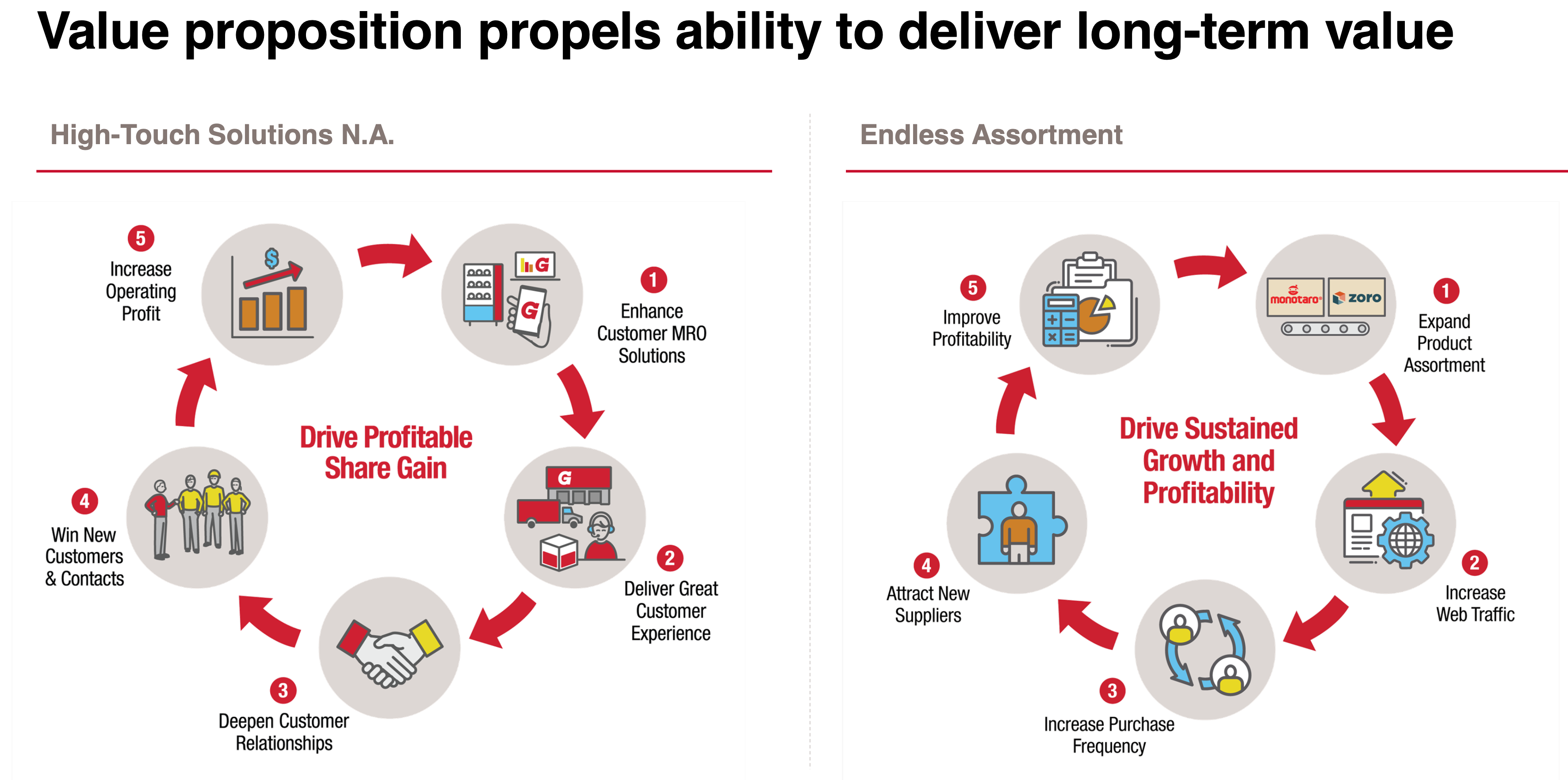

Das Geschäftsmodell von W.W. Grainger ist einfach zu verstehen. So vertreibt das Unternehmen Industriebedarfsgüter und -ausrüstung wie Wartungsgeräte, Beleuchtungsprodukte, Lüftungsanlagen oder Pumpen. Der Gesamtumsatz lag im Geschäftsjahr 2022 bei 15,23 Mrd. USD. Dabei wird der meiste Umsatz, mit einer Gewichtung von über 80 % in den USA erwirtschaftet. Bedeutend ist noch Japan, wo im letzten Geschäftsjahr immerhin über 11 % an Umsatz erzielt wurden. In den letzten Jahren ist es dem Unternehmen gut gelungen, Marktanteile in seinem Segment High-Touch Solutions zu gewinnen, sowie ein starkes und profitables Wachstum in seinem viel kleineren Segment Endless Assortment zu erzielen. Der Bereich High-Touch Solutions, der mit 92 % Umsatzanteil der größte Bereich ist, konzentriert sich auf große bis mittelgroße Kunden mit sehr komplexen Abläufen und Prozessen. Diese Firmen suchen einen zuverlässigen Lieferanten, der ihnen die Produkte zur richtigen Zeit an den richtigen Ort bringt. W.W. Grainger kann dieses Versprechen mit einer effizienten Lieferkette und einem großen Vertriebsnetz einlösen. Etwa 99 % der US-amerikanischen und 80 % der kanadischen Kunden können schon am nächsten Tag beliefert werden. Ziel ist es, langfristige Beziehungen zu Großkunden aufzubauen und diese Beziehungen zu vertiefen.

Die Produktsparte Endless Assortment richtet sich hingegen an kleinere Unternehmen mit weniger komplexen Abläufen, Prozessen und Lösungsansprüchen. Das Hauptaugenmerk dieses Geschäftsbereichs liegt auf der Schaffung eines einfachen und rationalisierten Online-Einkaufsprozesses mit einer großen Anzahl von Lagerhaltungseinheiten. Hier soll das Produktsortiment stetig erweitert werden, um den Internetverkehr zu steigern und neue Kunden zu gewinnen. Der Bereich geht über das Angebot von Grainger hinaus, indem es unter Anderem Kategorien wie Restaurantbedarf, Kraftfahrzeuge und Bodenpflege anbietet. Nichtsdestotrotz werden 80 % der Einnahmen immer noch mit Artikeln erzielt, die aus dem eigenen Haus kommen.

Big Call-Check

Nach dem TraderFox-Big Call-Check befindet sich das Unternehmen auf Platz 1 und erhält aktuell 15 von 15 möglichen Punkten. Dabei ist insbesondere die geringe Volatilität beeindruckend, wobei die Volatilität auf Sicht von 200 Tagen nur bei 1,34 % liegt. Der 10-Jahresdrawdown liegt lediglich bei 24,43 %. So einen geringen Drawdown haben in den letzten Jahren nur knapp 3 % aller US-Aktien geschafft. Das kann Anlegern, wenn sie Aktien mit Hebelprodukten begleiten, durchaus ein beruhigendes Gefühl geben. Auch die Robustheit in Abwärtsphasen gegenüber dem breiten Markt kann sich sehen lassen, wobei die Outperformance an negativen Markttagen sehr hoch ist. Daneben überzeugt das Unternehmen mit einer guten Eigenkapitalrendite von 38 % sowie Nettomarge von je knapp 10 %. Das durchschnittliche Umsatzwachstum auf Sicht der letzten fünf Jahre war mit 7,8 % durchaus zufriedenstellend. Das Gewinnwachstum lag bei beachtlichen 24,58 %. Dabei ist darauf hinzuweisen, dass das Unternehmen in den letzten Jahren massiv eigene Aktie zurückgekauft hat. Seit dem Jahr 2004 hat sich die Aktienanzahl von

90 Mio. Aktien auf 49,7 Mio. Aktien verringert. In den letzten 50 Jahren hat das Unternehmen nicht nur kontinuierlich Dividenden an seine Investoren ausgeschüttet, sondern diese auch jedes Jahr erhöht und zwar in den letzten zehn Jahren durchschnittlich um über 10 %. Die Dividendenrendite liegt aktuell bei 0,9 % und ist damit gering. Die Dividendenkontinuität ist jedoch mit 35 Jahren stark, wobei die Ausschüttungsquote von 33 % noch viel Luft nach oben zulässt. Für Dividendenjäger ist die Aktie somit auf alle Fälle einen näheren Blick wert.

Bewertung

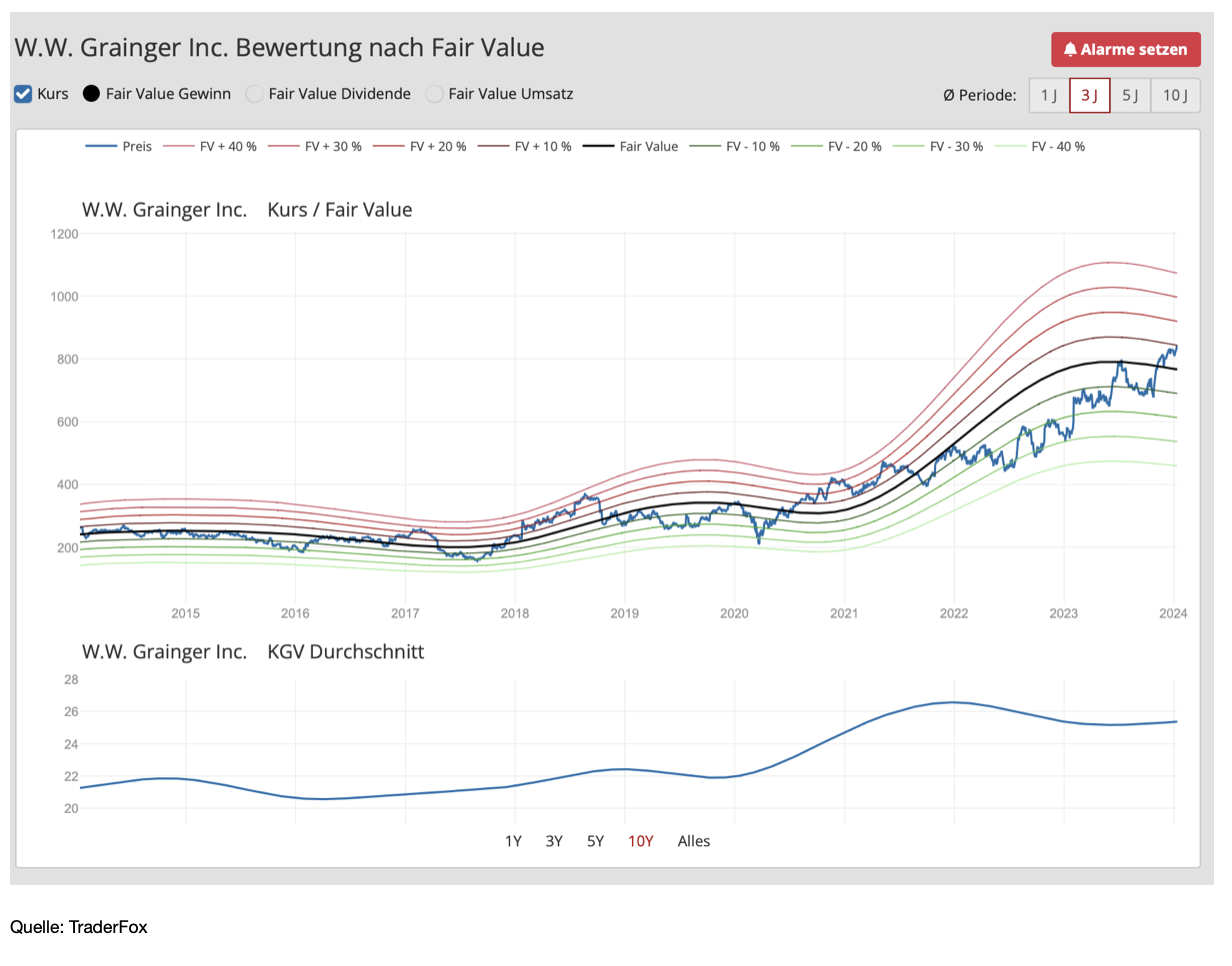

Mit dem TraderFox Fair-Value-Chart kann man historische Bewertungskennzahlen in Bezug zum aktuellen Kurs setzen. So kann man feststellen, ob eine Aktie auf Basis der historischen Bewertung gerade eher günstig oder teuer ist. Dieser Ansatz ist umstritten. Wissenschaftlich gilt das DCF-Verfahren als anerkannte Methode, um den fairen Wert einer Aktie zu bestimmen. Das DCF-Verfahren basiert allerdings auf zukünftigen Free-Cash-Flow-Schätzungen. Der Vorteil von Fair-Value-Charts ist, dass sie auf tatsächllich vorhandenen und nicht auf geschätzten Daten basieren. Wir halten sie gut dafür geeignet, um abzuschätzen, ob Aktien mit etablierten Geschäftsmodellen derzeit zu euphorisch oder zu pessimistisch bewertet werden. Mit Blick auf die Aktien von W.W. Grainger ist zu erkennen, dass die Aktie in Bezug auf den Gewinn eine leichte Überbewertung von 10 % aufweist. Im Hinblick auf die Dividende notiert die Aktie allerdings aktuell im Bereich ihres fairen Wertes. Bei Bewertungsmodellen, egal ob es sich um Cashflowmodelle, Wertschöpfungsmodelle oder Multiplikatoren wie KGV und KUV handelt, muss klar sein, dass es sich letztlich immer nur um Orientierungen handelt und man sie in Bezug zu anderen Faktoren wie Wettbewerb, Wachstum, etc. setzen muss.

Wachstumsaussichten und Risiken

Als der größte MRO-Händler in den USA bedient das Unternehmen rund 4,5 Millionen Kunden, die von einem Team von über 25.000 Mitarbeitern mit rund 30 Millionen Produkten beliefert werden. Trotz dieser immensen Marktaktivitäten ist das Unternehmen auf immer noch stark fragmentierten Märkten tätig, die in den kommenden Jahren für weiteres Wachstum sorgen dürften. Seine Größe verschafft W.W. Grainger dabei natürlich mehr Vorteile gegenüber anderen Unternehmen. Denn Größe ist für Händler von entscheidender Bedeutung, da ein großes und dichtes Filialnetz einen schnelleren und günstigeren Versand bedeutet, was die Kundenzufriedenheit verbessert. Die riesige Bandbreite der Produktgruppen und Endmärkte, die bedient werden, sorgt dabei für eine enorm starke Diversifizierung.

Im Vertrieb sind in der Regel keine sehr hohen Gewinnspannen zu erwarten, da Vertriebshändler generell einem starken Wettbewerb ausgesetzt sind und selten Aktivitäten mit hohem Mehrwert anbieten. Im Fall von W. W. Grainger ist das aber anders, was die operativen Margen von 14 % zeigen, während die Peer-Group keine 10 % an operativen Margen schafft. Dabei ist W.W. Grainger in der Lage, höhere Preise zu verlangen, da es durch einen effizienten Vertrieb, Online-Funktionen und einen großen Produktbestand einen echten Mehrwert schafft. Die Schätzungen für die kommenden drei Jahre gehen davon aus, dass das Unternehmen mit durchschnittlich 7,67 % wachsen wird. Das ist letztlich wirklich nicht viel und könnte letztlich auch die Margen etwas unter Druck bringen, da der inflationäre Gegenwind nachlässt und sich Preiserhöhungen, wie im letzten Jahr, nicht mehr so einfach werden durchsetzten lassen.

Die langfristige Wachstumsstory dürfte aber weiter intakt bleiben. Denn das Unternehmen gewinnt weiter Marktanteile und hat auf seinem letzten Investorentag das Ziel bekannt gegeben, den Markt jedes Jahr um 400 bis 500 Basispunkte übertreffen zu wollen. Im vergangenen Quartal verzeichnete das Unternehmen im High-Touch-Segment ein Wachstum von 8,5 % und übertraf damit deutlich das Wachstum des US-amerikanischen MRO-Marktes, das zwischen 2,5 % und 3,5 % lag. Im letzten Jahr wurde der Grundstein für ein neues Vertriebszentrum außerhalb von Portland gelegt. Zudem investiert man weiter in den E-Commerce. Dabei gehe ich davon aus, dass man dadurch die Serviceleistung weiter verbessern wird, was sicher auch attraktiv für neue Kunden sein dürfte. Als größtes Risiko sehe ich aktuell eine mögliche Rezession. Denn als MRO-Händler ist das Unternehmen sehr stark auf einen gut laufende Wirtschaft angewiesen. Sollte hier ein Abschwung bevorstehen, dann könnte das schnell einen Abschlag von 20 bis 25 % in der Aktie bedeuten.

Quelle: Investor Presentation 2022, W.W. Grainger

Nun schaue ich mir noch die Kursentwicklung an:

Die Aktie von W.W. Grainger befindet sich in einem mehr als 30-jährigen Aufwärtstrend und notiert aktuell am Allzeithoch bei 840 USD. In den letzten Jahrzehnten gab es zwar immer wieder mehrjährige Seitwärtsphasen. Doch seit dem Jahr 2020 befindet sich die Aktie wieder in einem schönen und nicht zu steilen Aufwärtstrend. Mit dem Ausbruch auf ein neues Hoch könnte hier eine erste prozyklische Positionierung eingegangen werden, wobei man als Langfristanleger auch in Tranchen kaufen könnte.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine gute Woche!

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Novartis

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!