Diese US-amerikanische-Aktie erfüllt aktuell die Kriterien von Peter Lynch am besten: Starkes Gewinnwachstum

Liebe Leser,

wer auf der Suche nach hochprofitablen Unternehmen ist, könnte beim wohl erfolgreichsten Aktiensammler aller Zeiten Peter Lynch fündig werden. Mit seinem legendären Magellan Fund gelang ihm von 1977 bis 1990 eine durchschnittliche Performance von über 29 Prozent, obwohl er am Ende in seinem Fonds mehr als 1.000 unterschiedliche Aktien hielt (zum Vergleich: Der marktbreite S&P500 Index schaffte es auf eine jährliche durchschnittliche Rendite von ca. 15 Prozent). Aufgrund seiner Erfolge wuchs das Anlagevermögen des Magellan Fund von 18 Mio. auf bis zu 14 Mrd. USD an.

Welche Kriterien setzt Peter Lynch voraus?

Die Börse ist auf kurze Zeit nicht rational. Solange gewisse Grundvoraussetzungen erfüllt sind, sollten Anleger nicht in Panik verfallen und dem Unternehmen mindestens drei Jahre Zeit geben, um sich zu entwickeln. Peter Lynch formulierte es folgendermaßen: "Putting money into stocks and counting on having nice profits in a year or two is just like betting on red or black at the casino. What the market’s going to do in one or two years, you don’t know."

Wachstum zum angemessenen Preis lautet sein Motto. Durch die Vielzahl an Aktienbeteiligungen hat er sich zum Ziel gesetzt, sogenannte Tenbagger-Aktien zu finden, also Unternehmensbeteiligungen, die sich im Laufe der Zeit mehr als verzehnfachen können.

Die Kernphilosophie, also sein Ansatz auf erfolgssprechende Firmen aufmerksam zu werden, ist seinem Börsenklassiker "One Up on Wall Street" (erschienen 1989) zu entnehmen.

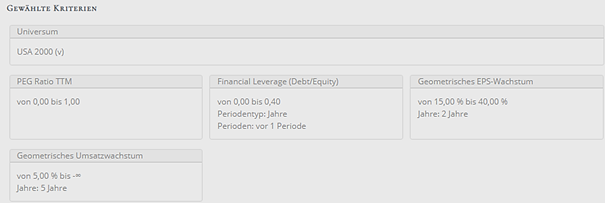

Für Peter Lynch ist die PEG-Ratio eine seiner wichtigsten Kennzahlen, um herauszufinden, ob die Bewertung durch das Wachstum verteidigt werden kann. Auf jeden Fall sollte die PEG-Ratio kleiner als 1 sein, noch besser wäre unter 0,5. Berechnet wird die Kennzahl, indem das Kurs-Gewinn-Verhältnis in Relation zum erwarteten Gewinnwachstum gesetzt wird. Hierfür werden die Gewinne der letzten vier Quartale (EPS) durch die Wachstumsraten im Vergleich zur Periode davor geteilt.

Weil Peter Lynch als ein weiteres Erfolgsmerkmal Unternehmen bevorzugt, die ihre Gewinne regelmäßig steigern können, muss das durchschnittliche Gewinnwachstum (EPS) der letzten beiden Jahre über 15 Prozent, maximal aber bei 40 Prozent, liegen.

Damit auch eine gewisse Nachhaltigkeit beim Wachstum gegeben ist, soll das Umsatzwachstum der letzten fünf Jahre durchschnittlich größer als fünf Prozent hergeben. Hier sprechen wir von moderatem Wachstum.

Ein wichtiges Qualitätsmerkmal eines langfristig erfolgreichen Unternehmens ist eine geringe Verschuldung. In schwierigen Konjunkturphasen können bei einer hohen Verschuldung schnell Probleme auftauchen. Dabei muss das Fremdkapital/Eigenkapital-Verhältnis kleiner als 0,4 betragen.

Weiter wird die Treffermenge jetzt absteigend nach dem durchschnittlichen Gewinnwachstum (EPS) der letzten beiden Jahre sortiert.

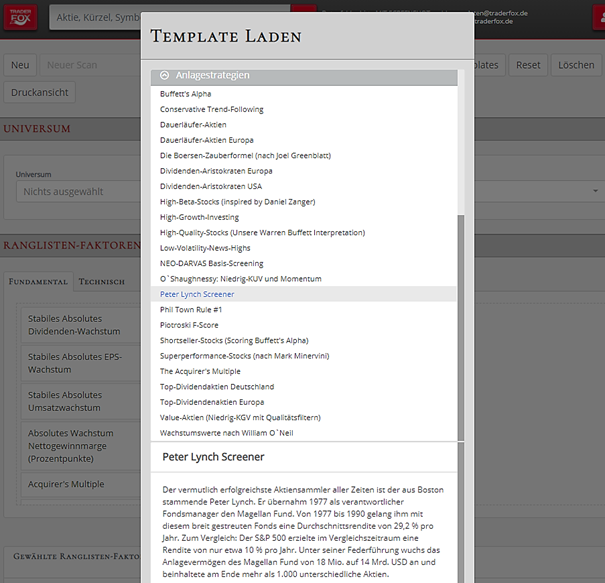

Wie findet man jetzt Aktien nach den Kriterien von Peter Lynch?

TraderFox bietet mit dem Tool aktien Rankings eine Möglichkeit, erfolgreiche und moderat bewertete Firmen nach den Kriterien von Peter Lynch zu screenen. Dazu klickt man auf das Feld "Templates" und wählt die Anlagestrategie "Peter Lynch Screener" aus. Mit diesem Tool findet man moderat bewertete Unternehmen, die ein hohes Gewinnwachstum bei gleichzeitig geringer Verschuldung aufweisen.

Das Universum wird so eingestellt, dass das Tool die nach Volumen am meist gehandelten 2000 amerikanischen Unternehmen auswertet. Bei den Merkmalen wird nach den bereits genannten Peter Lynch Kriterien vorgegangen.

Wenn Sie ohne großen Zeitaufwand über die aktuellen Firmen auf dem Laufenden gehalten werden, die die Peter Lynch Kriterien am besten erfüllen, können Sie das entsprechende Trading-Paper im digitalen Kiosk von TraderFox abonnieren und erhalten somit täglich die aktuelle Rangliste der "Peter Lynch Selection".

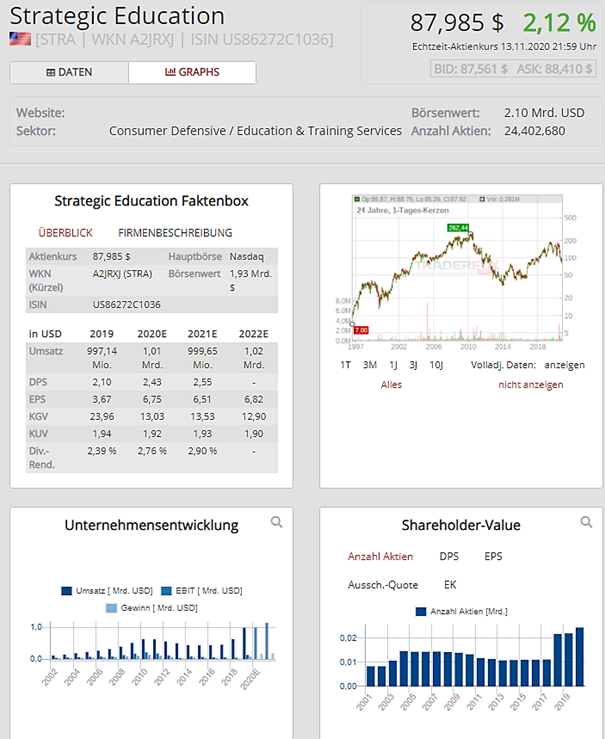

1. Strategic Education

Strategic Education hat eine Eigenkapitalquote von über 81 Prozent und konnte in den letzten fünf Jahren beim Umsatz um durchschnittlich 17 Prozent wachsen. Das Unternehmen ist im Bildungssektor aktiv und ist komplett schuldenfrei. Konkret unterstützt Strategic Education berufstätige erwachsene Studenten, durch Bildungsangebote ihre Karriere voranzutreiben. Über verschiedene Lernwege (Strayer University, Capella University, JackWelch Management Institute, Media Design School, Torrens Unviversity Australia usw.) können Online-MBA-Programme, Bachelor/Masterabschlüsse/Doktorandenprogramme oder auch kürzere Kurse zu Themen wie Gesundheit, Management, Buchhaltung, IT u.v.m. erworben werden. Neben der US-Hochschulbildung ist man mit der Torrens University, der Think Education und der Media Design School auch in Australien und Neuseeland aktiv.

Das Unternehmen verfügt über liquide Mittel und Wertpapiere in Höhe von 768 Mio. USD. In den ersten neun Monaten betrug der Cashflow aus laufender Geschäftstätigkeit 158 Mio. USD, auch wenn man die Einschränkungen im Zuge der Coronakrise merkt. Außerdem wurde vor kurzem die Übernahme der australischen/neuseeländischen Einrichtungen von Laureate bekannt gegeben.

Die Hauptmission ist wirtschaftliche Mobilität mit Hochschulbildung voranzutreiben. Durch strategische Übernahmen können diese Wachstumsplattformen weiter ausgebaut werden.

Kommen wir nun zu den Kennzahlen, auf die Peter Lynch schaut:

Die PEG-Ratio von Strategic Education beträgt nur 0,41. Das geometrische EPS-Wachstum der letzten zwei Jahre betrug 39 Prozent. Während im Jahr 2018 der operative Cashflow noch 46 Mio. USD betrug, lag er 2019 bereits bei 202 Mio. USD. Die annualisierte Cashflow-Wachstumsrate des Unternehmens konnte in den letzten drei bis fünf Jahren um 31 Prozent zulegen.

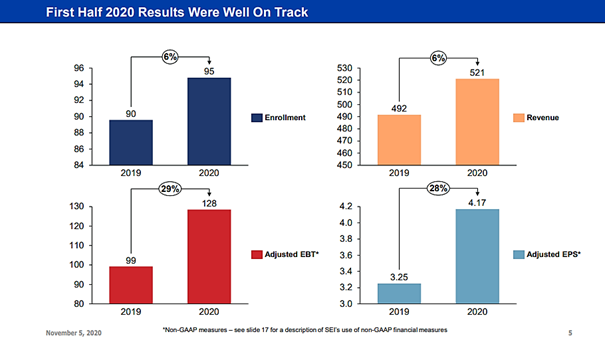

Da 95 Prozent der Schüler ihre Klassen online belegen, gibt es zwar durch die Corona-Pandemie Einschnitte, jedoch kann das Unternehmen auf eine gewisse Stabilität zurückgreifen. 2019 war in der Unternehmensgeschichte das erfolgreichste Jahr. Es war das erste volle Jahr des fusionierten Unternehmens, indem Strayer Education und Capella Education zusammenkamen. Die operative Marge soll in den nächsten zwei Jahren auf 25 Prozent steigen.

Quelle: Investor relations Q3 Präsentation Strategic Education

Im Bereich E-Learning prognostiziert Global Market Insights eine jährliche Wachstumsrate zwischen 2019 und 2025 von sieben Prozent. Der größte Anteil des globalen Marktes findet in den USA statt. Digitales Lernen neben der Arbeit bietet ein enormes Potential. Viele sind bereit noch neben der Arbeit entweder ein Studium oder kürzere Kurse zu absolvieren. Betrug der globale Markumfang für E-Learning 2018 noch 190 Mrd. USD, so soll er 2025 bereits 300 Mrd. USD umfassen.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Mit dem TraderFox Morningstar-Datenpaket können Sie nur für nur 19 € im Monat die Screenings-Tools und das Aktien-Terminal von TraderFox nutzen.

Bildherkunft: https://unsplash.com/photos/qDY9ahp0Mto