Ein Portfolio aus 10 Werten: Wenn diese Ideen aufgehen, könnte es Gewinne regnen!

Liebe Leser,

habt ihr schon mal von dem Top-Down- und Bottom-Up-Ansatz gehört? Der Bottom-Up-Ansatz ist der Ansatz, den normalerweise Fundamentalanalysten oder Value-Investoren nutzen, um Aktien zu finden. Sie schauen sich Einzeltitel an und konzentrieren sich ausschließlich auf die Fundamentaldaten der Aktie. Aus den attraktivsten Aktien ergibt sich dann das Portfolio. Der Top-Down-Ansatz arbeitet genau andersherum. Es wird sich auf makroökonomische Entwicklungen und Ereignisse in den nächsten Wochen und Monaten konzentriert. Anhand dieser Ereignisse werden Wahrscheinlichkeitsaussagen getroffen (an der Börse ist nichts sicher), die wiederum zu potenziellen Gewinner-Kandidaten führen. In diesem Artikel gehen wir die Ereignisse und Entwicklungen der nächsten Wochen und Monate durch, um mögliche Ideen für das Portfolio zu bekommen.

Die zukünftigen Ereignisse sind nichts anderes als Katalysatoren, die die Aktienkurs-Entwicklung von den jeweiligen Aktien in die gewünschte Richtung treiben. Im TraderFox Live-Trading wird noch viel genauer auf Katalysatoren eingegangen. Jörg Meyer, unser Head of Trading, schaut sich nicht nur die makroökonomischen Katalysatoren an, sondern vor allem die Katalysatoren auf Unternehmensebene. Das von ihm verwaltete Echtgeld-Firmendepot ist seit Jahresanfang über 33 % im plus! Wenn der Markt die Einschätzungen teilt, führt dies zu Profiten. Sollte der Markt die Einschätzung nicht teilen, wird mit strikter Verlustbegrenzung gearbeitet.

Dieser Artikel soll nur ein Beispiel sein, mit welchen mittelfristigen Prognosen (3-6 Monate) man ein Portfolio aufbauen kann. Letztendlich kommt man nicht um eine genauere Analyse herum. Außerdem ist die Wahrscheinlichkeit hoch, dass es in den kommenden Monaten zu Überraschungen kommen wird. Auf diese wird man hinsichtlich der Portfolio-Allokation reagieren müssen.

Das Portfolio beinhaltet letztendlich 10 unterschiedliche Werte (gleichgewichtet), die sich alle aus den prognostizierten Ereignissen und Entwicklungen ableiten.

Die US-Präsidentschaftswahl: Trump vs. Biden am 3. November 2020

Die US-Präsidentschaftswahl steht am 3. November 2020 an. Joe Biden tritt gegen Donald Trump an. Das Ergebnis der Wahl dürfte die Börsen maßgeblich beeinflussen. Wenn man sich alle Wahlen seit 1900 anschaut, kann man eventuelle Informationsvorteile für den restlichen Verlauf des Jahres 2020 erarbeiten. Diese Studie (Graph darf aus Copyright-Gründen nicht verwendet werden) zeigt, welche Prognose der Aktienmarkt an das Wahl-Ergebnis stellt und wie der Aktienmarkt auf die Wahl reagiert.

- Szenario: Die Republikaner bleiben im Amt: In den letzten 116 Jahren ist der Markt von Oktober bis November gestiegen. Nach der Wiederwahl eines republikanischen Präsidenten setzte sich die Rallye fort.

- Szenario: Die Republikaner stellen nicht mehr den Präsidenten: In den letzten 116 Jahren wurde der Markt Ende September/Anfang Oktober abverkauft, wenn ein Republikaner die Wahl verliert. Nachdem ein Demokrat einen Republikaner als Präsidenten abgelöst hat, verharrte der Markt auf dem Niveau des Abverkaufs.

Bei diesen historischen Studien handelt es sich allerdings um keine garantierten Aussagen. Es ergibt keinen Sinn, nur weil Joe Biden in Umfragen vorne liegt, auf einen Abverkauf des Marktes zu setzen. Die derzeitigen Umfragen zeigen, dass Joe Biden in allen Umfragen vorne liegt. Statista hat den Durchschnitt aller durchgeführten Umfragen genommen und das folgende Ergebnis ermittelt: Trump-Stimmen: 43,1 % vs. Biden-Stimmen: 49,7 %. Die Prognose-Plattform FiveThirtyEight schätzt, dass die Wahrscheinlichkeit eines Biden-Gewinns bei 78 % liegt. Bis zur Wahl sind es noch 5 Wochen, allerdings muss man an der Börse mit Wahrscheinlichkeitsaussagen arbeiten. Derzeit sagen statistische Erhebungen, dass Biden gewinnen wird.

Wie wirkt sich dies auf unsere Portfolio-Allokation aus? Biden möchte ein 1,5 Bio. Dollar Klimapaket verabschieden, um die USA bis 2050 klimaneutral zu machen. Außerdem möchte Joe Biden die USA in das Pariser Klimaabkommen zurückführen. Diese Punkte sprechen klar für eine Positionierung in grünen Aktien. Die US-Gewinner-Aktien in diesem Bereich dürften SolarEdge Technologies und Plug Power sein.

SolarEdge ist die Nummer 1 im Bereich Wechselrichter für die Solar-Branche. Das Unternehmen ist eine Wachstumsmaschine mit glänzenden Zukunftsaussichten. Außerdem positioniert sich SolarEdge bereits im Bereich Ladestationen für Elektrofahrzeuge. SolarEdge hat 15/15 Punkte im TraderFox Wachstums-Check. In den letzten fünf Jahren konnte das Unternehmen den Umsatz um durchschnittlich 34,40 % steigern. Der Gewinn ist im gleichen Zeitraum um durchschnittlich 59,12 % gestiegen.

Plug Power ist die Nummer 1 im Bereich Wasserstoff. Der CEO prognostiziert, dass das Unternehmen im Jahr 2024 1,2 Mrd. USD Umsatz machen wird. Von den 1,2 Mrd. USD dürften 200 Mio. USD auf Fahrzeuge entfallen. Bei neuen Technologien ist in den meisten Fällen der größte Katalysator eine Kostensenkung. Bloomberg New Energy Finance geht davon aus, dass die Kosten für grünen Wasserstoff bis 2030 um 50 % sinken werden. Mit den potenziellen Subventionen aus den USA und dem European Green Deal dürfte Plug Power massiv profitieren. Im Wachstums-Check erhält Plug Power 10/15 Punkten.

Corona 2. Welle: Die Zahlen gehen wieder durch die Decke!

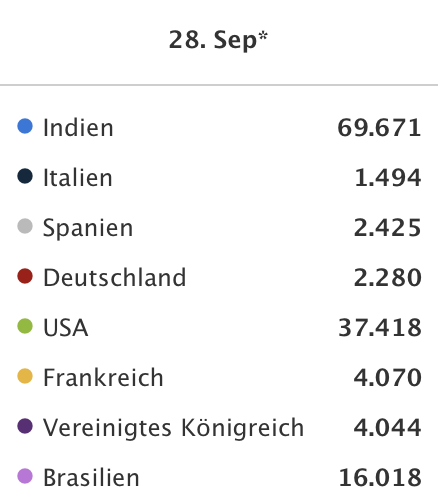

Corona ist ein Trend, welcher am Aktienmarkt bereits gespielt wurde. Nun fürchtet die Welt eine 2. Welle. In vielen Ländern schießen die Fallzahlen durch die Decke. Die kanadische Regierung hat offiziell bekanntgegeben, dass man sich in einer 2. Welle befindet. Die folgende Grafik von Statista zeigt die Fallzahlen für die aufgelisteten Länder am 28. September.

Es gibt eine Vielzahl von Studien, die die durchschnittliche Temperatur in einem Land mit den Corona-Fallzahlen in Verbindung setzen. Auch das Robert-Koch-Institut gibt an, dass bei der Übertragung des Corona-Virus die Temperatur und Luftfeuchtigkeit eine Rolle spielen. Eine andere Studie weist ebenfalls eine Korrelation zwischen beiden Faktoren nach. Allerdings gibt es auch Studien, die keinen Zusammenhang zwischen den Fallzahlen und der Temperatur finden. Tendenziell überwiegt jedoch die Anzahl der Studien, welche eine negative Korrelation zwischen Temperatur und Corona-Fallzahlen nachweisen. Dies sind die Ergebnisse einer brasilianischen Studie, die einen Zusammenhang nachweisen konnte:

- Die Studie deutet darauf hin, dass die Beziehung zwischen dem Jahresdurchschnitt der Temperatur und den bestätigten COVID-19-Fällen im Bereich von weniger als 25,8°C annähernd linear war, während sie oberhalb von 25,8°C flach wurde.

- Wenn die Durchschnittstemperatur unter 25,8°C lag, war jeder Anstieg um 1°C mit einem Rückgang der Zahl der täglich kumulativ bestätigten Fälle von COVID-19 um -4,8951% (t = -2,29, p = 0,0226) verbunden.

- Es gibt keine Belege dafür, dass die Zahl der Fälle von COVID-19 bei Temperaturen über 25,8°C abnehmen könnte, wenn das Wetter wärmer wird.

Zusammenfassend: Wenn die Temperatur sinkt (Winterzeit), nehmen die COVID-19-Fälle tendenziell zu. Dies ergibt Sinn, denn die Virushülle des Corona-Virus ist eine Fett(Lipid-)schicht. Die Struktur der Fettschicht ändert sich mit steigender Temperatur. Man kann also auf Basis der Studien in Zusammenhang mit der kommenden Winterzeit von steigenden Corona-Fallzahlen ausgehen. Dies wurde von vielen Forschern schon im April prognostiziert.

Auch wenn Simon in diesem Video überzeugend darlegt, dass der Corona-Virus schon bald als Alltagsrisiko anerkannt werden dürfte, könnten die Medien in den nächsten 1-2 Monaten neue Schlagzeilen mit Rekordzahlen melden. Dahingehend ist es intelligent sich bei Corona-Profiteuren zu positionieren. Potenzielle Gewinner sind: Qiagen, Pacific Ethanol, HelloFresh und Electronic Arts.

Qiagen arbeitet derzeit an einem transportierbaren Corona-Schnelltest. Dieser dürfte vor allem an Flughäfen nachgefragt werden, da das Ergebnis bereits nach drei Minuten angezeigt wird. Qiagen dürfte sich einer enorm hohen Nachfrage ausgesetzt sehen. Im Q4-2020 soll der Schnelltest auf den Markt kommen. Im Wachstums-Check hat die Aktie 11/15 Punkten.

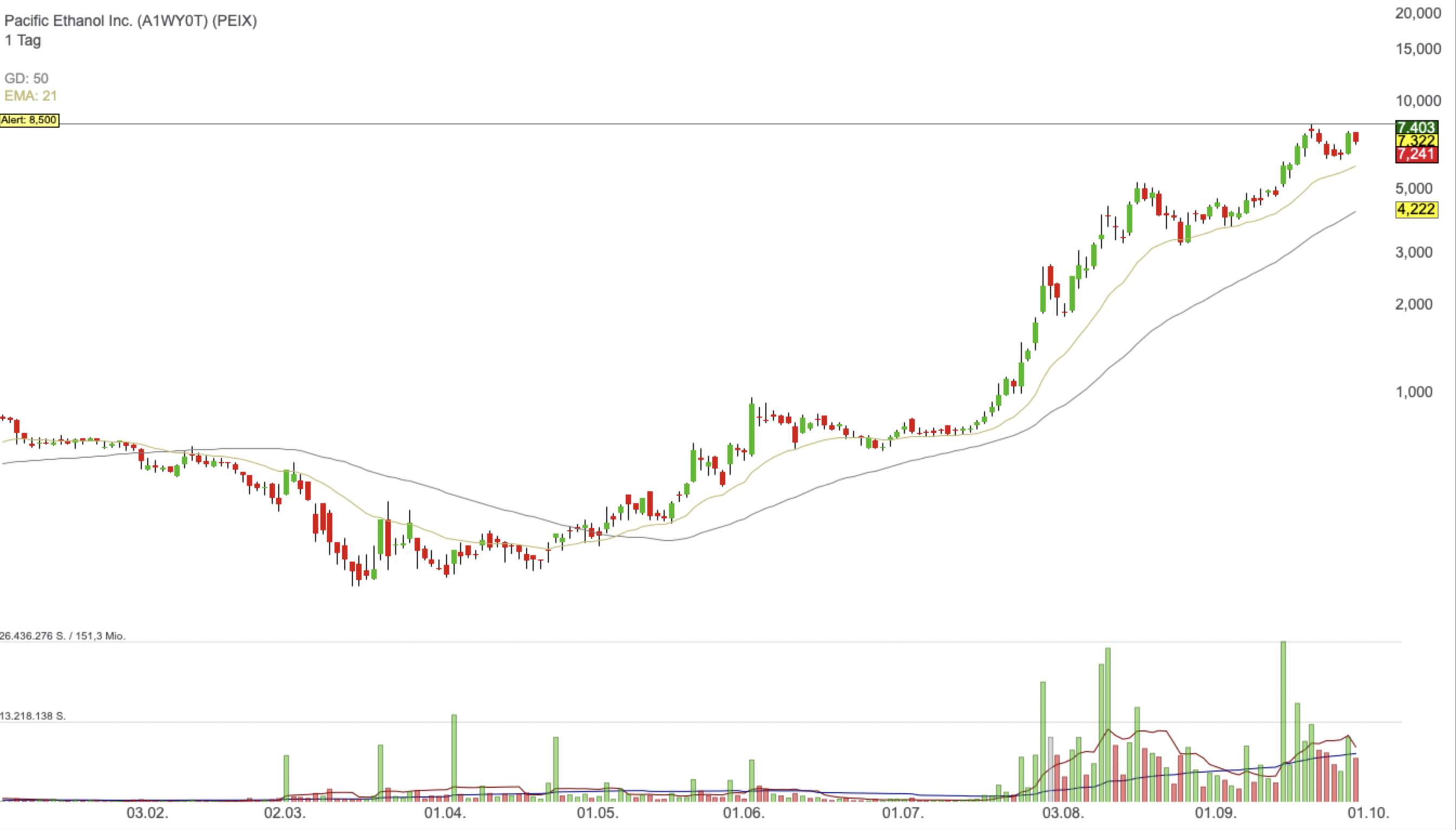

Pacific Ethanol konnte in den vergangenen Tagen durch enorm hohe Analysten-Kursziele auffallen. Das Unternehmen hatte große operative Schwierigkeiten. Durch den Corona-Virus ist allerdings die Nachfrage nach Desinfektionsmittel gestiegen. Pacific Ethanol hat sich intelligent positioniert, sodass 19 % des Umsatzes nun die Produktion von Desinfektionsmittel ausmacht. Zusätzlich sind die Preise für Ethanol gestiegen. Pacific Ethanol könne laut den Analysten eine Restrukturierung durchmachen und deutlich schneller als erwartet profitabel werden. Insgesamt haben drei Analysten die Aktie in ihrer Coverage. Das durchschnittliche Kursziel liegt bei 16,5 USD, was einer Upside von 125,72 % entspricht. Der Wachstums-Check gibt der Aktie 8/15 Punkten.

HelloFresh war der Top-Player in Deutschland während des Corona-Crashs. Das Unternehmen verkauft Kochboxen, die nach Hause geliefert werden. Doch HelloFresh ist nicht nur in Deutschland, sondern auch in den USA und Kanada tätig. In den letzten fünf Jahren ist der Umsatz des Unternehmens um durchschnittlich 91,84 % gestiegen. Der Wachstums-Check gibt dem Unternehmen 13/15 Punkte.

Electronic Arts ist ein Top-Player im Gaming-Trend. Das Management geht davon aus, dass die Gaming-Aktivität hoch bleiben wird. Mit einer 2. Corona-Welle, der kalten Jahreszeit und Schulferien im Winter könnte das Q4-2020 nochmal so richtig boomen. Das Unternehmen hat einen Burggraben durch exklusive Verträge mit Sportorganisationen. In den letzten 12 Monaten konnte Electronic Arts 2 Mrd. USD Cash erwirtschaften. Der TraderFox Qualitätsscore gibt dem Unternehmen 12/15 Punkten.

Weihnachten steht an: E-Commerce-Geschäfte dürften nochmal so richtig aufblühen

Shoppen mit Maske? Im Winter? Wenn die Corona-Fallzahlen wieder durch die Decke gehen? Und Regierungen sogar wieder Lockdowns androhen? Weihnachten steht an! Und wie wir es schon zu Zeiten des Lockdowns gesehen haben, boomt das E-Commerce-Geschäft. Amazon hat während des Corona-Crashs über 100.000 neue Mitarbeiter eingestellt und sogar die Löhne erhöht. Hinzu kommt, dass am 27. November 2020 der Black Friday ist. Dieser dürfte ebenfalls zu einer starken Nachfrage führen - vor allem auf den Online-Shopping-Plattformen. In Deutschland macht das Weihnachtsgeschäft laut Statista 19 % am Gesamtumsatz des Einzelhandels aus. Doch der "Weihnachts-Effekt" ist an den Börsen noch gar nicht bemerkt worden, da sich jeder mit Corona und den Wahlen beschäftigt. Innerhalb von 8 Wochen ist die E-Commerce-Penetration im US-Markt von 16 % auf 27 % gestiegen. Dahingehend dürften auch E-Commerce-Unternehmen die größten Gewinner im Weihnachtsgeschäft sein. Die Top-Aktien in diesem Bereich sind Etsy und Amazon.

Etsy ist eine E-Commerce-Plattform, die es Händlern ermöglicht, selbstgefertigte Sachen im Internet zu verkaufen. Auf der Plattform gibt es über 60 Mio. Käufer und über 3,1 Mio. Verkäufer. In den letzten drei Jahren ist der Umsatz des Unternehmens um 30,89 % pro Jahr gestiegen. Durch den Corona-Virus ist das Geschäft jedoch explodiert: Der Umsatz im Q2-2020 ist um 136,7 % im Vergleich zum Vorjahresquartal gewachsen. Der Wachstums-Check gibt Etsy 14/15 Punkten.

Die E-Commerce-Plattform und das Unternehmen Amazon kennt jeder. Amazon ist nicht nur im Bereich E-Commerce aktiv, sondern auch im Bereich Cloud Computing und vielem mehr tätig. Zum Unternehmen gibt es nicht viel zu sagen. Die Tatsache, dass der CEO Jeff Bezos über 30 Mrd. USD bei seiner Scheidung verlieren kann und trotzdem noch mit Abstand der reichste Mensch der Welt ist, spricht für die Qualität des Unternehmens. Der Wachstums-Check gibt Amazon 15/15 Punkte.

Weiteres Wirtschaftspaket in den USA, eventuelles Klimapaket und expansive Geldpolitik

In den USA wird über ein weiteres Corona-Stimulus-Paket in Höhe von 2,2 Bio. USD gesprochen. Die Verhandelnden Nancy Pelosi und Steven Mnuchin sagten, dass "in manchen Bereichen noch die detaillierte Klärung fehlt". Im Grunde seien beide allerdings schon sehr optimistisch.

Dazu kommt das eventuelle Klimapaket von Joe Biden mit einem Volumen von 1,5 Bio. USD. Auch wenn die Zahlen dies derzeit nicht wiederspiegeln, dürften beide fiskalische Maßnahmen zu inflationistischen Tendenzen führen. Gegen Inflation schützen sich Marktteilnehmer bekanntlich mit Gold und Silber. Doch welche anderen Gründe gibt es für ein Investment in die beiden Edelmetalle?

Gold profitiert von der Schwäche des USD. Der Schwache USD zeigt, dass Investoren tendenziell aus dem Dollar in andere Währungen fliehen, da sie mit einem Wertverlust im Dollar rechnen. Circa 80 % der Umsätze von Gold und Silber werden in USD gehandelt. Wenn der Dollar fällt, werten Rohstoffe tendenziell auf.

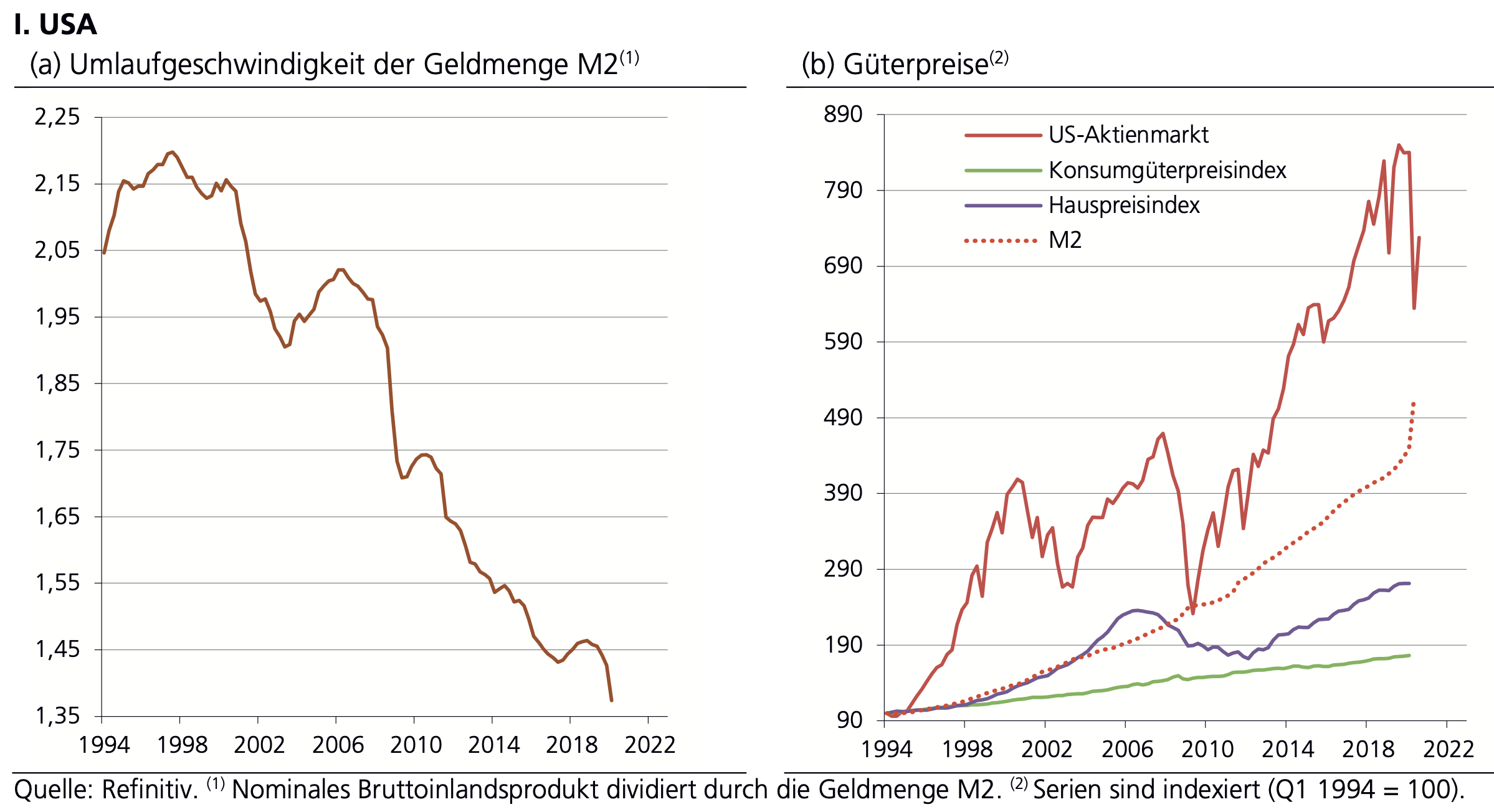

Ein weiterer Grund für einen steigenden Goldpreis sind die niedrigen Zinsen und die anhaltende expansive Geld- und Fiskalpolitik. Die Bilanzen der Zentralbanken sind in den vergangenen Monaten gerade zu explodiert. Dass die Inflation nicht enorm gestiegen ist, liegt vermutlich daran, dass die Umlaufgeschwindigkeit des Geldes stark gesunken und ein Großteil des Geldes in Vermögenswerte geflossen ist. Die folgende Grafik zeigt das abrupte Sinken der Umlaufgeschwindigkeit des Geldes und gleichzeitig das starke Zunehmen der M2-Geldmenge.

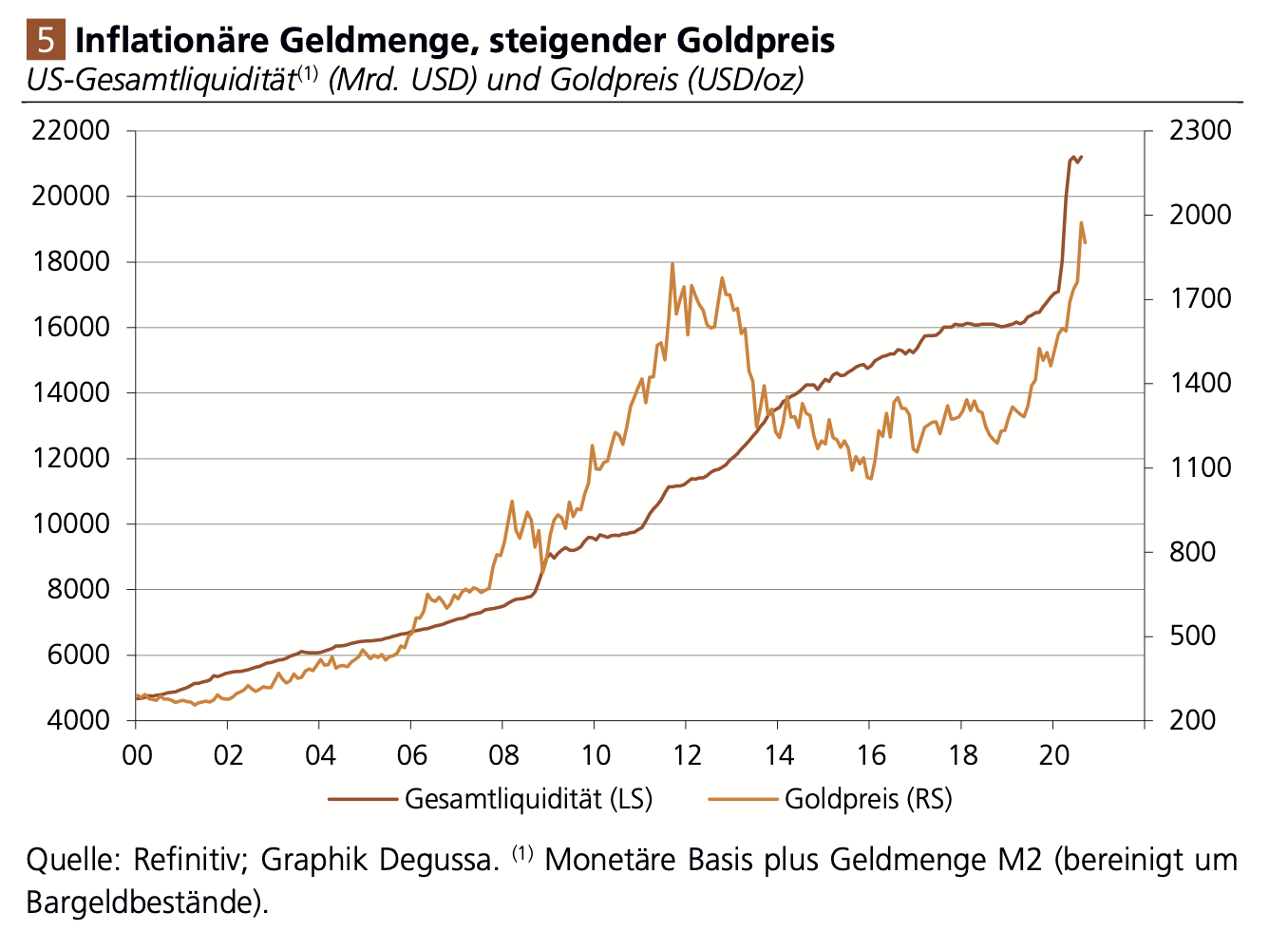

Die nächste Grafik zeigt die Geldmenge in den USA und den Goldpreis. Mit steigender Geldmenge steigt tendenziell auch der Goldpreis. Da die Geldmenge in den letzten Monaten enorm stark gewachsen ist und es keine Anzeichen eines Stoppen gibt, dürfte der Goldpreis auch weiterhin steigen.

Quelle: Degussa Marktreport

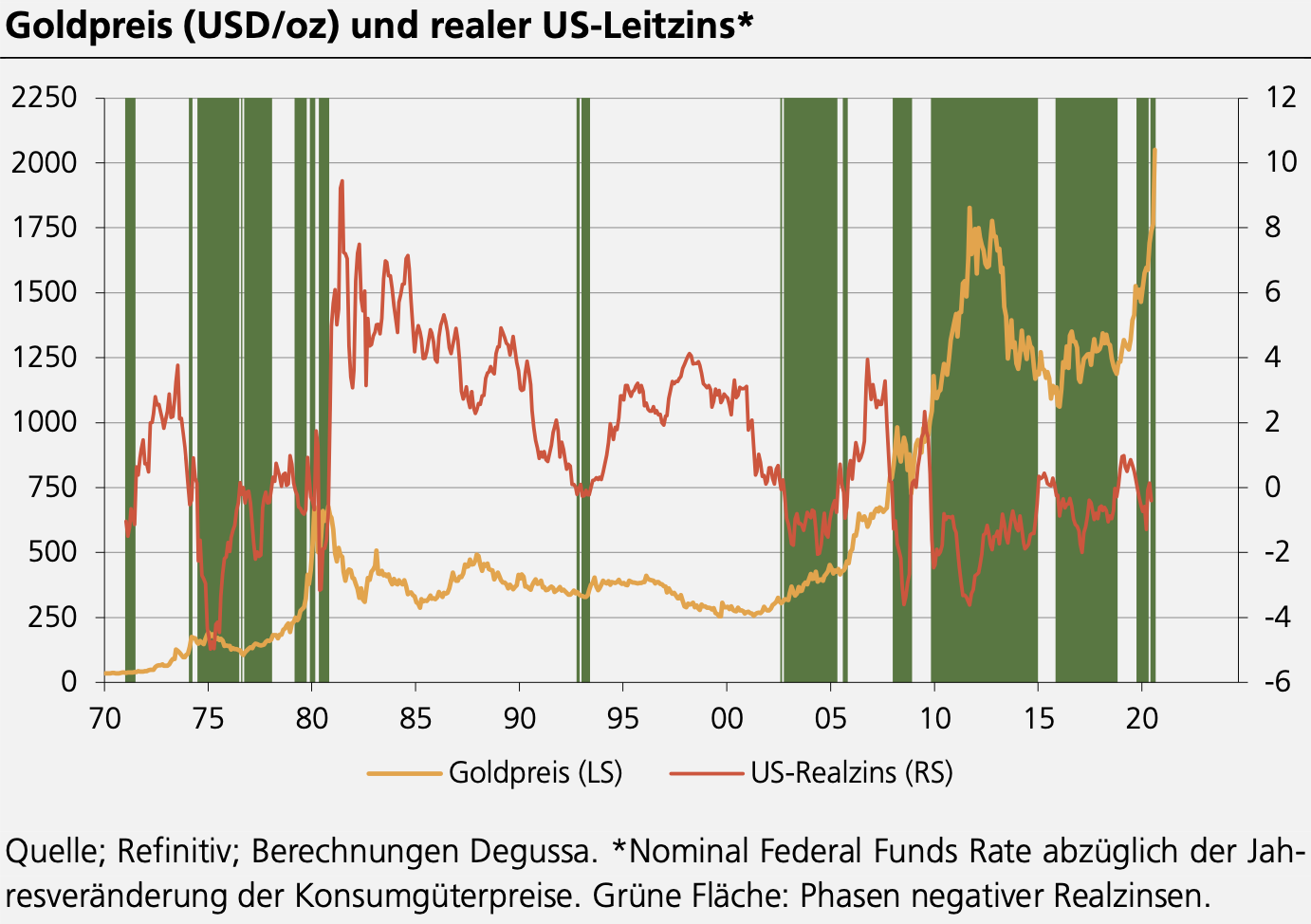

Eine weitere, für den Goldpreis vielversprechende Korrelation, ist die Korrelation zwischen Realzinsen und der Goldpreis-Entwicklung. Negative Realzinsen führen in den meisten Fällen zu einem steigenden Goldpreis. Die folgende Grafik zeigt die historische Zins- und Goldpreis-Entwicklung bis 1970. In den grün markierten Phasen sind die Realzinsen unter 0 % gefallen.

Quelle: Degussa Marktreport

Diese Grafik zeigt die Korrelation des realen Zinssatz mit dem Goldpreis noch eindeutiger.

Quelle: finews.ch

Die Bestimmung der Silberpreis-Entwicklung ist deutlich schwieriger, da es sich bei Silber um ein Industrie-Metall handelt. Im Gegensatz zu Gold wird der Preis deutlich stärker durch die industrielle Nachfrage bestimmt. Über die Silberpreis-Entwicklung lassen sich trotzdem zwei Aussagen treffen:

- In den meisten Fällen ist Silber ein Nachzügler. Dies sah man auch wieder in der Corona-Krise. Der Silberpreis ist erst mehrere Wochen nach dem Anstieg des Goldpreises angesprungen.

- Das Gold/Silber-Ratio liegt derzeit bei 80,2. Historisch betrachtet war es eine intelligente Idee in Silber zu investieren, wenn das Ratio bei über 80 lag.

Ein weiteres positives Merkmal von Gold und Silber ist die leicht negative Korrelation mit dem Aktienmarkt. In den letzten Wochen und Monaten wurde diese zwar für einen kurzen Zeitraum außer Kraft gesetzt, allerdings hat Gold mit Sicherheit nicht seinen Status als Krisen-Metall und sicherer Hafen verloren. Die Korrelation zwischen Gold und dem Aktienmarkt lag von 1973-2017 bei -0,03. Dementsprechend ist Gold eine interessante Portfolio-Beimischung, da man die Volatilität verringern kann ohne die erwartete Rendite zu senken.

Die gemachten Vorschläge sind keinesfalls Kauf- oder Verkaufsempfehlungen. Der Artikel ist nur ein Beispiel, wie man mit dem Top-Down-Ansatz ein Portfolio aus 10 unterschiedlichen Werten aufbauen könnte. Wenn man 10 % in jeden vorgestellten Wert investieren würde, wäre man zu 80 % in Aktien und 20 % in Edelmetallen investiert. Allerdings muss man beachten, dass die beschriebenen Szenarien Risiken unterliegen. Beispiele wären:

- Was, wenn Donald Trump wieder Präsident wird? Werden grüne Aktien trotzdem haussieren?

- Was, wenn Biden gewinnt, aber das Klimapaket nicht durchkriegt?

- Was, wenn der Aktienmarkt wieder an Fahrt gewinnt und Gold- und Silber noch stärker fällt?

- …

Im TraderFox Live-Trading werden sämtliche Entwicklungen am Aktienmarkt und in der Wirtschaft kommentiert und mögliche Trading-Chancen herausgearbeitet. Trading heißt auch, dass man immer auf dem neuesten Stand ist. Für Beginner, die sich für das Thema interessieren, ist das Live-Trading von TraderFox das richtige Angebot.

Außerdem: TraderFox hat gestern den Wachstums-Check veröffentlicht. Dieser gratis Score kann euch helfen neue Wachstums-Aktien zu finden oder euer Depot zu überprüfen!

Tipp: Falls ihr euch ein Investment-Depot aufbauen wollt, solltet ihr euch mal das Tenbagger-Magazin anschauen. Das Tenbagger-Magazin schreibt über das TraderFox Echtgeld-Depot, welches unter anderem von Simon persönlich verwaltet. Die Performance ist beachtlich: Seit Auferlegung hat das Depot eine Rendite in Höhe von 38 % erzielt! Die Strategie orientiert sich an der Strategie des erfolgreichsten Fondsmanager aller Zeiten: Peter Lynch!

Bildherkunft: Unsplash