Superperformance erreichen mit dieser Aktien Auswahl – 5 Papiere nach Mark Minervini Kriterien

Mark Minervini ist ein außerordentlich erfolgreicher Aktienhändler. Doch auch der US-Amerikaner hatte klein angefangen. In seinem Buch "Trade like a stock market wizard" hat Minervini erklärt, dass er in den Jahren ab 1980 eine sechsjährige Periode überstehen musste, in der er mit Aktien kein Geld verdient hatte – Er hatte sogar einen Nettoverlust erlitten. Doch in den folgenden Jahren hatte er weiter an seiner Strategie gearbeitet und seine Trading Fähigkeiten perfektioniert. Anstatt auf stark gefallene Papiere, hatte er sich von nun an auf sogenannte "Superperformance" Aktien fokussiert. Er erklärte, dass er jahrelang an der Perfektionierung der Handelsfähigkeiten gearbeitet hatte und bis zu 80 Stunden pro Woche Aktiencharts und Unternehmensfinanzierung studiert hatte. Doch die Vorbereitungen hätten sich daraufhin mit einer Gelegenheit gekreuzt. Im Jahr 1990 sei er bestens gerüstet gewesen, um vom neu entstehenden Bullenmarkt zu profitieren. Im Vorfeld hatte er eine besondere Strategie ausgearbeitet um die "Superperformance Stocks" zu erkennen. Ein spezielles Trend-Template hatte geholfen, um Trendbeschleunigungen zu erkennen und eine Auswahl an Aktien zu finden die aufwärts tendieren. Dabei beachtet er unter anderem folgende Punkte:

- Der Aktienkurs ist über dem GD150 und über dem GD200

- Der GD150 liegt über dem GD200

- Der Aktienkurs ist mindestens 30 % über dem 52-Wochentief

- Das relative Stärke Ranking nach IBD ist größer 70

Im Rahmen eines Screenings abrufbar unter https://aktie.traderfox.com/ kann das Trend Template eingestellt werden, um eine erste Auswahl an attraktiven Aktien zu finden.

Weitere Kriterien sind etwa auch die Fundamental Daten eines Unternehmens. Denn die meisten Superperformance Phasen könnten von einer Verbesserung der Gewinne, Umsätze oder Gewinnmargen getrieben sein. Das Wachstum sollte bereits in den Geschäftsberichten erkennbar sein. Im Rahmen unseres PDF-Reports wird dabei insbesondere der Gewinn betrachtet. Dieser sollte im vergangenen Quartal um mehr als 20 % gestiegen sein. Auch das Mindestumsatzwachstum sollte mindestens 10 % betragen.

Ein zweites Kriterium ist das Vorhandensein eines Katalysators. Das ist ein Trigger-Ereignis wie etwa Quartalszahlen, ein neuer CEO, ein Großauftrag oder eine neue FDA-Zulassung, im Falle einer Biotech-Aktie. Um zuletzt den optimalen Einstiegszeitpunkt zu erkennen, werden bestimmte Chartpattern definiert. Im PDF-Report werden zunächst alle Aktien herangezogen, die die ersten beiden Kriterien erfüllen und folgende Chart Pattern vorweisen.

- Flat Bases

- Dynamic Breakouts

- Trend-Continuation Lines

- Cup-with-Handle

- Neues 52-Wochenhoch

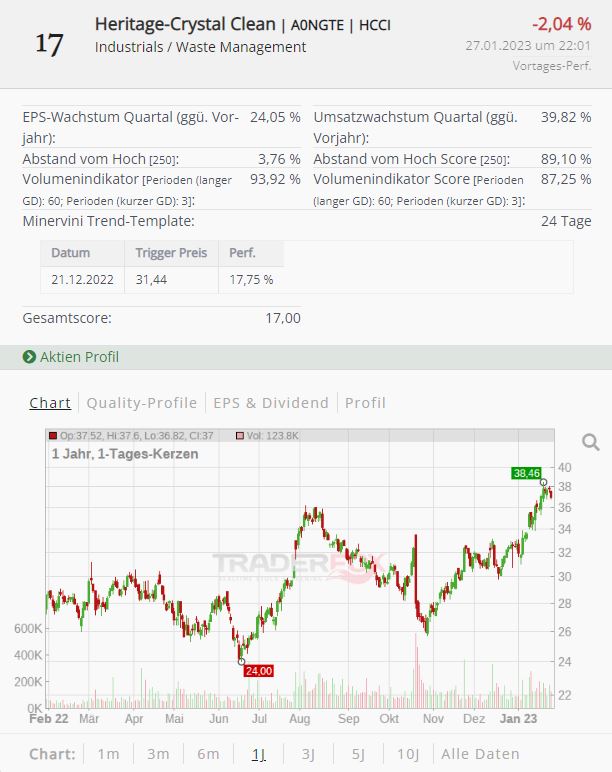

Heritage Crystal Clean (WKN: A0NGTE) – Rekordgeschäft mit Recycling von Ölen

Zunächst wird der Konzern Heritage Crystal Clean betrachtet. Das Unternehmen ist ein führendes Unternehmen auf dem Markt der Umweltdienstleistungen in den USA und bietet intelligente Alternativen an. Der Trend zu einer nachhaltigen Zukunft nimmt weiter an Fahrt auf. Politik und Gesellschaft wünschen sich zunehmend nachhaltige Lösungen etwa im Bereich der Energienutzung. Auch Recycling rückt immer mehr in den Fokus. Heritage Crystal Clean arbeitet an einer nachhaltigen Zukunft. Dazu gehören etwa die sichere Verwaltung und Entsorgung von Abfällen.

Mit über 20 Jahren an Erfahrung auf der Uhr, betreibt der Konzern ein landesweites Netz von Niederlassungen auf dem US-amerikanischen Festland und in Ontario, Kanada. Das US-Unternehmen bietet führende Umweltdienstleistungen an. So wird etwa eine Altöl Wiederaufbereitung angeboten. Als einer der größten Ölaufbereiter in den Vereinigten Staaten wandelt Crystal Clean Altöl in hochwertige Grundöle um. Das Segment des Ölgeschäfts hatte im 3. Quartal des vergangenen Geschäftsjahres mit 65,5 Mio. USD ein Rekordhoch erreicht. Gegenüber dem Vorjahreszeitraum entspricht der Anstieg 28,9 %. Weitere angebotene Dienstleistungen drehen sich etwa um Frostschutzmittel-Rückgewinnung, Abwasseraufbereitung oder Anlagen zur Energierückgewinnung. Mit weiterem Wachstum und Ausweitung von neuen Kapazitäten will der Konzern die Geschäftswelt in eine sauberere nachhaltige Zukunft führen.

Die operative Marge war im Vergleich zum Vorjahr gesunken. In den verschiedenen Segmenten der Umweltdiensten war der Konzern einem anhaltenden Inflationsdruck ausgesetzt. Doch unter Anwendungen eingeleiteter Preismaßnahmen konnte sich das Unternehmen hier im Vergleich zum 2. Quartal verbessern.

Der Gewinn konnte im Vorjahresvergleich um über 24 % gesteigert werden. Auch der Umsatz kletterte um über 25 % nach oben. In Folge der Veröffentlichung der Rekordergebnisse war das Papier zwar zunächst gefallen, hat hierauf aber deutlich an Wert zugelegt.

Der Abstand zum 52-Wochenhoch beträgt lediglich 0,38 %. Das Minervini Trendtemplate ist erfüllt und die beiden Scores bezüglich des Abstands vom Hoch und der Volumenindikator betragen über 90 %. Über den vergangenen Monat ist die Aktie um über 22 % in die Höhe geschnellt. Das Momentum des Papiers ist sehr positiv zu werten. So ergibt auch unser Screening abrufbar unter https://aktie.traderfox.com einen außerordentlich hohen Score beim Kriterium "Growth und Momentum". Diese Kennzahl übertrifft über 99% aller weiteren Aktien aus dem Referenzmarkt.

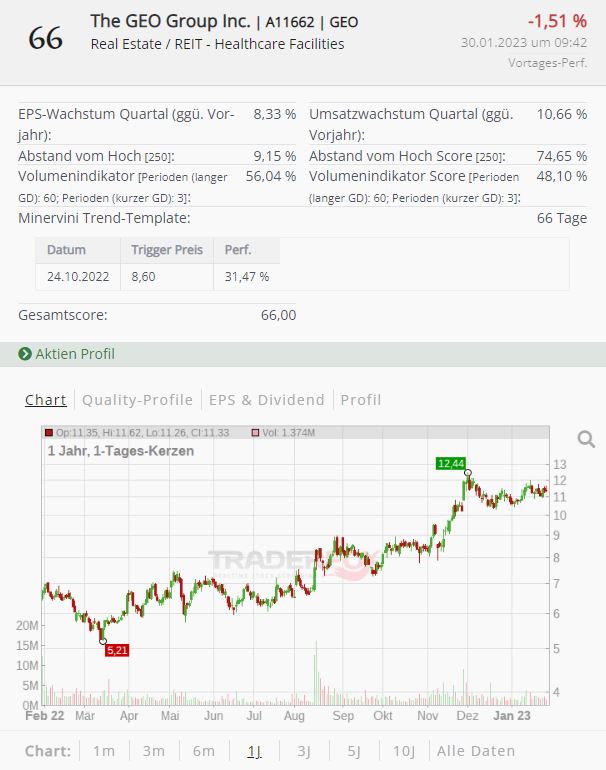

Geo Group (WKN: A11662) – Aktienpick von Starinvestor Michael Burry

Jüngst hatte Ex-Milliardär Florian Homm auf den steigenden psychologischen Schaden in der Bevölkerung aufmerksam gemacht. Zur Verifizierung seiner Aussage können Resultate der Weltgesundheitsorganisation WHO herangezogen werden. Die Ergebnisse zeigen auf, dass die Fälle von Depressionen und Angststörungen weltweit allein im ersten Pandemiejahr um 25 % gestiegen waren. Demnach würden fast eine Milliarde Menschen mit einer psychischen Krankheit leben. Etwa 20 % der Kinder und Jugendlichen hätten eine psychische Erkrankung.

Diese Entwicklung hatte auch, der aus "the Big Short" bekannte Investor, Michael Burry erkannt. Jüngst hatte Burry daher in eine Aktie investiert, die sich mit psychiatrischen Einrichtungen und Gefängnissen befasst. Der Anleger wird zuweilen als "Crash Prophet" bezeichnet. Doch während der weltweiten Finanzkrise in den Jahren 2007 bis 2008 hatte der Investor eine große Aufmerksamkeit auf sich gezogen. Denn er hatte frühzeitig die Immobilienblase in den USA erkannt und gegen den Immobilienmarkt gewettet.

Mit dem Kauf der Aktie der Geo Group hatte er in Einrichtungen investiert, die ein breites Spektrum an Dienstleistungen für den Strafvollzug und die Wiedereingliederung in die Gesellschaft abdecken. Die Gruppe bietet etwa Rehabilitationsmaßnahmen und Überwachungen von Personen nach ihrer Entlassung in die Gemeinschaft. Das breitgefächerte Angebot umfasst zudem medizinische und psychologische Betreuung im Strafvollzug und gemeindebasierte Programme. Weltweit betreibt der Konzern 102 Einrichtungen mit einer Belegschaft von bis zu 18.000 Angestellten.

Für das 3. Quartal 2022 hat Geo einen Nettogewinn von 38,3 Mio. USD gemeldet. Im Vorjahreszeitraum hatte die Gruppe lediglich 34,7 Mio. USD eingenommen. Der Umsatz ist ebenfalls deutlich in die Höhe geklettert. Anstatt den 557,3 Mio. USD aus dem Vorjahr hat der Umsatz des Konzerns im 3. Quartal 2022 über 616,7 Mio. USD betragen.

Unsere Kriterien für eine Superperformance Aktie sind erfüllt. Wenn auch nicht so deutlich wie beim Papier von Heritage Crystal Clean. Der Abstand vom 52-Wochenhoch beträgt über 8 % und der Volumenindikator beläuft sich auf über 50%. Beim Kriterium Momentum im Rahmen unseres Screenings schneidet das Papier weit überdurchschnittlich ab.

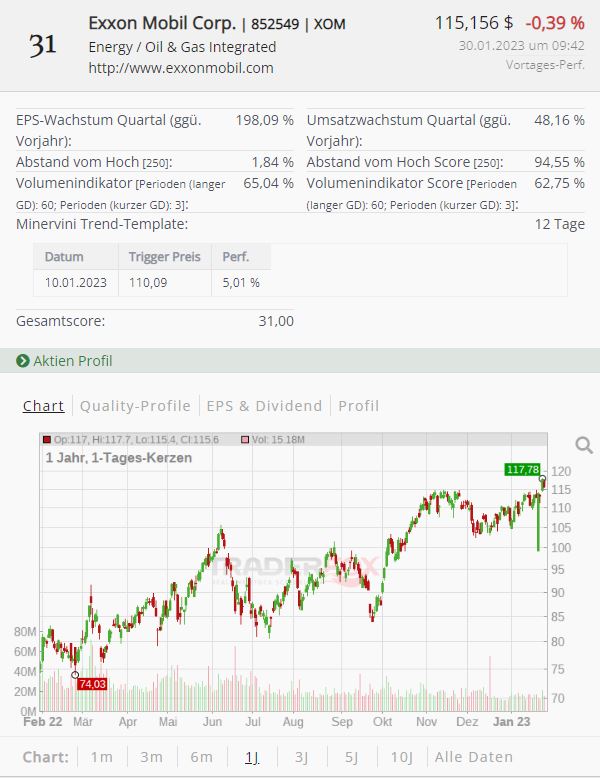

Exxon (WKN: 852549) – Ölriese setzt sich nachhaltige Ziele

Der Konzern ist einer der weltweit größten börsennotierten Energieversorger und Chemieproduzenten. Er entwickelt und nutzt Technologien der nächsten Generation, um den wachsenden Bedarf an Energie und chemischen Produkten zu decken.

Öl und Gas sind zwar keine Energiequellen der Zukunft, doch der Ausstieg dürfte länger andauern als von der Politik gewünscht. Die Produktion von Öläquivalenten lag im 3. Quartal bei 3,7 Mio. Barrel pro Tag. Ohne die Veräußerung und die Auswirkungen des Ausstiegs aus dem Russlandgeschäft hatte das Mengenwachstum im 3. Quartal mehr als 50.000 Barrel pro Tag betragen.

Doch Exxon hat sich darüber hinaus bereits auf eine nachhaltige Zukunft ausgerichtet. Zusammen mit CF Industries ist der Energieversorger ein weltweit führender Hersteller von Wasserstoff- und Stickstoffprodukten. Imperial Oil, eine Tochtergesellschaft von ExxonMobil, hatte zudem über einen langfristigen Vertrag berichtet, wonach kohlenstoffärmerer Wasserstoff über eine Pipeline an die Imperial-Raffinerie in Strathcona geliefert wird. Für die Herstellung von erneuerbarem Diesel wird kohlenstoffärmerer Wasserstoff verwendet, der die Treibhausgasemissionen erheblich reduziert. Jeden Tag sollen hier künftig etwa 20.000 Barrel erneuerbarer Diesel produziert werden. Die Emissionen könnten dadurch im kanadischen Verkehrssektor um etwa 3 Mio. Tonnen jedes Jahr reduziert werden. Das würde einer Stilllegung von etwa 650.000 Personenkraftwagen entsprechen.

Der Betrag, der bis 2027 in Initiativen zur Senkung der Emissionen, investiert werden soll war zuletzt um fast 15 % auf 17 Mrd. USD angestiegen. Es werden zudem neue Technologien zur erweiterten Messung und Verringerung von Methanemissionen eingesetzt. Bis 2030 sollen Treibhausgase zudem signifikant gesenkt werden. Hier habe Exxon eigenen Angaben zufolge weitere Fortschritte gemacht. Die Pläne zur Emissionsreduzierung bis 2030 basieren auf der Emissionsintensität. Sie würden darauf abzielen eine branchenführende Leistung zu erzielen und zugleich die Bedürfnisse der Gesellschaft zu erfüllen. Die Pläne umfassen etwa die Reduzierung der unternehmensweiten Treibhausgasintensität um 20 bis 30 % und in vorgelagerten Bereichen um 40 bis 50 %.

Im vergangenen Quartal hat der Konzern mit der höchsten Raffinations-Verarbeitungsmenge in Nordamerika und weltweit seit 2008 geglänzt. Im Vergleich zum Vorjahresquartal war der Gewinn im 3. Quartal 2022 um über 190 % in die Höhe geschnellt. Das Umsatzwachstum hat dabei rund 50 % betragen. Unsere beiden Kriterien hinsichtlich des Umsatz- und Gewinnwachstums sind demnach erfüllt. Auch der Abstand zum 52-Wochenhoch beträgt lediglich 1,13 % und liegt damit im Rahmen der Vorgaben des Trend-Templates. Beim Wachstumscheck abrufbar unter https://aktie.traderfox.com/ ergibt sich ein positiver Trend. Lediglich innerhalb der vergangenen drei Monaten kann die Performance nicht überzeugen.

Ingersoll (WKN: A2P070) – Rekord beim Auftragseingang im 3. Quartal

Der Konzern bedient Kunden aus der Industrie, Medizin und Energie. Das Produktportfolio bietet ein breites Spektrum von Kompressions-, Gebläse und Vakuumtechnik. Das Unternehmen war durch eine Fusion von Gardner Denver und dem Industriesegment von Ingersoll Rand entstanden. Auch hier wird auf nachhaltiges Wirtschaften wertgelegt. So hatte das Papier jüngst Einzug in den Dow Jones Sustainability World Index und den Dow Jones Sustainability North America Index gehalten. Die Indizes gehören zu den renommiertesten und anerkanntesten Standards für die Messung des Fortschritts von Unternehmen in den Bereichen Umwelt und Soziales innerhalb und branchenübergreifend.

Ein Beispiel für das soziale Engagement von Ingersoll ist der Einsatz für sauberes Trinkwasser in Uganda. So hatte der Konzern in einer Kooperation einen CompAir-Kompressor zur Verfügung gestellt, um an einer Schule in Uganda einen Brunnen zu bauen. Der Konzern hat auch bei der Lieferung des Produkts unterstützt. Zuvor hatten Einwohner des Dorfes verunreinigtes Wasser aus einem Sumpf geholt. Doch die Schüler waren daraufhin häufig erkrankt. Der Kooperationspartner Drop in the Bucket erklärte, dass der Kompressor alles verändert habe. Die Spende habe das Leben von tausenden Menschen verändert und es möglich gemacht, dass Kinder in die Schule gehen können, anstatt stundenlang Wasser holen zu gehen.

Für Ingersoll war das 3. Quartal 2022 äußerst profitabel. Ungeachtet der schwierigen konjunkturellen Lage war es dem Unternehmen gelungen einen Rekordauftragseingang von 1,6 Mrd. USD zu verzeichnen. In diesem Zug kletterte auch der Quartalsumsatz auf ein Rekordniveau von 1,5 Mrd. USD. Das entspricht einem Wachstum von 14 % bzw. 18 % organisch. Auch für das Gesamtjahr ist der Konzern optimistischer geworden. Die Erwartung für das organische Umsatzwachstum für das laufende Geschäftsjahr wurde um 100 Basispunkte auf 12 % bis 14 % angehoben. Die Sorgen bezüglich einer Rezession spiegeln sich in den Erwartungen zum künftigen Umsatz nicht wider. Da der Konzern insbesondere die Industrie beliefert, dürfte anzunehmen sein, dass der Umsatz mit geringerer Geschwindigkeit weiterwächst. Doch die Erwartungen ergeben ein anderes Bild. Daten von Facunda und Factset zufolge dürfte sich der Umsatz auch in den folgenden Jahren stark entwickeln. Für 2023 wird bereits ein Umsatz von über 6,05 Mrd. USD angenommen. Das ist beachtlich, denn im Vorjahr hatte Ingersoll Rand lediglich einen Erlös von 5,15 Mrd. USD erwirtschaftet.

Für die Aktie spricht zudem die geringe Verschuldung und ein sehr geringes PEG-Ratio von unter 1. Das Wachstum beim Umsatz und Gewinn sind nicht in gleichem Maße überzeugend, wie es etwa bei Exxon der Fall ist. Doch auch hier beträgt der Abstand zum 52-Wochen hoch lediglich 4,2 %. Die Performance über die vergangenen drei und 12 Monate überzeugen ebenfalls in unserem Screening. Im Rahmen des Wachstumschecks sind sämtliche Punkte unter dem Trend-Kriterium erfüllt.

Vishay (WKN: 861320) – Wachstum auf dem Chipmarkt verlangsamt aber weiter ansteigend

Der Konzern beschäftigt sich mit der Produktion und dem Verkauf von diskreten Halbleitern und passiven Komponenten. Vishay bietet Halbleiter an, die als Festkörperschalter zur Leistungssteuerung dienen. Daten der World Semiconductor Trade Statistics könnte sich das Wachstum auf dem Chipmarkt in 2023 abkühlen und um 4,1 % zurückgehen. Zuletzt hatte Vishay von der Verknappung der Komponenten und der damit verbundenen gestiegenen Nachfrage profitiert. Die stetige Zunahme der Verbraucherausgaben in Verbindung mit dem Bestandsaufbau bei Erstausrüstern dürften auch künftig für weiteres Wachstum sorgen. Die Zielgruppe erstreckt sich über verschiedene Branchen. So werden die Bauteile für innovative Designs in Bereichen wie Automobil, Industrie, Computer oder Militär benötigt.

Im 3. Quartal 2022 hat Vishay einen deutlich höheren Umsatz von 925 Mio. USD erzielt. Das entspricht einem Anstieg von 13,7 % gegenüber dem Vorjahresquartal. Der Gewinn ist um knapp 45 % auf 140,1 Mio. USD in die Höhe geschnellt. Besonders beeindruckend ist die Entwicklung der Nettogewinnmarge. Diese hat sich im Vergleich zum Vorjahr beinahe verdoppelt. Für das 4. Quartal geht der Konzern von einem Umsatz von 860 bis 900 Mio. USD aus.

Das Papier hatte Mitte Dezember des vergangenen Jahres sein 52-Wochenhoch bei einem Preis von 23,39 USD markiert. Derzeit befindet sich die Aktie rund 4 % unter dem Hoch. Der Abstand zum 52-Wochentief vom 05.07.2022 beträgt zwischenzeitlich über 34,3 %. Maßgeblich sticht bei der Analyse auch die Ausprägung der Faktoren Value und Sicherheit ins Auge. Ein Indikator für einen hohen Value-Score ist etwa ein niedriges KGV, KUV oder KBV. Unser Kriterium zum Trend der Aktie überzeugt mit soliden Werten bei der 3-Monats- oder 12-Monatsperformance.

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit den besten Dividendenaktien weltweit. Für Kunden des TraderFox Morningstar-Datenpakets (nur 25 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

Bildherkunft: Adobe Stock_473110270