Unilever, Barclays & Co.: 4 Europa-Aktien im Dividendencheck

Nach der Analyse der Schweizer Bank UBS sind europäische Aktien derzeit attraktiver als US-Werte. Faktoren wie Wirtschaftsdaten, Zinssätze und Gewinne würden dabei eine entscheidende Rolle spielen, zitierte CNBC die Bank. Laut UBS übertreffen europäische Aktien (ohne Großbritannien) nun die USA auf der "regionalen Scorecard". Japan führe die Liste an, gefolgt von Großbritannien auf dem zweiten und Europa auf dem dritten Platz, hieß es in dem Bericht.

Die Entscheidung könnte einige Anleger überraschen. Das US-Wirtschaftswachstum war in letzter Zeit höher – das US-BIP lag im 1. Quartal 2024 bei 1,6 %, während es in der Eurozone bei 0,3 % lag – die Kluft könnte sich laut UBS aber bald schließen. Indikatoren wie die Einkaufsmanagerindizes würden auf ein Aufwärtspotenzial für das europäische BIP und ein Abwärtsrisiko für das US-BIP hindeuten.

Ein weiterer wichtiger Bereich ist die Geldpolitik. Einige europäische Zentralbanken hätten bereits mit der Lockerung der Geldpolitik begonnen, und die Europäische Zentralbank könnte voraussichtlich im Juni folgen. Die Inflation lasse in Europa stetiger nach als in den USA, was den Weg zu niedrigeren Zinsen klarer mache, so die Bank. Darüber hinaus könnten Zinssenkungen in Europa die Wirtschaft im Vergleich zu den USA stärker ankurbeln.

Die Bewertungen europäischer Unternehmen seien in den vergangenen Monaten attraktiver geworden. Die sogenannte Risikoprämie (Equity risk premium "ERP") oder die Überrendite bei der Aktienanlage im Vergleich zu risikofreien Alternativen sei in Europa zudem deutlich höher als in den USA.

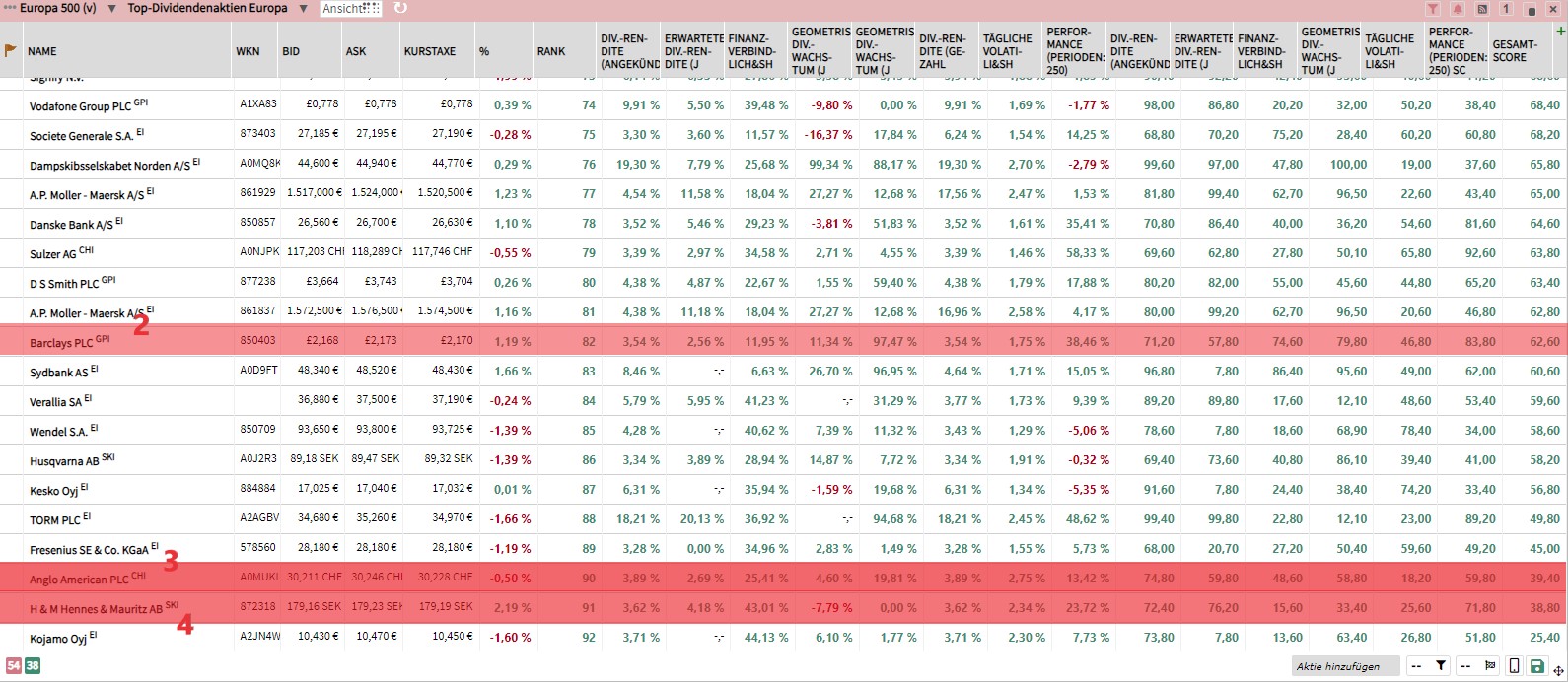

Im Folgenden Dividendenscreening betrachten wir vor diesem Hintergrund 4 Europa-Aktien aus unterschiedlichen Branchen.

Beim Dividendenscreening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen zehn Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung "Die 100 besten Dividendenaktien weltweit" sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

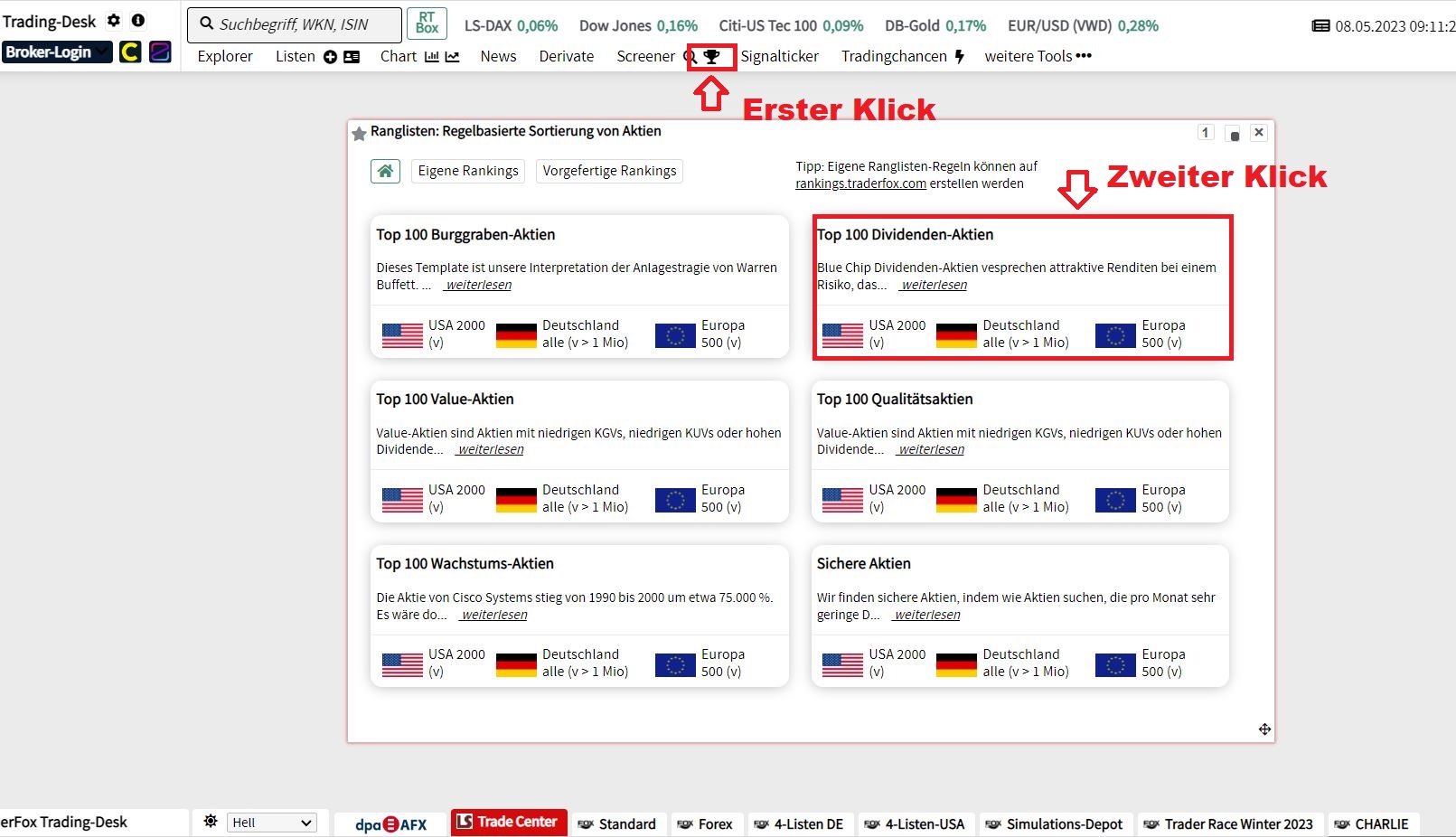

Auch im Trading-Desk kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

Unilever – Dividendenrendite von 3,47 %

- Nächste Dividendenzahlung: Vierteljährlich

- Höhe der Dividende: rund 0,43 USD

- Dividendenrendite (Forward): 3,47 %

Unilever hatte Schwierigkeiten, seinen Aktienkurs nachhaltig zu steigern, und Investoren erwarten vom Konzern höhere Margen. Im Rahmen des Wachstumsaktionsplans will sich Unilever auf qualitativ höherwertiges Wachstum, ein einfacheres und produktiveres Geschäft sowie einen starken Leistungsfokus konzentrieren. Das Unternehmen verpflichtet sich dazu, "weniger Dinge" besser und mit größerer Wirkung zu tun.

Nun will sich das Unternehmen durch die Trennung von seiner Eiscremesparte auf ertragsreichere Geschäftsbereiche konzentrieren. Diese Maßnahme soll zu schnellerem Wachstum und Kostensenkungen führen. Im ersten Quartal konnte das Unternehmen mit verbessertem Volumenwachstum überzeugen. Die "Power Brands" erzielten ein Umsatzwachstum von 6,1 %, wobei starke Leistungen unter anderem bei Dove, Knorr und Rexona verzeichnet wurden. Diese sogenannten "Power Brands" machen etwa 75 % des Umsatzes aus.

Laut CEO Hein Schumacher befindet sich die Transformation von Unilever noch in einem frühen Stadium, doch das Unternehmen hat zunehmendes Vertrauen in die Fähigkeit, nachhaltiges Volumenwachstum und einen positiven Mix zu erzielen sowie die Bruttomarge zu verbessern.

Im Rahmen der Jahresergebnisse hatte das Unternehmen im Februar ein Aktienrückkaufprogramm von bis zu 1,5 Mrd. Euro angekündigt, das 2024 durchgeführt werden soll. Die vierteljährliche Zwischendividende für das erste Quartal blieb konstant bei rund 0,43 Euro.

Die Meinungen der Analysten bezüglich Unilever sind gespalten. Die Anleger profitieren von einer erwarteten Dividendenrendite in Höhe von 3,47 %.

Das Papier hatte sich in jüngster Vergangenheit wenig von der Stelle bewegt. Nach den Quartalszahlen am 25. April zeigten sich die Anleger ermutigt und haben das Papier in die Höhe geschickt. Damit hat die Aktie die wichtigen gleitenden Durchschnitte (GD 50, GD 200) nach oben gekreuzt. Seit Beginn des Jahres notiert die Unilever-Aktie nach dem letzten Anstieg fast 14 % im Plus.

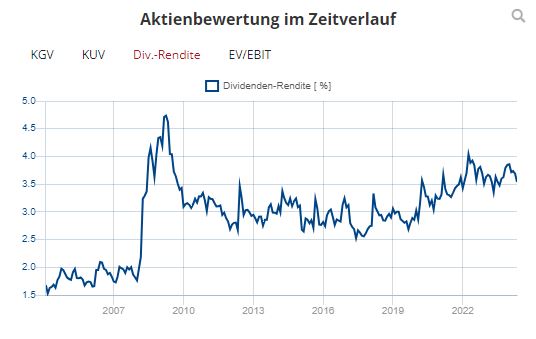

Unilever ist ein solider Dividendenzahler und belohnt seine Aktionäre mit regelmäßigen Ausschüttungen. Die Dividendenrendite belief sich über die vergangenen 3 Jahre im Schnitt auf 3,4 %, und das Dividendenwachstum über 10 Jahre liegt bei rund 5 %.

Barclays – Dividendenrendite von 3,69 %

- Nächste Dividendenzahlung: Halbjährlich

- Höhe der Dividende: 0,053 GBP

- Dividendenrendite (Forward): 3,69 %

Barclays hat für das erste Quartal einen Gewinn vor Steuern in Höhe von 2,3 Mrd. GBP veröffentlicht und lag damit laut dem Finanzdienstleister Morningstar fast 4 % über den von der Bank erhobenen Konsensschätzungen. Die Erträge von Barclays UK gingen um 7 % zurück, da höhere Erträge aus strukturellen Absicherungen durch eine ungünstige Produktdynamik bei Einlagen und Hypotheken mehr als ausgeglichen wurden.

Im Laufe des Quartals habe Barclays die ersten Schritte auf seinem neuen strategischen Weg unternommen, um eine strukturell höhere Rentabilität zu erreichen, hieß es weiter. Von den für 2024 geplanten Bruttokosteneinsparungen in Höhe von 1 Mrd. GBP hat die britische Bankengruppe im ersten Quartal 0,2 Mrd. GBP erreicht.

Für 2024 erwartet Barclays einen Return on Tangible Equity (RoTE) von mehr als 10 % und etwa 10,5 % ohne anorganische Aktivitäten. Die Kennziffer RoTE wird in den Berichten der Bank oft genannt. Das Handelsblatt kommentierte diese Kennzahl in einem Bericht über ein anderes Geldhaus als "Nebelkerze". Die Rendite-Zahl berücksichtige lediglich das Eigenkapital, das von der Bankenaufsicht auch voll anerkannt sei. Den Investoren gehöre jedoch das gesamte Eigenkapital, das eine Bank bilanziert.

Bis 2026 will die Bank das Gesamteinkommen der Gruppe auf etwa 30 Mrd. GBP steigern. Im Jahr 2023 hatten sich die Einnahmen auf 25,4 Mrd. GBP belaufen. Die Dividende soll sich 2026 (absolut) auf dem Niveau von 2023 bewegen. Die Dividende je Aktie wird dabei ansteigen, da die Aktienrückkäufe die Anzahl der Aktien verringern. Die Dividende soll weiterhin halbjährlich ausgezahlt werden.

Die Bank plant, zwischen 2024 und 2026 mindestens 10 Mrd. GBP zurückzuführen. Die erwartete Dividendenrendite beläuft sich auf 3,69 %.

Das Papier hat zuletzt ein neues 52-Wochenhoch erreicht. Sowohl der kurzfristige als auch der langfristige Trend zeigt nach oben. Die Quartalszahlen am 25.04 haben dem Aktienkurs weitern Auftrieb verleihen können.

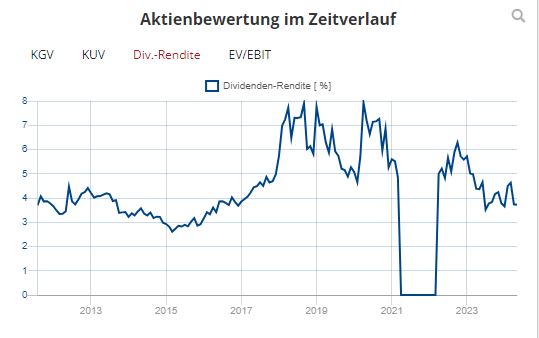

Die Schlussdividende konnte im vergangenen Jahr gesteigert werden. Während in 2022 0,05 GBP ausgeschüttet wurden, hat die Schlussdividende in 2023 0,053 GBP betragen. Auch die Zwischendividende wurde nach oben angepasst. Die Dividendenrendite über einen Zeitraum von 3 Jahren beläuft sich im Schnitt auf rund 3,07 %. Die erwartete Dividendenrendite von 3,69 % liegt über dem historischen Schnitt.

Anglo American – Dividendenrendite von 2,84 %

- Nächste Dividendenzahlung: Halbjährlich

- Höhe der Dividende: 0,41 USD

- Dividendenrendite (Forward): 2,84 %

Der Bergbaukonzern konnte seine Produktion im vergangenen Jahr um 2 % steigern und die Auswirkungen der Inflation auf die Kosten eindämmen. Über die nächsten drei Jahre sollen die Betriebskosten um 1 Mrd. USD und die Investitionsausgaben um 1,6 Mrd. USD gesenkt werden. Das bereinigte EBITDA wurde durch einen geringeren Warenkorbpreis und einen Anstieg der Stückkosten gebremst. Im Bereich Platinmetalle und Diamanten war das Unternehmen mit einem zyklischen Abschwung konfrontiert.

Anglo American hat auch das zweite Angebot des australischen BHP-Konzerns abgelehnt. BHP hatte 43 Mrd. USD geboten, doch auch das nachgebesserte Angebot sei viel zu niedrig gewesen, hieß es. Der Vorschlag von BHP verkenne den Wert von Anglo American, so der Konzern. Die Aktionäre seien gut positioniert, um von der steigenden Nachfrage nach zukünftigen Produkten zu profitieren, während die zunehmende Kapitalintensität für die Erschließung neuer Vorkommen die Attraktivität bewährter Anlagen mit erstklassigen Ressourcen erhöhe, hieß es weiter. Anglo American will sich darauf konzentrieren, seine strategischen Prioritäten in den Bereichen "operative Exzellenz, Portfoliovereinfachung und Wachstum" zu erfüllen.

Der Konzern erwägt nun eine Aufspaltung des Unternehmens, um sich auf zukunftsträchtige Geschäftsfelder zu konzentrieren und profitabler zu werden. Im Zentrum steht hier Kupfer, ein besonders wichtiges Metall für die Energiewende. Die Entscheidung, das Portfolio von Anglo American auf Kupfer und Eisenerz zu konzentrieren – unter Beibehaltung der Nährstoffoptionen bei Woodsmith – markiert laut dem Konzern eine wichtige neue Phase bei der Umsetzung der Strategie.

Die Schlussdividende belief sich auf 0,41 USD pro Stammaktie. Die erwartete Dividendenrendite beträgt 2,84 %.

Anglo American hat am 23.04 seinen "Production Report" veröffentlicht. Zwei Tage danach hat das Unternehmen die Spekulationen über ein Übernahmeangebot bestätigt. Das Papier legte kräftig zu und notiert seit Beginn des laufenden Jahres nun fast 39 % im Plus.

Die durchschnittliche Dividendenrendite der vergangenen 3 Jahre liegt bei fast 6 %. Bei der Dividendenkontinuität gibt es im Rahmen unseres Checks einen Abzug. Die Ausschüttung fiel in 2023 geringer aus als noch im Jahr zuvor. Derzeit beläuft sich die erwartete Dividendenrendite auf 2,84 %.

Die durchschnittliche Dividendenrendite der vergangenen 3 Jahre liegt bei fast 6 %. Bei der Dividendenkontinuität gibt es im Rahmen unseres Checks einen Abzug. Die Ausschüttung fiel in 2023 geringer aus als noch im Jahr zuvor. Derzeit beläuft sich die erwartete Dividendenrendite auf 2,84 %.

Hennes Mauritz (H&M) – Dividendenrendite von 3,59 %

- Nächste Dividendenzahlung: Halbjährlich

- Höhe der Dividende: 0,41 USD

- Dividendenrendite (Forward): 3,59 %

Der Bericht zum Schlussquartal und der Rücktritt von Konzernchefin Helena Helmersson hatten die Anleger Ende Januar verunsichert. Doch auf die negativen Meldungen folgten zuletzt solide Zahlen zum abgelaufenen ersten Quartal. Das operative Ergebnis hat sich in den drei Monaten bis Ende Februar auf 2,08 Mrd. SEK (rund 178 Mio. Euro) fast verdreifacht. Analysten hatten lediglich mit 1,3 Mrd. SEK gerechnet. Die Bruttomarge verbesserte sich von 47,2 % im Vorjahreszeitraum auf 51,5 %.

Verbesserungen in der Lieferkette, das Kosten- und Effizienzprogramm und die weitere Normalisierung von externen Einflussfaktoren haben zu der höheren Bruttomarge geführt. Steigende Bruttomargen und weitere Kosteneinsparungen könnten weiteres Aufwärtspotenzial für den Modehändler bedeuten, schrieb Analyst Richard Chamberlain von der kanadischen Bank RBC.

Der Konzern verwies im Rahmen der Zahlen auf die über 200 Millionen Kunden im "loyalty Programme" (Kundenbindungsprogramm) und auf das große Marktpotenzial. Der weltweite Markt soll laut externen Marktanalysten bis 2028 um mehr als 5 % jährlich wachsen, kommentierte der Modekonzern. H&M will sich voll und ganz auf profitables Wachstum konzentrieren. Die höhere Bruttomarge ermöglicht es dem Unternehmen, das Angebot durch hochwertige Qualität und bessere Preise für die Kunden weiter zu verbessern.

Die weitere Expansion soll mit einem Fokus auf den verstärkten Omnichannel-Verkauf erfolgen. Kunden wollen sich in den Geschäften, auf den Websites, digitalen Marktplätzen und in den sozialen Medien inspirieren lassen. Für eine stärkere Präsenz will H&M die Investitionen für die bestehenden Geschäfte im Jahr 2024 erhöhen. Weltweit wurden zum Zeitpunkt des Quartalsberichts rund 250 Geschäfte renoviert. Für das Gesamtjahr bleibt die oberste Priorität, den Umsatz zu stärken, und es wird eine operative Marge von 10 % angestrebt (erstes Quartal: 3,9 %).

Seit Beginn des Jahres notiert die Aktie von H&M leicht im Plus, und Anleger profitieren von guten Ausschüttungen. Die erwartete Dividendenrendite (H&M AB ADR laut Morningstar) liegt bei 3,59 %.

Der kurzfristige Trend bei der H&M-Aktie ist ansteigend. Das Papier hat zum Wochenbeginn (20.05) einen langfristigen Widerstand bei rund 15,7 Euro durchbrochen und notiert inzwischen an einem neuen 4-Wochenhoch. Der Abstand zum GD 50 beträgt rund 11 %.

Die Modehändler hatten im Coronajahr 2020 durch pandemiebedingte Einschränkungen gelitten. In den vergangenen drei Jahren konnten sich die Anleger aber über eine durchschnittliche Dividendenrendite von 3,46 % freuen. Die erwartete Dividendenrendite von 3,59 % liegt damit über dem 3-Jahresschnitt.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

Bildherkunft: Adobe Stock_76809705