Uran und KI: Diese zwei Neo Darvas-Aktien sollte jeder Trader kennen!

Hallo Investoren, Hallo Trader

Bevor wir uns heute zwei Neo Darvas-Aktien ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Die Neo Darvas-Strategie von TraderFox, geht auf den ungarischen Tänzer Nicolas Darvas zurück, der seine Erfolgsgeschichte in zwei Büchern niederschrieb. Sein Handelsansatz basiert auf einer Trendfolgestrategie. Ein berühmtes Zitat von Darvas beschreibt seine Strategie sehr gut. So sagte er einmal: "Der einzige solide Grund eine Aktie zu kaufen besteht darin, dass sie steigt!" In seinem 1960 erschienenen Bestseller "How I Made 2,000,000 $ in the Stock Market" beschreibt der Ungar in sehr unterhaltsamer Schreibweise wie er mit wenig Zeitaufwand während seiner Tanz-Karriere über 2.000.000 US-Dollar verdiente. Die Bücher von Nicolas Darvas liegen mittlerweile als deutsche Übersetzung vor.

Es gibt mehrere Gründe warum sich die Darvas-Strategie so großer Beliebtheit erfreut. Erstens verbirgt sich dahinter ein durchdachtes und logisches Konzept der Aktienauswahl. Zweitens war Nicolas Darvas ein sehr begabter Autor, der auf packende Art und Weise seine Vorgehensweise an der Wall Street beschrieb. Und drittens taugt Darvas als Vorbild für berufstätige Börsianer, die ebenfalls systematisch an der Börse Geld verdienen wollen. Darvas war professioneller Tänzer und ständig auf Tournee. Seine Börsengeschäfte tätigte er in den wenigen Stunden Freizeit, die ihm nach einem anstregenden Tag zur Verfügung standen.

Wir bei TraderFox haben ein Basis-Screening mit dem Namen Neo-Darvas entwickelt, das sich stark an dem Trendfolge-Ansatz von Nicolas Darvas orientiert. Dabei kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten. Mit dem Neo-Darvas-Ansatz ist man als Trader also immer genau da, wo gerade die Musik spielt. Zu beachten ist allerdings, dass bei diesem Ansatz die Volatilität sehr hoch ist.

Nicolas Darvas setzte auf Aktien, die nahe ihrem Allzeit- oder Mehrjahreshoch notierten. Sei Credo lautete "kaufe teuer, verkaufe teurer". Dahinter steckt die Philosophie, dass sich Aktien in Trends bewegen. Wenn eine Aktie auf Allzeithoch notiert, muss dahinter ein fundamentaler Grund stecken. Es ist sehr wahrscheinlich, dass dieser fundamentale Grund, die Aktie auch noch in einigen Wochen oder Monaten positiv beflügelt. Warum also sollte der Aufwärtstrend genau dann kippen, wenn wir kaufen? Ein wichtiges Element der Darvas-Strategie sind die sogenannten Darvas-Boxen. Darvas schreibt: "Bei einer Untersuchung des Aktiencharts konnte ich die Auswirkungen dieses Widerstandes in grafischer Form erkennen. Der Kurs eine Wertpapiers steigt auf ein bestimmtes Niveau. Dann, als ob er gegen eine unsichtbare Obergrenze stößt, prallt er wie ein Tennisball ab und landet auf dem Weg nach unten auf einem bestimmten Bodenniveau, prallt wieder nach oben ab, nur um wieder an den gleichen Widerstand wie zuvor zu stoßen. Ich begann zu verstehen, dass dieser Effekt eine oszillierende Bewegung innerhalb eng definierter Grenzen zur Folge hat, wie ein Gummiball, der in einem Glaskasten auf und ab springt. Auf zwei Aktien, die unter den aktuellen Top 20 sind, werde ich heute zu sprechen kommen, wobei man dabei sehr schön die Ausbildung der Darvas-Boxen sehen kann. Wie ich auf diese aufmerksam wurde, zeige ich euch jetzt.

Und so gehe ich dabei vor!

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" das Neo-Darvas Basis-Screening aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 25 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

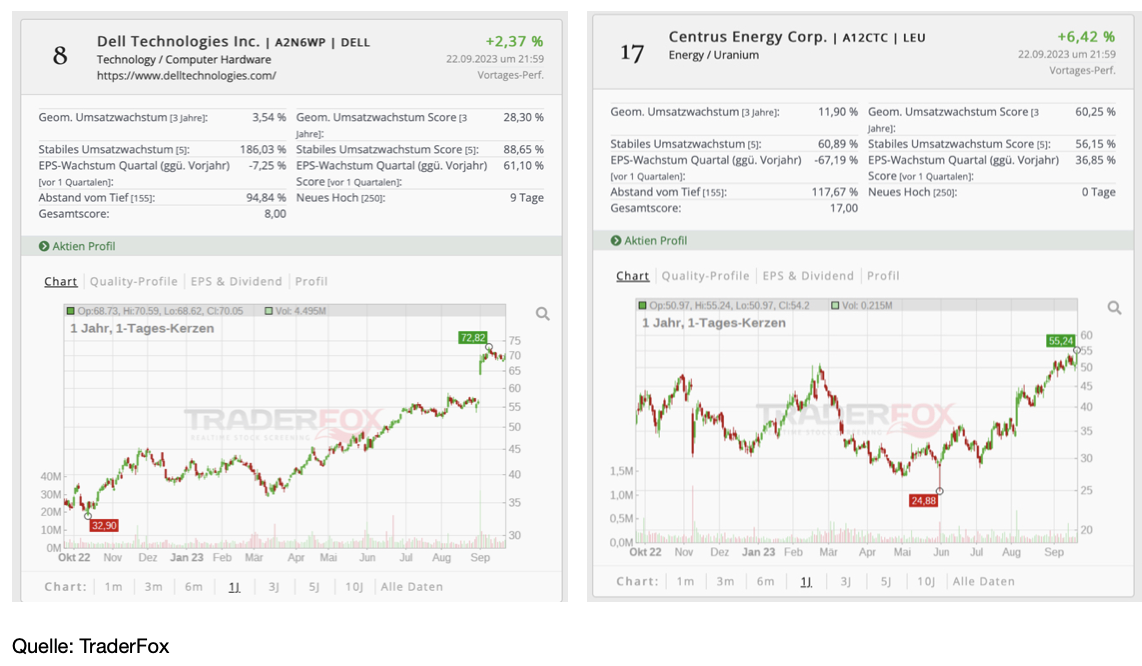

Als Aktienuniversum dienen die 2000 volumenstärksten US-Aktien. Wenn ich jetzt auf "scannen" gehe, werden mir noch 50 Aktien angezeigt. Vorstellen will ich heute die Unternehmen auf Platz 8 und auf Platz 17. Wie ihr sehen könnt, handelt es sich dabei um Dell und Centrus Energy.

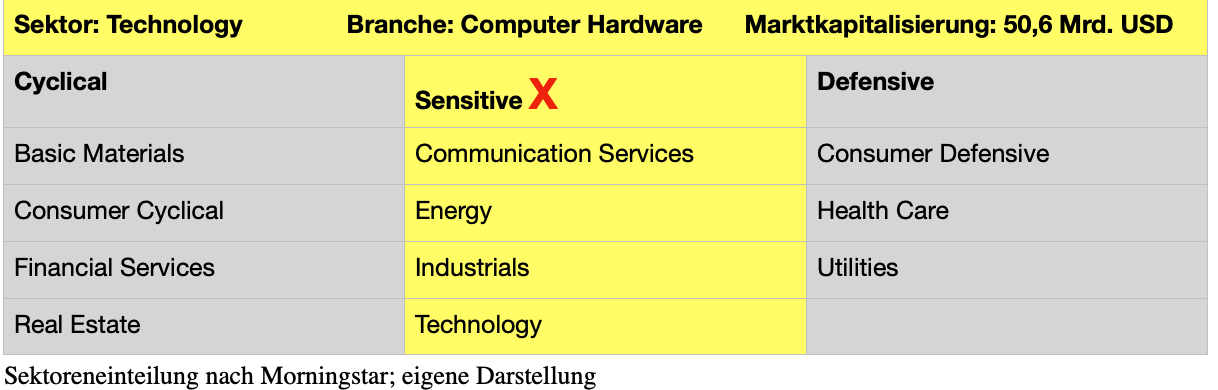

Dell Technologies (DELL | ISIN US24703L2025] ist eines der weltweit führenden Hardware-Computer-Unternehmen. Nach dem einfachen Prinzip, die Produkte direkt an die Kunden zu verkaufen, kann das Unternehmen die Computer unmittelbar an die individuellen Bedürfnisse der Kunden anpassen und somit hohe Verkaufszahlen erzielen. Dieses direkte Modell und die effiziente Beschaffung, Fertigung und Verteilungsprozesse erlauben es Dell, Preisvorteile direkt an die Kunden weiterzugeben. Des Weiteren stellt Dell die Computer nach einem Build-to-Order-Modell zusammen: ausnahmslos alle Computer werden erst nach den aufgegebenen Bestellvorgaben der Kunden gebaut. Ende Oktober 2013 wurde die Firma von ihrem Gründer Michael Dell zurückgekauft und im Zuge dessen von der Börse genommen. Michael Dell baute das Unternehmen um und setzt verstärkt auf Server, Speicher und Sicherheit. Im Dezember 2018 ging Dell Technologies erneut an die New Yorker Börse. Dell Technologies bietet die gesamte Infrastruktur von Hardware, Software und IT Services aus einer Hand an. Die Marktkapitalisierung beträgt aktuell 50,6 Mrd. USD. Das Unternehmen ist dem Technologiesektor und der Branche Computer Hardware zuzuordnen.

Qualitäts-Check

Wie andere Computerhersteller hatte es Dell in den letzten Quartalen schwer. Während in der Corona-Pandemie Rekordverkäufe verzeichnet werden konnten, wurden in den letzten Quartalen massiv Lagerbestände aufgebaut, da man glaubte, dass die hohe Nachfrage anhalten würde. Allerdings kam es anders und die weltweiten PC-Auslieferungen fielen massiv. Allein im 1. Quartal 2023 betrug der Rückgang im Jahresvergleich 30 %. Die Dell-Aktie musste im Jahr 2022 einen Kursabsturz von 45 % hinnehmen. Doch inzwischen hat sich das Blatt gewendet und die Aktie konnte zuletzt sogar auf ein neues Rekordhoch ziehen. Der Grund ist im Bereich der Künstlichen Intelligenz zu finden. Denn Dell verfügt über ein umfangreiches KI-Infrastrukturportfolio. Das Angebot konzentriert sich auf den Cloud-Betrieb, lokale Speicherinfrastruktur, GPU-fähige Server und Edge-Computing-Lösungen.

Dass KI einen neuen Nachfragezyklus losgetreten hat, der von den restlichen Teilen der Wirtschaft vollständig abgekoppelt scheint, merkt Dell an sehr stark. Das zeigte sich in den Q2-Zahlen, die Anfang September veröffentlicht wurden. So war der Umsatz mit 23 Mrd. USD, was um 13 % im Jahresvergleich rückläufig, lag aber um 2 Mrd. USD über den Erwartungen. Ebenso überraschend war das EPS von 1,74 USD, was deutlich über den erwarteten 1,14 USD lag. Die Gesamtjahresprognose wurde als Folge angehoben, wobei mit einem Umsatz zwischen 89,5 und 91,5 Mrd. USD gerechnet wird. Zu verdanken ist dies insbesondre den KI-fähigen Servern. Der PowerEdge XE9680 ist hierbei der Mittelpunkt. Es handelt sich um einen neuen Hochleistungsserver, der darauf ausgerichtet ist, KI-Workloads mit enormer Speicherkapazität zu verarbeiten.

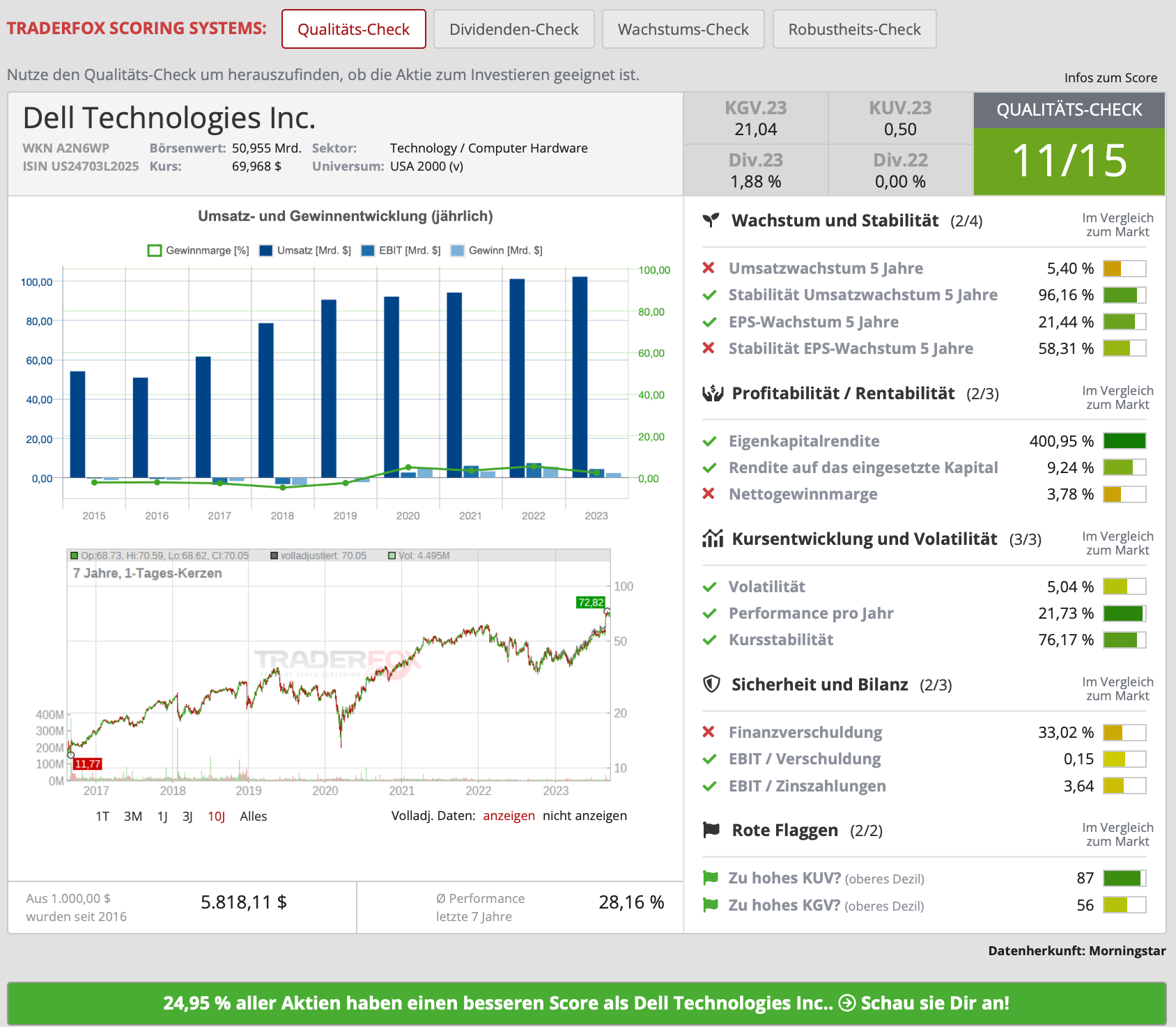

Wenn wir uns den Qualitäts-Check ansehen, dann kommt die Aktie aktuell auf 11 von 15 Punkten. Neben der geringen Marge fällt insbesondere das geringe Umsatzwachstum auf. Dies dürften auch die Gründe sein, warum die Aktie mit einem KGV von 11 für das nächste Jahr, im Gegensatz zur Konkurrenz, sehr günstig bewertet erscheint. Das größte Risiko sehe ich aktuell im starken Wettbewerb auf dem Markt für Verbraucher-PCs, der sich in diesem Jahr möglicherweise noch verschärfen wird. Da die Zinssätze in nächster Zeit nicht sinken werden, stellt sich die Frage, wann die Verbraucher beschließen werden, dass es aktuell einfach zu teuer ist, überhaupt noch in neue Laptop oder PC zu investieren, insbesondre dann, wenn diese kreditfinanziert sind.

Kursentwicklung

Die Aktie von Dell verweilte in den letzten zwei Jahren in einer volatilen Seitwärtsphase. Seit März dieses Jahres konnte sie allerdings um starke 100 % zulegen. Das Allzeithoch wurde Anfang September bei 73 USD nach den starken Quartalszahlen erreicht. Seit dem riesigen Up-Gap etwa 20 % konsolidierte die Aktie in einer verhältnismäßig engen Spanne und bildet eine Darvas-Box aus. Laut der Strategie von Nicolas Darvas sollte abgewartet werden, bis die Aktie daraus im Bereich von 73 USD nach oben ausbricht. Laut Darvas sollte der Verlust knapp unterhalb des Ausbruchsniveaus begrenzt werden.

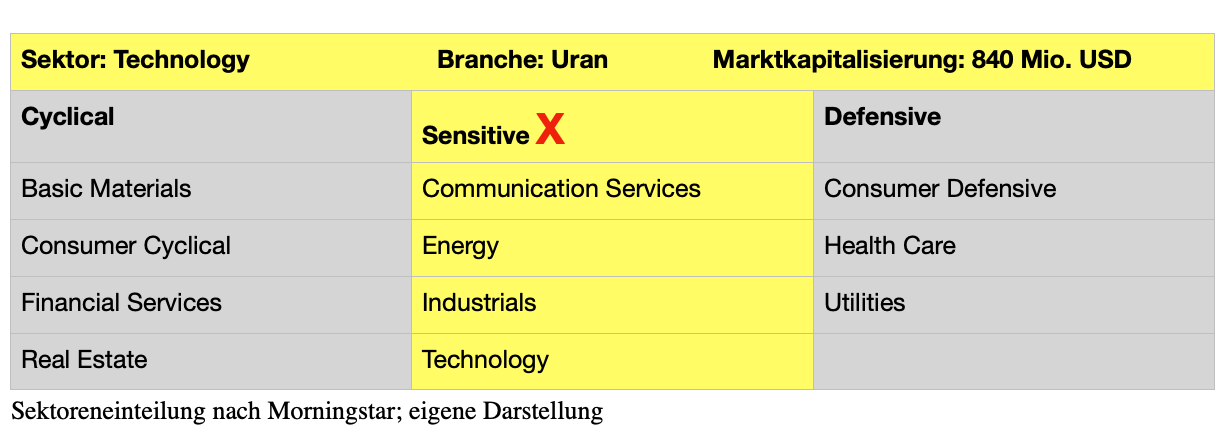

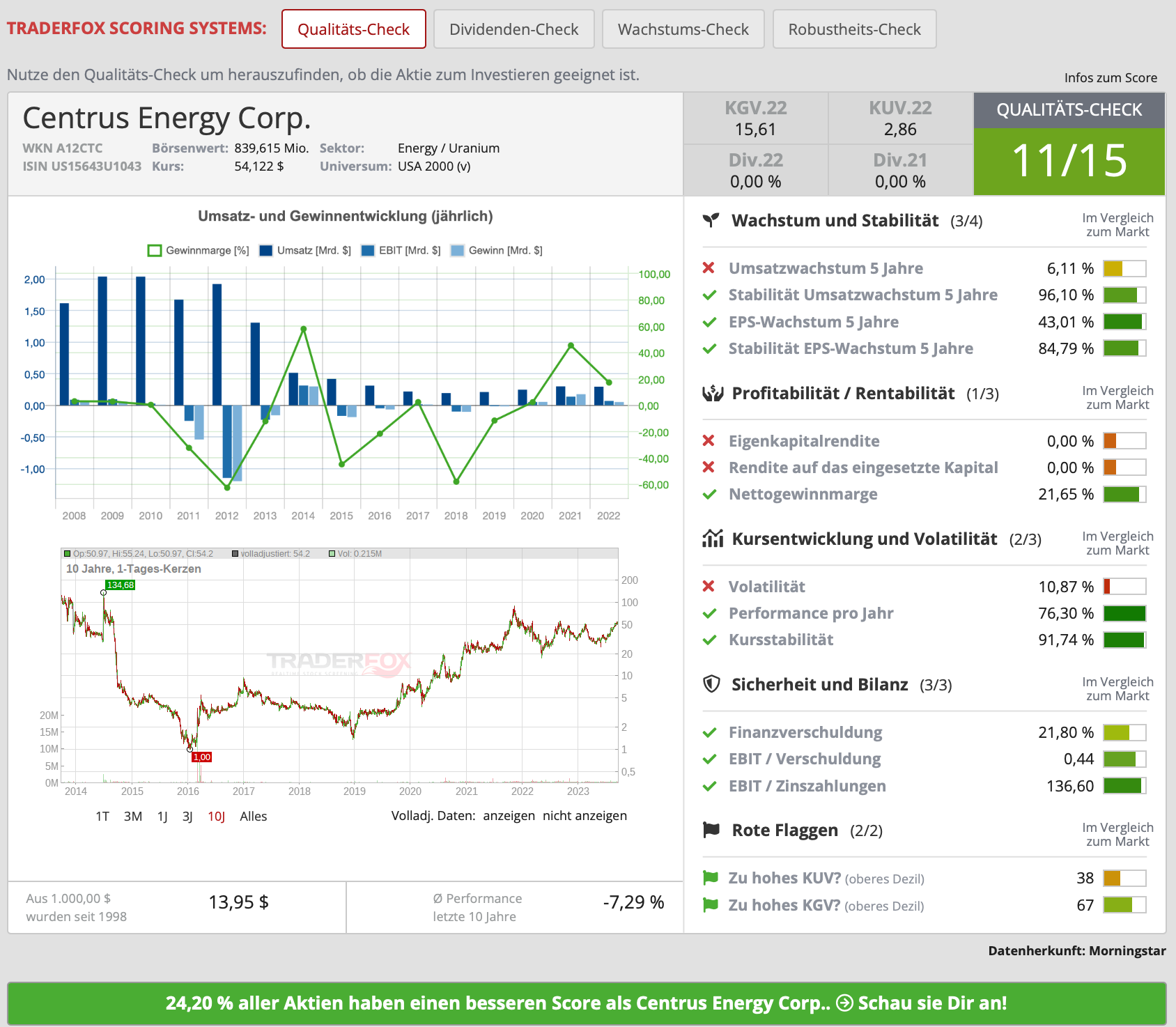

Centrus Energy (LEU | ISIN US15643U1043) ist ein kleines Unternehmen mit einer Marktkapitalisierung von 840 Mio. USD. Das Unternehmen ist als Lieferant von angereichertem Uran für Kernbrennstoff tätig und bietet Dienstleistungen für die Kernkraftindustrie. Abnehmer sind in erster Linie inländische und internationale Versorgungsunternehmen, die kommerzielle Kernkraftwerke betreiben. Das Hauptgeschäft ist die Lieferung von sogenannten niedrig angereicherten Uran (LEU), das als Ausgangsmaterial für die Herstellung von Kernbrennstoff dient. Durch die Anreicherung wird die Konzentration der Uranatome erhöht, die sich zur Wärmeerzeugung spalten können. Diese Wärme wiederum wird zur Stromerzeugung genutzt. Das LEU-Segment erwirtschaftet mit 62 % den größten Teil der Einnahmen des Unternehmens. Centrus verkauft auch Natururan, das als Rohmaterial zur Herstellung von LEU benötigt wird. Der globale Auftragsbestand umfasst langfristige Lieferverträge mit großen Versorgungsunternehmen, die bis ins Jahr 2029 reichen. Unternehmen ist dem Energiesektor und der Uranbranche zuzuordnen. Im Tenbagger-Depot habe ich die Aktie zum ersten Mal im Jahr 2022 zu einem Kurs von 27 USD vorgestellt. Aktuell liegt der Kurs bei 54 USD.

Qualitäts-Check

Die USA werden zum Erreichen der Klimaziele massiv auf Kernenergie setzen. Wichtig zu wissen ist, dass die USA nicht mehr über einheimische Urananreicherungskapazitäten verfügen. Genau aus diesem Grund könnte Centrus bei der Wiederherstellung der inländischen Kapazitäten eine entscheidende Rolle spielen, um die nationalen Energiesicherheitsanforderungen zu erfüllen. Mit der Schließung der letzten amerikanischen Anlage aus der Ära des Kalten Krieges und der Anlage in Richmond im Jahr 2013 wurden die USA vom weltgrößten Exporteur zum weltgrößten Importeur. Das soll sich wieder ändern. Centrus‘ proprietäre AC100M-Zentrifuge ist derzeit die einzige einsatzbereite Urananreicherungstechnologie der USA, die den nationalen Sicherheitsanforderungen entspricht.

Das Unternehmen ist als Lieferant von angereichertem Uran für Kernbrennstoff tätig und bietet Dienstleistungen für die Kernkraftindustrie. Abnehmer sind in erster Linie inländische und internationale Versorgungsunternehmen. Centrus verfügt über eine einzigartige Technologie zur Herstellung von hochwertigem, niedrig angereichertem Uran (HALEU). Es handelt sich um eine neue Uran-Brennstoffkomponente. Eine niedrigere Anreicherung soll dabei eine höhere Stromausbeute ermöglichen. HALEU soll bei einer neuen Generation von HALEU-betriebenen Reaktoren zum Einsatz kommen, um den wachsenden Bedarf der USA und der restlichen Welt an kohlenstofffreier Energie zu decken. Centrus verfügt als einziges Unternehmen über eine Lizenz der Nuclear Regulatory Commission (NRC) zur Anreicherung von HALEU mit bis zu 20 % Uran-235. Das verschafft dem Unternehmen eine sehr gute Ausgangslage, um eine kritische Lücke in der Lieferkette zu schließen.

In den kommenden Jahren wird eine wird neue Generation von Reaktoren in Betrieb gehen, die mit HALEU betrieben werden. Am 17. Juli unterzeichnete das Unternehmen eine Absichtserklärung mit Terra Power zur Entwicklung kleiner modularer Reaktoren, die von der Gates Foundation unterstützt werden. Im November 2022 erhielt Centrus vom US-Energieministerium (DoE) einen Auftrag im Wert von 150 Mio. USD zur Fertigstellung der Konstruktion und Produktion von HALEU in der Anlage in Piketon, Ohio. Die Produktion wird Anfang Oktober an der Start gehen, wie das Unternehmen erst kürzlich mitteilte.

Wirft man einen Blick in die Bilanz des Unternehmens ist dies auf den ersten Blick alarmierend, da sie ein negatives Eigenkapital aufweist. Das liegt an den aufgelaufenen Verluste der letzten Jahre in Höhe von 214 Mio. USD. Allerdings belaufen sich die langfristigen Schulden auf 182 Mio. USD und die Barmittel auf 212 Mio. USD, so dass das Unternehmen liquide ist. Daneben verfügt Centrus über Uranvorräte im Wert von 288 Mio. USD. Was mir zudem gefällt, ist der freie Cashflow, der zuletzt deutlich zugelegt hat. Daneben ziehen auch die Margen wieder an. Die Nettomarge liegt bei über 20 %. Nach dem Qualitäts-Check von TraderFox bekommt die Aktie 11 von 15 Punkten.

Das größte Risiko stellt der Vertrag mit TENEX, einem russischen Unternehmen dar, von dem Centrus LEU geliefert bekommt. Denn würden Sanktionen gegen russisches Uran verhängt, dann würden die Lieferungen von TENEX eingestellt und Centrus müsste auf die angesammelten Uranreserven zurückgreifen.

Die Aktie stieg zwischen 2018 und 2021 von unter 2 USD auf 88 USD an der Spitze. Doch in den letzen zwei Jahren kam es zu einer deutlichen Konsolidierung, die aktuell im Bereich von 50 USD verlassen wird. Zeitnah könnte es nun an das Mehrjahreshoch bei 88 USD gehen. Dass die Aktie extrem volatil ist zeigt die Kursspanne des letzten Jahres, die von 25 bis 55 USD reicht. Auf dem aktuellen Niveau hat sich eine Darvas-Box gebildet, die zeitnah mit dem Ausbruch über die Marke von 55 USD nach oben verlassen werden könnte.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!