3 Qualitätsunternehmen aus dem Self-Storage Bereich als große Profiteure vom work-from-home Trend

Liebe Investoren und Trader,

wer verstärkt von zuhause aus arbeitet und sich somit vor allem dort aufhält, will ausreichend Platz haben. Wo also hin mit den Möbelstücken und sonstigen Gegenständen, die man nicht dringend benötigt, aber auch noch nicht entsorgen möchte? Hinzu kommt, dass man aufgrund der stark angestiegenen Immobilienpreise nicht "einfach mal so schnell" in eine größere Wohnung / ein größeres Haus umziehen kann, um mehr Platz zu bekommen. Vor diesen Hintergründen gibt es eine verstärkte Nachfrage nach Self-Storage-Lösungen. So hat es der CEO von Public Storage (PSA) im letzten Earnings Call berichtet. Die Auslastungsquoten ("Occupancy Rate") der Self-Storage Industrie haben sich erhöht. Zusätzlich kommt es durch Übernahmen und Zukäufen zu einer Konsolidierung in der Industrie, in Folge derer die Vermietungsraten steigen. Insgesamt eine bullische Lage. Schauen wir uns drei Storage-Unternehmen genauer an, die alle hervorragend im Traderfox Qualitäts-Check abschneiden.

Public Storage

Public Storage (PSA) ist ein Real Estate Investment Trust (REIT). Das Unternehmen ist in dem Bereich des Erwerbs, der Entwicklung, dem Besitz und dem Betrieb von Self-Storage-Einrichtungen tätig. Dazu gibt es auch einen Geschäftszweig "Business Parks", welcher Gewerbeimmobilien, hauptsächlich Multi-Tenant-Flex-, Büro- und Industrieparks umfasst. Das Unternehmen wurde 1972 gegründet und hat seinen Hauptsitz in California. Die aktuelle Marktkapitalisierung beläuft sich auf 58,7 Mrd. USD. Mit knapp 10% Marktanteil ist Public Storage der größte REIT unter den drei hier vorgestellten Unternehmen. Die letzten Quartalszahlen wurden am 01.11.2021 vorgelegt. Der Umsatz belief sich auf 895 Mio. USD gegenüber 731 Mio. USD im Vorjahresquartal. Das sind 22,5% Wachstum. Dies ist bemerkenswert für ein Storage-Anbieter. Der Umsatz übertraf auch die Konsensschätzungen von 853 Mio. USD. Der Gewinn je Aktie (EPS) belief sich auf 2,53 US-Dollar gegenüber 1,41 US-Dollar im Vorjahr. Dies entspricht einem Wachstum von knapp 80% (!). Zwischen 2016 und 2021 ist das Unternehmen im EPS-Bereich um lediglich 5,4% gewachsen. Die Fund from Operation (FFO, eine wichtige Kennzahl für REITs) belieft sich auf 3,61 USD pro Aktie gegenüber 2,28 USD im Vorjahresquartal. Im Rahmen der Akquisitionsstrategie wurden 27 Self-Storage-Einrichtungen mit einer Nettomietfläche von 2,2 Mio. Quadratmetern für 0,3 Mrd. USD erworben. Nach dem 30. September 2021 wurden weitere 107 Self-Storage-Einrichtungen (ca. 1,18 Mio. Quadratmeter) für 2,3 Mrd. USD erworben. Der CEO zeigte sich begeistert von den Quartalszahlen und der aktuellen Marktlage. Diese tollen Ergebnisse konnten den Markt jedoch nicht wirklich elektrisieren, sodass die Aktie nicht zunahm. Seit über 1,5 Monaten läuft die Aktie seitwärts. Das nächste Long-Signal wird getriggert beim Ausbruch auf ein neues 52 Wochenhoch bei 341.

Quelle: desk.traderfox.com

Quelle: Qualitäts-Check TraderFox

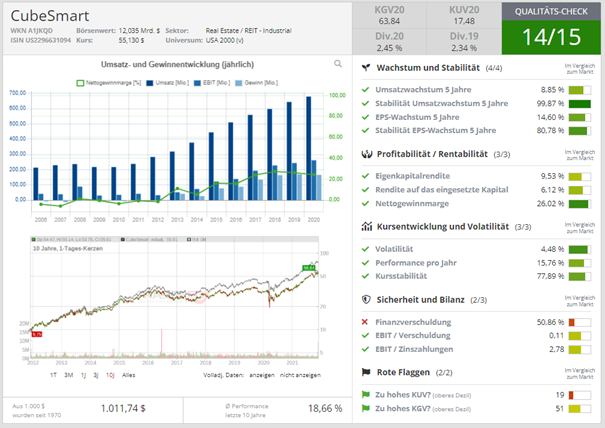

CubeSmart

CubeSmart (CUBE) ist ebenfalls ein REIT mit Fokus auf Self-Storage-Immobilien. Das Unternehmen wurde in 2004 gegründet und hat seinen Hauptsitz in Pennsylvania. CubeSmart ist mit 4,5% Marktanteil der drittgrößte hier vorgestellte REIT. Das Unternehmen hat eine Marktkapitalisierung von 12 Mrd. Die letzten Quartalszahlen wurden am 04.11.2021 vorgelegt. Der Umsatz belief sich auf 213 Mio. USD gegenüber 173 Mio. USD im Vorjahresquartal. Analysten erwarteten 206 Mio. USD. Beim EPS wurden 0,43 wirtschaftet gegenüber 0,24 im Vorjahr. Ein Wachstum von knapp 80% (!). Zwischen 2015 und 2020 wuchs das EPS um "lediglich" 14%. Die FFO pro Aktie beliefen sich auf 0,56 USD gegenüber 0,44% vor einem Jahr. Analysten hatten 0,53 USD erwartet. Im Laufe des Quartals wurden weitere 33 Storage-Immobilien zur Drittanbieter-Verwaltungsplattform hinzugefügt, wodurch sich die Gesamtzahl der von Drittanbietern verwalteten Geschäfte auf 706 erhöht. Auch wurde die vierteljährliche Dividende um 26,5% auf 1,72 USD pro Stammaktie von zuvor 1,36 USD pro Stammaktie erhöht. Der CEO ist sehr zufrieden mit den Ergebnissen und schaut optimistisch in die Zukunft. Daher wurde die Prognose angehoben. Das Unternehmen schätzt nun, dass der Gewinn je Aktie für das aktuelle Jahr zwischen 1,30 USD und 1,31 USD (vorher 0,93 USD bis 0,97 USD) und der FFO je Aktie für 2021 zwischen 2,09 USD und 2,10 USD (vorher 1,99 USD bis 2,03 USD) liegen werden. Trotz dieser tollen Zahlen reagierte die Aktie relativ neutral. Aktuell konsolidiert sie am 52 Wochenhoch, welches bei ca. 56,50 USD liegt.

Quelle: desk.traderfox.com

Quelle: Qualitäts-Check TraderFox

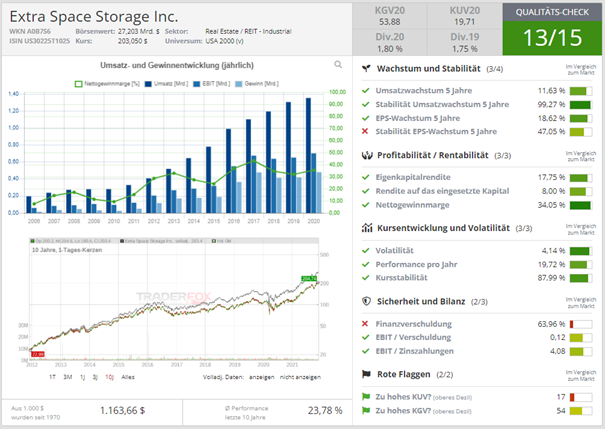

Extra Space Storage

Extra Space Storage (EXR) ist ein führender Betreiber von Self-Storage-Anlagen in den USA (REIT). Das Unternehmen ist in den folgenden Segmenten Self-Storage-Betrieb und Mieterrückversicherung tätig. Das Segment Self-Storage Betrieb umfasst die Vermietung von 100-prozentigen Geschäften (Self-Storage Immobilien). Das Segment Mieterrückversicherung umfasst die Rückversicherung von Risiken im Zusammenhang mit dem Verlust von Waren, die von Mietern in Geschäften gelagert werden. Das Unternehmen wurde 2004 gegründet und hat seinen Hauptsitz in Utah. Die Marktkapitalisierung beläuft sich auf 27,4 Mrd. USD. Nach Public Storage ist das Unternehmen mit 7,8% Marktanteile der zweitgrößte hier vorgestellte Self-Storage-Anbieter. Die letzten Quartalszahlen wurden am 27.10.2021 vorgelegt. Sie elektrisierten die Märkte. Die Aktie schloss 5,3% höher unter hohem Volumen. Im Umsatz ist das Unternehmen um 20% von 343 Mio. USD auf 412,5 Mio. USD gewachsen. Im EPS wuchs man sogar um knapp 60% von 0,89 USD auf nun 1,41 USD. Zwischen 2016 und 2021 lag das EPS-Wachstum lediglich bei 10%. Die FFO pro Aktie erhöhten sich um 41% auf 1,85 USD. Die Occupancy Rate legte von 95,8% auf 96,7% zu. Im Rahmen der Akquisitionsstrategie wurden weitere Einheiten erworben. Konkret wurde 96 Filialen (brutto) zur Drittanbieter-Verwaltungsplattform des Unternehmens hinzugefügt. Letztlich wurde die vierteljährliche Dividende auf 1,25 USD pro Aktie angehoben, eine Steigerung von 25 % gegenüber der Dividende des zweiten Quartals 2021. Der CEO sagte im Earnings Call, dass die ausgezeichnete Performance vor allem auf die Rekordauslastungsquoten und die hohen Vermietungsraten zurückzuführen ist. Die Aktie zeigt ein bullisches Verhalten. Nach den Quartalszahlen kam es zu Anschlusskäufen und einer seitwärts Konsolidierung. Das 52 Wochenhoch ist weniger als 1% entfernt.

Quelle: desk.traderfox.com

Bildherkunft: AdobeStock_204224962