3D-Druck-Aktien und Jim Rogers: Hier bietet sich eine Chance für die langfristige Geldanlage!

Liebe Leser,

wenn die Märkte gut laufen und das Depot steigt, neigen Anleger zu Euphemismus. Die Gewinn-Serie wird weit in die Zukunft extrapoliert und die Möglichkeit, dass die Märkte auch sinken können, wird quasi vergessen. Dies ist auf verschiedene psychologische Effekte zurückzuführen. Zum einen sind Menschen tendenziell Optimisten. Es ist deutlich attraktiver sich ein weiteres Steigen der Märkte vorzustellen als einen möglichen System-Crash (auch wenn das bei manchen Crash-Propheten scheinbar andersherum ist). Zum anderen tendieren Menschen zur Overconfidence und zum Herding. Herding bedeutet, dass man mit der Masse läuft und sich der Meinung aller anpasst. Wenn viele Menschen Geld verdienen, weil der Markt gerade steigt, dann ist es einfach und angenehm sich mit anderen Anlegern über die eigenen Gewinne zu unterhalten. Overconfidence bedeutet, dass das eigene Wissen und die eigenen Fähigkeiten überschätzt werden. Wenn das Depot gerade mal 10 % oder auch 20 % im plus ist, dann heißt das noch lange nicht, dass dies aufgrund von überragenden Investment-Fähigkeit passierte. Wenn man long-only handelt, sollte man sich mit dem Markt vergleichen, um sich nicht selbst zu überschätzen. Diese Renditen hat der S&P500 beispielsweise in unterschiedlichen Anlagezeiträumen dieses Jahr eingefahren:

- Seit Januar 2020 hat der S&P 500 6 % gemacht

- Seit April 2020 hat der S&P 500 39 % gemacht

- Seit Mai 2020 hat der S&P 500 22 % gemacht

Wenn man stark in Technologie-Aktien gewichtet ist, sollte man das Depot mit dem NASDAQ vergleichen. Dort werden die Ergebnisse noch deutlich extremer ausfallen. Wenn das Depot seit April um 30 % gestiegen ist, dann ist das zwar toll, aber jeder Investor, der in diesem Zeitraum einen ETF statt Einzelaktien gekauft hätte, wäre heute besser dran.

Die Hauptaussage ist: Man darf das Gesamtbild nicht vergessen. Dies bezieht sich auf die eigene Performance, aber auch auf den gesamten Finanzmarkt. Wenn man zurzeit langfristig investieren möchte, sollte man sich nach den nächsten Trends umsehen, die in den nächsten 5-10 Jahren groß werden können und noch relativ unterbewertet sind. Viele Anleger schauen momentan nur auf Technologieaktien. Auch wenn viele dieser Aktien sehr attraktiv sind und es mit Sicherheit nicht falsch ist sich dort zu positionieren: Der Zug im Technologie-Sektor ist wahrscheinlich schon abgefahren. Die Aktien sind in den vergangenen Monaten enorm gestiegen und wenn Biden gewinnt und eine Mindestbesteuerung für Unternehmen durchdrückt, dürfte dies vor allem die Technologieaktien treffen. Vermutlich wird es in der Zukunft noch bessere Einstiegsmöglichkeiten geben. Es ist an der Zeit neue Trends zu suchen, die noch tendenziell unentdeckt sind, aber eine hohe Upside mit sich bringen. Selbst wenn Apple ein unfassbar gut geführtes Unternehmen mit einer exzellenten Marktstellung ist, kann ein Investment negativ rentieren, wenn der Preis den man bezahlt deutlich zu hoch ist.

Dieser Logik folgt auch die Investment-Legende Jim Rogers. Jim Rogers hat mit George Soros den Quantum Fund gegründet. Zusammen haben die beiden eine annualisierte Rendite in Höhe von 45 % über einen 10-Jahres-Zeitraum erzielt (4200 % Gesamtrendite). Rogers ist ein langfristiger Investor. Die folgenden Statements fassen die Investment-Philosophie von Rogers zusammen:

- Investiere in eine Anlage, wenn niemand sie haben möchte. Dadurch kann man sich relativ sicher sein, dass die Anlage unterbewertet ist.

- Suche einen Katalysator. Investiere, weil sich die Unterbewertung bald auflösen könnte.

- Günstige Investments muss man in der Regel sehr lange halten, da es dauern kann, bis der Markt die Unterbewertung realisiert.

- Die meiste Zeit lang solltest du gar nichts tun und warten. Die Geduld wird sich auszahlen.

- Wenn sich die globalen Kapitalflüsse verändern, musst du dein Portfolio entsprechend anpassen.

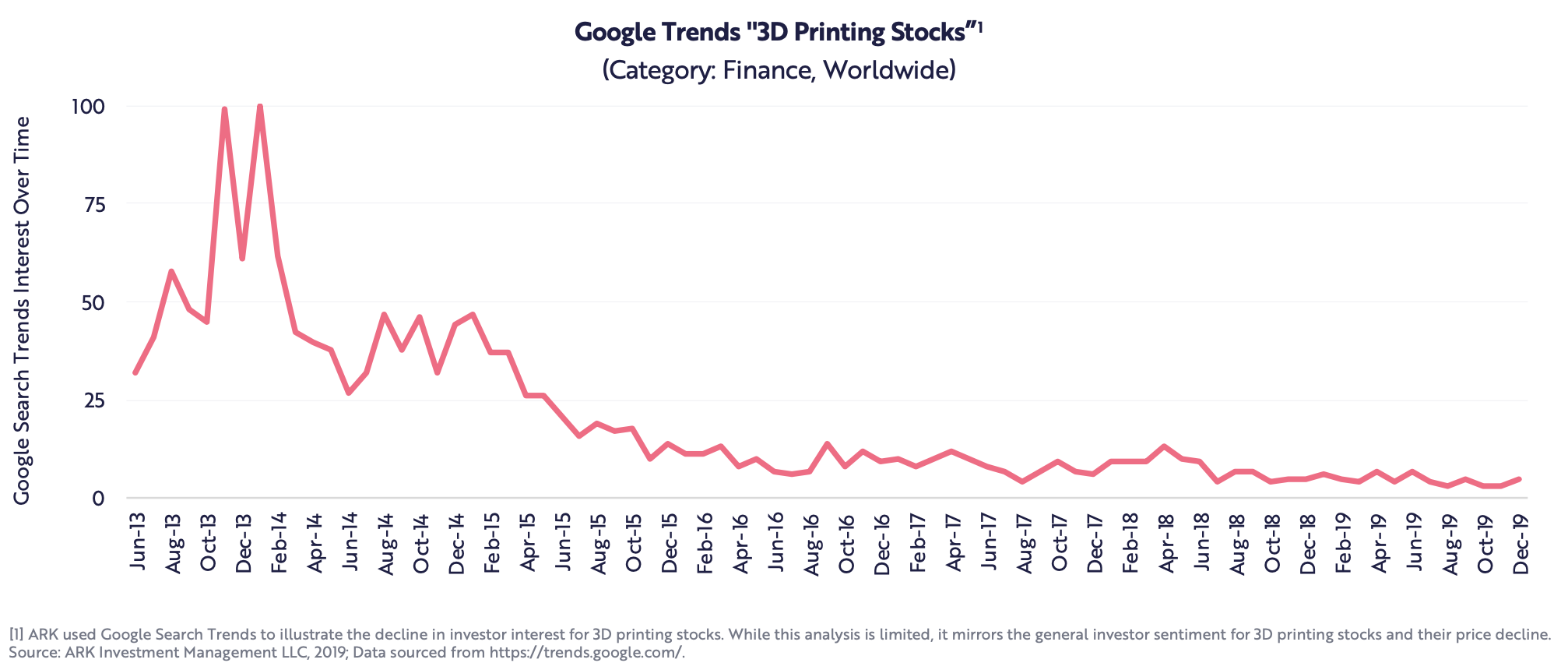

Wenn wir nach der Philosophie von Jim Rogers handeln wollen, dann müssen wir erstmal einen wirklich unterbewerteten Sektor finden. Rogers war zwar hauptsächlich Rohstoff-Investor, allerdings kann man die Philosophie auch auf Aktien übertragen. Der Sektor darf nicht von öffentlichem Interesse sein und muss gleichzeitig eine hohe Upside besitzen. 3D-Druck ist ein Sektor, der diese Qualitäten erfüllen könnte. In den Jahren 2013 und 2014 wurden die 3D-Druck-Aktien wie verrückt aufgekauft, da man die Technologie für disruptiv hielt. Allerdings war die Technologie noch gar nicht soweit ausgereift, dass man die Erwartungen erfüllen konnte. Dementsprechend sind die Aktien wieder heruntergerauscht. In den letzten Jahren haben sich nur wenige Anleger für 3D-Druck-Aktien interessiert. Dies spiegelt auch der Graph mit den Google Trends wieder.

Quelle: ARK Invest Big Ideas 2020

3D-Druck: Was genau ist das überhaupt?

3D-Druck ist auch unter dem Namen "Additive Fertigung" bekannt. In diesem Verfahren werden Produkte Schicht für Schicht aufgebaut. In traditionellen Verfahren werde Produkte durch Gießen oder subtraktive Techniken hergestellt. Mithilfe von 3D-Druck kann eine auf dem Computer designte Konstruktion direkt hergestellt werden. Erstmals wurde der Nutzen vor allem bei der Herstellung von Prototypen gesehen. Heutzutage werden circa 40-50 % aller Prototypen mit 3D-Druck hergestellt. Langfristig ist das Potenzial allerdings deutlich größer, da auch Tools und Werkzeuge, sowie Endprodukte (wie z.B. Schuhe) hergestellt werden können.

Die großen Vorteile von 3D-Druck sind, dass die Wertschöpfungskette wegbricht. Die Produkte können direkt in einer Firma hergestellt werden. Dadurch wird die Planungs- und Produktionszeit enorm verkürzt. Außerdem werden deutlich weniger Teile benötigt. Dies wirkt sich kostensenkend auf die Produktion aus. Außerdem würde 3D-Druck De-Globalisierungs-Effekte mit sich bringen. Unternehmen müssten die Produktion nicht mehr in unterschiedliche Länder weltweit outsourcen. Diese Entwicklung würde wiederum ermöglichen, dass Produkte kundenorientiert direkt Vorort hergestellt werden können.

Langfristig kann auch künstliche Intelligenz eine wichtige Rolle für 3D-Druck spielen. Die Produkte können durch KI-Prozesse noch effizienter und besser hergestellt werden, da die KI während des Herstellungsprozesses dauerhaft dazulernt.

Produkte, die sich für die Massenfertigung eignen, werden vermutlich auch weiterhin mit Massenfertigung günstiger in der Produktion sein. Allerdings dürften viele Produkte, die nicht in großen Massen hergestellt werden, mit 3D-Druck günstiger in der Herstellung sein. Mithilfe von 3D-Druck können hohe sowie geringe Stückzahlen profitabel produziert werden. Die Produktion kann innerhalb von kurzen Zeiträumen hoch- und runtergefahren werden.

Das Marktpotenzial ist gigantisch

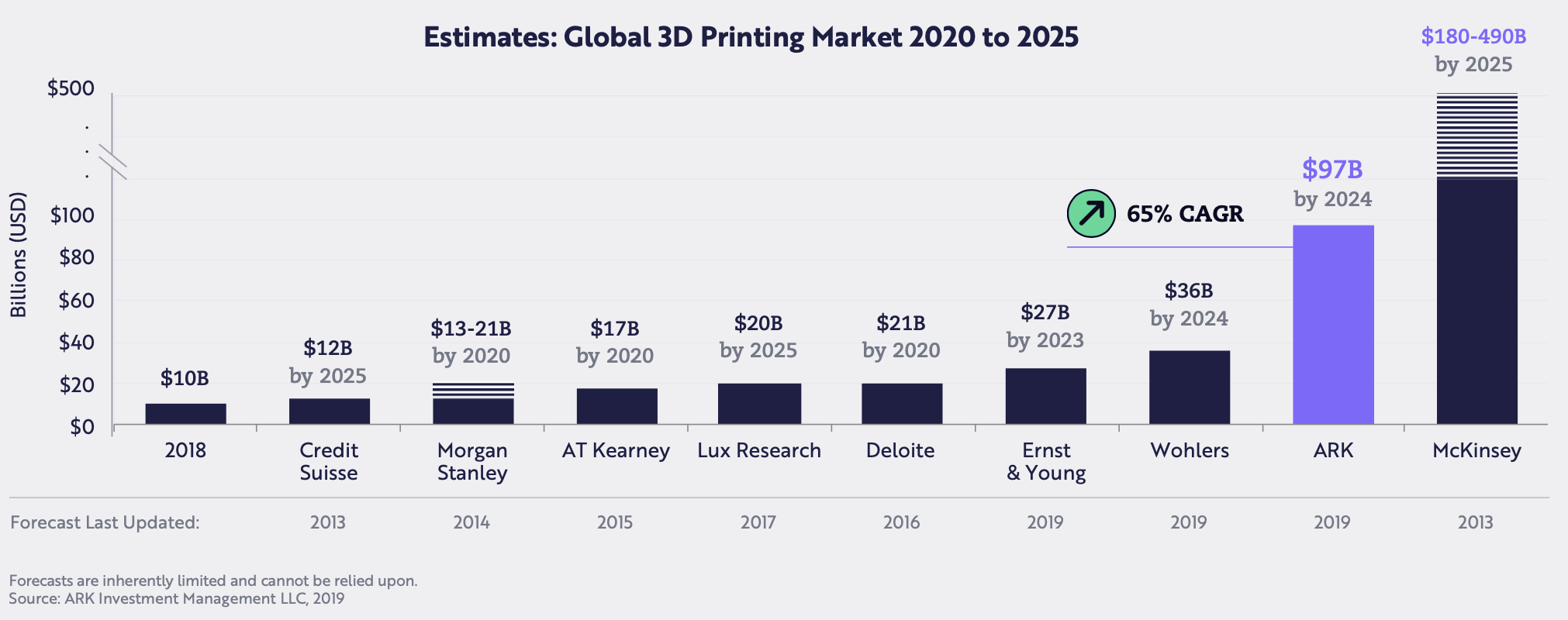

ARK Invest hat sich intensiv mit 3D-Druck auseinandergesetzt. Die Investmentgesellschaft schätzt, dass die Marktgröße für Prototypen bei 12,5 Mrd. USD, die Marktgröße für Formen und Tools bei 30 Mrd. USD und die Marktgröße für Endkonsumenten-Produkte bei 490 Mrd. USD liegt. Die 3D-Druck-Penetration liegt im Markt für Endkonsumenten-Produkte bei 1 % und im Markt für Formen und Tools bei 6 %. Dies verdeutlicht, wie groß das Wachstumspotenzial der 3D-Druck-Technologie ist.

In der folgenden Grafik werden Schätzungen unterschiedlicher Analystenhäuser und Beratungen zusammengefasst. ARK Invest selbst rechnet damit, dass der Markt für 3D-Druck bis 2024 mit durchschnittlich 65 % pro Jahr wächst.

Quelle: ARK Invest Big Ideas 2020

Zwei interessante 3D-Druck-Aktien

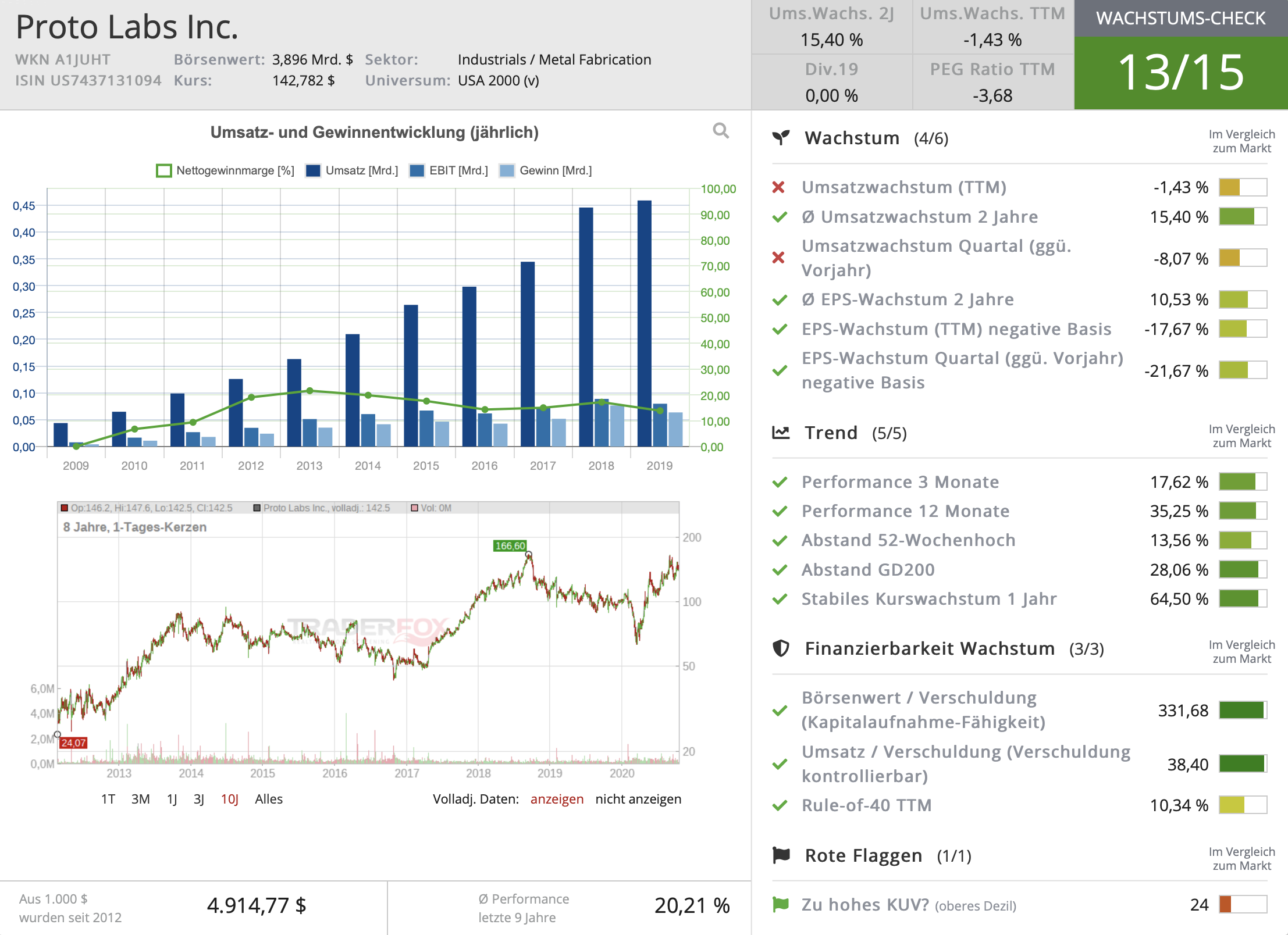

Proto Labs - Die schnellste Auftragsabwicklung in der Branche

Proto Labs bezeichnet sich selbst als schnellste und global führende Fertigungsquelle für dringend benötigte Produkte in kleinen Mengen. Mit automatisierten Verfahren, wie unter anderem auch 3D-Druck, lassen sich die Produkte in nur wenigen Tagen herstellen. Am Anfang von COVID-19, im April und Mai diesen Jahres, sind teils Lieferketten weggebrochen. Unternehmen haben auf Proto Labs zurückgegriffen, um Bauteile mit 3D-Druck verfahren produzieren zu lassen. Proto Labs besitzt außerdem den größten 3D-Metalldrucker weltweit. Dieser dürfte in vielen neuen Bereichen Anwendung finden. Proto Labs wirbt mit der schnellsten Auftragsabwicklung in der gesamten Branche. Der TraderFox Wachstums-Check gibt der Aktie von Proto Labs 13/15 Punkte.

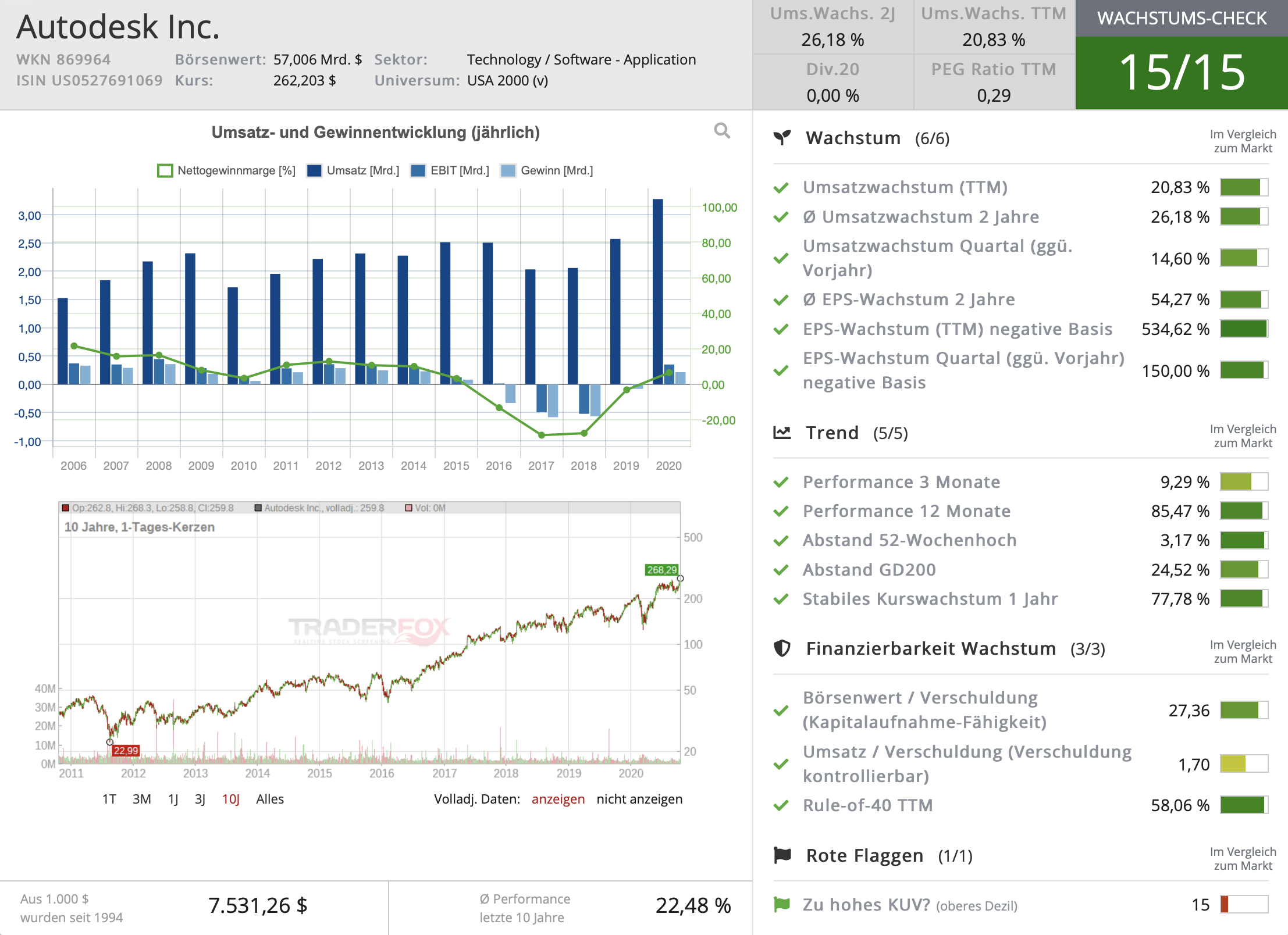

Autodesk - Software für 3D-Druck

Autodesk ist kein Pure Play im Bereich 3D-Druck. Während Proto Labs die 3D-Drucker besitzt und tatsächlich die Produktion durchführt, verkauft Autodesk die Software, die Firmen wie Proto Labs brauchen. Wenn man sich mit weniger Risiko am Trend zum 3D-Druck beteiligen möchte, funktioniert dies auch mit Firmen wie Autodesk. Die Herstellung von 3D-Druck-Endprodukten benötigt eine komplexe Software, in welcher man das Produkt vorab designen kann. Autodesk besitzt diese Software und verkauft sie in Software-Abonnements. Bei der Software handelt es sich nicht um ein einzelnes Produkt, sondern um branchenspezifische Software in unterschiedlichen Versionen (Standard, Premium, Ultimate). Die Software wird auch cloud-basiert angeboten. Autodesk hat bereits eine erfolgreiche Kurshistorie hinter sich. Durch Software-Abonnements sind die zukünftigen Einnahmen gut planbar und sicherer als bei 3D-Druck Pure Plays. Der TraderFox Wachstums-Check gibt der Aktie 15/15 Punkte.

Verwendete Tools:

Tipp: Mit dem TraderFox Wachstums-Check kannst du deine Wachstumsaktien gratis überprüfen. Es gibt außerdem zwei weitere gratis Scores - den Dividenden-Check und den Qualitäts-Check!

Bildherkunft: Unsplash - Tom Claes