Der internationale Boom bei der Atomenergie - Wie können Investoren den Trend spielen?

Liebe Leser,

Deutschland macht gerade einen energiepolitischen Alleingang. Deutschland ist eines der wenigen Länder weltweit, welches sich von der Atomenergie verabschieden möchte und wahrscheinlich das einzige Land, das aus der Energieerzeugung mit Kohlekraftwerken und Atomenergie zeitgleich aussteigt. Der Ökonom Prof. Dr. Hans-Werner Sinn hat die deutsche Energiepolitik treffend mit den Angebotsengpässen bei Öl in den 1970ern verglichen. Der einzige Unterschied ist, dass wir selbst die Engpässe in der Energieerzeugung verursachen, da wir aus tragenden Energieformen aussteigen.

Die energiepolitische Kehrtwende wurde in Deutschland maßgeblich durch das Unglück in Fukushima ausgelöst und hat dazu geführt, dass sich der Strompreis für einen privaten Haushalt in Deutschland (Verbrauch von 4.000 kWh) von 712 Euro im Jahr 2004 auf 1.202 Euro im Jahr 2020 erhöht hat (Quelle: Statista). Dieser Preisanstieg ist vor allem auf die EEG-Umlage zurückzuführen, welche den Ausbau erneuerbarer Energien finanzieren soll.

Während Deutschland Wind- und Solarenergie ausbauen möchte, setzt die Welt auf Atomkraft. Dies ist vielleicht nicht die öffentliche Wahrnehmung in Deutschland, aber ein Fakt, der schnell auffällt, wenn man sich einige internationale Statistiken anschaut. Deutschland ist eines der wenigen Länder, welches größtenteils auf Wind- und Solarenergie setzt. Im Zuge des Kriegs in der Ukraine soll der Ausbau dieser beiden Energieformen noch forciert werden. Ob eine weitere Beschleunigung des Ausbaus möglich ist, erscheint jedoch fraglich. Zum Beispiel sind die Schiffe, welche die Fundamente für Offshore-Windanlagen transportieren, bereits auf Sicht von vier Jahren ausgebucht.

Viele Länder setzen stattdessen aus Klimaschutz-Gründen auf die Atomkraft. Atomkraftwerke können Energie auf Knopfdruck produzieren, sind günstig und arbeiten energieeffizient. Außerdem werden Atomkraftwerke trotz der Unfälle in Tschernobyl und Fukushima international als sicher eingestuft. Für Investoren könnte sich dahingehend ein neuer Wachstumstrend ergeben. Viel Spaß mit der Analyse!

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Die Uran-Nachfrage wird durch den Ausbau der Atomenergie anziehen

Zunächst lohnt es sich einen Blick auf die betriebenen und geplanten Atomkraftwerke in der Welt zu werfen. Zurzeit sind 440 Atomkraftwerke in Betrieb. Spannend ist jedoch, dass laut der Internationalen Atomenergie-Organisation (IAEA) weltweit weitere 55 Reaktoren in Bau, mehr als 100 geplant sowie über 300 Atomkraftwerke vorgeschlagen worden sind. Das bedeutet, dass sich die Anzahl der Atomkraftwerke in den kommenden rund 15 Jahren vermutlich nahezu verdoppeln wird. Während in Deutschland ein Atomkraftwerk nach dem anderen abgeschaltet wird, macht die Welt genau das Gegenteil.

Nach Expertenberechnungen wird allein China in etwa 15 Jahren mehr als 100 Mio. Pfund Uran pro Jahr benötigen, was der gesamten weltweiten Produktion im Jahr 2020 entspricht. Auch in den USA wird darüber nachgedacht, die Nutzungsdauer von Kernkraftwerken auf 100 Jahre anzuheben. Frankreich hat kürzlich den Bau von bis zu vierzehn Atomkraftwerken angekündigt und will die Laufzeiten alter Atomkraftwerke ebenfalls verlängern. England will bis 2035 die CO2-Emissionen um 78% reduzieren - die Atomkraft soll maßgeblich bei der Zielerreichung helfen. Ein neues Atomprojekt soll bis 2024 genehmigt und finanziert werden. Die EU hat die Atomkraft erst vor wenigen Wochen als umweltfreundlich eingestuft.

Aufgrund jahrzehntelang fallender Uranpreise (-80 % von 2007 bis 2016) wurden nahezu alle Uranminen geschlossen. Von den damals mehr als 500 Uranunternehmen sind heute keine 50 mehr vorhanden. Der Uranpreis lag von 2016 bis 2020 häufig unter 25 USD je Pfund, teils sogar unter 20 USD je Pfund. Die Produktionskosten für Uran schwanken stark und sind abhängig von der Region und dem Unternehmen. Viele kleinere Uranunternehmen haben die Marktbereinigung bei Uran allerdings nicht überlebt, da sie zu hohe Produktionskosten hatten.

Uranium Energy hat beispielsweise im Jahr 2016 Produktionskosten von 21,77 USD je Pfund ausgewiesen. Cameco berichtete im letzten Quartalsbericht von Produktionskosten zwischen 15-16 USD je Pfund. Die IEA (International Energy Agency) hat im Jahr 2015 noch von Produktionskosten von über 60 USD je Pfund in den USA berichtet. In den Produktionskosten sind in der Regel jedoch keine Vertriebskosten, Marketingkosten, etc. enthalten. Kleinere Unternehmen, die Uran zu z.B. 25-30 USD je Pfund förderten, arbeiteten zwischen 2016 und 2020 in der Verlustzone und gingen dahingehend größtenteils pleite.

Während der Uranmarkt zwischen 2016 und 2020 leergefegt wurde und viele Uranminen nicht mehr betrieben werden, soll die globale Stromnachfrage von 2019 bis 2040 um 49 % anziehen. Gleichzeitig sind weltweit bereits zahlreiche Atomkraftwerke in Bau, geplant oder vorgeschlagen worden. Atomenergie ist auf Knopfdruck bereit, es gibt keine Speicher-Probleme und in vielen Regionen ist die Energiequelle kostengünstiger als Solar- und Windenergie. Außerdem ist Atomenergie CO2-frei. Die EU hat nicht ohne Grund Atomenergie als umweltfreundlich eingestuft, auch, wenn Deutschland mit dieser Entscheidung nicht zufrieden war.

Auch für Investoren wird der Uranmarkt immer interessanter, da ihm mehr Kapital zugeteilt wird. Das Investmenthaus Sprott Asset Management ist im Frühling 2021 massiv in den Uran-Spotmarkt eingestiegen und hat einen passiven Uran-Fonds aufgelegt. Die Gesellschaft kauft Uran auf, und Anleger haben darüber die Möglichkeit, am Uranpreis zu partizipieren. Dieses Aufkaufen von Uran könnte zu weiteren Preissteigerungen führen.

Außerdem übt die derzeitige Geopolitik Druck auf den Uranpreis aus. Kasachstan ist mit einem Weltmarktanteil von 56 %, gefolgt von Kanada mit einem Weltmarktanteil von 33 %, der größte Uran-Exporteur der Welt. Sollte es zu Konflikten mit Russland bzw. Kasachstan kommen, könnte der Uranpreis weiter steigen. Außerdem denkt die USA laut Bloomberg derzeit über Sanktionen des russischen Uran-Zulieferers Rosatom nach. Dies würde das Uran-Angebot weiter verknappen.

Wie kann man den Uran-Trend spielen?

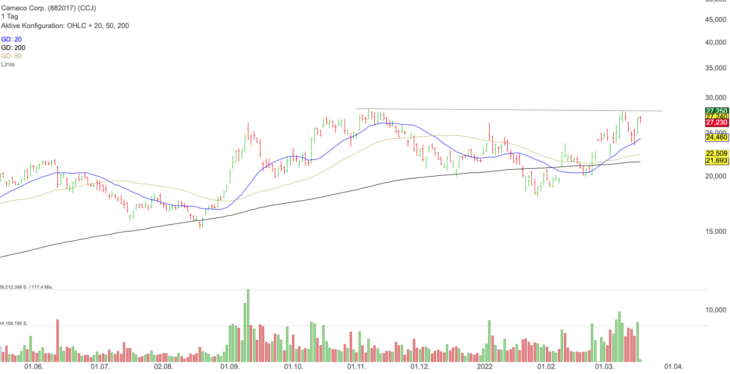

Eine gute Möglichkeit, um den Trend hin zur Atomenergie zu spielen, ist der kanadische Uranproduzent Cameco mit Hauptsitz in Saskatoon, Saskatchewan. Das Unternehmen zählt zu den weltweit größten Förderern von Uran und hält mit seinen Abbaukapazitäten in den USA und in Kanada rund 15 Prozent der weltweiten Uranproduktion. Parallel zur Uranerzeugung bietet Cameco Dienstleistungen für Nuklearunternehmen an.

Cameco hat in der Vergangenheit bereits die Uran-Produktion heruntergefahren, doch nun soll jene wieder gesteigert werden. Erst im Februar 2022 wurde angekündigt, dass am Standort McArthur River, einer großen Uranmine in Kanada, die Produktion bis 2024 wieder gesteigert werden soll. Die Analysten erwarten für das Jahr 2023 einen Gewinn je Aktie von 0,60 USD. Das KGV liegt bei 45. Allerdings sitzt Cameco auch auf 458 Mio. Pfund (207,75 Mio. KG) Uran-Reserven. Momentan kostet ein Pfund Uran 55,4 USD.

Sollte der Uranpreis steigen, weil die Nachfrage durch den Ausbau der Atomkraft zunimmt, dürfte Cameco von den Entwicklungen in den nächsten zehn Jahren profitieren. Die Datenlage deutet daraufhin, dass Atomenergie in den nächsten Jahren massiv ausgebaut wird. Mit Cameco können Investoren Anteile am führenden nordamerikanischen Uranproduzenten halten.

Beste Grüße,

Hinnerk Lührs

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Bildherkunft: Unsplash

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!