Der Marktführer im Storage-Bereich für 8 Jahre in Folge: 40 % Wachstum zum Value-Preis

Liebe Leser,

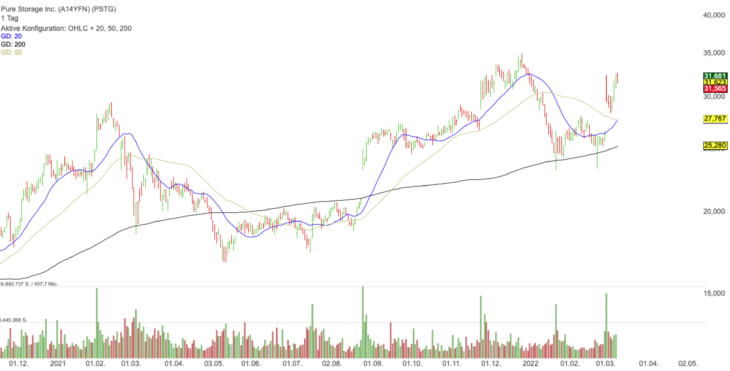

Investoren, die sich auf Wachstums-Aktien konzentrieren, sollten wieder optimistischer werden. Die restriktivere Geldpolitik, die Explosion bei Rohstoffpreisen, Inflation und der Ukraine-Krieg dürften zwar zu einer Abkühlung der Weltwirtschaft führen, allerdings sind viele Wachstums-Aktien von den Entwicklungen gänzlich unbetroffen. Während die Geschäftsentwicklung von großen Unternehmen, wie z.B. Apple, zum Teil von der Weltwirtschaft abhängt, agieren viele kleinere Unternehmen in Nischenmärkten. Jene Nischenmärkte werden von den großen weltwirtschaftlichen Bewegungen häufig nur minimal beeinflusst. Allerdings wurden viele Wachstums-Aktien in den letzten Wochen abgestrafft. Die Bewertungen sind also günstiger, aber die Wachstumsaussichten gleichermaßen positiv. Ein Rezept für langfristig attraktive Börsengewinne. In diesem Artikel stelle ich euch das Unternehmen Pure Storage vor: Eine Tech-Aktie mit interessantem Geschäftsmodell, starken Zukunftaussichten und moderater Bewertung. Viel Spaß!

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Von Hardware-Verkauf zu Pure-as-a-Service

Pure Storage ist ein Anbieter von Data-Storage-Systemen für Unternehmenskunden. Ursprünglich war das Unternehmen ein reines Hardware-Unternehmen, welches vor allem Flash-basierte Speicherlösungen verkaufte, welche z.B. in Rechenzentren eingesetzt werden. Aufgrund dieses Hardware-Fokus wurde die Aktie von Investoren in der Vergangenheit als Value-Aktie wahrgenommen, nie aber als dynamische Wachstums-Aktie. Flash-basierte Speicherlösungen sind in den letzten Jahren zu einem Massenprodukt geworden und Investoren verstanden nicht, wo der Wettbewerbsvorteil von Pure Storage lag. Mittlerweile werden zwei Punkte immer klarer: Zum einen sind die Hardware-Produkte von Pure Storage der Konkurrenz überlegen. Zum anderen entwickelt sich Pure Storage zu einem Software-Unternehmen mit wiederkehrenden Einnahmen weiter.

Im Dezember stellte Pure Storage mit dem FlashArray//XL einen neuen Speicher vor. Dieser benötigt 80 % weniger Strom und Platz als Konkurrenz-Produkte und bietet gleichzeitig eine Kapazität von 5,5 Perabyte. Die Nachfrage dürfte hoch ausfallen. Außerdem soll das Software-Geschäft, welches momentan noch rund ein Drittel des Gesamtumsatzes ausmacht, auf 50 % Umsatzanteil ausgebaut werden. Im Software-Geschäft, das sogenannte "Pure-as-a-Service"-Geschäft, bietet Pure Storage die Speicherung von Daten auf Abonnementbasis an. Doch das Pure-as-a-Service-Geschäft umfasst nicht nur die Speicherung, sondern hilft Unternehmen auch dabei, ihre öffentlichen und privaten Cloud-Speicher in ein einziges Managementsystem zu integrieren. Außerdem hat das Unternehmen Software entwickelt, mit welcher die Daten analysiert, sowie mit Cybersecurity- und Backup-Lösungen geschützt werden können.

Die Nachfrage nach Datenspeicherlösungen wird die nächsten Jahre anziehen. Statista schätzt, dass die Menge der erfassten Daten bis 2025 auf 180 Zettabyte wachsen wird. Dies entspräche einer Verdreifachung. Eine weitere Entwicklung, welche das Geschäft von Pure Storage antreiben wird, ist die Verlagerung von Unternehmensdaten in die Cloud. In traditionellen Legacy-Systemen werden Daten auf einem Server gespeichert. Das Problem mit dem System ist, dass nicht alle Anwendungen auf die Daten zugreifen können. In einer Welt, in der alles in Echtzeit passieren und Anwendungen miteinander verknüpft sein sollen, müssen die Daten deshalb in die Cloud verlegt werden.

Bis heute befinden sich jedoch lediglich 10 % der Unternehmensdaten in der Cloud. Dieser Anteil soll in den kommenden drei Jahren auf 80 % steigen. Unternehmen stehen momentan vor der Entscheidung, welche Cloud-Strategie sie wählen wollen. In der Regel werden Multi-Cloud oder Hybrid-Cloud-Umgebungen benutzt. Die Daten müssen in diese Umgebungen übertragen werden. Ist dies geschehen, können die Daten in der Cloud-Umgebung verwaltet werden und unterschiedliche Anwendungen in Echtzeit auf die Daten zugreifen. Das Übertragen der Daten stellt für viele Unternehmen jedoch eine Herausforderung dar. Pure Storage hat für dieses Problem Software entwickelt, mit welcher die Datenübertragung so einfach wie möglich gestaltet wird.

Der Marktführer im Bereich "Storage" für 8 Jahre in Folge

Gartner hat Pure Storage acht Jahre in Folge als führend im Bereich "Storage” ausgezeichnet. Hervorgehoben wird in der Studie von Gartner, dass Kunden von Pure Storage eine breite Plattform mit Cloud-First-Ansatz und einfacher Installation bekommen. Ein weiterer Pluspunkt ist das Pay-as-you-go-Preismodell. Der Preis für Pure-as-a-Service wird in GiB/Monat berechnet. Es gibt geringe Mindestverpflichtungen, aber das Preismodell verursacht für Neukunden niedrige Einstiegshürden und erscheint fair, denn eine höhere Nutzung bedeutet höhere Preise. Langfristig können sich aus kleineren Neukunden zahlungskräftige Großkunden entwickeln.

Quelle: Pure Storage Investor Relations

Pure Storage schätzt, dass der adressierbare Markt insgesamt 60 Mrd. USD schwer ist. Das bedeutet, dass das Unternehmen mit einem Umsatz von 2,5 Mrd. USD erst rund 4 % des Marktes penetriert hat. Mit dem Pay-as-you-go-Preismodell für Neukunden sollte Pure Storage demnach noch ordentlich Wachstumspotenzial haben. Mit Bestandskunden hat Pure Storage bisher ebenfalls keine Probleme. Die Net Dollar Retention Rate liegt bei 120 %, was eine hohe Kundenzufriedenheit widerspiegelt. Letztes Jahr hat Pure Storage die 10.000 Kunden-Marke überschritten. Insgesamt bedient das Unternehmen nun 52 % der US-Fortune 500 Unternehmen.

Über 40 % Wachstum, hoher Free Cashflow und moderate Bewertung

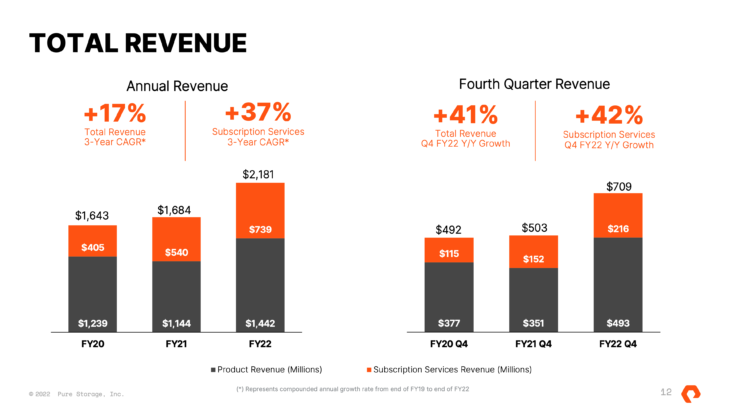

Die letzten Quartalszahlen haben die Analysten überrascht. Der Umsatz stieg um 41 % auf 708,6 Mio. USD (Konsens: 631 Mio. USD). Der Gewinn je Aktie übertraf mit 0,36 USD ebenfalls die Konsens-Schätzungen von 0,26 USD. Für das laufende Jahr rechnete das Unternehmen mit einem Umsatz von 2,6 Mrd. USD (+ 19-20 %). Außerdem wurde ein Aktienrückkaufprogramm von 250 Mio. USD angekündigt, was rund 3 % der Marktkapitalisierung entspricht. Das Unternehmen sitzt auf 1,41 Mrd. USD Cash-Bestand und hat Schulden in Höhe von 786,6 Mio. USD. Die Bilanz ist demnach grundsolide.

Quelle: Pure Storage Investor Relations

Die größte Wachstumsfantasie bietet in meinen Augen die Bewertung in Zusammenhang mit dem Umsatzanteil des Abonnement-Geschäfts. Der Abonnement-Umsatz wuchs im letzten Quartal um 42 % auf 216 Mio. USD und macht nun 30,4 % am Gesamtumsatz aus. Langfristig soll der Anteil auf 50 % ausgebaut werden. Im Gesamtjahr 2021 wurde bereits ein Free Cashflow von 307,8 Mio. USD erwirtschaftet. Ich gehe davon aus, dass die Cash-Generierung mit dem Ausbau des Pure-as-a-Service-Geschäfts noch stärker wird. Das KUV23 liegt derzeit bei 3,7 und das KGV23 bei 44,6. Ich gehe jedoch davon aus, dass die EPS-Schätzung für das Jahr 2023 zu niedrig ist. Die Bewertung erscheint in Anbetracht dessen moderat.

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Bildherkunft: Unsplash

1 Kommentar

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!