Diese günstig bewertete Technologie-Aktie bietet jetzt nach der Korrektur ein gutes CRV: Einschätzung nach den Q4-Zahlen

Liebe Leser,

Joe Frankenfield sagte einmal: "Das Beste, was Anleger tun können, um sich und ihr Portfolio auf einen unerwarteten Schock vorzubereiten, besteht darin, verschiedene Stresstests für ihre Bestände durchzuführen. Was würde mit einem Unternehmen passieren, wenn Zinsen und Inflation in die Höhe schnellen, die Zinsen negativ werden und eine Deflation eintritt, der Zugang zu den Kapitalmärkten versiegt, ein Cyberangriff oder eine Pandemie passiert oder ein Krieg ausbricht? Wir werden nie wissen, ob oder wann diese Makroereignisse eintreten können, aber es ist hilfreich zu überlegen, wie sich bestimmte Ereignisse auf die Grundlagen eines Unternehmens auswirken können, das Sie in den nächsten 10 Jahren besitzen möchten."

Du solltest also immer überlegen, bevor Du in ein Unternehmen investierst, ob Du es langfristig halten willst und ob es auch für Krisen gewappnet ist. Aktuell haben wir so ein Marktumfeld, in dem es turbulent zugeht. Eine hohe Inflation (in den USA im Dezember 2021 auf 7,0 Prozent gestiegen) führt zu schnelleren Zinserhöhungen wie bisher gedacht. Eine straffere Geldpolitik und damit einhergehende höhere Zinsen verringern zukünftige Cashflows eines Unternehmens und lassen damit viele Technologieaktien in den Keller rauschen. Aktuell gibt es neben der Notenbankpolitik noch viele weitere Unsicherheitsfaktoren: Lieferkettenprobleme, der Russland-Ukraine Konflikt und die Angst eines Krieges sowie die weiteren Einschränkungen durch die Omikron-Variante. Wenn man in diesem Umfeld in Technologieaktien investieren möchte, sollte die fundamentale Bewertung stimmen.

Bei dem US-amerikanischen Fintech-Unternehmen LendingClub haben wir es meiner Meinung nach mit so einem Unternehmen zu tun, das jetzt nach der Korrektur von rund 49 USD auf jetzt 17 USD, deutlich zu günstig bewertet ist.

Storytelling LendingClub

Bei LendingClub handelt es sich um eine Transformationsstory von einer reinen P2P-Lendingplattform zu einem Fintech-Unternehmen mit einer eigenen Banklizenz.

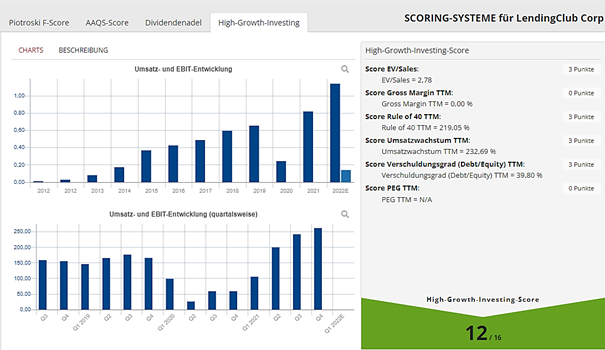

Quelle: High-Growth-Investing-Score im AktienTerminal von TraderFox

Der Grund, warum LendingClub mit der P2P-Kreditplattform in den letzten Jahren nicht profitabel arbeiten konnte, lag daran, dass man Kredite nicht in der eigenen Bilanz halten durfte. Anstatt Zinseinnahmen selbst zu vereinnahmen, musste man Kredite an Drittbanken weiterreichen und erhielt lediglich eine Vermittlungsgebührt. Seit den letzten drei Quartalen hat das Unternehmen die Profitabilität erreicht und konnte die Kapitalkosten deutlich senken. Mit der Übernahme der Radius Bank Anfang 2021 hat LendingClub nun eine eigene Banklizenz und kann damit sein Angebotsspektrum erweitern.

Man bietet beispielsweise Privatkredite zur Refinanzierung von Kreditkarten, Darlehen zur Saldoübertragung, Schuldenkonsolidierungsdarlehen oder zum Beispiel Darlehen für Heimwerkerarbeiten an, ohne auf ein Eigenheimdarlehen oder eine Kreditlinie warten zu müssen. Diese Plattform nutzen bereits rund 3,9 Mio. Mitglieder. Innerhalb von 48 Stunden werden Kredite bewilligt. Aktuell gibt es hier Privatdarlehen bis zu 40.000 USD. Neben Privatkrediten werden auch Geschäftskredite mit einem Volumen bis zu 500.000 USD angeboten. Außerdem werden auf der Plattform Refinanzierungen von Autokrediten sowie Zahlungspläne, um eine Arztbehandlung erschwinglicher zu machen, angeboten. Bei den Krediten arbeitet man mit einer der niedrigsten Ausfallraten in der gesamten Branche. Dies ist möglich, weil man mit einer Menge an Daten in den Vorjahren sehr genau die Ausfallwahrscheinlichkeit berechnen kann.

Durch den Erwerb der Banklizenz bietet man auch Spar- und Girokonten für Private, als auch Institutionelle an. Hier kann man sogar von in Zukunft steigenden Zinsen langfristig profitieren.

So schaut eine digitale Onlinebank in der Zukunft aus. Traditionelle Geschäftsmodelle der Banken werden disruptiert. LendingClub hat seit seiner Gründung im Jahr 2007 bereits Kredite über 63 Mrd. USD vergeben.

Zahlen, Daten, Fakten

LendingClub hat den Turnaround von einem noch stark defizitären Geschäft in 2020 (Verlust von 187 Mio. USD) zu einem profitablen Unternehmen in 2021 geschafft (Gewinn von 19 Mio. USD). Allein mit der Übernahme von Kreditkartenschulden sowie von Autokrediten beläuft sich der Markt auf rund 1,3 Bio. USD. LendingClub macht die Kreditkartenschulden vieler US-Amerikaner um durchschnittlich 4 Prozent günstiger.

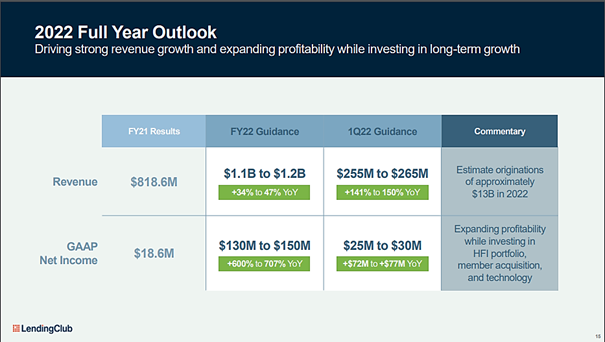

Im Gesamtjahr 2021 konnte man den Umsatz um 157 Prozent auf 818,6 Mio. USD steigern. Nettogewinn lag bei 18,6 Mio. USD. Im vierten Quartal wurde ein Umsatz von 262,2 Mio. USD erzielt.

Quelle: Q4 2021 Präsentation LendingClub

Der Umsatz wurde natürlich durch die Pandemie deutlich beschleunigt. Zwei Punkte sind meiner Ansicht nach entscheidend: Man konnte innerhalb kürzester Zeit die Profitabilität erreichen; 2022 möchte man den Umsatz um 40 Prozent steigern und rechnet mit einem Nettogewinn zwischen 130 und 150 Mio. USD. Das wäre mehr als eine Versechsfachung im Gegensatz zu 2021.

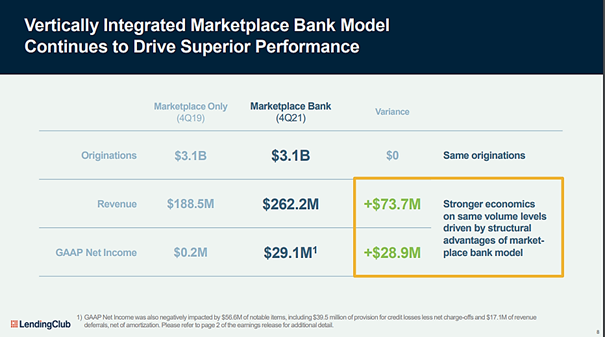

Quelle: Q4 2021 Präsentation LendingClub

Was mir besonders hier gefällt, ist die Tatsache, dass es das Unternehmen trotz gleicher Volumina schafft, 39 Prozent mehr Umsatz und jetzt profitabel zu arbeiten. Das spricht ganz klar für einen Turnaround.

Quelle: Q4 2021 Präsentation LendingClub

Der aktuelle Börsenwert von LendingClub beträgt nur 1,7 Mrd. USD. Sollte man zwischen 130 und 150 Mio. USD Gewinn dieses Jahr erwirtschaften, läge das KGV22 nur zwischen 11 und 13, das Kurs-Umsatz-Verhältnis (KUV) gerade einmal bei 1,5. Das sind Kennzahlen eines Value-Unternehmens und das bei einem stark wachsenden Geschäft. LendingClub schafft das 2,5-fache an Marge im Vergleich zu einer traditionellen Bank, ist aber aktuell nur wie eine normale Bank bewertet. Dies birgt eine große Chance und deswegen ist für mich das Unternehmen klar unterbewertet. Trotz dieser Kennzahlen hat die LendingClub Aktie nach Bekanntgabe der Aussichten in Q4 2021 nochmals deutlich korrigiert. Anscheinend haben Anleger noch mehr erwartet.

Man muss allerdings auch sagen, dass das Unternehmen die Guidance bewusst konservativ ausgibt. Sollte die Nachfrage nach Kreditkarten-Refinanzierung nochmals deutlich anziehen können, vorausgesetzt das Umfeld passt und wir haben es mit keiner Stagflation zu tun, rechne ich hier mit einer deutlichen Anpassung der Ziele des Managements für 2022 nach oben.

Liebe Anleger, liebe Trader,

ich wünsche Euch noch viele erfolgreiche Investments.

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Wenn die Aktien-Scans bei Dir Interesse geweckt haben und Du gerne eigene Screenings nach Deinen Kriterien durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox das richtige Produkt für Dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Bildherkunft: https://unsplash.com/photos/3aGZ7a97qwA