Eine nachhaltige Trendwende in der Schifffahrt: Diese zwei Unternehmen sind Top-Profiteure!

Liebe Leser,

die Schifffahrt hat sich jahrelang in der Krise befunden. Doch mit dem Corona-Crash hat sich einiges in der Wirtschaft verändert und plötzlich zieht die Containerschifffahrt wieder an. Solche Trendwenden in zyklischen Branchen können ein immenses Kurspotenzial mit sich bringen. Im Zukunftstrend-Report befasst sich TraderFox mit den nächsten großen Trends. Containerschifffahrt war in den vergangenen Jahren definitiv kein Wachstumstrend - allerdings könnten die Karten nun neu gemischt sein. In diesem Artikel geht es um die wirtschaftliche Situation der Containerschifffahrt und zwei Aktien, die von einer Trendwende profitieren dürften.

Die globale Schifffahrtskrise - Erschlagende Ähnlichkeit zur Börse

Die globale Schifffahrtskrise ging 2008 los und hielt bis 2018 an. Vor 2008 waren die Frachtraten hoch, es wurden zahlreiche neue Schiffe gebaut und Schifffahrtsunternehmen konnten hohe Margen verdienen. Das steigende Handelsvolumen vor 2008 war auf viele Faktoren, wie z.B. einer steigende Weltbevölkerung von 3 Mrd. Menschen im Jahr 1960 auf über 7 Mrd. Menschen im Jahr 2011, zunehmender Globalisierung, der Verbreitung des Container-Transports und dem wirtschaftlichen Aufschwung Chinas und anderen Schwellenländern, zurückzuführen.

Der Boom in der Schifffahrt führte dazu, dass deutliche Überkapazitäten aufgebaut wurden. Schifffahrtsunternehmen bauten immer mehr und immer größere Schiffe, die neben Eigenkapital auch oftmals durch Schiffskredite finanziert wurden. Vor 2008 wurden Frachtschiffe noch zu hohen Tagessätzen verchartert und Unternehmen waren nahezu ausgebucht. Die größten Schiffsfinanzierer weltweit waren im Jahr 2013 die HSH Nordbank, die Nord/LB und die Commerzbank (Kreditvolumina von 27 Mrd. Euro, 18 Mrd. Euro und 16 Mrd. Euro). Außerdem wurde massiv in steuerlich begünstigte Schiffsfonds investiert. Schiffsfonds investieren in den Bau und Erwerb von Seeschiffen. Die Fonds waren ein maßgeblicher Faktor für den Aufbau von Überkapazitäten.

Die Schifffahrtskrise ging im Zuge der Finanzkrise im Jahr 2008/2009 los. Frachtraten verfielen und Schiffspreise sanken, was letztendlich in der Zahlungsunfähigkeit vieler Reedereien resultierte. Der Welthandel brach 2008/2009 in vielen Bereichen ein, sodass weniger Container-Schiffe benötigt wurden. Dadurch sind die Schiffspreise und die Gewinne der Unternehmen eingebrochen. Selbst der Preis für Schiffsschrott, der Mitte 2008 noch bei 650 USD pro Tonne lag, sank um knapp 70 % auf 200 USD pro Tonne Anfang 2009. Allerdings war der Einbruch des Welthandels nicht der Grund für die Schifffahrtskrise, sondern vielmehr ein Auslöser. Der Grund für die langanhaltende Schifffahrtskrise waren die deutlichen Überkapazitäten, die in den Jahren zuvor aufgebaut wurden. Ein Beispiel, welches die damalige Situation im Schiffsbau verdeutlicht: China wollte bis 2015 der Marktführer im Schiffbau werden und hatte dieses Ziel bereits vorzeitig im Jahr 2011 mit einem Marktanteil von 36 % erreicht.

Die Schifffahrtskrise wurde 2012 nochmal verschärft, da Banken (u.a. die Commerzbank) ankündigten sich aus der Schifffahrt zurückzuziehen. Dies führte dazu, dass keine Überbrückungs-, Sanierungs- oder Modernisierungskredite mehr vergeben wurden. Viele Reedereien konnten ältere Schiffe nicht mehr modernisieren, da ihnen der Kapitalfluss abgedreht wurde. Dies führte dazu, dass zahlreiche Schiffe zu geringen Preisen verschrottet wurden. Was war das Ergebnis der Schifffahrtskrise? Von den weltweit führenden 20 Containerreedereien vor Beginn der Krise waren durch den Verdrängungswettbewerb bis 2018 fast die Hälfte verschwunden. Seit dem Beginn der Krise ist die deutsche Handelsflotte um circa ein Viertel geschrumpft. Viele ehemals deutschen Schiffe wurden verschrottet oder deutlich günstiger ins Ausland verkauft. Viele Kapitalgeber verloren hohe Summen durch Schiffskredite oder Investments in Schiffsfonds.

Der Hamburger Reeder Bertram Rickmers fasst die Lage mit den Worten "Gier frisst Hirn” zusammen. Die Reeder haben Schiffe bestellt, weil die Konkurrenz es tat und man fürchtete, dass man Nachteile erleiden wird. Dieses Phänomen erinnert nahezu perfekt an die Börse: Die Investoren gehen ohne Rücksicht auf Verluste in den Markt. Wenn der Freund, Bekannte oder Nachbar mehr Geld im Markt hat oder etwas mehr Rendite erwirtschaftete, muss man die Positionen aufstocken und noch mehr Geld nachschießen. Am Ende führt dieses Verhalten alle Marktteilnehmer in das Verderben, denn die Blase platzt - immer.

Die wirtschaftliche Situation der Schifffahrt heute

Die Schifffahrtsbranche ist enorm zyklisch. Dies ist darauf zurückzuführen, dass die Flottenstärke aufgrund der langen Bauzeit nur zeitversetzt auf die Entwicklungen der Ladungsaufkommen und Frachtraten reagieren kann. Als die Schifffahrtskrise im Jahr 2008/2009 einsetzte, kamen trotzdem noch Schiffe auf den Markt, da diese bereits vorbestellt wurden. Tim Consult schätzt allerdings, dass es in den nächsten Jahren nur geringe Kapazitätszuwäche bei der Containerschifffahrts-Flotte geben wird. Für das Jahr 2021 rechnet Tim Consult mit Kapazitätszuwächsen von circa 2,7 % - dem geringsten Zuwachs seit fünf Jahren. Für das Jahr 2022 rechnet Tim Consulting quasi mit einer Stagnation der Kapazität (Zuwachs von 0,5 %). Dies dürfte sich positiv auf die Containerschifffahrt auswirken, denn ein stagnierendes Angebot mit gleichbleibender / steigender Nachfrage führt zu steigenden Preisen.

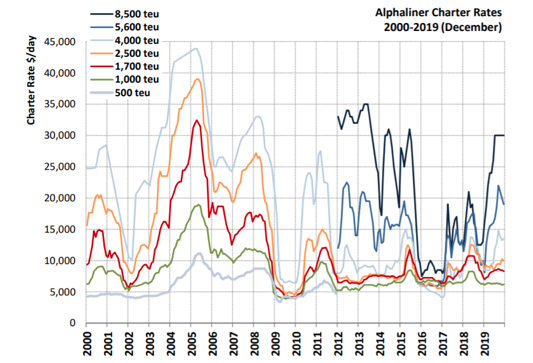

Bereits ab 2017 konnte man einen Anstieg der Frachtraten beobachten. Allerdings sind die Frachtraten im Jahr 2018 im Zuge des Handelskrieges zwischen den USA und China wieder etwas eingebrochen. Auch der Beschluss der Weltschifffahrtsorganisation IMO, dass der maximal zulässige Schwefelgehalt in Kraftstoffen ab 2020 gesenkt werden soll, führte zu sinkenden Frachtraten. Diese Limitierung bedeutet tiefgreifende Auf- und Umrüstungen, sowohl für die aktive Schiffsflotte, als auch für alle im Bau befindlichen Schiffe . Während sich die Charterraten für Containerschiffe über 4.000 TEU 2019 schnell von diesen Einbrüchen erholten, sind die Raten für Schiffe unter 3.000 TEU weitestgehend stagniert.

Quelle: https://www.forschungsinformationssystem.de/servlet/is/41064/

Quelle: https://www.forschungsinformationssystem.de/servlet/is/41064/

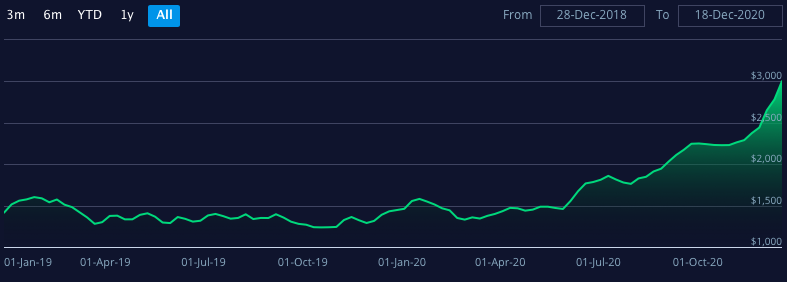

Um die Entwicklung der Frachtraten im Jahr 2020 besser einzuschätzen, kann man sich den Freightos Baltic Index (FBX) anschauen. Der Frachtraten-Index hat sich seit Anfang 2020 fast verdoppelt und spiegelt damit die positive Entwicklung in der Branche wider.

Quelle: https://fbx.freightos.com

Quelle: https://fbx.freightos.com

Die schnelle Erholung der Containerschifffahrt sei vor allem auf die schnelle wirtschaftliche Erholung Chinas nach dem Corona-Crash und den zunehmenden Online-Handel zurückzuführen. Laut Hapag Lloyd erhole sich die gesamte Branche schneller als gedacht. Rolf Habben Jansen, der CEO von Hapag Lloyd, geht davon aus, dass der Containertransport im Gesamtjahr 2020 um 4,1 % einbrechen wird. Für das nächste Jahr erwarte man allerdings ein Wachstum von 5,7 %. Die schnelle Erholung der Containerschifffahrt wird offensichtlich, wenn man in Betracht zieht, dass heute bereits mehr große Schiffe unterwegs sind als letztes Jahr im Oktober. Als im März und April Wertschöpfungs- und Handelsketten weggebrochen sind, haben Reedereien die Flotte weitgehend heruntergefahren. Allerdings liegen derzeit nur noch 2,7 % der gesamten Handelsflotte still. Gleichzeitig seien Bestellungen für neue Schiffe auf einem neuen Tiefpunkt. Hapag Lloyd ist der Zukunft gegenüber positiv gestimmt. Die Schiffe und auch der Treibstoff seien derzeit günstig.

Wie in vielen Bereichen weltweit steht die Containerschifffahrt vor einem Wandel, denn Umweltbewusstsein und die Reduzierung von Schadstoffen rücken in den Vordergrund. Seit Jahrzehnten gibt es bereits den Trend zu größeren Schiffen. Diese fahren umweltfreundlicher als kleinere Schiffe, weil pro Tonnenkilometer weniger Kraftstoff verbraucht wird. Auch der Beschluss bzgl. des Schwefelgehalts der Weltschifffahrtsorganisation aus dem Jahr 2020 verdeutlicht, dass die Containerschifffahrt zunehmend reguliert wird und Reedereien sich auf den Wandel vorbereiten müssen. In manchen norwegischen Fjorden werden alte Containerschiffe mit hohen Emissionen gar nicht mehr hereingelassen.

Worauf kommt es bei der Bewertung der Schifffahrtsindustrie also an?

Die Aktienkurse der Schifffahrtsunternehmen werden mittel- und langfristig durch mehrere Faktoren getrieben. Aus makroökonomischer Perspektive sind zwei Faktoren ausschlaggebend:

- Wo steht die Containerschifffahrt gerade im Wirtschaftszyklus?

- Wie ist das Verhältnis von Nachfrage nach Container-Transportraum zu Transportkapazität der Container-Schiffe?

Da es sich bei der Containerschifffahrt um eine sehr zyklische Branche handelt, darf man nicht zu spät in den Sektor / Wirtschaftszyklus investieren. Die Containerschifffahrt kommt allerdings gerade erst aus einer jahrelangen Krise, die zahlreiche Insolvenzen mit sich brachte. Die Containerflotte ist nahe der Vollauslastung und die Nachfrage nach Transportraum nimmt aufgrund der wirtschaftlichen Erholung (vor allem in den Schwellenländern) und dem zunehmenden Online-Handel zu. Dahingehend kann man argumentieren, dass sich eine Trendwende in der Schifffahrt zeigt, unterkapitalisierte Unternehmen aus dem Markt sind und die Marktanteile unter den Gewinnern der Krise aufgeteilt wurden. Um einzelne Unternehmen zu bewerten, sollte man auf die folgenden drei Faktoren schauen:

- Fracht- und Charterraten für Containerschiffe

- Liquidität der Reedereien

- Umweltbewusste Ausrichtung der Handelsflotte

Die Fracht- und Charterraten für Containerschiffe haben wir bereits evaluiert - jene erholten sich in den vergangenen Monaten und sind auf neuen Jahreshochs. Da es sich bei der Containerschifffahrt um eine kapitalintensive Branche handelt, sollten Reedereien, bei welchen man über ein Investment nachdenkt, ein dickes Kapitalpolster haben. Außerdem wäre eine umweltbewusste Ausrichtung der Containerflotte positiv, da man somit hinsichtlich der Gewässer weniger eingeschränkt ist und die Flotte nicht auf- oder umrüsten muss, um Regulierungen einzuhalten.

Die Nummer 1 und die Nummer 5: Investments in die größten Reedereien weltweit

Maersk ist mit 701 Containerschiffen die größte und Hapag-Lloyd ist mit 246 Schiffen die fünftgrößte Containerschiff-Reederei der Welt.

Maersk konnte mit den Quartalszahlen aus dem dritten Quartal 2020 auf ganzer Linie überzeugen. Die EBITDA-Marge stieg im dritten Quartal von 16,5 % auf 23,2 % und der Nettogewinn lag bei 947 Mio. USD. Auch der Free Cashflow des Unternehmens ist im dritten Quartal 2020 auf 1,49 Mrd. USD (Vorjahr: 946 Mio. USD) gestiegen. S&P und Moody’s haben beide einen "positiven Ausblick” hinsichtlich des Kredit-Ratings veröffentlicht. Für Schifffahrtsunternehmen sind die Kredit-Ratings besonders wichtig, denn das Geschäft ist kapitalintensiv und eine Reduzierung der Zinskosten kann den Gewinn maßgeblich beeinflussen. Die durchschnittliche Frachtrate von Maersk ist um 4,4 % im dritten Quartal angezogen. In den ersten neun Monaten des Jahres ist der Umsatz zwar um 2,5 % gesunken, allerdings konnte das EBITDA im Vergleich zum Vorjahr um sage und schreibe 30 % und der Free Cashflow um 94 % gesteigert werden. Maersk hat sich bereits einen Plan zurechtgelegt, um im Jahr 2050 ein klimaneutrales Schifffahrtsunternehmen zu sein. Da ein Schiff im Durchschnitt 20-25 Jahre auf See ist, arbeitet Maerks daran bis 2030 eine Technologie zu besitzen, die es ihnen erlaubt klimaneutral die Fracht zu transportieren. Um dieses Ziel zu erreichen, wurden bereits mehr als 50 Ingenieure eingestellt und über 1 Mrd. USD investiert.

Hapag-Lloyd konnte im dritten Quartal 2020 überzeugende Quartalszahlen ausweisen. Die folgenden Zahlen beziehen sich auf die ersten neun Monate im Jahr 2020: Die durchschnittliche Frachtrate des Unternehmens ist um 2 % auf 1097 USD gestiegen. Der Umsatz brach im Zuge des Corona-Crashs zwar um 1,2 % ein, allerdings rechnet das Unternehmen mit einem Gewinn für das Gesamtjahr 2020. Das EBITDA ist um 20,4 % auf über 2 Mrd. USD gestiegen. Auch der Free Cashflow war mit 1,87 Mrd. USD deutlich höher als zur gleichen Zeit im Vorjahr (1,48 Mrd. USD). Neben deutlichen Margen-Steigerungen hat sich auch die Bilanz des Unternehmens verbessert. Das Unternehmen sitzt derzeit auf einem Cash-Berg in Höhe von 1,5 Mrd. USD und die Kredit-Ratings der Rating-Agenturen Standard & Poor’s und Moody’s wurden auf den höchsten Wert seit dem Jahr 2010 erhöht. Die Eigenkapitalquote von Hapag-Lloyd beträgt derzeit 42 %. Aber nicht nur die Finanz-Performance des Unternehmens hat sich verbessert, sondern auch die "Klima-Bilanz”. Seit 2008 hat Hapag-Lloyd die CO2-Emissionen um 50 % verringert. Außerdem berichtete das Unternehmen bereits im April, dass 95 % der Schiffe die neue Schwefel-Richtlinie aus dem Jahr 2020 erfüllen.

Tipp: Wenn ihr gezielt auf interessante Unternehmen aufmerksam werden wollt, dann ist das Morningstar-Datenpaket von TraderFox das richtige Produkt für euch. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet unter anderem den Aktien-Screener von TraderFox. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Bildherkunft: Unsplash