Energie, Gold, Pharma, SPACs – Wesentliche Käufe und Verkäufe einiger Value-Gurus in Q3. Was lässt sich daraus ableiten?

Liebe Leser,

institutionelle Investmentfunds mit einem zu verwaltenden Vermögen von mehr als 100 Mio. USD müssen 45 Tage nach dem Ende eines Quartals ihre Transaktionen des abgelaufenen Quartals offenlegen. Gestern wurden diese Transaktionen für das dritte Quartal 2020 veröffentlicht. Wenn man sich die Transaktionen von Value-Gurus wie Bruce Berkowitz, Warren Buffett, David Einhorn, Seth Klarman und David Tepper anschaut, stechen einige Käufe und Verkäufe hervor. Der stark gebeutelte Energiesektor wurde von keinem der Value-Gurus aufgegriffen, außer von Berkowitz. Weitere Investments im Gold- und/oder Silberbereich fanden so gut wie nicht statt. Finanztitel wurden tendenziell eher verkauft, während Pharma-Werte eher gekauft wurden. Bei den Tech-Werten ergibt sich kein einheitliches Bild, insbesondere David Tepper hat sein Tech-Exposure signifikant reduziert. Überraschend war die Positionierung von einigen Gurus im Bereich der sogenannten SPAC, der "Special Purpose Acquisition Companies".

Bruce Berkowitz – Long Energy

Das bemerkenswerteste bei Berkowitz ist, dass er der Einzige der hier vorgestellten Value-Gurus war, der sein Engagement im Energiebereich ausgeweitet hat. So wurden Canadian Natural Resources (CNQ), Kinder Morgan (KMI), Western Midstream Parners (WES) und Energy Transfer LP (ET) neu gekauft. Die Positionsgröße lagen zwischen 1,5 Mio. USD und 4,6 Mio. USD bei einem Gesamtportfolio von 653 Mio. USD. Occidental Petroleum Corp (OXY) wurde verkauft.

Warren Buffett – Neukäufe im Pharma- und Telekommunikationsbereich

Warren Buffett und seine Money Manager haben sich in Q3 auf den Pharma- und den Telekommunikationsbereich konzentriert. Im Pharma-Bereich wurden AbbVie (ABBV), Merck (MRK), Bristol Myers Squibb (BMY), und Pfizer (PFE) dem Portfolio hinzugefügt. Die ersten drei waren ähnlich große Käufe von je rund 1,8 Mrd. USD. Der Kauf von Pfizer war lag bei rund 136 Mio. USD. Merck und Bristol Myers sind vor allem im Bereich der Onkologie unterwegs. AbbVie ist bestrebt, sich zukünftig nicht mehr nur auf seinen Megablockbuster Humira zu verlassen, der eine Vielzahl von entzündlichen Erkrankungen behandelt. Das Pharmaunternehmen machte mit der Übernahme von Allergan, dem Hersteller von Botox, einen großen Schritt in die Dermatologie, der Anfang dieses Jahres abgeschlossen wurde. Pfizer ist derzeit wohl vor allem dank seines Coronavirus-Impfstoff bekannt. Im Telekommunikationsbereich hat Berkshire Aktien von T-Mobile US in Höhe von 275 Mio. USD gekauft. Ein Profiteur des 5G-Standards. Des Weiteren wurde Apple, Finanzwerte (außer Bank of America) und Barrick Gold leicht reduziert. Bei Costco ist das Konglomerat komplett von Bord gegangen.

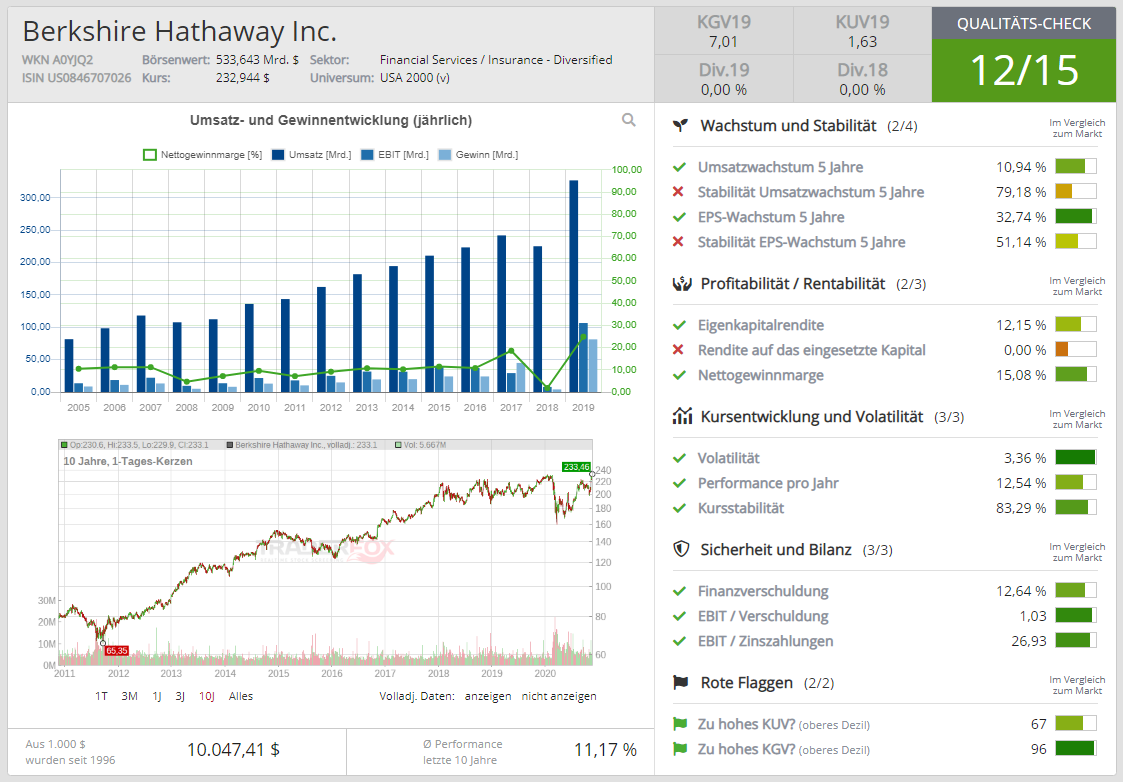

Quelle: Qualitäts-Check TraderFox

David Einhorn & Seth Klarman – Investments in SPAC

Bei beiden Value-Gurus ist mir vor allem deren Investments im Bereich der "Special Purpose Acquisition Companies" (SPACs) aufgefallen. "SPACs", manchmal auch als "Blankoscheck-Unternehmen" bezeichnet, sind im Wesentlichen große, öffentlich gehandelte Bargeldpools/Unternehmen, deren einziger Zweck darin besteht, dieses Bargeld zu verwenden, um eine private Firma an die Börse zu bringen. SPAC-Börsengänge erfreuen sich zusehends an Beliebtheit. Nikola Motors (NKLA) ist vermutlich eines der bekanntesten SPAC-Börsengänge. In 2019 sammelten 59 SPACs insgesamt 13,6 Milliarden USD ein. Bis Anfang Oktober 2020 suchten fast 150 SPACs aktiv nach einem Target, und es standen mehr als 50 Mrd. USD Bargeld zur Verfügung. Einhorn hat bei Panacea Acquisition Corp (PANA) eine erste Position mit einem Volumen von 3,35 Mio. USD eröffnet. Dieses SPAC konzentriert sich auf den Biotech-Bereich. Klarman hat Anteile im Wert von knapp 400 Mio. an der SPAC namens Pershing Square Tontine Holdings (PSTH) erworben. Pershing Square Tontine Holdings befindet sich zu 100% im Besitz der Pershing Square Capital Management-Fonds, dessen CEO Bill Ackman ist. Außerdem hat Klarman bei Red Ball Acquisition Corp (RBAC), Reinvent Technology Partners (RTP) und Broadstone Acquisition Corp (BSN) Anteile erworben. Einhorn wiederum ist der einzige Guru der im Goldbereich eingekauft hat. Er hat Anteile des Gold ETF (GLD) erworben, während er Goldminers (GDX) reduziert hat.

David Tepper – Großer Ausverkauf bei den Tech-Werten

Im Unterschied zu den anderen hier vorgestellten Gurus hat Tepper in Q3 vor allem den Verkaufsknopf gedrückt. Insbesondere im Tech-Bereich. Ob Alibaba, Amazon, Facebook oder Google, alle Positionen wurden reduziert. Bei Microsoft hat er eine Ausnahme gemacht. Hier hat Tepper leicht aufgestockt.

Was lässt sich abschließend sagen?

Überraschend für mich war es, dass – abgesehen von Berkowitz - keiner der Value-Gurus eine Position im Energiesektor oder dem Airline-Sektor eröffnet hat. Gehen die Value-Gurus davon aus, dass sich diese Sektoren nicht mehr erholen werden? Trotz der weiterhin sehr expansiven Geldpolitik wurden die Gold- und Silberinvestments als Absicherung gegen diese Art der inflationären Politik nicht wesentlich ausgebaut, abgesehen von Einhorn. Ich könnte mir vorstellen, dass sie auf ein günstigeres Einstiegsniveau warten. Die SPAC-Investments scheinen bei einigen Gurus en vogue gekommen zu sein.

Disclaimer: Der Autor besitzt Aktien von Berkshire Hathaway.

Bildherkunft: Adobe Stock: 268788452