Warum die Value Aktie Intel derzeit viel zu pessimistisch bewertet wird und ein Ass im Ärmel hat, das vielen gar nicht bekannt ist?

Liebe Leser,

vielen Investoren dürfte das Chipunternehmen Intel aus Kalifornien ein Begriff sein. Was jedoch vielen unbekannt sein dürfte, dass Intel sich nicht nur den Halbleitern für Prozessoren des PC-Geschäfts widmet, sondern auch noch andere Zukunftsmärkte bedient. Dazu gehören in erster Linie die Cloud, welche die Plattform für die Zukunft der Kommunikation bildet, sowie auch das Thema selbstfahrende Autos.

Gründe für den jüngsten Kursrückgang

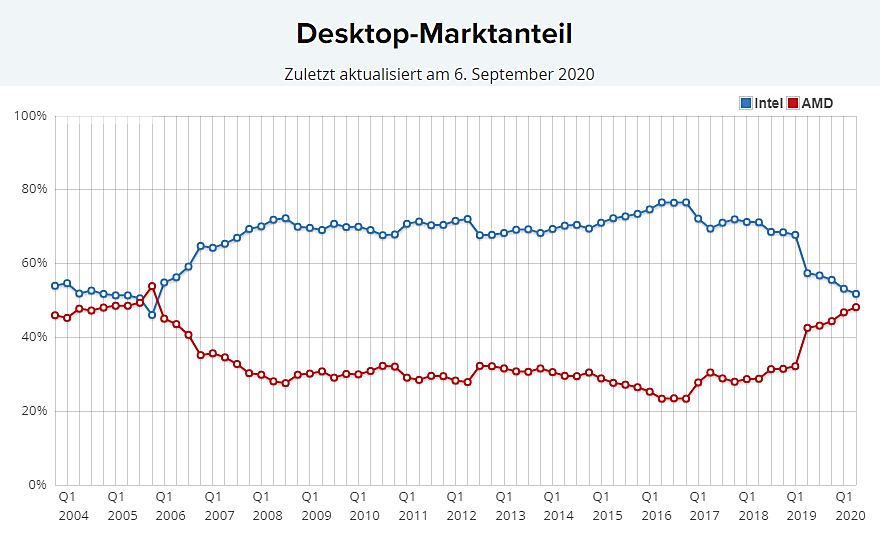

Der entscheidende Grund für den erst kürzlich stattgefundenen Kursrücksetzer war die Bekanntgabe der Verzögerung ihrer 7-nm-Chipsätze, deren Veröffentlichung für Ende 2021 geplant war, jedoch erst Ende 2022 oder Anfang 2023 eintreffen wird. Der Konkurrent AMD nähert sich dem Markt für Desktop-Prozessoren, aber was viele nicht wissen ist die Tatsache, dass der Anteil der Desktop-Verkäufe bereits seit 10 Jahren rückläufig ist.

Quelle: PassMark Vergleich Intel vs. AMD Desktop Marktanteil

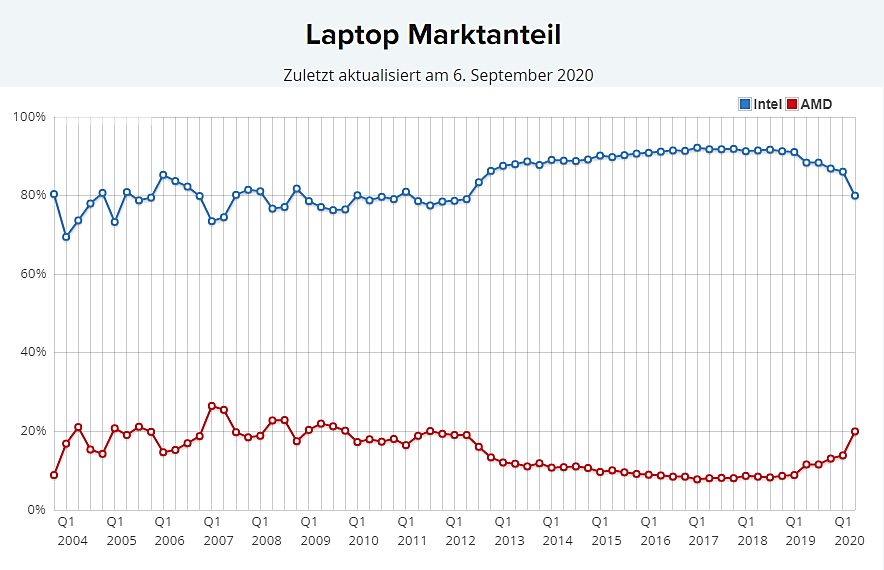

Im Bereich der Laptops sieht die Welt schon anders aus. Dort kommt Intel gegenüber AMD auf einen Marktanteil von 85 Prozent. Dies liegt unter anderem daran, dass Intel besonders gute energieeffiziente Prozessoren herstellt, obwohl sie noch auf einer 10-nm-Technologie beruhen.

Quelle: PassMark Vergleich Intel vs. AMD Laptop Marktanteil

Der weltweite Verkauf von Laptops stellt den Desktopanteil seit mehr als einem Jahrzehnt in den Schatten. Während im Jahr 2019 weltweit ca. 88 Mio. Desktops verkauft wurden, wurden mit knapp 166 Mio. Laptops fast das Doppelte an Einheiten umgesetzt. Der Unterschied wird in den nächsten Jahren noch größer werden. Intel hat im Laptop-Segment immer noch einen bedeutenden Marktanteilsvorsprung. Selbst die noch auf der 10-nm-Technologie-basierenden Prozessoren von Intel sind leistungsfähiger als die bereits auf der neuen 7-nm-Technologie-basierenden Prozessoren von AMD.

Der zweite Punctum saliens für den Kursrückgang war die Ankündigung von Apple auf seiner weltweiten Online-Entwicklungskonferenz, zukünftig nach 2021 auf eigene Prozessoren von Arm Ltd. zu setzen. Mr. Market sieht diese Nachricht auch dafür verantwortlich, dass Intel vom Preis her niedriger bewertet wird. Allerdings macht das Chip-Geschäft von Intel mit Apple lediglich 2 Prozent des Umsatzes aus. Beim Gewinn ist es sogar ein noch niedriger prozentualer Anteil, da die übliche Nettogewinnmarge von ca. 29 Prozent bei Apple nicht durchsetzbar war. Auch hier sehen wir, dass Apple nicht zur Konkurrenz AMD gewechselt ist, sondern zu seinen eigenen Prozessoren.

Aufteilung nach Segmenten

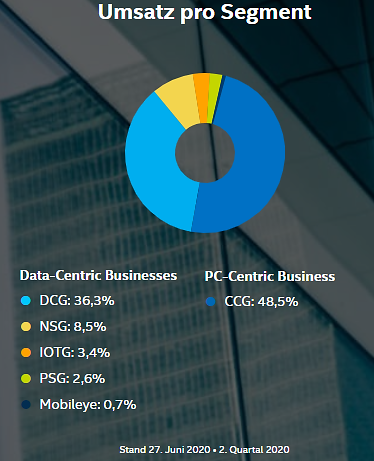

Quelle: Investor relations von Intel

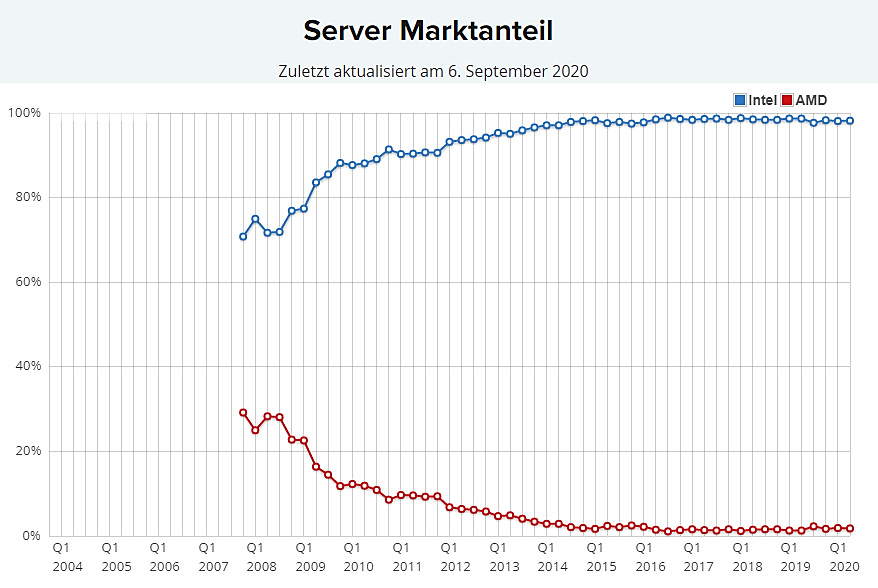

Intel hat seine operativen Segmente in daten- und PC-zentrierte Geschäftsbereiche unterteilt. In den letzten 5 Jahren hat sich Intel von seinem klassischen PC-Geschäft zu einem datenorientierten Geschäft gewandelt. Mehr als 90 Prozent im Bereich des Server Markets besetzt Intel für sich.

Quelle: PassMark Vergleich Intel vs. AMD Server Marktanteil

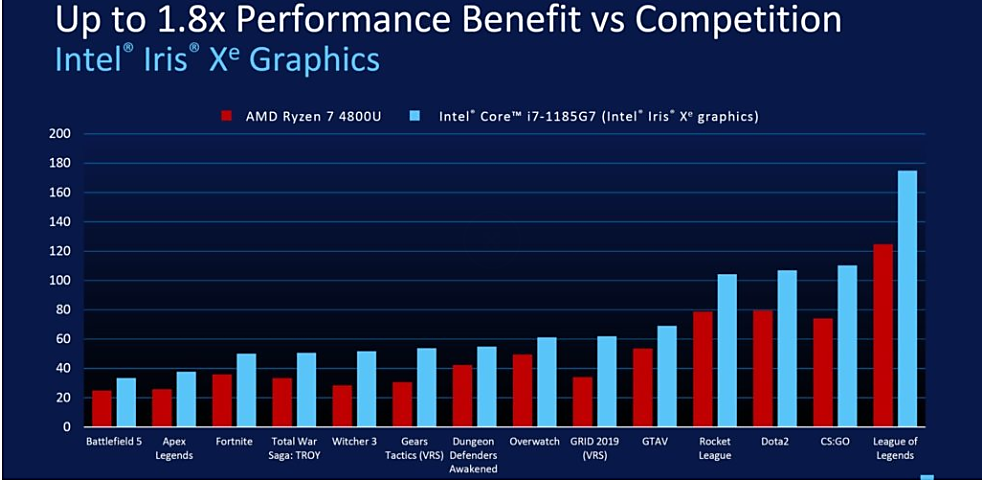

Intel erzielt in diesem Bereich bessere Margen als AMD. Da Intel vieles selbst produziert und AMD mehr auslagert kann man mit einer Nettogewinnmarge von 29 Prozent glänzen. AMD kommt lediglich auf eine Nettogewinnmarge von knapp über 8 Prozent. Intel hat am 2. September seine Chipsätze mit der Tiger Lake-Architektur auf den Markt gebracht. Diese stehen in direktem Wettbewerb mit der Ryzen-Serie von AMD. Erste Tests von Intel zeigen, dass der neue Prozessor den Ryzen 7 4800U in jeder von ihnen getesteten Hochleistungsanwendung überlegen ist.

Quelle: pcworld.com

Das PC-zentrierte Geschäft besteht aus der Client Computing Group (CCG) und ist aktuell der größte Geschäftsbereich mit 48,5 Prozent vom Umsatz. Die Profitabilität wurde in diesem Segment seit 2015 um 86 Prozent gesteigert. Der zweitgrößte Bereich mit 36,3 Prozent Umsatzanteil ist die Rechenzentrumsgruppe (DCG), in der sich das Unternehmen auf die Entwicklung von Workload-optimierten Plattformen für Rechen-, Speicher- und Netzwerkfunktionen. Dazu zählen Cloud-Dienstleister, Unternehmen, Behörden sowie Kommunikationsdienstleister. Weitere Bereiche sind NSG (Gruppe nichtflüchtiger Speicherlösungen) mit 8,5 Prozent Umsatzanteil, IOTG (Internet der Dinge) mit 3,4 Prozent Umsatzanteil und PSG (Programmable Solutions Group) mit 2,6 Prozent Anteil am Umsatz.

Das Ass im Ärmel von Intel ist sicherlich das im Jahre 2017 erworbene israelische Unternehmen Mobileye für 15,3 Milliarden US-Dollar. Mobileye ist der weltweit führende Anbieter von Fahrassistenz- und Automatisierungslösungen. Das Unternehmen ist eines der führenden Unternehmen im Bereich des autonomen Fahrens und hat bereits mehr als 25 Autohersteller als Partner, darunter BMW, Volkswagen, Opel, Hyundai usw. Letztes Jahr kam Mobileye auf einen Jahresumsatz von 879 Mio. US-Dollar. Bereits 2023 wird der Umsatz auf 5 Milliarden US-Dollar geschätzt.

Gründe für ein Investment

Intel hat in einem einzigen Jahr mehr in Forschung und Entwicklung investiert als AMD und Nvidia in den letzten 3 Jahren zusammen. Das Unternehmen kann jederzeit auf einen Angriff seiner Konkurrenten reagieren. Der Burggraben im Bereich des Chips für PCs, Server und Rechenzentren ist groß und stellt für Konkurrenten hohe Eintrittsbarrieren dar. Intel weist einen hohen Free Cashflow auf, 2019 waren es 16,9 Mrd. US-Dollar, kauft regelmäßig Aktien zurück und steigert kontinuierlich seine Dividenden (aktuelle Dividendenrendite bei 2,5 Prozent). Bei einem Jahresumsatz von 71,9 Mrd. US-Dollar im Jahr 2019 kam Intel auf einen Gewinn von 21 Mrd. US-Dollar. Mit einer Nettogewinnmarge von 29 Prozent ist das Unternehmen hoch profitabel. (AMD ca. 8 Prozent).

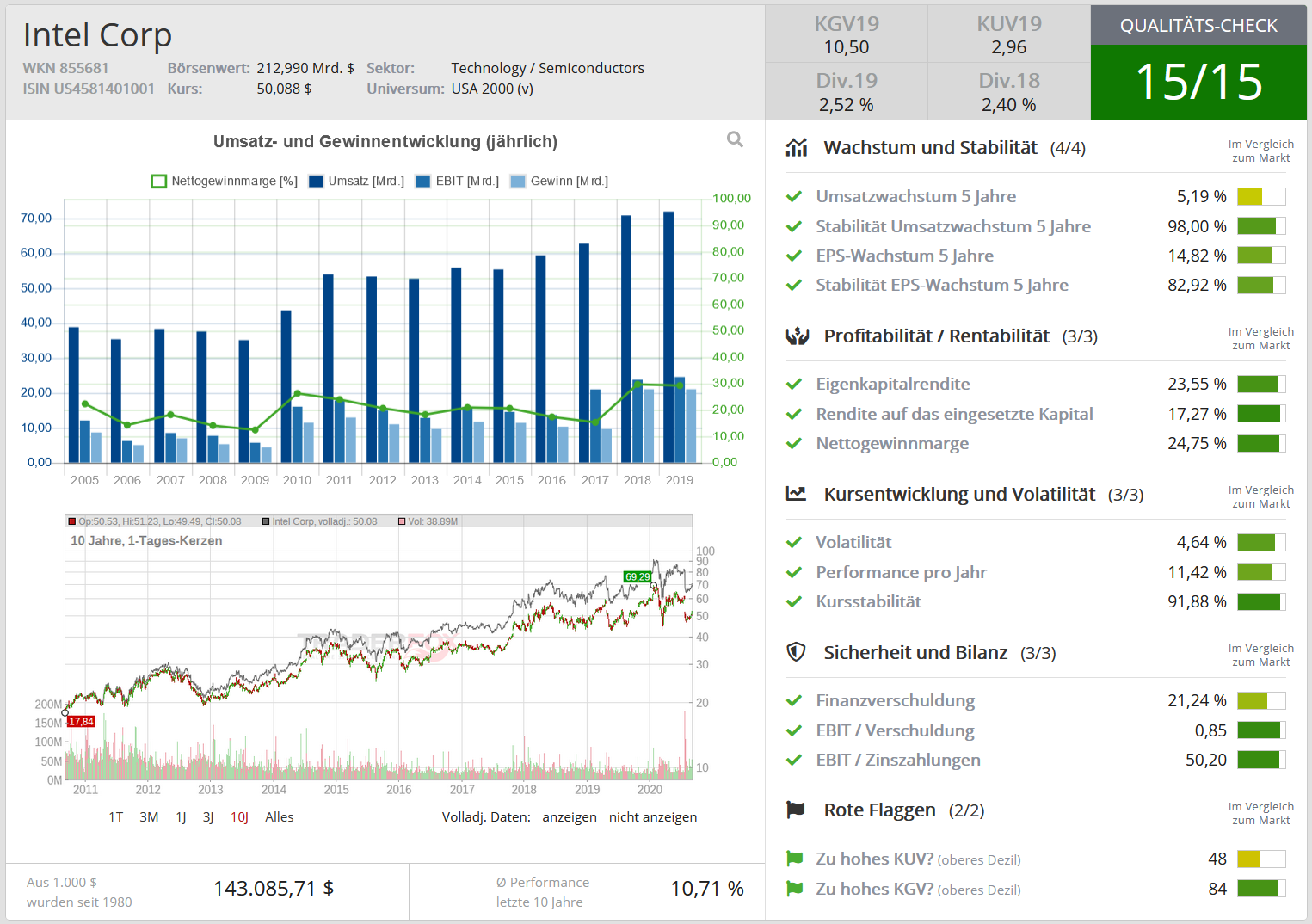

Die angekündigten Aktienrückkäufe in Höhe von 10 Mrd. US-Dollar sind ein großer Katalysator für den Kurs der Aktie. Beim TraderFox Qualitätscheck kommt Intel auf 15 Punkte und erfüllt somit alle Kriterien eines Qualitätsunternehmens. Eine starke Eigenkapitalquote von 56 Prozent sowie ein KGV von nur 10 weisen eine hohe Sicherheit auf. Intel wird an der Börse derzeit mit 213 Mrd. US-Dollar bewertet.

Tipp: Hier geht es zum ausführlichen Aktien-Check von Intel. Analysiere deine Aktie!

Allein das 2017 erworbene Unternehmen Mobileye dürfte aufgrund Bewertungen ähnlich stark wachsender Technologieunternehmen mit ca. 100 Mrd. US-Dollar veranschlagt werden.

Meiner Meinung ist Intel derzeit aus oben genannten Gründen viel zu günstig bewertet. Ich halte den kürzlich stattgefundenen Kursrücksetzer von Mr. Market für übertrieben und sehe bei Intel ein hervorragendes Chance-Risiko-Verhältnis.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Aufklärung über Eigenpositionen: Michael Seibold hält Aktien von Intel

Verwendete Tools:

• TraderFox Morningstar-Datenpaket

• TraderFox Aktien-Terminal

Tipp: Das TraderFox Aktien-Terminal vereinfacht das Analysieren von Aktien erheblich!

Bildherkunft: https://unsplash.com/photos/1-C0ozGWkRY