XPEL - Dieses Unternehmen aus dem Autosektor wächst mit 50 % trotz sinkender Neuwagenverkäufe!

Liebe Leser,

in den letzten Monaten kamen sehr viele negative Nachrichten aus dem Automobilsektor. Viele Autohersteller beklagen sich über Halbleiterengpässe und einbrechende Absatzzahlen. Im Handelsblatt wurde erst vor wenigen Tagen von dem amerikanischen Zulieferer Henniges Automotive berichtet. Das Unternehmen ist seit 70 Jahren in Deutschland aktiv, hat aber Ende Oktober die Insolvenz angemeldet. Die steigenden Rohstoffpreise und der zunehmende Lohndruck drücken die Margen. Hinzu kommt, dass viele Unternehmen ihre Produktpalette noch nicht auf E-Autos ausgerichtet haben und die großen Automobilhersteller die Verhandlungsmacht haben und die Preise drücken. Zulieferer sind abhängig von den großen Konzernen und können schlecht "Nein" sagen in Verhandlungen. Ansonsten droht, dass die größte Umsatzquelle wegbricht und man massenhaft Mitarbeiter entlassen muss.

Ein Unternehmen, welches jedoch überhaupt nicht von den Problemen im Automobilsektor betroffen zu sein scheint und im letzten Quartal sogar mit knapp 50 % wuchs, ist XPEL. Das Unternehmen ist in einer Nische tätig, welche nicht vom Wandel hin zur E-Mobilität betroffen ist, hat einen hervorragenden CEO und kann Preiserhöhungen ohne Probleme durchsetzen. Viel Spaß mit dem Artikel!

Tipp: Wenn du dich für Research und Trading interessierst, dann schaue dir mal die Trading-Masterclass an! Täglich von 18:30 bis 19:00 (Replay verfügbar) recherchieren wir neue Aktien!

XPEL - Ein exzellent geführtes Unternehmen aus dem Automotive-Sektor

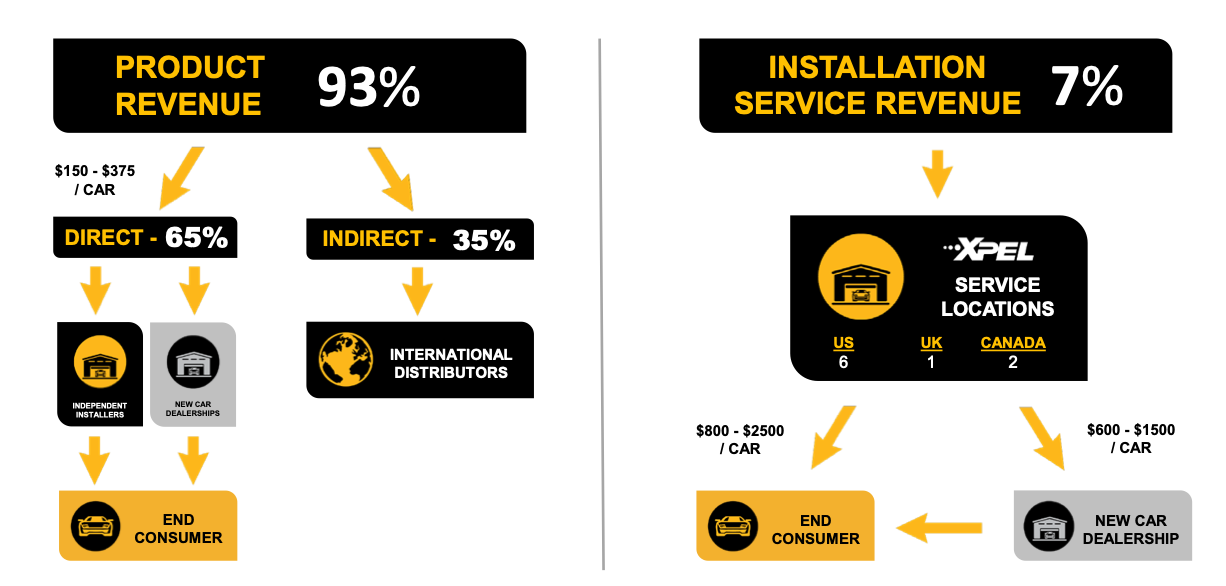

XPEL ist ein 1997 gegründetes Unternehmen aus der Automobil-Branche, welches primär Lackschutz-, Autotönungs- und Flachglasfolien verkauft, sowie andere Menschen trainiert, wie man diese Folien an Autos oder Fenstern anbringt. Neben dem Folien-Geschäft hat das Unternehmen auch eine cloudbasierte Software entwickelt, mit welcher Folien effizient an Autos angebracht werden können. Die Software, namentlich Design Access Programm (DAP), beinhaltet mit mehr als 80.000 Mustern das weltweit größte Musterarchiv für Autofolien. Den Großteil des Umsatzes, 92 %, erwirtschaftet XPEL durch den Produkt-Verkauf – lediglich 8 % entfallen auf weitere Services. Rund 65 % der Produkte werden direkt an Autohändler oder unabhängige Installateure verkauft – die restliche 35 % der Produkt-Verkäufe laufen über Drittanbieter.

Investoren-Präsentation: https://www.xpel.com/investor-presentation

Ryan Pape ist seit Februar 2009 der CEO von XPEL. Da XPEL vor zehn Jahren noch nicht profitabel war, kurz vor der Insolvenz stand und nicht mal 25.000 USD für eine ausstehende Verbindlichkeit aufbringen konnte, gab Ryan Pape dem Unternehmen einen Privatkredit über 25.000 USD und rettete XPEL vor der Insolvenz. In den kommenden Jahren konnte er das Unternehmen restrukturieren und in die Profitabilität führen. Derzeit hält Ryan Pape 1,18 Mio. XPEL-Aktien und hat damit "Skin in the Game”. Ryan Pape ist mittlerweile seit über 15 Jahren in der Branche tätig, kennt das Geschäft in- und auswendig und hat in den letzten Jahren bewiesen, dass er ein Unternehmen exzellent führen kann.

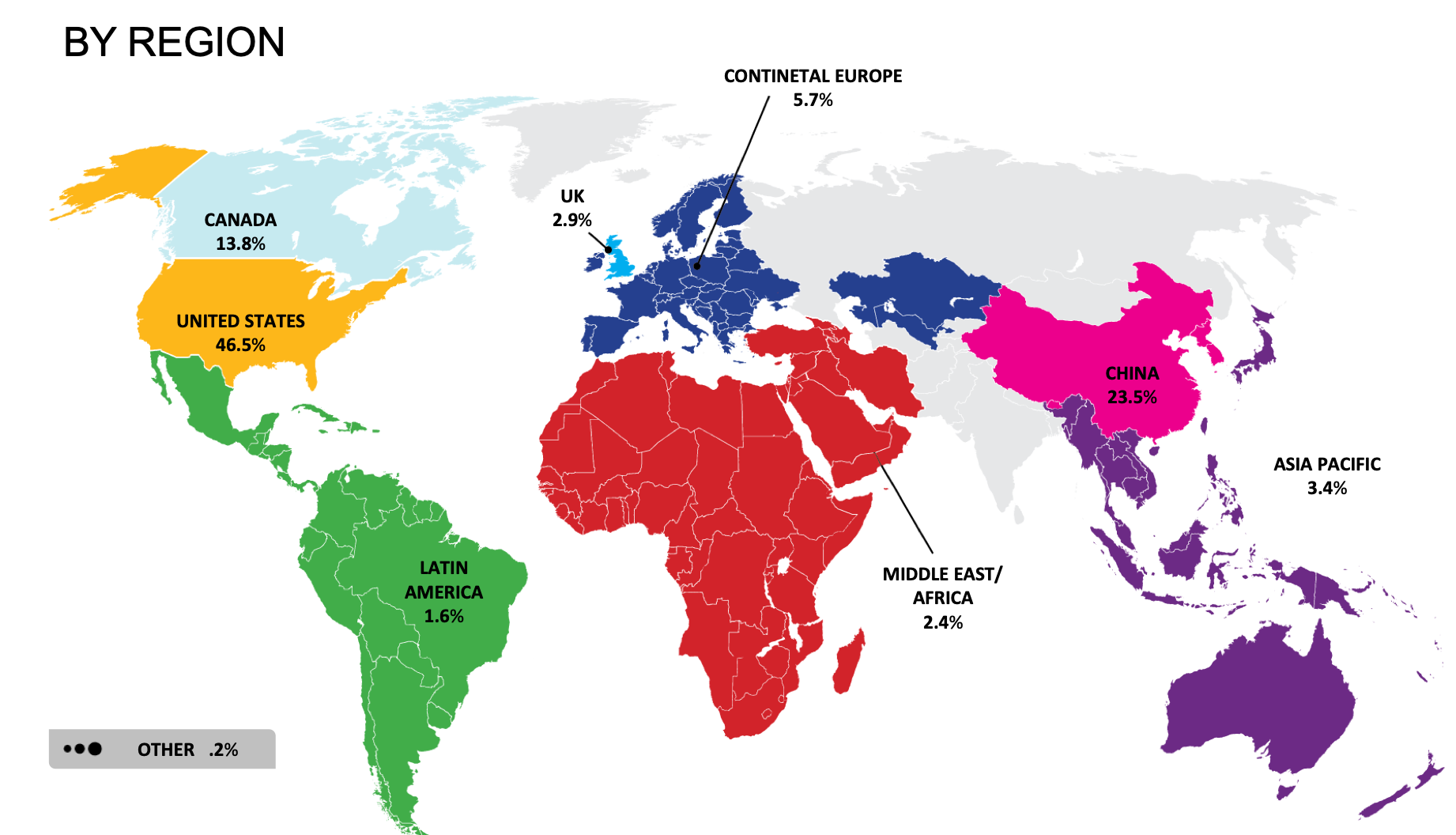

Der größte Absatzmarkt für XPEL ist mit einem 46,5 %igen Anteil am Gesamtumsatz die USA. In China befindet sich mit 23,5 % der zweitgrößte, in Kanada mit 13,8 % der drittgrößte und in Kontinental-Europa mit 5,7 % der viertgrößte Absatzmarkt. Mittlerweile expandiert XPEL jedoch nicht nur international, sondern auch in andere Branchen, z.B. in Schutzfolien für Fahrräder oder Architekturfolien für Büro- und Gebäudefenster. Trotz der Expansion in andere Branchen liegt das Hauptgeschäft aber nach wie vor im Automobilbereich.

Investoren-Präsentation: https://www.xpel.com/investor-presentation

XPEL fährt eine zweigleisige Wachstumsstrategie. Zum einen wächst das Unternehmen organisch und zum anderen werden neue Wachstumschancen durch Akquisitionen erschlossen. Die jüngste Akquisition, am 8. November 2021, war das britische Unternehmen invisiFRAME, welches Schutzfolien für Fahrräder anbietet. Am 1. Oktober 2021 kündigte XPEL insgesamt fünf Übernahmen an: Shadow Shield, Shadow Tint, North 1 Technologies, One Armor und Tint Net. Die Unternehmen sind in den USA und Kanada ansässig und arbeiten alle mit Lackschutz- und Fensterfolien. Am 25. Mai 2021 hat XPEL außerdem das Unternehmen PermaPlate Film übernommen, ebenfalls ein Unternehmen aus dem Bereich Lackschutz- und Fensterfolien. Am 12. Januar 2021 wurde Veloce Innovation übernommen, ein Distributor von Architekturfolien für Büro- und Gebäudefenster. Zusammen sollen die Unternehmen im Jahr 2021 mit über 45 Mio. USD zum Umsatz beitragen.

XPEL hilft Autohändlern dabei ihre Marge zu steigern

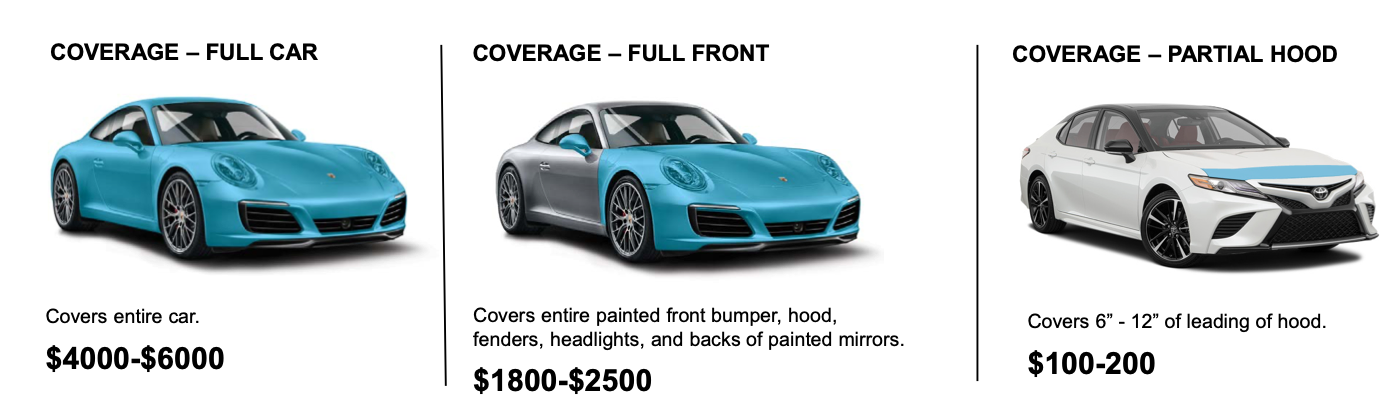

Das Geschäft von XPEL ist aus vielerlei Hinsicht interessant: Zum einen ist die Automotive-Sparte nicht vom Wandel zur E-Mobilität betroffen, denn Schutzfolien können an E-Autos und Verbrennern angebracht werden. Zum anderen können Automobilunternehmen durch die Produkte von XPEL höhere Preise verlangen und somit ihre Margen steigern. Außerdem werden die Produkte in den meisten Fällen bei Premium- und Luxus-Autos angebracht, weshalb das Geschäft weniger konjunktursensibel ist. Mittlerweile expandiert XPEL jedoch auch in das Mittelklasse-Segment, was neue Wachstumschancen eröffnet.

Laut XPEL ist die Penetration von Lackschutzfolien bei Neuwagen nach wie vor gering, steigt allerdings kontinuierlich an. Dies dürfte ebenfalls ein wichtiger Wachstumstreiber sein. Hinzu kommt, dass Steinschläge bei Autohändlern die häufigste Kundenbeschwerde sind. Entsprechend ist das Geschäft mit Lackschutzfolien ein Win-Win-Geschäft: XPEL verdient Geld am Verkauf der Folien und Autohändler können aufgrund des Produkts ihre Marge steigern und Kundenbeschwerden reduzieren. Außerdem ist XPEL in einer Nische tätig, was weniger Konkurrenz und Preismacht bedeutet.

Investoren-Präsentation: https://www.xpel.com/investor-presentation

Die Quartalszahlen: XPEL macht vieles besser als die Konkurrenz!

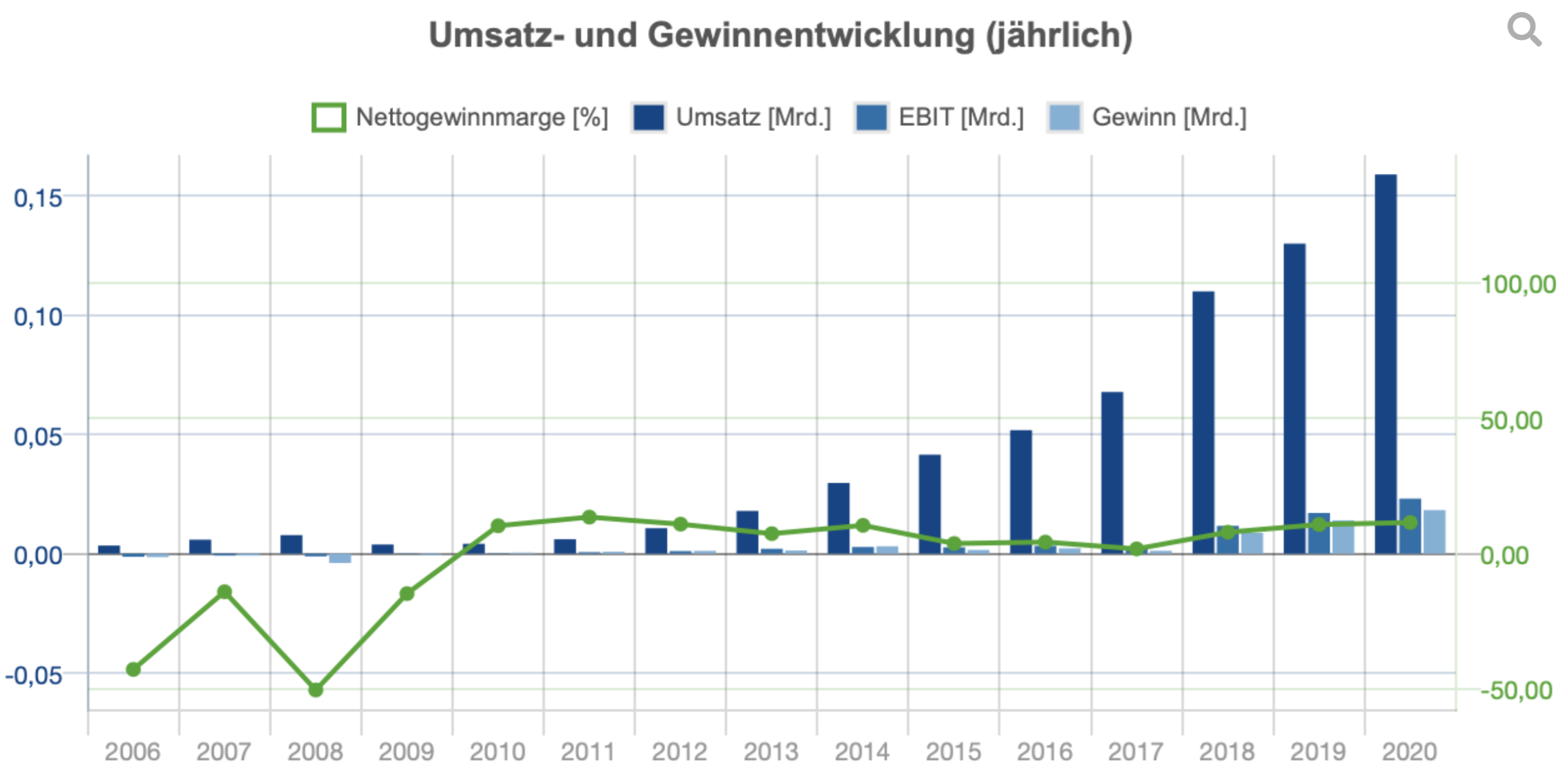

Die Quartalszahlen von XPEL wurden erst diese Woche veröffentlicht. Im dritten Quartal 2021 ist der Umsatz von XPEL um 48,6 % (organisch: 38,4 %) auf 68,5 Mio. USD angestiegen. Der Gewinn wuchs um 26,1 % auf 8,3 Mio. USD bzw. 0,30 USD je Aktie. Es ist beachtlich, dass XPEL derart hohe Wachstumsraten ausweisen kann, obwohl der Automarkt momentan von stark einbrechenden Absatzzahlen getroffen wird. Im letzten Quartal hat General Motors beispielsweise rund ein Drittel weniger Autos als im Vorjahr verkauft. XPEL wird von den Halbleiter-Engpässen kaum tangiert und kann den Umsatz und Gewinn trotz Gegenwind aus der Branche deutlich steigern.

Doch nicht an allen Geschäftssegmenten von XPEL gehen die sinkenden Autoabsätze spurlos vorbei. Ein Teil des XPEL-Geschäfts wird von dem niedrigen Neuwagenbestand getroffen, da es ganz einfach weniger Fahrzeuge zum Tönen und Lackieren gibt. Deshalb arbeiten diese Bereiche nur mit 70 % Kapazität und führen zu rund 1 Mio. USD Mehrkosten pro Jahr. Allerdings berichtet das Management, dass nach Gesprächen mit Automobilherstellern im Q4-2021 das Tief bei den Neuwagenbeständen erreicht sein soll. Dementsprechend wird davon ausgegangen, dass es zu Umsatzsteigerungen kommt, wenn sich die Fahrzeugbestände wieder erholen. Wie man an den Q3-2021-Zahlen jedoch erkennen kann, haben diese Bereiche keine starke negative Auswirkung auf das Gesamtgeschäft.

Ryan Pape sagte im Earnings Call außerdem, dass Kunden mit XPEL im Wesentlichen keine Unterbrechungen, Produktausfälle oder Probleme bei der Produktverfügbarkeit verspüren mussten. Dies sei etwas, das man von anderen Konkurrenten nicht behaupten könne. Ryan Pape sagt zwar, dass sich die Lieferketten-Probleme noch nicht grundlegend verbessert haben, allerdings wurden die Lagerbestände rechtzeitig erhöht, sodass man Kunden den bestmöglichen Service anbieten kann. In den kommenden Monaten möchte XPEL die Inventarbestände weiterhin auf einem deutlich erhöhten Niveau behalten, um weitere Lieferketten-Probleme zu umgehen.

Die Bruttomarge lag im Q3-2021 bei 35,7 % und fiel damit etwas niedriger aus als im Q2-2021 mit 36,7 %. Dies sei laut Pape darauf zurückzuführen, dass man Preisdruck auf breiter Front, sei es beim Personalaufwand, im Versand oder bei der Verpackung spürt. Trotz des Margendrucks geht das Management jedoch davon aus, dass die Bruttomarge bis Mitte 2022 auf rund 40 % gesteigert werden kann. Dies ist darauf zurückzuführen, dass zum einen der Absatzmix höhere Margen abwirft und zum anderen Preissteigerungen von rund 3-4 % die Kostensteigerungen mehr als ausgleichen. Dieser Punkt begeistert mich mit am meisten, denn er zeigt, dass XPEL Preismacht hat und trotz Inflation die Preise erhöhen und damit die Kosten an den Kunden weitergeben kann.

Die Wachstumsaussichten und die Bewertung der Aktie

Die XPEL-Aktie ist momentan mit einem KUV21 von 8,3 und einem KGV21 von 59,6 bewertet. Im Jahr 2021 soll der Umsatz bei 251,7 Mio. USD und der Gewinn je Aktie bei 1,26 USD liegen. Bis in das Jahr 2023 erwarten die Analysten, dass der Umsatz um kumulativ 55,1 % auf 390,3 Mio. USD und der Gewinn je Aktie um kumulativ 66,7 % auf 2,10 USD anziehen wird. Ich gehe sogar davon aus, dass weitere Übernahmen, sowie anziehende Autoabsätze und ein Beheben der Lieferketten-Probleme zu einer Wachstumsbeschleunigung führen könnten.

Die Aktie notiert das erste Mal seit März 2020 wieder nahe des 200er Gleitenden Durchschnitts. Für Investoren, aber auch für mittelfristige Trader könnte hier ein attraktiver Einstiegszeitpunkt sein. XPEL hat ein spannendes Geschäftsmodell mit exzellenten Zukunftsaussichten, einen äußerst fähigen CEO mit Skin in the Game und bewies in den letzten Quartalen, dass man die Preise anheben und damit Umsätze steigern kann.

Beste Grüße,

Hinnerk Lührs

Tipp: Wenn du dich für Research und Trading interessierst, dann schaue dir mal die Trading-Masterclass an! Täglich von 18:30 bis 19:00 (Replay verfügbar) recherchieren wir neue Aktien!

Bildherkunft: Unsplash