Das sind die aktuellen Top 5 Dauerläufer-Aktien aus den USA!

Liebe Leser,

Die vergangenen beiden Handelswochen waren sehr turbulent. Die globalen Märkte sind weiterhin verunsichert hinsichtlich des Vorgehens der amerikanischen Notenbank FED. Gegenwärtig preist der Markt bis zu zwei weitere Zinserhöhungen ein. Bis vor Kurzem hat man noch mit einem Ende des Zinszyklus gerechnet. Folglich wurde die Bewertung des Marktes mit Fokus auf einem längerfristig höherem Zinsniveau neu vorgenommen, was vergangene Woche zu einer Korrektur führte. Positiv hingegen waren die Meldungen zu den Produzentenpreisen in den USA und Europa, welche für etwas Entspannung sorgten. Die Produzentenpreise dienen als vorlaufender Indikator, sodass auch mit einer positiven Veränderung bei den Verbraucherpreisen gerechnet werden kann. Abflauender Inflationsdruck würde Stress von den Notenbanken nehmen.

Sucht man Aktien, die in volatilen Zeiten trotzdem mit extremer Stabilität oder sogar steigenden Kursen auf sich aufmerksam machen, so bietet es sich an, einen Blick auf Dauerläufer-Aktien zu werfen.

Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläufer-Aktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläufer-Aktien zu identifizieren. Zu einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopakets "TraderFox Morningstar Datenpaket" und gibt es für 25 € im Monat.

Im nächsten Schritt klicke ich auf den Reiter "Templates" und wähle "Dauerläufer-Aktien" aus. Dann lade ich das Template. Es ist alles bereits voreingestellt, sodass ich im Anschluss nur noch auf "scannen" drücken muss. Nun werden mir die interessantesten Aktien gerankt angezeigt.

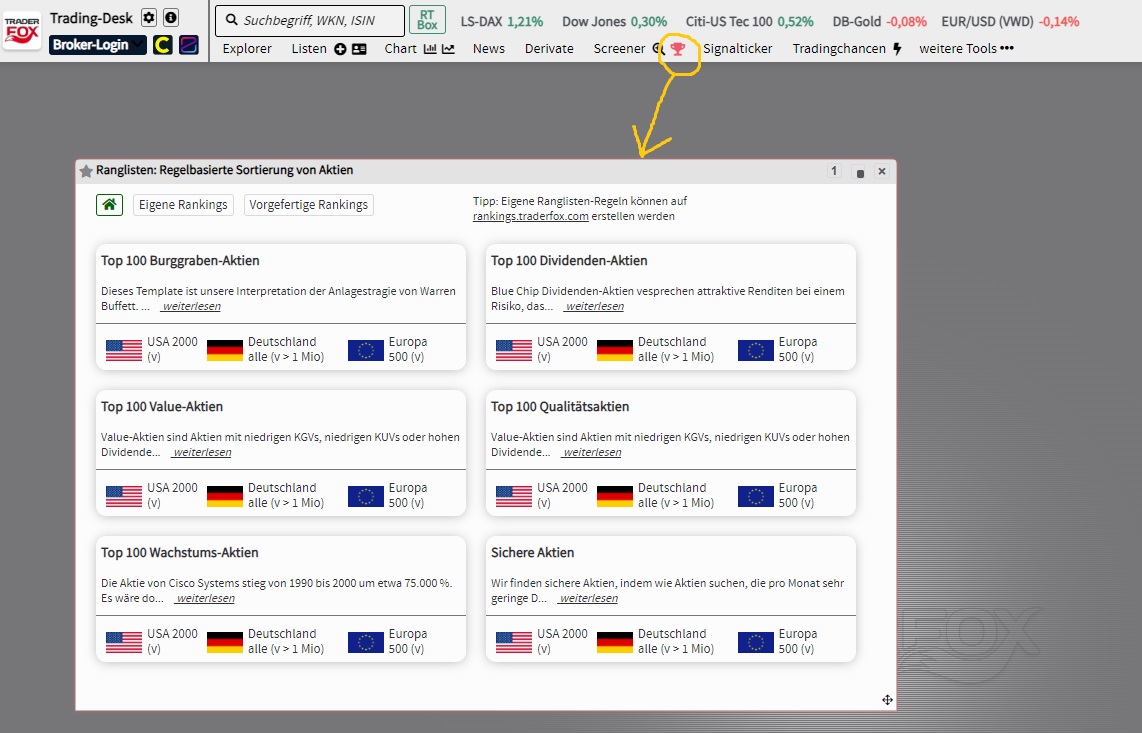

Eine dritte Möglichkeit besteht darin, sich über den Trading-Desk auf https://desk.traderfox.com/ die Dauerläufer-Aktien anzuzeigen.

Hierzu öffne ich den Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien".

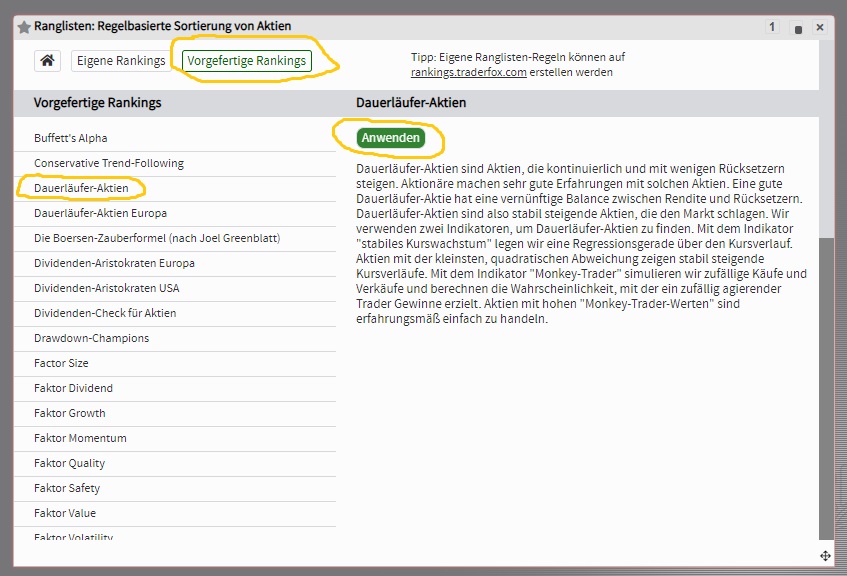

Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien" aus. Anschließend drücke ich auf Anwenden.

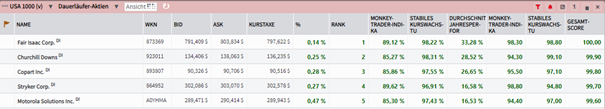

Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Die ersten fünf Treffer stelle ich Ihnen nun etwas ausführlicher vor:

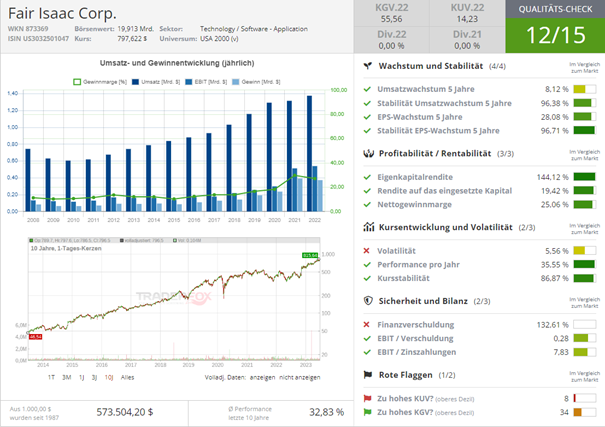

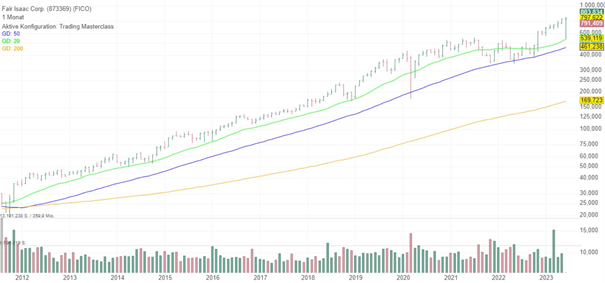

Fair Isaac Corp. [FICO | WKN 873369 | ISIN US3032501047]

Fair Isaac Corp. ist ein US-amerikanisches Softwareunternehmen und belegt den Rang 1 im Dauerläuferaktien-Ranking. Im Kern sammelt und generiert das Unternehmen Daten, primär über die Kreditwürdigkeit von Privatpersonen. Diese wird anhand der sogenannten FICO-Zahl ausgedrückt, die in den USA bestens bekannt ist. Interessant ist, dass die Abkürzung FICO nichts anderes als Fair Isaac Corporation bedeutet, daran sieht man die große Bedeutung des Unternehmens. Der FICO-Score für die Bewertung des Kreditrisikos von Verbrauchern ist inzwischen aus dem Verbraucherkreditsystem in den USA nicht mehr wegzudenken.

Fair Isaac betreibt zwei Kernsegmente. Der Gesamtumsatz im abgelaufenen Geschäftsjahr 2022 belief sich auf 1,38 Mrd. USD. Die beiden Geschäftsbereiche Software und Scores sind etwa gleich groß. Die Softwareeinnahmen werden durch die Analyse und digitale Entscheidungstechnologien sowie den damit verbundenen Dienstleistungen generiert. Die Einnahmen der Sparte Scores entstammen dem Business-to-Business-Geschäften. Ergänzt werden sie durch das Geschäft mit Privatkonsumenten, welche ihre Daten abfragen möchten. Im Anschluss erhalten die Kunden ihr Rating über myFICO.com oder über mobile Apps des Unternehmens. Es besteht die Möglichkeit, ein Abo für regelmäßige Berichte abzuschließen. Der Preis für diesen Dienst beläuft sich auf etwa 20 USD im Monat. Der Großteil der Umsätze (72 %) werden in den USA erzielt, obgleich Fair Isaac auch in Europa und Asien tätig ist.

Der Wettbewerbsvorteil des Unternehmens liegt in seinem extrem stabilen Geschäftsmodell zugrunde. An diesem wird sich in den nächsten Jahren wenig ändern. Finanzdienstleister spielen und werden weiterhin eine elementare Rolle im Geschäft mit Krediten für Konsumenten spielen. Durch Künstliche Intelligenz und maschinelles Lernen entstehen weiterhin Wachstumsmöglichkeiten und Potenziale, Daten noch tiefgreifender und effizienter auszuwerten.

Da der Bedarf an persönlichen Informationen enorm ist, dürfte das Geschäft von Fair Isaac auch in Zukunft weiter rund laufen. Kaum eine Bank gewährt einen Kredit, ohne persönliche Daten zuvor unter die Lupe genommen zu haben. Fair Isaac baut seinen Datenaustausch zu Arbeitgebern sowie Behörden aus. Es entstehen damit riesige Überwachungsdienste, und wir als Bürger werden absolut gläsern.

Kreditinformationen kosten Geld. Wobei Verbraucher gesetzlich dazu berechtigt sind, Berichte einmal jährlich kostenlos auf einer speziellen Website zu erhalten. Trotzdem werden die Reports häufig von Bürgern gekauft. Die Auskünfte zeigen Darlehens- und Zahlungsvorgänge. Es mündet in einer Note, dem FICO-Score, dieser bewegt sich zwischen 300 und 850, wobei eine Zahl von 675 oder mehr als gut angesehen wird. Je höher der Wert, desto besser.

In den letzten fünf Jahren betrug das Umsatzwachstum durchschnittlich 8,12 % pro Jahr. Auch das EPS-Wachstum zeigte sich die letzten fünf Jahren mit einem Wert von durchschnittlich 28 % stark. Für Dividendenanleger ist die Aktie insofern uninteressant, da Fair Isaac keine Dividende zahlt. Das Unternehmen besticht hingegen in den letzten Jahren durch kontinuierliche Aktienrückkaufprogramme.

Die Quartalsergebnisse für das 1. Quartal 2023 waren solide. Der Umsatz konnte auf 344,87 Mio. USD gesteigert werden. Der Nettogewinn lag bei 97,64 Mio. USD bzw. 4,26 USD pro Aktie. Für das Gesamtjahr wurde die Umsatzprognose von 1,46 Mrd. USD auf 1,48 Mrd. USD angehoben. Das Unternehmen profitierte zuletzt von einer starken Nachfrage nach seinen Softwarelösungen für Betrugsbekämpfung, Entscheidungsmanagement und Analytik. Das erwartete Umsatzwachstum liegt für die nächsten drei Jahre bei durchschnittlich knapp 9 %.

Der Chart von Fair Isaac spricht Bände. Wie an der Schnur gezogen geht es stetig aufwärts. In den letzten zehn Jahren stieg die Aktie um rund 1300 %. In den letzten 35 Jahren sogar um sagenhafte 70.000 %. Blickt man auf die letzten sechs Monate so steht eine Kursperformance von rund 45 % zu Buche.

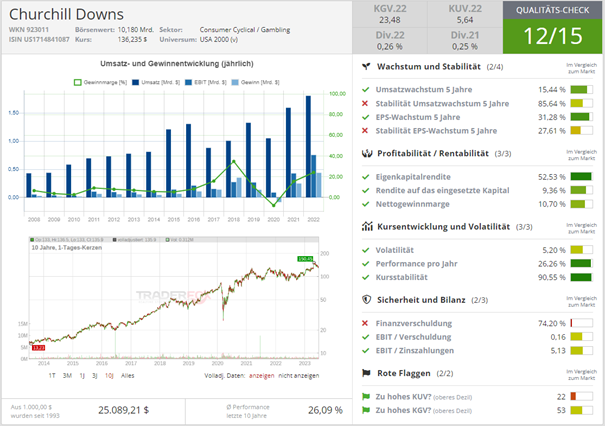

Churchill Downs [CHDN | WKN 923011 | ISIN US1714841087]

Churchill Downs ist ein US-amerikanisches Unterhaltungsunternehmen, das sich auf Rennsport, Wetten und Onlineentertainment konzentriert. Das Betreiben verschiedener Spielkasinos sowie der Online-Plattform TwinSpires.com für Wetten auf Pferderennen bilden die Grundpfeiler des Unternehmens. Zu den von Churchill Downs ausgerichteten Veranstaltungen gehört beispielsweise das Kentucky Derby, ein weltweit bekanntes Pferderennen.

Das Geschäft von Churchill ist durch die Lizenzen und Vorschriften sehr gut geschützt. Diese sind für die Tätigkeit in der Glücksspiel- und Kasinobranche erforderlich. Die Eintrittsbarrieren sind dementsprechend hoch und Churchill Downs verfügt über eine gute Lobby, um es potenziellen Wettbewerbern noch schwerer zu machen.

Einem Branchenbericht zufolge kann in der Branche rundum Pferderennen in den nächsten fünf Jahren ein jährliches Wachstum von 17,34 % erzielt werden. Die Wachstumsmöglichkeiten sind dementsprechend vorhanden, um die prognostizierten Ziele zu erreichen. Es befinden sich zwei neue Objekte in der Entwicklung und fünf Lizenzen für den Betrieb von weiteren 2.300 Pferderennmaschinen sind noch verfügbar. Darüber hinaus besteht immer noch das Potenzial, insgesamt 9.000 weitere Pferderennmaschinen auf Pferderennbahnen in Kentucky zu betreiben. Die Expansion nach Europa und Asien für Kentucky-Derby-Qualifikationsspiele wird ebenfalls einen neuen Kundenstamm anziehen.

Churchill Downs gab Mitte Juni bekannt, eine Partnerschaft mit Urban One und der Stadt Richmond, abgeschlossen zu haben. Dadurch wird man der bevorzugte Kasinobetreiber der Stadt in Virginia. Nach Angaben des Unternehmens handelt es sich bei dem geplanten Projekt um ein Unterhaltungs- und Spielzentrum im Wert von 562 Mio. USD. Längerfristig stehen die Chancen gut, dass Churchill Downs in den nächsten Jahren in den S&P 500 aufgenommen wird, vorausgesetzt, dass Unternehmen wächst, so weiter wie bisher. Dies könnte als zusätzlicher Katalysator wirken.

Im letzten Geschäftsjahr ist der Umsatz von Churchill Downs von 1,6 Mrd. USD auf 1,8 Mrd. USD um 13,3 % gestiegen. Dabei kletterte der Gewinn von 249,1 Mio. USD auf 439,4 Mio. USD um 76,4 %. Die Nettogewinnmarge lag damit bei 24,3 % ggü. 15,6 % im Vorjahr. Am 26.04.2023 meldete Churchill Downs die Q3-Zahlen für das Quartal, das am 31.03.2023 endete. Der Umsatz lag im Ergebniszeitraum bei 559,5 Mio. USD (+53,7% ggü. Vorjahresquartal) und der Gewinn bei 155,7 Mio. USD (+269,8 % ggü. Vorjahresquartal). Das durchschnittliche Umsatzwachstum der letzten 5 Jahre lag bei 15,44 % und das durchschnittliche EPS Wachstums der letzten 5 Jahre bei 27,61 %.

Churchill Downs zahlt eine Dividende von 0,38 USD und kommt damit auf eine Dividendenrendite von knapp 0,3 %. Im letzten Jahr betrug die Dividende 0,36 USD und die Dividendenrendite auf Basis dessen ebenso 0,3 %. Dieses Jahr wurde die Dividende um 7,0 % gesteigert. Das durchschnittliche Dividendenwachstum der letzten 3 Jahre beträgt 7,1 % und das der letzten 5 Jahre 16,5 %.

Die Performance der letzten zehn Jahre liegt bei über 1000 %. In den letzten 52 Wochen hat die Aktie von Churchill Downs eine Rendite von 42,0 % erzielt. Gegenwärtig durchläuft die Aktie eine gesunde Korrektur auf hohem Niveau.

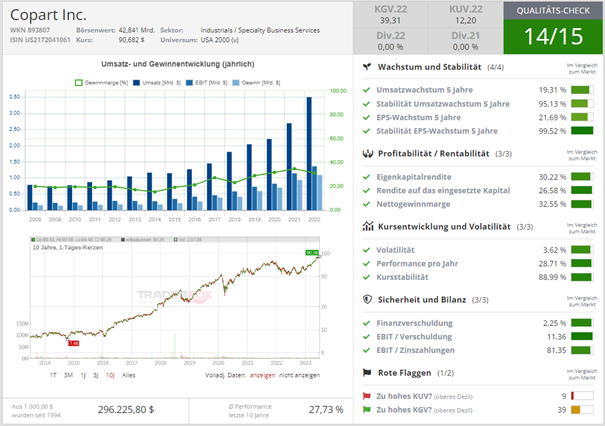

Copart Inc. [CPRT | WKN 893807 | ISIN US2172041061]

Bei Copart handelt es sich um einen Betreiber von Schrottplätzen für Automobile. Dies ist auch das ursprüngliche Kerngeschäft des Unternehmens. Den Hauptumsatz generiert Copart hingegen mit dem Verkauf von Gebrauchtwagen über die unternehmenseigene Online-Auktionsplattform.

Copart bietet hier in erster Linie teildefekte Fahrzeuge an, die vorher von Versicherungsunternehmen als Totalschaden eingestuft wurden. Diese werden durch Copart zur Versteigerung freigegeben. Dabei werden die Fahrzeuge entweder zum gegenwärtigen Schrottwert verkauft oder repariert und im Anschluss weiterverkauft. Die oft günstigen Angebote locken vor allem Kunden, die nach preiswerten Fahrzeugen suchen und bereit sind, Schäden in Kauf zu nehmen oder eigene Reparaturen vorzunehmen. Besonders dieser Sekundärmarkt erfährt in den USA derzeit einen großen Wachstumstrend.

In der Automobilbranche ist eine hohe Nachfrage nach Gebrauchtwagen zu beobachten. Es gibt noch immer Lieferengpässe und der Mangel an Fahrzeugen hat im Zuge dessen den Wert beschädigter Fahrzeuge erhöht, da viele Ersatzteile oft knapp sind. Grand Market Research geht davon aus, dass der Gebrauchtwagenmarkt bis 2030 mit einer durchschnittlichen Wachstumsrate von 6,1 % zunehmen wird. Ergänzt wird dies durch Prognosen der Business Research Company. Diese schätzt, dass der Markt für Kraftfahrzeugteile bis 2026 eine durchschnittliche jährliche Wachstumsrate von 9,1 % erfahren wird. Der Markt für Gebrauchtwagen und Autoteile wird damit weiterhin große Potentiale für Copart bereithalten.

Copart hat in der Vergangenheit erfolgreich in andere Länder expandiert. Man betreibt Zweigstellen in Kanada, Großbritannien, Brasilien, der Republik Irland, Deutschland, Finnland, den Vereinigten Arabischen Emiraten, Oman, Bahrain und Spanien. Der Großteil der Umsätze wird aber nach wie vor in den USA generiert. Der zentrale Wettbewerbsvorteil gegenüber kleineren lokalen Konkurrenten ist, dass durch die Nutzung von Online-Auktionen Copart einen größeren Kundenstamm erreichen und bessere Preise erzielen kann. Das zeigt sich durch ein kontinuierliches Wachstum bei Neukunden.

Im letzten Geschäftsjahr ist der Umsatz von Copart von 2,7 Mrd. USD auf 3,5 Mrd. USD um 30,0 % gestiegen. Dabei erhöhte sich der Gewinn von 936,5 Mio. USD auf 1,1 Mrd. USD um 16,4 %. Die Nettogewinnmarge lag damit bei 31,1%. Am 25.05.2023 meldete Copart die Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 1,0 Mrd. USD (+8,7 % ggü. Vorjahresquartal) und der Gewinn bei 350,4 Mio. USD (+25,8 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Copart eine Rendite von 66,1 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 3,0 %. Die Aktie markierte das 52-Wochenhoch am 29.06.2023 bei 90,55 USD.

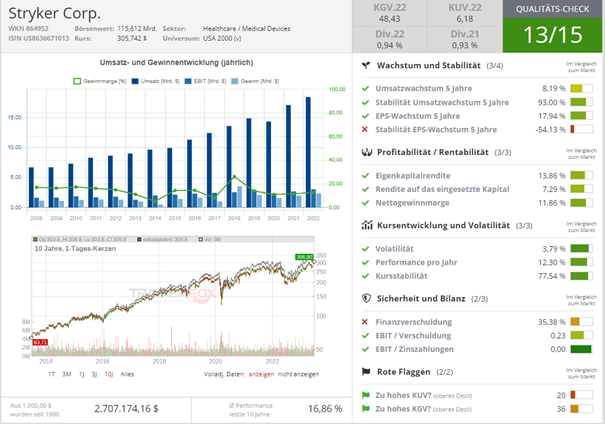

Stryker Corp. [SYK | WKN 864952 | ISIN US8636671013]

Stryker ist ein weltweit führendes Unternehmen aus dem Bereich der Medizintechnik. Der Hauptsitz befindet sich in Michigan. Das Unternehmen konzentriert sich auf die Entwicklung und Herstellung von medizinischen Geräten und Instrumenten zur Unterstützung von Operationen, Rehabilitation und Patientenversorgung. Hier verfügt Stryker über ein breites Spektrum an Produkten an, darunter orthopädische Implantate, chirurgische Instrumente, Endoskopiegeräte und Notfallmedizinprodukte. Das Unternehmen ist zu einem großen Teil am US-Heimatmarkt aktiv, jedoch auch in Europa und Asien präsent. Das Unternehmen ist über die letzten Jahrzehnte gigantisch gewachsen, sodass Stryker heute eines der führenden Medizintechnikunternehmen mit über 43.000 Mitarbeitenden und einem Umsatz von über 18 Mrd. USD ist.

Das Unternehmen gliedert sein Geschäft in die Segmente Orthopädie und Wirbelsäure sowie Medizinische Chirurgie und Neurotechnologie. Im Bereich der Orthopädie zählt man zu den führenden Unternehmen im Bereich der Gelenkersatzoperationen und den dazugehörigen Maschinen. Das Segment machte 42 % des Gesamtumsatzes im Jahr 2022 aus. Diese verteilen sich wiederum auf die Unterbereiche Knie, Hüften, Wirbelsäule sowie Trauma und Extremitäten. Als besonders revolutionär stellte sich der Robotik-Arm "Mako" heraus, welcher die präzise Durchführung von Gelenkersatzoperationen erlaubt. Den Ablauf rund um die Operation gilt es als ausgeklügelt zu beschreiben. Er beginnt mit einem CT-Scan für den Patienten vor der Operation. Er beginnt mit einem CT-Scan für den Patienten vor der Operation. Die hieraus gewonnenen anatomischen Informationen werden dann in die Robotik Software aufgenommen und dem Chirurgen als 3D-Modell zur Verfügung gestellt. Dadurch können diffizile Eingriffe mit höchster Präzision vorgenommen werden. Das System ist bei Chirurgen sehr beliebt.

Der Markt für Robotergestützte-Chirurgiesysteme soll unterschiedlichen Schätzungen zufolge die kommenden Jahre mit einer jährlichen Wachstumsrate zwischen 12 und 14 % zulegen. Das macht die Branche nicht nur im Gesundheitswesen zu einem der am schnellst wachsenden Trends. Stryker kann mit seinen Innovationen und Technologien davon profitieren.

Das Segment der medizinischen Chirurgie und Neurotechnologie machte 2022 58 % des Gesamtumsatzes aus. Dieses Segment ist auf Sicht der letzten fünf Jahre mit am schnellsten gewachsen. Hier bietet Stryker unterschiedlichste Produkte für die Behandlung diverser Erkrankungen sowie dazugehörige Unterstützungssysteme an.

Einen längerfristigen Rückenwind erfährt Stryker insbesondere durch den demographischen Wandel. Die Produkte des Unternehmens sind unter anderem auf gewöhnliche Implantate für Gelenke ausgerichtet, die vor allem von Personen im gehobenen Alter nachgefragt werden. Das durchschnittliche Alter von Personen, die sich Hüftersatzoperation unterziehen, liegt bei 65 Jahren. Das ist genau die Bevölkerungsgruppe, die laut diversen Vorausberechnungen in den kommenden Jahren am stärksten wachsen soll. Daneben werden auch Erkrankungen an der Wirbelsäule mit steigendem Alter exponentiell zunehmen. Dies ist eine der Kerndisziplinen von Stryker.

Im letzten Geschäftsjahr ist der Umsatz von Stryker Corp. von 17,1 Mrd. USD auf 18,4 Mrd. USD um 7,8% gestiegen. Dabei stieg der Gewinn von 2,0 Mrd. USD auf 2,4 Mrd. USD um 18,3 %. Die Nettogewinnmarge lag damit bei 12,8 % ggü. 11,7 % im Vorjahr. Am 02.05.2023 meldete Stryker Corp. die Q3-Zahlen für das Quartal, das am 31.03.2023 endete. Der Umsatz lag im Ergebniszeitraum bei 4,8 Mrd. USD (+11,8 % ggü. Vorjahresquartal) und der Gewinn bei 592,0 Mio. USD (+83,3 % ggü. Vorjahresquartal).

Im letzten Jahr betrug die Dividende 2,83 USD und die Dividendenrendite auf Basis dessen 0,9 %. Dieses Jahr wurde die Dividende um 0,0 % gesteigert. Das durchschnittliche Dividendenwachstum der letzten 3 Jahre beträgt 6,4 % und das der letzten 5 Jahre 8,0 %. Für das Geschäftsjahr 2023 rechnet man mit einer Dividende von 2,97 USD pro Aktie.

Das Unternehmen rechnet für 2023 mit einem Gewinn von 10,05 bis 10,25 USD je Aktie bei einem Umsatz von 19,924 bis 20,109 Mrd. USD. Die bisherige Prognose des Unternehmens lag bei einem Gewinn von 9,85 bis 10,15 Dollar pro Aktie bei einem Umsatz von 19,74 bis 20,02 Mrd. USD. Stryker geht davon aus, dass die Preisgestaltung für das Jahr relativ neutral sein wird.

Die Dauerläufer-Qualitäten zeigen sich deutlich im Chartverlauf von Stryker. Der Aufwärtstrend ist intakt. Innerhalb der letzten zehn Jahre stieg die Aktie um 376 %. In den letzten 52 Wochen hat die Aktie von Stryker von 51,6 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 9,9 %. Heute (am 30.06.2023) konnte sie sogar ein neues 52-Wochenhoch erklimmen.

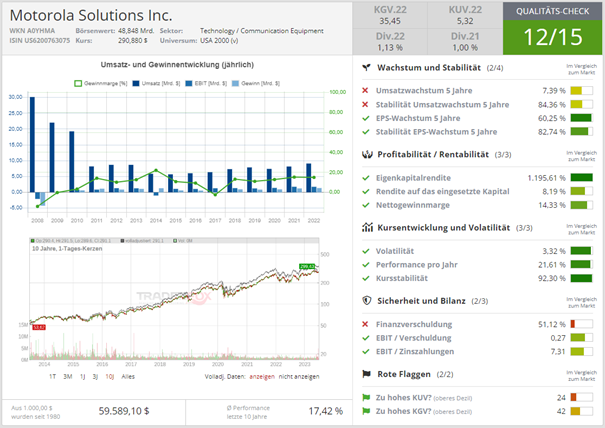

Motorola Solutions Inc. [MSI | WKN A0YHMA | ISIN US6200763075]

Motorola Solutions bietet Unternehmen und Behörden sichere und zuverlässige Kommunikationslösungen, moderne Technologien und Dienstleistungen. Dabei konzentriert sich Motorola auf Kunden aus den Bereichen öffentliche Sicherheit, Wirtschaft und Regierungseinrichtungen. Das Produktangebot umfasst Funkgeräte und Zubehör, mobile Computer, Infrastruktur für drahtlose Netzwerke, digitale Funksysteme, Barcodescanner und RFID.

Der Konzern profitiert von der weltweit voranschreitenden Vernetzung und versorgt seine Kunden hier nahtlos mit Kommunikationsnetzen, Anwendungen und Services. Dies trägt dazu bei, den steigenden Bedarf an Informationsaustausch in Echtzeit zu beschleunigen. Die Produkte des Unternehmens werden in zahlreichen, verschiedenen Bereichen und Branchen eingesetzt. Vom Einzelhandel oder im Field Service bis hin zu Transport und Logistikunternehmen, von Behörden mit Sicherheitsaufgaben bis hin zu Energieversorgern. Durch den breiten Kundenstamm wird man weniger abhängig von einzelnen Abnehmern und kann gewisse Nachfrageschwächen einzelner Branchen ausgleichen.

Das Unternehmen machte Anfang Juni mit seinem vernetzten Einsatzfahrzeug aufmerksam, als es erstmals Einblicke in die mobile Leitstelle der Zukunft gegeben hat. Die hier zur Anwendung kommenden, vollständig integrierten Technologien, zeigen, wie Behörden und Organisationen mit Sicherheitsaufgaben (BOS) heute von intelligenten sicherheitskritischen Kommunikations-, Video-und Softwarelösungen profitieren können.

Die neue Softwarelösung basiert auf Apple CarPlay und bietet Einsatzkräften aus dem Fahrzeug heraus die Möglichkeit, über eine intuitive Schnittstelle auf Daten zuzugreifen und diese einsatzbezogen zu verarbeiten und zu nutzen. Durch Videoaufnahmen und dazugehörigen Tools kann das Geschehen innerhalb und außerhalb des Fahrzeugs beobachtet und analysiert werden.

Der Bedarf solcher Lösungen ist enorm. Schon Ende Mai verkündete die Regierung in Großbritannien, dass sie ihr Gefängnispersonal mit Bodycams von Motorola Solutions ausstatten wird. Rund 13.000 Bodycams des Modells VB400 werden in den Gefängnissen in England und Wales zum Einsatz kommen.

Am 04.05.2023 meldete Motorola Solutions die Q3-Zahlen für das Quartal, das am 31.03.2023 endete. Der Umsatz stieg im Vergleich zum Vorjahresquartal um 15 % auf 2,2 Mrd. USD, angetrieben durch Wachstum in Nordamerika sowie im internationalen Geschäft. Der Umsatz aus Akquisitionen belief sich auf 42 Mio. USD. Das Segment der Produkte und Systemintegration wuchs um 18 %, angetrieben durch das Wachstum in den Bereichen Land Mobile Radio Communications ("LMR") und Video Security and Access Control ("Video"). Auch der Bereich Software und Dienstleistungen konnte um 10 % zulegen.

Im letzten Jahr betrug die Dividende 3,25 USD und die Dividendenrendite auf Basis dessen 1,1 %. Dieses Jahr wurde die Dividende um 11,3 % gesteigert. Für das Jahr 2023 wird mit einer Dividende von 3,21 USD je Aktie gerechnet, sodass sich eine geschätzte Rendite von 1,1 % ergibt. Das durchschnittliche Dividendenwachstum der letzten 3 Jahre beträgt 11,4 % und das der letzten 5 Jahre 11,0 %.

Die Aktienperformance der letzte zehn Jahre betrug beachtliche 448 %. In den letzten 52 Wochen hat die Aktie von Motorola Solutions eine Rendite von 37,4 % und in den vergangenen vier Wochen eine Rendite von 2,4 % erzielt. Die Aktie markierte das 52-Wochenhoch am 19.05.2023 bei 299,43 USD. Nach einer kurzen Zwischenkorrektur hat sich die Aktie die letzten Tage wieder stabilisiert und strebt in Richtung ihres Allzeithochs.

Liebe Grüße und ein schönes Wochenende

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: https://stock.adobe.com/de