Das sind die aktuellen Top 5 Dauerläufer-Aktien aus Europa!

Liebe Leser,

vergangenen Freitag haben wir uns gemeinsam fünf Dauerläufer-Aktien aus den USA angesehen. In diesem Artikel möchte ich Ihnen nochmal das Vorgehen zum Suchen und Finden von Dauerläufer-Aktien zeigen und dieses Mal den Blick auf interessante Titel aus dem europäischen Raum richten.

Vorweg zur Definition der Begrifflichkeiten: Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläufer-Aktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläufer-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien Europa" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien Europa" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopakets "TraderFox Morningstar Datenpaket" und gibt es für 25 € im Monat.

Im nächsten Schritt klicke ich auf den Reiter "Templates" und wähle unter der Rubrik Anlagestrategien "Dauerläufer-Aktien Europa" aus. Dann lade ich das Template. Es ist alles bereits voreingestellt, sodass ich im Anschluss nur noch auf "scannen" drücken muss. Nun werden mir die interessantesten Aktien gerankt angezeigt.

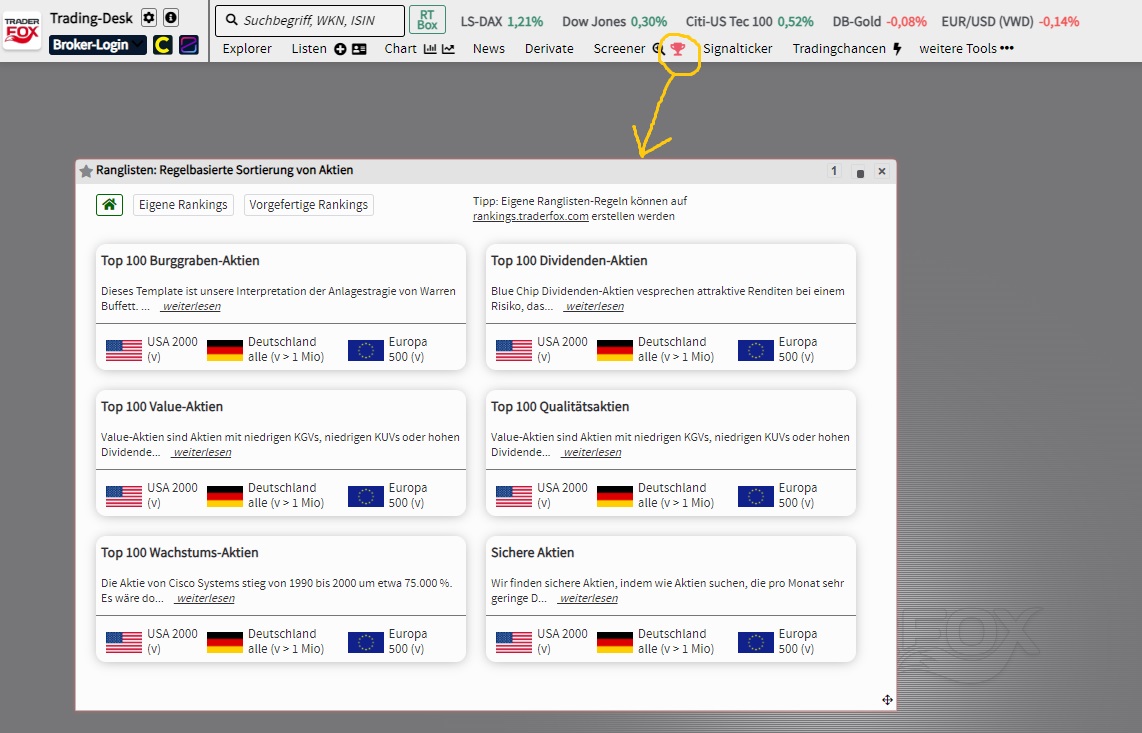

Eine dritte Möglichkeit besteht darin, sich über den Trading-Desk auf https://desk.traderfox.com/ die Dauerläufer-Aktien anzuzeigen.

Hierzu öffne ich den Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien".

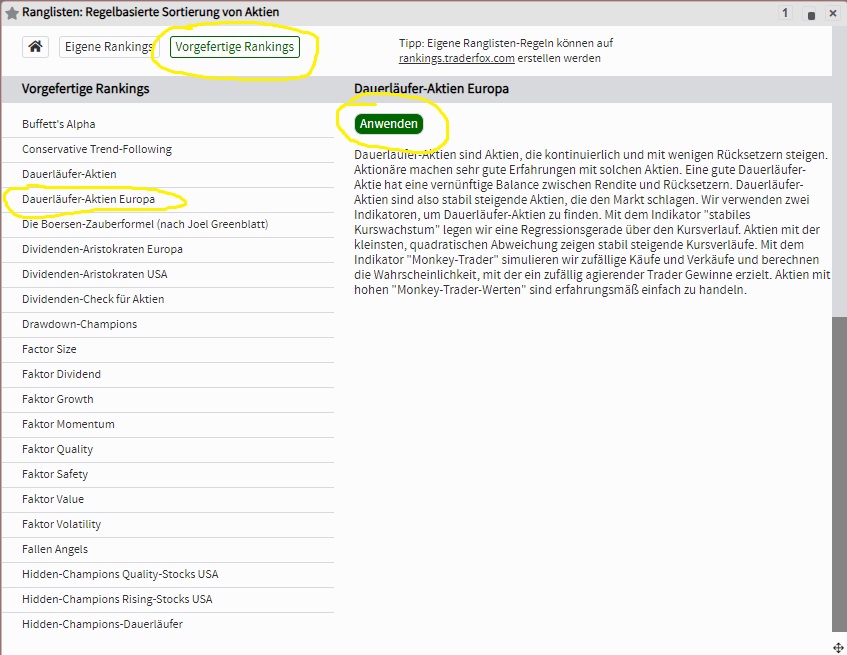

Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien Europa". Anschließend drücke ich auf Anwenden.

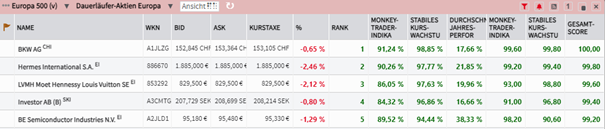

Im Anschluss öffnet sich die Dauerläufer-Aktien Europa Rangliste zu den 500 volumenstärksten Aktien aus Europa. Diese kann beliebig sortiert werden.

Die ersten fünf Treffer stelle ich Ihnen nun etwas genauer vor.

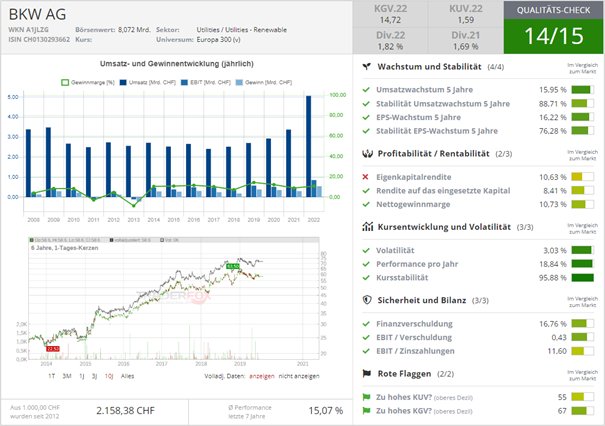

BKW AG [B9W | WKN A1JLZG | ISIN CH0130293662]

Die BKW AG ist eine Schweizer Unternehmensgruppe, die in der Energieversorgung und Energieinfrastruktur international tätig ist. Die Geschäftssegmente sind in Energie, Netze und Dienstleistungen strukturiert. Das Unternehmen ist sowohl in der Produktion als auch im Transport und Vertrieb sowie dem Handel mit hauptsächlich CO2-freiem Strom aktiv.

Die Vision des Unternehmens ist es, eine lebenswerte Zukunft zu erschaffen. Hierzu bietet BKW innovative Lösungen an und unterstützt die Kunden bei der nachhaltigen Gestaltung ihrer Gebäude, Netze und Anlagen. Ende Juni hat der Energiekonzern drei Windparks in Schweden erworben. Die insgesamt 19 Turbinen mit einer installierten Leistung von 125 Megawatt sollen im vierten Quartal dieses Jahres ihren Betrieb aufnehmen und jährlich rund 330 Gigawattstunden erneuerbaren Strom produzieren. Diese Akquisition steigert die Stromproduktion von BKW mit Wind und Solar auf rund 980 Megawatt. Ziel des Unternehmens ist es, bis spätestens 2026 eine Kapazität von 1000 Megawatt zu erreichen.

Im Geschäftsjahr 2022 konnte die BKW AG sowohl den Umsatz als auch den Ertrag steigern. Besonders das Energiegeschäft war lukrativ. Dieses profitierte von den hohen Strompreisen. Insgesamt stand ein Rekordgewinn von 1,1 Mrd. CHF zu Buche. Der Umsatz konnte um starke 46 % gegenüber dem Vorjahr gesteigert werden.

Positiv schnitt auch das Dienstleistungsgeschäft ab. Die BKW AG ist hierbei in verschiedenen Bereichen tätig, wie Gebäudetechnik, Engineering, Netzservice oder digitale Lösungen. Hier kommt die geballte Kompetenz des Unternehmens zum Tragen. Man bietet den Kunden maßgeschneiderte Angebote für jede Phase des Lebenszyklus ihrer Infrastrukturen. Der Erfolg zeigte sich in den Geschäftszahlen des abgelaufenen Jahres. Der Umsatz im Dienstleistungsgeschäft konnte um 8 % auf 2,4 Mrd. CHF gesteigert werden.

Die BKW AG ist innovativ und kann als ein zukunftsweisender Energie- und Infrastrukturdienstleister, der die Energiewende aktiv mitgestaltet, bezeichnet werden. Das Unternehmen setzt auf Wachstum, Innovation und Nachhaltigkeit als strategische Eckpfeiler. Das BKW Innovation Center forscht intensiv an nachhaltigen Bauprojekten, welche den CO2-Fussabdruck verringern und Ressourcen effizienter nutzen. Ferner ist man Teil unterschiedlicher Initiativen und unterstützt beispielsweise die Nachhaltigkeitsplattform "Sustainable Switzerland", welche die ökologische und soziale Verantwortung der Schweizer Wirtschaft stärkt.

Im letzten Geschäftsjahr ist der Umsatz von der BKW AG von 3,4 Mrd. CHF auf 5,1 Mrd. CHF um 49,8 % gestiegen. Dabei erhöhte sich der Gewinn von 304,6 Mio. CHF auf 550,2 Mio. CHF um starke 80,6 %. Die Nettogewinnmarge lag damit bei 10,9 % ggü. 9,0 % im Vorjahr.

Im letzten Jahr betrug die Dividende 2,80 CHF und die Dividendenrendite auf Basis dessen 1,8 %. Dieses Jahr wurde die Dividende um 7,7% gesteigert. Man rechnet mit einer Dividende von 3,05 CHF je Aktie. Das durchschnittliche Dividendenwachstum der letzten 3 Jahre beträgt 8,4% und das der letzten 5 Jahre 9,2%. BKW AG zahlt eine Dividende von 2,80 CHF und hat damit eine Dividendenrendite von 1,8%.

In den letzten 52 Wochen hat die Aktie von BKW eine Rendite von 48,3 % erzielt. In den vergangenen vier Wochen lag die Rendite noch bei 9,2 % und die Aktie markierte ihr 52-Wochenhoch am 16.05.2023 bei 167,70 CHF.

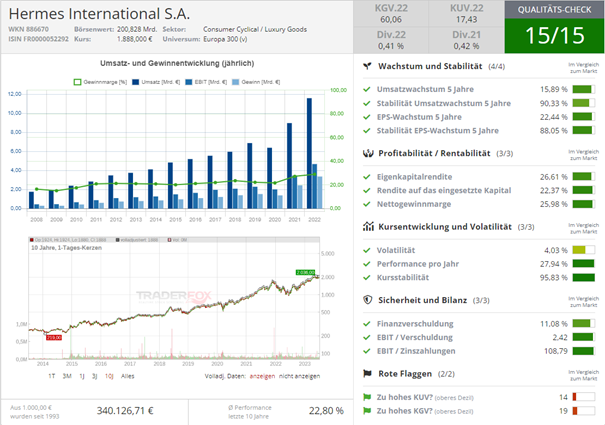

Hermes International S.A. [HMI | WKN 886670 | ISIN FR0000052292]

Hermès International ist eine Unternehmensgruppe, die in der Produktion von hochwertigen Modeartikeln international tätig ist. Das Produktportfolio beinhaltet unter anderem Lederwaren, Schals, Krawatten, Damen- und Herrenbekleidung, aber auch Parfums, Uhren, Schmuck, Heimtextilien, Porzellan und Geschirr. Der Hauptumsatzträger des Konzerns ist aber nach wie vor das Geschäftsfeld der Lederwaren.

Die in Handarbeit gefertigten Artikel gelten weltweit als äußerst begehrte Luxuswaren. Das Unternehmen blockt auf eine lange Existenz zurück. Die bekannten handbedruckten Hermes-Carré-Seidenschals wurden bereits 1937 erstmals hergestellt. Hermès stellt seine Produkte hauptsächlich in eigenen Betrieben in Frankreich her. Sie werden in mehr als 300 exklusiven Geschäften, davon in über 200 eigenen Boutiquen wie auch über eigene Internetshops weltweit verkauft. Die Gesellschaft wurde 1837 von Thierry Hermès in Paris gegründet und ist noch heute größtenteils in Familienbesitz.

Wie grundsätzlich jedes Luxusgüterunternehmen verdient auch Hermès sein Geld nicht nur einfach mit hochwertigen Produkten, sondern vor allem mit menschlichen Emotionen und Träumen. Die meisten Kunden haben das Bedürfnis, sich von der Masse abzusetzen und mit einzigartigen Artikeln ihre Individualität auszudrücken. Dies lässt sich häufig durch exquisite und teure Produkte ausleben. Hierbei handelt es sich mittlerweile um ein globales Phänomen, sodass eine steigende Nachfrage nicht nur in den westlichen Industrienationen, sondern auch zusehends in Asien und Afrika zu beobachten ist. Von daher überrascht es nicht, dass Asien angesichts der wachsenden Mittelschicht ein aufstrebender Absatzmarkt für Hermès ist.

Für etwas Gegenwind sorgen aktuell die Ausschreitungen in Frankreich. Das US-Analysehaus Bernstein Research hat hierauf reagiert und die Einstufung für Hermès auf "Market-Perform" mit einem Kursziel von 1819 Euro belassen. Frankreich sei mittlerweile das wichtigste europäische Land für den zollfreien Einkauf chinesischer und amerikanischer Touristen, schrieb Analyst Luca Solca in seiner Einschätzung. Die anhaltenden Krawalle könnten zu weiteren Reisestornierungen führen und damit die Ausgaben für Luxusgüter im dritten Quartal hemmen.

Die Luxusbranche ist ein lukratives Geschäft. Ein Blick auf die Zahlen der jüngeren Vergangenheit unterstreicht dies. Bis auf 2020 konnte der Umsatz in den vorherigen zehn Jahren stetig gesteigert werden. Wurden 2011 noch rund 2,8 Mrd. Euro eingenommen, so waren es 2016 schon 5,2 Mrd. Euro und 2022 gigantische 11,60 Mrd. Euro. Der Gewinn betrug im vergangenen Geschäftsjahr 3,37 Mrd. Euro. Wie solide Hermès aufgestellt ist, verdeutlicht auch die Eigenkapitalquote von über 95 %. Auch die Nettogewinnmargen können sich sehen lassen. Sie lagen in den vergangenen fünf Jahren immer über 20 % lagen, jüngst sogar bei 26 %. In den letzten 52 Wochen hat die Aktie von Hermès International eine Rendite von 67,5 % erzielt. Die Aktie markierte ihr 52-Wochenhoch am 22.05.2023 bei 2036,00 EUR.

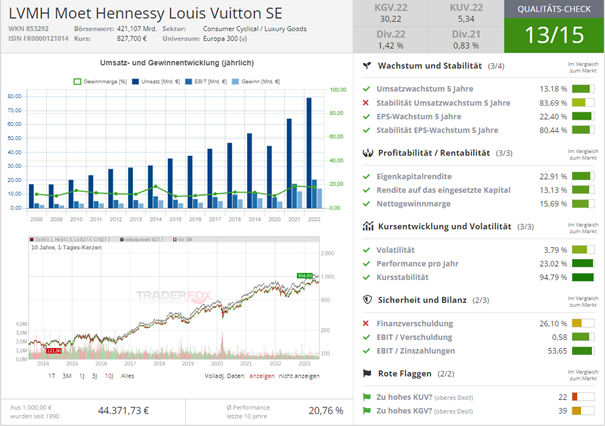

LVMH Moet Hennessy Louis Vuitton SE [MOH | WKN 853292 | ISIN FR0000121014]

LVMH ist wohl eines der bekanntesten Unternehmen der Welt und ein global agierender Luxusgüter-Konzern. Das Portfolio des Unternehmens besteht aus zahlreichen Prestige-Marken aus den Bereichen Wein & Spirituosen, Mode & Lederwaren, Parfüm & Kosmetik sowie Uhren & Schmuck, die weltweit in eigenen Geschäften vertrieben werden. Die Marken, die sich unter dem Dach des Konzerns befinden, sind namhaft. Die Rede ist unter anderem von Bulgari, Givenchy, Kenzo, Dior, Fendi, Benefit, TAG Heuer oder auch Dom Perignon. Darüber hinaus ist das Unternehmen als Kunstauktionator und im Verlagswesen tätig. Derzeit plant LVMH die Übernahme des amerikanischen Juweliers Tiffany.

Dem Konzernmanagement rund um Firmengründer und Großaktionär Bernard Arnauld ist es in den vergangenen Jahren gelungen, das Markenportfolio durch strategisch intelligente Zukäufe zu erweitern und dadurch Wettbewerber wie Richemont oder Kering auf Distanz zu halten. Jüngst hat sich in das strategische Gesamtkonzept die US-Juwelierkette Tiffany´s eingereiht, die von LVMH übernommen worden ist, um die Marktposition im Schmuck- und Luxus-Uhrensegment weiter auszubauen.

In einem unsicheren geopolitischen und wirtschaftlichen Umfeld bleibt LVMH weiterhin wachsam als auch zuversichtlich. Die Gruppe wird ihre auf die Entwicklung der Marken ausgerichtete Strategie fortsetzen, angetrieben durch eine nachhaltige Innovations- und Investitionspolitik sowie durch ein ständiges Streben nach Qualität ihrer Produkte und ihres Vertriebs. LVMH stützt sich auf das Talent und die Motivation seiner Teams, die Vielfalt seiner Geschäftsbereiche und die ausgewogene geografische Verteilung seiner Einnahmen, um die globale Führungsposition im Luxusgüterbereich im Jahr 2023 weiter zu stärken.

Operativ betrachtet konnte LVMH im ersten Quartal mit einem deutlichen organischen Umsatzplus von 17 % auf 21,035 Mrd. Euro überzeugen. Die Konsenserwartungen von 19,7 Mrd. Euro wurden dadurch deutlich übertroffen. Besonders stark hat das Segment Fashion & Leather abgeschnitten, da man hier dank neuer Kollektionen bei Kernmarken wie Louis Vuitton, Christian Dior, Loewe, Fendi, Kenzo und Givenchy auf vergleichbarer Basis um 18 % zulegen konnte. Auch im Segment Selective Retailing (Duty-Free-Segment, Parfümeriekette Sephora) überraschte LVMH dank des Reopenings in der Reise- und Touristikbranche mit einem deutlichen organischen Umsatzplus von 28 %. LVMH führte an, dass man neben starken Zuwächsen in Europa und Japan auch von einer deutlichen Absatzerholung in Asien nach dem Ende der Zero-Covid-Politik in China profitieren konnte.

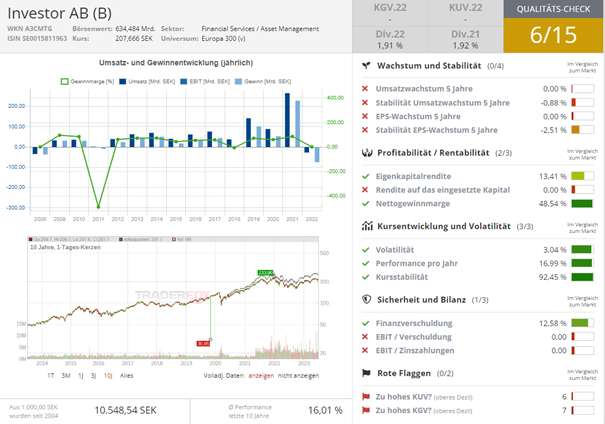

Investor AB (B) [INVE/B | WKN A3CMTG | ISIN SE0015811963]

Die schwedische Investor AB wurde 1916 von der Wallenberg Familie gegründet und repräsentiert deren börsennotierte Family Holding. Man investiert gezielt in qualitativ hochwertige Geschäftsmodelle, die von attraktiven langfristigen Trends profitieren und von Top-Managern geführt werden. Der Investmentansatz ähnelt dem von Warren Buffett bzw. Berkshire Hathaway, da auch hier ein langfristiger und eigentümerorientierter Fokus verfolgt wird. Gegenwärtig ist das Kapital der Investor AB zu mehr als zwei Dritteln (69 %) in Aktien gebunden.

Der Anlageschwerpunkt liegt dabei auf dem Industriesektor, gefolgt vom Gesundheitswesen und verschiedenen Finanzwerten. Regional betrachtet, dominiert das Heimatland Schweden. Dabei ist das Portfolio sehr fokussiert. Die vier größten börsennotierten Beteiligungen sind Atlas Copco, ein schwedischer Industriekonzern mit über 40.000 Mitarbeitern, der Maschinenbau- und Elektrotechnikkonzern ABB, der internationale Pharmakonzern AstraZeneca sowie die größte schwedische Bank SEB. Das Portfolio wird ergänzt durch neun weitere Unternehmen. Hierzu zählen Epiroc, Ericsson, Nasdaq, Sobi, Husqvarna Group, Saab, Wärtsilä, Electrolux, Wärtsilä und Electrolux Professional Group. Und schließlich gibt es noch einige Investments in nicht börsennotierten Gesellschaften, die Investor AB in der "Patricia Industries" Sparte zusammenfasst. Das Hauptaugenmerk von Patricia Industries liegt auf der Investition in und der Entwicklung von Unternehmen mit langfristigem Wachstumspotenzial, die sich vollständig im Besitz von Investor AB befinden. Sie machen rund 21 % des Investmentportfolios aus. Der Konzern strebt hier stets Mehrheitsbeteiligungen bis zu 90 % an, um die vollständige Kontrolle zu haben.

Für jedes Unternehmen, an dem Investor AB beteiligt ist, gibt es ein spezielles Geschäftsteam, das sich aus Vertretern des Vorstands im Unternehmen und Investmentexperten bei Investor AB zusammensetzt. Die Business-Teams bauen Wissen über die Unternehmen auf, vergleichen sie mit der Konkurrenz und bewerten die Unternehmensstrukturen. Es wird viel Zeit darauf verwendet Wertschöpfungsmöglichkeiten zu finden und zu nutzen, die durch langfristige Trends wie neue Technologien und Nachhaltigkeit entstehen.

Auf der Grundlage der Analyse entwickelt die Investor AB schließlich Wertschöpfungspläne und verfeinert diese ständig. Dabei werden die wichtigsten strategischen Werttreiber identifiziert, auf die sich die Unternehmen konzentrieren sollten, um den langfristigen Wert zu maximieren. Die Familie Wallenberg ist seit der Firmengründung Mehrheitseigentümerin und steht für eine solide und nachhaltige Unternehmenspolitik. Die Familie gilt als sehr geheimnisvoll, auch die Kommunikation mit den Kapitalmärkten kann als "wichtig" eingestuft werden.

Im letzten Geschäftsjahr ist der Umsatz von Investor AB von 265,3 Mrd. SEK auf -27,3 Mrd. SEK gefallen. Dabei fiel der Gewinn von 228,1 Mrd. SEK auf -74,7 Mrd. SEK. Am 21.04.2023 meldete Investor AB die Q3-Zahlen für das Quartal, das am 31.03.2023 endete. Der Umsatz lag im Ergebniszeitraum bei 45,3 Mrd. SEK (-177,4% ggü. Vorjahresquartal) und der Gewinn bei 32,8 Mrd. SEK (Vorjahr: -69,1 Mrd. SEK). Investor AB hat derzeit eine Dividendenrendite von 2,3 %. In den letzten 10 Jahren wuchs die Dividende um durchschnittlich 9,7 % pro Jahr. Die Ausschüttungsquote lag in den letzten 3 Jahren durchschnittlich bei 18 %.

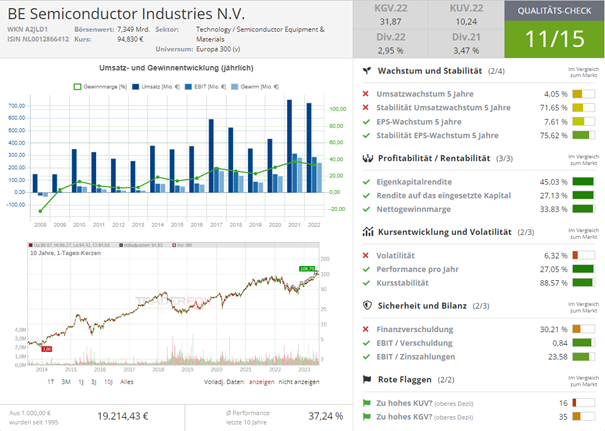

BE Semiconductor Industries N.V. [BSI | WKN A2JLD1 | ISIN NL0012866412]

BE Semiconductor Industries NV entwickelt, produziert, vermarktet, verkauft und wartet Halbleiter-Montageanlagen für die weltweite Halbleiter- und Elektronikindustrie. Zu den Produkten und Dienstleistungen des Unternehmens gehören Umbausätze und Upgrades für Maschinen, Installations-, Start-up- und Schulungsdienste, Ersatzteile und erweiterte Garantien. Das Unternehmen wurde im Mai 1995 gegründet und hat seinen Hauptsitz in Duiven in den Niederlanden.

Die Montageanlagen spielen eine wichtige Rolle bei der Verbindung von Halbleitern mit anderen elektronischen Komponenten und schützen gleichzeitig den Chip vor der äußeren Umgebung. Das Unternehmen hat drei Hauptabteilungen: Die (Die ist ein anderes Wort für Chip) Attach, und Packaging & Plating Systems. Es handelt sich um ein Unternehmen, das unter dem Radar vieler Anleger fliegt und dennoch eine wichtige Rolle in der Branche spielt, die es bedient. Außerdem verfügt es über eine solide Bilanz, einen positiven Nettobarmittelbestand, kauft Aktien zurück und zahlt sogar eine anständige Dividende.

BE Semiconductor Industries ist ein dominanter Erstanbieter im Hybrid Bonding. Hybrid Bonding ist eine Form des fortschrittlichen Packaging, welche die Leistung von Chips steigert und ihre Größe reduziert. Dabei wird weniger Platz benötigt, da die Chips nicht mehr über höckerförmige Verbindungselemente verbunden werden müssen, sondern durch kleine Kupfer-zu Kupfer-Verbindungen ersetzt werden. Sie erhalten dadurch eine bessere Verbindung und damit auch eine höhere Speicherdichte. Für die Branche ist dies ein Wendepunkt, denn es verringert die Größe der von uns verwendeten Chips und erhöht gleichzeitig ihre Leistungsfähigkeit, was die Tür zu einer Vielzahl neuer Möglichkeiten und Innovationen öffnet.

BE Semiconductor Industries ist auch im Bereich der Hybrid-Bonding-Systeme und -Technologie positioniert und hat bereits Verträge mit Taiwan Semiconductor und Intel unterzeichnet. Im Zuge der Kapazitätserweiterung sind auch Verträge mit Unternehmen wie Samsung und Micron in Vorbereitung. Das Unternehmen hat einen klaren Vorteil, da es sowohl der Marktführer als auch der erste Anbieter in diesem Bereich ist, was bedeutet, dass es in diesem anfänglichen Zeitfenster schneller als andere Marktanteile erobern kann. Laut Schätzungen hat das Unternehmen einen Vorsprung von 1 bis 2 Jahren in diesem Bereich und es kann davon ausgegangen werden, dass sie diesen Vorteil voll ausschöpfen werden.

Aktuelle News rund um die Aktie von BE Semiconductor Industries zeigen, dass die Analysten noch uneinig sind. Die Citigroup hat die BE Semiconductor mit "Neutral" und einem Kursziel von 100 Euro eingestuft. Barclays hob das Kursziel für BE Semiconductor auf 85 Euro an, während die Deutsche Bank ihr Rating auf "Hold" senkte. Redburn hingegen ist positiver gestimmt und verpasste BE Semiconductor ein "Buy" Rating mit einem Kursziel von 120 Euro.

Im letzten Geschäftsjahr ist der Umsatz von BE Semiconductor Industries von 749,3 Mio. Euro auf 722,9 Mio. Euro um 3,5 % gefallen. Dabei sank auch der Gewinn von 282,4 Mio. Euro auf 240,6 Mio. Euro um 14,8 %. Die Nettogewinnmarge lag damit bei 33,3 %. Am 26.04.2023 meldete BE Semiconductor Industries seine Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 133,4 Mio. EUR (-34,1% ggü. Vorjahresquartal) und der Gewinn bei 34,5 Mio. EUR (-48,8% ggü. Vorjahresquartal). BE Semiconductor Industries N.V. hat derzeit eine Dividendenrendite von 2,33 %. In den letzten 10 Jahren wuchs die Dividende um durchschnittlich 38,47 % pro Jahr. Die Ausschüttungsquote lag in den letzten 3 Jahren durchschnittlich bei 92 %.

In den letzten Jahren verzeichnete die BE Semiconductor-Aktie eine beeindruckende Performance. Die Rendite der letzten 12 Monate beträgt 120,6 %, während die durchschnittliche Rendite der letzten 5 Jahre bei 27,15 % und die durchschnittliche Rendite der letzten 3 Jahre bei 36,66 % liegt. Diese Zahlen zeigen, dass die Aktie eine starke Performance mit positiven Renditen und einem soliden Wachstum aufweist.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: https://stock.adobe.com/de