Diese 4 Hidden-Champions Dauerläufer aus den USA sollte man auf der Watchlist haben!

Liebe Leser,

Hidden Champions sind heimliche Gewinner oder unbekannte Weltmarktführer, die in ihrer Branche oft eine führende Rolle spielen. Die enge Spezialisierung führt bei globaler Vermarktung zu tragfähigen Stückzahlen und dient somit als Motor des Wachstums. Viele Hidden Champions haben ihr Hauptprodukt als Innovation selbst eingeführt, wodurch sie ihre Position als Einziger im Markt behauptet oder in eine lange andauernde Überlegenheit verwandeln konnten. Sie zeichnen sich dadurch aus, dass sie häufig einen technischen Vorsprung gegenüber dem Wettbewerbsfeld innehaben.

Dauerläuferaktien wiederum sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Spannend wird es, wenn man Hidden Champions- mit Dauerläuferqualitäten verknüpft. Wir bei TraderFox bieten verschiedene Möglichkeiten, um mittels der TraderFox Software Hidden-Champions-Dauerläufer zu identifizieren. Eine Möglichkeit besteht darin, das Template "Hidden-Champions-Dauerläufer" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

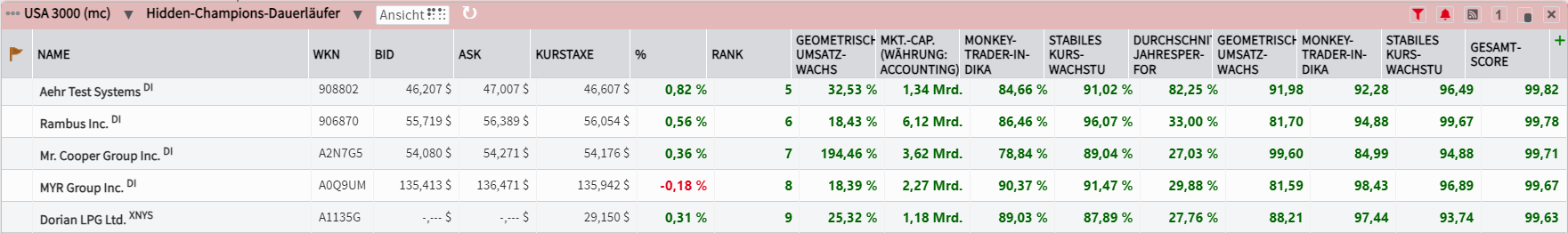

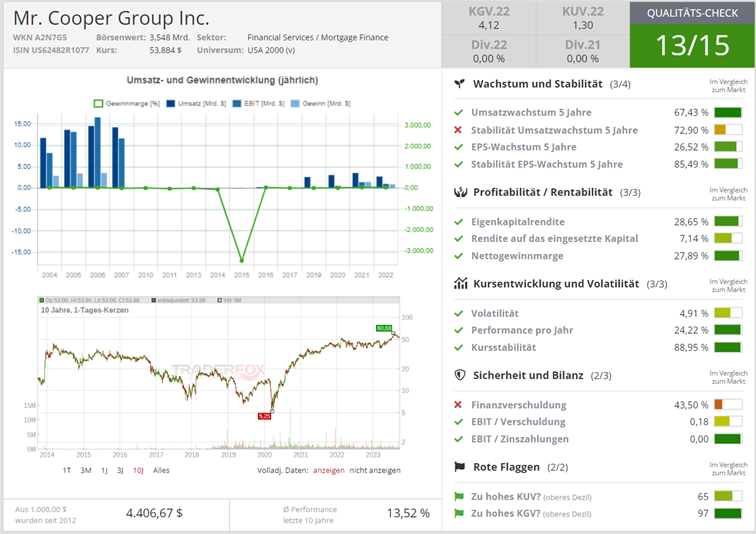

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Hidden-Champions-Dauerläufer anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Hidden-Champions-Dauerläufer". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Hidden-Champions-Dauerläufer Rangliste zu den 3000 größten Unternehmen aus den USA gemäß Marktkapitalisierung. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Hidden-Champions Dauerläufer vor!

AEHR Test Systems – Nachfrage das Siliziumkarbid-Halbleitern steigt!

AEHR ist ein Hersteller von Halbleitertestgeräten, dessen Systeme Stresstests für Halbleiter durchführen, was gemeinhin als Burn-in bezeichnet wird. Das Burn-in-Verfahren testet auf frühe Chipausfälle, während die Chips auch einem Endtest unterzogen werden. Die Systeme von AEHR können Halbleiter sowohl auf Wafer-Ebene (bevor die Chips verpackt werden) als auch auf Gehäuse-Ebene (nachdem die Chips verpackt wurden) testen. Burn-in und Testsysteme auf Wafer-Ebene machen über 90 % des Umsatzes von AEHR aus. Das Unternehmen bietet auch Verbrauchsmaterialien an, die zusammen mit den Testgeräten verwendet werden, was einen wiederkehrenden Einkommensstrom aus seiner installierten Basis schafft. Die Systeme haben in der Regel eine Lebensdauer von zwei bis sieben Jahren.

Das Unternehmen fokussiert sich hauptsächlich auf die Automobil- und Mobilitätsbranche und stellt hier die Halbleitertestgeräte mit Schwerpunkt auf integrierte Schaltkreise bereit. Die Lösungen werden für Waferkontakt- und Burn-In-Tests werden verwendet, um die Wahrscheinlichkeit des Ausfalls von Bauteilen zu testen und Informationen über die Produktion zu sammeln und zu analysieren. Die hohe Nachfrage nach Tests für Siliziumkarbid-Bauelemente (SiC), die für die Fertigung von Elektrofahrzeugen erforderlich sind, macht AEHR Test Systems besonders profitabel. Der SiC-Markt wird als sehr dynamisch angesehen. Durch mehrere Großaufträge konnte AEHR Test Systems in den letzten Quartalen Marktanteile gewinnen. Im letzten Geschäftsjahr erwirtschaftete das Unternehmen einen Umsatz von 64,96 Mrd. USD, was einem Wachstum von 27,8 % im Vergleich zum Vorjahr entspricht. Das durchschnittliche Umsatzwachstum in den letzten fünf Jahren beträgt 17,06 %.

Die Geschichte ist insofern spannend, weil die wachsende Installationsbasis der FOX-XP und FOX-NP-Testsysteme die Wahrscheinlichkeit wiederkehrender Verkäufe mit WaferPak-Kontaktoren erhöht. Vier neue SiC-Kunden wurden in diesem Jahr bereits erworben, die alle für eine Großserienproduktion planen. Es wird auch auf potenzielle neue Kunden für das Brennen von Galliumnitrid-Halbleitern (GaN) für Stromumwandlungsanwendungen hingewiesen. Hier gibt es gute Perspektiven für Elektrofahrzeuge und Photovoltaikanlagen. Die Silizium-Photonik-Schaltkreise für die optische Chip-zu-Chip-Kommunikation bieten eine zusätzliche Marktchance, da mehrere Unternehmen wie Intel, NVIDIA und AMD Ankündigungen zu ihren Produkt-Roadmaps für gemeinsam verpackte photonische integrierte Schaltkreise mit Mikroprozessoren, Grafikprozessoren, Computerchipsätzen sowie Anwendungen für künstliche Intelligenz gemacht haben.

AEHR liefert häufig etwas schwankende Ergebnisse. Für das abgelaufene Quartal meldete AEHR einen Umsatz von 22,3 Mio. USD, 10 % mehr als vor einem Jahr. Damit übertraf das Unternehmen die Schätzungen der Analysten, die mit einem Umsatz von 22,0 Mio. USD gerechnet hatten. Die Bruttomargen beliefen sich auf 51,5 %. Der Nettogewinn betrug 6,1 Mio. USD bzw. 21 Cents pro Aktie. Der Auftragseingang belief sich auf 15,2 Mio. USD, während der Auftragsbestand am Quartalsende 24,5 Mio. USD betrug.

Was die Bilanz anbelangt, so beendete AEHR das Quartal mit Barmitteln und kurzfristigen Investitionen in Höhe von 47,9 Mio. USD. Das Unternehmen hat keine Schulden. Für das Gesamtjahr 2024 prognostiziert das Unternehmen einen Umsatz von mindestens 100 Millionen USD, was einem Wachstum von über 50 % entspricht. Außerdem wird ein Nettogewinn von mindestens 28 Mio. USD erwartet. AEHR teilte außerdem mit, dass es nach Quartalsende einen weiteren Auftrag im Wert von 13,7 Mio. USD von einem Kunden erhalten hat und dass der Auftragsbestand auf fast 40 Mio. USD gestiegen ist.

Die Aktien-Performance von AEHR Test Systems kann sich durchaus sehen lassen. Die Rendite der letzten 12 Monate liegt bei beeindruckenden 174,66 %, während die durchschnittliche Rendite der vergangenen 5 Jahre solide 82,4 % beträgt. Auch die durchschnittliche Rendite der letzten 3 Jahre von 187,58 % spricht für eine starke Performance.

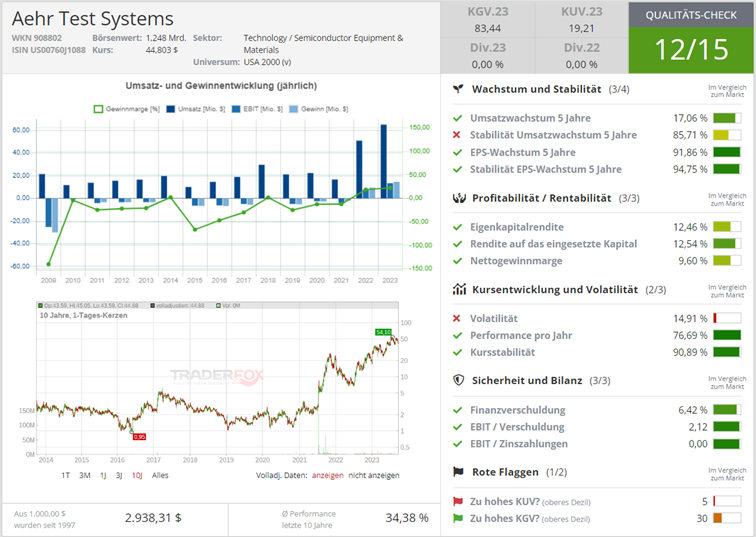

MYR Group - Motor der Energiewende

Seit über 25 Jahren gehört das Unternehmen zu den Top 5 Elektrifizierungsunternehmen in den USA und bietet umfassende Lösungen für den Stromaufbau und die Übertragung in den USA und Kanada an. Darüber hinaus ist das Unternehmen für die Verteilung, Instandhaltung und Wartung von Stromnetzen verantwortlich. Die Expertise umfasst eine breite Palette an Fachkenntnissen in Bezug auf die Elektrifizierung in den Bereichen der Verkehrsinfrastruktur. Dazu zählen Flughäfen, Brücken-, Tunnelsysteme, Krankenhäuser und Rechenzentren. Die MYR Group profitiert von vom Infrastrukturprogramm der US-Regierung sowie der zunehmenden Verschiebung des Stromerzeugungsmixes hin zu erneuerbaren Energien.

Weltweit ist eine zunehmende Verschiebung des Stromerzeugungsmixes hin zu erneuerbaren Energien zu beobachten. Die Investitionen in Energiespeichersysteme werden aufgrund des Ausbaus erneuerbarer Energien drastisch zunehmen. Die jüngsten Berichte zeigen, dass in den USA bis 2030 100 GW an neuen Speichersystemen installiert werden sollen, was dem Unternehmen eine erhöhte Nachfrage geben wird. Die Energy Information Administration (EIA) geht davon aus, dass Wind- und Solarenergie in diesem Jahr 16 % der amerikanischen Energieerzeugung ausmachen werden. Im Vorjahr waren es noch 14 %. Das Energieministerium hält die Ziele für erreichbar, bis 2035 den gesamten Energiebedarf ausschließlich durch umweltfreundliche Energiequellen zu decken. Der Inflation Reduction Act (IRA) soll durch Steuervergünstigungen die jährlichen Ausgaben für erneuerbare Energien bis 2031 auf 114 Mrd. USD ansteigen lassen.

Über die Jahre konnte die MYR Group eine wachsende Anzahl von Solarpark- und Windbetreibern als Kunden gewinnen. Diese Unternehmen sind aufgrund ihrer längeren Wartungsverträge attraktiv und generieren für das Unternehmen wiederkehrende Einnahmen. Außerdem nehmen Naturkatastrophen stark zu und die Ausfälle des öffentlichen Stromnetzes häufen sich. Das Unternehmen profitiert davon, weil viele Versorger aufgrund einer zunehmenden Hurricane-Aktivität sowie verstärkter Waldbrände massiv in ihre Verteilersysteme investieren müssen, um diese besser gegen Katastrophenschäden zu schützen. Laut Richard Swartz, dem CEO, ist es hauptsächlich die kontinuierliche Prozessoptimierung, die das Unternehmen zu Spitzenleistungen treibt. Daneben liegt der Fokus auch auf einzigartigem Service. Seit vielen Jahren verzeichnet das Unternehmen regelmäßig neue Höchstwerte bei den Bestellungen und Aufträgen.

Neben der Branche der umweltfreundlichen Energie zählt das veraltete Stromnetz in den Vereinigten Staaten zweifellos zu den Wachstumstreibern. Durch das IIJA-Programm und dem Inflation Reduction Act (IRA) sind in den USA in den kommenden fünf bis zehn Jahren bereits Bundesausgaben von mehr als 300 Mrd. USD für die Energieversorgung geplant. Laut dem Edison-Electric-Institute werden die US-Stromanbieter bis 2024 jährlich weitere 154 bis 159 Milliarden US-Dollar ausgeben. Auch der Trend zum Outsourcing könnte dem Unternehmen in den kommenden Jahren helfen. Versorgungsunternehmen suchen aufgrund steigender Kosten und zunehmender Personalengpässe Outsourcing-Partner, damit sie ihre Projekte nicht mehr intern durchführen müssen.

Seit Anfang 2017 hat die MYR Group eine beeindruckende finanzielle Performance mit einem beschleunigten Umsatzwachstum von 17,8 % zwischen 2017 und 2023, einem EPS-Wachstum von 27,18 % und einer Aktienkursentwicklung, die über den Erwartungen liegt. Das Unternehmen erwirtschaftete im Geschäftsjahr 2022 einen Umsatz von 3,01 Mrd. USD, was einem YoY-Wachstum von 20 % entspricht. Bereits zum achten Mal in Folge wurden neue Höchststände erreicht. Der Konsens der Analysten prognostiziert, dass der Umsatz bis 2024 auf 3,70 Mrd. USD ansteigt. Bis zu diesem Zeitpunkt wird auch der Gewinn pro Aktie auf 6,95 USD zulegen. Das KGV24e liegt dann bei knapp 20 und das KUV24e bei 0,62.

In Bezug auf die Aktienperformance hat MYR Group in den letzten Jahren solide Renditen erzielt. In den letzten 12 Monaten betrug die Rendite beeindruckende 56,82 %. Über einen Zeitraum von 5 Jahren lag die durchschnittliche Rendite bei 30,93 % und über 3 Jahre sogar bei 55,4 %.

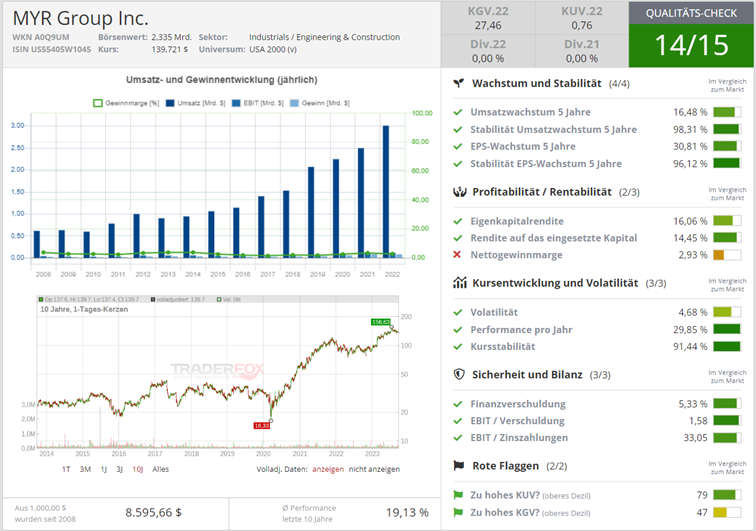

Mr. Cooper Group – einer der größten Hauskreditanbieter in den USA

Mr. Cooper Group ist ein Unternehmen, das Dienstleistungen im Bereich der Wohnungsbaudarlehen bzw. Hauskredite anbietet. Es ist in den Segmenten Servicing und Originations tätig. Im Servicing-Segment werden Darlehenszahlungen gesammelt, Zins- und Tilgungszahlungen an Investoren überwiesen, Treuhandfonds für die Zahlung von Kosten im Zusammenhang mit Hypotheken wie Steuern und Versicherungen verwaltet sowie Maßnahmen zur Verlustminderung im Auftrag von Investoren durchgeführt. Das Originations-Segment bietet Bestandskunden Refinanzierungsmöglichkeiten über eine direkte Verbraucherplattform und erwirbt Darlehen von Ursprungsländern über den Korrespondenzkanal.

Das Unternehmen ist über die Jahre hinweg sehr gut gewachsen und kann für sein Dienstleistungssegment eine jährliche Wachstumsrate von 30 % zwischen 2008 und dem 2. Quartal 2023 vorweisen. Die Maßnahmen, die Mr. Cooper ergriffen hat, um diese Position zu erreichen, beruhen primär auf einer starken Beziehung zu den Stakeholdern, die dem Unternehmen durch frühzeitige Finanzierung und Unterstützung geholfen haben, die Erträge zu steigern. Im zweiten Segment von Mr. Cooper werden Wohnbauhypothekendarlehen über den Direktvertrieb an Kunden vergeben. Das Unternehmen hat sich auf die Vergabe und den Kauf von Darlehen von Hypothekenbanken konzentriert, um im Laufe der Zeit steigende Renditen zu erzielen. Dies ist auch das Ziel des Unternehmens. Die Maßnahmen, die Mr. Cooper zu diesem Zweck ergreift, sind der Ausbau der Direct-To-Consumer-Plattform und die Ausweitung des Sub-Servicing. Diese Initiativen scheinen sich bisher auszuzahlen.

Spannend sind künftig die Entwicklungen am Markt für Hypothekendienstleistungsrechte [MSR], der nach wie vor weitgehend unkonsolidiert ist, so dass die zehn größten Hypothekenunternehmen nur 48 % des Marktes ausmachen. Mortgage Servicing Rights (MSR) bezeichnen eine vertragliche Vereinbarung, in der das Recht, eine bestehende Hypothek zu bedienen, vom ursprünglichen Hypothekengeber an eine andere Partei verkauft wird, die sich auf die verschiedenen mit der Bedienung von Hypotheken verbundenen Funktionen spezialisiert hat. In seinem Brief an die Aktionäre aus dem Jahr 2022 schätzte der CEO, Jay Bray, dass in den nächsten zwei bis drei Jahren ein "beträchtlicher Rückstau an MSRs auf den Markt kommen wird, da die Originatoren angesichts des Liquiditätsdrucks MSRs abstoßen.

Diese Beobachtung scheint durch aktuelle Daten gestützt zu werden. Nach Angaben von HousingWire werden 30 % der 1000 größten unabhängigen Hypothekenbanken bis Ende dieses Jahres durch Verkäufe, Fusionen und Insolvenzen verschwinden, was auf die steigende Inflation und die steigenden Zinsen zurückzuführen ist. Die Konsolidierung wird die Rentabilität und die Renditen der Branche verbessern. Diese Konsolidierung wird insbesondere durch die schlechte finanzielle Leistung innerhalb der Branche, das rückläufige Neugeschäftsvolumen und die sich verschlechternden Nettoproduktionserträge vorangetrieben. Mit dem Ende der Nullzinsen und dem Ankauf von hypothekarisch gesicherten Wertpapieren [MBS] ist die Ära der künstlichen Ankurbelung der Nachfrage vorbei.

Die Mr. Cooper meldete für das zweite Quartal, das im Juni 2023 endete, einen Gewinn von 1,66 USD pro Aktie bei einem Umsatz von 486 Mio. USD. Die Konsensgewinnschätzung lag bei 1,22 USD pro Aktie bei einem Umsatz von 412,72 Mio. USD. Das Unternehmen übertraf die Konsensschätzungen um 36,07 %, während der Umsatz im Vergleich zum Vorjahresquartal um 18,86 % fiel.

In den letzten 12 Monaten konnte die Aktie von Mr. Cooper Group, Inc. eine Rendite von 20,75 % erzielen. Die durchschnittliche Rendite der letzten fünf Jahre lag bei 25,73 % und in den letzten drei Jahren sogar bei 46,12 %.

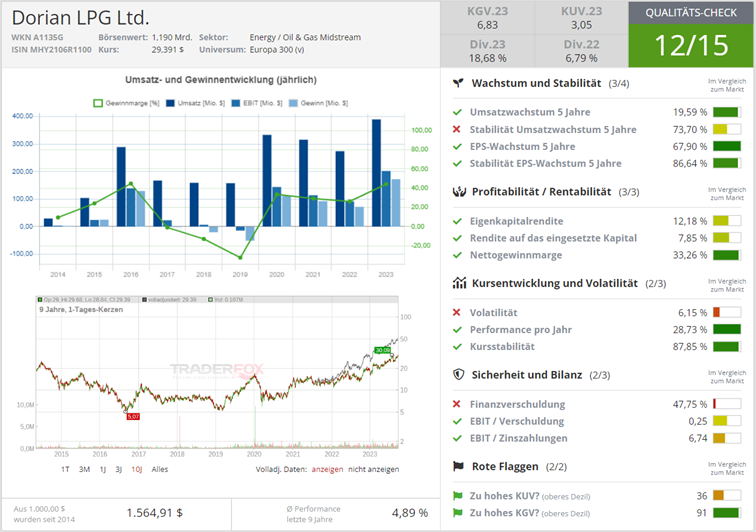

Dorian LPG - voll integrierte Flüssiggas-Reederei mit ausgezeichnetem Ruf

Dorian LPG ist eine Flüssiggas-Reederei und ein führender Eigner und Betreiber von modernen sehr großen Gastankern ("VLGCs"). Die Gründungsmanager verwalten seit 2002 Schiffe auf dem LPG-Schifffahrtsmarkt. Die Flotte besteht derzeit aus 25 modernen VLGCs. Diese haben eine Gesamttragfähigkeit von ca. 2,1 Mio. cbm und ein Durchschnittsalter von 8 Jahren (ohne 4 gecharterte VLGCs).

Das Unternehmen bietet ein eigenes kommerzielles und technisches Management für alle Schiffe seiner Flotte, einschließlich der im Helios Pool eingesetzten Schiffe. Ziel ist es, einen sicheren, zuverlässigen, sauberen und störungsfreien Transport zu gewährleisten. Ein erstklassiger Kundenservice ist für Dorian LPG Pflicht. Das Unternehmen hat Niederlassungen in Connecticut, USA, Kopenhagen, Dänemark, und Athen, Griechenland.

Internationale Flüssiggastransporte auf dem Seeweg werden im Allgemeinen von zwei Arten von Betreibern durchgeführt: LPG-Vertreiber und -Händler und unabhängige Reedereien wie Dorian LPG. Die wichtigste Handelsroute in der Branche ist traditionell der Transport von Flüssiggas vom Arabischen Golf nach Asien. Mit dem Aufstieg der Vereinigten Staaten zu einem wichtigen Drehkreuz für den LPG-Export ist der Weg vom US-Golf nach Asien zu einer wichtigen Handelsroute geworden. Die Schiffe werden im Allgemeinen im Rahmen von Zeitcharterverträgen, Bareboat-Charterverträgen, Spot-Charterverträgen oder Frachtverträgen betrieben. LPG-Vertreiber und -Händler nutzen ihre Flotten nicht nur für den Transport ihres eigenen LPG, sondern auch für den Transport von LPG für dritte Charterer, die in direktem Wettbewerb mit unabhängigen Eigentümern und Betreibern auf dem Tanker-Chartermarkt stehen. LPG-Beförderungsdienste finden auf Märkten statt, die von starkem Wettbewerb geprägt sind und in erster Linie auf Angebot und Nachfrage nach verfügbaren Schiffen basieren. Im Allgemeinen basiert der Wettbewerb um Charterraten auf Charterraten, Kundenbeziehungen, Betriebserfahrung, professionellem Ruf und Schiffsspezifikationen (Größe, Alter und Zustand).

Sehr große Gastanker ("VLGCs") wie die von Dorian LPG sind die größte Schiffsklasse in der weltweiten LPG-Flotte. Diese Schiffe sind hochtechnisiert, um die hohen Anforderungen der Kunden zu erfüllen und die strengen Umweltvorschriften, einschließlich der Emissionsvorschriften, einzuhalten. Die moderne VLGC-Flotte von Dorian LPG, die der ECO-Klasse angehört, kombiniert mit einem hohen Ausbildungsstand der Besatzung und einer strengen Schiffsführung. Dorian hat jüngst in die Nachrüstung von Scrubbern in seiner Flotte investiert. Ein Scrubber ist ein verfahrenstechnischer Apparat, der an Bord eines Schiffes verbaut ist, und der den Schwefel über eine Abgasreinigung aus der Abluft filtert, sodass der Schwefel nicht nach draußen gepustet wird.

Das Unternehmen untersucht intensiv das Potenzial von Technologien zur Abscheidung und Speicherung von Kohlenstoff (CCS) auf seinen Schiffen. Man möchte die Energieeffizienz an Bord der Schiffe mit dem Schwerpunkt auf der Verbesserung der Schiffsleistung und der Emissionen vorantreiben.

Der Umsatz im letzten Geschäftsjahr betrug 389 Mio. USD und stieg somit um 42,13 % im Vergleich zum Vorjahr. Das durchschnittliche Umsatzwachstum in den letzten fünf Jahren beträgt 19,59 %. Allein im letzten Quartal verzeichnete Dorian LPG ein Umsatzwachstum von 47,34 % im Vergleich zum Vorjahresquartal. Dorian LPG meldete für das abgelaufene Quartal einen Gewinn von 1,21 USD pro Aktie bei einem Umsatz von 111,56 Mio. USD. Das Unternehmen verfehlte die Konsensschätzungen um 26,22 %, während der Umsatz im Vergleich zum Vorjahr um 45,22 % stieg.

Dorian wird gegenwärtig, historisch betrachtet mit einem leichten Aufschlag gehandelt, ist jedoch nicht maßlos überbewertet. Die Frachtraten haben sich in diesem Jahr als widerstandsfähig erwiesen und die üblichen saisonalen Einbrüche vermieden. Darüber hinaus haben sich die Verzögerungen im Panamakanal negativ auf die LPG-Schifffahrt ausgewirkt und die weltweite Flottengröße verringert. Und schließlich sind die Werften ausverkauft, so dass neue Auslieferungen erst im ersten Halbjahr 2027 zu erwarten sind. Seit zwei Quartalen in Folge konnten diese Unternehmen alte Schiffe mit einem Aufschlag auf den Buchwert verkaufen, was darauf hindeutet, dass der Marktwert ihrer Schiffe den Buchwert übersteigt.

In Bezug auf die Aktien-Performance der letzten Jahre kann Dorian LPG ebenfalls überzeugen. Die Rendite der letzten 12 Monate lag bei beachtlichen 96,36 %. Auch die durchschnittliche Rendite der letzten drei Jahre von 49,83 % sowie die durchschnittliche Rendite der letzten fünf Jahre von 27,48 % unterstreichen die solide Performance des Unternehmens.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: https://stock.adobe.com/de