Diese 5 Aktien aus Europa sind wahrhaftige Dauerläufer!

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien Europa" auf https://paper.traderfox.com.

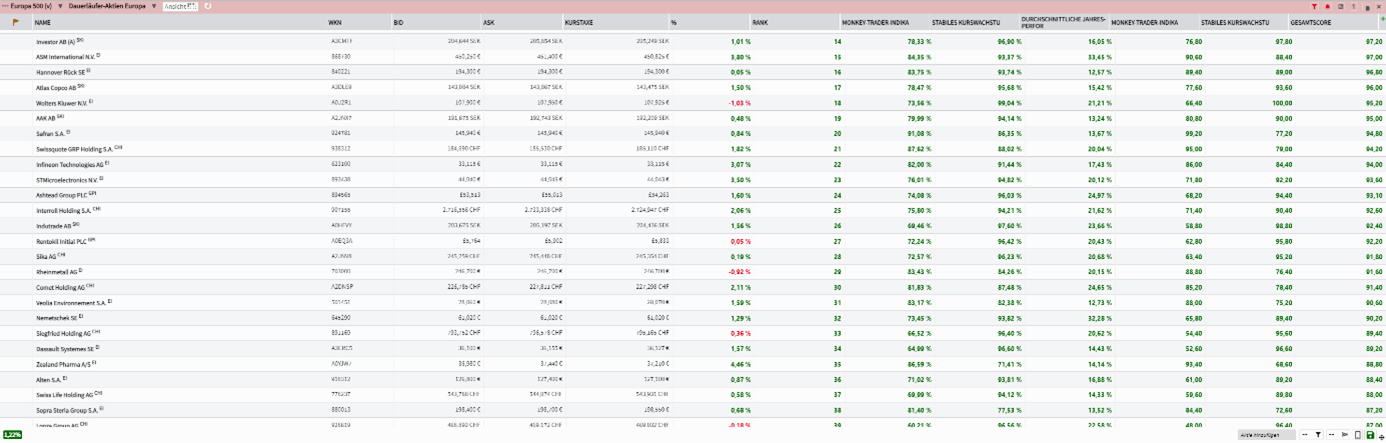

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien Europa" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien Europa". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 500 volumenstärksten Aktien aus Europa. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen fünf Treffer genauer vor:

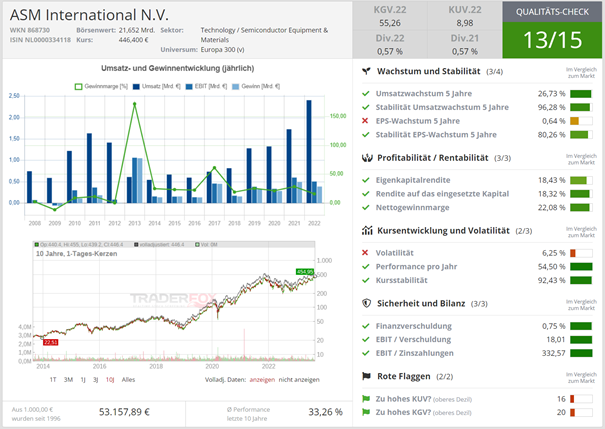

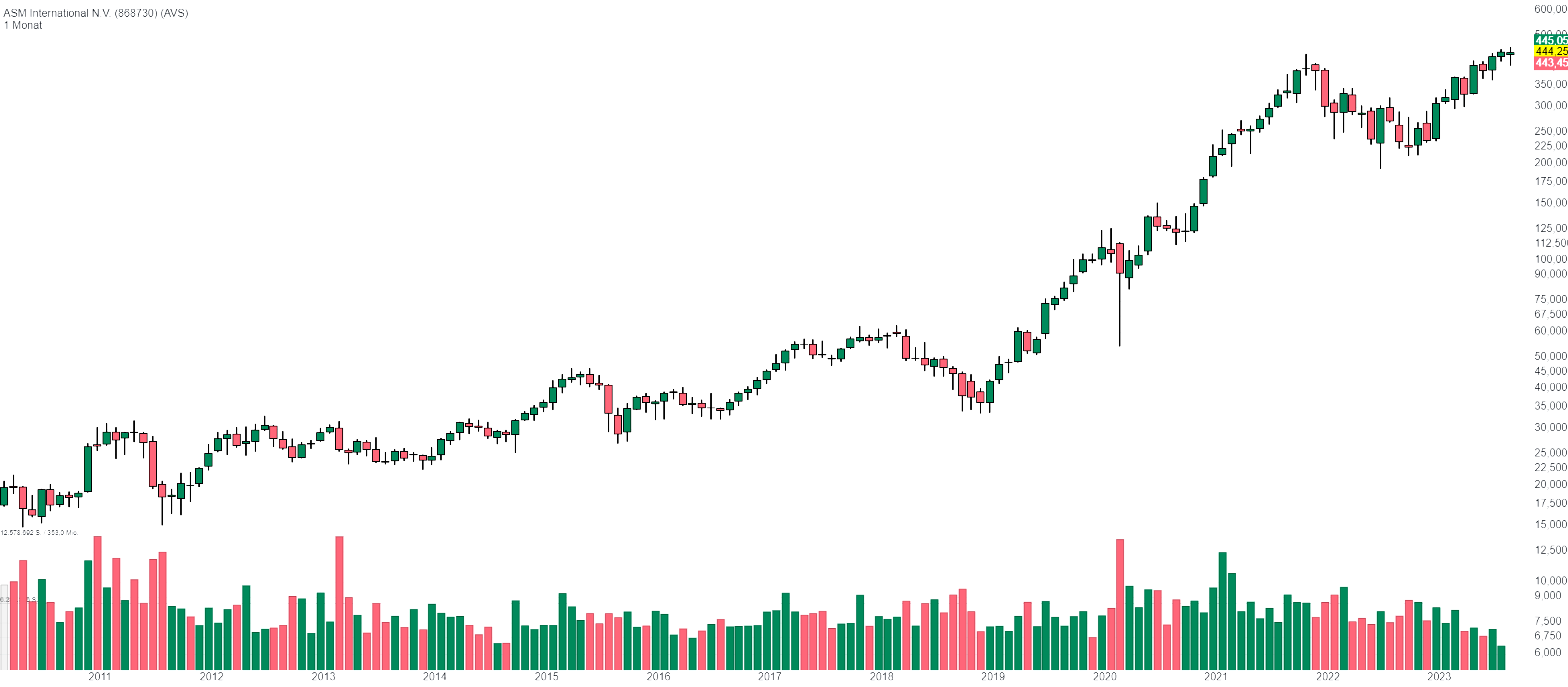

ASM International N.V. – ein Top Pick, um vom nächsten Aufschwung im Halbleitermarkt zu profitieren!

ASM International ist eine international tätige Unternehmensgruppe im Bereich Technologien und Produkte für Halbleiterfertigungsanlagen. Der Konzern entwirft und produziert Geräte und Materialien für die Fertigung von Halbleiterbauelementen und bietet Fertigungslösungen zur Waferbearbeitung (Front-End-Segment) an. ASM konzentriert sich dabei auf den schnell wachsenden Markt für Wafer-Fab-Anlagen. Dabei liegen die Hauptstärken des Unternehmens im Segment der Depositionsanlagen. Insbesondere auf dem ALD-Markt verfügt das Unternehmen über einen führenden Anteil von rund 50 %. ALD ist ein oberflächengesteuertes Schicht-für-Schicht-Verfahren, bei dem dünne Schichten atomar nacheinander abgeschieden werden. Auch die Position auf dem Epi-Markt wächst kontinuierlich an. Mit diesen Schlüsseltechnologien versetzt das Unternehmen seine Kunden in die Lage, ihre Halbleitergeräte der nächsten Generation zu entwickeln.

Das Unternehmen plant, seinen Umsatz im Zeitraum 2020-2025 mit einer durchschnittlichen Wachstumsrate von 16 % -21 % zu steigern. Dank der Fokussierung auf schnell wachsende Märkte hat ASM in den letzten Jahren stets besser abgeschnitten als der breitere Markt für Waferfabrikationsanlagen. Das Kernstück der Wachstumsstrategie des Unternehmens ist die kontinuierliche Innovation. Sie verschafft ASM einen führenden technologischen Wettbewerbsvorteil. Mit F&E-Zentren in sieben Ländern trägt das Unternehmen dazu bei, die heutigen Spitzen-Halbleiterprodukte zu entwickeln, die wiederum den Fortschritt in Bereichen wie Biotechnologie und Medizin, Cloud Computing, mobile Konnektivität und KI vorangetrieben haben.

Das Unternehmen ist in den schnell wachsenden Halbleitertechnologien wie Siliziumkarbid (SiC) und Epitaxie hervorragend aufgestellt. Das Unternehmen hat bereits eine bedeutende Position auf dem Markt für SiC-Anlagen inne, da sein Marktanteil nach der Übernahme von LPE im vergangenen Jahr auf über 24 % gestiegen ist. Dies ist für die Wachstumsaussichten von ASM von entscheidender Bedeutung, da für die SiC-Industrie bis 2030 ein jährliches Wachstum von 23,8 % erwartet wird.

Dazu passt die Vorhersage, dass die Ausgaben für Wafer-Fertigungsanlagen (wafer fab equipment - WFE) zwischen 2023 und 2026 mit einer durchschnittlichen Wachstumsrate von 13 % p.a. wachsen und bis 2026 123 Mrd. USD erreichen sollen. Man geht davon aus, dass die künstliche Intelligenz ein wesentlicher Treiber der WFE-Ausgaben sein wird, basierend auf einer Erwartung von etwa 52.000 Wafern pro Monat an KI-bezogener GPU-Nachfrage und 20.000 Wafern pro Monat an KI-bezogener CPU-Nachfrage in den Foundries bis 2027.

Im Jahr 2022 konnte das Unternehmen den Umsatz um 33 % steigern. 2022 entsprach außerdem dem sechsten Jahr in Folge mit zweistelligem Wachstum. Der Umsatz von ASM lag im 2. Quartal bei 669,1 Mio. Euro und damit 1 % unter dem Konsens, während sich der Gesamtauftragseingang auf 485,8 Mio. Euro belief. Ein positiver Produktmix und ein größerer Anteil des Umsatzes aus China trugen ebenfalls dazu bei, das EBIT auf 406,57 Mio. Euro zu steigern.

Das Management machte die schwächere Nachfrage, die durch die Einstellung der Produktion im Bereich Logic/Foundry verursacht wurde, für den geringeren Auftragseingang von 486 Mio. Euro im Quartal verantwortlich, der währungsbereinigt um 48 % unter dem Vorjahreswert lag. Der Auftragsbestand scheint nun zu einem normalen Niveau zurückzukehren, nachdem er im Jahr 2022 aufgrund der positiven Auswirkungen der verbesserten Lieferkette künstlich aufgebläht wurde.

Betrachtet man die Performance der ASM International Aktie in den letzten Jahren, so gab es solide Renditen zu verzeichnen. Während die Rendite der letzten 12 Monate bei 45,89 % lag, konnte das Unternehmen eine durchschnittliche Rendite von 56,51 % in den vergangenen 5 Jahren erzielen. Auch die durchschnittliche Rendite der letzten 3 Jahre beträgt starke 51,39 %.

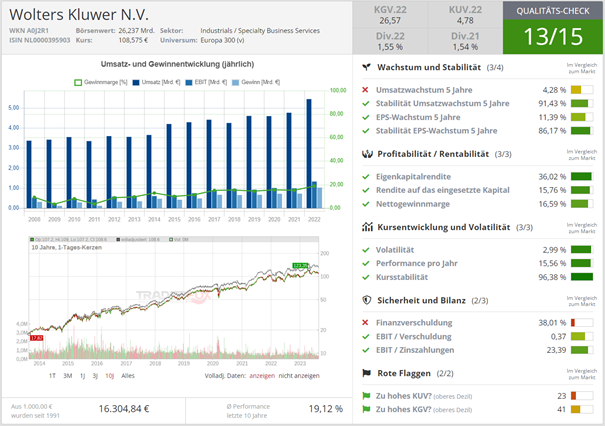

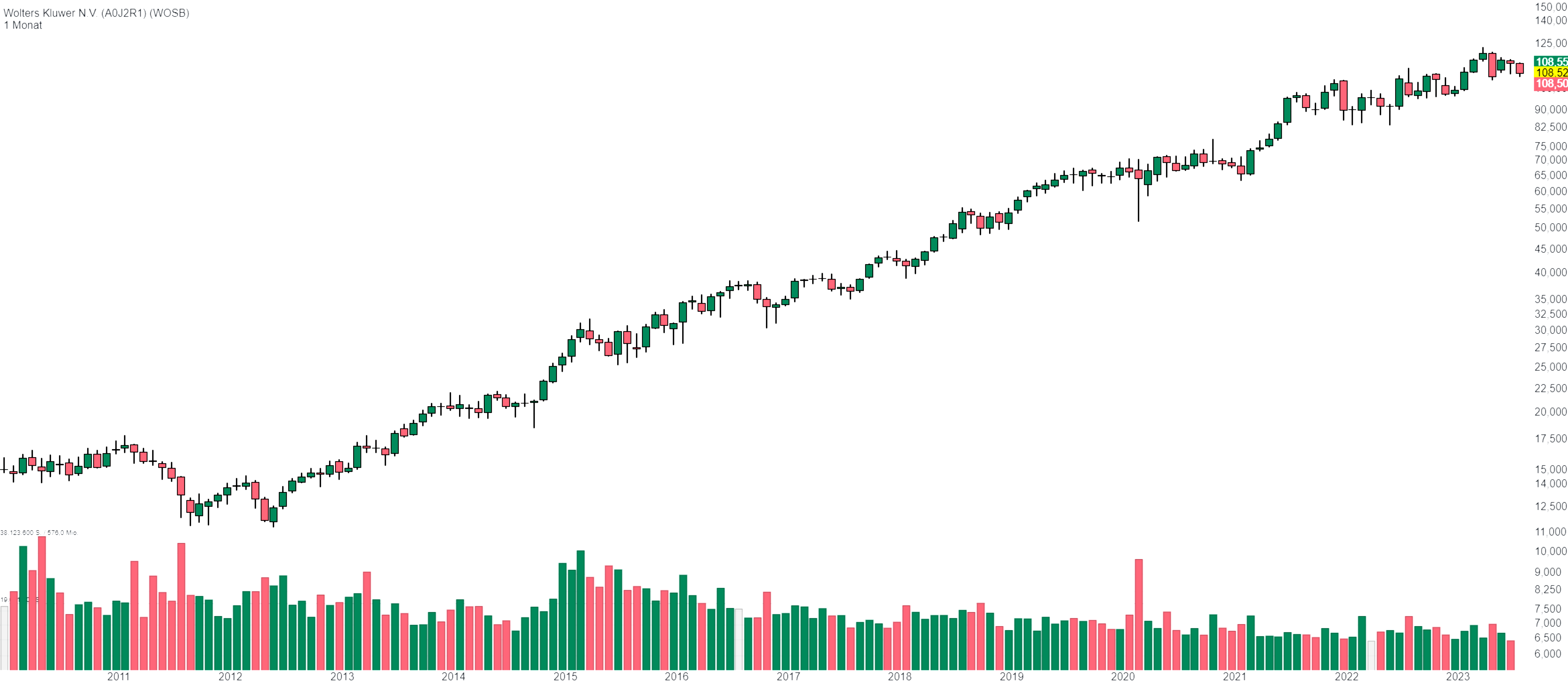

Wolters Kluwer N.V. – Top Management und nahezu konjunkturunabhängig

Wolters Kluwer ist ein weltweit führender Anbieter von Fachinformationen, Softwarelösungen und Dienstleistungen für verschiedene Branchen, darunter Recht, Steuern, Gesundheitswesen, Finanzen und Compliance. Im Bereich Gesundheit bietet das Unternehmen evidenzbasierte klinische Entscheidungshilfen, klinische Dokumentation und Lösungen zur Patientenbindung für Fachleute im Gesundheitswesen an. Im Segment Steuern & Buchhaltung fokussiert sich Wolters Kluwer auf Softwarelösungen, Recherchetools und sonstige Dienstleistungen für Steuer-, Buchhaltungs- und Wirtschaftsprüfungsexperten. Für Themen rundum Unternehmensführung offeriert das Unternehmen Lösungen für die Einhaltung von Vorschriften und das Risikomanagement für Finanzinstitute, Rechtsexperten und Compliance-Beauftragte in Unternehmen. Hinzu kommen juristische Fachinformationen und Softwarelösungen für Anwaltskanzleien und Rechtsabteilungen.

Das Umsatzprofil von WK ist stark diversifiziert, wobei kein einzelnes Segment mehr als 35 % des Gesamtumsatzes ausmacht. In Anbetracht des breiten Spektrums an Zielbranchen verringert dies die Abhängigkeit von einer einzelnen Branche, um Wachstum zu erzielen. Außerdem ist das Unternehmen in erheblichem Maße in nicht-zyklischen Branchen tätig, was die Risiken weiter verringert.

Alle Segmente verfügen über ein gesundes organisches Wachstum. Das Ziel des Unternehmens ist es, Fachleuten Informationen zur Verfügung zu stellen, auf die sie sich verlassen können, und ihnen zunehmend Einblicke zu gewähren, die ihnen helfen, fundierte Entscheidungen zu treffen, und so wirtschaftliche Verbesserungen und Produktivität zu fördern. Der Zugang zu verwertbaren Informationen ist nicht ohne weiteres möglich, insbesondere wenn sie zur Steigerung des Werts manipuliert werden, was ein zentrales Wertversprechen für Unternehmen darstellt. Mit dem Übergang in ein datengesteuertes Zeitalter entwickelt sich dieses Wertversprechen weiter.

Die Einnahmen von Wolters Kluwer sind auch aufgrund ihrer Charakteristika äußerst attraktiv. 80 % der Einnahmen sind wiederkehrend, wobei sich die Kunden zu regelmäßigen Zahlungen als Gegenleistung für den Zugang zu den Dienstleistungen von Wolters Kluwer verpflichten. Wiederkehrende Einnahmen geben dem Unternehmen eine größere Sicherheit in Bezug auf künftige Einnahmen und ermöglichen es dem Unternehmen, sich auf die Gewinnung neuer Kunden zu konzentrieren. Außerdem spiegelt dies die Qualität der Dienstleistungen wider, da die Kunden bereit sind, langfristige Verträge einzugehen.

Cloud-Software-Services werden für Wolters Kluwer immer bedeutsamer. Das Unternehmen hat in den letzten Jahren ein beeindruckendes Wachstum erzielt, da die technologische Entwicklung und die sich verändernden Arbeitsbedingungen die Implementierung von Cloud-basierten Lösungen vorantreiben. Die Verlagerung hin zu digitalen Plattformen und cloudbasierten Lösungen tragen zu einer Zunahme der digitalen Dienstleistungen bei. Dies dürfte zu einer weiteren Margenverbesserung beitragen.

Auch KI ist eine wichtige Entwicklung in der Branche. Der Einsatz von generativer KI in Verbindung mit einer umfassenden Inhaltsbibliothek wird Wolters Kluwer ermöglichen, ihr Mehrwertangebot deutlich zu erhöhen, da Analysen und Erkenntnisse in Echtzeit auf sich verändernde Szenarien zugeschnitten werden können. Auch die zunehmenden regulatorischen Anforderungen in allen Branchen werden die Nachfrage nach Compliance- und Risikomanagement-Lösungen weiter vorantreiben.

Im ersten Halbjahr beliefen sich die Einnahmen auf 2,725 Mrd. Euro, ein Anstieg von 4 % bei konstanten Wechselkursen. Das organische Wachstum betrug 6 % und schwächte sich damit gegenüber 7 % im Vorjahr leicht ab, was jedoch den Erwartungen entsprach. Das bereinigte Betriebsergebnis betrug 711 Mio. Euro, ein Rückgang um 4 %. Infolgedessen ging die Marge auf 26,1 % zurück. Dies entsprach ebenfalls den Erwartungen und spiegelt einen Anstieg der Investitionen in innovative Produkte, der Personalkosten und der damit verbundenen Aufwendungen wider. Der verwässerte bereinigte Gewinn je Aktie stieg bei konstanten Wechselkursen um 2 %. Der bereinigte freie Cashflow belief sich auf 495 Mio. Euro, was einem Rückgang von 2 % bei konstanten Wechselkursen entspricht. Die Nettoverschuldung im Verhältnis zum EBITDA betrug das 1,5-fache und war damit etwas höher als vor einem Jahr.

Die Aktienperformance von Wolters Kluwer war bemerkenswert. Die Rendite der letzten 12 Monate beträgt 2,37 %, während die durchschnittliche Rendite der letzten fünf Jahre bei 15,98 % liegt.

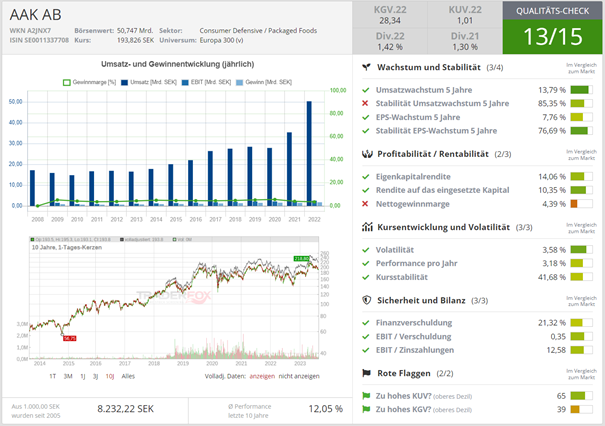

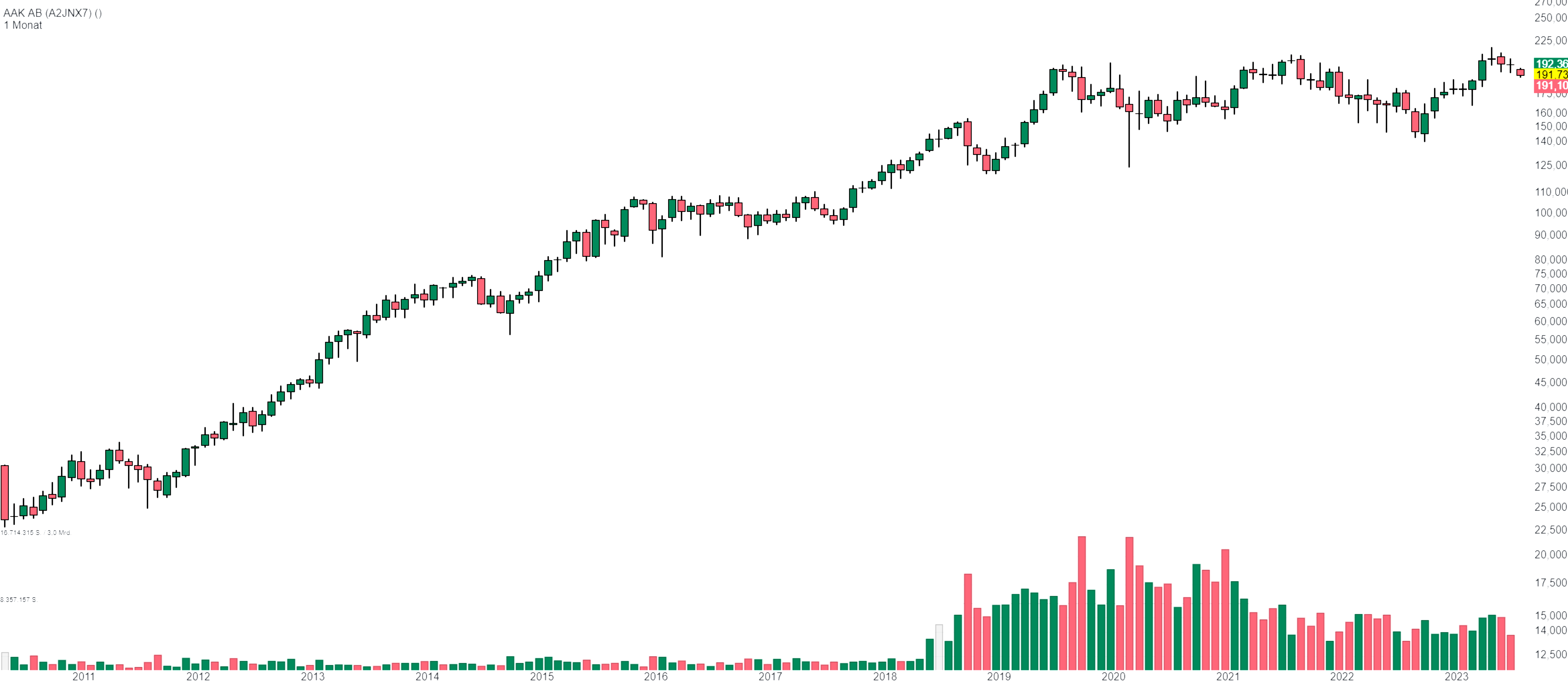

AAK AB – der Markt für pflanzliche Lebensmittel ist auf Wachstum getrimmt

AAK ist auf pflanzliche Öle und Fette spezialisiert, die als wertsteigernde Zutaten in vielen Produkten enthalten sind, welche Menschen gerne konsumieren. Das Unternehmen ist bemüht, diese Produkte geschmacklich besser, gesünder und nachhaltiger zu machen. Außerdem können auch die Produktion und die Prozesse der Kunden optimiert werden, indem bestehende Zutaten durch pflanzliche Äquivalente ersetzt werden, welche die Effizienz verbessern und die Leistung und Nachhaltigkeit des Endprodukts steigern.

AAK ist in drei Geschäftsbereiche unterteilt: Lebensmittelinhaltsstoffe, Schokolade und Süßwarenfette sowie Technische Produkte und Futtermittel. Food Ingredients, der größte Geschäftsbereich, bietet Lösungen für die Bäckerei-, Molkerei-, Nahrungsmittel-, Pflanzen- und Foodservice-Industrie. Chocolate & Confectionery Fats bedient vor allem Hersteller von Schokolade, Brotaufstrichen und Füllungen sowie Kunden in der Körperpflegeindustrie. Im Bereich Technische Produkte & Futtermittel bietet AAK eine wachsende Palette spezialisierter Lösungen an und reagiert damit auf die steigende Nachfrage nach natürlichen Inhaltsstoffen und Nachhaltigkeit. AAK nutzt seine Multiprozess-Produktionsanlagen und Technologien, um alle drei Geschäftsbereiche zu bedienen.

AAK verschreibt sich dem Slogan "Making Better Happen™". Die Vision ist es, in der Branche die erste Wahl für pflanzenbasierte Öllösungen zu sein. Im Mittelpunkt des AAK-Angebots steht die gemeinsame Entwicklung mit dem Kunden. Dabei versucht das Unternehmen zu verstehen, was Making Better Happen™ für jeden einzelnen Kunden bedeutet. Im Anschluss kann AAK seine umfassenden Kenntnisse von Produkten und Branchen einfließen lassen. Das Unternehmen beschäftigt rund 4.000 Mitarbeiter und verfügt über 25 regionale Verkaufsbüros, 16 spezielle Kundeninnovationszentren und mehr als 20 Produktionsstätten.

Investitionen in neue Technologien und Übernahmen sind ein Teil der Wachstumsstrategie von AAK. Im Jahr 2022 wurde in das Lebensmitteltechnologie-Start-up Green-On investiert, dessen Konzept auf der sogenannten Power-to-X-Technologie basiert. Ziel dieser Technologie ist es, Rohstoffe - in diesem Fall Öle und Fette für Lebensmittel und andere Anwendungen - direkt aus Kohlendioxid, erneuerbarer Energie und Wasser zu erzeugen, wodurch der Bedarf an Ackerland, einer der knappsten Ressourcen, entfällt. Die Power-to-X-Technologie hat das Potenzial, die Entwicklung nachhaltiger Inhaltsstofflösungen für Lebensmittel und technische Produkte zu beschleunigen.

Auch die Expansion in schnell wachsende Märkte ist ein wichtiges Ziel für AAK. Im Laufe des Jahres erwarb AAK Arani Agro Oil an der Ostküste Indiens. Diese Akquisition entspricht der Strategie der geografischen Expansion und erhöht den Marktanteil auf dem indischen Markt für hochwertige Spezialöle. Wenn dieses Konzept skalierbar ist, wird es Fette mit Funktionalitäten produzieren, die in zukünftigen Lebensmitteln benötigt werden, und zwar mit einer geringeren Umweltbelastung als jede andere heute bekannte Technologie.

Die Verbraucher verlangen zunehmend nach Transparenz und Nachhaltigkeit, vor allem in Bezug auf ihre Ernährung. Diese Nachfrage geht Hand in Hand mit einem verstärkten Fokus auf gesunde Lebensmittel. AAK ist bestrebt, diese Anforderungen der Verbraucher zu erfüllen. Parallel zu diesen Trends wird erwartet, dass die allgemeine Nachfrage nach Lebensmitteln bis 2050 um 70 % steigen wird. Diesen steigenden Bedarf auf nachhaltige Weise zu decken, wird eine große Herausforderung für die Lebensmittelproduzenten der Welt sein. AAK ist überzeugt, dass sich der Markt für pflanzliche Lebensmittel langfristig positiv entwickeln wird. Mit dem neu eröffneten AAK-Innovationszentrum für pflanzliche Lebensmittel in Zaandijk, Niederlande, ist das Unternehmen gut gerüstet, um seine Kunden weiterhin bei ihren Innovationsbemühungen zu unterstützen.

Im Bereich New Food Solutions will AAK in neue Technologien für Lebensmittellösungen investieren, wie z. B. Fermentation, Kultivierung und Power-to-X. Das Unternehmen verfolgt aufkommende Technologien für Öle und Fette sehr genau und wählt mögliche Übernahmekandidaten sorgfältig aus. Die Investitionen in Big Idea Ventures und Green-On sind zwei Beispiele, die diese strategische Ausrichtung widerspiegeln.

Auch die Segmente Körperpflege und Technische Produkte entwickeln sich gut. Ein starker Grundtrend ist die Verlagerung von Inhaltsstoffen auf fossiler Basis zu Alternativen, die durch Umweltfaktoren, Verbraucherpräferenzen, Unternehmenspolitik und Gesetzgebung angetrieben wird. Das Ziel von AAK ist es, in Kompetenz und Innovationen zu investieren, um die Chancen dieses Wandels zu nutzen.

Das Unternehmenswachstum von AAK AB ist beeindruckend. Im letzten Geschäftsjahr konnte das Unternehmen einen Umsatz von 50,42 Mrd. SEK erzielen, was einem Wachstum von 42,23 % im Vergleich zum vorletzten Geschäftsjahr entspricht. Das durchschnittliche Umsatzwachstum innerhalb der letzten 5 Jahre beträgt solide 13,79 %. Im letzten Quartal verzeichnete AAK AB zudem ein Umsatzwachstum von 15,51 % im Vergleich zum Vorjahresquartal. Auch der Gewinn des Unternehmens kann sich sehen lassen. Mit einem Gewinn von 1,77 Mrd. SEK im letzten Geschäftsjahr und einem Gewinnwachstum von 22,36 % hat AAK AB bewiesen, dass es nicht nur beim Umsatz, sondern auch beim Ertrag stark wächst. Das durchschnittliche Gewinnwachstum innerhalb der letzten 5 Jahre beträgt solide 7,76 % und im letzten Quartal stieg der Gewinn sogar um beeindruckende 293,33 %.

Am 19.07.2023 meldete AAK AB die Q3-Zahlen für das Quartal, das am 30.06.2023 endete. Der Umsatz lag im Ergebniszeitraum bei 11,2 Mrd. SEK (-10,6 % ggü. Vorjahresquartal) und der Gewinn bei 614,0 Mio. SEK (+296,1 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von AAK AB eine Rendite von 9,1 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -4,6 % (Outperformance: -4,3 %).

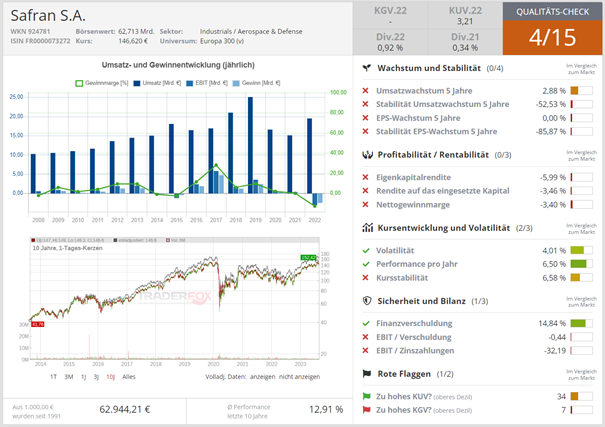

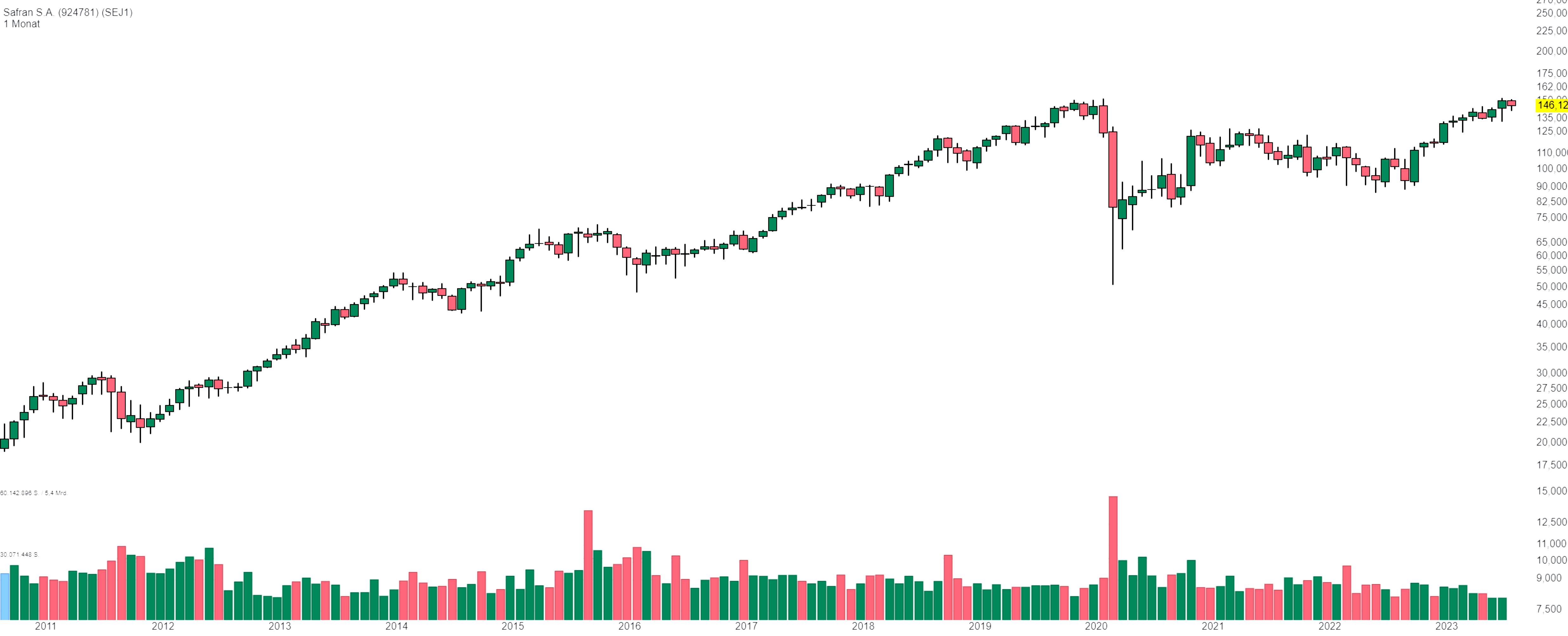

Safran S.A. - Ein europäisches Powerhouse der Luft- und Raumfahrt

Safran ist ein internationaler Hochtechnologiekonzern, der in den Bereichen Luftfahrt (Antriebe, Ausrüstung und Innenausstattung), Verteidigung und Raumfahrt tätig ist. Sein Hauptziel ist es, einen Beitrag zu einer sichereren und nachhaltigeren Welt zu leisten, in der der Luftverkehr umweltfreundlicher, komfortabler und zugänglicher ist. Safran ist mit 83 000 Mitarbeitern und einem Umsatz von 19,0 Mrd. Euro im Jahr 2022 weltweit präsent und nimmt allein oder in Partnerschaft eine weltweite oder regionale Führungsposition in seinen Kernmärkten ein. Safran führt Forschungs- und Entwicklungsprogramme durch, um die Umweltprioritäten seiner F&T- und Innovations-Roadmap einzuhalten.

Als vollwertiger Triebwerkshersteller beliefert Safran Flugzeughersteller mit Triebwerken für Verkehrsflugzeuge, Militärflugzeuge, regionale Transportflugzeuge, Geschäftsflugzeuge und Hubschrauber. Um die Kosteneffizienz zu erhöhen und die Risiken zu teilen, entwickeln die Triebwerkshersteller ihre Triebwerksprogramme häufig in Partnerschaft. Safran arbeitet seit den 1970er Jahren hauptsächlich mit GE zusammen. Die Partnerschaft wurde bis zum Jahr 2050 verlängert. Safran trägt auch durch seine 50%ige Beteiligung am Joint Venture ArianeGroup, dem Hauptauftragnehmer für die Trägerraketen Ariane 5 und Ariane 6, zum Zugang zum Weltraum bei.

Safran liefert eine breite Palette von Flugzeugausrüstungen, darunter Lande- und Bremssysteme, zugehörige elektrische Systeme sowie technische Lösungen. Hinzu kommt, dass Safran einer der weltweit führenden Anbieter von Aerosystemen ist und hierfür Ausrüstungen bereitstellt, die wesentliche Flugzeugfunktionen und die Sicherheit des Flugzeugs gewährleisten. Zusätzlich zu den oben beschriebenen Triebwerken bietet Safran Lösungen und Dienstleistungen in den Bereichen Optronik, Avionik, Navigationssysteme, taktische Drohnen, Elektronik und kritische Software für zivile und militärische Märkte an.

Um die Sicherheit der Passagiere zu gewährleisten und den Komfort zu optimieren, entwickelt Safran Kabinenausstattungen (Gepäckfächer, Toiletten, Bordküchen- und Catering-Ausstattung usw.), Passagier- und Besatzungssitze, Wasser- und Abfallmanagementsysteme, Bordunterhaltungssysteme (RAVE™) und Nachrüstungen für Verkehrsflugzeuge. Der Geschäftsbereich Flugzeuginnenausstattung richtet sich sowohl an Flugzeughersteller als auch an Fluggesellschaften.

Der Luftverkehrssektor war von der Covid-19-Krise mit am stärksten betroffen, und seine Erholung wurde durch Schwierigkeiten in der Lieferkette und die Inflation (insbesondere bei den Energiepreisen) stark beeinträchtigt. Nach einem erfolgreichen ersten Halbjahr gewinnt der französische Triebwerksbauer und Technologiekonzern nun Zuversicht für das gesamte Jahr. Laut dem Konzern hat Safran in den letzten sechs Monaten von dem Reiseboom nach der Corona-Pandemie profitiert, da sich der Flugverkehr weiter erholt und die Nachfrage steigt. Außerdem hat das Management ein Programm zu dem Rückkauf von Aktien initiiert: Bis zum Ende des Jahres 2025 ist geplant, Aktien im Wert von einer Milliarde Euro zu einkassieren.

Safran ist gut positioniert, um den sich beschleunigenden Trends in der Luft- und Raumfahrtindustrie zu begegnen. Dies verdankt das Unternehmen seiner globalen Führungsposition, seinem einzigartigen Technologieportfolio, seiner operativen Exzellenz, seinen beschleunigten Investitionen in eine kohlenstoffarme Luftfahrt, dem starken Engagement seiner Mitarbeiter und seiner soliden Finanzlage. Aktuelle Nachrichten deuten auf eine positive Entwicklung der Aktie hin. Laut einer Analyse der UBS wird Safran weiterhin zum Kauf empfohlen, mit einem Kursziel von 165 Euro. Deutsche Bank Research hebt das Kursziel sogar auf 169 Euro an und Barclays empfiehlt die Aktie mit einem Kursziel von 159 Euro.

Safran gab außerdem am 21.07.2023 bekannt, das Flight-Control-Geschäft von der Raytheon-Tochter Collins Aerospace zu übernehmen. Die Transaktion soll in der zweiten Jahreshälfte 2024 abgeschlossen sein. Safran prognostiziert für 2024, dass der Geschäftsbereich einen Umsatz von 1,5 Mrd. USD und ein Ergebnis vor Zinsen, Steuern und Abschreibungen von 130 Mio. USD erzielen wird. Die Übernahme ist eine einmalige Gelegenheit für Safran, ein weltweit führender Anbieter von kritischen Flugsteuerungsfunktionen zu werden.

Im letzten Geschäftsjahr ist der Umsatz von Safran S.A. von 15,1 Mrd. Euro auf 19,5 Mrd. Euro um 29 % gestiegen. Dabei fiel der Gewinn von 43 Mio. Euro auf -2,5 Mrd. Euro. Die Nettogewinnmarge lag damit bei -12,6 % ggü. 0,3 % im Vorjahr. Der französische Luft- und Raumfahrtzulieferer veröffentlichte am 27.07.2023 seinen Halbjahresbericht und meldete einen bereinigten Umsatz von 5,68 Mrd. Euro, was einem Anstieg von 27 % auf organischer Basis entspricht. "Wir sind auf dem richtigen Weg, unsere Lieferverpflichtungen trotz der anhaltenden Herausforderungen in der Lieferkette zu erfüllen", sagte CEO Olivier Andries.

Das bereinigte, Betriebsergebnis, eine aussagekräftige Kennzahl, die Posten wie Kapitalgewinne oder Wertminderungen ausschließt, belief sich im ersten Halbjahr auf 1,40 Mrd. Euro, was einem Anstieg von 27,3 % (organisch) entspricht. Der freie Cashflow fiel hingegen von 1,67 Mrd. auf 1,46 Mrd. Euro. Safran prognostiziert für das gesamte Jahr ein bereinigtes wiederkehrendes Betriebsergebnis von etwa 3,1 Mrd. Euro und einen Free Cashflow von mindestens 2,7 Mrd. Euro. Die Firma geht weiterhin von einem bereinigten Erlös von mindestens 23 Mrd. Euro aus.

In den letzten 52 Wochen hat die Aktie von Safran eine Rendite von 42,8%. In den vergangenen vier Wochen lag die Rendite bei -1,0 %. Die Aktie markierte das 52-Wochenhoch am 31.07.2023 bei 152,42 Euro.

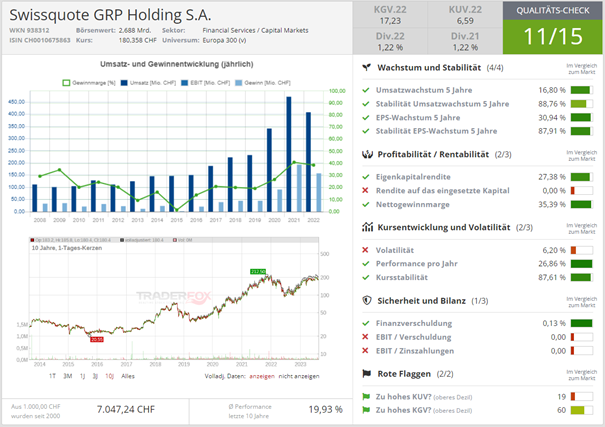

Swissquote GRP Holding S.A. – ein Schweizer Finanzallrounder

Die Swissquote Group Holding AG bietet Privatanlegern, vermögenden Anlegern sowie professionellen und institutionellen Kunden in der Schweiz, im übrigen Europa, im Nahen Osten und im asiatisch-pazifischen Raum eine Reihe von Online-Finanzdienstleistungen an. Das Unternehmen ist in zwei Segmenten tätig. Wertpapierhandel und Leveraged Forex. Es betreibt eine Online-Bank, die Einzahlungen/Abhebungen in mehreren Währungen, einschließlich Krypto-Vermögenswerten, akzeptiert.

Das Unternehmen bietet Wertpapierhandelsdienstleistungen an, wie z. B. Verwahrungsdienstleistungen, um in Echtzeit mit einer großen Palette von Anlageklassen zu handeln. Auch der Zugang zu einer Reihe von Investitions-, Entscheidungs-, Risikoüberwachungs- und Margin-Lending-Diensten wird für Privatanleger, unabhängige Vermögensverwalter und professionelle Anleger, Investmentfonds und andere institutionelle Kunden ermöglicht. Das Unternehmen wurde 1999 gegründet und hat seinen Hauptsitz in der Schweiz.

Vor dem Hintergrund der massiven Zunahme an Geldwäscherei-Fällen und Betrügereien im Zahlungsverkehr rüstet Swissquote ihre Systeme vermehrt mit Künstlicher Intelligenz auf. Dazu hat sich die Schweizer Online-Bank für die Firma NetGuardians entschieden, um die Bekämpfung von Betrug zu verbessern und die Anforderungen zur Geldwäscherei-Bekämpfung zu erfüllen. In Zukunft werden die KI-basierten Lösungen von NetGuardians gegen Finanzkriminalität eingesetzt werden und alle Transaktionen bei der Bank und auf der digitalen Finanz-App "Yuh", ein Joint Venture zwischen Swissquote und PostFinance, überwachen. Die von NetGuardians entwickelte Software soll Swissquote dabei unterstützen, die Bankensicherheit zu verbessern, indem sie Betrügereien wie Authorized Push Payment (APP) und andere Arten von Zahlungsbetrug identifizieren. Darüber hinaus wird es Swissquote helfen, die regulatorischen Vorschriften zur Bekämpfung der Geldwäscherei (AML) einzuhalten, indem es verdächtige Aktivitäten meldet, frühzeitige Geldwäscheversuche verhindert und die Einrichtung von Geldkurierkonten aufdeckt.

Wie andere Institute konnte die Swissquote in letzter Zeit maßgeblich vom veränderten Zinsumfeld profitieren. Im Zeitraum des Vorjahres war der Nettozinsertrag mit 102,7 Mio. CHF nahezu siebenmal so hoch wie im Vorjahr. Im Gegensatz dazu fiel die Handelsaktivität im Vergleich zum Vorjahr geringer aus und die Anzahl der Transaktionen blieb fast ein Viertel unter dem Niveau des entsprechenden Vorjahreszeitraums. Infolgedessen fiel der Nettokommissionsertrag um 9,2 % auf 73,7 Mio. CHF.

Swissquote gab am 09.08.2023 bekannt, dass der Nettoertrag des Instituts in den ersten sechs Monaten 2023 im Vergleich zum Vorjahr um einen Drittel auf 265,6 Mio. CHF gestiegen ist. Es wurden auch die eigenen Erwartungen übertroffen. Jedoch wurde die Mehrheit des Wachstums durch Erträge ohne Transaktionen wie Nettozinserträge und Depotgebühren verursacht. Laut Swissquote haben sie erstmals die Einnahmen von Kundentransaktionen wie beispielsweise Courtagen übertroffen.

Der Gewinn vor Steuern stieg um 38 % auf 124,9 Mio. CHF. Letztendlich ergab sich ein Nettogewinn von 106,5 Mio. CHF, der ebenfalls um 38 % gestiegen war. Das Finanzunternehmen hat auch seine Erwartungen für das Gesamtjahr angepasst. Neu erwartet Swissquote für das Gesamtjahr nun einen Nettoertrag von rund 530 Mio. CHF Franken (bisher 495 Mio.) und einen Vorsteuergewinn von 250 Mio. CHF (bisher 230 Mio.).

In den letzten 52 Wochen hat die Aktie von Swissquote eine Rendite von 62,2 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -6,3 %. Die Aktie markierte das 52-Wochenhoch am 14.07.2023 bei 203,60 CHF.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: https://stock.adobe.com/de