Diese vier Neo-Darvas Aktien gehören auf die Watchlist!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

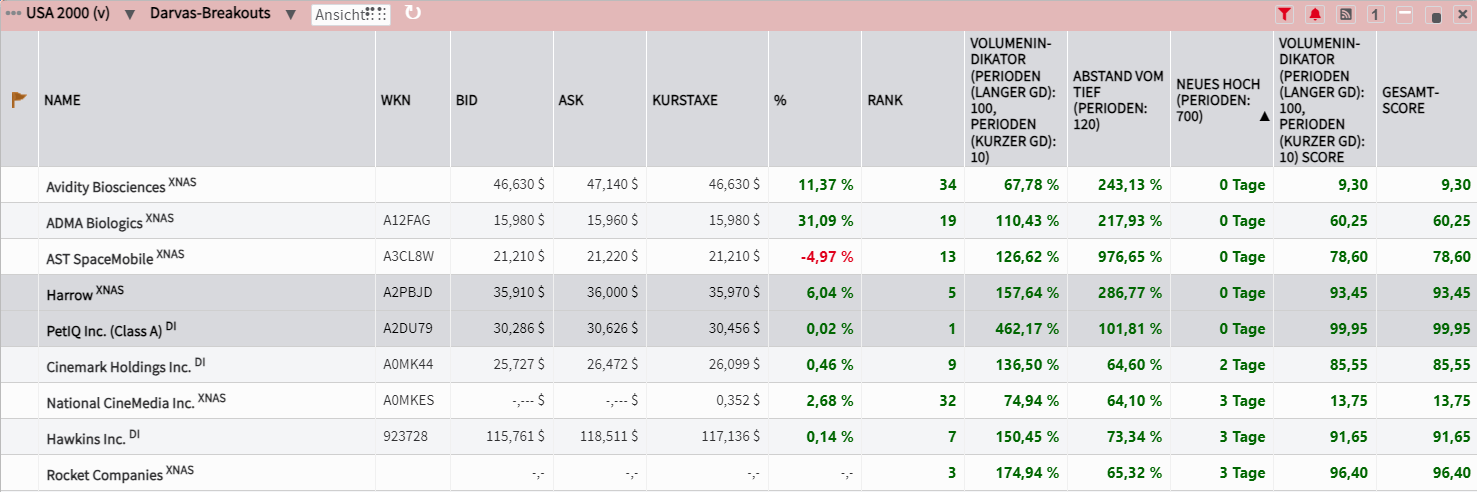

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Avidity Biosciences - Dem Biotechunternehmen gelingt der Durchbruch bei Muskeldystrophie

- Die Performance der letzten 12 Monate beträgt 395 %.

- Avidity Biosciences möchte das Leben der Menschen grundlegend verbessern, indem eine neue Klasse gezielter RNA-Therapeutika verwendet wird.

- Die FORTITUDE-Studie von Avidity Biosciences zu AOC 1020 zur Behandlung von FSHD zeigte vielversprechende Reduktionen der DUX4-Genexpression und Verbesserungen der Muskelfunktion.

Avidity Biosciences (NASDAQ: RNA) ist ein Biotechnologieunternehmen. Das Unternehmen entwickelt neuartige Therapien mit Antikörper-Oligonukleotid-Konjugaten, welche die derzeitigen Einschränkungen von Oligonukleotidtherapien überwinden sollen, um eine breite Palette schwerer Krankheiten zu behandeln. Der Fokus liegt klar auf der Entwicklung gezielter RNA-Therapien. Dabei setzt man auf die Kombination von Antikörpern und Oligonukleotiden. Diese Plattform ist als Antibody-Oligonucleotide Conjugates (AOCs) bekannt und nutzt Antikörper-Targeting, um Oligonukleotide direkt an die Zellen zu liefern. Das Produkt AOC 1001 ist für die Behandlung einer seltenen monogenen Muskelerkrankung konzipiert.

Am 12.06.2024 berichtete das Unternehmen über die Ergebnisse der Phase 1/2-Studie FORTITUDE für ein weiteres AOC, 1020. AOC 1020 kombiniert die Zielspezifität monoklonaler Antikörper mit den Gen-Silencing-Fähigkeiten von siRNA, um siRNA direkt in Muskelzellen zu transportieren und DUX4-mRNA abzubauen, die als Ursache der fazioskapulohumeralen Muskeldystrophie ("FSHD") gilt. Zu den wichtigsten Erkenntnissen aus Phase 1/2 FORTITUDE gehören eine durchschnittliche Reduktion von DUX4-regulierten Genen um mehr als 50 %. Außerdem sind Trends zu funktionellen Verbesserungen, einschließlich erhöhter Kraft in den Muskeln der oberen und unteren Extremitäten zu erkennen. Auch Muskelfunktion, gemessen am erreichbaren Arbeitsbereich im Vergleich zu Placebo fielen positiv aus. Die Behandlung scheint sicher und gut verträglich zu sein. Es gab keine schwerwiegenden Nebenwirkungen. Grundsätzlich ist es immer ein gutes Zeichen, wenn sowohl Biomarker als auch funktionelle Ergebnisse in die richtige Richtung tendieren. Dies deutet normalerweise auf eine wirksame Therapie hin.

Am 09.08.2024 veröffentlichte Avidity Biosciences positive Ergebnisse in einer klinischen Phase-1/2-Studie (EXPLORE44) mit dem Wirkstoff AOC 1044 zur Behandlung von Duchenne-Muskeldystrophie (DMD) bekannt gegeben. Bei Patienten mit Mutationen, die für das Exon-44-Skipping geeignet sind, zeigte die Verabreichung von 5 mg/kg AOC 1044 eine herausragende Wirkstoffanreicherung in der Skelettmuskulatur und führte zu einer signifikanten Steigerung der Dystrophin-Produktion um 25 % des Normalwerts sowie zu einer signifikanten Erhöhung des Exon-44-Skippings um 37 %. Zudem konnte eine Reduktion der Kreatinkinasewerte um über 80 % im Vergleich zum Ausgangswert festgestellt werden, was auf eine Verbesserung der Muskelfunktion hindeutet. AOC 1044 erwies sich als sicher und gut verträglich, wobei die meisten Nebenwirkungen mild oder moderat waren.

Hinweis: Zu Avidity Biosciences gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Avidity Biosciences eine Rendite von 395 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -0,5 %. Die Aktie markierte das 52-Wochenhoch am 29.07.2024 bei 48,80 USD. Das 52-Wochentief markierte die Aktie am 31.10.2023 bei 4,82 USD. Seitdem konnte die Aktie um 809 % zulegen.

AST SpaceMobile - Die Vision des globalen Internets aus dem Weltraum schreitet voran

- Die Performance der letzten 12 Monate beträgt 391 %.

- AST SpaceMobile verfügt über mehr als 3.300 Patente und Patentanmeldungen für seine Technologie und betreibt hochmoderne, vertikal integrierte Fertigungs- und Testanlagen in Texas.

- ASTS schätzt den adressierbaren Markt auf rund 1,1 Bio. USD, da er die Bereitstellung von Konnektivität mit 4G/5G-Geschwindigkeiten auf der ganzen Welt umfasst.

AST SpaceMobile (ASTS) baut das erste und einzige globale zellulare Breitbandnetz im Weltraum, das direkt mit standardmäßigen Mobilgeräten genutzt werden kann. Es basiert auf dem umfangreichen Patentportfolio des Unternehmens und ist sowohl für den kommerziellen als auch für den staatlichen Gebrauch bestimmt. Die Ingenieure und Weltraumwissenschaftler haben es sich zur Aufgabe gemacht, die Verbindungslücken zu schließen, mit denen die heute über 5 Mrd. Mobilfunkkunden konfrontiert sind. Auch soll all jenen Menschen Breitband zur Verfügung gestellt werden, die bisher noch gar keinen Anschluss haben. Aktuell hat AST SpaceMobile Vereinbarungen mit mehr als 40 Mobilfunknetzbetreibern weltweit, die zusammen über 2,7 Mrd. bestehende Abonnenten bedienen. Das Unternehmen produziert seine hochmoderne Satellitentechnologie in Midland, Texas, mit Produktions- und Testanlagen, die sich insgesamt über 17.500 Quadratmeter erstrecken.

Das Unternehmen startete seinen Testsatelliten BlueWalker 3 ("BW3") am 10.09.2022 und gab zwei Monate später den Abschluss der Entfaltung der Phased-Array-Kommunikationsantenne des Testsatelliten BW3 im Orbit bekannt. Am 25.04.2023 vermeldete das Unternehmen anschließend, dass es mithilfe des Testsatelliten BW3 erfolgreich bidirektionale Sprachanrufe direkt an handelsübliche Smartphones durchgeführt habe. Dies war ein Meilenstein. Die positiven Nachrichten hielten an, denn am 21.06.2023 ließ man verlauten, dass man mithilfe des Testsatelliten BW3 wiederholt erfolgreiche 4G-Downloadgeschwindigkeiten von über 10 Megabit pro Sekunde ("Mbps") an gängige Smartphones erreicht habe. Es folgte im September die Meldung, dass auf Basis einer 5G-Konnektivität mithilfe des Testsatelliten BW3 wiederholt erfolgreiche bidirektionale Sprachanrufe durchgeführt werden konnten.

Das Unternehmen arbeitet mit zahlreichen Mobilfunkbetreibern zusammen, um den Endkunden den SpaceMobile-Dienst anzubieten. Die Idee ist, dass Benutzer den SpaceMobile-Dienst nicht direkt über AST abonnieren müssen und auch keine neue oder zusätzliche Ausrüstung kaufen müssen. Stattdessen können die Nutzer auf den Dienst zugreifen, wenn sie auf ihrem Mobilgerät benachrichtigt werden, dass sie sich nicht mehr in Reichweite der landgestützten Einrichtungen des jeweiligen Mobilfunkbetreibers befinden. Abonnenten erhalten dementsprechend eine SMS auf ihrem Telefon mit der Frage, ob sie SpaceMobile-Dienste aktivieren möchten.

Hinweis: Zu AST SpaceMobile gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von AST SpaceMobile eine Rendite von 391 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 76 %. Die Aktie markierte das 52-Wochenhoch am 09.08.2024 bei 23,04 USD. Das 52-Wochentief markierte die Aktie am 02.04.2024 bei 1,97 USD. Seitdem konnte sich die Aktie erholen und um 970 % seit Tief zulegen.

Harrow - Wachsender Marktführer in der Augenheilkunde mit vielversprechenden Produktinnovationen

- Die Performance der letzten 12 Monate beträgt 106 %.

- Harrow ist ein führendes Unternehmen im Bereich der ophthalmischen Gesundheitsversorgung. Man ist spezialisiert auf die Behandlung chronischer Augenerkrankungen.

- Harrow gab die erfolgreiche Produktion des schwer herzustellenden Medikaments Triesence bekannt. Hierbei gibt es enorme Synergien mit Iheezo, da für beide Medikamente dieselben Käufer angesprochen werden können.

Harrow (NASDAQ: HROW) ist ein auf die Augenheilkunde spezialisiertes Pharmaunternehmen, das sich mit der Entdeckung, Entwicklung und Vermarktung ophthalmischer Pharmaprodukte für den US-Markt beschäftigt. Man stellt pharmazeutische Produkte für die über 8 Mio. Augenoperationen pro Jahr in den USA her, sowie Medikamente zur Behandlung von Patienten mit chronischen und akuten Augenerkrankungen wie trockenem Auge, Glaukom, Allergien, Infektionen und anderen entzündlichen Augenerkrankungen. Mittlerweile werden über 10.000 Ärzte, Krankenhäuser und ambulante Servicezentren (ASCs) und jeden Monat regelmäßig über 1.500 institutionelle Kunden beliefert.

Harrow startete 2014 ohne Produkte und ohne Umsatz und hat in nur zehn Jahren die größte Apotheke für augenärztliche Rezepturen in den USA aufgebaut, mit einem Marktanteil von 35 %. Der Kundenstamm umfasst in etwa die Hälfte aller augenärztlichen Verschreiber in den USA mit einer Kaufkraft von mehreren 10 Mrd. USD. Harrow möchte nun in den viel größeren Bereich der Markenpharmazeutika [BPP] expandieren. Die ersten beiden großen Medikamenteneinführungen, Iheezo und Vevye, sind dabei gut angelaufen. HROW erzielte am 20.06.2024 einen großen Erfolg, als sie die erfolgreiche Herstellung von Triesence [3e] bekannt gaben. Hierbei handelt es sich um ein sehr schwer herzustellendes Medikament mit hoher Nachfrage, das seit fünf Jahren knapp war.

Wie Harrow erklärt, ist 3e das einzige Produkt, das zur Visualisierung des Glaskörpers während der Vitrektomie geeignet ist. Außerdem ist es für die Behandlung der hinteren Uveitis zugelassen. In den USA gibt es jährlich rund 420.000 Vitrektomien und über 100.000 diagnostizierte Fälle von hinterer Uveitis. Dieser TAM beträgt 520.000 Einheiten und bei einem Preis von ca. 700 USD (das ist ein Rabatt von 25 % auf den WAC von 944 USD nach Abzug von Rabatten und Nachlässen) beträgt der TAM-Umsatz von 3e über 350 Mio. USD. 3e ist das einzige Produkt, für das der Großteil davon indiziert ist, und es hat einen J-Code, was bedeutet, dass der Staat die vollen Kosten des Medikaments übernimmt. Neben der Generierung von Einnahmen für das Unternehmen wird 3e den Iheezo-Vertriebsmitarbeitern von Harrow Türen im Retina-Bereich öffnen. Diese Synergie könnte sich als sehr wichtig erweisen, da der TAM von Iheezo etwa 20-mal so hoch ist wie der von 3e. Und das zusätzliche EBITDA von 3e in naher Zukunft wird es dem Unternehmen ermöglichen, die Vertriebsmannschaft für sein wichtigstes Medikament, Vevye, sicher auszubauen, ohne das Risiko einzugehen, sein Leverage-Ziel zu überschreiten.

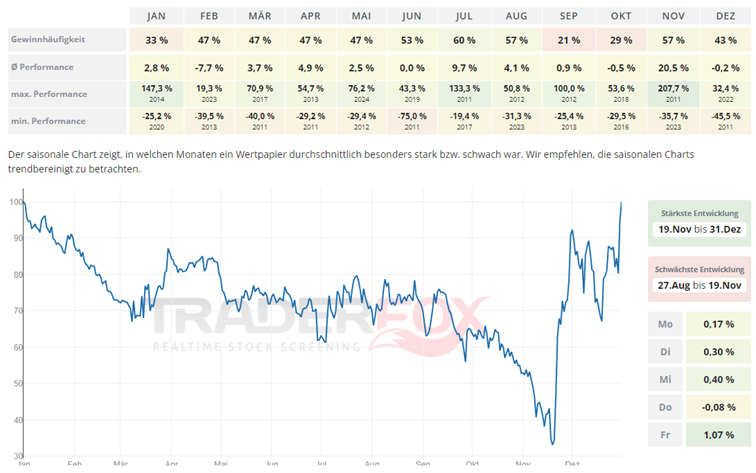

Möchte man in die Aktie von Harrow investieren, so bietet sich hierfür insbesondere der Monat November an. Die durchschnittliche Performance liegt hier bei 20,5 % und die Gewinnhäufigkeit bei 57 %. Auch der Monat Juli zeigt sich mit einer durchschnittlichen Performance von 9,7 % und einer Gewinnhäufigkeit von 60 % stark.

In den letzten 52 Wochen hat die Aktie von Harrow eine Rendite von 106 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 50 %. Die Aktie markierte das 52-Wochenhoch am 12.08.2024 bei 36,31 USD. Das 52-Wochentief markierte die Aktie am 14.11.2023 bei 7,60 USD. Seitdem konnte die Aktie um 370 % steigen.

National CineMedia - Die größte Kinowerbeplattform in den USA rechnet 2025 mit mehr Branchenwachstum

- Die Performance der letzten 12 Monate beträgt 86 %.

- National CineMedia ist Amerikas größtes Kinowerbenetzwerk.

- NCMs Kinowerbenetzwerk bietet große Reichweite und beispiellose Zuschauerbindung mit über 18.200 Leinwänden in über 1.400 Kinos.

National CineMedia (NASDAQ: NCMI) ist das größte US-Kinowerbenetzwerk. NCMI zeigt Werbung vor der Vorstellung (d. h. Filmtrailer) auf über 18.000 Leinwänden und in 1.400 Kinos. Zu seinem Werbenetzwerk gehören führende nationale Ketten wie AMC und Cinemark. Das Unternehmen geriet in den letzten Jahren in finanzielle Schwierigkeiten, vor allem aufgrund der COVID-19-Pandemie, die dazu führte, dass Kinobesucher zu Hause blieben. Dies wirkte sich negativ auf die Fähigkeit von NCMI aus, seine Schulden zu bedienen, und zwang das Unternehmen schließlich in die Insolvenz nach Chapter 11. Das Unternehmen ging im Jahr 2023 mit einer sauberen Bilanz, aber schwachen Geschäftsgrundlagen aus der Insolvenz hervor. Obwohl sich die Kinokassenverkäufe im Jahr 2023 wieder auf rund 80 % des Niveaus vor der Pandemie erholt haben, erreichte die tatsächliche Zahl der verkauften Tickets, die den Hauptumsatztreiber des NCMI darstellt, nur 68 % des Niveaus vor der Pandemie.

Das Unternehmen erzielt seine Einnahmen hauptsächlich aus dem Verkauf von Werbung an nationale, regionale und lokale Unternehmen in der Kinowerbung und der Vorprogrammvorführung. National CineMedia verkauft auch Werbung über eine Reihe strategisch platzierter Bildschirme in Kinofoyers sowie andere Formen von Werbung und Promotions. Darüber hinaus bietet das Unternehmen Online- und Mobilwerbung. Auch ergänzende Außenstellen, darunter Restaurants, Lebensmittelgeschäfte und Universitätsgelände können bedient werden.

Der Gesamtumsatz für das 2. Quartal stieg um 269,6 % auf 54,7 Mio. USD im Vergleich zu 14,8 Mio. USD im 2. Quartal 2023. Der Betriebsverlust stieg von 4,9 Mio. USD im 2. Quartal 2023 auf 9,3 Mio. USD im 2. Quartal 2024. Der Nettoverlust für das 2. Quartal 2024 betrug 8,7 Mio. USD oder -0,09 USD pro verwässerter Aktie, verglichen mit einem Nettogewinn von 545,3 Mio. USD oder 31,33 USD pro verwässerter Aktie für das 2. Quartal 2023. Das 2. Quartal 2024 hat die anhaltend starke Leistung in den wichtigsten Kennzahlen Inventarnutzung und Monetarisierung unterstrichen. Die Werbeeinnahmen pro Besucher erreichten 0,56 USD und markierten damit die höchsten Werbeeinnahmen pro Besucher in einem 2. Quartal seit 2017. Die branchenführende Plattform von NCM übertrifft weiterhin die Erholung der Kinokassen, da branchenführende Werbetreibende sich an NCM wenden. Mit Blick auf das starke Programm in der 2. Jahreshälfte und bis 2025 ist das Management zuversichtlich, dass die Kinokassen wieder aufleben und dass NCM in der Lage ist, von dieser Dynamik zu profitieren.

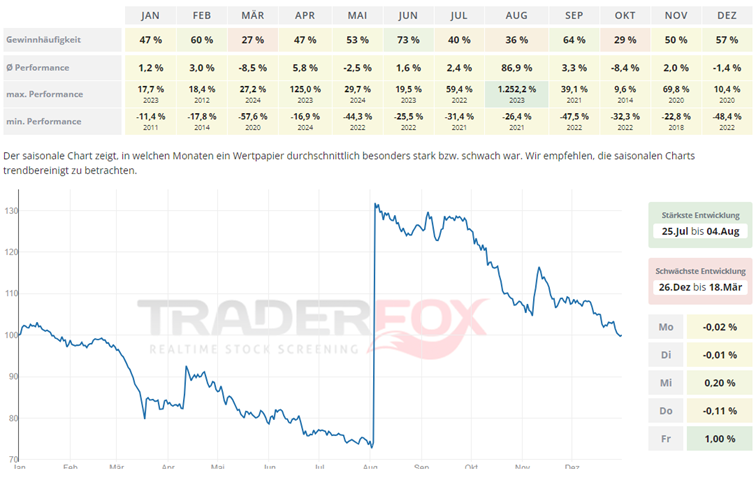

Blickt man auf den saisonalen Chart so sieht man, dass die Aktie besonders im Monat August stark ist. Die durchschnittliche Performance liegt hier bei 86,9 %, die Gewinnhäufigkeit liegt jedoch lediglich bei 36 %.

In den letzten 52 Wochen hat die Aktie von National CineMedia eine Rendite von 68 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 23 %. Die Aktie markierte das 52-Wochenhoch am 06.08.2024 bei 6,50 USD. Das 52-Wochentief markierte die Aktie am 18.08.2023 bei 3,25 USD. Seitdem konnte sich die Aktie erholen und damit um 86 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_660379371

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!