Diese vier Neo-Darvas-Aktien sollte man im Blick haben!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

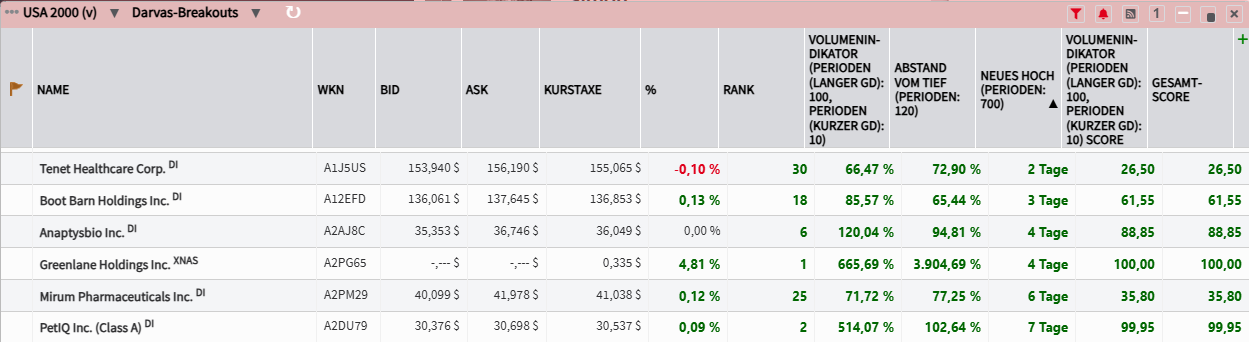

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Mirum Pharmaceuticals - Spezialist für seltene Lebererkrankungen mit starker Pipeline

- Die Performance der letzten 12 Monate beträgt 61 %.

- Mirum Pharmaceuticals entwickelt Therapien für seltene Lebererkrankungen mit Schwerpunkt auf der Regulierung der Gallensäure.

- Zu den wichtigsten Produkten zählen Livmarli, Cholbam und Chenodal, wobei Chenodal kürzlich Phase-3-Studien für CTX abgeschlossen hat.

Mirum Pharmaceuticals (NASDAQ: MIRM) entwickelt innovative Therapien für seltene Lebererkrankungen. Der Schwerpunkt liegt auf der Regulierung der Gallensäuren zur Behandlung von Cholestase, angeborenen Störungen des Gallensäurestoffwechsels und Störungen des Cholesterinstoffwechsels. Das Portfolio von Mirum umfasst Livmarli für das Alagille-Syndrom und die progressive familiäre intrahepatische Cholestase, Cholbam für Störungen der Gallensäuresynthese und peroxisomale Störungen sowie Chenodal für Gallensteinleiden. Die Produktpipeline des Unternehmens beinhaltet außerdem Volixibat in Phase-2b-Studien für primäre sklerosierende Cholangitis und primäre biliäre Cholangitis mit vielversprechenden Zwischenergebnissen. Chenodal hat kürzlich auch Phase-3-Studien für zerebrotendinöse Xanthomatose abgeschlossen, mit Ergebnissen, die das Unternehmen dazu veranlassten, seinen Antrag auf Zulassung eines neuen Arzneimittels einzureichen.

Der Fokus von Mirum liegt eindeutig auf der Entwicklung von Behandlungen für seltene Lebererkrankungen durch Regulierung der Gallensäuresynthese, -sekretion und -wiederverwendung. Derzeit sind die kommerziellen Medikamente von Mirum Livmarli, Cholbam und Chenodal. Livmarli ist ein IBAT-Hemmer, der cholestatischen Pruritus bei ALGS-Patienten behandelt, indem er den Gallensäurespiegel in der Leber und im Kreislauf bei Patienten ab einem Jahr und PFIC-Patienten senkt.

Am 13.03.2024 konnte Mirum Pharmaceuticals erfolgreich verkünden, dass die FDA Livmarli (Maralixibat) als orale Lösung zur Behandlung von cholestatischem Juckreiz bei Patienten ab fünf Jahren mit progressiver familiärer intrahepatischer Cholestase (PFIC) zugelassen hat. Diese ALGS-Therapie ist momentan in den USA, der EU, Kanada, China, Israel und Südkorea zugelassen. Darüber hinaus ist Livmarli für cholestatischen Pruritus bei Patienten mit ALGS und für cholestatischen Pruritus bei PFIC-Patienten zugelassen. PFIC ist eine seltene genetische Störung, die typischerweise zu progressiver Lebererkrankung und schließlich zu Leberversagen führt. Es wird geschätzt, dass die Krankheit in den Vereinigten Staaten und Europa eine von 50.000 bis 100.000 Geburten betrifft.

Am 17.06.2024 hatte das Unternehmen überraschend Zwischenresultate aus zwei Phase-2b-Studien mit Volixibat, einem oralen Ileum-Gallensäuretransporter-Inhibitor, bei Patienten mit primärer biliärer Cholangitis (PBC) und primärer sklerosierender Cholangitis (PSC) vermeldet. In der VANTAGE-Studie zeigte Volixibat eine signifikante Verbesserung des Juckreizes und eine placebokorrigierte Differenz von -2,32 Punkten im primären Endpunkt. 75 % der Patienten erreichten eine Reduktion der Serumgallensäuren um über 50 %. Aufgrund dieser Ergebnisse wird die VANTAGE-Studie mit einer Dosis von 20 mg zweimal täglich fortgesetzt. Auch die VISTAS-PSC-Studie wird unverändert fortgesetzt.

Hinweis: Zu Mirum Pharmaceuticals gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Mirum Pharmaceuticals eine Rendite von 61 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 2,8 %. Die Aktie markierte das 52-Wochenhoch am 12.08.2024 bei 44,94 USD. Das 52-Wochentief markierte die Aktie am 25.04.2024 bei 23,14 USD. Seitdem konnte sich die Aktie erholen und um 76 % seit Tief zulegen.

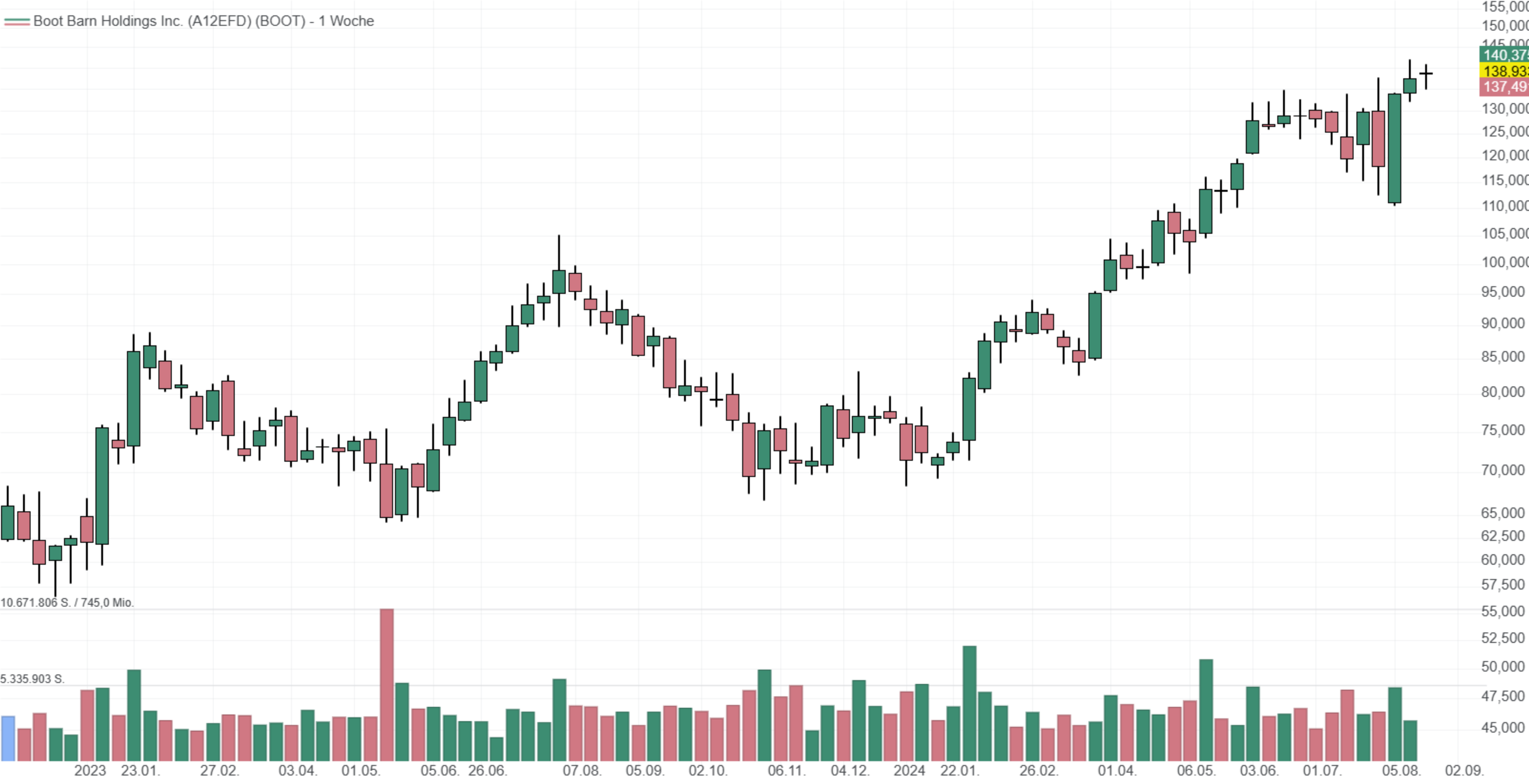

Boot Barn - Größte und am schnellsten wachsende Lifestyle-Einzelhandelskette für Westernbekleidung in den USA.

- Die Performance der letzten 12 Monate beträgt 52 %.

- Boot Barn hat sich mit Westernbekleidung nachhaltig in einer Nische platzieren können.

- Mit einem expandierenden Filialnetz, einem wachsenden und treuen Kundenstamm und einem Fokus auf exklusive Marken ist man für anhaltendes Wachstum gerüstet.

Boot Barn Holdings (NYSE: BOOT) verkauft in den USA Western- und Arbeitsschuhe, Bekleidung und Accessoires. Mit seinem Angebot gehört das Unternehmen zu einem echten Nischenanbieter. Im Bekleidungssegment von Western- und Arbeitsindustrie konnte sich das Unternehmen dank starker Marke eine Marktführerschaft aufbauen. Laut dem Unternehmen sind die Kunden äußerst loyal, was nicht zuletzt auf die gute Qualität und Passform der Produkte zurückgeführt wird. Durch die zunehmende Durchdringung im E-Commerce mit eigenen Web-Shops steigt zudem die Reichweite des Unternehmens weiter an.

Der Umsatz erreichte rund 1,7 Mrd. USD. Dies entspricht einer erstaunlichen Steigerung von 100 % gegenüber dem Niveau vor der Pandemie vor nur vier Jahren. Dieses robuste Wachstum ist ein Beweis für die Fähigkeit des Unternehmens, trotz schwieriger Marktbedingungen Marktchancen zu nutzen. Ein wesentlicher Treiber des Erfolgs von Boot Barn ist seine Strategie zur Filialerweiterung. Allein im Geschäftsjahr 2024 eröffnete das Unternehmen 55 neue Filialen und übertraf damit seine ursprünglichen Pläne. In den letzten 12 Jahren hat sich Boot Barn von einem regionalen Einzelhändler mit 86 Filialen in acht Bundesstaaten zu einer nationalen Marke mit 400 Filialen in 45 Bundesstaaten gewandelt.

Die neuen Filialen haben im 1. Jahr eine beeindruckende Leistung gezeigt und eine Kapitalrendite von 60 % erzielt. Boots Fokus auf die Kundensegmentierung hat Ergebnisse gebracht. Die Einführung Künstlicher Intelligenz sowohl bei Interaktionen im Geschäft als auch online ist ein Beispiel für das Engagement des Unternehmens, das Kundenerlebnis zu verbessern, die Markentreue zu fördern und somit den Umsatz zu steigern.

Das Unternehmen ist gut in das neue Geschäftsjahr gestartet. Der Einzelhändler meldete einen Anstieg der Filialumsätze um 1,4 % im 1. Quartal 2025, der sich aus einem Anstieg der Umsätze im Einzelhandel um 0,8 % und einer Steigerung der Umsätze im E-Commerce um 6,7 % zusammensetzt. Der Gesamtumsatz stieg um 10,3 % auf 423,4 Mio. USD. Der Bruttogewinn betrug im Quartal 37 % des Nettoumsatzes und entsprach damit dem Vorjahreswert. Der Einzelhändler gab an, dass die Bruttogewinnspanne im Vergleich zum Vorjahr unverändert geblieben sei, was auf eine Erhöhung der Warenspanne um 100 Basispunkte zurückzuführen sei, die durch eine Entschuldung bei den Kosten für Einkauf, Belegung und Vertriebszentren um 100 Basispunkte ausgeglichen worden sei. Der Anstieg der Handelsspanne war das Ergebnis effizienterer Lieferketten, während die Entlastung bei den Kosten für Einkauf, Belegung und Vertriebszentren vor allem durch die Eröffnung neuer Geschäfte bedingt war.

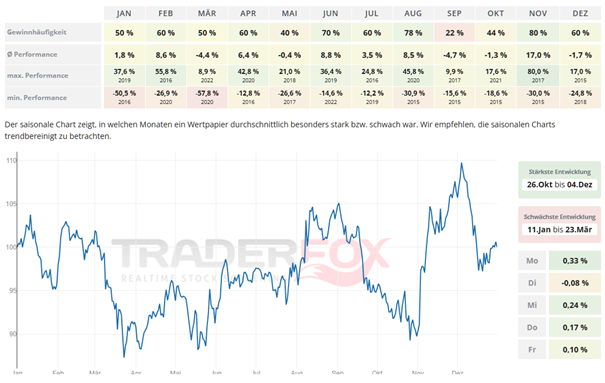

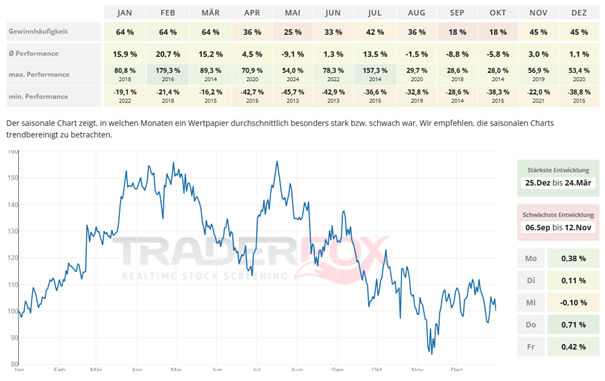

Möchte man in die Aktie von Boot Barn investieren, so bietet sich hierfür insbesondere der Monat November an. Die durchschnittliche Performance liegt hier bei 17 % und die Gewinnhäufigkeit bei 80 %. Auch der Monat August zeigt sich mit einer durchschnittlichen Performance von 8,5 % und einer Gewinnhäufigkeit von 78 % stark.

In den letzten 52 Wochen hat die Aktie von Boot Barn Holdings eine Rendite von 52 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 14 %. Die Aktie markierte das 52-Wochenhoch am 15.08.2024 bei 141,87 USD. Das 52-Wochentief markierte die Aktie am 01.11.2023 bei 66,73 USD. Seitdem konnte sich die Aktie um 109 % erholen.

AudioEye – Spezialist für die Gestaltung barrierefreier Websites und digitaler Inhalte

- Die Performance der letzten 12 Monate beträgt 378 %.

- AudioEye ist ein wichtiger Akteur auf dem Markt für Web-Accessibility-Software mit hohem Wachstumspotenzial aufgrund zunehmender Regulierungen in den USA und Europa.

- Das Unternehmen nutzt KI-gestützte Technologien, um Barrieren automatisch zu identifizieren und zu beheben.

AudioEye (NASDAQ: AEYE) ist ein Anbieter von Softwarelösungen, der barrierefreie Zugänglichkeitskonformität in großem Maßstab ermöglicht. Durch patentierte Technologie, Fachwissen und proprietäre Prozesse beseitigt das Unternehmen alle Hindernisse für die digitale Zugänglichkeit, hilft Entwicklern, barrierefrei zu werden, und unterstützt sie mit fortlaufender Beratung und automatisierter Wartung. ADP, Tommy Hilfiger, A360 Media, Samsung, Landry's und andere vertrauen auf das Unternehmen. AudioEye hilft allen, Zugänglichkeitsprobleme zu erkennen und zu lösen und das Benutzererlebnis zu verbessern, indem es die digitale Zugänglichkeit für ein möglichst breites Publikum automatisiert.

Unternehmen sind ab einer gewissen Größe dazu verpflichtet, barrierefreie Webseiten zu erstellen. Bisher haben Websites darauf hingearbeitet, Besuchern und Benutzern die besten Erfahrungen zu bieten. Es wurde viel Aufwand investiert, um diese Erfahrungen so gut wie möglich zu gestalten. Aber für Menschen mit Behinderungen ist das nicht genug. Das Justizministerium in den USA hat am 08.04.2023 eine neue Regelung im Rahmen des Americans with Disabilities Act unterzeichnet.

Insbesondere müssen staatliche und lokale Behörden mit Websites ihre Onlineplattformen für Menschen mit Behinderungen zugänglich machen. Diese Regelung schreibt die Einhaltung der Richtlinien für barrierefreie Webinhalte vor. Auch in Europa wurde 2022 der Barrierefreiheitsakt verabschiedet. Dieses Gesetz verpflichtet Unternehmen mit mehr als zehn Mitarbeitern und einem Umsatz von mehr als 2 Mio. Euro, insbesondere E-Commerce-Websites, ihre Websites für Menschen mit Behinderungen zugänglich zu machen.

Genau hier setzt das Unternehmen an. AudioEye hilft dabei, Websites und mobile Anwendungen für Menschen mit Behinderungen zugänglich zu machen. Das Unternehmen nutzt eine Kombination aus Künstlicher Intelligenz und menschlicher Expertise, um Zugänglichkeitsprobleme zu identifizieren und zu beheben und so die Einhaltung des Disabilities and Rehabilitation Act durch digitale Inhalte sicherzustellen. Neben den automatisierten Lösungen bietet AudioEye auch Beratungsdienste an, um Unternehmen bei der Umsetzung von Barrierefreiheitsstandards zu unterstützen. Im 2. Quartal erweiterte AudioEye seine Unternehmens- und Partnerkanäle und verzeichnete dank eines effektiven Markteinführungsansatzes die schnellste Wachstumsrate seit mehreren Jahren. Trotz gleichbleibender Betriebskosten erzielte AudioEye außerdem ein rekordbereinigtes EBITDA und einen Rekord-Free-Cashflow, was ein effizientes Kostenmanagement unterstreicht. Darüber hinaus erwartet AudioEye, dass sich diese positive Dynamik fortsetzt.

Blickt man auf den saisonalen Chart so sieht man, dass die Aktie besonders im Zeitraum von Januar bis März stark ist. Der Monat Februar sticht dabei mit einer durchschnittlichen Performance von 20,7 % heraus. Die Gewinnhäufigkeit liegt bei 64 %. Die Monate September und Oktober sollte man hingegen eher meiden.

In den letzten 52 Wochen hat die Aktie von AudioEye eine Rendite von 380 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 12 %. Die Aktie markierte das 52-Wochenhoch am 29.07.2024 bei 29,30 USD. Das 52-Wochentief markierte die Aktie am 30.10.2023 bei 3,75 USD. Seitdem konnte sich die Aktie erholen und um 506 % seit Tief zulegen.

AnaptysBio - Top-Line-Studiendaten Ende 2024 könnten einen Wendepunkt darstellen

- Die Performance der letzten 12 Monate beträgt 85 %.

- AnaptysBio Phase-2b-Studienergebnisse mit ANB032 zur Behandlung von Patienten mit mittelschwerer bis schwerer atopischer Dermatitis werden im Dezember 2024 erwartet.

- Der globale Markt für atopische Dermatitis soll bis 2034 19,49 Mrd. USD erreichen.

AnaptysBio (NASDAQ: ANAB) ist ein Biotechnologieunternehmen in der klinischen Phase. Das Unternehmen konzentriert sich auf die Entwicklung von Antikörper-Produktkandidaten für ungedeckte medizinische Bedürfnisse in den Bereichen Entzündung und Immunonkologie. Das Unternehmen stellt immunzellmodulierende Antikörper her, darunter zwei vollständig in seinem Besitz befindliche Checkpoint-Agonisten in der klinischen Entwicklungsphase für Autoimmun- und Entzündungskrankheiten.

Das wichtigste klinische Programm in der Pipeline von AnaptysBio wäre die Verwendung von ANB032. Dieses wird in einer Phase-2b-Studie zur Behandlung von Patienten mit atopischer Dermatitis entwickelt. Atopische Dermatitis ist eine Art von Störung, die durch Juckreiz und Entzündungen der Haut gekennzeichnet ist. Was diesen Patienten ein wenig helfen könnte, wäre, die Haut mit Feuchtigkeit zu versorgen oder Salben gegen den Juckreiz zu verwenden. Zu beachten ist jedoch, dass es sich nicht nur um ein Hautproblem handelt, da die Betroffenen auch Fieber und/oder Asthma entwickeln können. Außerdem besteht ein geringes Risiko, eine Nahrungsmittelallergie zu entwickeln. Der globale Markt für atopische Dermatitis soll bis 2034 19,49 Mrd. USD erreichen.

Um zu sehen, ob ANB032 als BTLA-Agonist zur Behandlung von Patienten mit atopischer Dermatitis [AD] wie vorgesehen funktioniert, wird derzeit die laufende Phase-2b-Studie durchgeführt. An dieser randomisierten, placebokontrollierten Studie waren bereits insgesamt 200 Patienten beteiligt, die über einen Behandlungszeitraum von 14 Wochen eine von drei Dosen subkutan verabreichtes ANB032 oder ein Placebo erhielten. Von dort aus erfolgt die Nachbeobachtung über eine sechsmonatige medikamentenfreie Phase, in der typische Endpunkte für diese AD-Patientengruppe wie EASI-75 und IGA 0/1 festgelegt werden. Die Topline-Daten aus der laufenden Phase-2b-Studie werden Ende dieses Jahres erwartet. Es besteht die Hoffnung, dass die Ergebnisse dieser Studie erfolgreich sind. AnaptysBio verfügte zum 30.06.2024 über Barmittel und Barmitteläquivalente in Höhe von 393,5 Mio. USD. Das Unternehmen gab an, über genügend Bargeld zu verfügen, um seinen Betrieb bis Ende 2026 zu finanzieren. Zusätzlich hat man durch die Ausgabe von Aktien rund 100 Mio. USD eingenommen.

Darüber hinaus hat Anaptys zwei Zytokin-Antagonisten entwickelt, die zur Auslizenzierung zur Verfügung stehen: Imsidolimab, ein Anti-IL-36R-Antagonist, der Phase-3-Studien zur Behandlung der generalisierten pustulösen Psoriasis abgeschlossen hat, und Etokimab, ein Anti-IL-33-Antagonist, der sich in der Phase 2/3 befindet. Anaptys hat auch mehrere therapeutische Antikörper entdeckt, die im Rahmen einer finanziellen Zusammenarbeit für die Immunonkologie an GSK lizenziert wurden.

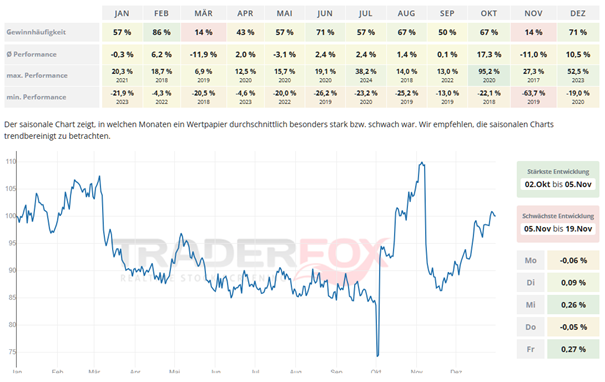

Die stärkste Entwicklung hat die Aktie im Monat Oktober. Die Gewinnhäufigkeit liegt hier bei 67 % und die durchschnittliche Performance bei 17,3 %. Auch der Monat Dezember zeigt sich mit einer durchschnittlichen Performance von 10,5 % und einer Gewinnhäufigkeit von 71 % freundlich.

In den letzten 52 Wochen hat die Aktie von AnaptysBio eine Rendite von 85 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 6 %. Die Aktie markierte das 52-Wochenhoch am 14.08.2024 bei 41,31 USD. Das 52-Wochentief markierte die Aktie am 28.11.2023 bei 13,36 USD. Seitdem konnte sich die Aktie um 169,7 % erholen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_262540415

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!