Drei High-Beta-Aktien, die ich mit dem TraderFox Dan Zanger-Screener gefunden habe!

Hallo Investoren, Hallo Trader

Bevor wir uns heute drei Wachstumsaktien ansehen, könnt ihr euch sogleich entscheiden, ob ihr lieber den Artikel lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Auf die heutigen Unternehmen wurde ich mit unserem High-Beta-Stock-Template, das von Daniel Zanger inspiriert wurde, aufmerksam. Daniel Zanger ist der Weltrekordhalter für den größten prozentualen Gewinn eines Finanzportfolios im Zeitraum von 12 Monaten bzw. 18 Monaten. Mit einer Performance von mehr als 10.000 % hat er sich einen Platz im Trader-Olymp gesichert, da es ihm nachgewiesenermaßen gelang, im Zeitraum von Juni 1998 bis Dezember 1999 aus 10.775 US-Dollar 18 Millionen US-Dollar zu machen.

Wie hat er das geschafft? Wichtig zu begreifen ist, dass Dan Zanger nur in Bullenmärkten handelte und nur bei den führenden Aktien dabei sein wollte. Hier wollte er möglichst schnell die stärksten Aufwärtsbewegungen mitnehmen. Die führenden Aktien definierte Zanger als High-Beta-Stocks, die sich in charttechnischen Konsolidierungsformationen wie zum Beispiel Dreiecke oder flache Basen an Verlaufshochs bewegen.

Durch die Restriktion für den Beta-Faktor haben diese Aktien ein noch größeres Potenzial richtig durchzustarten, wenn bullische Konsolidierungsformationen wie Dreiecke, bullische Keile, flache Basen oder Flaggen nach oben hin in Trendrichtung verlassen werden. Wichtig für Dan Zanger war außerdem, dass die Kursanstiege von hohem Handelsvolumen begleitet wurden. Volumen, so seine Meinung, ist alles. Keine Aktie kann eine große Bewegung ohne Volumen machen. Wir bei TraderFox haben uns von Dan Zanger inspirieren lassen und unsere Zanger-Strategie folgendermaßen modelliert:

- Wir filtern das Aktienuniversum nach Aktien, die ein Beta von über 1,5 haben. Das bedeutet, dass diese Aktien Marktbewegungen in der Regel um das 1,5fache stärker mitmachen.

- Gleichzeitig setzen wir voraus, dass die Aktien zu den 30 % der Aktien mit der höchsten relativen Stärke in den letzten 100 Tagen gehören.

- Wir ranken die Treffermenge nach Beta (60 %, je höher desto besser) und nach dem Handelsvolumen in den zurückliegenden 3 Tagen (20 %) und in den zurückliegenden 14 Tagen (20 %). Je Stärker das Handelsvolumen gegenüber der Vergleichsperiode angezogen hat, desto besser.

Und so gehe ich dabei vor!

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" den Daniel Zanger Screener aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 25 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

Als Aktienuniversum dienen die 1000 volumenstärksten US-Aktien. Wenn ich jetzt auf "scannen" gehe, werden mir die 68 noch verbleibenden Aktien angezeigt. Mich interessieren insbesondere Aktien, die eine konstruktive Chartformation aufweisen. Auffällig ist, dass auf den vordersten Rängen vor allem Aktien aus dem Krypto-Bereich zu finden sind, aber auch die Halbleiter-Branche zeigt sich weiter enorm stark. Wie immer weise ich darauf hin, dass dies hier keine Anlageberatung ist und dieses Format keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres darstellt. Es handelt sich nur um meine eigene Meinung.

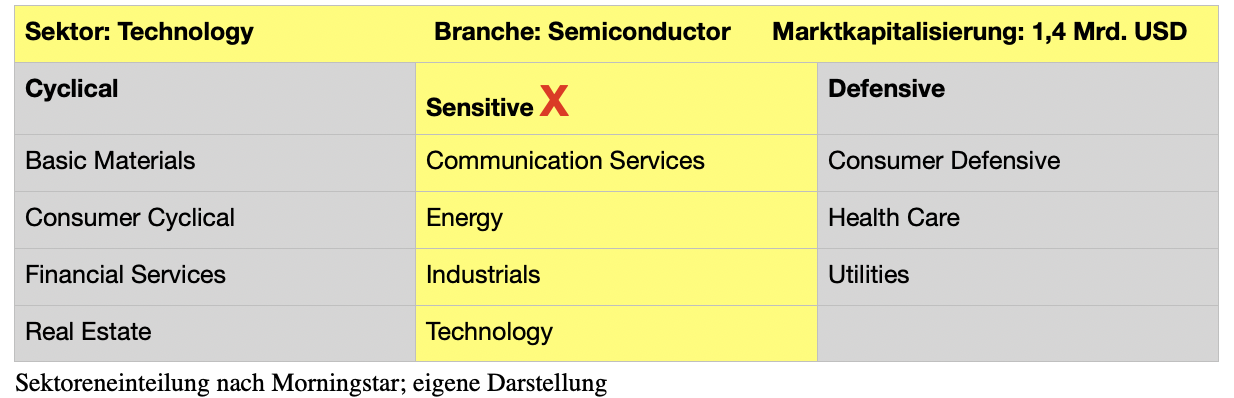

Aehr Test Systems [AEHR | WKN 908802 | ISIN US00760J1088] bespreche ich regelmäßig seit etwa zwei Jahren. Ich denke aber, dass die Rallye hier noch nicht zu Ende ist. Bei Aehr Test Systems handelt es sich um einen Hersteller von Testgeräten für die Halbleiterindustrie, der weiter ein tolles Chartbild abgibt. Das Unternehmen fertigt und vertreibt komplette Wafer-Kontaktprüfsysteme sowie Systeme für die Prüfung während des Burn-Ins. Die Testsysteme ermöglichen es, mögliche Defekte bereits in der Waferform und nicht erst in gehäuster Form aufzuspüren. Mit einer Marktkapitalisierung von 1,4 Mrd. USD handelt es sich noch um ein kleines Unternehmen, das zuletzt aber mit einem starken Wachstum überzeugen konnte.

Wachstums-Check

Dass das Wachstum hoch ist, zeigt auch der TraderFox Wachstums-Check. Die Aktie bekommt dort aktuell 14 von 15 Punkten. Im vergangenen Geschäftsjahr feierte Aehr 2022 ein historisches Rekordjahr. Die Umsätze explodierten nach drei schwachen Jahren in Folge regelrecht und wuchsen über 200 % gegenüber dem Vorjahr 2021. Zudem schloss das Unternehmen das Geschäftsjahr erstmals seit 2018 wieder profitabel ab. Die Nettomarge lag bei 19 % und auch die Bruttomarge konnte zuletzt leicht gesteigert werden.

Aehr Test Systems gehört zu den großen Profiteuren der steigenden Absatzzahlen bei E-Autos. Insbesondere die hohe Nachfrage nach Tests für Siliziumkarbid-Bauelemente (SiC), die für die Fertigung von E-Fahrzeugen benötigt werden, stützt das Geschäft von Aehr Test Systems. Unter Experten gilt der Markt für SiC-Bauteile als besonders wachstumsstark. Hier konnte Aehr Test Systems durch wichtige Großaufträge schnell Marktanteile gewinnen und rechnet auch in Zukunft mit Folgeaufträgen.

Am 14. Juli legte das Unternehmen besser als erwartete Ergebnisse für das vierte Quartal vor, was zum Ausbruch auf ein neues Allzeithoch führte. Der Umsatz konnte YoY um 9,8 % auf 22,27 Mio. USD (Konsens: 22,01 Mio. USD) zulegen. Der im Jahresvergleich unveränderte Nettogewinn von 0,23 USD je Aktie fiel ebenfalls besser aus als die geschätzten 0,21 USD. In den letzten Monaten gab es immer wieder Aufträge neuer Kunden und Nachbestellungen der Bestandskunden.

Interessant ist die Story auch deshalb, weil eine zunehmende Installationsbasis der FOX-XP und FOX-NP-Testsysteme auch die Chance auf wiederkehrende Erlöse mit den WaferPak-Kontaktoren erhöht. In diesem Jahr konnten bereits vier neue SiC-Kunden gewonnen werden, die allesamt die Großserienproduktion planen. Verwiesen wird auch auf potenzielle neue Kunden für das Einbrennen von Galliumnitrid-Halbleitern (GaN) für Stromumwandlungsanwendungen, wo ebenfalls Elektrofahrzeuge und Photovoltaikanlagen gute Perspektiven bieten. Wachstumsfantasie bieten mit einer zusätzlichen Marktchance auch die Silizium-Photonik-Schaltkreisen für die optische Chip-zu-Chip-Kommunikation, wo mit Intel, NVIDIA, oder AMD gleich mehrere Unternehmen Ankündigungen zu ihren Produkt-Roadmaps für gemeinsam verpackte photonische integrierte Schaltkreise mit Mikroprozessoren, Grafikprozessoren, Chipsätzen für Computer sowie Anwendungen für künstliche Intelligenz gemacht haben.

Im neu gestarteten Fiskaljahr 2024 sollen die Erlöse um 50 % auf 100 Mio. USD zulegen können. Dies signalisiert eine Beschleunigung nach 28 % im nun abgeschlossenen Fiskaljahr 2023. Erwartet wird zudem ein Nettogewinn von 28 Mio. USD, was einem Anstieg von 90 % entspricht.

Charttechnik

Seit Jahresanfang legte der Kurs der Aktie um beinahe 200 % zu. Ursache für den starken Kursanstieg ist unter anderem das sehr hohe Interesse bei Mutual Funds und institutionellen Investoren. Gleichzeitig sehen wir in der Aktie ein sehr hohe Shortquote von 18 %. Die starken Quartalszahlen dürften die Leerverkäufer weiter unter Druck bringen, was den Kurs zusätzlich stützen könnte. Zu beachten ist, dass die Aktie sehr volatil ist. Das hat man Anfang März gesehen, als die Aktie an einem Tag um mehr als 30 % abstürzte, nachdem Tesla geäußert hatte, dass ein neuer Antriebsstrang viel weniger Siliziumkarbid verwenden würde als die heutigen Elektroautos. Diese Ankündigung schadete SiC-fokussierten Chipaktien wie Aehr sehr, ist inzwischen aber wieder ausgebügelt. Nach den Quartalszahlen kam es zu einem Up-Gap von knapp 18 %. Ein prozyklischer Einstieg bietet sich meines Erachtens an, wenn das Allzeithoch bei 50 USD herausgenommen wird. Sollte es zu einem Rücksetzer kommen, dann könnte die Unterstützung im Bereich von 45 USD als Einstieg dienen, die man im Bereich von 37 bis 40 USD absichern könnte.

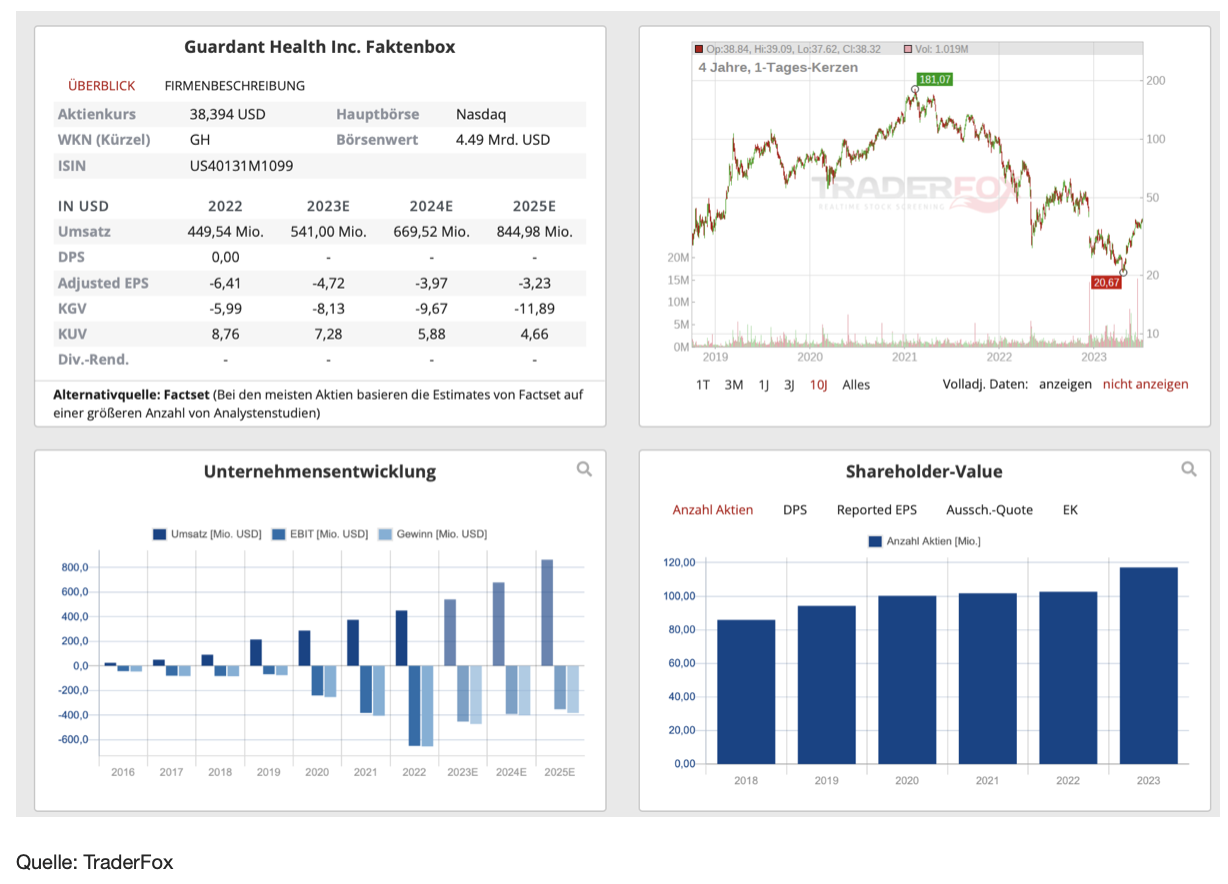

Guardant Health [GH | ISIN US40131M1099]

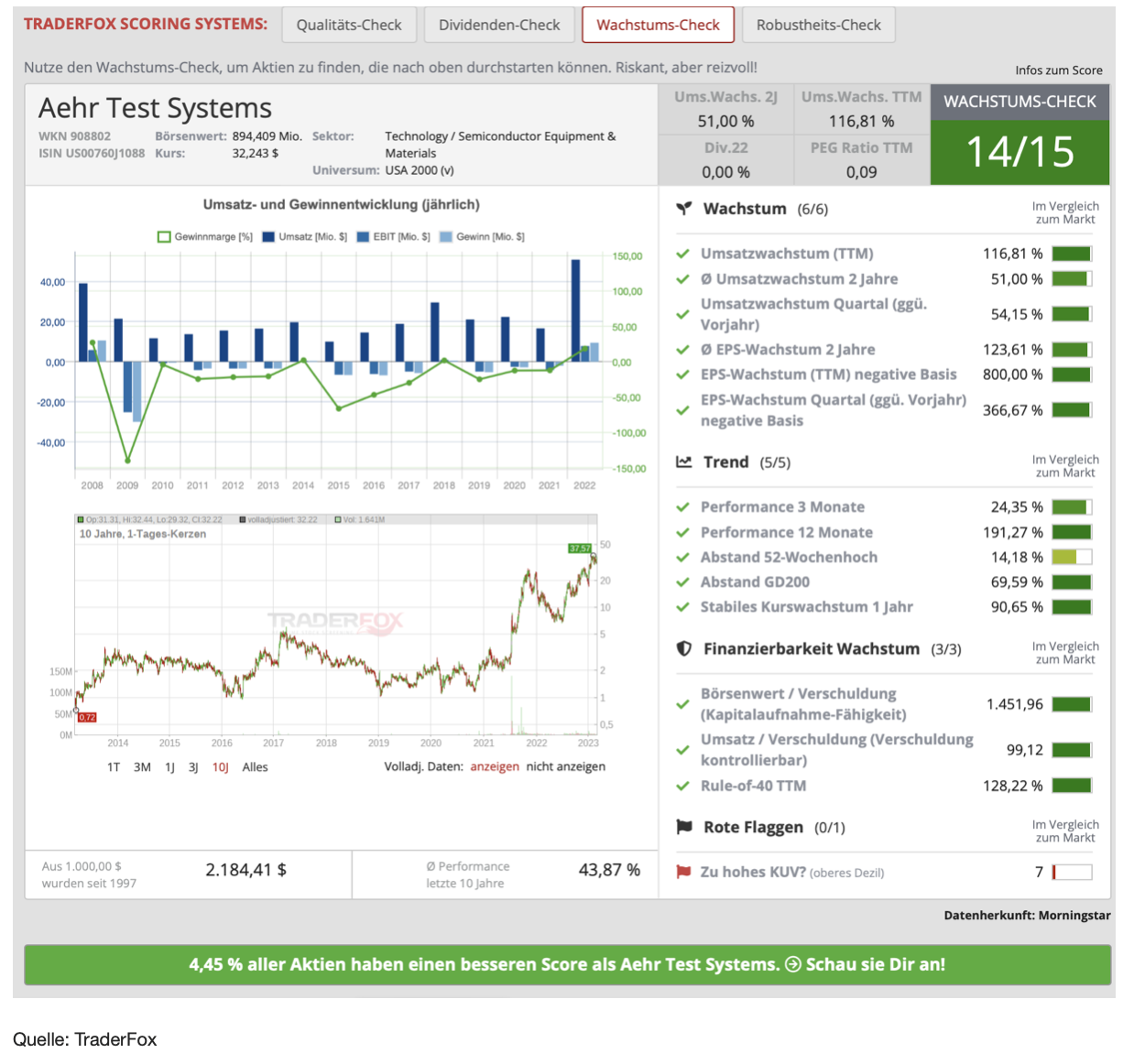

Wie auch Aehr bespreche ich die Aktie von Guardant Health schon seit einigen Jahren. Zum ersten Mal habe ich sie Anfang 2020 im Tenbagger-Depot besprochen. Im Gegensatz zu Aehr notiert die Aktie jedoch nicht am Allzeithoch, sondern entfernt sich erst wieder von seinen Tiefstkursen. Guardant Health gilt als Pionier bei blutbasierten Analyseverfahren zum Nachweis von Tumor-DNA im Blut und kann mit seinen Produkten die Behandlung von Krebs massiv verbessern. Das Unternehmen vermarktet bereits mehrere Bluttests, die Onkologen dabei helfen, für Krebspatienten im frühen und fortgeschrittenen Stadium, die beste Behandlungsoption herauszufinden und Arzneimittelherstellern zudem hilft, Patienten für klinische Studien zu identifizieren. Das IPO war im Jahr 2018. Die Marktkapitalisierung beläuft sich aktuell auf 4,5 Mrd. USD.

Wachstums-Check

Die Aktie befindet sich immer noch in einem Abwärtstrend und geriet die letzten zwei Jahre mit der gesamten Biotechnologie-Branche unter Druck, wobei ein Grund auch darin gesehen werden kann, dass das Unternehmen nicht profitabel ist und wohl auch die kommenden zwei Jahren nicht profitabel werden wird. Die Nettomargen sind negativ. Die aktuellen Gewinnschätzungen gehen davon aus, dass das Unternehmen im Jahr 2027 erstmals einen positiven Gewinn je Aktie ausweisen wird.

Dennoch gefällt mir das Unternehmen gut, da es beständig seine Umsatzquellen ausweitet und mit neuen Innovationen glänzt. Eine bemerkenswerte Innovation war kürzlich "Shield", ein Bluttest-Screener, den das Unternehmen für Darmkrebs entwickelt hat. Der Antrag wurde am 10. März bei der FDA eingereicht und stellt für Guardant Health einen weiteren Schritt zur Diversifizierung seines Portfolios dar.

Daneben hat das Unternehmen zuletzt auch andere positive Nachrichten veröffentlicht. So wurde Guardant360 Response, der erste Bluttest, der es Ärzten ermöglicht, das molekulare Ansprechen anhand von Veränderungen in der zirkulierenden Tumor-DNA zu verfolgen, in das Medicare-Programm aufgenommen. Das bedeutet, dass nun die Kosten dafür übernommen werden, während der Test zukünftig eine größere Reichweite erfahren wird.

Der Markt für Bluttests wächst stetig und wird bis 2028 auf über 130 Mrd. USD geschätzt, was einem CAGR von 7,6 % entspricht. Bisher ist es Guardant Health gelungen, diesen Wert zu übertreffen. So stiegen im letzten Quartal die Umsätze um 34 % im Vergleich zum Vorjahr, wenngleich das Wachstum in den letzten Jahren nachgelassen hat. Die Herausforderung besteht klar darin, dieses Wachstum tatsächlich in positive Nettomargen umzuwandeln. Das Unternehmen muss ja permanent sehr viel Geld in Forschung investieren. Allerdings beruhigt mich hier, dass die Forschungsausgaben zuletzt nur noch um 14 % gestiegen sind und damit weiter weniger stark als die Umsätze.

Wichtig wird sein, dass das Unternehmen zeigt, dass man die Kosten im Griff hat und die Ausgaben mittelfristig senken kann. Das würde zeigen, dass das Geschäftsmodell skalierbar ist. Gelingt dieser Nachweis, dürfte die Aktie auch wieder von einer höheren Bewertung profitieren. Aktuell liegt das KUV bei 7,3. Die nächsten Quartalszahlen werden Anfang August erwartet.

Charttechnik

Die Aktie ist in den letzten zwei Jahren von 180 USD auf 20 USD gefallen im April dieses Jahres gefallen. Nach starken Zahlen zum ersten Quartal Anfang Mai konnte der kurzfristige Abwärtstrend überwunden werden. Das Down-Gap von Ende 2022 wurde beinahe vollständig geschlossen. In den letzten Wochen konsolidierte die Aktie in einer engen Spanne zwischen 35 und 39 USD. Sollte es gelingen, den Widerstand bei 39 USD zu durchbrechen, könnte das Zwischenhoch bei 62 USD das nächste Ziel darstellen.

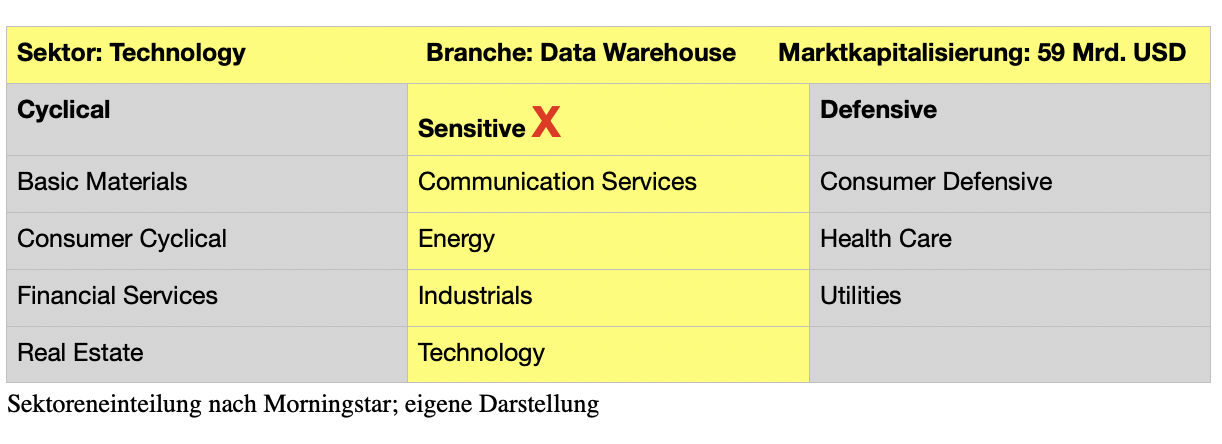

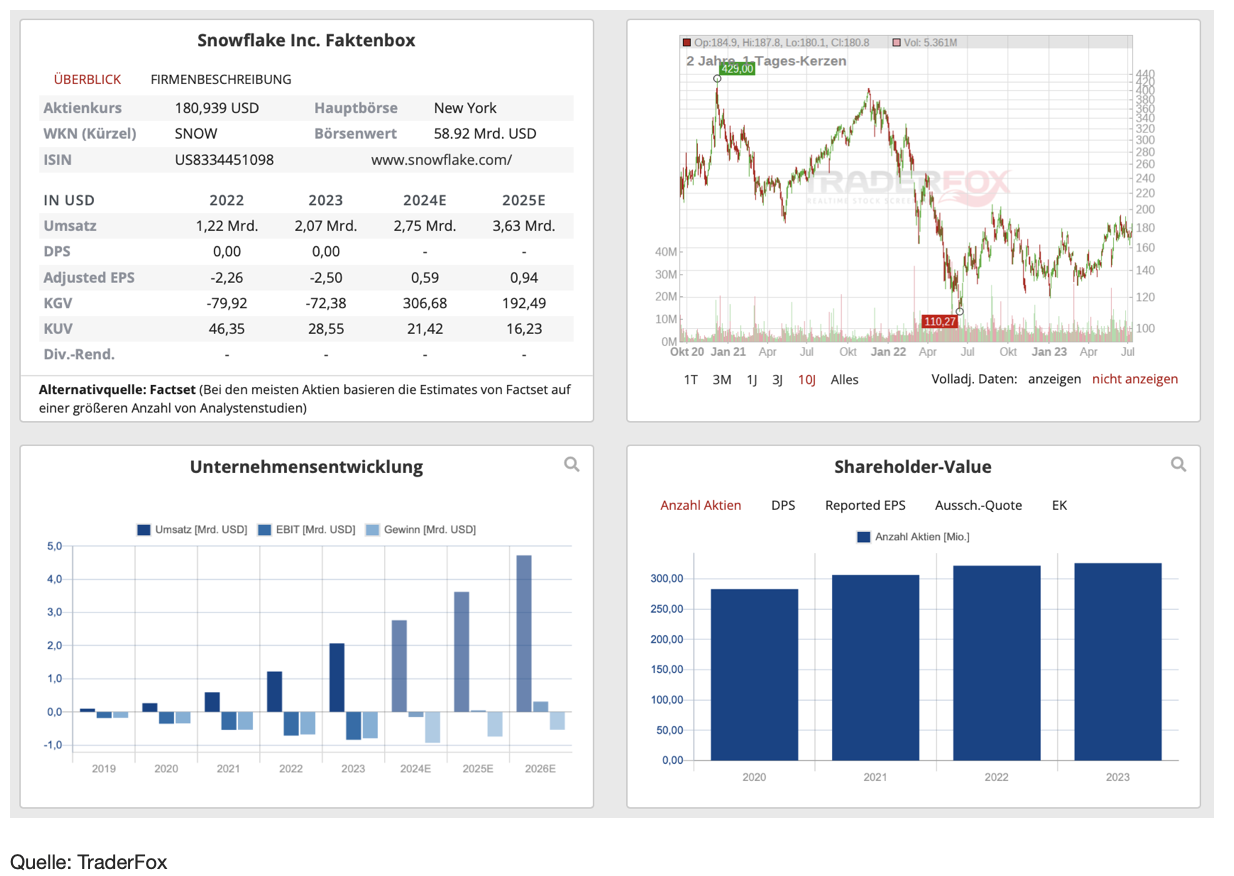

Snowflake [SNOW | ISIN US8334451098]

Das Unternehmen gilt als Spezialist für das sogenannte Data Warehouse, wo große Datenbanken sämtliche Informationen für Analysezwecke zusammenführen. Snowflake bietet Softwarelösungen an, um Kunden aus verschiedenen Branchen bei der Speicherung, Aufbereitung, Analyse und dem Teilen von großen Datenmengen zu unterstützen. Der große Vorteil besteht insbesondere darin, dass Daten aus mehreren Quellen zusammengefasst und unternehmensübergreifend mit Kunden, Partnern und Lieferanten kombiniert und geteilt werden können. Mit der eigenen Snowflake Data Cloud werden weltweit mehr als 8.000 Kunden bedient. Dazu zählen 590 der Forbes Global 2000 und Firmen, wie Okta, Western Union oder NBC Universial.

Wachstums-Check

Das Unternehmen dürfte in den kommenden Jahren massiv von der Nachfrage nach generativer KI profitieren. Der adressierbare Markt wird inzwischen bis 2026 bisher auf 246 Mrd. USD beziffert. Dass Snowflake großen Rückenwind durch die KI verspüren dürfte, zeigt die Ende Juni verkündetet Partnerschaft mit NVIDIA und Microsoft. So ist die Data Cloud von Snowflake zum Beispiel für die Erstellung von führenden Datenanwendungen einsetzbar. Wie zuletzt bekannt wurde, soll zukünftig die NVIDIA NeMo-Plattform, die das Erstellen und Betreiben von großen generativen KI-Modellen mit Milliarden Parametern ermöglicht, in der Snowflake Data Cloud gehostet und ausgeführt werden können.

Kunden können so direkt eigene gespeicherte Daten für benutzerdefinierte große Sprachmodelle (LLMs) nutzen und auf diese Weise eigene KI-Dienste, wie Chatbots oder intelligente Suchprozesse, bereitstellen. Somit können auch unternehmensbezogene Informationen direkt berücksichtigt werden. Wichtige und sensible Daten müssen nicht verschoben werden, was den Arbeitsaufwand reduziert und gleichzeitig auch den Datenschutz verbessert. Als Beispiel wird ein Krankenversicherungsmodell genannt, das feststellen kann, welche Verfahren in verschiedenen Versicherungsplänen abgedeckt sind.

Außerdem gab Snowflake zuletzt bekannt, dass man die Partnerschaft mit Microsoft erweitert, um groß angelegte generative KI-Modelle für maschinelles Lernen in die Data Cloud zu bringen. Konkret geht es etwa um Produktintegrationen mit Microsofts Azure OpenAI und Azure ML, um die gemeinsamen Markteinführungsinitiativen "erheblich zu beschleunigen" und gemeinsame Kunden den Einstieg in die nächste Welle generativer KI besser zu unterstützen.

Ende Mai gab das Unternehmen die Zahlen zum ersten Quartal bekannt, was einen Sell-Out ausgelöst hatte. So stiegen die Erlöse von Snowflake zwar um 47,6 % auf 623,6 Mio. USD (Konsens: 608,36 Mio. USD) an. Der Nettogewinn lag mit 0,15 USD je Aktie (Konsens: 0,05 USD) ebenfalls über den Erwartungen. Enttäuscht hatte aber vor allem die Prognose für das Produktumsatzwachstum, das zum zweiten Mal in Folge gesenkt worden war und nur noch bei 34 % lag. Die Analysten von Wolfe Research stellen daraufhin die Frage, ob Snowflake im Geschäftsjahr 2024 überhaupt noch 30 % wachsen kann. Dabei ist zu beachten, dass die Aktie mit einem KUV von 21 immer noch sehr hoch bewertet ist. Diese Bedenken könnten mit den neuen Partnerschaften nun allerdings vom Tisch sein. Nach einem Gesamtumsatz von 2,75 Mrd. USD im laufenden Geschäftsjahr 2024 rechnet der Analystenkonsens bis 2027 mit einer Steigerung auf 6,43 Mrd. USD. Der Nettogewinn soll im selben Zeitraum von 0,58 USD auf 2,52 USD je Aktie zulegen können. Am 13. Juli hob die Scotiabank das Kursziel auf 212 USD an.

Charttechnik

Die Aktie fiel in den letzten zwei Jahren von 429 USD auf 110 USD. Auf dem aktuellen Niveau könnte nun ein Boden gefunden sein, nachdem im Mai die schwache Prognose zu einem Sell-out unter erhöhtem Volumen geführt hatte. Seit Bekanntgabe der neuen Partnerschaften kann die Aktie mit relativer Stärke überzeugen. Sollte es der Aktie gelingen, über den Widerstand im Bereich von 200 USD nachhaltig zu steigen, kann die Bodenbildung als abgeschlossen betrachtet werden. Das nächste Ziel ist dann die Marke von 250 USD.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Microsoft

Bildherkunft: Adobe Stock

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!