Exklusive Liste mit 71 Aktien aus dem Silicon-Valley (Nächste Generation)

Liebe Anleger,

das Silicon Valley ist die Heimat von vielen erfolgreichen Unternehmen. Vor allem Technologieunternehmen sind in dieser Region ansässig. In der Vergangenheit haben sich schon viele Unternehmen an diesem Ort zum Weltmarktführer in ihrer Branche hochgearbeitet. Adobe, Apple oder Alphabet sind bekannte Vertreter. Diese Unternehmen sind allseits bekannt - jeder kennt sie und viele nutzen deren Produkte.

Doch nicht nur die Big Player sind im Silicon Valley angesiedelt, sondern auch vergleichsweise kleine Unternehmen mit oftmals erstaunlich viel Know-How in den eigenen Reihen. Man kann diese Unternehmen auch als die Silicon-Valley-Unternehmen der nächsten Generation bezeichnen. Auch wenn diese Unternehmen geringere Marktkapitalisierungen aufweisen als die allseits bekannten Unternehmen, können sie oftmals mit einzigartigen Technologien und sehr smarten Gründern und Mitarbeitern überzeugen.

Kursliste mit 71-Silicon-Valley-Aktien steht auf dem TraderFox Trading-Desk gratis bereit! (inklusive Realtimekurse von NASDAQ und NYSE)

Wir haben diese Unternehmen in einer Liste für Euch zusammengefasst. Diese findet ihr wie folgt: Ihr geht über https://desk.traderfox.com/ auf den Trading-Desk von TraderFox. Anschließend geht ihr auf den Explorer, der sich rechts oben im Eck befindet. Dafür klickt ihr einfach auf die Rakete. Wenn ihr den Explorer geöffnet habt, öffnet ihr den Ordner "Im Rampenlicht". In diesem Ordner findet ihr die Trends, die im Moment an der Börse von Relevanz sind. Unter "Silicon Valley - nächste Generation" haben wir für Euch die Kursliste erstellt. Durch einen Klick öffnet sich die Liste und ihr habt den Überblick über alle Aktien dieser Rubrik.

So sieht die geöffnete Kursliste aus

In diesem Artikel möchte ich Euch exemplarisch fünf Silicon-Valley-Aktien aus dieser Kursliste vorstellen.

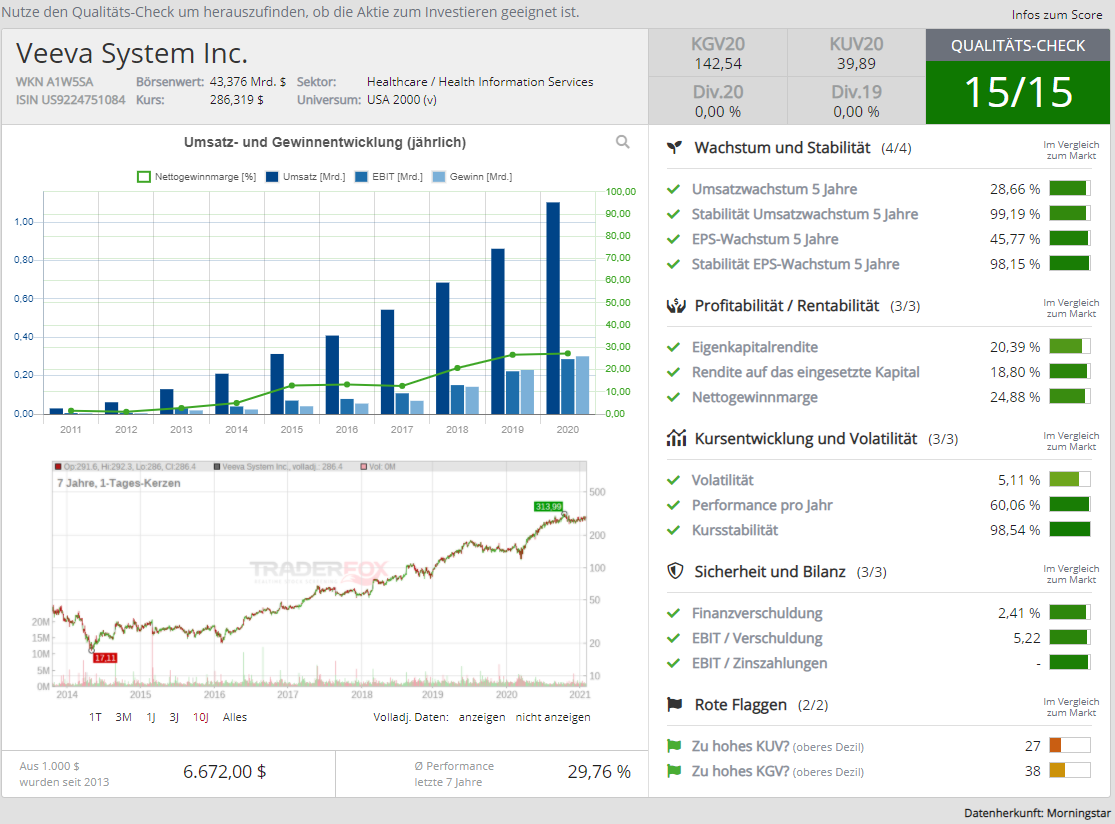

Veeva System Inc.: Cloud und Gesundheit in einer Aktie

Das 2007 gegründete Unternehmen Veeva System Inc. ist ein cloudbasiertes Softwareunternehmen für die Gesundheitsbranche. Somit vereint die Aktie zwei Megatrends - Gesundheit und Cloud. In dieser interessanten Nische ist das Unternehmen Marktführer. Das spiegelt sich auch an den Kennzahlen wider.

Mit einem durchschnittlichen Umsatzwachstum in den letzten 5 Jahren von 28,66 Prozent und einem durchschnittlichen EPS-Wachstum im gleichen Zeitraum von 45,77 Prozent kann hier von einem echten Wachstumsunternehmen gesprochen werden. Auch die Eigenkapitalrendite von über 20 Prozent ist hier positiv zu nennen. Darüber hinaus untermauern die hohe Stabilität sowohl beim Umsatz als auch beim Gewinn die Stabilität des Geschäftsmodells. Diese Stabilität basiert auf einem Subscription-Modell. Im Jahr 2020 erzielte das Unternehmen circa 77 Prozent des Gesamtumsatzes durch Aboeinnahmen. Diese wiederkehrenden Einnahmen konnten im Vergleich zum Vorjahr 2019 um über 29 Prozent gesteigert werden. Prozentual hohe und gleichzeitig stark steigende Aboeinnahmen sind als sehr positiv zu werten, da sie dem Unternehmen Planungssicherheit geben. > Zum Qualitätscheck von Veeva System Inc.

> Zum Qualitätscheck von Veeva System Inc.

Außerdem beeindruckend sind die Margen. Das Unternehmen kann mit einer Nettogewinnmarge von fast 25 Prozent glänzen. Die Margen, sowohl die Brutto-Marge, die EBIT-Marge als auch die Gewinnmarge, konnten zudem noch über die Jahre gesteigert werden. Neben den Margen sticht die hohe Eigenkapitalquote hervor. Aktuell weißt das Unternehmen eine Eigenkapitalquote von über 73 Prozent aus. Veeva Systems könnte die für 2020 ausgewiesenen Gesamtverbindlichkeiten in Höhe von 610 Millionen US-Dollar problemlos mit den liquiden Mitteln zurückführen. Für das Jahr 2020 weißt die Bilanz liquide Mittel in Höhe von 1,09 Milliarden US-Dollar aus. Das Unternehmen kann also dank dieser finanziellen Stabilität auch zukünftiges Wachstum problemlos finanzieren.

Dabei könnte die Covid-Pandemie ein Wachstumstreiber für die Zukunft darstellen. Mit den cloudbasierten Lösungen kann Veeva Impstoffunternehmen helfen, Produkte zu vermarkten, Daten zu sammeln und auszuwerten und schlussendlich die Prozesse zu optimieren. Auf der Firmenwebseite werden die Kunden des Unternehmens vorgestellt, zu denen unter anderem AstraZeneca, GlaxoSmithKline und Moderna gehören. In einem CNBC-Interview vom Januar 2021 beschreibt der CEO und Mitgründer Peter Gassner, wie Veeva Systems Pharmakonzernen mithilfe von Technologie hilft, die Entwicklung von Covid-Behandlungen effizienter zu gestalten. Dieser Wachstumstreiber spiegelt sich auch an den Konsensschätzungen für die Zukunft wider. So soll sich der Umsatz und der Gewinn pro Aktie von 2020 bis 2023 beinahe verdoppeln.

Abschließend kann man sagen, dass es sich hier sowohl um ein Qualitätsunternehmen als auch um ein echtes Wachstumsunternehmen handelt. Die Finanz- und Bilanzkennzahlen sind sehr positiv. Das spiegelt sich auch am Kurs der Aktie wider. In den letzten 7 Jahren konnte der Kurs der Aktie um fast 30 Prozent jährlich zulegen. Trotz des enormen organischen Wachstums ist die Aktie mit einem PEG Ratio TTM von fast 14 sportlich bewertet.

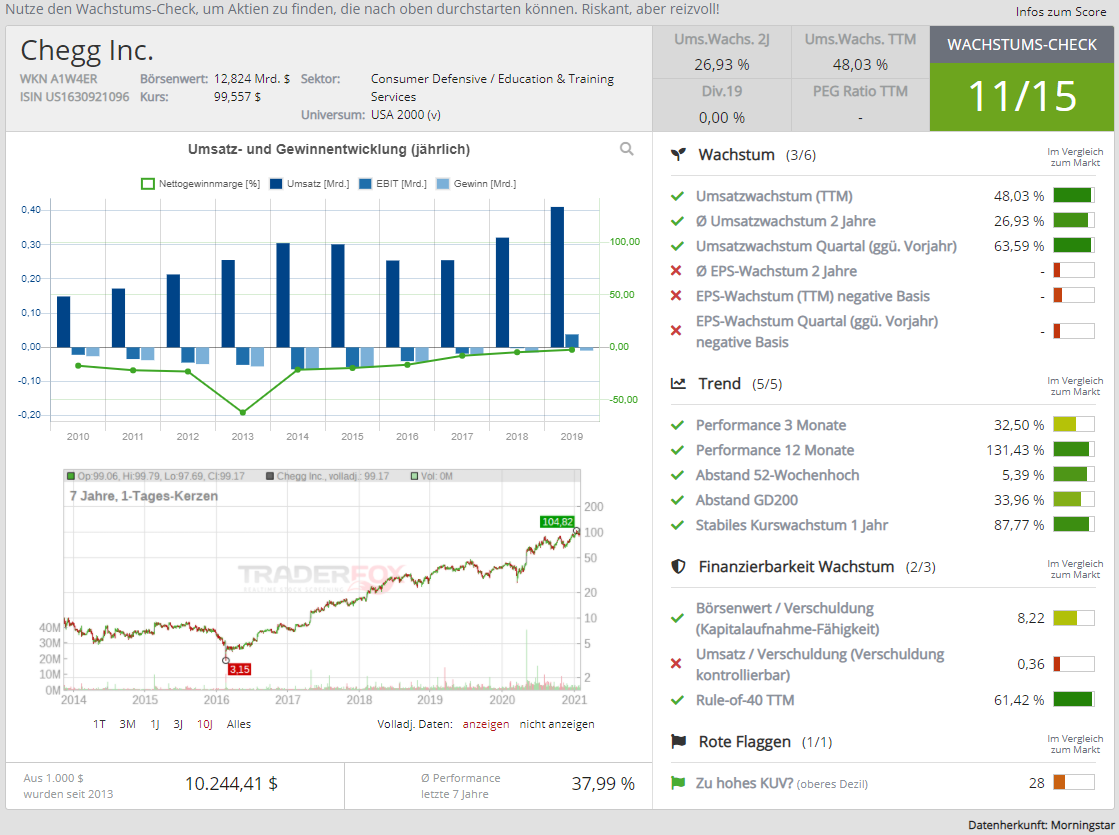

Chegg Inc.: Digitalisierung des Bildungswesens

Das nächste Unternehmen dieser Vorstellungsrunde heißt Chegg. Das US-amerikanische Unternehmen ist im Bildungswesen tätig und ging 2013 in New York an die Börse. Das Unternehmen bietet zum Beispiel digitale Lehrbücher oder Online-Nachhilfe an. Als digitale Plattform im Bildungsbereich trifft das Unternehmen den Nerv der Zeit. Auch in Krisenzeiten wird an der Bildung der eigenen Kinder nicht gespart. Vor allem in den Vereinigten Staaten wird viel Geld für das Studium an Hochschulen und Universitäten ausgegeben. Folglich kann die Aktie dem Sektor "Consumer Defensive" zugordnet werden. Auf der eigenen Webseite präsentiert sich das Unternehmen als die bekannteste Bildungsplattform unter College Studenten - noch vor Playern wie Amazon und Google. Gegründet im Jahr 2005 und mit einer Marktkapitalisierung von knapp 13 Milliarden US-Dollar ist das Unternehmen prädestiniert dafür, Teil der Liste "Silicon Valley Aktien der nächsten Generation" zu sein.

Ähnlich wie Veeva verdient Chegg Geld durch wiederkehrende Subscriptions. Laut der Investorenpräsentation vom Oktober 2020 hat das Unternehmen 3,7 Millionen Subscriber. Diese Zahl stieg um beeindruckende 69 Prozent im Vergleich zum Vorjahr an. Folglich weißt die Aktie ein Umsatzwachstum im gleichen Zeitraum von 64 Prozent aus. Anhand diesen Anstieges kann Chegg eindeutig als Pandemiegewinner bezeichnet werden. Dieses Momentum könnte der Aktie helfen, nachhaltig die Profitabilität zu erreichen. Der CEO Dan Rosensweig spricht in einem CNBC-Interview über das zukünftige Wachstum von Chegg. Dabei geht er davon aus, dass das Wachstum bedingt durch die Pandemie auch in Zukunft aufrechterhalten werden kann. Während das Unternehmen vor allem in den USA stark vertreten ist, plane Chegg außerdem auch die internationale Expansion, so der CEO.

> Zum Wachstumscheck von Chegg Inc.

> Zum Wachstumscheck von Chegg Inc.

Zusammenfassend kann man sagen, dass das Plattform-Geschäftsmodell basierend auf Aboerlösen leicht nach oben skaliert werden kann. Die Pandemie kann hierfür der entscheidende Katalysator sein. Die Zwölf-Monatsperformance von über 131 Prozent sowie ein KUV von circa 30 zeigen allerdings, dass das nachhaltige Erreichen des Break-Even-Points womöglich schon in den Aktienkurs eskomptiert ist.

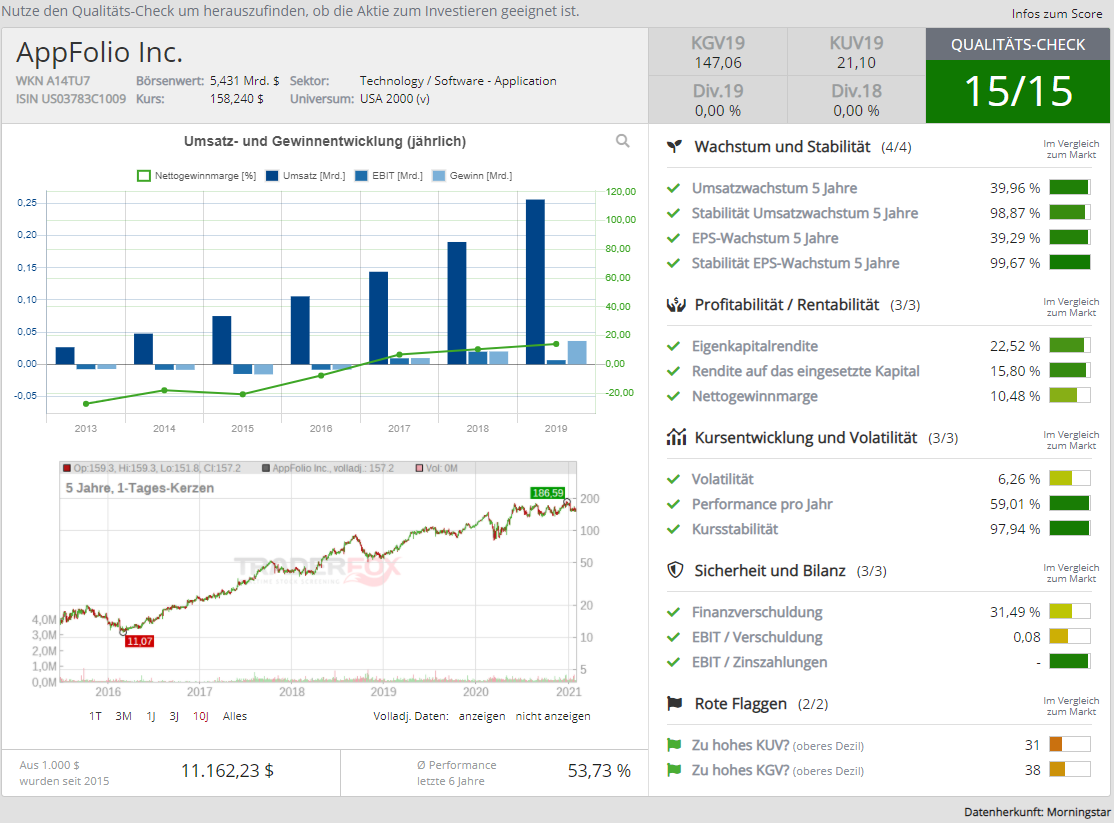

AppFolio Inc.: Digitale Immobilienverwaltung

Trotz der maximalen Punktzahl beim TraderFox Qualitätscheck ist die AppFolio-Aktie eine eher unbekannte Aktie. Auch sie ist mit einer Marktkapitalisierung von circa 5,43 Milliarden US-Dollar ein klassisches Silicon-Valley-Unternehmen aus der zweiten Reihe. Das Unternehmen bietet Cloud-Lösungen im Immobilienbereich an. Kunden sind beispielsweise Hausverwaltungen oder Immobilieninvestoren mit einem größeren Bestand. AppFolio vermarket ihr Angebot als eine All-In-One-Lösung. Das Ziele dabei ist die Optimierung des Mietermanagements. Der Mehrwert für den Kunden liegt somit klar auf der Hand - die Automatisierung und Digitalisierung der Immobilienverwaltung mithilfe nur eines Tools. Zum Beispiel enthält das Angebot von AppFolio eine für Immobilien zugeschnittene Buchungssoftware sowie ein mobiles Wartungsmanagement. Der CEO Jason Randall spricht im Earnings Call des dritten Quartals 2020 davon, dass die Covid-Pandemie die digitale Transformation der gesamten Immobilienbranche beschleunigte.

Genau wie Veeva und Chegg handelt es sich hier um ein Abomodell. Bezahlt wird pro Monat und pro Wohn- bzw. Gewerbeeinheit. Die Stabilitätskennzahlen beim Umsatz und Gewinn unterstreichen die Stabilität des Geschäfts. Zum einen hängt diese Stabilität mit dem Abomodell zusammen. Zum anderen profitierte das Unternehmen in der Vergangenheit von einem stabilen Immobilienmarkt. Sowohl Umsatz wie auch Gewinn konnten in den letzten 5 Jahren um fast 40 Prozent gesteigert werden. Auch die Eigenkapitalrendite mit 22,52 Prozent kann hier positiv erwähnt werden. Wie bei vielen anderen SaaS-Unternehmen auch ist die Bewertung mit einem KUV von über 20 und einem deutlich dreistelligen KGV sehr hoch. Nichtsdestotrotz ist die Wachstumsstory nach wie vor intakt.

> Zum Qualitätscheck von AppFolio Inc.

> Zum Qualitätscheck von AppFolio Inc.

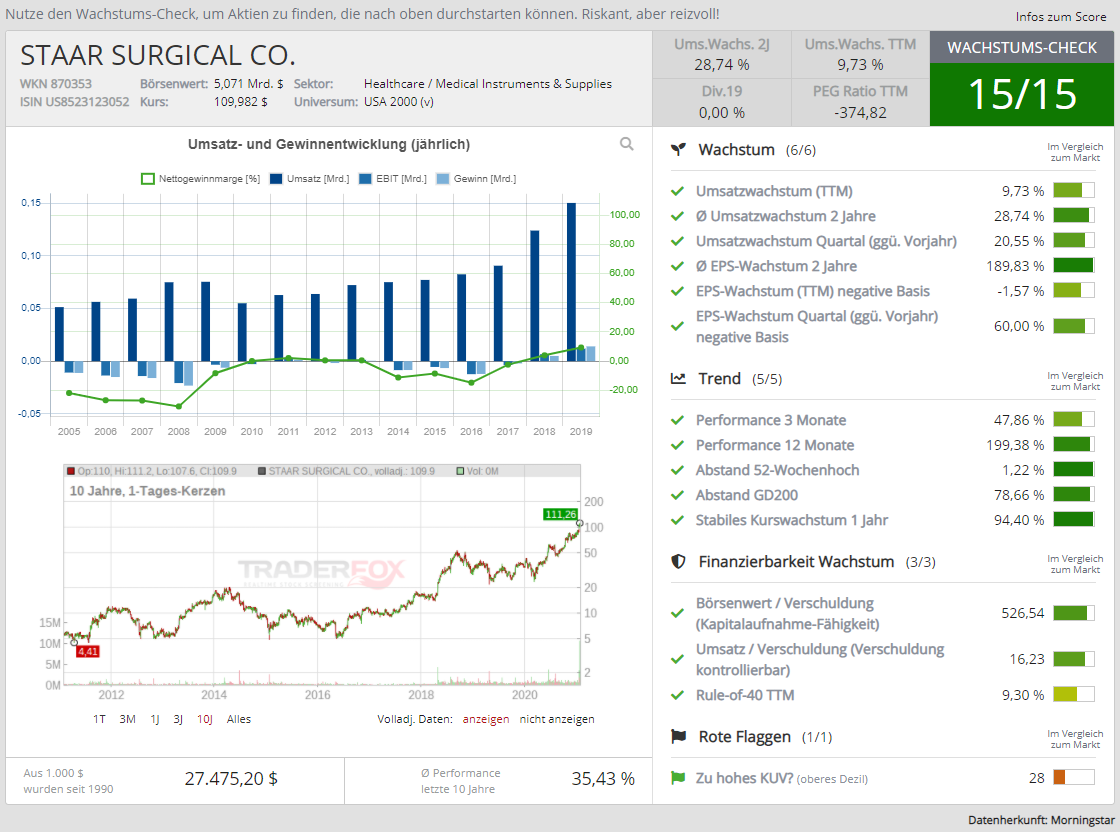

Staar Surgical Co.: Megatrend und Mehrwert für Kunden und Investoren

Entgegen der bisher vorgestellten Unternehmen ist Staar Surgical dem Healthcare-Sektor zuzuordnen. Auch wenn es sich hier nicht direkt um eine Tech-Company handelt, ist das Unternehmen für seine hochinnovativen Linsen bekannt. Durch die faltbaren Linsen handelt es sich nur um einen kleinen Eingriff beim Implantieren. Dabei bietet das Unternehmen Lösungen sowohl für Kurzsichtigkeit, Weitsichtigkeit als auch Hornhautverkrümmung an. Weltweit wurden bereits über 1.000.000 Linsen implantiert. Laut unternehmenseigenen Aussagen würden 99,4 Prozent der Kunden diesen Schritt wiederholen. Auch hier liegen die Vorteile für den Kunden klar auf der Hand: Die Abhängigkeit von Brillen oder Kontaktlinsen soll reduziert werden.

Bei diesem Geschäft handelt es sich eindeutig um einen Megatrend. Vor allem junge Menschen leiden immer öfter an Kurzsichtigkeit. Grund hierfür ist u.a. die zunehmende Nutzung von mobilen Endgeräten sowie Computer. Vor allem in China ist dieser Trend festzustellen. So hat das Unternehmen in China zum Beispiel im August 39 Prozent mehr Linsen verkauft als im Vorjahr. Auch im Rest der Welt ist das Wachstum intakt. In den letzten zwei Jahren ist der Umsatz im Durchschnitt um fast 29 Prozent angestiegen. Analysten gehen auch in Zukunft von stark steigenden Umsätzen aus. Mit einer Eigenkapitalquote von über 79 Prozent ist das Unternehmen finanziell sehr gut für zukünftiges Wachstum gewappnet. Negativ an dieser Stelle muss die Multiple-Expansion angemerkt werden. Während die Aktie im Jahr 2015 noch ein KUV von 3,8 ausweist, beträgt das KUV heute 32,8. Trotz diesen Kritikpunkts handelt es sich hier klar um eine Megatrend-Aktie mit einer großen finanziellen Stabilität. > Zum Wachstumscheck von Staar Surgical Co.

> Zum Wachstumscheck von Staar Surgical Co.

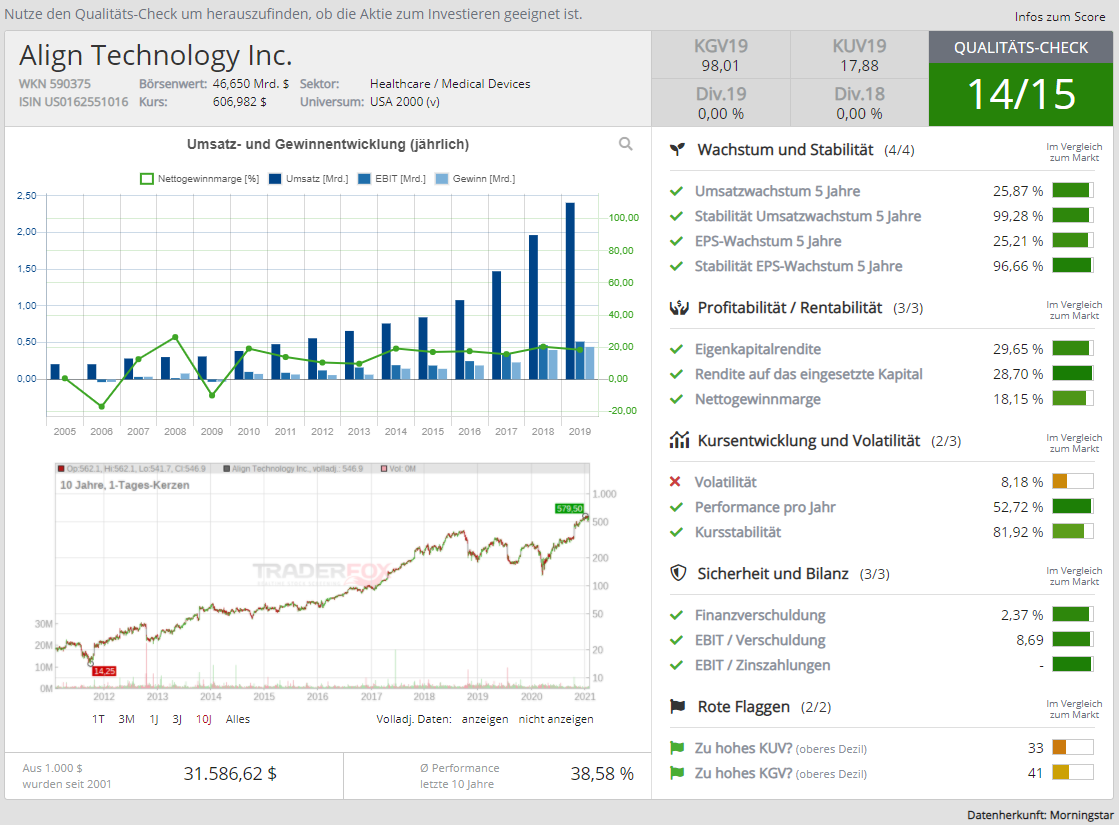

Align Technology Inc.: Zahnspangen der Zukunft

Das letzte Unternehmen dieser Vorstellungsrunde heißt Align Technology. Das Unternehmen ist führend bei transparenten Zahnspangen, sogenannten Clear Alignern. Auch wenn das Unternehmen an der Börse bereits mit 44 Milliarden US-Dollar bewertet wird, gehört es im Healthcare-Sektor zur zweiten Reihe. Ähnlich wie bei Staar Surgical handelt es sich hier um eine Megatrend-Aktie - der Markt für ästhetische Zahnmedizin boomt. Von 2018 bis 2026 soll sich der Markt, indem Align tätig ist, fast verdoppeln. Analysten sehen dementsprechend auch bei Align starkes Wachstum in der Zukunft. Während im Jahr 2020 mit einem Umsatz von 2,43 Milliarden US-Dollar gerechnet wird, soll sich der Umsatz bis 2023 auf 4,88 Milliarden US-Dollar verdoppeln.

Auch die Zahlen der Vergangenheit können sich sehen lassen. Sowohl Umsatz als auch Gewinn stiegen in den letzten fünf Jahren um mehr als 25 Prozent an, jährlich wohlgemerkt. Eine Eigenkapitalrendite von fast 30 Prozent bei einer Eigenkapitalquote von 54 Prozent deuten eindeutig auf ein Qualitätsunternehmen hin. Dementsprechend positiv hat sich der Kurs in den letzten zehn Jahren entwickelt. Mit einer durchschnittlichen, jährlichen Performance von über 38 Prozent ist Align ein echter Outperformer.

> Zum Qualitätscheck von Align Technology Inc.

> Zum Qualitätscheck von Align Technology Inc.

Die Quartalszahlen zum vergangenen Quartal konnten auf ganzer Linie überzeugen. Der Umsatz ist im vierten Quartal um 28,4 Prozent gestiegen und konnte die Analystenschätzungen deutlich übertreffen. Der Gewinn pro Aktie legte sogar um etwa 70 Prozent zu. Dieses starke Wachstum ist unter anderem auf gezieltes Influencer Marketing zurückzuführen. Dadurch konnte die Zielgruppe der Teenager direkt angesprochen werden.

Tipp: Auf dem TraderFox Trading-Desk https://desk.traderfox.com erhälst Du auch gratis Realtimekurse für die Börsenplätze NASDAQ und NYSE

Viele Grüße,

Ferdinand Schnitzer

Haftungsausschluss: Dieses Format dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte: TraderFox-Redakteure klären über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt. Eigenpositionen: Verantwortlicher Redakteur Ferdinand Schnitzer: Keine