Inflation-Slowdown und drei Stocks (BOX, DBX und RPD), die man auf der Rebound-Watchlist haben sollte!

Liebe Leser,

das in allerlei Hinsicht nicht einfache Jahr 2022 neigt sich dem Ende zu und es ist an der Zeit, sich Gedanken über die erste Hälfte des kommenden Jahres zu machen. Leider ist eine genauere Prognose zum Marktverhalten zu diesem Zeitpunkt weiterhin nicht möglich. Grund dafür ist die weiterhin herrschende Ungewissheit, die sowohl Geopolitik als auch Wirtschaft, Energieversorgung der EU, Geldpolitik und gesellschaftliche Entwicklung weltweit anbetrifft. Dennoch sahen wir in den vergangenen Wochen gewisse statistische Anzeichen, die Wahrscheinlichkeit einer oder anderen kurzfristigen Entwicklung etwas erhöhen.

Explizit waren es etwas bessere Inflationsdaten und eine mehr oder weniger robuste Situation auf dem Arbeitsmarkt. Und so gelangen wir zur ersten spekulativen Annahme, dass wir schon in der ersten Hälfte des kommenden Jahres 2023 nicht nur eine Inflation-Wachstumsverlangsamung, sondern sogar ihren beschleunigten Rückgang sehen könnten. Sollte diese Spekulation aufgehen, so ist es mit einer lockeren bzw. weniger strengen FED-Geldpolitik zu rechnen, was stark angeschlagene Aktienmärkte in eine regelrechte Rebound-Rally-Phase versetzen könnte. Genau aus diesem Grund tracken wir heute gleich drei Unternehmen, dessen Aktien auf der potenziellen Rebound-Watchlist auf keinen Fall fehlen dürften.

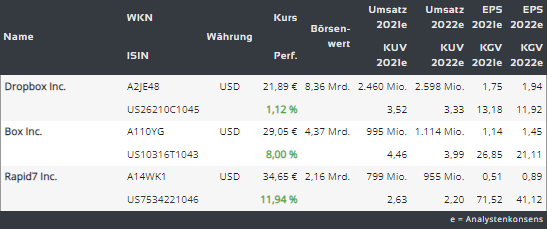

https://viz.traderfox.com/peer-group-tabelle/US7534221046/05/rapid7-inc/aktien-5837667-894628

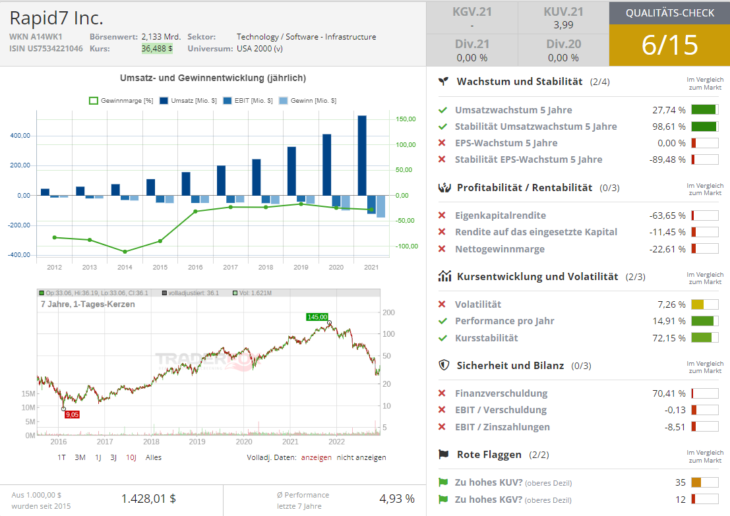

Den Anfang macht heute die Aktie des Cybersecurity-Konzerns Rapid7 (RPD), die in den vergangenen Wochen, ganz ohne spezifische News-Impulse eine charttechnische Stärke zeigte und eine Rebound-Bewegung startete. Rapid7 (RPD) ist ein Technologiekonzern, der sich auf Lösungen rund um die Cloud, Cybersecurity, Data-Analytic etc. spezialisiert. Adressiert wird u.a. das perspektivenreiche Segment der korporativen IT-Sicherheit, was mit der zunehmenden Digitalisierung immer mehr an Bedeutung gewinnen dürfte. Im Angebot sind auch Lösungen für das Risiko- und Schwachstellenmanagement. Beispielsweise können Unternehmen mit InsightIDR verdächte Aktivitäten extrem frühzeitig in ihrem Netzwerk erkennen. Mittlerweile vertrauen gut 10.791 Kunden auf die Produkte. Dazu gehören auch solche Konzerne wie Adobe, Washington Post, Amedisys, Applied Materials, AutoZone, etc.

Man bietet seinen Kunden also die Möglichkeit, die Cybersicherheit durch Visualisierung, Analyse und Automatisierung zu verbessern. Die Lösungen der Insight Platform umfassen bspw. die Erkennung und Reaktion auf Vorfälle, das Management von Schwachstellenrisiken, Anwendungs- und Cloud-Sicherheit, Bedrohungsanalysen und die Automatisierung von Routineaufgaben. Als natürlicher Wachstumstreiber fungiert hier die allgemeine Digitalisierung von Unternehmensprozessen und ihre Verlagerung in eine online-basierte Cloud-Umgebung, was logischerweise neu Wege für Cyberkriminelle bereitet.

Wie aus der frischen Studie des Check-Point-Research hervorgeht, stieg die Zahl der Cyberangriffe weltweit im 3. Quartal dieses Jahres im Vergleich zu 2021 um 28 %: Die durchschnittliche Anzahl der Angriffe auf Organisationen pro Woche überstieg 1.130. Diese Tendenz bestätigt auch das letzte Cyber Crime Statistics Update von AAG-IT. Dabei gaben 76 % der Befragten zu, dass ihr Unternehmen in einem Jahr mindestens einen Cyberangriff erlitten hat. Aus Statistiken wird es auch ersichtlich, dass zu den Spitzenreitern beim Wachstum der Zahl der Angriffe das Gesundheitswesen (+60 % gegenüber dem Vorjahr) und das Finanzwesen (+40 % im Jahresvergleich) gehören. Also genau die Sektoren, die derzeit wohl am schnellten, digitalisiert werden.

Und ja, genau diese Statistik zeigt deutlich, dass Services von Rapid7 auch zukünftig zumindest stabil, wenn nicht vermehrt nachgefragt werden. Grund dafür ist die Tatsache, dass diese Sektoren, nicht nur enorme Geldumsätze generieren, sondern erhebliche Mengen vertraulicher personenbezogener Daten erzeugen und online speichern. Und da die Informationen zum Gold des 21. Jahrhunderts wurden, sind sie ein sehr begehrtes Ziel für Cyber-Kriminelle. Genau an dieser Stelle kommt eine wichtige Annahme ins Spiel, dass genau diese Unternehmen zukünftig unter allen wirtschaftlichen Bedingungen (mal mehr, mal weniger) bereit sein werden, für Cybersicherheit-Services zu bezahlen.

Und da die wöchentliche Anzahl von Cyberangriffen im vergangenen Q3/22 in Nordamerika um 47 % und in Europa um 22 % gewachsen ist, so sind v.a. westliche (explizit US-amerikanische) Cybersecurity-Konzerne wie Rapid7, der bspw. rund 79 % seiner Gesamtumsätze in den USA erzielt, die man vor dem Hintergrund dieser Entwicklung im Blick haben sollte. Immerhin hat die westliche Ökonomie im vergangenen Jahr 2021 mehr als die Hälfte des gesamten weltweiten BIP erwirtschaftetet.

Was Unternehmen-spezifische News von RPD angeht, so hat der Konzern im vergangenen Sommer neue Funktionen seiner InsightCloudSec-Plattform vorgestellt, die es IT-Sicherheit ermöglicht, einen konsolidierten Überblick über Risikosignale in ihrer gesamten Infrastruktur zu erhalten, einschließlich Fehlkonfigurationen und einer schädlichen öffentlichen Informations-Verbreitung. Später Im Herbst gab RPD bekannt, dass seine Software-Lösung namens Continuous Diagnostic and Mitigation Program vom US-Heimatschutzministeriums zugelassen und aufgenommen wurde. Diese Lösung ermöglicht es Regierungsbehörden, Rapid7-Lösungen zum Management von Schwachstellenrisiken zu verwenden. Und damit wird es ersichtlich, dass RPD nicht nur das Produkt-Angebot erweitert, sondern auch die Adressaten-Reichweite seines Lösungsportfolios kontinuierlich erhöht, was sich langfristig auszahlen dürfte.

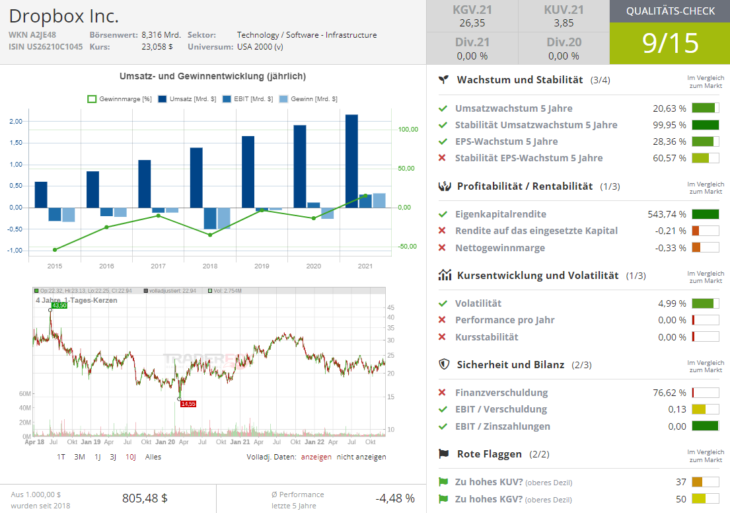

Zwei weitere Aktien, die wir auf die Rebound-Watchlist setzen, sind Dropbox (DBX) und ist Box (BOX), wobei gerade BOX gestern sehr dynamisch angesprungen ist. Grund dafür war ein Rating-Upgrade von Neutral auf Overweight samt einer Kurszielerhöhung von 31 auf 34 USD durch JPMorgan. Box hat wirklich gute Arbeit bei der Entwicklung einer einzigen Plattform, die immer mehr zu einem Ökosystem heranwächst und so glaubt der Analyst, dass Box mit seinem zweistelligen Wachstum und seiner 20%igeen Free-Cashflow-Marge erneut eine Outperformance erzielen wird, so der News-Impuls vom 12.12.2022.

Box bietet ja eine Cloud-Plattform an, mit der das Content Management und der Workflow optimiert werden können. Der Fokus liegt auf Cloud Content Management und File Sharing Service für Unternehmenskunden zu denen solche Konzerne wie AstraZeneca, General Electric, etc. gehören. Als Wachstumstreiber fungiert hier die digitale Transformation, wobei immer mehr operative und Prozesse, wie z.B. Dokumenten- und Projektbearbeitung ins Internet (Cloud) ausgelagert werden. Darüber hinaus expandiert der Markt für Datenmanagement im weiteren Sinne sehr schnell, einschließlich Cloud Content Management, da die digitale Transformation und Remote-Arbeit den strategischen Wert digitaler Inhalte und Zusammenarbeit im Unternehmen erhöhen. Und dies dürfte auch Box zugutekommen. Box ist also ein typischer Profiteur des digitalen Zeitalters, so die kurze Story, die das Unternehmen begleitet.

Was Dropbox (DBX) angeht, so bietet man ebenfalls eine cloudbasierte Plattform an, mit der Benutzer digitale Content-Inhalte erstellen, speichern, freigeben und gemeinsam nutzen sowie bearbeiten können. Beide Unternehmen sind also als sog. Cloud-Storage-Konzerne zu definieren. Dabei bedient Dropbox schon heute mehr als 700 Millionen Nutzer in 180 Ländern der Welt. Und hier ist die wichtigste Wachstumsannahme: Laut Fortune Business Insights wird der globale Cloud-Storage-Markt derzeit auf rund 83,41 Mrd. USD geschätzt. Dabei nimmt man an, dass er in den kommenden Jahren mit einer Durchschnittsrate von etwa 24 % pro Jahr weiter wachsen wird, bis er im Jahr 2029 ein enormes Volumen von mehr als 376 Mrd. USD erreicht.

Als Wachstumstreiber fungiert hier, wie oben angesprochen, die allgemeine Digitalisierung, wobei immer mehr Informationen in die Cloud-Umgebung verlagert und dort generiert werden. Dazu kommen sehr populäre Sub-Trends wie HomeOffice, Remote Arbeit, etc. Cloud-Storage-Konzerne ermöglichen dabei den modernen Unternehmen, ihre Arbeitsprozesse nicht nur aufrecht zu erhalten, sondern auch i.S.d. Effizienz zu optimieren. Aktualisierte Informationen, archivierte Verträge, Personalakten, technische Information etc. stehen dabei 24h. zu Verfügung und sind bei einer schnellen Autorisierung durch eigene IT-Sicherheit sofort von überall auf der Welt (Internet-Verbindung vorausgesetzt) sofort abrufbar. Und ja, genau das ist die Weiterentwicklung der gewöhnlichen Arbeitsweise, wovon Box als auch Dropbox entsprechen immer mehr profitieren werden.

Dabei konkurriert Dropbox selbstverständlich mit beiden Technologiegiganten Alphabet (GOOGL) und Microsoft (MSFT) und mit dem kleineren Konzern BOX (BOX). Als viel größere Unternehmen können Microsoft und Google logischerweise mehr finanzielle Ressourcen in die Entwicklung ihrer Produkte investieren. Der schon thematisierte Konzern Box bietet wiederum günstigere Lösungen, womit man deutlich mehr Kunden adressiert. Doch die Marktgröße und das anhaltende Wachstum erlauben es auch Dropbox, sich gut zu positionieren. Immerhin hat der Konzern ein wettbewerbsfähiges Geschäftsmodell entwickelt, was im Laufe der Jahre die Anzahl der registrierten und zahlenden Nutzer erhöht hat.

Grund dafür ist die Tatsache, dass Dropbox schon heute über ein offenes Ökosystem verfügt. Dropbox funktioniert auf allen Geräten und Betriebssystemen und bietet Benutzern auch die Integration-Möglichkeit mit populären Programmen wie Zoom, Adobe, Slack, Salesforce, BetterCloud, Atlassian und alles Microsoft und Google-Dienste. Und in dieser Hinsicht zeigt die Software eine deutlich höhere Flexibilität, über die bspw. MSFT- und GOOGL-Lösungen derzeit noch nicht verfügen.

Gleichzeitig verfügt Dropbox über eine breite digitale Infrastruktur, mit der man Dokumente dank des DocSend-Tools analysieren und dank des HelloSign-Tools signieren können. Dazu kommen Sicherheit und Zuverlässigkeit, was für Vertrauen bei den Kunden sorgt, und ihre Loyalität steigert. Dazu hat man im Laufe der Jahre mehrere Datenschutzebenen geschaffen und eine einzigartige Infrastruktur aufgebaut. Und das scheint gut zu funktionieren, denn der Konzern ist in der Lage, bei niedrigen Vertriebs- und Marketingkosten (Aufwendungen im Verhältnis zum Umsatz nach H1-Ergebnissen 2022: rund 17,7 % gegenüber 19,5 % im Vorjahr) weitere Nutzer hinzuzugewinnen.

Zu erwähnen bleibt lediglich die neue Wachstumsstrategie des Konzerns, denn man gelang zur Erkenntnis, dass Digital-Content-Creator ihre Produkte in PDF-, Grafik-, Software-Form zwar zunehmend auf online-basierten Marktplätzen verkaufen, sie dennoch auf Cloud-Plattformen wie Dropbox behalten und zwischenspeichern. Und so brachte DBX im Frühling 2022 ein neues Produkt auf den Markt namens Dropbox Shop, mit dem bspw. YouTuber Digital-Content direkt per Download verkaufen können. Damit tangiert das Unternehmen als Intermediär eine neue Ebene des schnell wachsenden Markts von digitalen Content-Produkten, was zur Etablierung einer neuen Umsatzquelle führe könnte. Was aber unumstritten ist, wäre die Tatsache, dass der Konzern damit zumindest in der Lage sein wird, die Nutzerbasis zu erweitern und den Anteil der zahlenden Kunden zu erhöhen, was potenziell in bessere Profitabilität münden dürfte. So die plausible Rebound-These, die Dropbox begleitet.

Was uns angeht, so bleiben wir Trading-taktisch zunächst zurückhaltend und warten die ersten Anzeichen der globalen Markstabilisierung ab. Hit&Run-technisch achten wir weiter auf die Inflationsentwicklung und News bzgl. der zukünftigen FED-Politik.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.