Joel Greenblatt: Starinvestor kauft gerne günstige Wachstumsaktien – auch SoFi Technologies!

Joel Greenblatt lehrt an der Columbia Business School und führt seit 1985 den von ihm gestarteten Hedge-Fonds Gotham City. Bekannt ist er insbesondere für seine Value-Investmentstrategie, die "Börsenzauberformel”. Er schuf damit ein regelbasiertes System zur Auswahl vielversprechender Aktien, das neben herausragenden Ergebnissen vor allem eines sein sollte: simpel.

Denn Greenblatt erkannte den Schwachpunkt klassischer Value-Investing-Ansätze, die zumeist zu kompliziert und wissensintensiv für Privatanleger sind. In seinem Buch "The Little Book that Beats the Market” stellte er seine einfache Strategie vor und belegte auch gleich den außergewöhnlichen Erfolg dieser Methode. Zwischen 1985 und 2004 erzielte sein Hedge-Fonds 40 % pro Jahr, während es der S&P 500 Index auf "nur" 12,4 % Jahresrendite brachte.

Greenblatts Börsenzauberformel

Keep it simple: Bei seiner Zauberformel grenzt Greenblatt von vornherein die Aktienauswahl ein. So müssen die Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und dürfen nicht dem Energie- oder Finanzsektor angehören.

Anschließend fokussiert er sich auf lediglich zwei Kennzahlen: Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite, desto günstiger ist das Unternehmen bewertet. Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus dem EBIT, also dem Ergebnis vor Zinsen und Steuern, zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite, desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt. Im nächsten Schritt sortiert Greenblatt die Aktien danach, welche bei beiden Kennzahlen die besten Werte aufweisen.

Je günstiger der Einstieg gelingt, desto größer ist die Sicherheitsmarge und damit auch der potenzielle Gewinn. Doch attraktive Qualitätsunternehmen sind selten günstig bewertet und das gilt besonders in bullischen Marktphasen. Doch Greenblatt rät, nicht zur sehr auf den Gesamtmarkt zu achten, weil es immer einzelne Aktien oder Unternehmen gäbe, die gerade Chancen böten. Um diese herauszupicken, achtet er bevorzugt auf den Cashflow und nicht so sehr auf die Umsatzentwicklung oder den Buchwert. Und nach dem Kauf sollten Anleger unbedingt ausreichend Geduld aufbringen und ihren Werten die Chance geben, ihr Potenzial auch wirklich zu entfalten.

"Preise schwanken weniger stark als Werte. Genau darin liegen die Chancen. (…) Wenn man billig einkauft, muss man Geduld mitbringen und abwarten bis der Markt einem zustimmt."

(Joel Greenblatt)

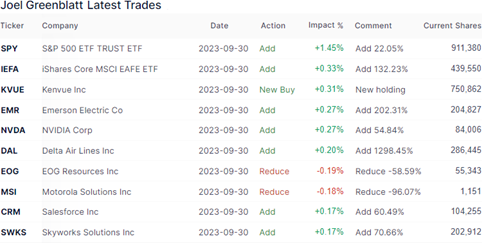

Top Transaktionen im 3. Quartal 2023

Zum Ende des Quartals hatte Joel Greenblatts Portfolio von Gotham Capital einen Wert von 4,84 Mrd. USD nach 4,6 Mrd. im Vorquartal und enthielt 1.316 Werte, darunter 142 Neuaufnahmen. Seine Turnover-Rate lag erneut bei hohen 19 %.

Greenblatt setzt weiter auf einen Marktaufschwung, vor allem der Schwergewichte, so dass er seinen S&P 500 ETF Trust ETF nach bereits 18 und 22 % in den Vorquartalen nun um weitere 22 % aufstockte. Zudem baute er seine Position im iShares Core MSCI EAFE ETF um 132 % aus, der die Wertentwicklung von Aktien mit großer und mittlerer Marktkapitalisierung in 22 Industrieländern abbildet.

Beim Öl- und Gasexplorer EOG Resources stutze Greenblatt seine Position um 55 % und Motorola dürfte nach dem Teilverkauf von 96 % unmittelbar vor dem Exitus aus seinem Depot stehen. Im Gegenzug verdreifachte er bei Emerson Electric seinen Bestand und dann griff er bei den KI-getriebenen Unternehmen ordentlich zu: bei KI-Chip-Dominator NVIDIA legte er 55 % oben drauf, bei Salesforce.com sogar über 60 % und bei Skywork Solutions etwas mehr als 70 %. In der Rückschau ein vielversprechendes Blatt für das rekordverdächtige 4. Quartal 2023 und auch die ersten Wochen in 2024.

Zudem taucht erstmals Kenvue neu im Portfolio auf, ist aber keine Neuerwerbung Greenblatts. Vielmehr handelt es sich um die Konsumenten-Gesundheitssparte von Johnson & Johnson, die im August abgespalten und an die J&J-Aktionäre verteilt wurde. Und J&J gehört mit einem Anteil von 0,4 % zu den größeren Positionen in Greenblatts Portfolio, so dass er in den Genuss der Kenvue-Aktien kam. Greenblatt ist ein großer Freund von Spin-offs und wittert hier attraktive Gelegenheiten. Wie er sich hinsichtlich der Kenvue-Aktien verhalten hat, dürfte eine der interessanten Entwicklungen im nächsten Quartal sein.

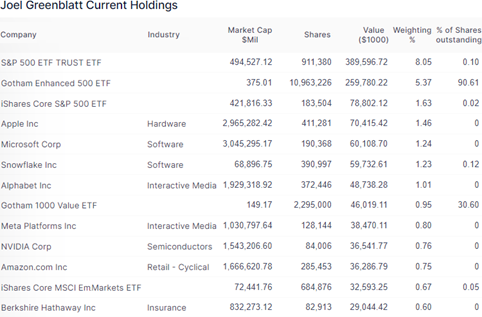

Top Positionen zum Ende des 3. Quartals 2023

In Greenblatts breit gestreutem Portfolio führen weiterhin Technologiewerte mit 18,6 % (Q2/23: 19,2) vor Industriewerten mit einer Gewichtung von 13,1 % (Q2: 12,1). Zyklische Konsumwerte behaupten mit 10,6 % (Q2: 10,4) den dritten Rang vor Gesundheitsaktien mit 9,6 % (Q2: 10,2 %) und defensiven Konsumwerten mit 6 % (Q2: 5,6), die sich an den Finanzwerten vorbeigeschoben haben.

An der Spitze von Greenblatts Portfolio liegt zum zweiten Mal infolge der S&P 500 ETF Trust ETF mit 8,1 % vor dem Gotham Enhanced 500 ETF mit 5,4 %. Dahinter haben der iShares Core S&P 500 ETF und Apple wieder die Plätze getauscht und Microsoft rundet nun die Top 5 ab, weil das inzwischen wertvollste Unternehmen der Welt Snowflake überholen konnte.

Die jetzt sechstplatzierte Snowflake bietet einen cloudbasierten Datenspeicher- und Analysedienst an ("Data-as-a-Service") und ermöglicht es ihren Kunden, Daten mithilfe von cloudbasierter Hardware und Software zu speichern und zu analysieren. Warren Buffetts Berkshire Hathaway hatte im Herbst 2020 direkt vor deren Börsengang 550 Mio. USD in Snowflake investiert, Greenblatt war dann zwei Jahre später im Herbst 2022 eingestiegen.

Knapp dahinter folgt weiterhin die Google-Mutter Alphabet vor dem Gotham Value 1000 ETF. Die sich anschließende Meta Platforms hat dank starker Kurszuwächse zwei Plätze gut gemacht und das gilt erst Recht für NVIDIA, die erstmals in der Spitzengruppe auftaucht.

Beide haben Amazon, den iShares Cores MSCI Emerging Markets ETF und Berkshire Hathaway überrundet, die sich ebenfalls positiv entwickelt haben. Aber gegen Meta und NVIDIA war kein Ankommen…

Aktie im Fokus:

SoFi Technologies

Völlig unter dem Radar fliegt SoFi Technologies, die weder in Greenblatts Transaktionsliste an prominenter Stelle noch unter seinen größten Depotpositionen auftaucht. Mit einer Börsenbewertung von gerademal 7,5 Mrd. USD ist das Fintech für amerikanische Verhältnisse ein ziemlich kleines Unternehmen, das aber bereits auf eine bewegte Börsengeschichte zurückblicken kann.

SoFi Technologies wurde 2011 gegründet und ging mitten im Börsenboom Anfang Juni 2021 durch eine SPAC-Fusion mit der Special Purpose Acquisition Company namens Social Capital Hedosophia Holdings Corp. V unter der Leitung des berühmten Finanziers Chamath Palihapitiya an die Börse. Es war aus Sicht der Frühphasen-Investoren, zu denen auch Starinvestor Daniel Loeb gehörte, der perfekte Zeitpunkt zum Kassemachen und der Aktienkurs schnellte zunächst von 10 auf 25 USD in die Höhe, um ab November 2021 einen brachialen Sturzflug Richtung 5 USD anzutreten. Von diesem Absturz hat sich der Kurs noch nicht wieder richtig erholt, auch wenn er mit 7,50 USD schon etwas Boden gutmachen konnte.

Operativ hat SoFi in dieser Zeit überzeugt, aber die Risikoneigung der Anleger war einfach viel zu hoch und es wurde bekanntlich sehr viel Luft aus der Bewertungsblase abgelassen, seit die Notenbanken die Zinsen so stark angehoben haben.

Daniel Loeb hat seine SoFi-Aktien schon lange verkauft und riesige Gewinne eingesackt. Und auch die meisten anderen Starinvestoren sind entweder nicht mehr oder überhaupt nicht an Bord. Joel Greenblatt ist einer der wenigen, die auf SoFi setzen. Und dafür sollte es schon überzeugende Gründe geben.

SoFi steht für Social Finance und wurde gegründet, um den bürokratischen und behäbigen Ablauf bei Studentenkrediten zu vereinfachen und zu digitalisieren. Mit großem Erfolg, da SoFi seine großen Kostenvorteile weitgehend an seine Mitglieder weitergibt und so auf deren Seite für eine geringe Kostenquote sorgt. Und damit für Zufriedenheit.

Dieses Geschäftsprinzip hat SoFi schnell auf weitere digitale Finanzprodukte ausgeweitet und so ein Ökosystem hochwertiger, kostengünstiger und praktischer Fintech-Lösungen aufgebaut. Wenn Elon Musk X (Twitter) zur Super-App aufbauen will, oder der neue PayPal-CEO Chriss dieses Ziel ausgibt, dann wollen sie im Grunde dorthin, wo SoFi bereits ist. Denn SoFi hat eine intuitive "Super-App" erschaffen, die alle Produkte einfach und übersichtlich aus einer Hand bzw. App anbietet.

Mit SoFi Money wird ein Cashmanagement-Konto angeboten, das wie ein mobiles Giro- oder Sparkonto funktioniert. Kontogebühren fallen nicht an, dafür gibt es eine Guthabenverzinsung und eine Debit-Karte. Wer nicht an ein klassisches Bankkonto und seine Bankfiliale gewöhnt ist, findet bei SoFi Money alles, was er braucht.

Daran angeschlossen ist mit SoFi Invest ein mobiles Anlagekonto, über das die Mitglieder ihre Guthaben bei SoFi Money nutzen können, um in Aktien, ETFs und Kryptowährungen zu investieren. Als Clou können auch in Pre-IPO-Aktien investiert werden, die normalerweise institutionellen Kunden vorbehalten sind, wodurch das SoFi Invest sogar einen Mehrwert gegenüber klassischen Depots bietet.

Die SoFi-Kreditkarte kann mit den Money-Konten verknüpft werden und dann erhalten die Nutzer 2 % Cashback auf alle Einkäufe. Diese Boni können zur Tilgung von Schulden eines SoFi-Darlehens oder für Investition in Aktien, ETFs oder Kryptowährungen genutzt werden. Selbstverständlich ist die Kreditkarte kostenlos, was sie gegenüber klassischen Kreditkarten noch attraktiver macht.

Mit SoFi Relay können die Nutzer ihre Buchungen überwachen und zwar sowohl die ihrer SoFi-Konten als auch externer Bankkonten. Zudem können hier sie ihre Kreditwürdigkeit überprüfen lassen.

SoFi Education schließlich dient der Finanzbildung. Es stellt Bildungsartikel und Videos zur Verfügung rund um die Themen Finanzen, Wirtschaft, Geldanlagen, Kryptowährungen.

In Summe erhalten Mitglieder mit der SoFi-App eine All-in-One-Finanz-App, die viele der klassischen Bankgeschäfte ersetzt. Kein Wunder, das insbesondere junge Menschen in Scharen die App downloaden und nutzen, denn ihnen fehlt der Bezug zum althergebrachten Bankberater in seiner Filiale.

Beeindruckende Zahlen

SoFi meldete für das 4. Quartal einen Nettogewinn von 48 Mio. USD und übertraf damit die durchschnittliche Schätzung der Analysten von 9,9 Mio. bei weitem. Auch beim bereinigten Nettoumsatz lag man mit 594,2 Mio. USD - leicht – über den Erwartungen. Besonders beeindruckend ist, dass SoFi schneller als erwartet die Profitabilitätsschwelle überschritten hat und hier auch in Zukunft weiter draufsatteln will. Wachstum zulasten der Margen soll es nicht mehr geben.

Dabei hat SoFi hat mehr als 500.000 neue Mitglieder gewonnen und 695.000 neue Produktkonten eröffnet. Insgesamt verfügt SoFi nun über mehr als 11 Mio. Kundenkonten und schloss 2023 mit über 7,5 Mio. Mitgliedern ab und damit 44 % mehr als man Ende 2022 hatte. Über den Daumen gepeilt nutzt damit jedes Mitglied anderthalb SoFi-Produkte und auch dieser Anteil ist weiter angestiegen.

SoFis Kreditprodukte legten im Jahresvergleich um 24 % zu, die Finanzprodukte sogar noch stärker; allein im 4. Quartal um 44 %. Das ist mehr als beeindruckend, denn SoFis Kerngeschäft ist das Ablösen von Studentenkrediten. In den USA gibt es kaum staatliche Unterstützung für Studiengebühren und wer nicht in den Genuss eines Stipendiums kommt oder sehr wohlhabende Eltern hat, muss sich das Studium mittels Krediten finanzieren. Im Durchschnitt starten Studenten mit mehr als 100.000 USD Schulden in die Arbeitswelt und Studienkredite sind eine der häufigsten Ursachen für Verbraucherinsolvenzen. Das hat auch die US-Regierung erkannt und während der Corona-Phase die Tilgung von Studentenkrediten ausgesetzt. Präsident Biden hat dies fortgeführt und sogar Zuschüsse an die Kreditnehmer verteilt. Daher sank die Nachfrage nach Umschuldungen deutlich und SoFis Wachstum schwächelte.

Doch man hat weitere Produkte eingeführt und so das entschleunigte Kernbusiness durch alternative Wachstumsoptionen ergänzt. Mit großem Erfolg, denn SoFi wächst sowohl in der Tiefe, also durch steigende Nutzerzahlen, als auch in der breite durch eine Ausweitung der Produkte. Als drittes werden die neuen Produkte auch von Bestandskunden verwendet, so dass SoFi sich über starke Netzwerkeffekte freuen kann, die einen nicht zu unterschätzenden Burggraben darstellen. Stichwort Super-App. Je mehr die App kann, desto weniger Bedarf haben SoFi-Mitglieder an alternativen Finanzprodukten bzw. Anbietern. Darüber hinaus sind zufriedene Kunden die besten Botschafter und senken die Marketingkosten.

Dafür sorgt SoFi auch dadurch, dass man innovativ bleibt. So wurde das SoFi Invest-Angebot um alternative Investmentfonds erweitert, so dass Mitglieder nun in Sektoren wie Immobilien, Pre-IPO-Unternehmen und Prvate Credit investieren können. Die SoFi-Plattform bietet Zugang zu den fünf Alternativen Investmentfonds ARK Venture Fund, Carlyle Tactical Credit Fund, Franklin Templeton’s Clarion Partners Real Estate Income Fund, Franklin BSP Private Credit Fund sowie KKR Credit Opportunities. Zusätzlich wird SoFi auch Investmentfonds und Geldmarktfonds auf der Plattform anbieten und mehr als 6.000 neue Investmentfonds für seine Mitglieder verfügbar machen.

Fazit

Regionale Banken straucheln und werden von den Großen geschluckt. Junge Kunden gewinnen die etablierten Banken aber kaum, die setzen auf mobile und digitale Angebote. Und das zunehmend über Apps, wo Banken keinen Vorteil durch ihre etablierten Strukturen haben. Im Gegenteil: sie versuchen, ihre bestehenden Strukturen in die digitale Welt zu übersetzen, was zu Unverträglichkeiten und langwierigen Prozessen führt. In der Zwischenzeit sind die jungen innovativen Wettbewerber, die Fintechs, schon längst erfolgreich am Start und fischen die digitalaffinen Kunden ab. Das Wettrennen zwischen Hase und Igel findet ein neues Ende, weil der Hase inzwischen der cleverere ist.

SoFi ist einer der wachstumsstärksten und nun auch profitablen Herausforderer. Joel Greenblatt hat das erkannt und setzt auf den Underdog. Dabei ist dies keine allzu gewagte Wette, denn die Etablierten bieten einfach zu viel Angriffsfläche. Und dann spielt SoFi auch noch in die Karten, dass kaum noch jemand bereit ist, Venture Capital in Fintechs zu stecken. Softbank, Sequoia und Tiger Global haben hohe Milliardenbeträge damit verloren und so stellen finanzschwache Fintech-Aufsteiger für SoFi weniger Konkurrenz dar als vielmehr potenzielle Übernahmetargets.

In Joel Greenblatts Portfolio spielt SoFi eine sehr überschaubare Rolle. Möglicherweise sorgt die nun erreichte Profitabilität aber bald für mehr Beachtung. Das gilt auch für andere Börsengurus…

Bildherkunft: AdobeStock_633617273

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!