Im Rampenlicht: Drei führenden Aktien im aufstrebenden Cannabis-Sektor

Liebe Leser,

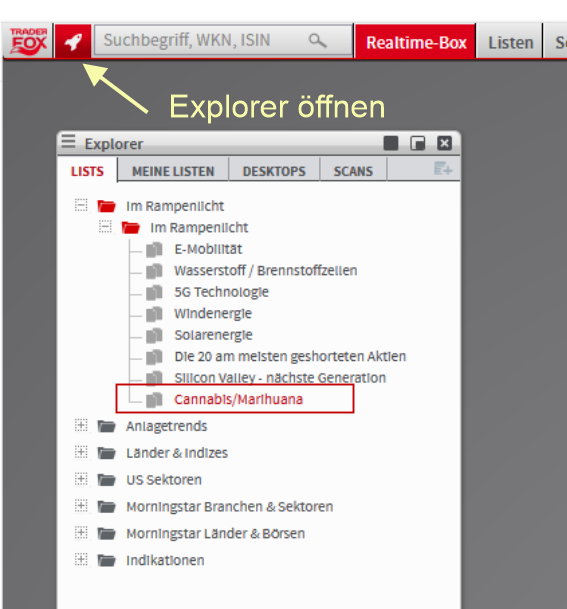

in diesem Artikel werde ich sowohl die Pro- als auch die Contra-Argumente des Cannabis-Sektors aufzeigen. Anschließend analysiere ich drei führende Unternehmen anhand von fundamentalen Kennzahlen. Weitere Aktien aus diesem Bereich haben wir in einer Kursliste für Euch zusammengefasst. Ihr könnt diese Kursliste im Explorer finden. Dafür müsst ihr zum Trading-Desk gehen. Den Link zum Trading-Desk findet ihr hier: https://desk.traderfox.com/. Anschließend geht ihr mit dem Cursor auf das Raketen-Symbol, das sich links oben im Eck befindet. Mit einem Klick könnt ihr den Explorer öffnen. Unter "Im Rampenlicht" haben wir die Trends für euch abgebildet, die im Moment gerade an der Börse gespielt werden und somit für Euch von Relevanz sind.

Zum Beispiel findet ihr darunter auch "Die 20 am meisten geshorteten Aktien" oder Silicon Valley Aktien aus der zweiten Reihe. Die Kursliste "Silicon Valley - nächste Generation" beispielsweise ist eine Sammlung von vielen hochinnovativen Silicon-Valley-Aktien aus der zweiten Reihe. Wenn ihr auf den jeweiligen Trend klickt, öffnen sich die Aktien aus dieser Rubrik. Ihr habt damit immer den Überblick über die aktuellen Trends. Wie der Titel bereits verrät, möchte ich in diesem Artikel auf die Cannabis-Branche eingehen.

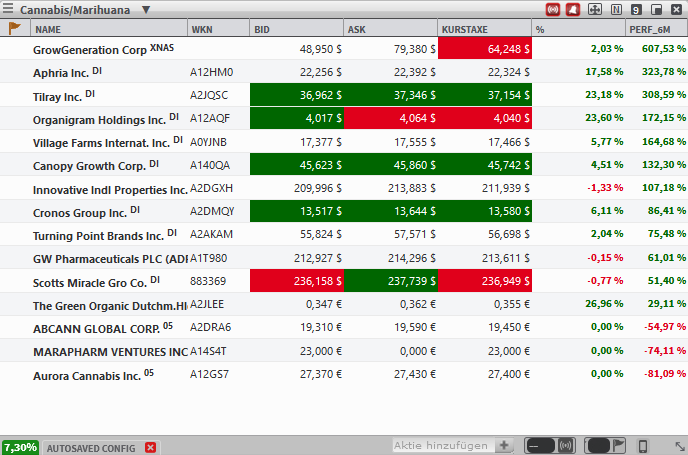

Die Kurslisten zu "im Rampenlicht" stehen auf dem TraderFox Trading-Desk gratis bereit

Diese Cannabis-Aktien befinden sich derzeit auf der von uns gepflegten Watchlist

Zu Beginn sei gesagt, dass es sich bei dem Cannabis-Sektor um einen sehr spekulativen Sektor handelt. Ein Investment in diesem Sektor geht mit hohen Risiken einher. Jeder Investor sollte sich diese Risiken vor einer Investition bewusst sein. Diese Risiken sind in der Vergangenheit auch an den extremen Kursschwankungen erkennbar. Anleger, die mit erhöhter Volatilität nicht zurecht kommen, sollten diesen Sektor also eher meiden. Zu erklären sind die extremen Kursbewegungen vor allem mit der unsicheren politischen Rechtslage. An dieser Stelle muss gesagt werden, dass der Cannabis-Trend nicht neu ist. Aktuell hat sich allerdings das politische Momentum geändert. Durch die Wahl des demokratischen Präsidenten Joe Biden bekam der Cannabis-Sektor Rückenwind. Dieser kündigte an, dass er die Legalisierung zu medizinischen Zwecken unterstützen wird und die Entscheidung zur Freizeitlegalisierung den einzelnen Bundesstaaten überlassen wird. Zudem soll Cannabis nicht mehr als Droge der Kategorie II behandelt werden. Diese Entkriminalisierung ist ein erster Schritt in Richtung flächendeckender Legalisierung. Der nordamerikanische Markt ist aufgrund der Größe ein entscheidender Markt. Positive Gesetzesänderungen in Nordamerika können weltweit positive Auswirkungen haben und die Legalisierung flächendeckend vorantreiben. Wenn in Nordamerika die Entkriminalisierung weiter voranschreitet, könnte sich auch die Akzeptanz in der Bevölkerung erhöhen. Neben der politischen Unsicherheit muss der große Schwarzmarkt ebenfalls als Kritikpunkt des Sektors angeführt werden. In der Vergangenheit gab es Skandale von börsennotierten Unternehmen, die illegal angebaut haben. Das darf bei den Risiken nicht unerwähnt bleiben. Außerdem herrschte in der Vergangenheit oftmals ein Überangebot, was die Preise nach unten drückte.

Die aktuell veränderte politische Situation spiegelt sich auch an den Aktienkursen wider. Es kann deshalb durchaus Sinn machen, den Trend auf die Watchliste zu setzen. Doch wie kann man diesen Trend spielen? Prinzipiell gibt es hier zwei Möglichkeiten. Zum einen kann man hier direkt die Unternehmen kaufen, die den Cannabis anbauen. Zum anderen kann man diesen Trend auch indirekt spielen. Exemplarisch ist hier die Innovative Industrial Properties zu nennen, auf die ich später genauer eingehen werde. Bei der Unternehmensauswahl habe ich darauf geachtet, sowohl direkte Cannabis-Anbauer als auch Unternehmen, die indirekt von dem Anlagetrend profitieren, vorzustellen. Aufgrund einer stärkeren Konsolidierung in diesem Sektor habe ich den Schwerpunkt auf die größeren Unternehmen gesetzt. Diese Unternehmen haben in der Vergangenheit schon bewiesen, dass sie auch in schlechten Lagen mit ungünstigen politischen Entscheidungen oder unternehmensinternen Skandalen weiterhin bestehen können. Konkret habe ich die markierten Aktien Tilray, Canopy Growth und Innovative Industrial Properties ausgewählt, die ich nun im Folgenden vorstellen möchte.

Tilray: Joint-Venture mit Anheuser-Busch!

Mit Tilray stelle ich ein direkten Profiteuer des Cannabis-Hypes vor. Der kanadische Cannabis-Hersteller ist aktuell mit 5,58 Milliarden US-Dollar an der Börse bewertet. Dabei ist das Unternehmen in der Forschung, im Anbau, der Herstellung und dem Vertrieb von Cannabis tätig. Das Unternehmen hat sich dabei auf medizinischen Cannabis konzentriert. Außerdem wird auch Freizeit-Cannabis angeboten. In diesem Segment hat das Unternehmen ein Joint-Venture mit Anheuser-Busch. Ziel dieser Kooperation ist es, Getränke mit Cannabis zu entwickeln. Eine weitere Sparte ist der Hanf-Bereich. Konkret wird hier Hanf-Samen, Hanf-Nahrungsmittel und Hanf-Extrakte angeboten. Die Kunden von Tilray kommen aus 16 Ländern. Das Unternehmen ist hier also nicht von einem Land abhängig. Konkret gehören zu den Produkten getrockneter Cannabis und Cannabis-Extrakte. Bereits 2018 wurde in Kanada das Cannabis zur Freizeitnutzung legalisiert. Trotz der positiven Gesetzesänderung hatten es viele Cannabisproduzenten im Anschluss schwer. Die Blase platzte. Der Aktienkurs brach deutlich ein.

Das Unternehmen steht momentan zweifach im Rampenlicht - zum einen aufgrund des politischen Rückenwinds in den USA und zum anderen aufgrund einer bevorstehenden Fusion. Im zweiten Quartal dieses Jahres wird das Unternehmen mit Aphria fusionieren. Damit entsteht mit einem 20%igen Marktanteil ein echter Big Player im Cannabis-Markt. Die Konsolidierung im Cannabis-Markt setzt sich somit weiter fort. Durch diesen Zusammenschluss und der daraus resultierenden Unternehmensgröße entstehen positive Skaleneffekte für das Unternehmen. Auf der einen Seite wird die Reichweite durch die Fusion vergrößert. Auf der anderen Seite können Kosten reduziert werden. Beide Nachrichten haben sich in der jüngsten Vergangenheit positiv im Kurs bemerkbar gemacht.

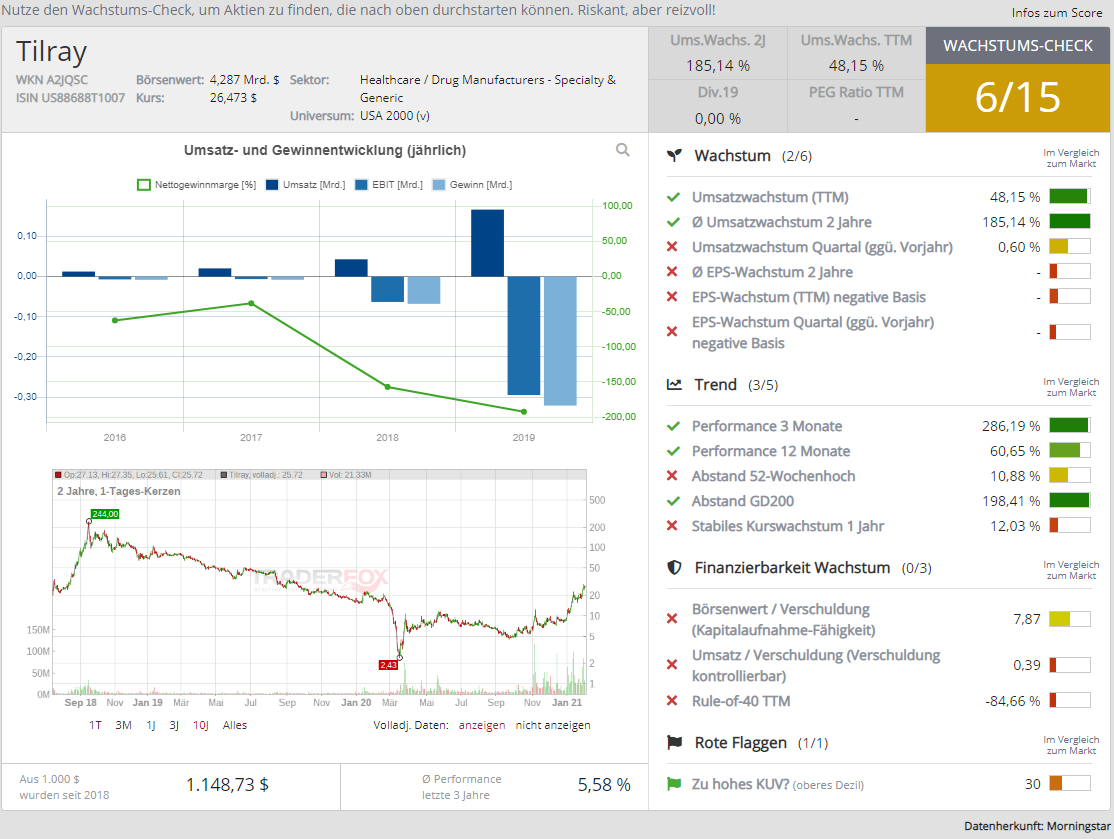

Die Fundamentaldaten des Unternehmens aus der Vergangenheit bestätigen noch nicht die zuletzt positiven Nachrichten. Das Unternehmen schreibt Verluste. Gleichzeitig weist das Unternehmen eine Fremdkapitalquote von 79 Prozent aus. Nur der Umsatz auf Sicht der letzten zwei Jahre kann überzeugen. Mit einem durchschnittlichen Umsatzwachstum von über 185 Prozent im Jahr schneidet das Unternehmen hier überdurchschnittlich ab.

> Zum Wachstumscheck von Tilray

> Zum Wachstumscheck von Tilray

Canopy Growth: Der weltweit größte Cannabis-Produzent

Der weltweit größte Produzent von Cannabis ist Canopy Growth. Als Betreiber von zehn lizensierten Produktionsstätten vertreibt das Unternehmen Cannabis sowohl für medizinische Zwecke als auch für Genusszwecke. Bezüglich den Kapitalgebern des Unternehmens ist zu sagen, dass der Bier-, Wein- und Spirituosenhersteller Constellation Brands einen großen Anteil von Canopy Growth hält. Die Kooperation begann im Jahr 2017 als Constellation Brands sich mit fast 10 Prozent an Canopy Growth beteiligte. Die Grundidee der Kooperation war die gemeinsame Entwicklung und Vermarktung von Getränken auf Cannabisbasis. Im Folgejahr 2018 hat Constellation Brands weitere Anteile übernommen. Im Mai 2020 wurde dann bekannt, dass Constellation Brands seinen Anteil an Canopy Growth auf fast 39 Prozent erhöht.

In den jüngsten Quartalszahlen zum zweiten Quartal 2021 berichtet Canopy Growth, dass das Unternehmen bei Getränken auf Cannabisbasis einen 54-prozentigen Marktanteil im kanadischen Markt hat. An dieser Kennzahl wird deutlich, dass die in der Vergangenheit weiter ausgeweitete Partnerschaft mit Constellation Brands als positiv zu werten ist. Auch im Kerngeschäft konnte das Unternehmen in Kanada Marktanteile gewinnen. Laut unternehmenseigenen Aussagen beträgt dieser aktuell 15,5 Prozent.

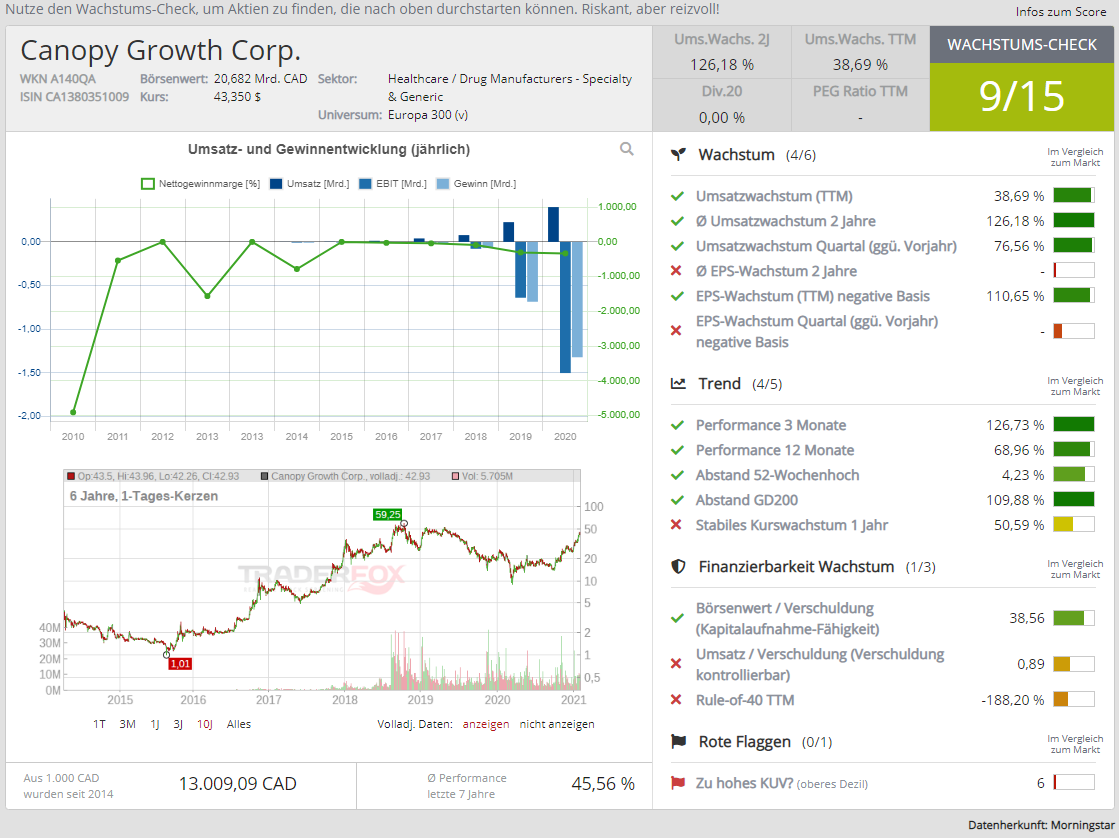

Wie viele Unternehmen aus dem Cannabis-Sektor durchlebte auch Canopy Growth viele Auf und Abs. Wie zu Beginn angesprochen, ist die Volatilität sehr hoch. Diese Entwicklung ist auch am Chart zu erkennen. In den letzten Monaten entstand Momentum bei der Aktie.

Trotz der Marktführerschaft werden anhand der fundamentalen Kennzahlen die Risiken ersichtlich. Für das Geschäftsjahr 2019/20 weist das Unternehmen einen Verlust von 1,3 Mrd. CAD aus. Im gleichen Zeitraum wurde ein Umsatz von knapp 399 Mio. CAD erzielt. Mit einer Kursentwicklung von fast 127 Prozent in den vergangenen drei Monaten hat die Aktie womöglich bereits viel Zukunftsfantasie eingepreist. Die Bewertungskennzahl KUV beträgt 48 und untermauert somit die hohe Bewertung. Positiv zu vermerken ist die hohe Eigenkapitalquote von knapp 73 Prozent.

> Zum Wachstumscheck von Canopy Growth Corp.

> Zum Wachstumscheck von Canopy Growth Corp.

Innovative Industrial Properties: Ein REIT für Cannabis-Plantagen

Das letzte Unternehmen, das ich etwas genauer vorstellen möchte, heißt Innovative Industrial Properties. Bei dieser Aktie handelt es sich um einen REIT (Real Estate Investment Trust). Der 2016 gegründete REIT investiert in Cannabis-Plantagen in den Vereinigten Staaten und Kanada. Dabei besitzt das Unternehmen im November 2020 63 Immobilien in 16 Bundesstaaten wie beispielsweise New Jersey, New York oder Kalifornien. Laut eigenen Angaben ist es der größte Cannabis-REIT für den medizinischen Gebrauch. Diese Aktie stellt also ein indirekter Weg dar, um den Cannabis-Trend zu spielen. Innovative Industrial Properties ist sozusagen der "Schaufelverkäufer", der die Infrastruktur zur Verfügung stellt.

Wie bereits erwähnt, vermietet das Unternehmen Cannabisanlagen ausschließlich für medizinische Zwecke. Das Unternehmen hebt diese Differenzierung hervor und betont darüber hinaus, dass im November 2020 35 Bundesstaaten inklusive dem District of Columbia Cannabisprogramme für medizinische Zwecke eingeführt haben. Zusätzlich geht das Unternehmen auf die Endverbraucher ein, indem es darstellt, dass laut einer Umfrage 93 Prozent der Erwachsenen auf medizinischen Cannabis zurückgreifen würden, wenn der Arzt dies empfiehlt.

Geführt wird das Unternehmen vom Gründer Alan D. Gold. Er war bereits bei acht verschiedenen Unternehmen der CEO und hat unter anderem die REITs Alexandria Real Estate Equities und BioMed Realty Trust gegründet. Seine Erfahrungen im REIT-Sektor und seine vielfachen Unternehmensgründungen sind als positiv zu werten. Außerdem hält er privat 1,57 Prozent der Aktien und beweist somit "Skin in the Game".

Die Vergangenheit hat gezeigt, dass es im Cannabis-Sektor ausgeprägte Zyklen gibt. Auch wenn der aktuelle Hype mit dem politischen Rückenwind begründbar ist, bleibt abzuwarten, welche Unternehmen sich am Ende tatsächlich durchsetzen werden. Die defizitären Bilanzen vieler Cannabis-Aktien untermauern, dass es sich hier um einen sehr wettbewerbsintensiven Markt mit hohem Preisdruck handelt. Diesen Fakt kommt dem Geschäftsmodell von Innovative Industrial Properties zugute. Eine Geschäftsstrategie des Unternehmens ist die Sale-and-Lease-Back-Strategie. Dabei kauft die Firma Cannabis-Plantagen von direkten Anbauern ab, um sie anschließend über langfristige Leasingverträge von zehn bis 20 Jahren an den Anbauer zu vermieten. Bei diesem Geschäft profitieren beide Parteien – eine echte Win-Win-Situation. Auf der einen Seite erhält der Cannabis-Anbauer unmittelbar das Geld für den Verkauf der Plantage. Das kann für weitere Investitionen oder auch den Schuldenabbau eingesetzt werden. Auf der anderen Seite profitiert Innovative Industrial Properties als Vermieter langfristig von den wiederkehrenden Cashflows. Auf der Webseite von Innovative Industrial Properties geben sie an, dass sie durch die Sale-and-Lease-Back-Strategie 10-16 Prozent Rendite p.a. auf die Gesamtinvestition erwirtschaften. Das ist deutlich überdurchschnittlich im REIT-Sektor. Dennoch darf nicht unerwähnt bleiben, dass das Ausfallrisikos eines Mieters erhöht ist. Ein anbauendes Unternehmen verkauft nicht grundlos seine eigene Plantage, um sie anschließend zurück zu mieten. Liquiditätsengpässe können ein Grund für diese Entscheidung sein. Auch haben Cannabis-Produzenten einen weniger guten Zugang zum Kapitalmarkt und können sich nicht so leicht neues Kapital beschaffen. Dennoch gibt die Firma auf der Webseite an, dass sie das Sale-and-Lease-Back-Programm ausschließlich mit staatlich lizenzierten Betreibern praktizieren, was das Ausfallrisiko wiederum minimiert, aber keineswegs eliminiert.

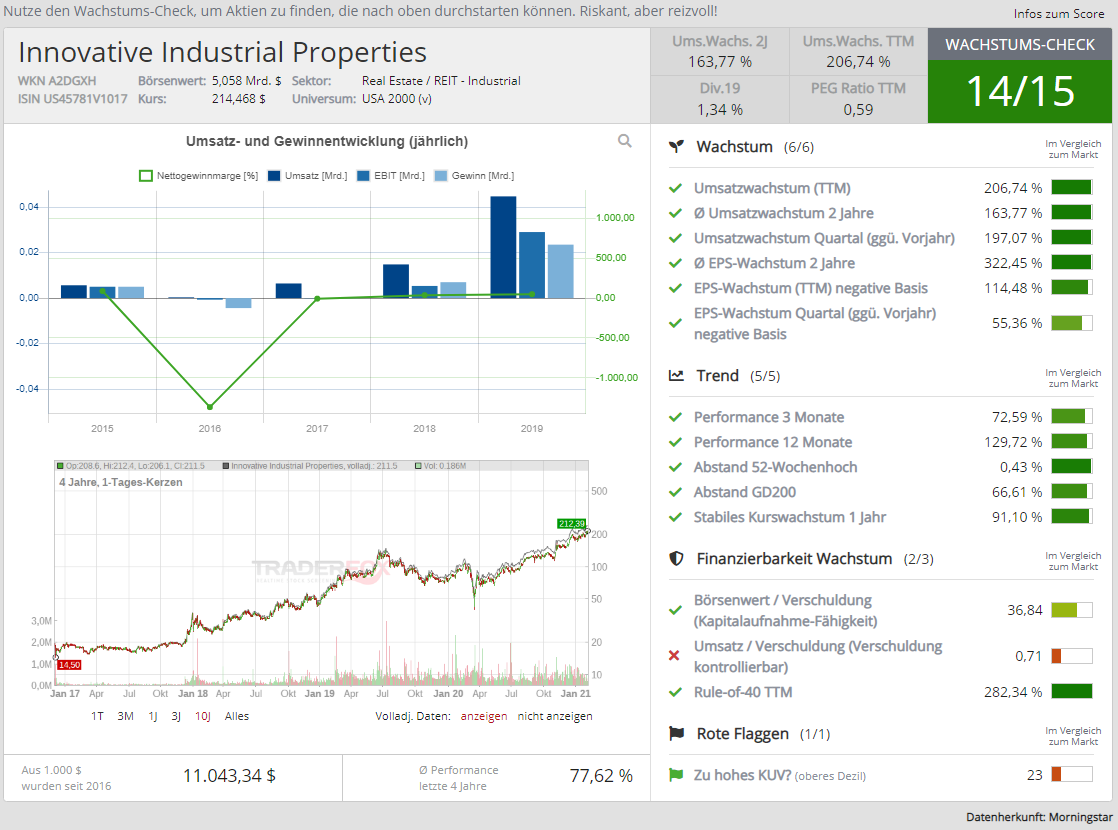

Ob ein Geschäftsmodell funktioniert, wird oftmals an den Kennzahlen ersichtlich. In den letzten zwei Jahren hat es das Unternehmen geschafft, den Umsatz durchschnittlich um 163,77 Prozent p.a. zu steigern. Im gleichen Zeitraum konnte der Gewinn sogar um 322,45 Prozent p.a. zulegen. Dieses sehr starke Wachstum wird untermauert durch einen hohen Wachstumsscore beim TraderFox Wachstumscheck, der 14 von 15 möglichen Punkten beträgt. Ebenfalls beeindruckend ist die hohe Eigenkapitalquote. Diese beträgt aktuell 85 Prozent.  > Zum Wachstumscheck von Innovative Industrial Properties

> Zum Wachstumscheck von Innovative Industrial Properties

Der Markt hat die positiven Wachstumskennzahlen bereits durch einen fast 130-prozentigen Kursanstieg innerhalb von nur 12 Monaten honoriert. An dieser Stelle muss auf die hohe Bewertung in Form eines dreistelligen KGVs sowie KUVs aufmerksam gemacht werden. Da es sich hier um ein schnell wachsendes Unternehmen handelt, ist das PEG Ratio die besser geeignete Bewertungskennzahl an dieser Stelle. Das PEG Ratio TTM von 0,59 symbolisiert hingegen eine Unterbewertung, wenn die Faustregel "PEG < 1 = Unterbewertung" Anwendung findet.

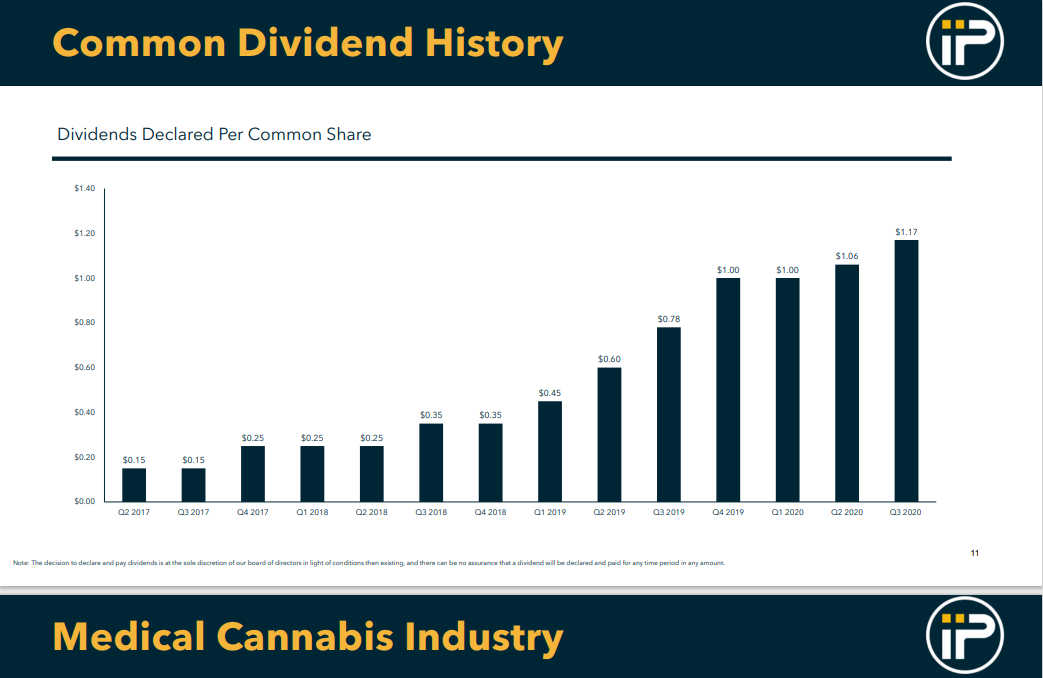

Auf der einen Seite ist die Aktie aufgrund des enormen Wachstums für Wachstumsinvestoren geeignet. Auf der anderen Seite schüttet das Unternehmen auch dank des REIT-Status eine Dividende aus, weshalb die Aktie auch für Dividendeninvestoren interessant sein kann. Durch den REIT-Status ist das Unternehmen verpflichtet, 90 Prozent der Gewinne auszuschütten. Die Einstandsdividendenrendite beträgt 2,35 Prozent. Diese Dividende wurde in den letzten Jahren stark gesteigert. Während im Jahr 2017 0,55 USD, 2018 1,20 USD und 2019 2,83 USD Dividende pro Aktie ausgeschüttet wurden, soll für das Jahr 2020 laut Prognosen 4,54 USD pro Aktie Dividende gezahlt werden. Somit fällt die Aktie auch in das Beuteschema von Dividendenwachstumsinvestoren.

Quelle: Innovative Industrial Properties Investorenpräsentation 09. November 2020

Quelle: Innovative Industrial Properties Investorenpräsentation 09. November 2020

Wer sich als Investor nicht diesem Wettbewerb bei Cannabis-Produzenten aussetzen möchte, für den kann die Aktie von Innovative Industrial Properties einen Blick wert sein. Geht ein Mieter aufgrund des starken Wettbewerbs pleite, kann die Anlage an ein anderes Anbau-Unternehmen vermietet werden. Eine Investition in diesen REIT ist also etwas konservativer als eine direkte Investition in einen Cannabis-Anbauer, auch wenn der Sektor per se ein Sektor mit erhöhten, unter anderem politischen Risiken ist.

Zum Abschluss kann man zusammenfassen, dass trotz der besprochenen Risiken ein Investment in diesem Bereich für den ein oder anderen Investor sinnvoll sein kann. Durch die Größe des Cannabis-Marktes besteht bei positiven Beschlüssen seitens der Politik Potenzial nach oben. Glaubt man den Prognosen von ArcView Group, so soll sich der Umsatz mit staatlich reguliertem Cannabis in den USA von 12,4 Milliarden US-Dollar in 2019 auf fast 34 Milliarden US-Dollar im Jahr 2025 erhöhen. Eine flächendeckende Legalisierung könnte dem Sektor auch langfristig Auftrieb geben. Außerdem können die Aktien aus dem Cannabis-Sektor als eine spekulative Depotbeimischung eingesetzt werden und das Portfolio weiter diversifizieren. Dennoch kann auch in der Zukunft davon ausgegangen werden, dass der Markt weiter konsolidiert und dass viele Player den Markt verlassen werden. Unprofitable Unternehmen werden pleite gehen und es wird auch in Zukunft vermutlich verstärkt Übernahmetätigkeiten geben.

Viele Grüße

Ferdinand Schnitzer

Haftungsausschluss: Dieses Format dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte: TraderFox-Redakteure klären über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt. Eigenpositionen: Verantwortlicher Redakteur Ferdinand Schnitzer: Keine