Portfoliocheck: David Einhorn und zahlreiche Wall-Street Gurus kaufen sich bei diesem Internetkonzern ein!

Mit Investor David Einhorn betrachten wir einen Mann, der das Spiel der Spiele wie kein Zweiter liebt. Einhorn ist nicht nur ein exzellenter aktivistischer Hedgefonds Manager, er ist auch ein begnadeter Poker-Spieler. Es steckt ihm in seiner DNA.

Im zarten Alter von 27 Jahren und mit einem Startkapital von gerade einmal 900.000 USD gründete der damals aufstrebende Mann seine Investmentgesellschaft "Greenlight Capital". Nach gerade einmal sieben Jahren, genauer gesagt im Jahre 2003, verwaltete das Finanzgenie bereits mehr als eine Milliarden USD. Das entspricht einem Vermögenszulauf von 172% pro Jahr! Heute ist diese Summe auf über 7 Mrd. USD angewachsen. David Einhorn ist ein Hedgefonds Manager wie er im Buche steht. Seit dem Gründungsjahr 1996 verzeichnet der Investor eine durchschnittliche Rendite von 16,5% und gehört somit zu den Besten seiner Art.

Den Wall-Street Guru zeichnet vor allem eine besondere Eigenschaft aus: Wenn Einhorn von etwas überzeugt ist, dann setzt er große Anteile seines Portfolios auf diese Wette. Bereits während der Finanzkrise, als Einhorn Ungereimtheiten in der Bilanz von Lehman Brothers entdeckte und anschließend ein Vermögen auf fallende Kurse der genannten Bank setzte, stellte er diese Eigenschaft unter Beweis. Auch wenn Einhorn in letzter Zeit das ein oder andere Mal falsch lag, beispielsweise mit seinem Long-Einstieg bei Valeant oder die Short Attacke auf Herbalife, dürfen wir einen Guru wie Einhorn nicht abschreiben. Betrachten wir somit seine jüngsten Transaktionen:

Guru entzieht Portfolio weitere 1,5 Mrd. USD!

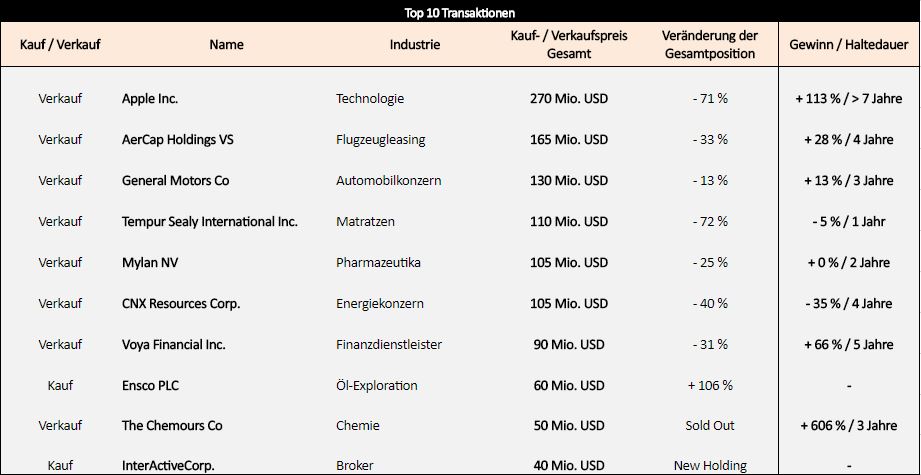

In den ersten drei Monaten des laufenden Jahres verzeichne ich bei David Einhorn insgesamt 9 Neupositionen und 3 Positionsaufstockungen. Dem gegenüber stehen 17 Ausstiege und 19 Reduzierungen einzelner Positionen. Es betätigt sich ein Trend, der sich bereits seit einigen Quartalen ausgebildet hat. Einhorn baut große Teile seines Portfolios sukzessive ab. Belief sich der Rücklauf von Long-Positionen im letzten Quartals bereits auf 800 Mio. USD, strömen im Q1 weitere 1,5 Mrd. USD aufs Cash-Konto. Damit halbierte der Guru innerhalb eines Jahres sein Gesamtdepot auf nun gerade einmal 4 Mrd. USD. Wo finden wir die größten Transaktionen:

Unter den Top 10 finden wir gerade einmal 2 Kauftransaktionen, nämlich eine Verdoppelung der Position bei Ensco PLC (ESV) sowie eine Neuposition bei dem Internetkonzern InterActive Corp. (IAC). Ensco besitzt eine Flotte von Tiefsee-Bohrplattformen und arbeitet hier als Dienstleister für Energieriesen wie BP, Chevron oder auch Exxon Mobil, Shell und Total. Interessant finde ich jedoch vor allem den Einstieg bei InterActive Corp., wir werden im späteren Verlauf einen genaueren Blick auf das Unternehmen werfen.

Die meiste Action spielte, wie bereits erwähnt, auf der Verkaufsseite. Hier sind die größten Transaktionen bei Apple (Buchgewinne: +113%), AerCap Holding (+28%) sowie General Motors (+13%) zu nennen. Alle drei Werte hält der Guru seit einigen Jahren. Bereits in den Vorquartalen nahm er Guru hier Gewinne mit, die Geschwindigkeit der Teilverkäufe hat sich jedoch nun noch einmal beschleunigt. Es ist durchaus annehmbar, dass in den nächsten Quartalen hier der Verkauf der Restpositionen erfolgt:

Positionsanzahl sinkt auf 35 und Gesamtwert von 4 Mrd. USD!

Das Portfolio des Greenlight Capital Hedgefonds umfasst nach den zahlreichen Ausstiegen nun noch 35 verschiedene Positionen mit einem Gesamtwert von 4 Mrd. USD. Dies entspricht im Vergleich zum dritten Quartal 2017 ein Absinken von bereits genannten 1,5 Mrd. USD, welches weniger sinkender Aktienkurse, sondern vielmehr einem weiteren Aufbau der Cash Quote geschuldet ist.

Wie man untenstehend entnehmen kann, befinden sich mit Ensco ein Neuling unter den Top10 Positionen von David Einhorn. Dabei konnte sich die Mehrzahl der Positionen im Jahresverlauf äußert positiv entwickeln.

Unser Guru David Einhorn vollführt mit seinem Hedgefonds einen eher aggressiven Ansatz. Wenn Einhorn von einer Investmentidee überzeugt ist, ist er bereit einen hohen Anteil seines Portfolios darauf zu wetten. Auf diese Art verdiente sich Einhorn schon während der Finanzkrise 2008/2009 eine goldene Nase, als dieser mit einem hohen Einsatz die Lehman Bank shortete. Die Top 10 Positionen in Greenlight Capital Depots machen derzeit 76% des Gesamtportfolios aus:

Position 20: InterActiveCorp. - Eine Bilanz voller Einhörner?

Mit InterActiveCorp. (IAC) betrachten wir ein US-Internetunternehmen mit einem interessanten Produktportfolio. Es ist in meiner Sicht das amerikanische Rocket Internet. Dabei unterscheidet das Unternehmen sein Portfolio in 6 verschiedene Segmente: Match Group (Dating-Plattformen), ANGI Homeservices, Video, Applications und Publishing.

Man hat sich im Laufe der 23jährigen Geschäftshistorie eine ganze Reihe von vielversprechenden Dienstleistungen hinzugekauft sowie aufgebaut. Die bekanntesten Dienstleistungen sind dabei wohl die Match Group,ein Portfolio von Dating-Plattformen. Neben Marken wie Match.com und Meetic Group gehört auch Tinder dazu. Zu den prominenten Anwendungen gehört auch die Suchmaschine Ask.com, Videoplattformen wie Vimeo oder CollegeHumor oder Haushaltsapps wie HomeAdivsor oder CraftJack. Es ist eine breite Mischung, hier findet man vom Vergleichsportalen für Handwerker bis hin zu Schulungsvideos und Bloggs alles.

Neben dem Betrieb genannter Dienste gehört zudem die erfolgreiche Platzierung einzelner Tochterunternehmen in Form von IPO's an den Börsen zum Tagesgeschehen.

Dabei verzeichnet das Unternehmen in letzter Zeit einen spürbaren Aufwind bzgl. der fundamentalen Entwicklung. In Q1 konnten die Umsätze um 31% auf 995 Mio. USD zulegen. Dieser Zuwachs wurde vor allem von den Sparten Match (+36%), ANGI Homeservices (+69%) sowie Publishing (+72%) getragen. Der Gewinn erreichte mit einer 10%igen Nettomarge erstmals zweistellige Werte. Unter dem Strich steigerte man den Gewinn um 143% auf 90 Mio. USD.

Für das Gesamtjahr geht der Analystenkonsens von einem EPS in Höhe von 5,26 USD je Aktie aus, in 2019 dürften die Amerikaner dann bereits 6,15 USD verdienen. Der Umsatz dürfte im gleichen Zeitraum von derzeit 3,3 Mrd. USD auf 4,2 Mrd. USD zulegen.

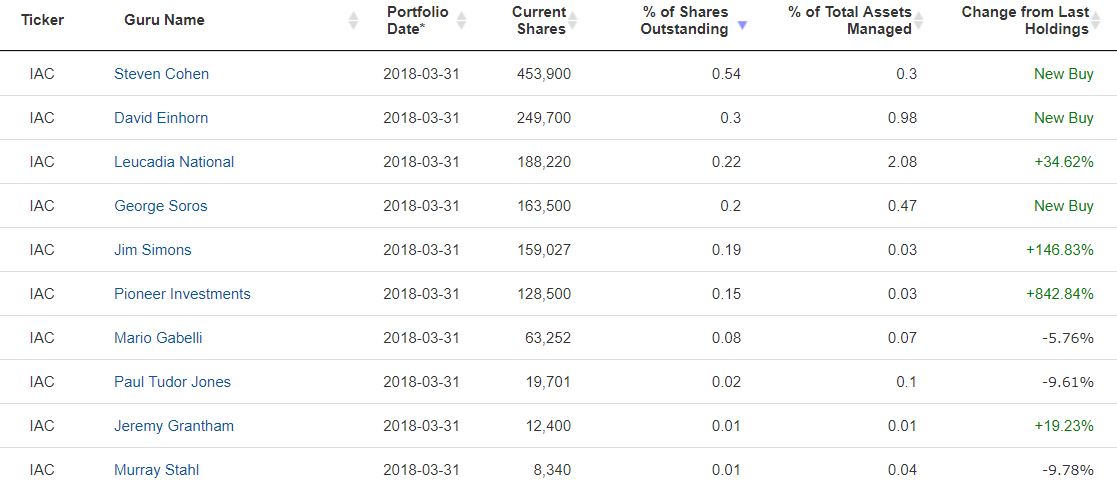

Neben David Einhorn finden wir mit Steven Cohen, George Soros oder auch Mario Gabelli, Jeremy Grantham oder dem Pioneer Funds eine ganze Fülle von namenhaften Gurus, die sich bei dem Internetunternehmen einkaufen. Es ist ein starker Indikator, wenn sie solch eine Menge zur gleichen Zeit für eine Aktie interessieren.

Zudem sieht der charttechnische Aspekt vielversprechend aus. Die Aktie befindet sich bereits seit einigen Jahren in einem intakten Aufwärtstrend. Derzeit notiert die Aktie in einer engen Konsolidierungsphase nahe dem Allzeithoch aus dem Jahre 2003 bei der 168 USD Marke. Sollte die Aktie aus dieser nach oben hin ausbrechen, würde sich aus charttechnischer Sicht eine Kaufgelegenheit anbieten.

Das Produktportfolio von InterActive ist qualitativ hochwertig sowie breit aufgestellt. Zudem kann das Unternehmen einen starken Wachstumspfad vorzeigen. Das 2019er KGV von 24 wirkt angesichts solcher Fakten noch recht moderat. Zudem sehen wir einen starken Support seitens unserer Wall-Street Gurus. Mögliche IPO's könnten bei InterActive Corp. für weitere Kursanstiege sorgen.