Portfoliocheck: SentinelOne ist Daniel Loebs jüngster Superdeal. Und er kauft munter weiter…

Daniel Loeb kauft sich bevorzugt in angeschlagene Unternehmen ein, um diese dann in die seiner Meinung nach richtige Spur zu treiben. Als aktivistischer Investor ist er extrem zielorientiert und sein charismatisches und freundliches Auftreten sollten nicht darüber hinwegtäuschen, dass er diese auch knallhart durchzusetzen weiß. Daher sorgt es selten für Freudentränen bei Management und Aufsichtsrat, wenn Loeb und sein Hedge Fonds Third Point sich bei ihrem Unternehmen einkaufen.

Loeb platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management öffentlich erheblich unter Druck und versucht so, Sitze im Aufsichtsrat der Unternehmen zu bekommen. In den meisten Fällen mit Erfolg. Dabei hat sich Loeb in den letzten Jahren mit einigen weiteren bekannten Größen angelegt und ist deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, UniCredit, Eon, Nestlé, United Technologies oder Campbell Soup.

Seine Investmentfirma Third Point gründete Loeb mit drei Millionen Dollar und heute verwaltet er knapp 17 Milliarden Dollar; seine durchschnittliche Jahresrendite liegt über die letzten 25 Jahre bei 16 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09) und natürlich den Corona-Crash, was die Ergebnisse umso bemerkenswerter macht.

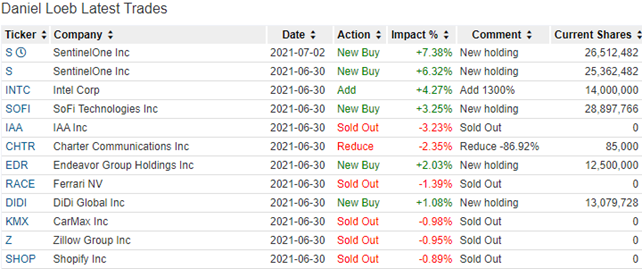

Daniel Loebs Top-Transaktionen im 2. Quartal

Mit einer Turnoverrate von 23 Prozent verdiente sich Daniel Loeb die Bezeichnung "aktivistischer Investor" mal wieder redlich. Ende März enthielt Loebs Portfolio erneut 125 Aktienwerte, darunter 34 Neuaufnahmen.

Als größte Veränderung taucht SentinelOne in der Transaktionsliste auf, doch eigentlich ist es für Daniel Loeb kein neues Investment. Denn er hatte sich dort bereits in einem sehr früher Stadium eingekauft, wie auch bei Upstart Holdings und SoFi Technologies - das hatte Loeb in seinem Investorenbrief zum 1. Quartal offengelegt. Während Upstart im Dezember 2020 an die Börse ging, erfolgte das IPO von SentinelOne am 30. Juni. Und deshalb erscheint die Aktie nun als Neuerwerbung in Loebs 13F. Und er hat nach Quartalsende sogar weitere Anteile hinzugekauft.

Als weiteres "neues" Investment taucht auch SoFi Technologies in der Liste auf, doch hier verhält es sich ähnlich wie mit SentinelOne. Auch hier ist Loeb schon vor vielen Jahren als Frühphaseninvestor eingestiegen und nun ist SoFi an der Börse notiert. Allerdings gab er hier kein normales IPO, sondern der Börsengang erfolgte durch eine SPAC-Transaktion im 2. Quartal mit einem von Chamath Palihapitiya initiierten Special Purpose Acquisition Company. Der SPAC-Hype hat sich zwar komplett abgekühlt, aber die SoFi-Transaktion kann als Erfolg gelten, denn die Aktie ist seitdem ordentlich im Plus.

Der Zukauf bei Endeavor Group Holdings geht ebenfalls auf ein IPO zurück, das Ende April erfolgte. Loebs eröffnete seine bei einer Privatplatzierung, die zeitgleich mit dem IPO durchgeführt wurde. Insofern kann man diese Transaktion als "richtigen" Neukauf werten. Gleiches gilt für DIDI Global, den chinesischen Ride Hailing-Branchenführer, der sein IPO in New York wagte und seitdem unter enormen regulatorischen Druck seitens der chinesischen Regierung steht.

Und dann Loeb noch seine Position bei Intel vervierzehnfacht, um von der angespannten Lage im Chipsektor und den dort steigenden Preisen zu profitieren.

Kasse gemacht hat Daniel Lob auch ordentlich und gleich mehrere Depotschwergewichte vollständig veräußert. Dazu gehören IIA Inc. Ferrari NV, CarMax, Zillow und Shopify.

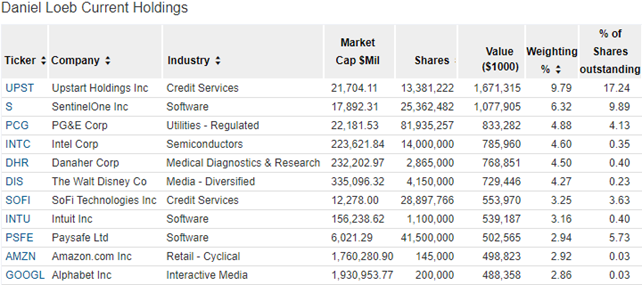

Daniel Loebs Top-Positionen zum Ende des 2. Quartals

Das größte Gewicht haben nun Technologiewerte, die um mehr als 10 Prozent zulegten und sich mit 27,5 Prozent Gewichtung vor die Finanzwerte schieben konnten. Deren Anteil stieg leicht von 21 auf 22 Prozent. Der Zuwachs bei den technologiewerten liegt zum einen an den neu erfassten SentinelOne, SoFi Technologies und am starken Kursanstieg von Upstart Holdings. Auf Rang drei notieren Communication Services mit 11,8 Prozent vor den zyklischen Konsumwerten mit 10,8 Prozent. Ende 2020 hatten diese noch mit 22 Prozent den Top-Rang belegt.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Upstart Holdings, Loebs Shotingstar aus dem 1. Quartal, bleibt Depotspitzenreiter, auch wenn sein Gewicht um rund 1,5 auf 9,8 Prozent nachgegeben hat. Der starke Kursanstieg erfolgte erst im 3. Quartal und die neu erfassten SentinelOne und SoFi Technologies haben die Gewichtung aller übrigen Werte im Depot anteilig schrumpfen lassen.

https://aktie.traderfox.com/visualizations/US91680M1071/DI/upstart-holdings-inc

SentinelOne ist gleich auf dem zweiten Rang eingestiegen. Allerdings stockte Loeb nach Quartalsende Anfang Juli seine Position deutlich auf und auch Anfang September kaufte er nochmals Aktien hinzu, so dass seine Position mit 1,7 Milliarden Dollar rund 10 Prozent Gewichtung hätte. Da sich der Kurs von Upstart aber seit Anfang August mehr als verdoppelt hat, dürfte Upstart weiterhin der erste Platz gehören. Genaueres werden wir in Loebs nächsten 13 F erfahren.

Loebs Turnaroundwette PG&E wurde auf Rang drei verdrängt, dahinter folgt nun die massiv aufgestockte Intel-Position. Danaher und Walt Disney haben die Plätze getauscht und werden nun von SoFi, Intuit und Paysafe verfolgt, die knapp vor Amazon und Alphabet liegen.

Im Fokus: SentinelOne

SentinelOne ist, wie auch Upstart Holdings, ein Frühphaseninvestment von Daniel Loebs Hedge Fonds Third Point. Er beschrieb in seinem Investorenbrief zum 1. Quartal seinen "lebenszyklusorientierten Investmentansatz": Third Point sei in den Vorständen der beiden Unternehmen während ihrer gesamten Entwicklung vom Startup zum reifen Unternehmen vertreten gewesen und habe sich in einer Vielzahl von Bereichen aktiv mit eingebracht, von der Talentakquise über Markteinführungsstrategien bis hin zur Steuerung der Kapitalmärkte. Third Point verstehe einen Börsengang lediglich als eine weitere Phase im Lebenszyklus eines Unternehmens an setze daher sein Engagement in den Vorständen als auch die finanziellen Investitionen in diesen Unternehmen nach deren Börsennotierung fort.

Bei SentinelOne ist man bei einer Bewertung von 73 Millionen Dollar eingestiegen und beim Börsenstart lag sie bei 11,25 Milliarden Dollar.

Loeb führte weiter aus, dass sich diese Unternehmen noch in der Hyperwachstumsphase befänden, und daher auch entsprechend hohe Bewertungen aufweisen, die ihrem Expansions- und Zukunftspotenzial entsprechen. Dieses könne Third Point aufgrund seiner genauen Kenntnis ihrer Management-Teams, ihrer Strategie und ihres Potenzials gut nachvollziehen. Derartige Aktienpositionen würden aber trotz des niedrigen Einstiegspreises von Third Point zu einer erhöhten und möglichweise erheblichen Volatilität im Portfolio führen, warnt Loeb seine Investoren vor.

Gleichzeitig macht er deutlich, dass Third Point neben Upstart und SentinelOne mehrere neue (noch) nicht börsennotierte Unternehmen ins Portfolio aufgenommen habe, die ein großes Potenzial für künftige Wertsteigerungen aufweisen würden.

In seinem Investorenbrief zum 2. Quartal ging Loeb dann genauer auf SentinelOne ein, da diese am 30. Juni an die Börse gegangen waren und somit erstmals eine "offizielle" Marktbewertung erfahren hatten. Und er stellte SentinelOne gleich als den größten Gewinner in Third Points Portfolio heraus. Zum IPO lag der Börsenwert bei 11,25 Milliarden Dollar und war seitdem auf über 14 Milliarden weiter angewachsen.

Third Point investierte erstmals 2015 in SentinelOne, als man die Serie-B-Runde bei einer Bewertung von 98 Millionen Dollar anführte. Nach der Beteiligung an jeder der nachfolgenden Finanzierungsrunden sowie beim Börsengang und durch weitere Käufen über den Aktienmarkt hält Third Point nun 9,57 Prozent und Daniel Loeb nochmals 1,58 Prozent.

Das Business

Dabei ist SentinelOne gerade mal acht Jahre alt. Die Cybersecurity-Firma wurde 2013 gegründet und schützt Laptops und Mobiltelefone vor Sicherheitsverletzungen, indem es Technologien der künstlichen Intelligenz nutzt, um ungewöhnliches Verhalten in Unternehmensnetzwerken zu erkennen.

Dieses Feld wird immer bedeutsamer, weil immer mehr Menschen mobil und von Zuhause arbeiten und dabei von externen Standorten auf die Firmennetzwerke zugreifen müssen. Der Mensch ist dabei die am leichtesten zu täuschende und überlistende Barriere und daher fokussieren sich Cyberkriminelle immer stärker auf diesen Zugangsweg.

Heutzutage sind moderne Cyberattacken längst nicht mehr massenhaft versandte Spammails mit Schadsoftware im Anhang, sondern die modernen Cyberattacken gleichen inzwischen eher militärischen Operationen. Sie werden von hervorragend ausgebildeten und oftmals nationalstaatlichen Akteuren durchgeführt, die über enorme Ressourcen verfügen.

Dabei haben es die Angreifer immer leichter, da sie einmal erkannte Schwachstellen gezielt angreifen können, während die Verteidiger sich so lange in Sicherheit wähnen, bis eine Attacke erfolgt oder entdeckt wird. Erst dann kann eine Reaktion erfolgen – was der Angreifer jedoch mit eingeplant haben dürfte. Deshalb setzt die Defense auf präventive Maßnahmen, die Angriffe nicht nur verhindert, sondern auch von erfolgreichen Angriffen lernt und hieraus Muster für spätere Angriffe ableitet.

SentinelOne hat eine auf künstliche Intelligenz gestützte Erkennungs- und Reaktionsplattform namens XDR entwickelt, wodurch die Cybersicherheit wirklich autonom agieren kann. Die KI-Lösungen sollen Anomalien erkennen, wenn mehrere Daten-Feeds verglichen werden. Diese werden in eine Storyline umgewandelt und über die Konsolenplattform organisiert, wo sie von Analysten und Algorithmen leicht analysiert werden können, nachdem bereits große Datenmengen gesammelt wurden.

Das Unternehmen hat aktuell mehr als 5.000 Kunden und sein adressierbarer Markt wird bis 2024 bei 40 Milliarden Dollar gesehen, der mit einer durchschnittlichen jährlichen Rate von 12 Prozent weiter zulegen soll.

Daniel Loeb zeigt sich vom weiteren Potenzial geradezu begeistert. Er meint, SentinelOnes KI-gestützte autonome Sicherheitsprodukt der nächsten Generation für den Endpunktmarkt werde weiterhin Marktanteile von etablierten Unternehmen wie Symantec und McAfee erobern. Die Technologie von SentinelOne schneide gut ab im Vergleich zu Crowdstrike, dem wichtigsten Konkurrenten im Bereich des Endpunktschutzes. Und das in einem Umfeld, in dem Cybersicherheit zu einem wesentlichen Bedürfnis von Unternehmen geworden sei, das durch häufige, öffentlichkeitswirksame Angriffe noch verstärkt werde.

SentinelOne gewinnt Marktanteile in einem ohnehin stark wachsenden Markt. Das Unternehmen ist noch weit von der Profitabilität entfernt, hat aber keine Schwierigkeiten, Investorengelder anzulocken. Mit Daniel Loebs Third Point als zweitgrößtem Investor nach Insight Holdings Group, die 13 Prozent halten, stehen zudem willige und bereits engagierte Finanziers bereit.

Für Daniel Loeb hat sich das Investment bereits richtig ausgezahlt. Third Point und er besitzen rund rund 11 Prozent der Anteile an SentinelOne im Gesamtwert von 1,5 Milliarden Dollar. Ihren Einsatz beziehungsweise den ihrer Investoren haben sie damit in den letzten sechs Jahren weit mehr als verzehnfacht. Eine ausgezeichnete Rendite. Und nach Loebs Ansicht noch lange nicht das Ende…

Bildherkunft: AdobeStock: 404750749